4.1. Giới thiệu tổng quan về Ngân hàng TMCP Quốc Dân (NCB) 16

4.1.1. Giới thiệu chung 16

4.1.2. Cơ cấu tổ chức 18

4.1.3. Các sản phẩm dịch vụ tiền gửi tại NCB 20

4.2. Phân tích dữ liệu thứ cấp 21

4.2.1. Kết quả hoạt động kinh doanh của Ngân hàng giai đoạn 2012 – 2015 21

4.2.1.1. Tình hình hoạt động chung 21

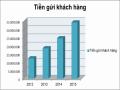

4.2.1.2. Tình hình hoạt động tiền gửi tại Ngân hàng 22

4.2.1.3. Tình hình tín dụng tại Ngân hàng giai đoạn 2012 – 2015 28

4.3. Phân tích dữ liệu sơ cấp 29

Có thể bạn quan tâm!

-

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 1

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 1 -

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 3

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 3 -

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 4

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 4 -

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 5

Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân NCB Tân Hương - 5

Xem toàn bộ 79 trang tài liệu này.

4.3.1. Thống kê mô tả chung 29

4.3.2. Thời gian sử dụng dịch vụ tại NCB 30

4.3.3. Số ngân hàng khách đang giao dịch 31

4.3.4. Thống kê mô tả các biến 33

4.3.5. Kiểm định độ tin cậy Cronbach’s Alpha 35

4.3.6. Phân tích nhân tố EFA 37

4.4. Phân tích hồi qui 39

4.4.1. Xây dựng mô hình hồi qui 39

4.4.2. Sự tương quan giữa các biến 40

4.4.3. Kiểm định hệ số hồi quy 41

4.4.4. Kiểm định mức phù hợp mô hình 43

4.4.5. Giải thích phương trình hồi quy 44

4.5. Phân tích One-way ANOVA 45

4.5.1. Phân tích ANOVA biến độc lập với biến định tính 45

4.4.2. Phân tích phương sai khách hàng với sự hài lòng về dịch vụ tiền gửi 47

4.4.2.1. Nhóm giới tính khách hàng 48

4.4.2.2. Độ tuổi của khách 49

4.4.2.3. Nhóm khách hàng đã từng sử dụng dịch vụ tại các ngân hàng khác 49

4.4.2.4. Nhóm khách về thời gian sử dụng dịch vụ tại NCB 50

CHƯƠNG 5: GIẢI PHÁP 51

5.1. Định hướng phát triển 51

5.2. Giải pháp nâng cao mức độ hài lòng khách hàng 52

5.2.1. Nâng cao độ tin cậy 52

5.2.2. Nâng cao độ đáp ứng 52

5.2.3. Nâng cao sự cảm thông 53

5.2.4. Nâng cao chất lượng phương tiện hữu hình 54

5.3. Kết luận 54

TÀI LIỆU THAM KHẢO 56

CHƯƠNG 1: GIỚI THIỆU

1. Lý do chọn đề tài

- Hiện nay Việt Nam đã chính thức tham gia vào Hiệp hội đối tác Xuyên Thái Bình Dương (TPP) và Cộng đồng kinh tế ASEAN (AEC); điều này đồng nghĩa với việc các ngân hàng thương mại đang bước vào một cuộc cạnh tranh khốc liệt hơn không chỉ trên sân nhà mà còn trên phạm vi toàn cầu. Đối với người tiêu dùng Việt Nam có nhiều sự lựa chọn cho các sản phẩm – dịch vụ ngân hàng, việc này làm cho các ngân hàng thương mại trở nên ráo riết hơn trong việc đổi mới chất lượng hoạt động, cung ứng đa dạng các sản phẩm dịch vụ tài chính đáp ứng theo nhu cầu của tất cả khách hàng.

- Chính vì vậy việc các ngân hàng đua nhau cho ra nhiều sản phẩm – dịch vụ đa dạng hơn, mở thêm chi nhánh hoạt động, đào tạo đội ngũ nhân viên…nhằm mục đích đáp ứng tốt nhất cho khách hàng, nâng cao chất lượng phục vụ.

- Không nằm ngoài xu thế đó, Ngân hàng TMCP Quốc Dân (NCB) luôn tạo ra những sản phẩm dịch vụ tốt nhất, đem lại giá trị gia tăng cao nhất cho khách hàng. Năm 2014 chính thức đổi tên từ Navibank thành Ngân hàng TMCP Quốc Dân (NCB) tiến hành tái cấu trúc và hướng đến sự chuẩn hóa và hoàn thiện các sản phẩm – dịch vụ tài chính, đặt mục tiêu trở thành ngân hàng bán lẻ hàng đầu Việt Nam với tiêu chí “Ngân hàng bán lẻ hiệu quả nhất”. Và có thể đạt được, tiếp tục giữ vững thành tựu như trên, thiết nghĩ ngân hàng cần thực hiện nghiên cứu, nâng cao hơn nữa mức độ hài lòng cùa khách hàng đối với dịch vụ tiền gửi tiết kiệm nhằm nâng cao khả năng huy động vốn. Theo thống kê của NHNN chi nhánh TPHCM, trong quý I/2016 tổng huy động vốn của các TCTD trên địa bàn tăng 3,1% trong khi tiền gửi tiết kiệm từ dân cư tăng 5,6% so với cuối năm 2015, nguồn vốn huy động của các TCTD trên TPHCM tính đến nay đạt hơn 1,5 triệu tỷ đồng trong khi đó tổng mức dư nợ đạt trên 1,2 triệu tỷ đồng. Điều này có thể cho chúng ta thấy rò nguồn vốn huy động có sự tăng trưởng ổn định, tiền gửi dân cư liên tục tăng trong thời gian qua giúp cho ngân hàng củng cố tính thanh khoản.

- Trong năm 2015 Ngân hàng TMCP Quốc Dân (NCB) đang ra sức phát triển mở rộng hệ thống các chi nhánh, phòng giao dịch (PGD) trong khu dân cư nhằm phục vụ tốt nhất cho khách hàng. Chính vì vậy sự cạnh tranh huy động vốn giữa các phòng giao dịch, chi nhánh diễn ra mạnh mẽ hơn để nâng cao khả năng phục vụ, uy tín với khách hàng, không nằm ngoài xu thế đó, PGD Ngân hàng TMCP Quốc Dân Tân Hương luôn hướng đến mục tiêu đem đến chất lượng tốt nhất cho khách hàng trong dịch vụ tiền gửi tiết kiệm.

- Đó là lý do tôi thực hiện đề tài nghiên cứu “ Đánh giá mức độ hài lòng của khách hàng đối với dịch vụ tiền gửi tiết kiệm tại PGD Ngân hàng TMCP Quốc Dân (NCB) Tân Hương”. Thông qua việc nghiên cứu này sẽ giúp PGD có cái nhìn khái quát hơn về chất lượng dịch vụ của mình, nâng cao chất lượng nhằm đáp ứng tốt hơn cho khách hàng.

2. Mục tiêu nghiên cứu:

- Đo lường, đánh giá sự hài lòng của khách hàng về dịch vụ tiền gửi tiết kiệm tại ngân hàng.

- Khám phá những yếu tố ảnh hưởng đến sự thỏa mãn của khách hàng khi giao dịch tại ngân hàng.

- Đề xuất những giải pháp duy trì, nâng cao chất lượng phục vụ nhằm đáp ứng tối đa nhu cầu của khách hàng.

3. Đối tượng và phạm vi nghiên cứu

- Đối tượng đề tài: Dịch vụ tiền gửi tiết kiệm của khách hàng cá nhân tại PGD Ngân hàng TMCP Quốc Dân (NCB) Tân Hương

- Phạm vi nghiên cứu: Khảo sát số lượng 230 khách hàng đang thực hiện giao dịch tại ngân hàng, qua điện thoại và gửi mail cho khách hàng hiện đang có sử dụng dịch vụ tiền gửi tại Ngân hàng NCB.

4. Phương pháp nghiên cứu:

Để thực hiện nghiên cứu việc đánh giá độ hài lòng của khách hàng trong đề tài này, tôi sử dụng các phương pháp sau:

- Sử dụng phương pháp định tính: Đối với dữ liệu thứ cấp về tình hình hoạt động kinh doanh của ngân hàng qua các kỳ báo cáo tài chính đã được kiểm toán.

- Sử dụng phương pháp định lượng: Thu thập dữ liệu sơ cấp bằng khảo sát qua bảng câu hỏi đối với 230 khách hàng đang trực tiếp thực hiện giao dịch tại PGD Tân Hương, phỏng vấn qua điện thoại .

- Sau khi thu thập dữ liệu sơ cấp, dùng phần mềm phân tích thống kê SPSS 16.

5. Giới thiệu kết cấu đề tài Chương 1: Giới thiệu Chương 2: Cơ sở lý luận

Chương 3: Phương pháp nghiên cứu Chương 4: Kết quả nghiên cứu Chương 5: Kết luận và giải pháp

CHƯƠNG 2: CƠ SỞ LÝ LUẬN

2.1. Dịch vụ tiền gửi tiết kiệm

2.1.1. Khái niệm tiền gửi tiết kiệm

Theo điều 6 Quy chế về tiền gửi tiết kiệm – Ban hành kèm theo Quyết định số 1160/2004/QĐ-NHNN ngày 13 tháng 9 năm 2004 của Thống đốc Ngân hàng Nhà nước:

- Tiền gửi tiết kiệm là khoản tiền của cá nhân được gửi vào tài khoản tiền gửi tiết kiệm, được xác nhận trên thẻ tiết kiệm, được hưởng lãi theo quy định của tổ chức nhận tiền gửi tiết kiệm và được bảo hiểm theo quy định của pháp luật về bảo hiểm tiền gửi.

- Giao dịch liên quan đến tiền gửi tiết kiệm là giao dịch gửi, rút tiền gửi tiết kiệm và các giao dịch khác liên quan đến tiền gửi tiết kiệm.

2.1.2. Hình thức tiền gửi

Theo điều 14 Quy chế về tiền gửi tiết kiệm – Ban hành kèm theo Quyết định số 1160/2004/QĐ-NHNN ngày 13 tháng 9 năm 2004 của Thống đốc Ngân hàng Nhà nước:

- Hình thức tiền gửi tiết kiệm phân loại theo kỳ hạn gửi tiền gồm tiền gửi tiết kiệm không kỳ hạn và tiền gửi tiết kiệm có kỳ hạn. Kỳ hạn gửi tiền cụ thể do tổ chức nhận tiền gửi tiết kiệm quy định.

- Hình thức tiền gửi tiết kiệm phân loại theo các tiêu chí khác do tổ chức nhận tiền gửi tiết kiệm quy định.

2.2. Tầm quan trọng việc huy động vốn từ tiền gửi

- Huy động vốn qua tiền gửi là hình thức huy động vốn mang tính đặt thù riêng của NHTM. Đây cũng chính là điểm khác biệt giữa các TCTD phi ngân hàng với NHTM và là nghiệp vụ quan trọng của hoạt động NHTM. Ngoài vốn điều lệ theo quy định, để có vốn thực hiện cho các hoạt động cấp tín dụng và các dịch vụ ngân hàng khác NHTM cần phải huy động vốn từ khách hàng. Do nhu cầu và động thái của người gửi tiền rất đa dạng nên để thu hút được nhiều khách hàng gửi tiền, các NHTM phải thiết kế, nghiên cứu, phát triển các sản phẩm tiền gửi khác nhau.

2.2.1. Đối với Ngân hàng thương mại

- Nghiệp vụ huy động vốn này mang lại nguồn vốn cho ngân hàng thực hiện các nghiệp vụ kinh doanh khác. Bên cạnh đó qua nghiệp vụ huy động vốn từ tiền gửi còn giúp ngân hàng đo lường được uy tín cũng sự tín nhiệm của khách hàng đối với các NHTM, từ đó ngân hàng có các biện pháp hoàn thiện hơn nữa hoạt động huy động tiền gửi.

2.2.2. Đối với khách hàng

- Đây không chỉ là kênh huy động vốn của NHTM mà còn là kênh tiết kiệm và đầu tư sinh lợi của người dân gửi tiền, tạo cơ hội cho họ có thể gia tăng tiêu dùng trong tương lai. Mặt khác, nghiệp vụ này còn giúp khách hàng có nơi cất trữ an toàn và tích lũy vốn trong thời gian nhàn rỗi. Ngoài ra đây còn là cơ hội giúp khách hàng gửi tiền có thể tiếp cận với các dịch vụ khác của ngân hàng như dịch vụ thanh toán qua ngân hàng như sản phẩm thẻ, dịch vụ cấp tín dụng khi họ cần vốn cho kinh doanh, tiêu dùng.

2.3. Lý thuyết về dịch vụ

2.3.1. Khái niệm dịch vụ

- Theo lý thuyết về khái niệm dịch vụ là một sản phẩm kinh tế không phải là vật phẩm mà là công việc của con người dưới hình thái là lao động thể lực, kiến thức và kỹ năng chuyên nghiệp, khả năng tổ chức và thương mại.

- Theo Kotler và Amstrong 2004 định nghĩa rằng: “Dịch vụ là những hoạt động hay lợi ích mà doanh nghiệp có thể cống hiến cho khách hàng nhằm thiết lập, củng cố, mở rộng những quan hệ và hợp tác dài lâu với khách hàng”.

2.3.2. Đặc điểm của dịch vụ

Dịch vụ có những đặc trưng khác biệt so với các loại hàng hóa khác, đó chính là: tính vô hình, tính không tách rời, tính không đồng nhất, tính mau hỏng.

- Tính vô hình: Nếu hàng hóa là một thực thể có thể cảm nhận qua xúc giác, có hình dạng, màu sắc, mùi vị… khách hàng có thể tự xem xét và đánh giá nó trước khi mua. Ngược lại, dịch vụ là một loại hàng hóa không thể trực tiếp xem bằng mắt hay sờ bằng tay mà khách hàng phải sử dụng qua rồi mới cảm nhận được rằng có phù hợp với nhu cầu hay không.

- Tính không tách rời: Sản phẩm dịch vụ luôn gắn liền với cung ứng dịch vụ. Quá trình sản xuất gắn liền với tiêu dùng dịch vụ, khách hàng cũng tham gia sản xuất dịch vụ cho chính mình.

- Tính không đồng nhất: Các sản phẩm dịch vụ không được tiêu chuẩn hóa theo một qui định thống nhất nào, khách hàng chính là người quyết định chất lượng dịch vụ dựa vào cảm nhận của họ trong các thời điểm khác nhau. Sản phẩm dịch vụ chỉ có giá trị khi thỏa mãn được nhu cầu cá nhân riêng biệt của khách hàng.

- Tính mau hỏng: Vì sản phẩm dịch vụ được tạo ra nhằm đáp ứng nhu cầu cá nhân cho nên nó chỉ tồn tại trong thời gian khi khách hàng có nhu cầu. Sản phẩm dịch vụ không thể sản xuất hàng loạt và cất trữ như hàng hóa thông thường, nó luôn được thay mới để mang lại sự thỏa mãn cho khách hàng.

2.4. Chất lượng dịch vụ

2.4.1. Khái niệm chất lượng dịch vụ

Vì chất lượng dịch vụ là một khái niệm còn khá mơ hồ, sau đây một số ý kiến tham khảo:

- Parasuraman và cộng sự (1985) cho rằng: “Chất lượng dịch vụ là khoảng cách mong đợi (kỳ vọng) của khách hàng và nhận thức (cảm nhận) của họ khi đã sử dụng qua dịch vụ”.

- Zeithaml (1987) phát biểu: “Chất lượng dịch vụ là sự đánh giá tính siêu việt và sự tuyệt vời nói chung của một thực thể. Nó là một dạng của thái độ và các hệ quả của một sự so sánh giữa những gì được mong đợi và nhận thức những thứ ta nhận được”.

- Vậy có thể nói rằng chất lượng dịch vụ là việc đáp ứng, thỏa mãn nhu cầu của khách hàng, sẽ không có một quy định chung về mức độ chất lượng mà nó được xác định bởi khách hàng mà nhu cầu của khách thì vô cùng đa dạng. Chất lượng dịch vụ là một phạm trù mang tính chủ quan tùy thuộc vào sự cảm nhận khác nhau của từng khách hàng, từng thời điểm.

2.4.2. Mô hình năm khoảng cách chất lượng dịch vụ

Mô hình do Parasuraman và cộng sự (1985) đề xuất có năm khoảng cách đo lường chất lượng dịch vụ

- Khoảng cách thứ nhất xuất hiện khi có sự khác biệt giữa mong đợi của khách hàng và nhận thức của nhà quản trị công ty về mong đợi của khách hàng.

- Khoảng cách thứ hai xuất hiện khi công ty dịch vụ đang gặp khó khăn trong việc đổi hướng nhận thức của mình về kỳ vọng của khách hàng, biến đó trở thành những đặc tính của chất lượng dịch vụ.

- Khoảng cách thứ ba xuất hiện khi nhân viên phục vụ không chuyển giao được dịch vụ cho khách hàng theo những tiêu chí đã xác định.

- Khoảng cách thứ tư xuất hiện khi hoạt động truyền thông quảng cáo tác động đến sự kỳ vọng của khách hàng.

- Khoảng cách thư năm xuất hiện khi có sự khác biệt với chất lượng được kỳ vọng và chất lượng khách hàng cảm nhận được.

2.4.3. Mô hình SERVQUAL

Đây là mô hình được xây dựng dựa trên mô hình năm khoảng cách. Để có thể thực hành được Parasuraman đã xây dựng thang trong đánh giá chất lượng dịch vụ. theo những nghiên cứu ban đầu của Parasuraman, năm 1985 xây dựng đánh giá chất lượng dịch vụ dựa trên 10 thành phần: tin cậy, đáp ứng, năng lực phục vụ, lịch sự, tín nhiệm, an toàn, tiếp cận, truyền thông, hiểu biết và phương tiện hữu hình. Mô hình trên tuy khái quát được mọi khía cạnh trong dịch vụ nhưng rất khó khăn trong việc nghiên cứu, phân tích đánh giá. Vào năm 1988, Parasuraman đã hiệu chỉnh và hình thành mô hình SERVQUAL gồm 5 thành phần:

- Độ tin cậy (Reliability): Biểu thị cho khả năng đáp ứng dịch vụ chính xác, đúng giờ và uy tín. Để thực hiện được điều này yêu cầu phải có sự nhất quán trong việc thực hiện dịch vụ với khách hàng và giữ đúng những cam kết đã hứa với khách hàng.

- Độ đáp ứng (Responsiveness): Tiêu chí đo lường khả năng giải quyết các vấn đề nhanh chóng, hiệu quả các khiếu nại, sẵn sàng giúp đỡ và thực hiện các yêu cầu của khách hàng. Đây chính là mức độ phản hồi từ đơn vị cung ứng dịch vụ đối với những gì mà khách hàng mong muốn.