về quy mô, gia tăng khoảng cách so với các đối thủ cạnh tranh chính trong hệ thống NHTMCP và thu hẹp khoảng cách với các NHTMNN (ACB, 2017).

Các dịch vụ ngân hàng do ACB cung cấp có sử dụng công nghệ cao, phù hợp với xu thế ứng dụng công nghệ thông tin và nhu cầu khách hàng tại từng thời kỳ.

Thành công của ACB là thành công của một định chế biết xây dựng một chiến lược kinh doanh rò ràng, luôn bám sát và tuân thủ tuyệt đối triết lý kinh doanh là tăng trưởng bền vững. Quản lý rủi ro hiệu quả, duy trì khả năng sinh lợi cao và chỉ số tài chính tốt. Đầu tư chiều sâu vào con người và xây dựng văn hóa công ty lành mạnh, biết nắm bắt và tận dụng được các cơ hội tạo ra dựa trên chính sách đổi mới của Đảng và Nhà nước trong quá trình hội nhập thể hiện năng lực và tiềm năng cạnh tranh cao. Năm 2009, ACB vinh dự là ngân hàng duy nhất và đầu tiên trong lịch sử ngành ngân hàng Việt Nam được cùng lúc vinh danh 6 giải thưởng quốc tế “Ngân hàng tốt nhất Việt Nam năm 2009” bởi các tổ chức tài chính uy tín trên thế giới bình chọn (Asiamoney, FinanceAsia, Euromoney, Global Finance, The Asset và The banker) (ACB, 2013).

Kinh nghiệm huy động vốn của của Vietcombank

Trong bối cảnh đất nước hội nhập vào những năm 90 của thế kỷ trước, Ngân hàng Ngoại thương Việt Nam (Vietcombank) đã nhanh chóng xác định việc đa dạng hóa các loại hình dịch vụ là chiến lược trọng tâm, có ý nghĩa sống còn trong cạnh tranh. Một trong các hoạt động có sự phát triển đầy dấu ấn, minh chứng cho tính đúng đắn của chiến lược nói trên là những thành tựu trong mảng dịch vụ ngân hàng bán lẻ (Nguyễn Thị Hồng Yến, 2016). Bên cạnh dịch vụ bán buôn vốn có uy tín quốc tế dành cho các tổ chức kinh tế (corporate banking), Vietcombank hiện được biết tới như một địa chỉ tin cậy của các dịch vụ đa dạng và hiện đại dành cho khách hàng cá nhân (dịch vụ ngân hàng bán lẻ - retail banking) như các sản phẩm huy động vốn đa dạng ,các sản phẩm cho vay linh hoạt, thẻ thanh toán, hệ thống máy rút tiền tự động ATM, các dịch vụ ngân hàng trực tuyến, dịch vụ chuyển tiền kiều hối (Vietcombank, 2018).

Về mảng tiền gửi, các chương trình huy động tiết kiệm, chứng chỉ tiền gửi có

thưởng, hoặc các cách tính lãi suất linh hoạt (lãi suất bậc thang, lĩnh lãi định kỳ) được thiết kế cho phép khách hàng lựa chọn phù hợp với nhu cầu, tạo sức hấp dẫn với các sản phẩm truyền thống. Vietcombank là ngân hàng đầu tiên tại Việt Nam cho phép khách hàng hàng có thể gửi tiền ở một nơi và thực hiện rút tiền ở bất kỳ điểm giao dịch nào thuộc hệ thống trên toàn quốc (Vietcombank, 2018).

Bên cạnh đó, công tác phân đoạn thị trường đã và đang được xúc tiến mạnh mẽ dựa trên việc nghiên cứu, khảo sát, đánh giá thị trường một cách sâu sắc với mục tiêu tạo ra các sản phẩm đặc trưng cho từng đối tượng khách hàng. Vietcombank là ngân hàng đầu tiên cung cấp dịch vụ đặc biệt cho nhóm khách hàng VIP (Very Important Person) với những tiêu chuẩn riêng về chế độ phục vụ, hàng loạt các ưu đãi khi giao dịch và những sản phẩm được thiết kế phù hợp. Ngoài các sản phẩm, dịch vụ truyền thống được cải tiến, với nền tảng "VCB Online", nhiều sản phẩm/dịch vụ ngân hàng mới liên tiếp ra đời góp phần khẳng định ví trí của Vietcombank.

Riêng năm 2016, Vietcombank đã đạt những kết quả đặc biệt ấn tượng: Quy mô tăng trưởng mạnh (huy động vốn tăng 19,28%, tín dụng tăng 18,85%). Cơ cấu huy động vốn và sử dụng vốn ghi nhận những chuyển dịch tích cực phù hợp với định hướng phát triển của Vietcombank. Chất lượng tài sản được cải thiện mạnh mẽ, tỷ lệ nợ xấu giảm từ 1,79% xuống còn 1,46%, tỷ lệ nợ nhóm 2 cũng giảm mạnh còn 1,67%

- giảm 0,7 điểm % so với thời điểm cuối năm 2015, đồng thời Vietcombank đã trở thành ngân hàng đầu tiên và duy nhất hoàn tất việc trích lập toàn bộ dự phòng cho dư nợ đã bán cho VAMC, chính thức minh bạch hóa số liệu nợ xấu về một sổ (Vietcombank, 2017).

Tất cả các thành tựu nói trên trong hoạt động kinh doanh bán lẻ có được là nhờ định hướng đúng đắn của Ban lãnh đạo Vietcombank qua các thời kỳ về chiến lược phát triển bán lẻ, chiến lược phát triển mạng lưới, sự tâm huyết của đội ngũ cán bộ thiết kế và cung ứng sản phẩm bán lẻ cũng như chiến lược ứng dụng công nghệ thông tin vào hoạt động ngân hàng ngay từ các năm đầu nền kinh tế mở cửa.

1.4.3. Bài học kinh nghiệm

Qua nghiên cứu kinh nghiệm huy động vốn thành công của một số ngân hàng trên thế giới nước và Việt Nam, tác giả rút ra một số kinh nghiệm cho NHTM Việt Nam:

Thứ nhất, công nghệ luôn là yếu tố then chốt tạo nên thành công cho các ngân hàng nước ngoài. Do đó, cải tiến công nghệ nên được các NHTM chú trọng trong chiến lược phát triển tương lai.

Thứ hai, danh mục sản phẩm tiền gửi của các ngân hàng nước ngoài rất đa dạng.Trong khi danh mục sản phẩm của các ngân hàng trong nước rất ít, chủ yếu là các sản phẩm huy động truyền thống, do đó các NHTM thường dùng công cụ lãi suất để thu hút khách hàng.

Thứ ba, chất lượng dịch vụ của các ngân hàng nước ngoài cao hơn hẳn các ngân hàng trong nước.

Như vậy, trong quá trình hội nhập, để có thể cạnh tranh với nhau, các NHTM cần học hỏi các ngân hàng nước ngoài và áp dụng phù hợp đối với ngân hàng mình trong định hướng phát triển lâu dài.

TÓM TẮT CHƯƠNG 1

Chương 1 của luận văn đã trình bày lý luận cơ bản về NHTM, khái niệm và chức năng của NHTM; Hiệu quả huy động vốn của NHTM, các loại hình tiền gửi.Bên cạnh đó luận văn cũng nêu ra các chỉ tiêu đánh giá hiệu quả huy động vốn tại ngân hàng thương mại. Luận văn cũng đi nghiên cứu kinh nghiệm huy động vốn của ANZ bank ở Úc, Jinbun Bank ở Nhật Bản, ACB, Vietcombank của Việt Nam là những ngân hàng tiêu biểu trong hoạt động huy động tiền gửi, qua đó rút kinh nghiệm cho công tác huy động vốn cá nhân tại BIDV Bà Rịa.

Để có thể đưa ra những giải pháp phù hợp cho BIDV Bà Rịa nâng cao hiệu quả huy động vốn từ khách hàng ,tác giả tìm hiểu và đánh giá thực trạng hiệu quả huy động vốn của BIDV Bà Rịa trong trong thời gian qua. Nội dung này được trình bày trong chương 2.

CHƯƠNG 2: PHÂN TÍCH HIỆU QUẢ HUY ĐỘNG TIỀN GỬI TIẾT KIỆM CÁ NHÂN TẠI NGÂN HÀNG TMCP ĐẦU TƯ VÀ PHÁT TRIỂN VIỆT NAM - CHI NHÁNH BÀ RỊA

2.1. Giới thiệu về Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa

2.1.1. Giới thiệu chung về Ngân hàng BIDV Bà Rịa

BIDV Bà Rịa là đại diện pháp nhân đồng thời là chi nhánh cấp 1 của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam. BIDV Bà Rịa là đơn vị có con dấu riêng, có bảng tổng kết tài sản riêng và hạch toán phụ thuộc trong hệ thống Ngân hàng TMCP Đầu tư và Phát triển Việt Nam.

Bảng 2.1: Giới thiệu về ngân hàng

- Tên đầy đủ: Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa

- Tên viết tắt: BIDV Bà Rịa

- Trụ sở đặt tại: số 1215, đường Lê Duẩn, phường Phước Trung, TP Bà Rịa, Tỉnh Bà Rịa – Vũng Tàu

- Tên tiếng anh: Joint stock commercial bank for Investment and Development of Viet Nam - Ba Ria branch.

- Mã SWIFT: BIDVVNVX761

Nguồn: Phòng Quản lý nội bộ- BIDV Bà Rịa

2.1.2. Quá trình hình thành và phát triển của BIDV Bà Rịa

Ngân hàng Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa được thành lập từ năm 1980 với tên gọi là Ngân hàng Đầu tư và Xây dựng Châu Thành, chi nhánh cấp 2 trực thuộc chi nhánh BIDV BRVT, nhằm phát huy lợi thế của một địa bàn đầu mối giao thông, buôn bán trao đổi với các huyện phụ cận. Ngày đầu thành lập, chi nhánh chỉ có 5 cán bộ với nhiệm vụ chính là cấp phát vốn ngân sách và cho vay theo kế hoạch Nhà nước, cho vay các xí nghiệp xây lắp.

Năm 2006 BIDV Bà Rịa tách khỏi Chi nhánh BRVT , trở thành chi nhánh cấp 1, hoạt động độc lập.

Tháng 12/2011, Ngân hàng Đầu tư và Phát triển Việt Nam tiến hành cổ phần hóa và dần chuyển sang mô hình hoạt động thành Ngân hàng TMCP, đến tháng 05/2012 toàn bộ hệ thống Ngân hàng Đầu tư và Phát triển Việt Nam chính thức đổi tên thành Ngân hàng TMCP Đầu tư và Phát triển Việt Nam. Chi nhánh Ngân hàng Đầu tư và Phát triển Bà Rịa đổi tên thành Chi nhánh Ngân hàng TMCP Đầu tư và Phát triển Bà Rịa.

*Sơ đồ tổ chức

Ban Giám Đốc

Phòng Quản lý nội bộ

Phòng Quản trị tín dụng

Phòng Quản trị rủi ro

Phòng Khách hàng doanh nghiệp

Phòng Khách hàng cá nhân

Phòng Giao dịch khách hàng

Tổ quản lý và dịch vụ kho quỹ

Phòng Giao dịch Lê Quý Đôn

Phòng Giao dịch Phước Tỉnh

Phòng Giao dịch Đất Đỏ

Hình 2. 1: Sơ đồ tổ chức bộ máy của BIDV – Chi nhánh Bà Rịa

Nguồn: Phòng Quản lý nội bộ BIDV chi nhánh Bà Rịa, 2018

* Chức năng nhiệm vụ của các phòng nghiệp vụ và các phòng giao dịch

Các Phòng Quan hệ khách hàng: thực hiện việc tìm kiếm, tiếp thị, tư vấn phát triển, cung cấp các sản phẩm dịch vụ chính là tín dụng và huy động vốn,thực hiện nghiệp vụ giao bán chéo các sản phẩm dịch vụ khác; quản lý khách hàng.

Phòng Quản lý rủi ro: Thực hiện công tác kiểm tra, giám sát đảm bảo an toàn mọi hoạt động của chi nhánh; thẩm định và quản lý rủi ro tín dụng.

Phòng Quản trị tín dụng: Trực tiếp thực hiện tác nghiệp và quản trị cho vay, bảo lãnh đối với khách hàng.

Phòng Giao dịch khách hàng: Thực hiện tác nghiệp tất cả các giao dịch trực tiếp liên quan đến khách hàng.

Tổ quản lý và dịch vụ kho quỹ: Quản lý quỹ tiền mặt của chi nhánh và các tài sản thế chấp, cầm cố của khách hàng.

Phòng Quản lý nội bộ: Thực hiện các công việc liên quan đến công tác tổ chức, cán bộ, nhân sự, tiền lương như: xây dựng định biên lao động, tuyển dụng, sắp xếp, luân chuyển, đào tạo, đánh giá, quy hoạch, bổ nhiệm,...

Thực hiện tất cả các công việc liên quan đến công tác quản lý tài chính của chi nhánh, kèm theo công tác hậu kiểm toàn bộ các giao dịch, chứng từ phát sinh hàng ngày.

Thực hiện việc hoạch định chiến lược, xây dựng kế hoạch kinh doanh của chi nhánh, phân giao và theo dòi kết quả đến từng bộ phận, xây dựng các chính sách khách hàng, chính sách Marketing, phát triển mạng lưới.

Các Phòng giao dịch: là các đơn vị kinh doanh độc lập, thực hiện đầy đủ chức năng, nhiệm vụ của các phòng QHKH, phòng GDKH.

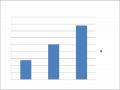

* Số lượng cán bộ chính thức của BIDV

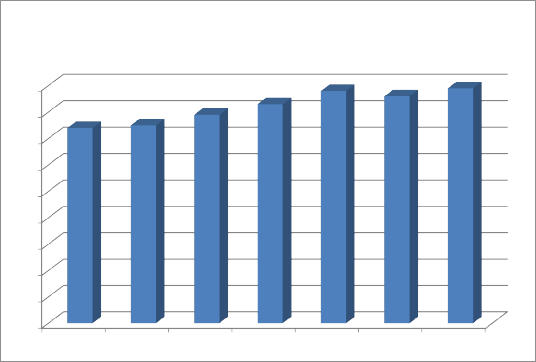

Bảng 2.2: Số lượng cán bộ nhân viên BIDV Bà Rịa từ năm 2012-2018

Đơn vị tính: người

2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

Số lượng cán bộ | 74 | 75 | 79 | 83 | 88 | 86 | 89 |

Có thể bạn quan tâm!

-

Giải pháp nâng cao hiệu quả huy động vốn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa - 1

Giải pháp nâng cao hiệu quả huy động vốn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa - 1 -

Giải pháp nâng cao hiệu quả huy động vốn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa - 2

Giải pháp nâng cao hiệu quả huy động vốn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - Chi nhánh Bà Rịa - 2 -

Các Chỉ Tiêu Đánh Giá Hiệu Quả Huy Động Vốn 1.3.2.1.tốc Độ Tăng Trưởng Huy Động Vốn

Các Chỉ Tiêu Đánh Giá Hiệu Quả Huy Động Vốn 1.3.2.1.tốc Độ Tăng Trưởng Huy Động Vốn -

Kết Quả Hoạt Động Kinh Doanh Trong Những Năm Gần Đây Của Bidv Bà Rịa Bảng 2.3: Tổng Hợp Kết Quả Kinh Doanh Của Bidv Bà Rịa Từ Năm 2015-2017

Kết Quả Hoạt Động Kinh Doanh Trong Những Năm Gần Đây Của Bidv Bà Rịa Bảng 2.3: Tổng Hợp Kết Quả Kinh Doanh Của Bidv Bà Rịa Từ Năm 2015-2017 -

Sự Phù Hợp Giữa Huy Động Vốn Và Sử Dụng Vốn

Sự Phù Hợp Giữa Huy Động Vốn Và Sử Dụng Vốn -

Một Số Khoá Học Đề Xuất Dành Cho Giao Dịch Viên

Một Số Khoá Học Đề Xuất Dành Cho Giao Dịch Viên

Xem toàn bộ 72 trang tài liệu này.

Số lượng cán bộ

90

80

70

60

50

40

30

20

10

0

2012

2013

2014

2015

2016

2017

2018

Biểu đồ 2.1: Số lượng cán bộ nhân viên BIDV Bà Rịa từ năm 2012-2018

Nguồn: Phòng Quản lý nội bộ BIDV chi nhánh Bà Rịa, 2018