-Phân tích dư nợ cho vay HKD theo ngành nghề kinh doanh

Theo cách phân loại của ACB thì HKD hoạt động trong 24 ngành nghề khác nhau. Tuy nhiên, những khoản vay tại ACB – CN Huế thời gian qua chủ yếu tập trung trong 8 ngành nghề được trình bày trong bảng sau:

Bảng 2.14. Dư nợ cho vay HKD tại ACB – CN Huế theo ngành nghề kinh doanh

ĐVT: triệu đồng

Năm 2009 | Năm 2010 | Năm 2011 | 2010/2009 | 2011/2010 | |||

+/- | % | +/- | % | ||||

1. Chế biến thủy hải sản | 409 | 452 | 596 | 43 | 10,51 | 144 | 31,86 |

2. May và SX trang phục, da giày | 1.278 | 1.569 | 2.048 | 291 | 22,77 | 479 | 30,53 |

3. SXKD VLXD, TBVP, TBGD, TTBYT | 1.994 | 2.311 | 2.813 | 317 | 15,9 | 502 | 21,72 |

4. Chế biến, sản xuất các sản phẩm từ gỗ và lâm sản khác | 1.272 | 1.017 | 1.699 | -255 | -20,05 | 682 | 67,06 |

5. Xây dựng (thi công) | 1.024 | 1.392 | 1.795 | 368 | 35,94 | 403 | 28,95 |

6. KDDV quảng cáo, in ấn, cầm đồ | 9.204 | 10.068 | 16.009 | 864 | 9,39 | 5.941 | 59,01 |

7. Kinh doanh dịch vụ lưu trú, ăn uống, vui chơi giải trí | 15.493 | 17.238 | 26.678 | 1.745 | 11,26 | 9.440 | 54,76 |

8. Thương mại hàng tiêu dùng | 20.459 | 22.418 | 36.006 | 1.959 | 9,58 | 13.588 | 60,61 |

Tổng dư nợ | 51.133 | 56.465 | 87.644 | 5.332 | 10,43 | 31.179 | 55,22 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 1

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 1 -

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 2

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 2 -

Dư Nợ Cho Vay Trên Nguồn Vốn Huy Động Của Acb – Cn Huế

Dư Nợ Cho Vay Trên Nguồn Vốn Huy Động Của Acb – Cn Huế -

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 5

Đánh giá chất lượng cho vay hộ kinh doanh tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 5

Xem toàn bộ 46 trang tài liệu này.

(Nguồn: Bộ phận Kế toán ACB – CN Huế)

Chú thích: Chế biến thủy hải sản

May và SX trang phục da giày

SXKD VLXD, TBVP, TBGD, TTBYT

Chế biến, sản xuất các sản phẩm từ gỗ

và lâm sản khác

Xây dựng (thi công)

KDDV quảng cáo, in ấn, cầm đồ

Kinh doanh dịch vụ lưu trú, ăn uống, vui chơi giải trí

Thương mại hàng tiêu dùng

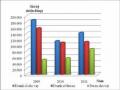

Biểu đồ 2.5. Cơ cấu dư nợ cho vay HKD tại ACB – CN Huế theo ngành nghề kinh doanh

Dư nợ cho vay có xu hướng tăng ở tất cả các ngành kinh doanh, trong đó các ngành kinh doanh dịch vụ lưu trú, ăn uống, vui chơi giải trí; kinh doanh dịch vụ quảng cáo, in ấn, cầm đồ và ngành thương mại hàng tiêu dùng có tốc độ tăng nhanh nhất.

Xét về cơ cấu theo ngành nghề kinh doanh, tỷ trọng dư nợ cho vay ở các ngành có xu hướng duy trì ở mức ổn định. Trong đó, chiếm tỷ trọng tương đối lớn là các ngành thương mại hàng tiêu dùng chiếm khoảng 40% và đang có xu hướng gia tăng; dư nợ cho vay ngành kinh doanh dịch vụ lưu trú, ăn uống, vui chơi giải trí chiếm tỷ trọng khoảng 30% và dư nợ cho vay ngành kinh doanh dịch vụ quảng cáo, in ấn, cầm đồ chiếm khoảng 18%. Điều này tương đối phù hợp với kinh tế HKD của Thừa Thiên – Huế khi tập trung phát triển ngành thương mại dịch vụ, đồng thời những ngành nghề này ít gặp rủi ro hơn những ngành như vận tải, kinh doanh bất động sản, ...

-Phân tích dư nợ cho vay HKD theo tài sản đảm bảo

Tại ACB, cho vay HKD chỉ có 2 hình thức đảm bảo đó là thế chấp bất động sản

(BĐS) và cầm cố giấy tờ có giá.

Bảng 2.15. Dư nợ cho vay HKD tại ACB – CN Huế theo tài sản đảm bảo

ĐVT: triệu đồng

Năm 2009 | Năm 2010 | Năm 2011 | 2010/2009 | 2011/2010 | |||

+/- | % | +/- | % | ||||

1. Giấy tờ có giá | 2.762 | 2.946 | 4.157 | 184 | 6,66 | 1.211 | 41,11 |

2. Bất động sản | 48.371 | 53.519 | 83.487 | 5.148 | 10,64 | 29.968 | 56,00 |

Tổng dư nợ | 51.133 | 56.465 | 87.644 | 5.332 | 10,43 | 31.179 | 55,22 |

(Nguồn: Bộ phận Kế toán ACB – CN Huế)

Qua bảng số liệu, ta có: trong giai đoạn 2009 – 2011, dư nợ cho vay cầm cố giấy tờ có giá tăng từ 2.762 triệu đồng lên 4.157 triệu đồng tương ứng tăng 50,5%, dư nợ cho vay thế chấp bất động sản (BĐS) tăng từ 48.371 triệu đồng lên 83.487 triệu đồng tương ứng tăng 72,6%. Như vậy, trong những năm 2009 đến năm 2011 thì ACB – CN Huế đã tích cực gia tăng cho vay dưới hình thức đảm bảo bằng giấy tờ có giá, mặc dù xét về giá trị tuyệt đối qua 2 năm dư nợ cho vay dưới hình thức này chỉ tăng 1.395 triệu đồng nhưng tốc độ tăng là tương đối lớn.

Hình thức thế chấp BĐS chiếm tỷ trọng lớn trong các hình thức đảm bảo của các khoản vay HKD. Tỷ trọng này duy trì ổn định ở mức xấp xỉ 95%. BĐS được xem là tài sản đảm bảo tương đối an toàn cho các khoản vay, đặc biệt là đối với người dân Huế, khi vấn đề về nhà cửa, đất đai là một vấn đề nhạy cảm. Thế chấp BĐS sẽ giúp cho khách hàng đảm bảo chi trả đúng hạn. Tuy nhiên so với giấy tờ có giá như sổ tiết kiệm thì BĐS lại là tài sản có tính thanh khoản kém hơn và sẽ gây khó khăn cho ngân hàng trong việc xử lý nợ.

-Phân tích dư nợ cho vay HKD theo hình thức hoạt động HKD

Bảng 2.16. Dư nợ cho vay HKD tại ACB – CN Huế theo hình thức hoạt động của HKD (ĐVT: triệu đồng)

Năm | 2010/2009 | 2011/2010 | |||||

2009 | 2010 | 2011 | +/- | % | +/- | % | |

1. Có GPKD | 31.652 | 33.912 | 45.379 | 2.260 | 7,14 | 11.467 | 33,81 |

2. Không có GPKD | 19.481 | 22.553 | 42.265 | 3.072 | 15,77 | 19.712 | 87,40 |

Tổng dư nợ | 51.133 | 56.465 | 87.644 | 5.332 | 10,43 | 31.179 | 55,22 |

(Nguồn: Bộ phận Kế toán ACB – CN Huế)

Dư nợ cho vay các HKD có GPKD tăng từ 31.652 triệu đồng năm 2009 lên 45.379 triệu đồng năm 2011, tăng 13.727 triệu đồng tương ứng tăng 43,37%. Bên cạnh đó ACB – CN Huế cũng gia tăng cho vay các HKD quy mô nhỏ (không có GPKD nhưng có khai thuế) từ 19.481 triệu đồng tăng lên đến 42.265 triệu đồng, tăng 22.784 triệu đồng, tương ứng tăng 116,95%. Như vậy trong giai đoạn 2009 – 2011, ACB – CN Huế tăng mạnh cho vay đối với các HKD có quy mô nhỏ, không có GPKD.

Chú thích: Có GPKD Không có GPKD

Biểu đồ 2.6. Dư nợ cho vay HKD tại ACB – CN Huế theo hình thức hoạt động của HKD

Xét về tỷ trọng dư nợ thì dư nợ cho vay đối với các HKD có đăng ký GPKD chiếm tỷ trọng khoảng 60% năm 2009 và tỷ trọng này có xu hướng giảm dần, trong khi đó dư nợ cho vay đối với các HKD không có GPKD năm 2009 chỉ đạt 40% thì đến năm 2011 lại ở mức hơn 50%. Việc tiến hành phân tích dư nợ cho vay theo hình thức hoạt động của HKD sẽ phản ánh chất lượng của các khoản vay thông qua tính chất và quy mô hoạt động của HKD. Phần lớn các HKD có quy mô nhỏ là những HKD hoạt động có tính chất tự phát, dễ dàng thay đổi hoạt động nên rủi ro của các khoản vay tương đối lớn. Gia tăng cấp tín dụng đối với những HKD nhỏ lẻ, hoạt động không ổn định cũng đồng nghĩa với việc chấp nhận rủi ro tín dụng lớn hơn.

2.3.1.2. Nợ quá hạn, nợ xấu cho vay hộ kinh doanh

Dư nợ cho vay HKD gia tăng là một dấu hiệu tốt nhưng sẽ là ngược lại nếu dư nợ cho vay lại tập trung vào những món vay sử dụng sai mục đích hoặc những khách hàng không tích cực trong việc hoàn trả nợ đúng hạn. Vì vậy, tiến hành phân tích nợ quá hạn, nợ xấu là một điều rất quan trọng trong việc đánh giá chất lượng cho vay HKD thông qua việc đáp ứng yêu cầu đảm bảo an toàn và hiệu quả.

a. Tình hình nợ quá hạn, nợ xấu cho vay hộ kinh doanh

Chỉ tiêu | Năm 2009 | Năm 2010 | Năm 2011 | 2010/2009 | 2011/2010 | |||||

Giá trị (tr.đồng) | % | Giá trị (tr.đồng) | % | Giá trị (tr.đồng) | % | +/- | % | +/- | % | |

I. Nợ quá hạn (nợ nhóm 2, 3, 4, 5) | ||||||||||

1.CV HKD | 477 | 61,15 | 378 | 62,58 | 431 | 71,48 | -99 | -20,75 | 53 | 14,02 |

2.CV khác | 303 | 38,85 | 226 | 37,42 | 172 | 28,52 | -77 | -25,41 | -54 | -23,89 |

CV KHCN | 780 | 100 | 604 | 100 | 603 | 100 | -176 | -22,56 | -1 | -0,17 |

II. Nợ xấu (nợ nhóm 3, 4, 5) | ||||||||||

1.CV HKD | 177 | 43,49 | 231 | 57,75 | 411 | 73,26 | 54 | 30,51 | 180 | 77,92 |

2.CV khác | 230 | 56,51 | 169 | 42,25 | 150 | 26,74 | -61 | -26,52 | -19 | -11,24 |

CV KHCN | 407 | 100 | 400 | 100 | 561 | 100 | -7 | -1,72 | 161 | 40,25 |

Bảng 2.17. Tình hình nợ quá hạn và nợ xấu cho vay HKD tại ACB – CN Huế

(Nguồn: Bộ phận Kế toán ACB – CN Huế) Xét về chỉ tiêu nợ quá hạn: qua bảng số liệu, ta có: so với năm 2009 thì nợ quá hạn

cho vay HKD năm 2010 đã giảm 99 triệu đồng, nhưng sang năm 2011 lại tăng trở lại 53 triệu đồng. Trong khi đó, nợ quá hạn của các khoản vay với mục đích tiêu dùng,

sửa chữa nhà, … lại giảm dần. Xét về tỷ trọng, nợ quá hạn cho vay HKD luôn chiếm tỷ trọng lớn trong tổng nợ quá hạn cho vay KHCN tại ACB – CN Huế và tỷ trọng này đang gia tăng dần từ 61,15% năm 2009 lên 71,48% năm 2011. Như vậy, với tỷ trọng dư nợ cho vay HKD chỉ chiếm khoảng hơn 50% trong tổng dư nợ cho vay KHCN nhưng nợ quá hạn cho vay HKD lại chiếm hơn 60% nợ quá hạn của KHCN thì điều này đã cho thấy chất lượng các khoản cho vay HKD tại ACB – CN Huế đang sụt giảm.

Xét về chỉ tiêu nợ xấu: trong khi nợ xấu cho vay khác đang giảm dần từ 230 triệu năm 2009 xuống 150 triệu năm 2011 thì nợ xấu cho vay HKD lại đang tăng dần từ 177 triệu đồng lên 411 triệu đồng. Bên cạnh đó, tỷ trọng nợ xấu cho vay HKD cũng tăng dần từ 43,49% lên đến 73,26% trong tổng nợ xấu của cho vay KHCN của chi nhánh.

Chú thích: Nợ nhóm 2 Nợ xấu

Biểu đồ 2.7. Cơ cấu nợ quá hạn cho vay HKD tại ACB – CN Huế theo nhóm nợ

Phân tích cơ cấu nợ quá hạn cho vay HKD tại ACB – CN Huế, qua biểu đồ, ta có: xu hướng chung về tỷ trọng nợ nhóm 2 cho vay HKD đang giảm dần, trong khi đó tỷ trọng nợ xấu cho vay HKD lại tăng lên rất nhanh từ 37,11% năm 2009 lên đến 95,36% năm 2011.

Từ những phân tích trên, ta có nợ quá hạn cho vay HKD tuy trong năm 2010 đã có giảm so với năm 2009 nhưng sang năm 2011 lại tăng trở lại, trong đó đáng chú ý là nợ xấu cho vay HKD tăng lên rất nhanh và chiếm tỷ trọng lớn trong tổng nợ quá hạn cho vay HKD cũng như trong tổng nợ quá hạn cho vay KHCN của ACB – CN Huế. Như vậy, qua các năm 2010 và 2011, dư nợ cho vay HKD tăng lên đã kéo theo sự gia tăng các khoản nợ quá hạn mà trong đó chủ yếu là nợ xấu. Điều này cho thấy chất lượng cho vay HKD đang giảm đi đáng kể. Tiến hành phân tích nợ quá hạn cho vay HKD theo các tiêu chí, ta có:

Bảng 2.18. Cơ cấu nợ quá hạn cho vay HKD tại ACB – CN Huế

Năm 2009 | Năm 2010 | Năm 2011 | ||||

Giá trị (tr.đồng) | % | Giá trị (tr.đồng) | % | Giá trị (tr.đồng) | % | |

I. Theo kỳ hạn | 477 | 100,00 | 378 | 100,00 | 431 | 100,00 |

- Ngắn hạn | 347 | 72,75 | 147 | 38,89 | 88 | 20,42 |

- Trung dài hạn | 130 | 27,25 | 231 | 61,11 | 343 | 79,58 |

II. Theo mục đích sử dụng vốn | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Đầu tư TSCĐ | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- Bổ sung VLĐ | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

III. Theo hình thức cho vay | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Vay theo món | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Vay theo HMTD | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- Vay thấu chi | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

IV. Theo ngành nghề của HKD | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Chế biến thủy hải sản | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- KDDV lưu trú, ăn uống, VCGT | 175 | 36,69 | 153 | 46,50 | 192 | 44,55 |

- KDDV quảng cáo, in ấn, cầm đồ | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- May và SX trang phục, da giày | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- SX, KD VLXD, TBVP, TBGD, TTBYT | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- Thương mại hàng tiêu dùng | 219 | 45,91 | 134 | 40,73 | 239 | 55,45 |

- Xây dựng (thi công) | 83 | 17,40 | 42 | 12,77 | 0 | 0,00 |

V. Theo tài sản đảm bảo | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Giấy tờ có giá | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

- Bất động sản | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

VI. Theo hình thức hoạt động của HKD | 477 | 100,00 | 329 | 100,00 | 431 | 100,00 |

- Có GPKD HKD | 258 | 54,09 | 153 | 46,50 | 192 | 44,55 |

- Không có GPKD | 219 | 45,91 | 176 | 53,50 | 239 | 55,45 |

(Nguồn: Bộ phận Kế toán ACB – CN Huế)

Xét theo kỳ hạn cho vay: nợ quá hạn cho vay HKD tại chi nhánh có xu hướng tăng tỷ trọng đối với kỳ hạn trung dài hạn từ 27,25% năm 2009 tăng lên 79,58% năm 2011 và nợ quá hạn ngắn hạn có xu hướng ngược lại.

Xét theo hình thức cho vay: 100% nợ quá hạn là theo hình thức cho vay theo món, những khoản vay theo HMTD và theo phương thức thấu chi luôn đảm bảo trả nợ đúng hạn và không có rủi ro.

Xét theo mục đích sử dụng vốn: 100% nợ quá hạn cho vay với mục đích bổ sung vốn lưu động.

Xét theo ngành nghề của HKD: tương tự dư nợ cho vay, nợ quá hạn cho vay HKD tập trung chủ yếu ở ngành nghề kinh doanh dịch vụ lưu trú, ăn uống, vui chơi giải trí và ngành thương mại hàng tiêu dùng. Nợ quá hạn của hai ngành này luôn chiếm hơn 80% trong tổng nợ quá hạn cho vay HKD.

Xét theo tài sản đảm bảo: 100% nợ quá hạn cho vay HKD ở hình thức thế chấp BĐS. Như vậy, mặc dù BĐS là vấn đề nhạy cảm đối với khách hàng vay nhưng khách hàng vẫn không tích cực trong hoàn trả nợ đúng hạn.

Xét theo hình thức hoạt động của các HKD: tỷ trọng nợ quá hạn cho vay HKD có đăng ký GPKD giảm dần từ 54,09% năm 2009 xuống còn 44,55% trong năm 2011, trong khi đó nợ quá hạn đối với những HKD có quy mô nhỏ, lẻ lại gia tăng tỷ trọng. Tuy nhiên, có thể nhận thấy 50% - 50% là cơ cấu nợ quá hạn cho vay HKD ở tiêu chí này.

Kết hợp tất cả các tiêu chí trên, ta có thể thấy nợ quá hạn cho vay HKD chủ yếu là các món vay với mục đích bổ sung VLĐ trung dài hạn của các ngành thương mại dịch vụ dưới hình thức cho vay món và thế chấp bằng BĐS, các khoản nợ quá hạn này trải đều trong các HKD có GPKD và các HKD có quy mô nhỏ hơn. Nguyên nhân của sự gia tăng nợ quá hạn cho vay HKD là do năng lực và kinh nghiệm quản lý hoạt động của HKD còn nhiều hạn chế, khả năng nắm bắt nhu cầu thị trường, kiểm soát chi phí, dự báo doanh thu của HKD còn chưa chính xác nên hoạt động không hiệu quả: chu kỳ kinh doanh dài, thời gian thu hồi vốn chậm ảnh hưởng tiêu cực đến khả năng trả nợ, làm tăng dư nợ quá hạn. Bên cạnh đó, một số khoản vay khách hàng không có thái độ tích cực trong hoàn trả nợ đúng hạn, có tâm lý ỷ lại vào tài sản đảm bảo là BĐS, một số khoản vay sử dụng sai mục đích nên chi nhánh phải tiến hành xử lý nợ. Tuy nhiên, do những con số về dư nợ cho vay và nợ quá hạn, nợ xấu mang tính thời điểm và thường là cuối năm tài chính. Đây là thời gian mà các cơ quan trong đó có Tòa án tạm ngừng xử lý hồ sơ để tổng kết hoạt động, điều này cũng ảnh hưởng đến thời gian xử lý các khoản nợ xấu của chi nhánh.

b. Tỷ lệ nợ quá hạn, nợ xấu cho vay hộ kinh doanh

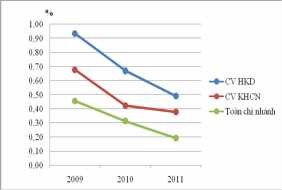

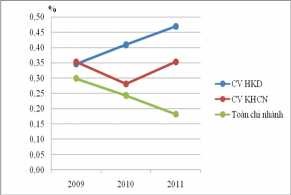

Biểu đồ 2.8. Tỷ lệ nợ quá hạn cho vay HKD tại ACB – CN Huế

Tỷ lệ nợ quá hạn trên tổng dư nợ cho vay HKD có xu hướng giảm trong giai đoạn 2009 – 2011. Nguyên nhân là do trong năm 2010, nợ quá hạn cho vay HKD giảm 99 triệu đồng trong khi đó dư nợ cho vay HKD lại tăng lên 5.332 triệu đồng; sang năm 2011, nợ quá hạn cho vay HKD mặc dù tăng lên 53 triệu đồng nhưng dư nợ cho vay HKD lại tăng mạnh 31.179 triệu đồng, tăng nhanh hơn nhiều so với nợ quá hạn nên điều này đã làm cho tỷ lệ nợ quá hạn cho vay HKD giảm đi trong thời gian qua. Tuy nhiên, nhìn vào biểu đồ, ta có thể thấy tỷ lệ nợ quá hạn cho vay HKD luôn ở mức cao hơn so với cho vay KHCN và cao hơn toàn chi nhánh. Điều này phản ánh chất lượng cho vay HKD còn thấp đã làm giảm chất lượng cho vay đối với KHCN cũng như làm giảm chất lượng cho vay của toàn chi nhánh.

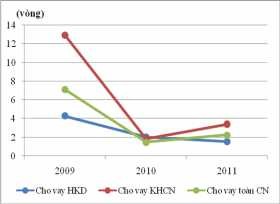

Biểu đồ 2.9. Tỷ lệ nợ xấu cho vay HKD tại ACB – CN Huế

Trong khi tỷ lệ nợ xấu trên tổng dư nợ cho vay của toàn chi nhánh có xu hướng giảm trong giai đoạn 2009 – 2011 thì tỷ lệ nợ xấu trên tổng dư nợ cho vay HKD lại

tăng lên. Sự tăng lên của nợ xấu cho vay HKD đã kéo theo sự tăng lên trong tỷ lệ nợ xấu cho vay KHCN năm 2011 và làm ảnh hưởng đến tỷ lệ nợ xấu toàn chi nhánh. Các khoản nợ quá hạn cho vay HKD chủ yếu tập trung ở nợ xấu, bên cạnh đó tốc độ gia tăng nợ xấu trong cho vay HKD lớn hơn tốc độ gia tăng dư nợ, điều này là nguyên nhân dẫn đến sự tăng lên trong tỷ lệ nợ xấu cho vay HKD trong thời gian qua.

So sánh tỷ lệ nợ xấu trung bình của các NHTM trên địa bàn tỉnh Thừa Thiên – Huế ở mức 2,5% năm 2009 và 3,6% năm 2010 thì con số dưới 0,3% của ACB – CN Huế là một kết quả rất đáng khích lệ [11]. Tuy nhiên, với xu hướng gia tăng tỷ lệ nợ xấu cho vay HKD như trong giai đoạn 2009 – 2011 vừa qua cho thấy chi nhánh chưa cân đối giữa mục tiêu tăng trưởng và mục tiêu đảm bảo an toàn trong hoạt động cho vay HKD. Việc làm thế nào để có thể đưa tỷ lệ nợ xấu toàn chi nhánh đặc biệt là tỷ lệ nợ xấu cho vay HKD giảm về mức thấp nhất là điều mà ACB – CN Huế cần phải thực hiện được.

2.3.1.3. Hiệu quả sử dụng vốn

Bảng 2.19. Hiệu quả sử dụng vốn cho vay HKD tại ACB – CN Huế

Chú thích | ĐVT | Năm | ||||

2008 | 2009 | 2010 | 2011 | |||

Dư nợ CV HKD | tr. đồng | 23.074 | 51.133 | 56.465 | 87.644 | |

Dư nợ CV HKD bình quân | a | tr. đồng | - | 37.104 | 53.799 | 72.055 |

Tổng dư nợ CV của chi nhánh | tr. đồng | 153.240 | 236.900 | 288.222 | 391.233 | |

Tổng dư nợ CV của chi nhánh bình quân | b | tr. đồng | - | 195.070 | 262.561 | 339.727,5 |

Thu nhập lãi CV của chi nhánh | c | tr. đồng | - | 30.382 | 33.421 | 36.763 |

Thu nhập lãi CV phân bổ CV HKD | d = c*a/b | tr. đồng | - | 5.779 | 6.848 | 7.797 |

Hiệu quả sử dụng vốn CV HKD | e = d/a | lần | - | 0,16 | 0,13 | 0,11 |

Hiệu quả sử dụng vốn cho vay HKD cho biết mỗi đồng vốn cho vay HKD thì ngân hàng sẽ thu được bao nhiêu đồng tiền lãi, nó có ý nghĩa tương tự như lãi suất bình quân của các khoản cho vay HKD. Chỉ tiêu này cao và duy trì ổn định qua các giai đoạn thể hiện tính ổn định trong các khoản vay, nó cho biết việc cấp vốn cho vay HKD đã mang lại thu nhập cho ngân hàng. Đồng thời, chỉ tiêu này cao cho biết nguồn thu từ

lãi cho vay luôn đảm bảo tức là khách hàng có thái độ tích cực trong việc hoàn trả nợ, chất lượng khoản vay được đảm bảo. Tuy nhiên, điều này còn phụ thuộc vào tác động của chính sách lãi suất của ACB cũng như sự điều tiết kinh tế vĩ mô trong từng giai đoạn. Do giới hạn về số liệu ACB – CN Huế cung cấp nên tôi tính chỉ tiêu thu nhập lãi toàn chi nhánh phân bổ cho vay HKD dựa trên tỷ lệ cho vay HKD trên tổng dư nợ.

Dựa vào bảng số liệu, ta thấy hiệu quả sử dụng vốn cho vay HKD đang giảm dần qua các năm, cụ thể: năm 2009, chỉ số này đạt mức 0,16 lần; năm 2010 giảm còn 0,13 lần và đến năm 2011 chỉ còn 0,11 lần. Trong những năm 2010 và 2011, chính sách tiền tệ thắt chặt, tình hình cạnh tranh giữa các NHTM khác đã tác động đến lãi suất cho vay theo chiều hướng giảm dần. Mặc dù tổng thu nhập từ lãi cho vay của toàn chi nhánh tăng lên nhưng dư nợ cho vay lại tăng lên với tốc độ nhanh hơn nên do đó thu nhập từ lãi cho vay HKD cũng như thu nhập từ lãi cho vay của ACB – CN Huế tính trên mỗi đồng vốn cho vay cũng giảm đi. Bên cạnh đó, sự tồn tại của các khoản nợ xấu trong cho vay HKD đã khiến chi nhánh không thu được lãi. Tất cả những điều này đã làm giảm hiệu quả sử dụng vốn cho vay HKD.

2.3.1.4. Vòng quay vốn cho vay hộ kinh doanh

Vòng quay vốn cho vay của ACB – CN Huế trong giai đoạn 2009 – 2010 có xu hướng giảm mạnh năm 2010 và bắt đầu tăng nhẹ năm 2011. Cụ thể: vòng quay vốn tín dụng của ACB – CN Huế năm 2009 là khá cao, điều này phản ánh hoạt động tín dụng của chi nhánh tương đối hiệu quả, chủ động, linh hoạt, tuy nhiên điều này phản ánh thị trường năm 2009 có nhiều biến động. Nguyên nhân chính là chi nhánh đã tăng rất mạnh các khoản cho vay đối với KHCN ở các kỳ hạn ngắn hạn 1 tháng, 3 tháng, 6 tháng nên vốn tín dụng được thu hồi ngay trong năm 2009. Sang năm 2010, vòng quay vốn tín dụng của chi nhánh giảm mạnh xuống còn 1,47 vòng là do hoạt động tín dụng trong năm bị thu hẹp, hạn chế cho vay phi sản xuất, các khoản vay phần lớn là trung dài hạn nên vốn thu hồi chậm. Sang năm 2011, tình hình thị trường có nhiều chuyển biến tích cực đã giúp số vòng quay vốn tín dụng của chi nhánh tăng lên và đạt 2,24 vòng. Điều này cho thấy hoạt động cho vay của chi nhánh năm 2011 mang lại hiệu quả và tương đối an toàn.

Biểu đồ 2.10. Vòng quay vốn cho vay HKD tại ACB – CN Huế

Không những thấp hơn vòng quay vốn cho vay bình quân của toàn chi nhánh, vòng quay vốn cho vay HKD còn giảm đều qua các năm: năm 2009 đạt 4,27 vòng thì năm 2010 giảm còn 2,03 vòng và năm 2011 chỉ ở mức 1,55 vòng. Nguyên nhân chính của xu hướng giảm này là do trong các năm 2010 và 2011, chi nhánh đã tích cực giải ngân cho các HKD vay vốn ngắn hạn với kỳ hạn 12 tháng và cho vay trung dài hạn, đây là những khoản vay hoàn trả theo hình thức trả vốn đều hàng tháng nên thời gian thu hồi vốn dài, số vốn thu hồi nhỏ. Bên cạnh đó, sự gia tăng nợ quá hạn cho vay HKD khiến chi nhánh không thu hồi được nợ cũng là nguyên nhân làm giảm một phần doanh số thu nợ và vòng quay vốn cho vay HKD của ACB – CN Huế trong thời gian qua. Gia tăng cho vay trung dài hạn, số vòng quay vốn cho vay HKD giảm đi sẽ đảm bảo cho chi nhánh giảm bớt chi phí để tìm kiếm khách hàng mới từ đó gia tăng lợi nhuận.

2.3.1.5. Mức sinh lời

Trong giai đoạn 2009 – 2011, mức sinh lời cho vay HKD của ACB – CN Huế có xu hướng chung là giảm dần. Năm 2009, mức sinh lời cho vay HKD đạt 7,24%, năm 2010 đã giảm xuống còn 6%, giảm 1,24%. Năm 2011, chỉ tiêu này tiếp tục giảm xuống còn 4,95%, giảm 1,05%. Nguyên nhân của sự sụt giảm này là do năm 2010 thu nhập lãi thuần từ cho vay HKD của ACB – CN Huế chỉ tăng với tốc độ 20,25% năm 2010 và 10,43% năm 2011, trong khi đó dư nợ cho vay HKD bình quân lại tăng với tốc độ nhanh hơn, ở mức 45% năm 2010 và 33,93% năm 2011.

Bảng 2.20. Mức sinh lời cho vay HKD tại ACB – CN Huế

ĐVT: triệu đồng

Chú thích | Năm | 2010/2009 | 2011/2010 | |||||

2009 | 2010 | 2011 | +/- | % | +/- | % | ||

Thu nhập lãi CV phân bổ CV HKD | a | 5.779 | 6.848 | 7.797 | 1.069 | 18,50 | 949 | 13,86 |

Dư nợ CV HKD bình quân | b | 37.104 | 53.799 | 72.055 | 16.695 | 45,00 | 18.256 | 33,93 |

Số dư huy động vốn bình quân | c | 652.080 | 889.200 | 1.120.392 | 237.120 | 36,36 | 231.192 | 26,00 |

Chi phí lãi toàn chi nhánh | d | 54.362 | 59.798 | 65.778 | 5.436 | 10,00 | 5.980 | 10,00 |

Chi phí lãi phân bổ CV HKD | e=d*b/c | 3.093 | 3.618 | 4.230 | 525 | 16,97 | 612 | 16,92 |

Thu nhập lãi thuần CV HKD | f= a – e | 2.686 | 3.230 | 3.567 | 544 | 20,25 | 337 | 10,43 |

Mức sinh lời CV HKD (%) | g=f/b*100 | 7,24 | 6,00 | 4,95 | -1,24 | -17,06 | -1,05 | -17,55 |

Như vậy, nguyên nhân chính của sự sụt giảm này là do tốc độ tăng của dư nợ cho vay HKD lớn hơn tốc độ tăng thu nhập lãi thuần. Khi cuộc cạnh tranh lãi suất giữa các NHTM để thu hút khách hàng ngày càng gia tăng thì chênh lệch lãi suất cho vay và lãi suất tiền gửi ngày càng thu hẹp, điều này sẽ dẫn đến chi phí huy động tính trên một đồng vốn sẽ tăng lên và thu nhập giảm đi làm thu nhập lãi thuần cho vay của NHTM cũng giảm. Như vậy, xét về chỉ tiêu mức sinh lời thì mức sinh lời cho vay HKD ngày càng giảm dần, tuy nhiên điều này tương đối phù hợp với tình hình cạnh tranh các NHTM trong thời gian qua.

2.3.2. Những tiêu chí định tính

Phân tích những chỉ tiêu định lượng thông qua sự biến động của những con số sẽ phản ánh thực trạng về chất lượng của các khoản vay hiện hữu tại ACB – CN, tuy nhiên phân tích định tính cũng đóng vai trò rất quan trọng. Việc đánh giá khả năng tìm kiếm và khai thác thị trường các HKD có nhu cầu vốn trên địa bàn và đánh giá sự tuân thủ quy trình cho vay của nhân viên tín dụng sẽ phản ánh công tác thực hiện mục tiêu tăng trưởng tín dụng kết hợp với đảm bảo an toàn và hiệu quả trong hoạt động cho vay HKD của chi nhánh.