- Sử dụng nguồn vốn chủ sở hữu mang lại cho DN những lợi ích sau:

+ Doanh nghiệpthường không cam kết trả khoản lãi cố định cho các chủ sở hữu vốn, vì vậy tránh được áp lực phải thanh toán theo kỳ hạn (vốn gốc và lãi) như với sử dụng vốn vay. Điều này giúp doanh nghiệp giảm bớt căng thẳng về tài chính khi hoạt động kinh doanh của doanh nghiệp khó khăn.

+ Doanh nghiệp được quyền sử dụng, chi phối lâu dài trong các hoạt động đầu tư và kinh doanh; vì vậy, khi một doanh nghiệp chủ yếu sử dụng nguồn vốn chủ sở hữu, ít phụ thuộc vào nguồn vốn từ bên ngoài, cũng đồng nghĩa với việc doanh nghiệp có mức độ tự chủ tài chính cao, và ngược lại.

+ Doanh nghiệp chủ động trong đầu tư, nắm bắt kịp thời các thời cơ trong kinh doanh. Nếu việc sử dụng vốn vay để thực hiện đầu tư buộc doanh nghiệp phải giải trình phương án sử dụng vốn vay có hiệu quả được sự chấp thuận của bên cấp tín dụng, thì ngược lại: việc sử dụng nguồn vốn chủ sở hữu lại không đòi hỏi như vậy. Do đó vốn chủ sở hữu thường là nguồn tài trợ chính cho các dự án đầu tư có tính chất mạo hiểm cao, như dự án phát triển sản phẩm mới, tìm kiếm thị trường mới…

Bên cạnh đó, sử dụng nguồn vốn chủ sở hữu cũng có những mặt bất lợi sau:

+ Chi phí sử dụng vốn chủ sở hữu thường cao hơn so với vốn vay: So với chủ nợ thì chủ sở hữu chịu rủi ro cao về vốn và thu nhập từ việc đầu tư vốn vào doanh nghiệp; vì vậy, tỷ suất sinh lời đòi hỏi của nhà đầu tư dưới hình thức góp vốn sẽ cao hơn nhiều so với chủ cấp tín dụng cho doanh nghiệp. Ngoài ra, việc thu nhập của các chủ sở hữu không được khấu trừ khi xác định thuế thu nhập doanh nghiệp càng làm cho chi phí sử dụng vốn chủ sở hữu cao hơn so với chi phí sử dụng nợ vay.

+ Hiệu quả sử dụng thường thấp hơn so với hiệu quả sử dụng vốn vay: việc không phải hoàn trả gốc và lãi theo kỳ hạn cố định vô hình dung đã không tạo áp lực cho ban lãnh đạo doanh nghiệp trong việc cân nhắc, tính toán sử dụng vốn tiết kiệm, đạt hiệu quả đầu tư cao.

+ Phân tán quyền quản lý và điều hành DN:do các chủ sở hữu VCSH có quyền điều hành và kiểm soát hoạt động của DN, nên nếu chủ sở hữu gia tăng về số lượng thì sẽ làm phân tán quyền quản lý và điều hành DN.

Nguồn vốn chủ sở hữu là một nguồn vốn quan trọng và có tính ổn định cao, thể hiện quyền tự chủ về tài chính của doanh nghiệp. Doanh nghiệp có tỷ trọng vốn chủ sở hữu càng lớn trong tổng tài sản thể hiện mức độ độc lập, tự chủ tài chính càng lớn và ngược lại.

* Nợ phải trả:

- Nợ phải trả: Là số vốn thuộc quyền sở hữu của các chủ thể khác nhưng doanh nghiệp được quyền sử dụng vào hoạt động sản xuất kinh doanh của mình trong một khoảng

thời gian nhất định. Theo tính chất và thời hạn thanh toán, các khoản nợ phải trả của DN được chia thành:

+ Nợ ngắn hạn: là các khoản nợ có thời gian đáo hạn dưới 1 năm, bao gồm các khoản vay và chiếm dụng của người bán trong ngắn hạn, các khoản người mua trả tiền trước, các khoản phải trả công nhân viên, thuế và các khoản phải nộp Nhà nước… Nợ ngắn hạn được coi là nguồn vốn tạm thời của doanh nghiệp.

+ Nợ dài hạn: là các khoản nợ có thời gian đáo hạn trên 1 năm. Nợ dài hạn bao gồm: vay dài hạn và các khoản phải trả người bán trong dài hạn.

Sử dụng nguồn nợ phải trả mang lại cho DN những lợi ích sau:

+ Đáp ứng nhu cầu của doanh nghiệp: Thông thường, quy mô VCSH của các DN có giới hạn nhất định nên nợ phải trả giúp các DN có đủ số vốn phục vụ cho HĐSXKD của mình. Đặc biệt khi DN đã hoạt động và đạt đến quy mô nhất định, có nhu cầu đầu tư mở rộng HĐSXKD, nợ phải trả là nguồn vốn không thể thiếu để đáp ứng mục tiêu này.

+ Đòi hỏi doanh nghiệp sử dụng có hiệu quả hơn. Nguồn nợ phải trả gắn liền với áp lực trả nợ và lãi vay, đòi hỏi DN phải tính toán sử dụng vốn sao cho tiết kiệm, hiệu quả, nhằm đảm bảo năng lực hoàn trả cho các chủ nợ.

+ Không làm giảm quyền sở hữu doanh nghiệp của chủ sở hữu hiện tại.

+ Chi phí sử dụng vốn thường thấp hơn chi phí sử dụng vốn chủ sở hữu.

+ Có thể phát huy được mặt tích cực của đòn bẩy tài chính, giúp doanh nghiệp có thể khuếch đại được ROE hay EPS.

Tuy nhiên, sử dụng nợ phải trả làm tăng rủi ro tài chính của doanh nghiệp. Ngoài ra, nếu DN không sử dụng vốn vay hiệu quả, ROE/EPS có thể sụt giảm nhanh. Mặt khác, tiếp cận nguồn nợ phải trả không hề dễ dàng với doanh nghiệp do những đòi hỏi về tài sản đảm bảo, ràng buộc của thủ tục pháp lý và sự giới hạn của quy mô vốn vay.

b. Căn cứ vào thời gian huy động và sử dụng vốn:

Căn cứ vào tiêu thức này, nguồn vốn của DN gồm Nguồn vốn thường xuyên (NVTX) và Nguồn vốn tạm thời (NVTT).

* Nguồn vốn thường xuyên: Là nguồn vốn có tính chất ổn định, được doanh nghiệp sử dụng thường xuyên, lâu dài vào hoạt động kinh doanh, bao gồm vốn chủ sở hữu và nợ dài hạn. Nguồn vốn này dùng để đầu tư mua sắm tài sản cố định và một bộ phận tài sản lưu động thường xuyên cần thiết cho hoạt động kinh doanh của doanh nghiệp.

- Nguồn vốn thường xuyên của DN tại một thời điểm được xác định bằng công thức:

Nguồn vốn thường xuyên = Vốn chủ sở hữu + Nợ dài hạn

Hoặc

Nguồn vốn thường xuyên = Tổng tài sản - Nợ ngắn hạn

- Trên cơ sở xác định nguồn vốn thường xuyên của doanh nghiệp còn có thể xác định nguồn VLĐ thường xuyên của DN. Nguồn VLĐ thường xuyên là nguồn vốn ổn định có tính chất dài hạn để hình thành hay tài trợ cho TSLĐ thường xuyên cần thiết trong hoạt động kinh doanh doanh nghiệp.

Nguồn vốn lưu động thường xuyên (NWC) = NVTX – TSDH

Nguồn VLĐ thường xuyên đảm bảo hoạt động SXKD được diễn ra liên tục, nhịp nhàng, không bị gián đoạn hoặc ngưng trệ; đảm bảo sự an toàn tài chính cho DN.

Sử dụng nguồn vốn thường xuyên có một số ưu điểm và hạn chế sau:

+ Ưu điểm: Đây là nguồn vốn có tính chất ổn định, lâu dài. Mang lại an toàn tài chính cho doanh nghiệp;

- Doanh nghiệp có thể sử dụng để đầu tư mua sắm máy móc, thiết bị và một phần tài sản lưu động thường xuyên.

+ Nhược điểm: Nguồn vốn thường xuyên có chi phí sử dụng cao hơn so với nguồn vốn tạm thời.

- Nguồn vốn thường xuyên kém linh hoạt hơn trong việc thay đổi cơ cấu so với nguồn vốn tạm thời.

* Nguồn vốn tạm thời: Là nguồn vốn có tính chất ngắn hạn (không quá một năm) mà DN có thể sử dụng để đáp ứng các nhu cầu có tính chất tạm thời, bất thường phát sinh trong hoạt động sản xuất kinh doanh. Nguồn vốn này bao gồm các khoản vay ngắn hạn, nợ ngắn hạn, các khoản vay – nợ quá hạn, các khoản chiếm dụng của người bán, người mua, người lao động, Nhà nước....

Việc phân loại này giúp cho nhà quản lý xem xét huy động các nguồn vốn phù hợp với thời gian khai thác và sử dụng các loại tài sản trong hoạt động SXKD. Cách phân loại này cũng giúp doanh nghiệp lập các kế hoạch tài chính, các phương án huy động, tổ chức, và sử dụng vốn, góp phần nâng cao hiệu quả sử dụng vốn của doanh nghiệp.

Sử dụng nguồn vốn tạm thời có một số ưu điểm và hạn chế sau:

+ Ưu điểm: Là nguồn vốn có chi phí sử dụng thấp hơn so với nguồn vốn thường xuyên;

- Có tính linh hoạt cao hơn NVTX nên dễ dàng điều chỉnh để thay đổi CCNV.

+ Nhược điểm: Sử dụng nguồn vốn tạm thời có áp lực thanh toán cao hơn so với nguồn vốn thường xuyên, gia tăng rủi ro tài chính cho doanh nghiệp.

Tài sản lưu động | Nợ ngắn hạn Nợ dài hạn Vốn chủ sở hữu |

Tài sản cố định |

Có thể bạn quan tâm!

-

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 2

Cơ cấu nguồn vốn của các doanh nghiệp niêm yết trong ngành vật liệu xây dựng ở Việt Nam - 2 -

Tổng Quan Tình Hình Nghiên Cứu Liên Quan Đến Đề Tài Của Luận Án

Tổng Quan Tình Hình Nghiên Cứu Liên Quan Đến Đề Tài Của Luận Án -

Tác Động Của Cơ Cấu Nguồn Vốn Đến Hiệu Quả Hoạt Động Của Dn

Tác Động Của Cơ Cấu Nguồn Vốn Đến Hiệu Quả Hoạt Động Của Dn -

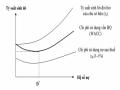

Chi Phí Sử Dụng Vốn Bình Quân (Wacc) Theo Hệ Số Nợ

Chi Phí Sử Dụng Vốn Bình Quân (Wacc) Theo Hệ Số Nợ -

Các Nhân Tố Ảnh Hưởng Tới Cơ Cấu Nguồn Vốn Của Doanh Nghiệp

Các Nhân Tố Ảnh Hưởng Tới Cơ Cấu Nguồn Vốn Của Doanh Nghiệp -

Tác Động Của Cơ Cấu Nguồn Vốn Đến Rủi Ro Tài Chính Của Doanh Nghiệp

Tác Động Của Cơ Cấu Nguồn Vốn Đến Rủi Ro Tài Chính Của Doanh Nghiệp

Xem toàn bộ 241 trang tài liệu này.

Sơ đồ 1.1. Cơ cấu nguồn vốn theo thời gian huy động và sử dụng

Nguồn vốn tạm thời

Nguồn vốn thường xuyên

c. Căn cứ theo phạm vi huy động vốn

Dựa theo tiêu thức này, nguồn vốn của doanh nghiệp gồm nguồn vốn bên trong (nguồn nội sinh) và nguồn vốn bên ngoài (nguồn ngoại sinh).

* Nguồn vốn bên trong: Là nguồn vốn được tạo ra từ hoạt động của DN, bao gồm nguồn vốn tự bổ sung từ lợi nhuận sau thuế. Nguồn vốn bên trong có ý nghĩa rất quan trọng đối với sự phát triển của doanh nghiệp. Một mặt nó phát huy được tính chủ động trong việc sử dụng vốn; mặt khác, góp phần nâng cao mức độ độc lập tài chính của doanh nghiệp. Quy mô nguồn vốn nội sinh phụ thuộc vào kết quả kinh doanh, chính sách trả cổ tức, chiến lược kinh doanh và cơ hội đầu tư doanh nghiệp.

Việc sử dụng nguồn vốn bên trong có một số ưu điểm và hạn chế sau:

- Ưu điểm: Chủ động đáp ứng nhu cầu vốn của doanh nghiệp, giúp nắm bắt kịp thời các thời cơ trong kinh doanh; giữ được quyền kiểm soát của doanh nghiệp; tránh áp lực về thời hạn thanh toán. .

- Hạn chế : hiệu quả sử dụng thường không cao do việc không phải hoàn trả vốn gốc và lãi theo kỳ hạn cố định đã không tạo áp lực cho ban lãnh đạo doanh nghiệp trong việc cân nhắc, tính toán hiệu quả sử dụng vốn cho đầu tư. Đồng thời, các nguồn vốn huy động bên trong thường bị giới hạn ở một quy mô nhất định.

Nguồn vốn bên trong có vai trò đảm bảo sự vững mạnh về tài chính và có ý nghĩa rất quan trọng trong sự phát triển của DN. Vì vậy, các DN không được lạm dụng mà phải sử dụng một các tiết kiệm và hiệu quả nhất.

* Nguồn vốn bên ngoài: Là nguồn vốn có thể huy động từ bên ngoài doanh nghiệp.

Bao gồm:

- Vốn vay (vay ngân hàng thương mại, tổ chức tín dụng, đơn vị, cá nhân).

- Vốn góp liên doanh, liên kết.

- Tín dụng thương mại nhà cung cấp.

- Thuê hoạt động, thuê tài chính.

- Huy động vốn bằng phát hành trái phiếu.

Cách phân loại này cho thấy cơ cấu huy động vốn của doanh nghiệp. Doanh nghiệp phải chủ động tích cực huy động vốn, duy trì nguồn vốn hiện tại, tìm kiếm thêm những nguồn vốn mới, có biện pháp hữu hiệu để khai thác các lợi thế từ bên ngoài, đồng thời tận dụng hiệu quả khả năng sẵn có.

Việc sử dụng nguồn vốn bên ngoài có một số ưu điểm và hạn chế sau:

- Ưu điểm: Đây là nguồn vốn lớn đáp ứng nhu cầu sản xuất kinh doanh của doanh nghiệp khi doanh nghiệp hạn chế về vốn. Giúp doanh nghiệp sử dụng được đòn bẩy tài chính. Từ đó có thể khuếch đại được ROE

- Nhược điểm: Chi phí sử dụng vốn lớn, đồng thời tạo áp lực thanh toán cho doanh nghiệp

1.2. Cơ cấu nguồn vốn của doanh nghiệp

1.2.1. Khái niệm cơ cấu nguồn vốn của doanh nghiệp

Một doanh nghiệp có thể sử dụng một hay nhiều nguồn vốn tài trợ cho hoạt động sản xuất kinh doanh. Tuy nhiên do tính đa dạng của nguồn vốn và các đặc điểm riêng của từng nguồn vốn, các doanh nghiệp thường sử dụng nhiều nguồn vốn khác nhau để tài trợ cho hoạt động của mình. Chính điều này đã tạo ra cơ cấu nguồn vốn cho các doanh nghiệp.

Có nhiều thuật ngữ và quan điểm khác nhau khi đề cập đến CCNV của doanh nghiệp. Theo Ross và cộng sự (2003) thì “Cơ cấu nguồn vốn (Capital Structure) của một DN là sự kết hợp giữa việc sử dụng nợ vay (Debt) và vốn chủ sở hữu (Equity) theo một tỷ lệ nhất định để tài trợ cho hoạt động sản xuất kinh doanh”. Tương tự, Colin Firer và cộng sự (2004) định nghĩa: “Cơ cấu nguồn vốn đề cập đến sự kết hợp của nợ vay và vốn chủ sở hữu mà một DN sử dụng để tài trợ cho các hoạt động của nó”. Theo Bùi Văn Vần và Vũ Văn Ninh (2015), “Cơ cấu nguồn vốn thể hiện tỷ trọng của các nguồn vốn trong tổng giá trị nguồn vốn mà DN huy động, sử dụng vào hoạt động kinh doanh”. Có thể thấy sự thống nhất về mặt quan điểm của các tác giả khi xem xét khái niệm cơ cấu nguồn vốn, với hai nội dung chủ yếu (i) sự kết hợp của từng bộ phận nguồn vốn; (ii) giúp doanh nghiệp huy động vốn phục vụ cho hoạt động kinh doanh. Do vậy, trong luận án này, tác giả định nghĩa “Cơ cấu nguồn vốn của doanh nghiệp thể hiện thành phần và tỷ trọng của từng nguồn vốn riêng biệt trong tổng nguồn vốn mà doanh nghiệp huy động và sử dụng cho hoạt động kinh doanh”.

Có nhiều quan điểm khác nhau về thành phần từng nguồn vốn trong CCNV. Trong những nghiên cứu lý thuyết nền tảng về CCNV, các học giả chỉ xét đến tỷ trọng các nguồn vốn dài hạn (nợ vay dài hạn & vốn chủ sở hữu), loại trừ các nguồn vốn ngắn hạn. Vì các nguồn tài trợ ngắn hạn hầu như chỉ sử dụng để đáp ứng nhu cầu vốn lưu động bổ sung cho hoạt động tạm thời. Hơn nữa, các nguồn vốn ngắn hạn thường có chi phí sử dụng vốn thấp

hơn nguồn vốn dài hạn nên việc loại bỏ nguồn vốn ngắn hạn sẽ đảm bảo nguyên tắc chi phí tối đa trong quá trình phân tích và hoạch định cơ cấu nguồn vốn. Việc nhìn nhận cơ cấu nguồn vốn theo quan điểm này có ý nghĩa trong việc đánh giá chính sách tài trợ dài hạn của doanh nghiệp, phục vụ cho việc đánh giá các quyết định tài trợ (huy động vốn) dài hạn của doanh nghiệp có hợp lý không, có đảm bảo cơ cấu nguồn vốn tối ưu không. Do vậy, quan điểm này thích hợp với các nước kinh tế thị trường phát triển.

Tuy nhiên, tại các quốc gia đang phát triển với sự thiếu hoàn thiện của hệ thống tài chính như Việt Nam, nếu xem xét cơ cấu nguồn vốn theo quan điểm trên chưa thực sự phù hợp. Hầu hết các ngân hàng thương mại chủ yếu cho vay ngắn hạn, hoạt động cho vay dài hạn đối với các doanh nghiệp còn hạn chế. Xem xét cơ cấu nguồn vốn là sự phối hợp giữa nợ ngắn hạn, nợ dài hạn và vốn chủ sở hữu cho phép đánh giá sự linh hoạt trong việc tổ chức nguồn vốn của các doanh nghiệp ở các thị trường tài chính chưa phát triển. Tác giả luận án cho rằng: thành phần của cơ cấu nguồn vốn là toàn bộ các nguồn vốn cá biệt mà doanh nghiệp có thể huy động và sử dụng, bao gồm nợ ngắn hạn, nợ dài hạn, và vốn chủ sở hữu.

1.2.2. Các chỉ tiêu phản ánh cơ cấu nguồn vốn của doanh nghiệp

Để đánh giá cơ cấu nguồn vốn của doanh nghiệp người ta thường sử dụng các chỉ tiêu chủ yếu sau:

1.2.2.1. Căn cứ theo quan hệ sở hữu:

- Hệ số nợ:

Hệ số nợ =

Tổng số nợ phải trả Tổng nguồn vốn của DN

Trong đó, tổng nguồn vốn bao gồm toàn bộ nợ phải trả (không phân biệt vốn vay hay vốn chiếm dụng) và vốn chủ sở hữu, không kể nguồn vốn dài hạn, trung hạn hay ngắn hạn.

Hệ số nợ phản ánh tỷ lệ nguồn vốn doanh nghiệp huy động của các chủ thể khác dưới hình thức nợ trong tổng nguồn vốn của mình. Hệ số này càng cao cho thấy mức độ phụ thuộc về tài chính của doanh nghiệp vào các nguồn vốn nợ càng lớn, sự độc lập về tài chính của doanh nghiệp càng thấp, nguy cơ rủi ro tài chính của doanh nghiệp càng cao.

- Hệ số vốn chủ sở hữu:

Hệ số vốn

=

chủ sở hữu

Tổng số vốn chủ sở hữu Tổng nguồn vốn của DN

Hệ số này phản ánh trung bình mỗi đồng vốn của DN, có bao nhiêu đồng được tài trợ bởi các chủ sở hữu. Hệ số này càng cao cho thấy mức độ tự chủ tài chính của doanh nghiệp càng cao và ngược lại. Tuy vậy, nếu doanh nghiệp có hệ số vốn chủ sở hữu cao cho thấy doanh nghiệp sử dụng ĐBTC ở mức thấp, không tận dụng được tác dụng tích cực của ĐBTC trong việc khuếch đại thu nhập trên vốn chủ sở hữu khi tỷ suất sinh lời kinh tế

của tài sản đạt cao hơn lãi suất tiền vay. Mặt khác, do vốn chủ sở hữu là nguồn vốn dài hạn, vì vậy trong khi nhu cầu vốn của doanh nghiệp thường xuyên biến động thì việc doanh nghiệp nào sử dụng vốn chủ sở hữu với tỷ lệ càng cao sẽ có mức sinh lời vốn chủ sở hữu càng thấp và ngược lại.

- Tỷ lệ nợ trên vốn chủ sở hữu:

Tỷ lệ nợ trên vốn

=

chủ sở hữu

Tổng số nợ phải trả Tổng số vốn chủ sở hữu

Chỉ tiêu này phản ánh tương quan giữa nợ phải trả (vốn nợ) và vốn chủ sở hữu, cụ thể: mỗi đồng vốn chủ sở hữu làm đảm bảo cho bao nhiêu đồng vốn nợ. Tỷ lệ này càng thấp thì mức độ an toàn – khả năng thu hồi vốn vay của các chủ nợ càng cao và ngược lại.

Bên cạnh các chỉ tiêu tổng hợp kể trên, có thể xem xét thêm một số chỉ tiêu phân tích, như: Hệ số nợ ngắn hạn, Hệ số nợ dài hạn, Hệ số vốn vay, Hệ số vốn chiếm dụng để đánh giá sâu hơn cơ cấu nguồn vốn nợ của doanh nghiệp:

Hệ số nợ

=

ngắn hạn

Tổng số nợ ngắn hạn Tổng số nợ phải trả của DN

Hệ số nợ

dài hạn Hệ số nợ | Tổng số nợ phải trả của DN Tổng số nợ vay | |

vay Hệ số nợ | = | Tổng số nợ phải trả của DN Tổng số nợ chiếm dụng |

chiếm dụng | = | Tổng số nợ phải trả của DN |

=

Tổng số nợ dài hạn

Tương tự, cũng có thể tính toán, xem xét các chỉ tiêu Hệ số vốn góp, Hệ số vốn tự bổ sung trong tổng số vốn chủ sở hữu của doanh nghiệp để đánh giá xu hướng thay đổi trong việc huy động các nguồn vốn chủ sở hữu có liên quan tới việc duy trì hay chia sẻ quyền quản lý và kiểm soát doanh nghiệp của các chủ sở hữu hiện hành cho các chủ sở hữu mới của doanh nghiệp.

Hệ số

vốn góp =

Tổng số vốn góp Tổng số vốn CSH của DN

Hệ số vốn

tự bổ sung =

Số vốn tự bổ sung Tổng số vốn CSH của DN

1.2.2.2 Căn cứ theo thời gian huy động và sử dụng:

- Tỷ trọng nguồn vốn tạm thời:

Tỷ trọng

=

NVTT

Nguồn vốn tạm thời Tổng nguồn vốn của DN

- Tỷ trọng nguồn vốn thường xuyên:

Tỷ trọng NVTX =

Nguồn vốn thường xuyên Tổng nguồn vốn của DN

Hai chỉ tiêu trên cho biết cơ cấu nguồn vốn của doanh nghiệp theo thời gian huy

động và sử dụng. Việc doanh nghiệp có tỷ trọng nguồn vốn dài hạn ở mức cao cho thấy sự an toàn hơn về mặt tài chính, tuy nhiên chi phí sử dụng vốn cao. Ngươc lại doanh nghiệp có tỷ trọng nguồn vốn ngắn hạn ở mức cao, có thể có được chi phí sử dụng vốn thấp nhưng đi kèm với đó sẽ là rủi ro cao hơn về mặt tài chính.

1.2.2.3. Căn cứ theo phạm vi sử dụng vốn

- Tỷ trọng nguồn vốn bên trong:

Tỷ trọng nguồn vốn bên trong

Nguồn vốn bên trong

=

Tổng nguồn vốn của DN

Nguồn vốn bên trong có ý nghĩa rất quan trọng đối với sự phát triển của doanh nghiệp, một mặt nó phát huy được tính chủ động trong việc sử dụng vốn, mặt khác làm gia tăng mức độ độc lập về tài chính của doanh nghiệp. Tuy nhiên nguồn vốn huy động bên trong thường bị giới hạn ở một quy mô nhất định. Chỉ tiêu tỷ trọng nguồn vốn bên trong cho biết doanh nghiệp hiện tại sử dụng bao nhiêu phần trăm là nguồn vốn bên trong. Qua đó, thể hiện sự vững mạnh về tài chính của doanh nghiệp.

- Tỷ trọng nguồn vốn bên ngoài:

Tỷ trọng nguồn vốn bên ngoài

Nguồn vốn bên ngoài

=

Tổng nguồn vốn của DN

1.2.3. Một số lý thuyết cơ bản về cơ cấu nguồn vốn của doanh nghiệp

1.2.3.1. Lý thuyết cơ cấu nguồn vốn tối ưu (Opitmal capital structure)

Lý thuyết cơ cấu nguồn vốn tối ưu (còn gọi là cách tiếp cận theo quan điểm truyền thống) tập trung xem xét hai vấn đề: chi phí sử dụng vốn phụ thuộc vào cơ cấu nguồn vốn