[13]. PGS,TS. Đinh Xuân Hạng & TS. Nghiêm Văn Bảy (2014), Giáo trình Quản trị tín dụng, NXB Tài chính.

[14]. TS. Trần Thị Hồng Hạnh (2011) “Giải pháp chuyển dịch cơ cấu tín dụng của hệ thống Ngân hàng phù hợp với mục tiêu, định hướng phát triển kinh tế - xã hội giai đoạn 2010-2015”, Đề tài NCKH cấp Ngành, bảo vệ tại Hội đồng Khoa học, NHNN Việt Nam.

[15]. Trịnh Hồng Hạnh (2016) “Giải pháp nâng cao chất lượng quản trị tài sản Nợ, tài sản Có tại Ngân hàng Nông nghiệp & Phát triển Nông thôn Việt Nam”, Luận án Tiến sỹ Kinh tế, Học viện Ngân hàng.

[16]. Phí Thị Hằng (2014) “Chuyển dịch cơ cấu lao động theo ngành ở Thái Bình trong giai đoạn hiện nay” Luận án Tiến sĩ kinh tế, Học viện Chính trị Quốc gia Hồ Chí Minh.

[17]. Mạc Quang Huy (2009), Sách “Cẩm nang ngân hàng đầu tư”, Nxb Thống kê, Hà Nội năm 2009.

[18]. PGS,TS. Tô Ngọc Hưng (2009), Giáo trình Nghiệp vụ Ngân hàng thương mại, NXB Thống kê, năm 2009.

[19].PGS,TS. Nguyễn Hữu Khải và các cộng sự (2007), “Đánh giá trực trạng và chuyển dịch cơ cấu hàng xuất khẩu Việt Nam thời kỳ 2005-2015”, Đề tài NCKH cấp Bộ, Bộ Thương mại.

[20]. KPMG (2013), Báo cáo đánh giá ngành Ngân hàng Việt Nam

[21]. PGS,TS. Nguyễn Thị Mùi (2011), Giáo trình Quản trị Ngân hàng thương mại, NXB Tài chính

[22]. Vũ Hoàng Nam (2015) “Hoạt động đầu tư kinh doanh trái phiếu của ngân hàng thương mại Việt Nam” Luận án Tiến sỹ Kinh tế, Học viện Ngân hàng.

[23]. TS. Lê Xuân Nghĩa (2006), “Tầm nhìn và những bước đi cần thiết của hệ thống ngân hàng thương mại Việt Nam trong giai đoạn mới”, NHNN Việt Nam [24]. Hoàng Xuân Phong (2014) “Quản trị rủi ro thị trường tại ngân hàng thương mại cổ phần Công thương Việt Nam”, Luận án Tiến sỹ kinh tế, bảo vệ tại Học

viện Ngân hàng.

[25]. PGS,TS. Hà Minh Sơn & Ths. Nguyễn Văn Lộc (2012), Giáo trình Kế toán ngân hàng thương mại, Nxb Tài chính.

[26]. Mai Văn Tân (2014)“Nghiên cứu mối quan hệ giữa chuyển dịch cơ cấu và tăng trưởng kinh tế ở tp Hồ Chí Minh”, Luận án Tiến sỹ Kinh tế, Đại học Bách Khoa.

[27]. GS,TS. Nguyễn Văn Tiến (2014), Quản trị ngân hàng thương mại, NXB Tài chính

[28]. Tô Khánh Toàn (2014) “Phát triển dịch vụ ngân hàng bán lẻ tại ngân hàng thương mại cổ phần Công thương Việt Nam”, Luận án Tiến sỹ kinh tế, bảo vệ tại Học viện Chính trị Quốc gia Hồ Chí Minh.

[29]. Nguyễn Đức Tú (2012) “Quản lý rủi ro tín dụng tại ngân hàng thương mại cổ phần Công thương Việt Nam”, Luận án Tiến sỹ Kinh tế, trường Đại học Kinh tế Quốc dân.

[30]. Lê Thị Kim Tuyến (2010) “Xây dựng thương hiệu bền vững cho ngân hàng thương mại cổ phần Công thương Việt Nam”, Luận án Tiến sỹ kinh tế, Đại học Kinh tế Tp Hồ Chí Minh

[31]. Phan Thị Hoàng Yến (2016) “Quản trị Tài sản - Nợ (ALM) tại NHTM cổ phần Công thương Việt Nam”, Luận án Tiến sỹ Kinh tế, Học viện Ngân hàng. [32]. Ngân hàng Nhà nước Việt Nam (2001), Quy chế cho vay của TCTD đối với

khách hàng, ban hành tại Quyết định 1627/2001/NHNN ngày 31/12/2001

[33]. Ngân hàng Nhà nước Việt Nam (2016), Quy chế cho vay của TCTD đối với khách hàng, ban hành tại TT39/2016/NHNN ngày 30/12/2016 về thay thế QĐ1627

[34]. Ngân hàng Nhà nước Việt Nam (2001), Quy định về phương pháp tính và hạch toán lãi của TCTD”, ban hành theo Quyết định 652/2001/NHNN.

[35]. Ngân hàng Nhà nước Việt Nam (2005), Quy chế phân loại nợ và trích lập dự phòng rủi ro của TCTD, ban hành tại Quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005.

[36]. Ngân hàng Nhà nước Việt Nam (2007), về sửa đổi bổ sung sửa đổi Quyết định số 493/2007/NHNN, ban hành tại Quyết định 18/2007/QĐ-NHNN ngày 25/4/2007.

[37]. Ngân hàng Nhà nước Việt Nam (2013), Quy định về phân loại tài sản Có, mức trích, phương pháp trích lập DPRR và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của các TCTD, chi nhánh NHNNg”, ban hành theo Thông tư số 02/2013/TT-NHNN, ban hành ngày 21/01/2013.

[38]. Ngân hàng Nhà nước Việt Nam (2005), Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của các TCTD, ban hành tại Quyết định số 457/2005/QĐ- NHNN.

[39]. Ngân hàng Nhà nước Việt Nam (2010), Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của các TCTD, ban hành tại Thông tư 13/2010/TT- NHNN ngày 20/5/2010.

[40]. Ngân hàng Nhà nước Việt Nam (2010), Sửa đổi, bổ sung một số Điều của Thông tư 13/2010/TT-NHNN, ban hành theo TT19/2010/TT-NHNN ngày 27/9/2010.

[41]. Ngân hàng Nhà nước Việt Nam (2014), Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của TCTD, chi nhánh NHNNg, ban hành tại Thông tư 36/2014/TT-NHNN ngày 20/11/2014.

[42]. Ngân hàng Nhà nước Việt Nam (2016), Sửa đổi, bổ sung một số Điều của Thông tư 36/2014/TT-NHNN quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của TCTD, chi nhánh NHNNg, ban hành tại Thông tư 06/2016/TT-NHNN.

[43]. Ngân hàng Nhà nước Việt Nam (2016), Quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh NHNNg, ban hành tại Thông tư 41/2016/TT-NHNN ngày 30/12/2016.

[44]. Ngân hàng Nhà nước Việt Nam (2006), Quy chế mua bán nợ của các TCTD ban hành kèm theo QĐ59/2006/QĐ-NHNN ngày 21/12/2006.

[35]. Ngân hàng Nhà nước (2006), Quy chế kiểm tra, kiểm soát nội bộ của tổ chức tín dụng, ban hành kèm Quyết định số 36/2006/QĐ-NHNN ngày 01/8/2006 của Thống đốc Ngân hàng Nhà nước.

[46]. Ngân hàng Nhà nước Việt Nam, Chỉ thị 03/2007/CT-NHNN ngày 28/5/2007; Quyết định số 03/2008/QĐ-NHNN ngày1/2/2008;

[47]. Ngân hàng Nhà nước Việt Nam (2006), Chế độ Báo cáo tài chính đối với các TCTD, ban hành theo Quyết định số 16/2007/QĐ-NHNN ngày 18/04/2007. [48]. Ngân hàng Nhà nước Việt Nam (2014), Sửa đổi, bổ sung một số điều khoản của Chế độ Báo cáo tài chính đối với các TCTD ban hành kèm theo Quyết định 16/2007/QĐ-NHNN và Quy định về Hệ thống tài khoản kế toán ngân hàng ban hành theo QĐ479/2004/NHNN, tại Thông tư 49/2014/TT-NHNN ngày

31/12/2014.

[49]. Ngân hàng Nhà nước Việt Nam (2014), Quy định về TCTD mua trái phiếu doanh nghiệp, tại Thông tư 22/2016/TT-NHNN hiệu lực 15/8/2016

[50]. Ngân hàng Nhà nước Việt Nam, Công văn 1601/2014/NHNN-TTGSNH:

Triển khai thực hiện an toàn vốn theo Basel II

[51]. Ngân hàng Nhà nước Việt Nam, Báo cáo thường niên các năm 2008-2015

[52]. Ngân hàng Đầu tư & Phát triển Việt Nam, Báo cáo thường niên từ 2008- 2016,

[53]. Ngân hàng Ngoại thương Việt Nam, Báo cáo thường niên từ 2008-2016,

[54]. Ngân hàng Nông nghiệp & Phát triển Nông thôn Việt Nam, Báo cáo thường niên từ 2008-2016.

[55]. Nhật Trung (2010), Tỷ lệ cấp tín dụng so với nguồn vốn huy động – những thông lệ quốc tế, Tạp chí Ngân hàng số 17 (2010)

[56]. Quốc hội (2010), Luật Ngân hàng Nhà nước, Luật các Tổ chức tín dụng Việt Nam năm 2010.

[57]. Vietinbank (2008), Đề án xây dựng Tập đoàn Tài chính - Ngân hàng Công thương Việt Nam, tháng 6/2008.

[58]. Vietinbank, Bản cáo bạch năm 2008, năm 2011 và năm 2013

[59]. Vietinbank, Báo cáo thường niên các năm từ 2008-2016

[60]. Vietinbank, Báo cáo tài chính riêng lẻ các năm từ 2008-2016; Báo cáo riêng lẻ các công ty con của Vietinbank từ 2009-2016

[61]. Vietinbank, Báo cáo hoạt động kinh doanh các năm từ 2008-2016

[62]. Vietinbank, Sổ tay tín dụng Ngân hàng Công thương Việt Nam

[63]. Vietinbank, Quyết định 1867/2012/NHCT, Quy định về khẩu vị RRTD của Vietinbank; Một số văn bản quy định về Khung quản lý RRTD, quản lý RRTK, rủi ro hoạt động của Vietinbank

[64]. Ủy ban giám sát Tài chính Quốc gia, Báo cáo tổng quan thị trường tài chính từ 2011-2013, Báo cáo tổng quan TTTC năm 2014, 2015,2016

TIẾNG ANH

[65]. Andras Bethlend, “Studies on the Hungarian credit market, market trend, macroeconomic and financial stability consequences”, Budapest University of Technology and Economics, Hungary, http://www.omikk.bme.hu/collections/phd/Gazdasag

[66]. Andreas Kamp, Andreas Pfingsten and Daniel Porath, “Do banks diversify loanportfolios? A tentative answer base on individual bank loan portfolios”,

Banking and financial studies-Deutsche Bundesbank, 3/2005 (2), http://www.bundesbank.de/Redaktion/EN/Downloads/Publications/Discussion_ Paper_2/2005/2005_06_10_dkp_03.pdf?, 02/06/2013.

[67]. Aisyah Binti Abdul Rahman (2008), “Lending Structure and Bank Insolvency Risk: The case of Islamic Bank in Malayxia”, http://www.sesric.org/jecd/jecd_article, Journal of economic Cooporation and Development,31,3 (2010), 83-105

[68]. Apriani D.R Atahau and Tom Cronje (2014), “Loan Portfolia Structure and Performance of Government - Owned Banks in Indonexia: Does size matter?,

Corporte Ownership & Control/Volume 11, Issue 4,14,2014

[69]. Basel Committee on Banking Supervision (2006), “International Convergence of Capital Measurement and Capital Standards”, BIS, 6/2006

[70]. Basel Committee on Banking Supervision (2008), “Principles for Sound Liquidity Risk Management and Supervisor”, BIS, 9/2008

[71]. Basel Committee on Banking Supervision, “Core Principles for Effective Banking Supervision”, Bank for International Settlements, http://www.bis.org/publ/bcbs213.pdf, 02/06/2013

[72]. Charles W. Smithson (2002), “Credit Portfolio Management”, John Wiley & SonsInc.

[73].Grzegorz HaLaj (2013), “Optimal asset structure of a bank. Bank reactions to stressful market condition”, European Central Bank, working paper series No1533/April 2013, https://www.ecb.europa/pub/pdf/scpwps/ecbwp1533.pdf

[74]. Dr. Gucharan Singh (2015), “A study on structural changes of Sheduled Commercial Public Sector Banks in India”, International Journal of Engineering Technology, Management and Applied Sciences, March 2015, Volume 3 Special Issue, ISSN 2349-4476, www.ijetmas.com/admin/resources.

[75]. Joseph G.Haubrich anh Paul Watchtel (1993), “Capital Requirements and Shifts in Commercial Bank Portfolios”, Economic Review, Vol.29, tr02- 15,01/07/1993, http://www.clevelandfed.org.

[76]. Huberto M.Ennis (2004) “Some recent trends in Commercial Banking” Federal Reserve Bank of Richmond Economic Quarterly Volume 90/2, Spring 2004 www.business.illinois.edu/gpennacc/BankingTrends.pdf.

[77]. Henry Kaufman (1995), “Structural Changes in Financial Markets: Economic and Policy Significance”, Federal Reserve Bank of Kansas City Economic Review, Second Quater 1995/9

[78]. Kosuke Aoki and Nao Sudo (2012), Asset Portfolio Choice anh Inflation Dynamics, Bank of Japan Working Paper Series, July 11, 2012

[79]. Lintner, J. (1965), The Valuation of Risk Assets and the Selection of Risky Investments in Stock Portfolios and Capital Budgets, Review of Economics and Statistics. February, 47: pp. 13–37.

[80]. Markowitz, H. (1952), Portfolio Selection, The Journal of Finance, Vol. 7, No. 1. (Mar., 1952): pp. 77-91.

[81]. Michael Rapoport (2015), Banks Shift Bond Portfolios, The Wall Street Journal, March 24, 2015

[82]. PIMCO (2013), Impact of Regulatory Changes on U.S. Bank Investment Portfolios, In Depth, December, 2013

[83]. Raymond W.Goldsmith (1958), “Changes in Uses and Sources of Fund by Financial Intermediaries”, https://ideas.repec.org/h/nbr/nberch/2584.html

[84]. Svetlana Saksonova (2013), “Approachs to Determining Optimal Asset Structure for a Commercial Bank”, World Academy of Science, Engineering and Technology International Journal of Social, Behavioral, Educational, Economic, Business and Industrial Engineering Vol:5, No:5, 2011, http://www.waset.org/.../approaches-to-determining-optimal-asset-structure-for-a-c

[85]. Sandra D. Cooke (1997), “Structural Change in U.S. Banking Industry: The Role of Information Technology”, Economics and Statistic Administration Office of Policy Development Office of Bussiness and Industrial Analysis, ESA/OPA 97-6, www.esa.doc.gov/sites/default/files/structuralchange,

WEBSITE

[86]. www.agribank.com.vn

[87]. www.anz.com/anualreports

[88]. www.bidv.com.vn/anualreports

[89]. www.kasikorn.com/EN/investors/FinancialInfoReports/Pages

[90]. www.nfsc.gov.vn

[91]. www.sbv.gov.vn

[92]. www.vietinbank.vn/investor

[93].www.vietinbank.vn/.../chien-luoc-tai-cau-truc-nguon-luc-tai-chinh [94]. www.vietcombank.com.vn/anualreports

[95]. www.vnaba.org.vn

[96]. www.vietnambiz.vn/lai-du-thu-can-thay-doi-tu-goc-5074.htlm

[97]. www.sbvamc.vn

[98]. www.gos.gov.vn

[99].www.cafef.vn/vietinbank-duy-tri-xep-hang-tin-nhiem-cao-nhat-nganh [100]. www.vnfinace.vn

Phụ lục 01. Cơ cấu chứng khoán Nợ kinh doanh, đầu tư theo chủ thể phát hành của Vietinbank và một số ngân hàng

Đơn vị: %

N2009 | N2010 | N2011 | N2012 | N2013 | N2014 | N2015 | N2016 | |

1. VIETINBANK | ||||||||

- CK Chính phủ | 72 | 54 | 57 | 65 | 59 | 49 | 36 | 43 |

- Trái phiếu doanh nghiệp, TCTD | 28 | 46 | 43 | 35 | 41 | 51 | 64 | 57 |

2. VIETCOMBANK | ||||||||

- Chứng khoán Chính phủ | 51 | 41 | 45 | 80 | 78 | 83 | 84 | 83 |

- Trái phiếu doanh nghiệp, TCTD | 49 | 59 | 55 | 20 | 22 | 17 | 16 | 17 |

3. BIDV | ||||||||

- Chứng khoán Chính phủ | 69 | 63 | 79 | 78 | 68 | 71 | 75 | 78 |

- Trái phiếu doanh nghiệp, TCTD | 31 | 37 | 21 | 22 | 32 | 29 | 25 | 22 |

4. AGRIBANK | ||||||||

- Chứng khoán Chính phủ | 69 | 76 | 81 | 91 | 84 | 76 | 85 | 89 |

- Trái phiếu doanh nghiệp, TCTD | 31 | 24 | 19 | 9 | 16 | 24 | 15 | 11 |

Có thể bạn quan tâm!

-

Giải Pháp Chuyển Dịch Cơ Cấu Đầu Tư Tại Vietinbank

Giải Pháp Chuyển Dịch Cơ Cấu Đầu Tư Tại Vietinbank -

Sử Dụng Các Công Cụ Điều Chỉnh Cơ Cấu Cho Vay, Cơ Cấu Đầu Tư Một Cách Linh Hoạt Phù Hợp Với Điều Kiện Thực Tiễn .

Sử Dụng Các Công Cụ Điều Chỉnh Cơ Cấu Cho Vay, Cơ Cấu Đầu Tư Một Cách Linh Hoạt Phù Hợp Với Điều Kiện Thực Tiễn . -

Thúc Đẩy Và Triển Khai Đồng Bộ Đề Án Tái Cơ Cấu Nền Kinh Tế

Thúc Đẩy Và Triển Khai Đồng Bộ Đề Án Tái Cơ Cấu Nền Kinh Tế -

Chuyển dịch cơ cấu sử dụng vốn tại ngân hàng thương mại cổ phần công thương Việt Nam - 18

Chuyển dịch cơ cấu sử dụng vốn tại ngân hàng thương mại cổ phần công thương Việt Nam - 18

Xem toàn bộ 148 trang tài liệu này.

Nguồn: [64] và tập hợp từ Báo cáo tài chính của các ngân hàng

Phụ lục 02. Khả năng sinh lời của các công ty con trực thuộc Vietinbank

Đơn vị: %

N2009 | N2010 | N2011 | N2012 | N2013 | N2014 | N2015 | N2016 | |

1. Công ty chứng khoán Vietinbank | ||||||||

ROA | 5,36 | 2,09 | 5,1 | 5,6 | 5,08 | 5,98 | 6,24 | 6,74 |

ROE | 7,05 | 2,64 | 7,5 | 8,3 | 7,36 | 7,28 | 8,00 | 8,06 |

2. Công ty quản lý quỹ Vietinbank | ||||||||

ROA | kc | kc | 7,57 | 3,93 | 4,62 | 3,83 | 4,64 | 4,82 |

ROE | kc | kc | 8,38 | 4,97 | 5,00 | 4,12 | 4,64 | 4,82 |

3. Công ty bảo hiểm Vietinbank | ||||||||

ROA | - | 9,89 | 8,19 | 5,64 | 7,26 | 6,3 | 4,09 | |

ROE | - | 10,33 | 8,47 | 6,47 | 8,72 | 9,1 | 10,01 | |

4. Công ty cho thuê tài chính Vietinbank | ||||||||

ROA | 3,57 | 3,84 | 3,91 | 5,28 | 4,32 | 4,57 | 4,74 | 4,45 |

ROE | 7,22 | 10,88 | 8,5 | 8,42 | 7,95 | 7,60 | 7,44 | 7,96 |

5. Công ty chuyển tiền toàn cầu Vietinbank | ||||||||

ROE | - | - | kc | kc | kc | kc | kc | 16,8 |

6. Ngân hàng Vietinbank tại Lào | ||||||||

ROA | - | - | - | - | - | - | 3,55 | 4,00 |

ROE | - | - | - | - | - | - | 12,55 | 13,5 |

Nguồn: [60] và tập hợp từ Báo cáo tài chính riêng lẻ các công ty con trực thuộc Vietinbank

Phụ lục 03. Dư nợ cho vay ngành vận tải kho bãi của Vietinbank

N2009 | N2010 | N2011 | N2012 | N2012 | N2014 | N2015 | N2016 | |

Dư nợ cho vay ngành vận tải kho bãi (Tỷ đồng) | 15.281* | 17.250* | 15.843* | 9.781 | 8.083 | 7.376 | 7.344 | 12.241 |

Tổng dư nợ (Tỷ đồng) | 163.170 | 234.204 | 293.434 | 333.356 | 376.289 | 439.869 | 538.080 | 661.988 |

Tỷ trọng dư nợ ngành vận tải kho bãi | 9,37% | 7,37% | 5,4% | 2,93% | 2,15% | 1,68% | 1,36% | 2,85% |

VCSH (Tỷ đồng) | 15.572 | 18.170 | 28.491 | 33.624 | 50.075 | 55.013 | 56.110 | 62.972 |

Tỷ lệ dư nợ ngành vận tải kho bãi/VCSH | 121,55% | 94,94% | 55,61% | 29,09% | 14,94% | 13,91% | 13,09% | 19,55% |

Nguồn: [59]

( *) Trong 3 năm 2009-2011 bao gồm cả số liệu dư nợ cho vay ngành vận tải kho bãi và viễn thông

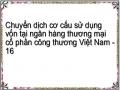

Phụ lục 04. Dư nợ cho vay một số dự án BOT của Vietinbank cuối năm 2016

14000

12000

10000

8000

6000

4000

2000

0

Dự án BOT Bình Thuận - Đồng Nai

Dự án BOT Đèo Cả - Khánh hòa

Dự án BOT Pháp Vân - Cầu Giẽ

Dự án BOT Cầu Bạch Đằng

Dự án BOT Bắc Giang - Lạng Sơn

Vốn chủ sở hữu tham gia (Tỷ đồng)

Vốn vay từ Vietinbank (Tỷ đồng)

10169

6397

5905

5420

1450

2019

1265

1080

823

635

Nguồn: [100]

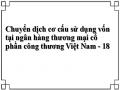

Phụ lục 05. Số lỗ lũy kế của một số DNNN có dư nợ tại Vietinbank cuối năm 2016

Đơn vị: tỷ đồng

6000

5040

5000

4000

3905

3000

2000

1348

976

1000

0

Vinalines

Gtel

Vinachem

Vinafood 2

Nguồn: BCTC của các công ty