Tốc độ tăng

Giá trị gia tăng dư nợ cho vay

trưởng dư nợ cho vay KHCN

= Tổng dư nợ cho vay KHCN năm (t1)

x 100%

Chỉ tiêu này phản ánh tốc độ gia tăng dư nợ cho vay KHCN qua các năm. Khi sử dụng chỉ tiêu này để đánh giá người ta thường xem xét trên cơ sở so sánh nó với tốc độ tăng trưởng dư nợ cho vay KHCN bình quân của cả hệ thống NHTM. Nếu tốc độ tăng trưởng dư nợ cho vay KHCN của một NHTM cao hơn so với tốc độ tăng trưởng dư nợ cho vay KHCN của toàn hệ thống NHTM thì thực sự hoạt động cho vay KHCN của NHTM đó đã có sự tăng trưởng. Điều này cũng góp phần phản ánh hiệu quả hoạt động cho vay KHCN của NHTM.

Sự gia tăng tỷ trọng dư nợ cho vay KHCN trong tổng dư nợ cho vay của ngân hàng.

Tỷ trọng dư nợ cho vay KHCN trong tổng dư nợ của NHTM tại thời điểm t được xác định như sau:

Có thể bạn quan tâm!

-

Chất lượng cho vay khách hàng cá nhân tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam – Chi nhánh Hà Nội II - 2

Chất lượng cho vay khách hàng cá nhân tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam – Chi nhánh Hà Nội II - 2 -

Cơ Sở Lý Thuyết Và Thực Tiến Về Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại

Cơ Sở Lý Thuyết Và Thực Tiến Về Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại -

Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại

Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại -

Kinh Nghiệm Thực Tế Nâng Cao Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Một Số Chi Nhánh Của Ngân Hàng Thương Mại Và Bài Học Rút Ra Cho Agribank – Chi Nhánh

Kinh Nghiệm Thực Tế Nâng Cao Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Một Số Chi Nhánh Của Ngân Hàng Thương Mại Và Bài Học Rút Ra Cho Agribank – Chi Nhánh -

Thực Trạng Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam - Chi Nhánh Hà Nội Ii

Thực Trạng Chất Lượng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam - Chi Nhánh Hà Nội Ii -

Đặc Điểm Địa Bàn Hoạt Động Ảnh Hưởng Đến Chất Lượng Cho Vay Khách Hàng Cá Nhân Của Chi Nhánh.

Đặc Điểm Địa Bàn Hoạt Động Ảnh Hưởng Đến Chất Lượng Cho Vay Khách Hàng Cá Nhân Của Chi Nhánh.

Xem toàn bộ 104 trang tài liệu này.

Tổng dư nợ cho vay KHCN

Tỷ trọng dư nợ = x 100%

Cho vay KHCN Tổng dư nợ cho vay

Chỉ

tiêu này phản ánh quy mô dư nợ

cho vay KHCN trong tổng dư nợ

chung của ngân hàng. Tỷ trọng này càng cao càng chứng tỏ hoạt động cho vay KHCN của ngân hàng đó càng được chú trọng phát triển. Chỉ tiêu này ở các ngân hàng hoạt động theo định hướng là ngân hàng bán lẻ thường cao hơn các ngân hàng hoạt động theo định hướng là ngân hàng bán buôn.

Nhóm chỉ tiêu chất lượng: Nợ treo.

Thỏa thuận treo nợ là thỏa thuận bằng hợp đồng mà ngân hàng đồng ý treo toàn bộ hoặc một phần nghĩa vụ trả nợ của bên vay do mất việc, bị bệnh, phục

vụ quân đội, hoặc sự kiện xảy ra đã được xác định trước. Việc chi trả khoản nợ hiện tại được trì hoãn tạm thời.

Tỷ lệ lãi treo

= Lãi treo phát sinh Tổng thu nhập từ cho vay

Lãi treo tính trên nợ quá hạn mà ngân hàng chưa thu được và như vậy chỉ số này càng thấp càng tốt.

Tỷ lệ nợ xấu trên dư nợ cho vay KHCN.

Tỷ lệ nợ xấu trên dư nợ cho vay KHCN

= Dư nợ xấu KHCN Dư nợ cho vay KHCN

Tỷ lệ nợ xấu trên dư nợ cho vay KHCN là chỉ tiêu chính phản ánh chất

lượng tín dụng của một ngân hàng. Theo Thông tư 02/2013/TTNHNN ngày

21/01/2013 của Thống đốc NHNN Việt Nam: Nợ khoản nợ thuộc nhóm 3, 4, 5.

Nợ nhóm 3 (nợ dưới tiêu chuẩn) bao gồm:

xấu được quy định là các

(i) Khoản nợ quá hạn từ 91 ngày đến 180 ngày, trừ khoản nợ quy định tại khoản 3 Điều này;

(ii) Khoản nợ gia hạn nợ lần đầu còn trong hạn, trừ khoản nợ quy định tại điểm b khoản 2, khoản 3 Điều này;

(iii) Khoản nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo thỏa thuận, trừ khoản nợ quy định tại khoản 3 Điều này;

(iv) Khoản nợ thuộc một trong các trường hợp sau đây chưa thu hồi được trong thời gian dưới 30 ngày kể từ ngày có quyết định thu hồi:

Khoản nợ vi phạm quy định tại các khoản 1, 3, 4, 5, 6 Điều 126 Luật Các tổ chức tín dụng (đã sửa đổi, bổ sung);

Khoản nợ vi phạm quy định tại các khoản 1, 2, 3, 4 Điều 127 Luật Các tổ chức tín dụng (đã sửa đổi, bổ sung);

Khoản nợ vi phạm quy định tại các khoản 1, 2, 5 Điều 128 Luật Các tổ chức tín dụng (đã sửa đổi, bổ sung);

(v) Khoản nợ trong thời hạn thu hồi theo kết luận thanh tra, kiểm tra;

(vi) Khoản nợ phải thu hồi theo quyết định thu hồi nợ trước hạn của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài do khách hàng vi phạm thỏa thuận với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chưa thu hồi được trong thời gian dưới 30 ngày kể từ ngày có quyết định thu hồi;

(vii) Khoản nợ khoản 3 Điều này;

được phân loại vào nhóm 3 theo quy định tại khoản 2,

(viii) Khoản nợ phải phân loại vào nhóm 3 theo quy định tại khoản 4 Điều 8 Thông tư 11/2021/TTNHNN về phân loại tài sản, sử dụng dự phòng để xử lý rủi ro trong hoạt động tín dụng

Nợ nhóm 4 (nợ nghi ngờ) bao gồm:

(i) Khoản nợ quá hạn từ 181 ngày đến 360 ngày, trừ khoản nợ quy định tại khoản 3 Điều này;

(ii) Khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn đến 90 ngày theo thời hạn trả nợ được cơ cấu lại lần đầu, trừ khoản nợ quy định tại khoản 3 Điều này;

(iii) Khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai còn trong hạn, trừ khoản nợ quy định tại điểm b khoản 2, khoản 3 Điều này;

(iv) Khoản nợ quy định tại điểm c(iv) khoản 1 Điều này chưa thu hồi được trong thời gian từ 30 ngày đến 60 ngày kể từ ngày có quyết định thu hồi;

(v) Khoản nợ phải thu hồi theo kết luận thanh tra, kiểm tra nhưng quá thời hạn thu hồi theo kết luận thanh tra, kiểm tra đến 60 ngày mà chưa thu hồi được;

(vi) Khoản nợ phải thu hồi theo quyết định thu hồi nợ trước hạn của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài do khách hàng vi phạm thỏa thuận với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chưa thu hồi được trong thời gian từ 30 ngày đến 60 ngày kể từ ngày có quyết định thu hồi;

(vii) Khoản nợ được phân loại vào nhóm 4 theo quy định tại khoản 2, khoản 3 Điều này;

(viii) Khoản nợ phải phân loại vào nhóm 4 theo quy định tại khoản 4 Điều 8 Thông tư 11/2021/TTNHNN về phân loại tài sản, sử dụng dự phòng để xử lý rủi ro trong hoạt động tín dụng

Nợ nhóm 5 (nợ có khả năng mất vốn) bao gồm:

(i) Khoản nợ quá hạn trên 360 ngày;

(ii) Khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 91 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu;

(iii) Khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

(iv) Khoản nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, trừ khoản nợ quy định tại điểm b khoản 2 Điều này;

(v) Khoản nợ quy định tại điểm c(iv) khoản 1 Điều này chưa thu hồi được trên 60 ngày kể từ ngày có quyết định thu hồi;

(vi) Khoản nợ phải thu hồi theo kết luận thanh tra, kiểm tra nhưng quá thời hạn thu hồi theo kết luận thanh tra, kiểm tra trên 60 ngày mà chưa thu hồi được;

(vii) Khoản nợ phải thu hồi theo quyết định thu hồi nợ trước hạn của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài do khách hàng vi phạm thỏa thuận với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chưa thu hồi được trên 60 ngày kể từ ngày có quyết định thu hồi;

(viii) Khoản nợ của khách hàng là tổ chức tín dụng đang được kiểm soát đặc biệt, chi nhánh ngân hàng nước ngoài đang bị phong tỏa vốn và tài sản;

(ix) Khoản nợ được phân loại vào nhóm 5 theo quy định tại khoản 3 Điều

này;

(x) Khoản nợ phải phân loại vào nhóm 5 theo quy định tại khoản 4 Điều 8

Thông tư 11/2021/TTNHNN về phân loại tài sản, sử dụng dự phòng để xử lý rủi ro trong hoạt động tín dụng

Tỷ lệ nợ xấu:

Để đánh giá chất lượng cho vay của Ngân hàng một cách chính xác thì ta phải xét tỷ lệ nợ xấu phân theo từng nhóm. Nếu trong cơ cấu nợ xấu, các khoản nợ thuộc nhóm 4 và nhóm 5 chiếm tỷ lệ càng ít thì chứng tỏ chất lượng cho vay của Ngân hàng đối với KHCN tốt hơn so với Ngân hàng có tỷ trọng nợ thuộc nhóm 4 và nhóm 5 cao hơn.

Tỷ lệ nợ xấu cho vay KHCN

= Nợ xấu cho vay KHCN Tổng dư nợ cho vay KHCN

Chỉ tiêu nợ quá hạn

Nợ quá hạn được hiểu là các khoản nợ đã đến hạn hoàn trả nhưng khách hàng không có khả năng hoàn trả cho ngân hàng. Tỷ lệ nợ quá hạn là một chỉ tiêu quan

trọng cho phép đánh giá chất lượng cho vay.

Nợ quá hạn cho vay KHCN

Tỉ lệ nợ quá hạn = × 100%

Tổng dư nợ cho vay KHCN

Tỉ lệ nợ quá hạn phát sinh khi đến kì hạn trả nợ gốc và lãi tiền vay, nếu bên vay không đủ tiền trả và cũng không được gia hạn nợ thì Ngân hàng sẽ chuyển sang nợ quá hạn. Đây là một tỉ lệ quan trọng, phản ánh đúng hơn chất lượng của hoạt động cho vay của Ngân hàng thương mại. Tuy nhiên nợ quá hạn chưa phản ánh chính xác chất lượng cho vay nếu số nợ đó vẫn có khả năng thu hồi. Tỉ lệ này thấp biểu hiện chất lượng của hoạt động cho vay của Ngân hàng có độ an toàn cao (mức độ rủi ro thấp) và ngược lại.

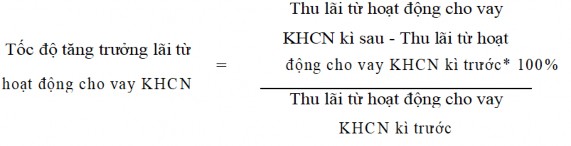

Nhóm chỉ tiêu lợi nhuận:

Tốc độ tăng thu nhập lãi thuần từ hoạt động cho vay KHCN.

Lợi nhuận chính là mục đích cuối cùng mà mỗi ngân hàng hướng tới. Thu nhập lãi thuần từ hoạt động cho vay KHCN được xác định bằng cách lấy lãi thu được từ hoạt động cho vay KHCN trừ đi lãi phải trả cho nguồn vốn dùng để

cho vay KHCN. Đây vừa là chỉ

tiêu phản ánh hiệu quả

hoạt động cho vay

KHCN vừa là mục tiêu của việc cho vay KHCN. Khi thu nhập lãi thuần từ hoạt động cho vay KHCN tăng lên về số tuyệt đối, số tương đối và cả về tỷ trọng trong tổng thu nhập lãi thuần của NHTM cũng đều phản ánh được hiệu quả hoạt động cho vay KHCN của NHTM.

Tỷ hàng.

lệ lợi nhuận từ

cho vay KHCN so với tổng lợi nhuận của Ngân

Chỉ tiêu =

Lợi nhuận từ hoạt động cho vay đối với KH cá nhân

Tổng lợi nhuận

Chỉ tiêu này cho thấy rõ vị trí của hoạt động cho vay đối với khách hàng cá nhân trong hoạt động của ngân hàng, trong tổng lợi nhuận của mọi hoạt động của Ngân hàng thì có bao nhiêu phần trăm là lợi nhuận từ nghiệp vụ hoạt động cho vay đối với khách hàng cá nhân. Tỷ lệ này càng cao thì thu nhập mang lại từ hoạt động cho vay đối với khách hàng cá nhân càng lớn hay nói cách khác là thu nhập từ những khoản cho vay có chất lượng tốt sẽ đóng góp một phần rất lớn thu nhập của Ngân hàng. Ngược lại, nếu các khoản cho vay chất lượng tồi, không những không thu được gốc và lãi mà còn làm tăng chi phí của Ngân hàng, điều này kéo theo sự sụt giảm của lợi nhuận.

Hiệu suất sử dụng vốn vay.

Hiệu suất sử dụng vốn vay KHCN =

Tổng dư nợ cho vay KHCN Tổng vốn huy động

Chỉ tiêu này cho thấy khả năng cho vay so với khả năng huy động vốn của Ngân hàng, phản ánh hiệu suất sử dụng vốn huy động để cho vay.

Nếu hệ số này gần bằng 1, Ngân hàng đang cho vay quá nhiều vậy nên

Ngân hàng phải chú ý tăng trưởng nguồn vốn để đề phòng mất khả năng thanh toán.

Nếu hệ số này quá nhỏ, Ngân hàng đang gặp khó khăn trong việc cho vay và sử dụng vốn, tăng chi phí, giảm lợi nhuận của Ngân hàng. Ngân hàng phải tiến hành các biện pháp nhằm tăng cho vay hoặc giảm huy động vốn bằng cách giảm

lãi suất huy động để doanh.

hạn chế

rủi ro nguồn vốn tác động đến hiệu quả

kinh

Dư nợ cho vay đối với khách hàng cá nhân:

Chỉ tiêu dư nợ cho vay đối với khách hàng cá nhân phản ánh khối lượng tiền cấp cho hoạt động cho vay đối với khách hàng cá nhân tại một thời điểm. Nếu dư nợ cho vay cao thể hiện Ngân hàng có uy tín, cung cấp dịch vụ đa dạng, phong phú cho khách hàng. Ngược lại, dư nợ thấp chứng tỏ Ngân hàng không có khả năng mở rộng được các khoản vay, hoạt động cho vay đối với khách hàng cá

nhân còn yếu kém, khả

năng tiếp thị

khách hàng chưa cao.Tuy vậy, không có

nghĩa là dư nợ càng cao thì hiệu quả cho vay càng tốt.

Hiệu quả của hoạt động cho vay đối với khách hàng cá nhân cao chính là cơ sở để tăng dư nợ cho vay, vì thế chỉ tiêu tổng dư nợ cho vay đối với khách hàng cá nhân cho biết một phần về chất lượng của hoạt động này.

1.2. Các nhân tố ảnh hưởng đến chất lượng cho vay khách hàng cá nhân của ngân hàng thương mại

1.2.1. Nhóm nhân tố chủ quan

Năng lực và uy tín của ngân hàng:

Muốn chất lượng cho vay KHCN, ngân hàng phải có đủ năng lực:

năng lực về nguồn vốn, năng lực về nhân lực, mạng lưới phân phối, công nghệ …

Về nguồn vốn: Quy mô vốn của ngân hàng quyết định chất

lượng cho vay KHCN, chỉ khi có nguồn vốn mới có thể mở rộng được cho vay. Vốn tự có của ngân hàng thương mại thể hiện sức mạnh về tài chính của ngân hàng đó, vốn tự có càng cao chứng tỏ ngân hàng đó càng mạnh. Những nhân tố đó trực tiếp hay gián tiếp tác động đến chất lượng cho vay KHCN của các ngân hàng thương mại.

Về nhân lực: Quy mô và chất lượng CBNV của ngân hàng cũng có tác động đến chất lượng cho vay KHCN. Muốn chất lượng cho vay KHCN phải có nguồn nhân lực tương ứng. Nguồn nhân lực không những có đủ về số lượng mà còn phải đáp ứng về chất lượng. Nếu chất lượng cán bộ cho vay không đảm bảo sẽ ảnh hưởng xấu tới chất lượng cho vay từ đó mà tác động đến chất lượng cho vay KHCN.

Về mạng lưới hoạt động: mạng lưới hoạt động rộng là nhân tố tác động tích cực đến chất lượng cho vay KHCN. Mạng lưới rộng sẽ tạo điều

kiện mở

rộng nguồn huy động vốn, từ

đó tác động đến cho vay KHCN.

Mạng lưới rộng sẽ tạo điều kiện cho khách hàng giao dịch với ngân hàng được thuận lợi hơn từ đó mà phát triển cho vay. Mặt khác, mạng lưới hoạt

động rộng còn giúp các ngân hàng mở

rộng các hoạt động

dịch vụ từ đó

gián tiếp thúc đẩy chất lượng cho vay KHCN.

Về công nghệ: Các ngân hàng thương mại rất quan tâm đến

công nghệ, họ thường đi đầu trong ứng dụng công nghệ nhất là công nghệ tin học. Khi chất lượng cho vay KHCN, số lượng các giao dịch tăng lên, giá trị các giao dịch tăng lên đòi hỏi phải cải tiến công nghệ quản lý. Ngược