31

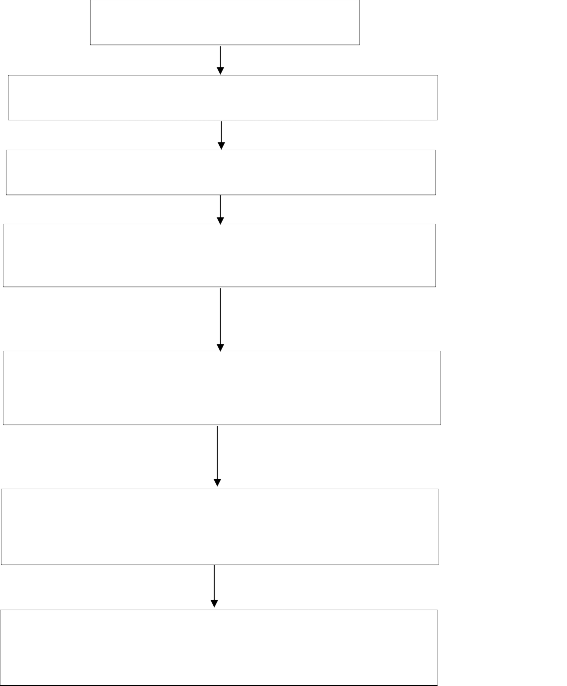

Tiếp cận vấn đề nghiên cứu

Cơ sở lý thuyết

Đề xuất mô hình nghiên cứu

Thu thập số liệu thứ cấp (Vietcombank Cần Thơ)

- Kết quả kinh doanh, hoạt động tín dụng

- Thông tin khách hàng

Phân tích khái quát kết quả hoạt động kinh doanh,

hoạt động tín dụng tại Vietcombank Cần Thơ giai đoạn 2016 – 2018

- So sánh số tương đối, số tuyệt đối

- Biểu đồ thống kê

Phân tích các nhân tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Vietcombank Cần Thơ

- Hồi quy Logistic

Giải pháp để Vietcombank Cần Thơ thu hồi nợ đúng hạn đối với khách hàng cá nhân

Hình 3.2: Tiến trình nghiên cứu

Nguồn: Tác giả phát họa

32

- Bước 3: Đề xuất mô hình nghiên cứu

Tiếp theo tác giả tiến hành tìm hiểu các nghiên cứu trước đó đã thực hiện, nghiên cứu chứng thực về vấn đề nghiên cứu. Trên cơ sở đó, tác giả kế thừa và xây dựng mô hình nghiên cứu cho đề tài.

- Bước 4: Thu thập số liệu

Từ việc xác định mục tiêu nghiên cứu đến đề xuất mô hình nghiên cứu, tác giả sẽ tổng hợp những thông tin cần thu thập phục vụ cho việc giải quyết mục tiêu nghiên cứu. Theo đó, các thông tin cần thiết liên quan đến kết quả hoạt động kinh doanh và hoạt động tín dụng tại Vietcombank Cần Thơ, một số thông tin của khách hàng tại hồ sơ vay vốn.

- Bước 5: Phân tích khái quát kết quả hoạt động kinh doanh, hoạt động tín dụng của Vietcombank Cần Thơ giai đoạn 2016 – 2018

Trên cơ sở thu thập những thông tin về kết quả hoạt động kinh doanh, hoạt động tín dụng của Vietcombank Cần Thơ, tác giả tiến hành so sánh số tương đối, tuyệt đối và các đồ thị để phân tích.

- Bước 6: Phân tích các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Vietcombank Cần Thơ

Ở bước này, tác giả sử dụng phần mềm Stata để xử lý số liệu với mô hình hồi quy Logistic để xác định các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng tại Vietcombank Cần Thơ.

- Bước 7: Giải pháp để Vietcombank Cần Thơ thu hồi nợ đúng hạn đối với khách hàng cá nhân

Từ những kết quả nghiên cứu ở bước 5 và bước 6, tác giả làm căn cứ để đề xuất các giải pháp để Vietcombank Cần Thơ thu hồi nợ đúng hạn đối với khách hàng cá nhân.

33

KẾT LUẬN CHƯƠNG 3

Ở chương 3, tác giả đã khái quát một số lý thuyết liên quan đến nợ quá hạn và các nghiên cứu trước đó liên quan đến vấn đề nghiên cứu. Từ đó, đề xuất mô hình nghiên cứu các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Vietcombank Cần Thơ, bao gồm: Năng lực tài chính khách hàng; Tài sản đảm bảo; Lịch sử vay vốn; Việc sử dụng vốn vay; Kiểm tra, giám sát vốn vay; Kinh nghiệm của cán bộ tín dụng. Bên cạnh đó, tác giả cũng đã xác định được phương pháp phân tích là hồi quy Logistic.

34

Chương 4

CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN KHẢ NĂNG TRẢ NỢ ĐÚNG HẠN CỦA KHÁCH HÀNG CÁ NHÂN TẠI VIETCOMBANK CẦN THƠ

4.1 THÔNG TIN CHUNG CỦA KHÁCH HÀNG

4.1.1 Thu thập dữ liệu

Để xác định các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng tại Vietcombank Cần Thơ, tác giả tiến hành thu thập thông tin từ hồ sơ vay vốn của 181 khách hàng có dư nợ tại ngân hàng đến ngày 31/12/2018. Từ dữ liệu hiện khách hàng vay vốn cho thấy, có khoản 5.256 hồ sơ vay vốn của khách hàng cá nhân tại Vietcombank Cần Thơ, tác giả tiến hành đánh số thứ tự từ 1 – 5.256. Vì đã có danh sách của các khoản vay, cho nên tác giả tiến hành chọn mẫu theo phương pháp ngẫu nhiên hệ thống. Theo đó, bước nhảy k được tính theo công thức N/n, cho nên k = 5.256/181 = 29, do đó cứ cách 29 khách hàng, thì tác giả chọn được 1 quan sát. Bên cạnh đó, khách hàng đầu tiên được chọn sẽ áp dụng hàm Randbetween (bottom, top), cho nên câu lệnh Randbetween (1, 5.256) được thực hiện trong excel để lựa chọn quan sát đầu tiên. Như vậy, sau khi lựa chọn được khách hàng đầu tiên trong 5.256 khách hàng để thu thập thông tin, thì có cách đó 29 số thứ tự, tác giả lại chọn thêm được khách hàng, cứ thế cho đến khi thu thập đủ thông tin của 181 khách hàng.

4.1.2 Thông tin khách hàng

Qua việc thu thập thông tin của khách hàng từ các hồ sơ vay vốn, tác giả đã tổng hợp những thông tin cần thiết cho nghiên cứu. Bảng 4.1 thể hiện về thông tin chung của khách hàng, bao gồm: giới tính và độ tuổi.

Giới tính của khách hàng thực hiện vay vốn tín dụng tại Vietcombank Cần Thơ được thể hiện ở Bảng 4.1 cho thấy, có một sự chênh lệch về giới tính của khách hàng, nhưng không lớn. Cụ thể, giới tính nam chiếm 58,0% và giới tính nữ chiếm 42,0%. Thật vậy, Việt Nam là một nước có văn hóa phương Đông, nam giới vẫn giữ vai trò là người chủ của gia đình, do đó người đứng tên thực hiện vay vốn tín dụng

35

tại Ngân hàng là nam giới chiếm tỷ trọng cao hơn so với giới tính nữ. Tuy nhiên, khi điều kiện kinh tế ngày càng phát triển, Việt Nam cũng dần hội nhập với thế giới, người phụ nữ cũng nắm vai trò quan trọng, cũng tích cực lao động để tạo ra thu nhập, do đó việc vay vốn tín dụng để sử dụng đầu tư sản xuất kinh doanh cũng chiếm phần lớn. Do đó, dù có chênh lệch về giới tính của khách hàng vay vốn tại Vietcombank Cần Thơ giữa nam và nữ, nhưng sự chênh lệch là không nhiều.

Bảng 4.1: Thông tin chung của 181 khách hàng

Khách hàng | Tỷ trọng (%) | |

Giới tính | ||

Nam | 105 | 58,0 |

Nữ | 76 | 42,0 |

Tổng | 181 | 100,0 |

Độ tuổi | ||

Dưới 25 tuổi | 2 | 1,1 |

Từ 25 – 35 tuổi | 38 | 21,0 |

Từ 35 – 45 tuổi | 80 | 44,2 |

Từ 45 – 55 tuổi | 48 | 26,5 |

Trên 55 tuổi | 13 | 7,2 |

Tổng | 181 | 100,0 |

Có thể bạn quan tâm!

-

Kết Quả Hoạt Động Kinh Doanh Của Vietcombank Cần Thơ Giai Đoạn 2016

Kết Quả Hoạt Động Kinh Doanh Của Vietcombank Cần Thơ Giai Đoạn 2016 -

Các Sản Phẩm Tín Dụng Dành Cho Khách Hàng Cá Nhân

Các Sản Phẩm Tín Dụng Dành Cho Khách Hàng Cá Nhân -

Tính Kế Thừa Của Luận Văn Đối Với Các Nghiên Cứu Trước

Tính Kế Thừa Của Luận Văn Đối Với Các Nghiên Cứu Trước -

Kết Quả Kiểm Định Giả Thuyết

Kết Quả Kiểm Định Giả Thuyết -

Các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam chi nhánh Cần Thơ - 8

Các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam chi nhánh Cần Thơ - 8 -

Các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam chi nhánh Cần Thơ - 9

Các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam chi nhánh Cần Thơ - 9

Xem toàn bộ 81 trang tài liệu này.

Nguồn: 181 hồ sơ vay vốn của khách hàng cá nhân tại Vietcombank Cần Thơ

Độ tuổi của khách hàng vay vốn tín dụng tại Vietcombank Cần Thơ được thể hiện ở Bảng 4.1, theo đó độ tuổi dưới 25 tuổi chiếm 1,1%; độ tuổi từ 25 – 35 tuổi chiếm 21,0%; độ tuổi từ 35 – 45 tuổi chiếm 44,2%; độ tuổi từ 45 – 55 tuổi chiếm 26,5%; độ tuổi trên 55 tuổi chiếm 7,2%. Thật vậy, ở độ tuổi dưới 25 tuổi phần lớn

36

nguồn tài chính lệ thuộc vào gia đình, chưa tạo ra được nhiều nguồn thu, các khoản vay tín dụng tại ngân hàng sẽ bị hạn chế. Do đó, độ tuổi này chiếm tỷ trọng rất thấp đối với khách hàng vay vốn tại Ngân hàng.

4.2 CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN KHẢ NĂNG TRẢ NỢ ĐÚNG HẠN CỦA KHÁCH HÀNG CÁ NHÂN TẠI VIETCOMBANK CẦN THƠ

4.2.1 Khả năng trả nợ

Hoạt động tín dụng và hoạt động chủ yếu và tạo ra nguồn thu chính cho các tổ chức tín dụng, nhưng trong hoạt động tín dụng luôn ẩn chứa những rủi ro, khi khách hàng trả chậm và không có khả năng trả nợ cho tổ chức tín dụng. Do đó, vấn đề trả nợ đúng hạn của khách hàng rất được các Ngân hàng thương mại quan tâm.

Bảng 4.2: Thông tin về khoản vay của khách hàng tại Vietcombank Cần Thơ

Khách hàng | Tỷ trọng (%) | |

Dưới 500 triệu đồng | 56 | 30,9 |

Từ 500 – 1.500 triệu đồng | 75 | 41,4 |

Từ 1.500 – 2.500 triệu đồng | 23 | 12,7 |

Từ 2.500 – 3.500 triệu đồng | 14 | 7,7 |

Trên 3.500 triệu đồng | 13 | 7,2 |

Tổng | 181 | 100,0 |

Nguồn: 181 hồ sơ vay vốn của khách hàng cá nhân tại Vietcombank Cần Thơ

Bảng 4.2 thể hiện về thông tin của khoản vốn tín dụng khách hàng thực hiện vay tại Vietcombank Cần Thơ. Theo đó, mức vay dưới 500 triệu đồng chiếm 30,9%; giá trị khoản vay từ 500 – 1.000 triệu đồng chiếm 41,4%; giá trị khoản vay từ 1.500

– 2.500 triệu đồng chiếm 12,7%; giá trị khoản vay từ 2.500 – 3.000 triêu đồng chiếm 7,7%; giá trị khoản vay trên 3.500 triệu đồng chiếm 7,2%. Giá trị khoản vay của khách hàng tại Ngân hàng còn phụ thuộc vào nhiều vấn đề khác như: nhu cầu sử dụng của khách hàng, việc xem xét hồ sơ của khách hàng từ ngân hàng,… Đối tượng thu

37

thập thông tin là khách hàng cá nhân, cho nên giá trị khoản vay chủ yếu ở mức dưới

1.500 triệu đồng.

Khi ngân hàng giải ngân các khoản vay cho khách hàng, thì việc thu hồi nợ rất được quan tâm, vì sẽ ảnh hưởng trực tiếp đến kết quả hoạt động của ngân hàng. Khi khách hàng không có khả năng thanh toán thì nợ xấu ngân hàng sẽ tăng lên, làm cho ngân hàng hoạt động không có hiệu quả và dẫn đến rất nhiều hệ lụy cho nền kinh tế. Bảng 4.3 thể hiện khả năng trả nợ của khách hàng theo nhóm nợ tại Vietcombank Cần Thơ. Theo đó, khách hàng nợ ở nhóm 1 chiếm 55,2%; khách hàng nợ ở nhóm 2 chiếm 27,1%; khách hàng nợ ở nhóm 3 biến 13,8%; khách hàng nợ ở nhóm 4 chiếm 2,8%; khách hàng nợ ở nhóm 5 chiếm 1,1%.

Bảng 4.3: Phân loại nợ của 181 khách hàng

Khách hàng | Tỷ trọng (%) | |

Nợ nhóm 1 | 100 | 55,2 |

Nợ nhóm 2 | 49 | 27,1 |

Nợ nhóm 3 | 25 | 13,8 |

Nợ nhóm 4 | 5 | 2,8 |

Nợ nhóm 5 | 2 | 1,1 |

Tổng | 181 | 100,0 |

Nguồn: 181 hồ sơ vay vốn của khách hàng cá nhân tại Vietcombank Cần Thơ

Những món nợ ở nhóm 2, nhóm 3, nhóm 4, nhóm 5 là những món nợ trả nợ quá hạn, có nghĩa là khoản vay đã đến hạn thanh toán nhưng khách hàng không trả được nợ đúng hạn theo quy định.

38

4.2.2 Các biến độc lập trong mô hình nghiên cứu

Từ những nghiên cứu về khả năng trả nợ của khách hàng tại các tổ chức tín dụng, tác giả thiết kê mô hình nghiên cứu các yếu tố ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Vietcombank Cần Thơ. Theo đó, có 6 yếu tố được kỳ vọng sẽ ảnh hưởng đến khả năng trả nợ đúng hạn của khách hàng cá nhân tại Ngân hàng, bao gồm: năng lực tài chính, tài sản đảm bảo, kinh nghiệm cán bộ tín dụng, số lần kiểm tra, giám sát, lịch sử vay vốn, sử dụng vốn đúng mục đích. Các biến độc lập được mô tả cụ thể tại Bảng 4.4.

Bảng 4.4: Mô tả các biến độc lập trong mô hình nghiên cứu

Giá trị nhỏ nhất | Giá trị lớn nhất | Giá trị trung bình | Độ lệch chuẩn | |

Năng lực tài chính | 0,150 | 0,925 | 0,499 | 0,185 |

Tài sản đảm bảo | 0,037 | 5,839 | 0,619 | 0,462 |

Kinh nghiệm cán bộ tín dụng | 1 | 18 | 10,14 | 4,094 |

Số lần kiểm tra, giám sát | 0 | 6 | 3,22 | 1,473 |

Biến độc lập | Chưa có nợ quá hạn | Đã có nợ quá hạn | ||

Lịch sử vay vốn | 151 | 83,4% | 30 | 16,6% |

Biến độc lập | Sử dụng vốn đúng mục đích | Sử dụng vốn sai mục đích | ||

Sử dụng vốn đúng mục đích | 134 | 74,0 | 47 | 26,0 |

Nguồn: 181 hồ sơ vay vốn của khách hàng cá nhân tại Vietcombank Cần Thơ

Biến “Năng lực tài chính” được đo lường thông qua giá trị nguồn vốn tự có/tổng nguồn vốn cần sử dụng, do đó biến này thể hiện cho khả năng tài chính tài trợ cho việc sử dụng vốn của khách hàng. Do đó, tác giả kỳ vọng đây là yếu tố tác động thuận chiều đến khả năng trả nợ đúng hạn của khách hàng, vì càng có điều kiện về tài chính tài trợ cho việc sử dụng, khách hàng sẽ càng có tiềm lực tài chính cho