hàng theo Muslim Amin và Zaidi Isa (2018). Điều này làm gia tăng mức độ đáp ứng của các ngân hàng thương mại đối với khách hàng. Căn cứ vào nội dung phân tích ở trên, tác giả đề xuất giả thuyết H5 và H6 như sau:

H5: Mức độ đáp ứng (Res) có tác động cùng chiều với chất lượng dịch vụ của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

H6: Mức độ đáp ứng (Res) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

2.6.2.4 Năng lực phục vụ (Competence)

Theo Zureikat, K.K. (2017), cho rằng năng lực phục vụ: Đây là yếu tố tạo nên sự tín nhiệm, tin tưởng cho khách hàng được cảm nhận thông qua sự phục vụ chuyên nghiệp, kiến thức chuyên môn giỏi, phong thái lịch thiệp và khả năng giao tiếp tốt, nhờ đó, khách hàng cảm thấy yên tâm mỗi khi sử dụng dịch vụ của ngân hàng. Năng lực phục vụ thể hiện qua trình độ chuyên môn để thực hiện dịch vụ. Khả năng phục vụ biểu hiện khi nhân viên tiếp xúc với khách hàng, nhân viên trực tiếp thực hiện dịch vụ, khả năng nghiên cứu để nắm bắt thông tin liên quan cần thiết cho việc phục vụ khách hàng theo Oliver (1993).

Theo Hoàng Thị Ngọc Huệ (2018), cho rằng khách hàng rất quan tâm đến thái độ phục vụ, trình độ am hiểu nghiệp vụ của nhân viên các ngân hàng thương mại… Khi nhân viên có kiến thức, năng lực chuyên môn, nhân viên có thái độ lịch thiệp và thân thiện, nhân viên xử lý nghiệp vụ nhanh chóng, chính xác và nhân viên luôn tạo nên sự tin tưởng cho khách hàng thì chất lượng dịch vụ của ngân hàng theo đó cũng gia tăng theo. Căn cứ vào nội dung phân tích ở trên, tác giả đề xuất giả thuyết H7 và H8 như sau:

H7: Năng lực phục vụ (Com) có tác động cùng chiều với chất lượng dịch vụ của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

H8: Năng lực phục vụ (Com) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

2.6.2.5 Phương tiện hữu hình (Tangibles)

Có thể bạn quan tâm!

-

Yếu Tố Mức Độ Đáp Ứng (Responsiveness)

Yếu Tố Mức Độ Đáp Ứng (Responsiveness) -

Yếu Tố Năng Lực Quản Trị (Management Capacity)

Yếu Tố Năng Lực Quản Trị (Management Capacity) -

Tổng Hợp Các Yếu Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng

Tổng Hợp Các Yếu Tố Ảnh Hưởng Đến Chất Lượng Dịch Vụ Ngân Hàng -

Bảng Thể Hiện Kết Quả Thảo Luận 30 Nhà Quản Lý

Bảng Thể Hiện Kết Quả Thảo Luận 30 Nhà Quản Lý -

Kết Quả Kiểm Định Thang Đo Thông Qua Định Lượng Sơ Bộ

Kết Quả Kiểm Định Thang Đo Thông Qua Định Lượng Sơ Bộ -

Kết Quả Kiểm Định Thang Đo Phương Tiện Hữu Hình (Tan)

Kết Quả Kiểm Định Thang Đo Phương Tiện Hữu Hình (Tan)

Xem toàn bộ 283 trang tài liệu này.

Theo Hari P. E. và Bhavani P. T. (2015), cho rằng phương tiện hữu hình chính là hình ảnh bên ngoài của cơ sở vật chất, phong thái của đội ngũ nhân viên, tài liệu, sách hướng dẫn và hệ thống thông tin liên lạc ngân hàng. Nói một cách tổng quát, tất cả những gì mà khách hàng nhìn thấy trực tiếp được bằng mắt và các giác quan thì đều có thể tác động đến yếu tố này. Phương tiện hữu hình được thể hiện qua ngoại hình, trang phục của nhân viên phục vụ và cơ sở vật chất, các trang thiết bị phục vụ cho dịch vụ. Theo Phạm Thùy Giang (2012),

cho rằng cơ sở vật chất có hiện đại và tiện nghi, vị trí giao dịch có thuận tiện, đồng phục nhân viên có gọn gàng lịch sự… Trang thiết bị hiện đại, cách bố trí các quầy giao dịch hợp lý, dễ nhận biết. Tiện nghi phục vụ tốt thể hiện như: nơi để xe, không gian chờ.... Đồng phục nhân viên gọn gàng, lịch sự là một trong những yếu tố ảnh hưởng đến chất lượng dịch vụ ngân hàng thương mại theo Zureikat, K. K. (2017). Căn cứ vào nội dung phân tích ở trên, tác giả đề xuất giả thuyết H9 và H10 như sau:

H9: Phương tiện hữu hình (Tan) có tác động cùng chiều với chất lượng dịch vụ của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

H10: Phương tiện hữu hình (Tan) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

2.6.2.6 Yếu tố khủng hoảng (Crisis)

Theo Prayukvong, W. và Sophon J. (2017), cho rằng yếu tố khủng hoảng là bài học còn nguyên giá trị từ khủng hoảng kinh tế toàn cầu 2008-2009 là khủng hoảng lịch sử, là đợt suy thoái kinh tế kéo dài nhất và nghiêm trọng nhất kể từ Đại Khủng hoảng thập niên 1930. Sự sụp đổ của ngân hàng đầu tư Lehman Brothers vào 15/09/2008 là vụ phá sản lớn nhất trong lịch sử thế giới. Đây cũng là yếu tố khá quan trọng liên quan đến chất lượng dịch vụ cần đưa vào mô hình nghiên cứu.

Ngoài ra, theo Baker, S., Bloom, N., Davis, S., & Terry, S. (2020), cho rằng yếu tố khủng hoảng còn có nguyên nhân khách quan khác cũng tác động đến chất lượng dịch vụ ngân hàng như dịch bệnh, thiên tai… Hiện nay dịch Covid-19 xảy ra rất phức tạp. Trước diễn biến và mức độ tác động của dịch bệnh Covid-19 được đánh giá là nghiêm trọng, phức tạp và khó lường, ảnh hưởng của Covid-19 tới hoạt động ngân hàng đã bộc lộ rõ nét, có thể ghi nhận đến thời điểm này ở một số khía cạnh: Hoạt động tác nghiệp hàng ngày; tăng trưởng dư nợ tín dụng; lợi nhuận; và nợ xấu. Mỗi khía cạnh chịu ảnh hưởng từ đại dịch Covid-19 đều có những cơ hội và thách thức.

Từ đầu năm 2020 đến nay, đại dịch Covid-19 diễn ra trên toàn cầu đã ảnh hưởng nghiêm trọng đến các hoạt động kinh doanh của doanh nghiệp, cuộc sống của người dân, tác động lớn đến thương mại, dịch vụ, hoạt động ngân hàng trên toàn thế giới nói chung và Việt Nam nói riêng. Với những diễn biến khó lường của tình hình dịch bệnh, hoạt động của hệ thống ngân hàng tại Việt Nam cũng bị tác động mạnh, do đó cần có kế hoạch duy trì hoạt động kinh doanh và ứng phó hiệu quả với những khó khăn mà đại dịch Covid-19 gây ra.

Tại Việt Nam, dịch Covid-19 chính thức được ghi nhận từ đầu tháng 2/2020. Song, tác động lớn nhất của dịch bệnh này đến kinh tế - xã hội nói chung, hoạt động của các doanh nghiệp (DN) và hệ thống ngân hàng thương mại (NHTM) nói riêng bắt đầu từ giữa tháng 2/2020, đặc biệt nghiêm trọng trong tháng 3 tháng 4 và nửa đầu tháng 5/2020. Đây là khoảng thời gian cả nước thực hiện nghiêm ngặt các biện pháp cách lý xã hội theo Chỉ thị của Thủ tướng Chính phủ. Trước tình hình đại dịch Covid- 19 vẫn đang diễn biến phức tạp, ở châu Âu, Mỹ và nhiều nước khác trên thế giới vẫn chưa hoàn toàn kiểm soát được đại dịch Covid-19, vắc-xin Covid-19 đang trong giai đoạn thử nghiệm. Mặc dù mức độ ảnh hưởng đối với các mảng của dịch vụ tài chính có thể khác nhau, khi Covid-19 bùng phát, ngành dịch vụ tài chính cũng không đứng ngoài những xu hướng chuyển đổi tất yếu để đảm bảo hoạt động kinh doanh liên tục và ưu tiên tính hiệu quả theo Ioannou, S. (2020). Các xu hướng đã bắt đầu phát triển nhanh chóng, và sẽ xuất hiện những kịch dịch vụ mới từ quá trình chuyển đổi số của nhiều tổ chức tín dụng ghi nhận sự chuyển biến mạnh mẽ từ lực đẩy COVID-19. Với những vấn đề phân tích ở trên, tác giả đề xuất giả thuyết nghiên cứu H11 như sau:

H11: Yếu tố khủng hoảng (Cri) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

2.6.2.7 Yếu tố công nghệ (Technology)

Theo Aldlaigan, A. H., và Francis A. B. (2019), cho rằng yếu tố công nghệ thể hiện cuộc cách mạng công nghiệp 4.0 đã, đang diễn ra với tốc độ nhanh, tác động đến mọi mặt trên toàn cầu, trong đó có Việt Nam. Ngân hàng là một trong những lĩnh vực được đánh giá là chịu ảnh hưởng mạnh mẽ nhất của cuộc cách mạng công nghiệp 4.0, nhưng làn sóng công nghệ mới này đang tạo ra những thay đổi rõ rệt trong lĩnh vực tài chính – ngân hàng, đặc biệt làm thay đổi kênh phân phối và các sản phẩm dịch vụ ngân hàng truyền thống theo Yaseen, S. và El Qirem, I. (2018).

Ngoài ra, Prayukvong, W. và Sophon J. (2017), cho rằng nhận diện những cơ hội và thách thức đến từ cách mạng công nghiệp 4.0 (CMCN 4.0) đối với hệ thống ngân hàng, tác giả đề xuất đưa vào yếu tố công nghệ giúp ngành ngân hàng ứng dụng hiệu quả công nghệ 4.0 vào thực tiễn hoạt động kinh doanh, đáp ứng nhu cầu ngày càng cao của khách hàng và hội nhập quốc tế. Ngoài ra, CMCN 4.0 còn tạo ra những bước tiến mới trong thay đổi cách giao tiếp và xử lý nghiệp vụ thông qua tương tác và

giao tiếp điện tử của hệ thống ngân hàng mà khách hàng không cần trực tiếp đến ngân hàng.

Theo Islam, N., và M. Borak A. (2011), cho rằng bản chất của Cách mạng công nghiệp lần thứ tư (CMCN 4.0) dựa trên nền tảng công nghệ số và tích hợp tất các công nghệ số thông minh để tối ưu hóa quy trình, phương thức sản xuất với các công nghệ… Với lợi thế công nghệ, CMCN 4.0 tác động sâu sắc đến nền kinh tế, các lĩnh vực, trong đó có lĩnh vực ngân hàng theo Siu Ananda và Devesh, Sonal (2019).

Ngày nay, các NHTM cạnh tranh với nhau theo hướng phát triển đa dạng hóa các DVNH đi kèm với việc nâng cao chất lượng dịch vụ, mà chất lượng DVNH còn phụ thuộc vào trình độ công nghệ hiện đại. Công nghệ ngân hàng hiện đại là nền tảng là cơ sở quyết định sự phát triển các hoạt động DVNH trong điều kiện hiện na y. Nếu trình độ công nghệ ngân hàng không tiến tiến, không hiện đại thì chất lượng dịch vụ cũng không thể nâng cao được. Thực tiễn trên thế giới đã chứng minh tác động mạnh mẽ của Cách mạng Công nghiệp 4.0 tới lĩnh vực tài chính - ngân hàng, trong đó, đặc biệt phải kể đến là việc ứng dụng những thành tựu mới nhất của công nghệ vào các nghiệp vụ và giao dịch tài chính, phát triển thanh toán điện tử, phát triển ngân hàng số. Với những vấn đề phân tích trên, tác giả đưa ra giả thuyết nghiên cứu H12 như sau:

H12: Yếu tố công nghệ (Tec) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

2.6.2.8 Yếu tố năng lực quản trị (Management capacity)

Theo Al-Daibat, B.F. & Irtaimeh, H. (2012), cho rằng yếu tố năng lực quản trị rất quan trọng trong lĩnh vực ngân hàng. Nếu muốn bắt kịp cuộc cách mạng công nghiệp 4.0, ngân hàng phải thay đổi phương thức hoạt động bằng cách áp dụng các phần mềm quản trị ngân hàng. Ngân hàng cần tạo ra giá trị gia tăng bằng chất lượng, hiệu suất, quy trình… Theo Aldlaigan, A. H., và Francis A. B. (2019), việc quản trị ngân hàng trong thời đại công nghệ 4.0 đòi hỏi các cấp quản lý phải nâng cao năng lực quản trị trên các lĩnh vực bao gồm: quản trị chiến lược, tài chính, nhân lực, dịch vụ và marketing…

Năng lực quản trị thể hiện việc quản lý các hành động và quyết định của mình thông qua việc đánh giá cách thức thực hiện mục tiêu để giải quyết các vấn đề đặt ra; cũng như tìm kiếm các nguồn lực mới để thích ứng với môi trường công việc theo

Manser Payne và cộng sự (2018). Do đó, năng lực này là cần thiết đối với các nhân sự quản lý để giúp họ có thể tự quản lý bản thân để sở hữu các năng lực có thể dẫn dắt người khác.

Bên cạnh đó, theo Yaseen, S., và El Qirem, I. (2018), cho rằng trong bối cảnh cách mạng công nghiệp 4.0 bùng nổ mạnh mẽ, toàn diện và sâu rộng thì nhà quản trị ngân hàng phải đổi mới tư duy để nâng cao năng lực cạnh tranh. Đặc biệt trong thời đại 4.0, một ngân hàng muốn tồn tại và phát triển phải xây dựng cho mình hình ảnh ấn tượng. Để nâng cao hình ảnh thương hiệu trong lòng khách hàng, ngân hàng cần nâng cao chất lượng dịch vụ, đẩy mạnh dịch vụ chăm sóc/hỗ trợ khách hàng, chế độ hậu mãi, đổi trả…

Ngoài ra, quản trị ngân hàng thời đại 4.0 cần lấy khách hàng làm đối tượng/mục tiêu cao nhất. Thỏa mãn lợi ích tối đa của khách hàng cũng chính là ngân hàng đã đi đúng hướng phát triển. Bên cạnh những thách thức đây cũng là nền tảng rất tốt để kết nối các cá nhân/ngân hàng ứng dụng phát triển ngân hàng đáp ứng nhu cầu cao của khách hàng. Mặt khác, ngân hàng có thể tận dụng ưu điểm công nghệ vượt bậc này để tối ưu kinh doanh trên chính nền tảng công nghệ mà mình tạo ra thay vì sử dụng các nguồn lực bên ngoài theo Inzamam Ul Haq và Tahir Mumtaz A. (2020).

Việc nâng cao công tác lãnh đạo quản trị tại các ngân hàng thương mại cổ phần không những tác động to lớn đến chất lượng dịch vụ, các giá trị và uy tín của ngân hàng mà còn ảnh hưởng rất lớn đến nền kinh tế đang phát triển của Việt Nam. Nếu quản trị tốt và có đạo đức trong kinh doanh sẽ góp phần thúc đẩy sự quản trị ngân hàng trong nước ngang tầm với các ngân hàng trong khu vực và quốc tế.

Trong trường hợp hoạt động quản trị ngân hàng không rõ ràng, một số nguồn thông tin tài chính - ngân hàng mang tính chất ảo sẽ khó đánh giá chất lượng dịch vụ và khó đánh giá hiệu quả chất lượng hoạt động của các ngân hàng, đồng thời sẽ xảy ra rủi ro lớn, dễ đi đến phá sản và kéo theo sự lạm phát của nền kinh tế đất nước. Do đó, việc quản trị ngân hàng thương mại cổ phần bắt buộc phải luôn đổi mới, nâng cao hiệu quả để chất lượng ngân hàng tốt hơn theo Inzamam Ul Haq và Tahir Mumtaz A. (2020). Những ngân hàng minh bạch trong quản trị sẽ tạo được giá trị riêng, có uy tín cao đủ sức cạnh tranh với các ngân hàng nước ngoài đặt tại Việt Nam, các ngân hàng trong khu vực và quốc tế. Việc nâng cao các giải pháp quản trị là vấn đề có tầm quan trọng đặc biệt, đồng thời cũng giúp các nhà quản trị ngân hàng tiến hành thực hiện mục tiêu

chiến lược của mình theo Hilda Ghaleb M. (2018). Với những vấn đề phân tích ở trên, tác giả đưa ra giả thuyết nghiên cứu H13 như sau:

H13: Yếu tố năng lực quản trị (Man) có tác động cùng chiều với dịch vụ ngân hàng của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

Dịch vụ ngân hàng có mối quan hệ cùng chiều với chất lượng dịch vụ ngân hàng. Đây là kết quả tổng hợp của sự đa dạng hóa các loại dịch vụ, sự phát triển dịch vụ và đương nhiên là làm cho chất lượng dịch vụ của ngân hàng được tăng lên. Song, chất lượng dịch vụ có tính nổi trội hơn cả. Bởi vì nếu như chất lượng dịch vụ không đảm bảo, không được nâng cao, thì sự đa dạng các dịch vụ và phát triển các dịch vụ sẽ không có ý nghĩa vì không được khách hàng chấp nhận theo Islam, N., và M. Borak A. (2011).

Sản phẩm dịch vụ của ngân hàng đa dạng, phong phú, áp dụng công nghệ hiện đại, quy trình thủ tục thực hiện nhanh chóng, tiết kiệm thời gian và phù hợp với nhu cầu của khách hàng trong nền kinh tế hiện nay giúp tăng chất lượng dịch vụ. Khách hàng có quyền lựa chọn cho mình những dịch vụ tốt nhất từ ngân hàng. Để đáp ứng được điều đó ngân hàng phải tạo sự tin tưởng đối với khách hàng. Số lượng khách hàng sử dụng dịch vụ của ngân hàng ngày càng gia tăng. Đó là yếu tố góp phần gia tăng doanh thu từ hoạt động dịch vụ của ngân hàng. Khi ngân hàng có uy tín, khách hàng sẽ biết đến ngân hàng và sử dụng dịch vụ ngân hàng nhiều hơn theo Cheserek, L. K., Kimwolo, A. K., & Cherop, F. (2015).

Theo Jaime Torres Fragoso và Ignacio Luna Espinoza (2017), mối quan hệ giữa chất lượng dịch vụ và dịch vụ là chủ đề được các nhà nghiên cứu đưa ra bàn luận liên tục trong các thập kỷ qua. Nhiều nghiên cứu về dịch vụ trong các ngành dịch vụ đã được thực hiện. Một số tác giả cho rằng giữa chất lượng và dịch vụ có mối tương quan chặt chẽ với nhau theo Hari P. E. và Bhavani P. T. (2015). Dịch vụ tốt thì dẫn đến chất lượng dịch vụ tốt. Căn cứ vào phần trên, tác giả đặt giả thuyết H14 như sau:

H14: Dịch vụ ngân hàng thương mại (CBS) có tác động cùng chiều với chất lượng dịch vụ ngân hàng (BSQ) của các ngân hàng thương mại trên 5 thành phố lớn của Việt Nam.

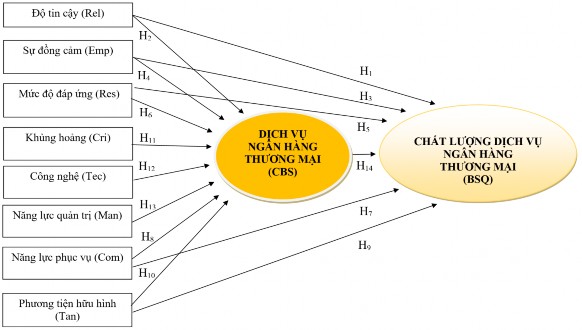

2.6.3 Mô hình nghiên cứu đề xuất

Trên thế giới và ở Việt Nam, có rất nhiều mô hình đo lường chất lượng dịch vụ của ngân hàng. Mặc dù, các công trình nghiên cứu về chất lượng dịch vụ của ngân hàng tại các ngân hàng thương mại Việt Nam trong những năm qua đã có chiều hướng tiến triển, nhưng nhìn chung các nghiên cứu chủ yếu được thể hiện dưới 2 hình thức, đó là nghiên cứu nhân rộng mô hình đo lường chất lượng dịch vụ của Parasuraman và

cộng sự (1985, 1988) và nghiên cứu so sánh mô hình đo lường SERVQUAL với mô hình Nordic của Gronroos và cộng sự (1984) thông qua việc điều chỉnh bổ sung một số tiêu chí, thang đo đánh giá chất lượng dịch vụ so với các tiêu chí, thang đo của các mô hình gốc sao cho phù hợp với bối cảnh văn hóa tại thị trường Việt Nam. Có một số lý do để vận dụng mô hình thang đo của Parasuraman và cộng sự (1988) làm nền tảng để xây dựng thang đo chất lượng dịch vụ ngân hàng ở Việt Nam. Tuy nhiên, tại Việt Nam chưa có mô hình cụ thể nào được thiết kế và sử dụng riêng cho ngành ngân hàng dưới dạng cấu trúc. Việc xác định và xây dựng mô hình để đánh giá và đo lường các yếu tố ảnh hưởng đến chất lượng dịch vụ ngân hàng thương mại hiện nay là rất cần thiết. Với những vấn đề phân tích trên, tác giả đề xuất mô hình nghiên cứu tám yếu tác động đến dịch vụ ngân hàng thương mại và sáu yếu tố tác động chất lượng dịch vụ ngân hàng thương mại.

Như vậy, tác giả gọi mô hình 1 bao gồm tám yếu tố tác động đến dịch vụ ngân hàng thương mại. Mô hình 2, bao gồm sáu yếu tố tác động đến chất lượng dịch vụ ngân hàng thương mại, trong đó có yếu tố dịch vụ ngân hàng tác động đến chất lượng dịch vụ ngân hàng thương mại. Mô hình nghiên cứu được thể hiện ở hình 2.2 bên dưới.

Căn cứ mô hình nghiên cứu, tác giả ghi lại dưới dạng mô hình hồi quy như sau:

Nguồn: tác giả đề xuất

Hình 2.2: Mô hình nghiên cứu được đề xuất của tác giả

Mô hình 1: CBS = β0 + β1Rel + β2Emp + β3Res + β4Cri + β5Tec + β6Man + β7Com + β8Tan + e

Mô hình 2: BSQ = β0 + β1CBS + β2Rel + β3Emp + β4Res + β5Com + β6Tan + e Trong đó:

1.Độ tin cậy (Rel),

2.Sự đồng cảm (Emp),

3.Mức độ đáp ứng (Res),

4.Năng lực phục vụ (Comp),

5.Phương tiện hữu hình (Tan),

6.Khủng hoảng (Cri),

7.Công nghệ (Tec),

8.Năng lực quản trị (Man),

9.Dịch vụ ngân hàng thương mại (CBS),

10. Chất lượng dịch vụ ngân hàng thương mại (BSQ). Và β0, β1… β8 là các hệ số ước lượng, e là sai số.

Tóm tắt chương 2

Chương 2, tác giả đã trình bày chủ yếu đến các vấn đề trọng tâm như: lý thuyết nền tảng chất lượng dịch vụ, khái niệm ngân hàng thương mại, dịch vụ ngân hàng, chất lượng dịch vụ, chất lượng dịch vụ ngân hàng. Ngoài ra, tác giả cũng tham khảo các nghiên cứu trong nước và nước ngoài liên quan đến chất lượng dịch vụ ngân hàng.

Các nghiên cứu cho thấy chất lượng dịch vụ là sự đánh giá của khách hàng về mức độ hoàn hảo của một dịch vụ. Nó là một dạng của thái độ và các hệ quả từ sự so sánh giữa những gì được mong đợi và nhận thức về những thứ mà khách hàng nhận được. Chất lượng dịch vụ ngân hàng dựa trên quan điểm khách hàng cần được xem xét cả về lượng và chất. Phát triển về chất lượng được đánh giá thông qua mức độ hài lòng của khách hàng đối với dịch vụ ngân hàng. Qua các nghiên cứu trong nước và nước ngoài về mô hình liên quan đến chất lượng dịch vụ ngân hàng. Trên cơ sở đó, tác giả tiến hành xây dựng mô hình nghiên cứu cho đề tài sao cho hướng nghiên cứu của đề tài phù hợp với các ngân hàng thương mại Việt Nam. Sau đây, tác giả tiếp tục trình bày phương pháp nghiên cứu ở chương 3.