SAIGONBANK đã mở rộng thị phần cho vay bằng việc áp dụng chính sách lãi suất cho vay linh hoạt, đổi mới phong cách phục vụ,… để hỗ trợ hoạt động và đáp ứng các nhu cầu khách hàng thông qua các mạng lưới hoạt động hiện có và các chi nhánh thành lập mới. Bên cạnh đó, Ngân hàng thường xuyên rà soát, sàng lọc và duy trì các khách hàng có uy tín để đảm bảo an toàn chất lượng hoạt động tín dụng. Công tác kiểm tra nội bộ được tiến hành thường xuyên và theo định kỳ hàng năm nên đã kịp thời bổ sung, chấn chỉnh các thiếu sót về hoạt động tín dụng trong toàn hệ thống. Bổ sung thêm các nghiệp vụ bảo lãnh trong và ngoài nước như: bảo lãnh tiền ứng trước hay đặt cọc, bảo lãnh dự thầu, bảo lãnh thực hiện hợp đồng, bảo lãnh thanh toán nước ngoài (mua hàng trả chậm, vay vốn),…

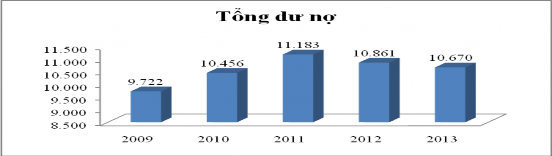

Biểu đồ 2.1: Tốc độ tăng trưởng tín dụng của SAIGONBANK giai đoạn 2009-2013

Đơn vị: Tỷ đồng

Nguồn: Tổng hợp và tính toán từ BCTC đã kiểm toán SAIGONBANK các năm 2009-2013

Ngân hàng luôn bám sát các chỉ đạo của Chính Phủ, NHNN và tình hình thị trường để điều chỉnh hoạt động kinh doanh nói chung và hoạt động tín dụng nói riêng đảm bảo an toàn hiệu quả. Trong nửa đầu năm 2009, thực hiện chủ trương kích cầu, mở rộng tín dụng có hiệu quả góp phần ngăn chặn suy giảm kinh tế, SAIGONBANK đã kịp thời đưa ra được những chính sách phù hợp với tình hình dẫn đến cuối năm 2009 tổng dư nợ đạt trên 9.722 tỷ đồng, đạt tốc độ tăng trưởng 23% so với năm 2008. Hoạt động cho vay năm 2010 vẫn tăng trưởng trong tầm kiểm soát, chấp hành quy định của Ban Điều hành trong sử dụng vốn cho vay, trích đầy đủ dự phòng cụ thể và dự phòng chung theo quy định, hạn chế nợ xấu phát sinh và hầu hết các khoản nợ vay đều có tài sản đảm bảo. Đến năm 2011, Ngân hàng vẫn tuân thủ quy định của NHNN tại Chỉ thị 01 là khống chế mức tăng trưởng tín dụng dưới 20% và bảo đảm an toàn khả

năng thanh khoản của Ngân hàng. Thực tế đến cuối năm 2011, tổng dư nợ tín dụng chỉ tăng 7% so với đầu năm, thấp hơn quy định tăng trưởng tín dụng trong năm 2011 của NHNN tối đa là 20% và tỷ lệ cho vay phi sản xuất chỉ chiếm gần 9% trên tổng dư nợ, thấp hơn quy định về tỷ lệ cho vay phi sản xuất của NHNN tối đa là 16%. Tuy đã nỗ lực tối đa trong công tác điều hành hoạt động tín dụng nhưng trong bối cảnh khó khăn của nền kinh tế, năng lực trả lãi đúng hạn của nhiều doanh nghiệp đã giảm sút nên đến cuối năm 2011, nợ xấu đã tăng so với đầu năm và chiếm 4,75% tổng dư nợ. Đến cuối năm 2013, tổng dư nợ có sự sụt giảm tương tối, tuy nhiên song song đó là tỷ lệ nợ xấu cũng được khống chế xuống chỉ còn 2,24%/TDN. Tỷ lệ nợ xấu được khống chế ở mức thấp là điểm cộng rất lớn cho việc đánh giá thương hiệu của Ngân hàng từ khách hàng. Mặc dù dư nợ cho vay sụt giảm tương đối nhưng trong thời kỳ kinh tế khó khăn, nợ xấu liên tục gia tăng trong toàn ngành thì việc đảm bảo an toàn trong hoạt động là điều quan trọng và sẽ tốt hơn cho việc phát triển thương hiệu của Ngân hàng.

Dư nợ phân theo đối tượng:

NHTMCP Sài Gòn Công thương thực hiện chính sách cho vay khách hàng với đa dạng các thành phần kinh tế bao gồm các Doanh nghiệp nhà nước, CTCP và các Doanh nghiệp vừa và nhỏ, các hộ gia đình. Các ngành nghề phù hợp với chiến lược phát triển của nhà nước, của ngành Ngân hàng và của NHTMCP Sài Gòn Công thương.

Bảng 2.7: Cơ cấu dư nợ tín dụng theo đối tượng của SAIGONBANK 2009-2013

Đơn vị: Tỷ đồng,%

2009 | 2010 | 2011 | 2012 | 2013 | ||||||

Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | |

Công ty trách nhiệm hữu hạn | 3.014 | 31,00 | 3.223 | 30,82 | 3.517 | 31,45 | 3.558 | 32,76 | 3.143 | 29,46 |

Công ty cổ phần | 1.773 | 18,24 | 1.957 | 18,72 | 1.980 | 17,71 | 1.569 | 14,45 | 1.603 | 15,02 |

Doanh nghiệp tư nhân | 709 | 7,29 | 538 | 5,15 | 548 | 4,90 | 499 | 4,59 | 425 | 3,99 |

Kinh tế cá thể | 3.986 | 41,00 | 4.505 | 43,09 | 4.981 | 44,54 | 5.064 | 46,63 | 5.228 | 48,99 |

Khác | 240 | 2,47 | 233 | 2,23 | 157 | 1,40 | 171 | 1,57 | 271 | 2,54 |

Tổng cộng | 9.722 | 100 | 10.456 | 100 | 11.183 | 100 | 10.861 | 100 | 10.670 | 100 |

Có thể bạn quan tâm!

-

Tăng Trưởng Về Quy Mô Và Chất Lượng Hoạt Động Kinh Doanh6:

Tăng Trưởng Về Quy Mô Và Chất Lượng Hoạt Động Kinh Doanh6: -

Thực Trạng Về Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương

Thực Trạng Về Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương -

Biểu Tượng (Logo) Và Khẩu Hiệu (Slogan) Nhtmcp Sài Gòn Công Thương

Biểu Tượng (Logo) Và Khẩu Hiệu (Slogan) Nhtmcp Sài Gòn Công Thương -

Mức Độ Đa Dạng Hóa Các Sản Phẩm Dịch Vụ

Mức Độ Đa Dạng Hóa Các Sản Phẩm Dịch Vụ -

Khảo Sát Đánh Giá Của Khách Hàng Đến Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương

Khảo Sát Đánh Giá Của Khách Hàng Đến Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương -

Đánh Giá Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương

Đánh Giá Thương Hiệu Của Ngân Hàng Tmcp Sài Gòn Công Thương

Xem toàn bộ 122 trang tài liệu này.

Nguồn: Tổng hợp và tính toán từ BCTC đã kiểm toán SAIGONBANK các năm 2009-2013

Theo bảng cơ cấu dư nợ 2.7 ta nhận thấy tỷ trọng dư nợ giữa khách hàng là tổ chức và khách hàng cá nhân là tương đối đồng đều, điều này cho thấy thương hiệu của Ngân hàng phổ biến đồng đều được tất cả đối tượng khách hàng. Đến 31/12/2010, dư nợ cho vay của các tổ chức chiếm gần 60% và dư nợ cho vay khách hàng cá nhân chiếm khoảng 40% trên tổng dư nợ; nhưng đến cuối năm 2013, tỷ trọng cho vay các doanh nghiệp, tổ chức chỉ chiếm khoảng 49%, cho vay khách hàng cá nhân chiếm khoảng 51% trên tổng dư nợ, trong đó khách hàng là các DNTN, CTCP, doanh nghiệp nhỏ lẻ chiếm đa số trong tổng dư nợ của tổ chức. Điều này cũng thể hiện đường lối chỉ đạo đúng đắn, nhạy bén và kịp thời của Ban Lãnh đạo NHTMCP Sài Gòn Công thương trong việc thay đổi và chuyển hướng cho vay phù hợp với tình hình biến động của thị trường, sự biến động của lãi suất do NHNN thực hiện các giải pháp kiềm chế lạm phát và các Doanh nghiệp trong nước bị ảnh hưởng của tình hình kinh tế khó khăn nhưng ngược lại nhu cầu vay tiêu dùng của cá nhân lại tăng cao.

Dư nợ phân theo thời gian:

Dư nợ cho vay ngắn hạn chiếm một tỷ lệ khá cao trên tổng dư nợ cho vay, dao động từ 62%-75% trên tổng dư nợ, dư nợ cho vay trung dài hạn chiếm 28%-35% trên tổng dư nợ. Các tỷ trọng có biến động không quá cao, chứng tỏ cơ cấu dư nợ của Ngân hàng phân theo thời hạn vay tương đối ổn định. Tuy nhiên trong cơ cấu cho vay trung dài hạn lại có sự thay đổi cho nhau. Nếu ở thời điểm cuối năm 2009, tỷ lệ cho vay trung hạn cao hơn tỷ lệ cho vay dài hạn nhiều thì đến cuối năm 2013, tỷ lệ cho vay dài hạn cũng tăng lên nhiều, thậm chí còn cao hơn so với tỷ lệ cho vay trung hạn.

Bảng 2.8: Cơ cấu dư nợ tín dụng theo thời gian của SAIGONBANK giai đoạn 2009-2013

Đơn vị: Tỷ đồng,%

2009 | 2010 | 2011 | 2012 | 2013 | ||||||

Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | |

Ngắn hạn | 6.083 | 62,57 | 6.779 | 64,83 | 7.882 | 70,48 | 8.174 | 75,26 | 7.880 | 73,85 |

Trung hạn | 2.054 | 21,13 | 2.091 | 20,00 | 1.626 | 14,54 | 1.083 | 9,97 | 1.165 | 10,92 |

Dài hạn | 1.585 | 16,30 | 1.587 | 15,18 | 1.675 | 14,98 | 1.604 | 14,77 | 1.625 | 15,23 |

Tổng cộng | 9.722 | 100 | 10.456 | 100 | 11.183 | 100 | 10.861 | 100 | 10.670 | 100 |

Nguồn: Tổng hợp và tính toán từ BCTC đã kiểm toán SAIGONBANK các năm 2009-2013

Cơ cấu cho vay ngắn hạn và trung dài hạn như trên là khá phù hợp với quy mô hoạt động của Ngân hàng. Khi dư nợ cho vay ngắn hạn chiếm tỷ trọng cao thì dòng quay tín dụng ngắn, Ngân hàng mau thu hồi nợ tránh được nhiều rủi ro khi quay vòng vốn. Đến thời điểm 31/12/2013 tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn là 17,91% (đảm bảo mức quy định Thông tư 15/2009/TT-NHNN là 30%).

Dư nợ phân theo tiền tệ:

Bảng 2.9: Cơ cấu dư nợ tín dụng theo tiền tệ của SAIGONBANK giai đoạn 2009-2013

Đơn vị: Tỷ đồng,%

2009 | 2010 | 2011 | 2012 | 2013 | ||||||

Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | Thực hiện | Tỷ trọng | |

VND | 9.425 | 96,95 | 9.906 | 94,74 | 10.429 | 93,26 | 10.025 | 92,30 | 9.930 | 93,06 |

Ngoại tệ quy đổi USD | 16,67 | 3,06 | 29,01 | 5,25 | 36,16 | 6,74 | 40,15 | 7,70 | 35,00 | 6,94 |

Tổng cộng | 9.722 | 100 | 10.456 | 100 | 11.183 | 100 | 10.861 | 100 | 10.670 | 100 |

Nguồn: Tổng hợp và tính toán từ BCTC đã kiểm toán SAIGONBANK các năm 2009-2013

Trong cơ cấu dư nợ theo loại tiền tệ thì dư nợ cho vay bằng VND luôn chiếm tỷ trọng rất cao: năm 2009 là 96,95%, đến cuối năm 2013 giảm còn 93,06%. Dư nợ bằng ngoại tệ của Ngân hàng chiếm tỷ trọng rất thấp trong tổng dư nợ cho vay. Nguyên nhân là do từ năm 2008 các quy định của NHNNVN về cho vay ngoại tệ đối với một số đối tượng được phép ngày càng siết chặt hơn. Hơn nữa Ngân hàng phải bảo toàn nguồn cho vay bằng ngoại tệ của mình không gặp rủi ro về tỷ giá, đây cũng là một hạn chế khiến cho Ngân hàng giảm cho vay bằng ngoại tệ trong thời gian gần đây do biến động tỷ giá VND/USD ngày càng diễn biến phức tạp và hết sức rủi ro.

Chất lượng tín dụng:

Trong những năm gần đây tỷ trọng nợ quá hạn và nợ xấu trên tổng dư nợ của SAIGONBANK biến động liên tục nhưng vẫn chiếm tỷ lệ thấp trên tổng dư nợ. Cụ thể cuối thời điểm 2009 tỷ lệ nợ xấu chiếm 1,78% trên tổng dư nợ. Đến 31/12/2011, tỷ lệ nợ quá hạn là 4,75% và đến 31/12/2013, tỷ lệ nợ quá hạn chiếm 2,24% trên tổng dư nợ. Nguyên nhân chủ yếu là do ảnh hưởng suy thoái kinh tế nên các khách hàng doanh nghiệp truyền thống của Ngân hàng gặp phải một số khó khăn khi sử dụng vốn nên không đảm bảo khả năng trả nợ gốc và lãi.

Đến cuối năm 2013, tỷ lệ nợ xấu trên tổng dư nợ giảm so với năm 2012 là do Ngân hàng đã sử dụng dự phòng rủi ro để bù đắp và bán nợ cho VAMC và đến cuối năm 2013 Ngân hàng đã trích dự phòng rủi ro hơn 140 tỷ đồng.

Từ năm 2012, Ngân hàng đã áp dụng các biện pháp tăng cường chất lượng công tác tín dụng. Ban điều hành đã chỉ đạo các đơn vị trực thuộc nghiêm túc thực hiện các công việc: (1) Chỉ thực hiện cấp tín dụng cho khách hàng mới trên cơ sở có tài sản thế chấp là bất động sản, có phương án sản xuất kinh doanh khả thi. (2) Không nhận tài sản đảm bảo là phương tiện vận tải đường thủy, đường biển hoặc là các thiết bị máy móc chuyên dùng. (3) Tiếp tục duy trì các biện pháp nhằm kiểm soát chặt chất lượng tín dụng. Bên cạnh các giải pháp như đeo bám khách hàng để thu hồi nợ xấu, tăng cường công tác kiểm tra, giám sát trước, trong và sau khi cho vay,... (4) Bố trí nhân viên bám sát khách hàng, quản lý mọi nguồn thu của khách hàng để thực hiện thu hồi nợ, lãi tồn đọng.(5) Trong trường hợp khách hàng không có chuyển biến tích cực trong trả lãi, nợ vay hoặc thiếu thiện chí trong việc hợp tác trả nợ lãi vay, Ngân Hàng buộc phải thực hiện ngay việc khởi kiện, phát mãi tài sản thông qua bán đấu giá.

Để chất lượng tín dụng góp phần tích cực giúp phát triển thương hiệu, Ngân hàng đã luôn đảm bảo tuân thủ đúng các quy định về phân loại, trích lập và sử dụng dự phòng rủi ro (Quyết định 493/2005/QĐ-NHNN), xây dựng bộ máy và triển khai thực hiện tốt các quy định của NHNN về kiểm soát, kiểm toán nội bộ (Quyết định 36/2006/QĐ-NHNN và 37/2006/QĐ-NHNN).

Qua nhiều năm xây dựng và phát triển, Ngân hàng đã xây dựng thành công và phát triển đội ngũ khách hàng truyền thống qua việc tài trợ vốn cho các doanh nghiệp phát triển hoạt động kinh doanh có hiệu quả với các chính sách cho vay phù hợp. Ngoài ra, đối với các khách hàng uy tín nhưng gặp khó khăn tạm thời, Ngân hàng có chính sách tài trợ để giúp các doanh nghiệp này vượt qua khó khăn và phát triển bền vững, tạo được thiện cảm rất tốt đối với khách hàng. Bên cạnh đó, nhằm tham gia hưởng ứng chủ trương kích cầu và thực hiện các giải pháp chống suy giảm kinh tế của

Chính phủ, Ngân hàng đã tích cực đưa ra các gói hỗ trợ lãi suất nhằm phần nào giúp khách hàng vay giảm bớt gánh nặng trả lãi vay và vượt qua thời kỳ khó khăn.

2.2.3.3 Hoạt động cung ứng dịch vụ tài chính

Trong hoạt động, NHTMCP Sài Gòn Công thương cố gắng duy trì quan hệ với khách hàng truyền thống bên cạnh việc tìm kiếm khách hàng mới thông qua các mối quan hệ và các phương tiện thông tin đại chúng để liên hệ giới thiệu dịch vụ cho khách hàng. Các chi nhánh cũng tăng cường mở rộng thị phần thanh toán và khai thác tiềm năng tại địa phương của đơn vị nhưng việc kinh doanh ngoại tệ của đơn vị nhìn chung không sôi động lắm. Trong thời gian gần đây, NHTMCP Sài Gòn Công thương đã bắt đầu tổ chức bán các loại ngoại tệ cho hoạt động thanh toán của Ngân hàng, đã triển khai các nghiệp vụ mua bán trao ngay, kỳ hạn.

Bảng 2.10: Doanh số thanh toán quốc tế và kinh doanh ngoại tệ của SAIGONBANK giai đoạn 2009-2013

Đơn vị: Triệu USD

2009 | +/- | 2010 | +/- | 2011 | +/- | 2012 | +/- | 2013 | +/- | |

Doanh số thanh toán quốc tế | 318 | -67 | 321 | 4 | 332 | 10 | 293 | -38 | 301 | 8 |

Doanh số kinh doanh ngoại tệ | 1.556 | 673 | 744 | -813 | 966 | 222 | 539 | -427 | 1.038 | 499 |

Nguồn: Tổng hợp và tính toán từ hoạt động kinh doanh SAIGONBANK các năm 2009-2013

Dịch vụ thanh toán quốc tế:

Doanh số thanh toán quốc tế năm 2013 (bằng USD và ngoại tệ quy đổi) là 300,95 triệu USD, tăng so với năm 2012 nhưng so với những năm trước đó thì doanh số thanh toán quốc tế bị giảm. Nguyên nhân là do ảnh hưởng suy thoái kinh tế chung toàn cầu đã tác động đến hoạt động xuất nhập khẩu của các doanh nghiệp trong nước cùng với chủ trương kiểm soát nhập siêu của Chính phủ nên hoạt động thanh toán đối ngoại bị sụt giảm nhiều, không hoàn thành chỉ tiêu đề ra.

Hiện nay NHTMCP Sài Gòn Công thương là đại lý thanh toán thẻ Visa, Master Card, JCB, … và là đại lý chuyển tiền kiều hối MoneyGram. Tuy nhiên dịch vụ này rất yếu, chỉ chiếm khoảng 5% trên doanh số thanh toán quốc tế, nên phí thu được từ dịch vụ này không nhiều. Kiều hối qua Moneygram chủ yếu là nhận tiền, còn dịch vụ chuyển tiền thì rất hạn chế vì thương hiệu SAIGONBANK chưa phổ biến rộng rãi.

Dịch vụ kinh doanh ngoại tệ:

Doanh số mua bán ngoại tệ (quy ra USD) cả năm 2013 đạt 1.038,19 triệu USD, tăng 499,39 triệu USD tương ứng tăng 48,10% so với năm 2012. Doanh thu từ hoạt động kinh doanh ngoại tệ năm 2013 là 10,62 tỷ đồng, chiếm 0,50% tổng doanh thu hoạt động Ngân hàng năm 2013, tăng 40,65% so với năm 2012. Nghiệp vụ kinh doanh ngoại tệ hoạt động ở quy mô nhỏ nên chưa đạt doanh thu cao, Ban lãnh đạo còn e dè chưa dám triển khai rộng rãi do rủi ro tỷ giá. Bên cạnh đó, hoạt động này còn mang tính riêng lẽ chưa kết hợp với hoạt động tài trợ thương mại nên nguồn khách hàng cần giao dịch ngoại tệ chưa được khai thác hết.

Dịch vụ thẻ:

Hiện tại SAIGONBANK đã triển khai cung cấp hoạt động thẻ nội địa SAIGONBANK Card từ năm 2004. Như vậy, tính từ khi phát hành thẻ đến cuối năm 2013, NHTMCP Sài Gòn Công thương đã phát hành được 276.212 thẻ, số thẻ còn hiệu lực hoạt động và có số dư chiếm khoảng 50% tổng số thẻ phát hành. Nhìn chung, dịch vụ cung ứng thẻ của SAIGONBANK còn rất sơ xài, chỉ hoạt động chi trả lương cho các công ty, doanh nghiệp chứ chưa có nhiều tiện ích cho người sử dụng. Tính đến cuối năm 2013, tổng số đơn vị chấp nhận thẻ của SAIGONBANK đạt 196 đơn vị, số điểm chấp nhận thẻ đạt 206 điểm, 280 máy ATM và POS được trang bị tại nhiều công ty, xí nghiệp và các trung tâm mua sắm để người dân tiện sử dụng. SAIGONBANK vẫn còn hạn chế số lượng máy ATM và POS so với các NH khác nên rất khó để cạnh tranh về dịch vụ thẻ với các NH khác. Bên cạnh đó, cho đến hiện nay Ngân hàng vẫn chưa triển khai được nhiều tiện ích trên thẻ cho người sử dụng như thanh toán tiền điện nước, mua vé máy bay, mua vé xem phim….nên số lượng người sử dụng và sử dụng lại không nhiều. Đồng thời, Ngân hàng vẫn chưa triển khai thẻ tín dụng quốc tế nên thương hiệu thẻ NHTMCP Sài Gòn Công thương không được nhiều người biết đến nên nguồn thu từ dịch vụ thẻ chiếm tỷ trọng rất nhỏ trên tổng doanh thu Ngân hàng.

Hoạt động cung ứng dịch vụ tài chính bọc lộ nhiều khuyết điểm và yếu kém, chưa đủ tiềm lực để góp phần phát triển thương hiệu của Ngân hàng. Các sản phẩm dịch vụ

tài chính chưa khai thác hết được tiềm năng hiện có, Ngân hàng đã rất lãng phí nhiều cơ hội và chưa biết tận dụng tiện ích từ các sản phẩm dịch vụ để quảng bá thương hiệu. Việc phát hành thẻ rộng khắp sẽ góp phần quảng bá thương hiệu đến với khách hàng là cách rất dễ dàng nhưng Ngân hàng vẫn chưa tận dụng tốt.

2.2.4 Năng lực công nghệ

Đầu tư đổi mới công nghệ là vấn đề sống còn đối với các NHTM. Theo tính toán và kinh nghiệm của các NHNNg, công nghệ thông tin có thể giảm 76% chi phí hoạt động NH. Tuy nhiên, để đáp ứng yêu cầu này thì đòi hỏi các NHTM phải có năng lực tài chính mạnh và các khoản đầu tư rất lớn. Đây cũng chính là bất cập đối với hệ thống NH Việt Nam do quy mô vốn điều lệ thấp.

Để bắt kịp xu hướng công nghệ hiện đại, SAIGONBANK đã đầu tư và đưa vào sử dụng hệ thống Symbol của nhà cung cấp Sungard System Access (Singapore) từ năm 2008 trong toàn hệ thống. Hiện Ngân hàng đã đưa vào khai thác giai đoạn 1 của Dự án này, có hơn 80% các nghiệp vụ NH, 85% các giao dịch của SAIGONBANK với khách hàng được thực hiện bằng máy tính và thiết bị công nghệ thông tin hiện đại. Công nghệ thông tin đã tác động mạnh vào quá trình đổi mới cơ chế chính sách và đổi mới phương pháp quản lý, chỉ đạo điều hành, thanh tra giám sát hoạt động NH, giúp cho SAIGONBANK thực thi hiệu quả chính sách tiền tệ, thực hiện tốt quản lý, sử dụng hiệu quả các nguồn vốn trong hoạt động kinh doanh.

Ứng dụng công nghệ thông tin xuyên suốt trong hoạt động Ngân hàng: Công nghệ thông tin được Ngân hàng ứng dụng trong thanh toán điện tử liên NH trong và ngoài nước, cung cấp các dịch vụ báo Nợ-Có, dịch vụ ngân hàng điện tử, PhoneBanking, InternetBanking, SMSBanking và các dịch vụ trực tuyến như đăng ký mở thẻ đa năng, tra cứu số dư; Ban lãnh đạo và toàn thể nhân viên Ngân hàng đều sử dụng thành thạo phần mềm tin học văn phòng. Ngoài ra, Ngân hàng hiện có bộ phận chuyên trách về công nghệ thông tin tốt nghiệp tại các trường Đại học chuyên ngành như Đại học Bách khoa, Khoa học tự nhiên…..