2.1.3 Giới thiệu về thẻ tín dụng quốc tế SCB MasterCard

2.1.3.1 Thực trạng thị trường thẻ tín dụng tại Việt Nam

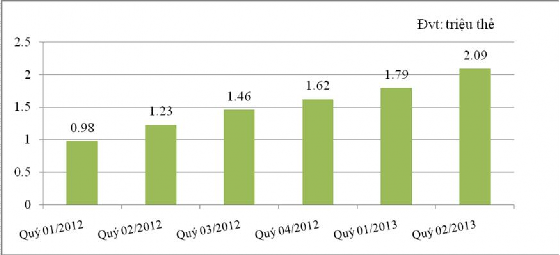

Ngày nay, đa số các NHTM tại Việt Nam đều tham gia làm đại lý thanh toán và làm thành viên chính thức của các tổ chức thanh toán thẻ quốc tế như Master, Visa, JCB và Amex…tham gia trực tiếp phát hành các loại thẻ tín dụng trong nước và quốc tế. Tính đến quý 02/2013, tổng số lượng thẻ tín dụng phát hành trên thị trường là 2,09 triệu thẻ. Bên cạnh việc phát triển số lượng thẻ, các ngân hàng cũng quan tâm nâng cao chất lượng dịch vụ, chú trọng tăng độ an toàn, bảo mật của thẻ tín dụng, mở rộng mạng lưới ĐVCNT và đa dạng loại hình dịch vụ để tạo điều kiện thuận lợi cho thị trường thẻ tín dụng tăng trưởng và phát triển.

(Nguồn: Thống kê NHNN)

Hình 2.1: Số lượng thẻ tín dụng trên thị trường Việt Nam 2012-2013

Về phía khách hàng, theo khảo sát của công ty nghiên cứu thị trường Nielsen về tình hình sử dụng các dịch vụ tài chính tại thị trường Việt Nam vào tháng 06-2011, có 42% số người tiêu dùng được hỏi có biết về dịch vụ thẻ tín dụng, và chỉ 1% có sử dụng thẻ tín dụng. Ngoài ra, những người có biết về thẻ tín dụng cũng còn gặp những rào cản khác khi sử dụng tiện ích này của ngân hàng. Hơn 36% số người được hỏi cho rằng mình không có nhu cầu sử dụng thẻ tín dụng, 19% hoàn toàn không biết sử dụng như thế nào, và 18% cho rằng thẻ tín dụng phức tạp và bất tiện (Nielsen, 2011).

Tuy nhiên, theo khảo sát gần đây của tổ chức điều tra thị trường massosurvey vào tháng 12 năm 2011 đối với cộng đồng sử dụng Internet, có khoảng 2/3 người khảo sát cho biết đã có thẻ tín dụng tại các ngân hàng trong nước lẫn quốc tế tại Việt Nam. Lý do sử dụng thẻ phần lớn tập trung vào việc mua sắm, thanh toán khi đi siêu thị (trên 90% thanh toán vài lần/năm) tiếp đến là để mua sắm trực tuyến, thanh toán trên các dịch vụ trực tuyến (86% thanh toán vài lần/năm). Phần lớn khách hàng đang tạm chấp nhận với sản phẩm thẻ hiện đang sử dụng (45%) và chiếm hơn 1/3 đáp viên đang có khả năng mở thêm thẻ để thay thế hoặc sử dụng cùng lúc với loại thẻ đang sử dụng hiện tại (massosurvey, 2011).

Từ những phân tích và kết quả điều tra trên cho ta thấy thị trường thẻ tín dụng tại Việt Nam chỉ mới khởi đầu và có tiềm năng phát triển mạnh. Đây là một cơ hội lớn cho các ngân hàng thâm nhập cũng như củng cố thị trường thẻ tín dụng đang được mở rộng và được xem là xu thế sẽ rất phát triển trong tương lai khi NHNN Việt Nam đang cố gắng thắt chặc lưu thông bằng tiền mặt. Tuy nhiên, các ngân hàng cần có sự đầu tư mạnh và bài bản hơn để có thể hiểu được tâm lý thực sự của người tiêu dùng, từ đó có thể hỗ trợ công tác đẩy mạnh phát triển thị trường này trong tương lai.

2.1.3.2 Thẻ tín dụng quốc tế SCB MasterCard và quá trình triển khai

Thẻ tín dụng quốc tế SCB là sản phẩm thẻ quốc tế mang thương hiệu của TCTTQT MasterCard do SCB phát hành, cho phép khách hàng sử dụng thẻ trong hạn mức tín dụng được SCB cấp để giao dịch tại các website thương mại điện tử, máy ATM và ĐVCNT có trưng bày logo MasterCard trong lãnh thổ Việt Nam và trên thế giới. SCB phát hành thẻ tín dụng quốc tế MasterCard gồm 2 dạng: hạn thẻ chuẩn và hạn thẻ vàng.

Chức năng của thẻ tín dụng quốc tế SCB MasterCard

Thẻ được sử dụng để thanh toán hàng hóa, dịch vụ tại các ĐVCNT, mua hàng trục tuyến hoặc rút tiền mặt tại các điểm ứng tiền mặt, máy ATM/POS có biểu tượng của tổ chức thẻ MasterCard. Một số lợi ích khi sử dụng thẻ tín dụng quốc tế SCB MasterCard:

- Được hỗ trợ tài chính trong việc chi tiêu sinh hoạt và phục vụ đời sống phổ thông;

- Chi tiêu trước thanh toán sau với hạn mức tín dụng từ 30 đến 100 triệu VND;

- Có nhiều thời gian để chuẩn bị nguồn tài chính thanh toán cho các khoản chi mua hàng hóa, dịch vụ đã phát sinh: từ 15 ngày đến 45 ngày không phải trả lãi;

- Thanh toán thuận tiện tại hàng triệu điểm chấp nhận thẻ (nhà hàng, siêu thị..) trên toàn cầu;

- Rút tiền mặt khi cần tại hàng trăm điểm ứng tiền mặt và máy rút tiền tự động ATM hoạt động 24/24 trên khắp thế giới;

- Thanh toán trực tuyến qua mạng internet đối với các hoạt động mua bán trực tuyến như mua vé máy bay, mua hàng hóa dịch vụ khác…

- Quản lý chi tiêu hiệu quả.

Quá trình triển khai dịch vụ thẻ tín dụng

Sau thời gian hợp tác triển khai với tổ chức thẻ quốc tế MasterCard, các đối tác: cung cấp hệ thống cá thể hóa thẻ chip EMV; cung cấp giải pháp quản lý, phát hành thẻ quốc tế; cung cấp chứng thực thẻ chip, chuẩn EMV hệ thống; cung cấp phôi thẻ chip, chuẩn EMV thì đến tháng 12/2012 SCB đã hoàn tất về mặt hệ thống, sản phẩm, quy trình quản lý và chuẩn bị các bước cho ra đời thẻ tín dụng quốc tế MasterCard. Và nhằm tạo điều kiện thuận lợi cho CBNV SCB trong việc tiếp cận, tìm hiểu, sử dụng và tiếp thị sản phẩm đến khách hàng SCB sẽ phát hành thử nghiệm cho CBNV SCB trước khi phát hành đồng bộ ra thị trường khách hàng.

- Đợt 1: Triển khai thử nghiệm trong CBNV SCB ngày 26/03/2013 số lượng phát hành được là 2.689 thẻ, mục tiêu:

Tạo điều kiện để CBNV sử dụng và trải nghiệm sản phẩm thẻ tín dụng quốc tế SCB MasterCard mới, giúp CBNV hiểu rò đặc tính, tiện ích sản phẩm, từ đó phát huy hiệu quả bán hàng, hiệu quả tư vấn cho khách hàng qua kênh CBNV.

Việc triển khai trong nội bộ SCB được xem là bước chuẩn bị tốt cho việc triển khai sản phẩm đến khách hàng bên ngoài, từ đó giúp SCB xây dựng hình ảnh, thương hiệu của một ngân hàng hiện đại, nâng cao năng lực cạnh tranh so với các ngân hàng bạn.

- Đợt 2: Phát hành thẻ SCB MasterCard ra thị trường

Trong tháng 08/2013: SCB tổ chức thực hiện các chương trình quảng bá sản phẩm thẻ tín dụng đến khách hàng.

Tháng 09/2013: thực hiện quảng bá sản phẩm thẻ đến khách hàng thông qua chương trình “hội nghị khách hàng” và triển khai đồng bộ ra thị trường khách hàng với chỉ tiêu phát hành 1.203 thẻ.

Đồng thời dự kiến SCB triển khai dịch vụ 24/7 để hỗ trợ khách hàng, đảm bảo kịp thời, nhanh chóng và hiệu quả vào tháng 10/2013.

2.1.3.3 Đánh giá về thẻ tín dụng quốc tế SCB MasterCard

Để đảm bảo cho việc tiếp thị và phát hành thẻ tín dụng đến với khách hàng thành công, SCB đã thực hiện triển khai thí điểm cho CBNV SCB vào tháng 03/2013. Qua đó, thực hiện đánh giá nội bộ để đưa ra những ưu điểm và hạn chế của thẻ tín dụng SCB, xem xét khả năng đáp ứng như cầu sử dụng thẻ của khách hàng. Từ đó đưa ra những giải pháp để phát huy những ưu điểm hiện có, khắc phục và hoàn thiện những điểm còn hạn chế. Bên cạnh đó, SCB cần xác định vị thế cạnh tranh của mình trên thị trưởng thẻ tín dụng hiện nay, cũng như xác định phân khúc khách hàng mục tiêu mà SCB muốn hướng tới.

Kết quả sau 4 tháng triển khai, tính đến 31/07/2013, đã có 2.707 CBNV đăng ký mở thẻ thành công, chiếm tỷ lệ 92,99% so với tổng số CBNV đáp ứng điều kiện phát hành với doanh số sử dụng đạt hơn 21,4 tỷ đồng. Cụ thể:

Bảng 2.2: Số liệu thống kê đăng ký và sử dụng thẻ

Đvt: Người

Khoản mục | Số lượng | Tỷ lệ | |

1 | Số CBNV đáp ứng điều kiện phát hành thẻ | 2.911 | |

2 | Số CBNV đã đăng ký phát hành thẻ, trong đó: | 2.707 | 92,99% |

Đã sử dụng thẻ | 1.631 | 60,25% | |

Chưa sử dụng thẻ | 1.076 | 39,75% |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Việc Phát Triển Thẻ Tín Dụng

Các Nhân Tố Ảnh Hưởng Đến Việc Phát Triển Thẻ Tín Dụng -

Mô Hình Nghiên Cứu Ngân Hàng Điện Tử Ở Việt Nam

Mô Hình Nghiên Cứu Ngân Hàng Điện Tử Ở Việt Nam -

Lợi Ích (Ký Hiệu Loiich) Và Quyết Định Sử Dụng

Lợi Ích (Ký Hiệu Loiich) Và Quyết Định Sử Dụng -

Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Thẻ Tín Dụng Tại Scb

Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Thẻ Tín Dụng Tại Scb -

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập -

Giá Trị Trung Bình Của Các Yếu Tố Ảnh Hưởng Thành Phần

Giá Trị Trung Bình Của Các Yếu Tố Ảnh Hưởng Thành Phần

Xem toàn bộ 144 trang tài liệu này.

(Nguồn: P.Kinh doanh thẻ - SCB)

Bảng 2.3: Số liệu thống kê theo loại giao dịch

Đvt: triệu đồng

Khoản mục | Số lượng giao dịch | Tỷ lệ | Doanh số giao dịch (đồng) | Tỷ lệ | |

1 | Giao dịch thanh toán | 8.306 | 78,23% | 16.563 | 77,36% |

2 | Giao dịch ứng tiền mặt | 2.311 | 21,77% | 4.849 | 22,64% |

Tổng cộng | 10.617 | 100% | 21.412 | 100% |

(Nguồn: P.Kinh doanh thẻ - SCB)

Mạng lưới thanh toán:

SCB cũng gia tăng việc đầu tư, lắp đặt hệ thống mạng lưới các máy ATM, máy POS để đáp ứng nhu cầu thanh toán của khách hàng mọi lúc, mọi nơi. Tuy nhiên, số lượng các máy ATM/POS trong toàn hệ thống được lắp đăt tính đến quý 02/2013 vẫn còn hạn chế.

Bảng 2.4: Số lượng các thiết bị chấp nhận thẻ giai đoạn 2012-2013

Đvt: đơn vị, máy

Năm 2012 | Năm 2013 | |||||

Quý 01 | Quý 02 | Quý 03 | Quý 04 | Quý 01 | Quý 02 | |

Số lượng ĐVCNT | 230 | 246 | 263 | 292 | 306 | 326 |

Số lượng máy ATM | 118 | 120 | 126 | 132 | 136 | 140 |

Số lượng POS | 79 | 80 | 81 | 82 | 82 | 82 |

(Nguồn: P.Kinh doanh thẻ - SCB)

SCB cũng đã tiến hành khảo sát nội bộ nhân viên qua quá trình sử dụng thử nghiệm thẻ tín dụng quốc tế SCB MasterCard và đưa ra một số đánh giá về đặc điểm và khả năng triển khai dịch vụ thẻ như sau:

Ưu điểm

- Về công nghệ: trong năm 2012 SCB đã chuyển đổi thành công hệ thống Core Sbank sang Core Fluxcube và hệ thống thẻ Narada sang hệ thống mới Cardworks hiện đại hơn, bảo mật hơn, kết nối thành công với hệ thống thanh toán thẻ Master Card; triển khai thành công thẻ Chip-EMV. Đây là những tiền đề vững chắc để SCB triển khai thành công dịch vụ thẻ tín dụng SCB MasterCard. Đồng thời dựa trên những ứng dụng công nghệ hiện đại này SCB sẽ gia tăng dần những tiện ích thẻ và dịch vụ, đáp ứng ngày càng cao nhu cầu của khách hàng.

- SCB đưa ra những điều kiện được cấp hạn mức thẻ tín dụng đơn giản và phù hợp với mọi đối tượng khách hàng, với mức thu nhập tối thiểu để được cấp hạn mức tín dụng tại SCB là 2 triệu đồng/tháng, mức thấp nhất so với các NHTM đang cung ứng dịch vụ thẻ tín dụng hiện nay. Với quy định thấp về mức thu nhập tối thiếu, đầu tiên sẽ giúp SCB xâm nhập vào phân khúc thị trường thẻ tín dụng của khách hàng có thu nhập thấp, sau đó gia tăng dần thị phần của mình lên ở những phân khúc cao hơn.

- Về biểu phí dịch vụ của thẻ tín dụng SCB, so với các NHTM trên cùng địa bàn là ở mức tương đối thấp. Đây là yếu tố quan trọng để tạo lợi thế cạnh tranh cho thẻ tín dụng của SCB so với thẻ của các ngân hàng đã có lịch sử phát triển trên thị trường. (Xem Phụ lục 10: Biểu phí thẻ tín dụng quốc tế MasterCard tại một số NHTM).

- SCB có mạng lưới chi nhánh rộng khắp, với 228 chi nhánh và phòng giao dịch trên cả nước, đây là ưu thế của ngân hàng trong việc đẩy mạnh công tác tiếp thị và phân phối sản phẩm thẻ tín dụng ra thị trường.

- Về mạng lưới thanh toán: việc đầu tư phát triển mạng lưới thanh toán của SCB đi sau so với các NHTM khác. Tuy nhiên, SCB cũng đã liên tục đầu tư mở rộng mạng lưới thanh toán trên nhiều khu vực trong cả nước bằng cách lắp đặt thêm nhiều máy ATM và POS với tốc độ mở rộng cao. Ngoài ra, SCB còn tham gia tổ chức liên minh thẻ VNBC của các ngân hàng để làm tăng thêm tính thuận tiện trong thanh toán của khách hàng mọi lúc mọi nơi.

- SCB đã hợp tác với mạng lưới các ĐVCNT rộng lớn để triển khai thưởng xuyên các chương trình ưu đãi cho khách hàng sử dụng thẻ tín dụng SCB MasterCard để thanh toán hàng hóa, dịch vụ.

- Ban lãnh đạo SCB gồm những người có năng lực và kinh nhiệm, có tầm nhìn xa trông rộng, quan tâm đến phát triển nghiệp vụ thẻ. Đồng thời, đội ngũ nhân viên SCB có trình độ chuyên môn cao, năng động trẻ trung, nhiệt huyết sáng tạo, luôn hết mình với công việc, cùng mục tiêu lâu dài là tiếp tục giữ vững lợi thế của mình trên thị trường trong nước và phấn đấu trở thành tập đoàn tài chính ngân hàng hiện đại, có uy tín trong khu vực và trên thế giới.

- Ngoài ra, SCB có khả năng huy động vốn lớn với tỷ lệ tăng trưởng huy động 1,5%/tháng, do đó có nguồn lực để cung cấp nhiều hạn mức tín dụng đáp ứng tối đa nhu cầu của khách hàng.

Hạn chế chủ quan

Hoạt động thanh toán của SCB bắt đầu phát triển sau các NHTM khác, việc này có thể giúp SCB tiếp cận được với những công nghệ hiện đại nhất và học hỏi được những kinh nghiệm của các ngân hàng khác. Tuy nhiên, nó cũng đồng nghĩa với áp lực cạnh tranh thị phần thanh toán thẻ là rất lớn. Ngoài ra, trong quá trình triển khai dich vụ thanh toán thẻ tại SCB tồn tại một số hạn chế vướng mắc như:

- Hạn chế về vốn và hiệu quả đầu tư: trước khi hợp nhất SCB là ngân hàng thuộc quy mô nhỏ với mức vốn điều lệ 4.185 tỷ đồng. Sau hợp nhất tuy quy mô về vốn được mở rộng hơn (10.584 tỷ đồng) nhưng SCB đang phải hoàn thành mục tiêu trước mắt là ổn định thanh khoản và hoạt động ngân hàng nên mức vốn đầu tư cho dịch vụ thanh toán thẻ là rất hạn chế.

- Các sản phẩm thẻ tín dụng của SCB chưa đa dạng, vì đây là lần đầu tiên SCB thực hiện triển khai dịch vụ thẻ tín dụng quốc tế nên về hình thức và chức năng chưa có nhiều sản phẩm với nhiều tiện ích khác nhau để khách hàng lựa chọn.

- Hệ thống corebanking và hệ thống thẻ mới được chuyển đổi và bắt đầu đi vào hoạt động nên chưa thể triển khai hết các ứng dụng của tiện ích dịch vụ thẻ tín dụng.

- Những hạn chế về trình độ và kinh nghiệm của cán bộ nhân viên trong hoạt động thanh toán: tuy ngân hàng đã có đội ngũ nhân viên được đào tạo bài bản với 70% có trình độ đại học trở lên nhưng do lĩnh vực thanh toán thẻ tín dụng vẫn còn khá mới lạ tại thị trường Việt Nam nên kinh nghiệm của nhân viên trong lĩnh vực này còn chưa nhiều.

- Mạng lưới chấp nhận thẻ chưa được phát triển rộng rãi: hiện tại số lượng máy ATM và POS của SCB vẫn còn rất khiêm tốn so với quy mô hoạt động và mạng lưới của ngân hàng. Bên cạnh đó, sự phân bổ của hệ thống máy không đồng đều, nơi tập trung quá nhiều, nơi lại không có. Vị trí lắp đặt máy cũng chưa hợp lý, nằm khuất tầm mắt của khách hàng. Điều này sẽ gây khó khăn và phiền hà cho khách hàng khi họ có nhu cầu giao dịch.

- Sự cạnh tranh lớn trên thị trường: thẻ tín dụng du nhập vào thì trường Việt Nam từ năm 1990 và mặc dù thị trường chưa phát triển sôi động nhưng nhiều NHTM đã đi đầu trong việc triển khai và phát triển dịch vụ này. Do đó, với vai trò là những người theo sau SCB sẽ có được những lợi thế về mặt kinh nghiệm và công nghệ, tuy nhiên đây cũng là một thách thức lớn đối với SCB khi đứng trước môi trường cạnh tranh sôi động và gay gắt.

- Uy tín của ngân hàng bị ảnh hưởng sau thời gian hợp nhất: sau thời kỳ bị thiếu hụt thanh khoản và thực hiện hợp nhất 03 ngân hàng thì uy tín của SCB cũng có phần sụt giảm trong khách hàng, đây cũng là một trở ngại lớn khi SCB thực hiện triển khai sản phẩm mới ra thị trường.

- Chưa hoàn thiện bộ nhận dạng thương hiệu: sau hợp nhất quy mô hoạt động của SCB được mở rộng ra đáng để và SCB đang tiến hành sắp xếp và xây dựng lại bộ nhận dạng thương hiệu. Tuy nhiên, để hoàn tất và đồng bộ trong toàn hệ thống thì phải còn vấn đề về thời gian.

- Chưa xây dựng chính sách cho các dịch vụ đi kèm: hiện số lượng các sản phẩm dịch vụ của SCB vẫn còn khiêm tốn, do đó chưa thể xây dựng chính sách cho các sản phẩm dịch vụ đi kèm với thẻ tín dụng.

Hạn chế khách quan

- Ảnh hưởng của môi trường kinh tế - xã hội: thu nhập của đại đa số người dân Việt Nam còn ở mức thấp, vì vậy khả năng tiếp cận với dịch vụ thẻ tín dụng hiện đại còn hạn chế.

- Yếu tố thu nhập, trình độ dân trí và thói quen tiêu dùng tại Việt Nam cũng tác động mạnh tới hoạt động thanh toán thẻ tín dụng. Thoái quen thanh toán bằng tiền mặt đã ăn sâu vào nếp nghĩ và nếp sinh hoạt của từng người nên hoạt động thanh toán hàng hóa dịch vụ bằng thẻ tín dụng vẫn chưa nhận được sự chấp nhận của đa số và chủ thẻ chỉ dùng thẻ tín dụng như một công cụ rút tiền mặt.

- Hiện nay các văn bản pháp quy về thẻ do NHNN ban hành còn thiếu và bất cập, chưa phù hợp với tình hình thực tiễn. Hoạt động thẻ đang được điều chỉnh bới Quyết định 20/2007/QĐ-NHNN ban hành ngày 15/05/2007 về việc ban hành