Mô hình đề xuất bao gồm 7 nhân tố ảnh hưởng được xem xét dựa trên những đặc điểm về thuộc tính của thẻ tín dụng, đặc diểm về hoạt động dịch vụ của ngân hàng (tổ chức phát hành) và thành phần nhân khẩu học của khách hàng có ảnh hưởng đến mức độ đánh giá của khách hàng đến 7 nhân tố ảnh hưởng trên.

1.4.1.1 Thành phần nhân khẩu học

Là những yếu tố thuộc đặc điểm của khách hàng như: giới tính, độ tuổi, tình trạng hôn nhân, trình độ, nghề nghiệp, thu nhập. Những yếu tố này có những ảnh hưởng nhất định đến những đánh giá của khách hàng đối với sản phẩm, dịch vụ, từ đó dẫn đến quyết định có tiêu dùng hay không.

Các tổ chức phát hành thẻ tín dụng thường dựa vào các đặc điểm về nhân khẩu học của khách hàng để xây dựng chiến lược khách hàng mục tiêu. Trong đó, tập trung chủ yếu là các cá nhân thường có thu nhập cao, trình độ tương đối và có nghề nghiệp được đánh giá cao trong giai đoạn phát triển của thị trường thẻ tín dụng.

- Giới tính: đặc điểm về giới tính có ảnh hưởng đến khả năng thiết lập kế hoạch chi tiêu tài chính và các mặt hàng tiêu dùng, do đó có ảnh hưởng đến xu hướng sở hữu và hành vi sử dụng thẻ tín dụng trong tiêu dùng.

- Độ tuổi: có ảnh hưởng đến thái độ của khách hàng đối với việc sử dụng thẻ tín dụng với các vấn đề như: việc vay nợ, tính an toàn và tính dễ sử dụng.

- Trình độ: có ảnh hưởng đến thái độ và cách đánh giá đối với thẻ tín dụng và các tiện ích dịch vụ trong thanh thẻ tín dụng. Do đó, có ảnh hưởng đến khả năng sử dụng thẻ tín dụng để thanh toán trong tiêu dùng.

- Thu nhập: có ảnh hưởng đến kế hoạch và thoái quen chi tiêu trong tiêu dùng của khách hàng, do dó có ảnh hưởng đến việc sở hữu và thoái quen sử dụng thẻ tín dụng trong thanh toán.

- Nghề nghiệp: có ảnh hưởng đến thu nhập, khả năng tài chính và thoái quen trong tiêu dùng. Do đó, ảnh hưởng đến hành vi sử dụng thẻ tín dụng trong tiêu dùng.

- Tình trạng hôn nhân: có ảnh hưởng đến kế hoạch chi tiêu trong tiêu dùng, đặc điểm các loại sản phẩm tiêu dùng, do đó gián tiếp ảnh hưởng đến việc sở hữu thẻ tín dụng, số lượng thẻ và thoái quen sử dụng thẻ tín dụng trong thanh toán.

1.4.1.2 Lợi ích (ký hiệu LOIICH) và quyết định sử dụng

Lợi ích thể hiện những giá trị gia tăng về quyền lợi và vật chất mà khách hàng nhận được khi đăng ký sử dụng thẻ tín dụng tại ngân hàng và sử dụng trong các giao dịch thanh toán hàng hóa, dịch vụ hoặc rút tiền mặt như: khách hàng sẽ được cấp một hạn mức tín dụng phù hợp với nhu cầu,để thanh toán cho các khoản chi tiêu ứng trước hay ứng tiền mặt và thanh toán lại sau cho ngân hàng; khách hàng có thể sẽ không phải trả lãi nếu thanh toán trong khoảng thời gian theo quy định. Bên cạnh đó, khi thanh toán bằng thẻ tín dụng khách hàng có thể được hưởng một số ưu đãi giảm giá, được cộng điểm tích lũy và đổi điểm ra quà tặng. Ngoài ra, tùy theo chính sách dịch vụ của từng ngân hàng khách hàng có thể được hưởng một số dịch vụ đính kèm như: bảo hiểm, y tế, dịch vụ tư vấn, quản lý chi tiêu kèm theo…..Đây là những đặc điểm mang tính ưu việt của thẻ tín dụng so với các hình thức thanh toán khác. Đây là một yếu tố quan trọng khi khách hàng xem xét đánh giá để lựa chọn sử dụng dich vụ thẻ tín dụng. Dựa trên những đặc điểm vốn có của thẻ tín dụng ngân hàng sẽ xây dựng và gia tăng thêm các tiện ích và dịch vụ đi kèm. Như vậy, thẻ tín dụng của ngân hàng càng mang lại nhiều lợi ích và dịch vụ thì khả năng khách hàng lựa chọn sử dụng càng nhiều.

Giả thuyết H1: Khách hàngđánh giá về những lợi ích thẻ tín dụng của ngân hàng mang lại càng cao thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.3 Sự thuận tiện (ký hiệu TTIEN) và quyết định sử dụng

Thẻ tín dụng là phương tiện thanh toán hiện đại mang lại sự thuận tiện cho khách hàng trong các giao dịch thanh toán, rút tiền mặt. Với những thẻ tín dụng mang thương hiệu quốc tế nổi tiếng, khách hàng có thể sử dụng để thanh toán (trực tiếp và trực tuyến) hoặc rút tiền trên phạm vi toàn cầu, nơi có biểu tượng tổ chức thẻ quốc tế. Điều này mang lại sự tiện lợi hơn so với việc phải mang quá nhiều tiền mặt chuẩn bị cho nhu cầu chi tiêu. Tại một số ngân hàng có dịch vụ thanh toán trực tuyến như thanh toán hóa đơn, chuyển tiền cũng cho phép sử dụng thẻ tín dụng để thực hiện. Ngoài ra, để tạo điều kiện thuận tiện cho khách hàng khi sử dụng thẻ tín dụng, ngân hàng cũng cung cấp một số dịch vụ bổ trợ như: đăng ký mở thẻ tín dụng

trực tuyến; các mẫu biểu, thông tin ưu đãi về thẻ tín dụng được công bố trên website ngân hàng; khách hàng có nhiều lựa chọn để thanh toán dư nợ thẻ tín dụng như: nộp tiền mặt tại quầy, chuyển khoản trực tuyến, trích nợ tự động tối thiểu, tối đa,…Đây là những ứng dụng tăng thêm tạo sự thuận tiện cho khách hàng khi sử dụng thẻ tín dụng tại ngân hàng, là một trong những yếu tố để khách hàng đánh giá khi lựa chọn sử dụng thẻ tín dụng của ngân hàng mang lại nhiều thuận tiện nhất. Do đó, ngân hàng càng có nhiều những ứng dụng đi kèm với thẻ tín dụng thì khả năng được khách hàng lựa chọn càng cao.

Trong điều kiện chi phí đầu tư lắp đặt cho hệ thống cung ứng dịch vụ thanh toán khá lớn thì ngân hàng nào đủ khả năng đầu tư cho một hệ thống hoạt động tốt và rộng rãi (công nghệ xử lý giao dịch, số lượng, địa điểm đặt máy, mức độ bao phủ thị trường). Và bên cạnh đó là chất lượng của việc cung ứng dịch vụ như tư vấn, xử lý giao dịch thì ngân hàng đó sẽ chiếm ưu tế trên thị trường (Prager, 2001)

Giả thuyết H2 : Khách hàng đánh giá về sự thuận tiện của thẻ tín dụng của ngân hàng mang lại càng cao thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.4 Tính an toàn, bảo mật (ký hiệu ATBM) và quyết định sử dụng

An toàn, bảo mật thể hiện ở việc những thông tin của thẻ và thông tin giao dịch của khách hàng được bảo mật, ngăn ngừa sự giả mạo trong thanh toán gây thiệt hại về tài chính cho khách hàng. Ngoài ra, những giao dịch thực hiện của khách hàng phải được xử lý an toàn và chính xác. Đây là những vấn đề khách hàng thường e ngại khi sử dụng thẻ tín dụng, do đó ngân hàng phải ứng dụng những công nghệ, những giải pháp để nâng cao tính an toàn, bảo mật trong giao dịch thẻ tín dụng của khách hàng. Mức độ đánh giá của khách hàng về tính an toàn, bảo mật dịch vụ thẻ tín dụng của ngân hàng có ảnh hưởng đến quyết định sử dụng thẻ tín dụng của ngân hàng.

Giả thuyết H3: Khách hàng đánh giá về tính an toàn, bảo mật thẻ tín dụng của ngân hàng càng cao thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.5 Tính dễ sử dụng (ký hiệu DESD) và quyết định sử dụng

Tính dễ sử dụng thể hiện ở những quy định và quy trình thanh toán thẻ tín dụng như: hướng dẫn sử dụng, thông tin giao dịch và cách sử dụng các thiết bị giao dịch. Các yếu tố này sẽ tạo sự thuận tiện và dễ dàng hơn cho khách hàng khi sử dụng thẻ tín dụng, làm tăng tính hiệu quả của thẻ tín dụng trong thanh toán. Phương thức giao dịch bằng thẻ tín dụng càng đơn giản, dễ thực hiện thì khả năng khách hàng sử dụng trong thanh toán càng cao.

Giả thuyết H4: Khách hàng đánh giá về tính dễ sử dụng thẻ tín dụng của ngân hàng càng cao thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.6 Chi phí (ký hiệu CHIPHI) và quyết định sử dụng

Những sản phẩm dịch vụ có tính chất vô hình nên thường rất khó để đánh giá trước khi sử dụng dich vụ, do đó giá cả được xem như công cụ thay thế mà nó ảnh hưởng đến quyết định sử dụng sản phẩm dịch vụ của người tiêu dùng. Ở đây yếu tố chi phí thể hiện trên phí và lãi ngân hàng áp dụng cho dịch vụ thẻ tín dụng. Nếu khách hàng đánh giá về mức chi phí là hợp lý thì khách hàng sẽ sử dụng thẻ tín dụng của ngân hàng.

Giả thuyết H5: Khách hàng đánh giá về chi phí sử dụng thẻ tín dụng của ngân hàng càng hợp lý thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.7 Chính sách Marketing (ký hiệu MAR) và quyết định sử dụng

Để phổ biến rộng rãi dịch vụ thẻ tín dụng đến khách hàng, thay đổi thói quen dùng tiền mặt và khuyến khích khách hàng thực hiện chi tiêu thông qua thẻ tín dụng, các ngân hàng phải xây dựng kế hoạch tuyên truyền quảng cáo, lựa chọn kênh phân phối phù hợp và có chính sách ưu đãi phát hành để thu hút sự quan tâm và kích thích việc sử dụng thẻ tín dụng của ngân hàng. Ngân hàng có thể lựa chọn các kênh phân phối như: đăng thông tin trên các website của ngân hàng và các trang phổ biến khác. Thành lập đội dịch vụ tư vấn, tổ chức các sự kiện quảng cáo, tư vấn và phát hành thẻ, làm thủ tục phát hành thẻ đến tận nơi cho khách hàng. Bên cạnh

đó, là những chính sách ưu đãi khuyến mãi như miễn phí phát hành, phí thường niên trong năm đầu tiên…... Là loại sản phẩm công nghệ mới, vai trò marketing và truyền thông về công dụng, tính an toàn, tiện ích và sự phù hợp của sản phẩm với sự phát triển của nền kinh tế đóng một vai trò quan trọng, giúp cho người dân có một cái nhìn và sự hiểu biết toàn diện về loại hình dịch vụ này.

Giả thuyết H6 : Khách hàng đánh giá về các chính sách Marketing thẻ tín dụng của ngân hàng càng cao thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.1.8 Hình ảnh ngân hàng (ký hiệu HANH) và quyết định sử dụng

Thể hiện ở những hình ảnh về các công nghệ dịch vụ mà ngân hàng đang sử dụng, quy mô hệ thống dịch vụ, uy tín và kinh nghiệm của ngân hàng trong cung ứng dịch vụ thanh toán. Hình ảnh ngân hàng thường là những yếu tố tác động ban đầu đến khách hàng, hình thành nên niềm tin của khách hàng đối với các sản phẩm dich vụ mà ngân hàng cung cấp. Từ đó khách hàng sẽ có những đánh giá ban đầu về sản phẩm dịch vụ và có những ảnh hưởng nhất định đến quyết định sử dụng.

Giả thuyết H7 : Khách hàng đánh giá về hình ảnh của ngân hàng càng tốt thì khả năng quyết định sử dụng thẻ tín dụng của ngân hàng càng cao.

1.4.2 Các kiểm định và mô hình hồi quy

1.4.2.1 Các kiểm định

Các giả thuyết đưa ra để tiến hành kiểm định trong điều kiện dịch vụ thẻ tín dụng tại Ngân hàng TMCP Sài Gòn như sau:

Kiểm định các giả thuyết từ H1 đến H7 về mối quan hệ giữa các nhân tố tác động (trong mô hình) với quyết định sử dụng thẻ tín dụng tại Ngân hàng TMCP Sài Gòn.

Kiểm định độ phù hợp của mô hình hồi quy các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại Ngân hàng TMCP Sài Gòn.

Kiểm định T-test về giá trị trung bình các biến nghiên cứu và kiểm dịnh Anova về sự khác biệt của các nhân tố thuộc thành phẩn nhân khẩu học đến quyết định sử dụng thẻ tín dụng tại ngân hàng TMCP Sài Gòn.

1.4.2.2 Mô hình hồi quy

Trên cơ sở những phân tích về các nhân tố tác động, một mô hình hồi quy được xây dựng nhằm kiểm soát các nhân tố về mối quan hệ và hướng tác động (dự kiến) đến quyết định sử dụng thẻ tín dụng.

SUDUNG = β0 + β1LOIICH + β2TTIEN + β3ATBM + β4DESD + β5CHIPHI+ β6MAR + β7HANH+ εi

Trong đó: Các biến thành phần và dấu kỳ vọng

Bảng 1.1: Các biến thành phần, tham số của mô hình hồi quy

Tên biến | Tham số | Dấu kỳ vọng | |

SUDUNG | Quyết định sử dụng thẻ tín dụng tại Ngân hàng TMCP Sài Gòn | ||

LOIICH | Lợi ích | β1 | + |

TTIEN | Sự thuận tiện | β 2 | + |

ATBM | An toàn, bảo mật | β 3 | + |

DESD | Dễ sử dụng | β 4 | + |

CHIPHI | Chi phí | β 5 | + |

MAR | Chính sách Marketing | β 6 | + |

HANH | Hình ảnh ngân hàng | β 7 | + |

β0 | Hằng số của mô hình hồi quy | ||

εi | Sai số của mô hình hồi quy |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại Ngân hàng thương mại cổ phần Sài Gòn - 2

Các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại Ngân hàng thương mại cổ phần Sài Gòn - 2 -

Các Nhân Tố Ảnh Hưởng Đến Việc Phát Triển Thẻ Tín Dụng

Các Nhân Tố Ảnh Hưởng Đến Việc Phát Triển Thẻ Tín Dụng -

Mô Hình Nghiên Cứu Ngân Hàng Điện Tử Ở Việt Nam

Mô Hình Nghiên Cứu Ngân Hàng Điện Tử Ở Việt Nam -

Giới Thiệu Về Thẻ Tín Dụng Quốc Tế Scb Mastercard

Giới Thiệu Về Thẻ Tín Dụng Quốc Tế Scb Mastercard -

Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Thẻ Tín Dụng Tại Scb

Các Nhân Tố Ảnh Hưởng Đến Quyết Định Sử Dụng Thẻ Tín Dụng Tại Scb -

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Xem toàn bộ 144 trang tài liệu này.

Kết luận chương 1: Chương này trình bày cơ sở lý thuyết về thẻ tín dụng, các yếu tố ảnh hưởng đến khách hàng trong việc quyết định sử dụng thẻ tín dụng như: lợi ích (LOIICH), sự thuận tiện (TTIEN), tính an toàn bảo mật (ATBM), tính dễ sử dụng (DESD), chi phí (CHIPHI), chính sách Marketing (MAR), hình ảnh ngân hàng (HANH). Trong đó, các yếu tố ảnh hưởng này được xây dựng dựa trên mô hình chấp nhận công nghệ TAM và có điều chỉnh để phù hợp với đối tượng và bối cảnh nghiên cứu. Quyết định sử dụng của khách hàng dựa trên những hiểu biết về thông tin, cũng như ý kiến đánh giá cá nhân của khách hàng về dịch vụ thẻ tín dụng tại SCB. Tác giả đã xây dựng mô hình nghiên cứu đề xuất và phát triển các giả thuyết nghiên cứu về các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại SCB.

CHƯƠNG 2: CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN QUYẾT ĐỊNH SỬ DỤNG THẺ TÍN DỤNG TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN SÀI GÒN

2.1 Giới thiệu khái quát về SCB

2.1.1 Giới thiệu chung

Ngân hàng TMCP Sài Gòn – tên viết tắt SCB chính thức được thành lập vào ngày 01/01/2012 theo giấy phép số 238/GP-NHNN ngày 26/12/2011 của Thống đốc Ngân hàng Nhà nước Việt Nam trên cơ sở tự nguyện hợp nhất từ 03 ngân hàng trước đây: Ngân hàng TMCP Sài Gòn, Ngân hàng TMCP Việt Nam Tín Nghĩa, Ngân hàng TMCP Đệ Nhất. Đây là bước ngoặc trong lịch sử phát triển của cả 3 ngân hàng. Đánh dấu sự thay đổi về quy mô, sự phát triển vượt bậc về công nghệ, nhân lực, mạng lưới…để SCB nhanh chóng trở thành một trong những ngân hàng hàng đầu Việt Nam và mang tầm vóc quốc tế, đủ sức cạnh tranh mạnh mẽ trên thị trường trong và ngoài nước.

Tên giao dịch Tiếng Việt: Ngân hàng TMCP Sài Gòn Tên tiếng Anh: Sai Gon Commercial Bank

Tên viết tắt: SCB

Trụ sở chính: 927 Trần Hưng Đạo, Phường 1, Quận 5, Tp.HCM Điện thoại: (84-8) 39 320 666Fax: (84-8) 39 225 888

Website: www.scb.com.vn

Vốn điều lệ: 10.583.801.040.000 đồng

Tổng số cổ phần lưu hành: 1.058.380.104 cổ phần Các giải thưởng tiêu biểu

- Thương vụ hợp nhất tiêu biểu Việt Nam năm 2011-2012

- Top 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam năm 2012

- Top 500 doanh nghiệp lớn nhất Việt Nam

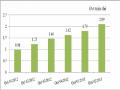

Sau hợp nhất quy mô hoạt động của SCB xếp vào nhóm 4 ngân hàng có quy mô hoạt động lớn trong 14 Ngân hàng TMCP có trụ sở chính tại Tp. HCM. Vào thời điểm 01/01/2012, một vài số liệu hoạt động nổi bật của SCB:

Bảng 2.1: Một số chỉ tiêu hoạt động của Ngân hàng TMCP Sài Gòn sau hợp nhất

Đvt: tỷ đồng

SCB 06/06/1992 | TNB 22/08/1992 | FCB 27/04/1993 | SCB Hợp nhất 01/01/2012 | |

Tổng tài sản | 80.914 | 49.683 | 16.651 | 144.814 |

Vốn điều lệ | 4.185 | 3.399 | 3.000 | 10.584 |

Huy động | 39.215 | 31.693 | 8.414 | 78.609 |

Cho vay | 43.747 | 18.549 | 3.774 | 66.070 |

Mạng lưới | 117 | 85 | 26 | 230 |

Lợi nhuận sau thuế | 58 | 130 | 106 | 294 |

Nhân sự | 2.353 | 1.173 | 624 | 4.150 |

(Nguồn: Ngân hàng TMCP Sài Gòn)

2.1.2 Giới thiệu về khối thẻ và ngân hàng điện tử

Khối thẻ và ngân hàng điện tử tại SCB bao gồm 2 phòng/ban: Phòng tác nghiệp thẻ và Phòng kinh doanh thẻ để tách riêng 2 mảng chức năng tác nghiệp và kinh doanh. Nội dung hoạt động bao gồm:

- Tham mưu, giúp việc Hội đồng quản trị, Tổng giám đốc trong việc nghiên cứu, ứng dụng và phát triển nghiệp vụ thẻ phục vụ cho hoạt động kinh doanh của toàn hệ thống Ngân hàng TMCP Sài Gòn.

- Quản lý hệ thống nghiệp vụ thẻ, phát triển mạng lưới đại lý chấp nhận thẻ, hệ thống thiết bị đầu cuối ATM, POS. Quản lý các dịch vụ phát triển thẻ ngân hàng, thẻ liên kết do SCB phát hành hoặc chấp nhận thanh toán.

- Đầu mối nghiên cứu, xây dựng các chiến lược, kế hoạch kinh doanh nghiệp vụ thẻ, bao gồm: chiến lược Marketing, chiến lược khách hàng, thị trường, chiến lược sản phẩm, chiến lược giá cả, chiến lược liên minh, liên kết trong phát triển sản phẩm thẻ, kế hoạch xây dựng và phát triển mạng lưới chủ thẻ, đại lý thanh toán, phục vụ cho việc thực hiện chiến lược kinh doanh tổng thể của ngân hàng.

- Thực hiện công tác phát hành thẻ tập trung cho các chi nhánh trong toàn hệ thống của SCB.