Việc cho phép các nhà đầu tư nước ngoài mua cổ phần của các NHTM trong nước tối đa 30% cũng góp phần tăng nhanh vốn điều lệ của các NHTM Việt Nam. Do đó, các NHTM cần phải chủ động trong việc liên doanh với một Ngân hàng nước ngoài hoặc có chính sách kêu gọi các Ngân hàng nước ngoài góp vốn cổ phần

- Ngân hàng cần phải có đội ngũ bảo vệ chuyên nghiệp, đội ngũ này sẽ hỗ trợ khách hàng trong các trường hợp vận chuyển tiền mặt với số lượng lớn. Tại các điểm giao dịch luôn luôn thường trực ít nhất là 2 bảo vệ. Hệ thống camera và hệ thống báo động khi có sự cố cần phải được thường xuyên kiểm tra và bảo trì.

- Ngân hàng nên đầu tư phát triển công nghệ và tăng cường sự bảo mật thông tin trong hệ thống ngân hàng. Quản lý một cách hiệu quả hệ thống công nghệ, quan tâm đúng mức đến việc hoàn thiện các quy trình nghiệp vụ nhằm bảo mật thông tin khách hàng.

- Ngân hàng cần đầu tư về hạ tầng - công nghệ, huấn luyện đội ngũ nhân viên để xây dựng và triển khai hệ thống đường dây nóng 24/7, giải đáp thắc mắc trực tuyến, nâng cao hiệu quả và rút ngắn thời gian khắc phục sự cố. Bởi giao dịch tài chính tại ngân hàng thường liên quan đến mọi hoạt động chi tiêu của người dân, một rủi ro trong giao dịch có thể gây hậu quả nghiêm trọng không chỉ đối với khách hàng mà còn ảnh hưởng đến uy tín, hoạt động kinh doanh của ngân hàng nên thời gian xử lý các yêu cầu, khiếu nại không nên kéo dài. Liên kết, phối hợp chặt chẽ với các ngân hàng khác trong hệ thống, tạo điều kiện hỗ trợ lẫn nhau để giải quyết các sự cố phát sinh trong giao dịch liên ngân hàng một cách hiệu quả và ít tốn kém thời gian. In ấn, phát hành tập san tổng hợp những sự cố, sai sót trong giao dịch thường xuyên xảy ra hoặc đã từng xảy ra tại ngân hàng và các cách xử lý, khắc phục để lưu hành nội bộ, giúp nhân viên có thể học hỏi, nâng cao nghiệp vụ và đưa ra hướng xử lý kịp thời khi xảy ra tình huống, trường hợp tương tự.

4.2.1.3. Đội ngũ nhân viên

Đội ngũ nhân viên là yếu tố được khách hàng đánh giá có mức độ quan trọng thứ ba khi họ lựa chọn ngân hàng để gửi tiết kiệm. Đặc biệt, các giao dịch viên là người trực tiếp giới thiệu hình ảnh của ngân hàng đến với khách hàng qua cách giao tiếp và tư vấn về sản phẩm dịch vụ ngân hàng của mình. Một sự không thỏa mãn của khách hàng sẽ ảnh hưởng tới uy tín của ngân hàng và ngược lại hình ảnh đẹp về một ngân hàng sẽ được thừa nhận và truyền bá nếu nhân viên giao dịch làm hài lòng khách hàng. Khi các ngân hàng không có nhiều sự khác biệt về năng lực tài chính, sản phẩm dịch vụ, lãi suất và các lợi ích kèm theo, “cái duyên” của giao dịch viên có thể là yếu tố quyết định giữ chân khách hàng cũ và thu hút khách hàng mới. “Cái duyên” này có thể bắt nguồn từ trình độ chuyên môn nghiệp vụ cao, tính năng động sáng tạo trong công tác, có thể từ thái độ phục vụ, đạo đức nghề nghiệp của nhân viên trong quá trình tiếp xúc và cung cấp thông tin sản phẩm dịch vụ cho khách hàng.

- Để nhân viên tạo ra được ấn tượng tốt thông qua sự chuyên nghiệp trong tác phong, sự thân thiện trong tiếp xúc cùng với kỹ năng tư vấn hiệu quả thì việc thường xuyên tổ chức các khóa đào tạo kỹ năng nghiệp vụ chuyên môn định kỳ, các khóa học về sản phẩm dịch vụ ngân hàng giúp nhân viên am hiểu và cập nhật một cách cụ thể, rò ràng, chính xác đặc tính của sản phẩm, phân biệt sản phẩm dịch vụ của ngân hàng mình với sản phẩm dịch vụ của ngân hàng khác. Việc nắm vững nghiệp vụ liên quan đến sản phẩm dịch vụ là nền tảng cơ bản giúp nhân viên tự tin để thực hiện công việc một cách hiệu quả, đồng thời giúp thông tin sản phẩm dịch vụ đến với khách hàng một cách rò ràng, cụ thể và chính xác nhất.

Có thể bạn quan tâm!

-

Các Biến Quan Sát Chính Thức Được Mã Hoá (Xem Phụ Lục 03)

Các Biến Quan Sát Chính Thức Được Mã Hoá (Xem Phụ Lục 03) -

Hệ Số Cronbach’S Alpha Thành Phần Ý Định Gửi Tiền

Hệ Số Cronbach’S Alpha Thành Phần Ý Định Gửi Tiền -

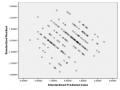

Kiểm Định Độ Phù Hợp Mô Hình Và Hiện Tượng Đa Cộng Tuyến.

Kiểm Định Độ Phù Hợp Mô Hình Và Hiện Tượng Đa Cộng Tuyến. -

Tóm Tắt Một Số Nghiên Cứu Trước Đây

Tóm Tắt Một Số Nghiên Cứu Trước Đây -

Các Nhân Tố Kỳ Vọng Ảnh Hưởng Đến Quyết Định Chọn Ngân Hàng Gửi Tiết Kiệm Của Khách Hàng Cá Nhân

Các Nhân Tố Kỳ Vọng Ảnh Hưởng Đến Quyết Định Chọn Ngân Hàng Gửi Tiết Kiệm Của Khách Hàng Cá Nhân -

Kết Quả Phân Tích Bằng Spss 16.0

Kết Quả Phân Tích Bằng Spss 16.0

Xem toàn bộ 136 trang tài liệu này.

- Nếu như nghiệp vụ chuyên môn là yếu tố cần thiết của một giao dịch viên, thì kỹ năng giao tiếp tạo nên nét duyên, chính là tố chất của một nhân viên ngân hàng giỏi. Kỹ năng giao tiếp của cán bộ giao dịch là một trong những điểm mạnh tạo ấn tượng tốt đẹp, sự tin tưởng nhất định của người gửi tiền đối với ngân hàng, quyết định việc họ trở thành khách hàng thân thiết của ngân hàng. Có thể nói, trình độ giao tiếp của nhân viên tác động trực tiếp đến tiến trình quyết định sử dụng dịch

vụ gửi tiết kiệm nói riêng và các sản phẩm dịch vụ khác nói chung của khách hàng và ảnh hưởng đến hiệu quả hoạt động kinh doanh của ngân hàng, bởi kỹ năng mềm này đưa thông tin sản phẩm đến với khách hàng một cách logic, thuyết phục hơn. Do đó, ngân hàng phải thường xuyên tổ chức các lớp đào tạo kỹ năng mềm như kỹ năng giao tiếp, kỹ năng tư vấn và kỹ năng bán hàng bằng cách mời các giảng viên giỏi tại các trường Đại học, các Trung tâm chuyên về giảng dạy hoặc đưa cán bộ có khả năng truyền đạt đi học để về giảng dạy lại cho các cán bộ và nhân viên khác.

- Bên cạnh đó, Ban lãnh đạo ngân hàng cần tạo điều kiện để nhân viên có thể chia sẻ cảm xúc, kinh nghiệm và giao lưu, học hỏi lẫn nhau về phong cách giao tiếp với khách. Có chế độ khuyến khích, khen thưởng khi nhân viên có phản hồi tốt từ phía khách hàng. Những cuộc thi về nghiệp vụ chuyên môn, văn nghệ thể thao và cách xử lý tình huống cũng giúp lãnh đạo nhận biết rò khả năng ứng xử của nhân viên, từ đó có thể đưa ra chế độ khuyến khích hoặc điều chỉnh kịp thời.

- Để trở thành cầu nối giữa ngân hàng và người gửi tiết kiệm, cán bộ giao dịch ngoài kỹ năng chuyên môn còn phải nắm bắt và tuân thủ triệt để các nguyên tắc sau:

(1) Tôn trọng khách hàng: Thể hiện ở thái độ đón tiếp nhiệt tình, ân cần, lịch sự và công bằng, bình đẳng giữa các loại khách hàng; biết lắng nghe ý kiến phản hồi của khách hàng, biết khắc phục, ứng xử khéo léo, linh hoạt làm hài lòng khách; biết cách sử dụng ngôn ngữ dễ hiểu, có văn hóa. Ngoài ra, tôn trọng khách hàng còn biểu hiện ở trang phục lịch sự, gọn gàng, sạch sẽ và nụ cười niềm nở, giọng nói nhẹ nhàng lịch thiệp khi giao tiếp với khách hàng.

(2) Mỗi nhân viên giao dịch góp phần tạo nên và duy trì sự khác biệt về sản phẩm dịch vụ ngân hàng: Chính nét văn hóa trong phục vụ khách hàng của giao dịch viên làm khách hàng cảm thấy thoải mái, hài lòng và nhận thấy sự khác biệt khi sử dụng dịch vụ gửi tiết kiệm tại ngân hàng.

(3) Biết lắng nghe hiệu quả và biết cách nói: Luôn hướng về khách hàng, nhìn vào mắt họ và mỉm cười đúng lúc khi tiếp xúc trực tiếp với khách hàng. Bày tỏ sự chú ý và không nên ngắt lời khi khách hàng trình bày ý kiến, khuyến khích khách

hàng chia sẻ những mong muốn và cảm nhận khi sử dụng dịch vụ tại ngân hàng và tiếp nhận thông tin phản hồi cũng như truyền tải ý kiến khách hàng lên cấp trên để hoàn thiện chất lượng dịch vụ tại ngân hàng mình.

(4) Trung thực trong giao dịch với khách hàng.

(5) Biết kiên nhẫn, chờ đợi, tìm kiếm điểm tương đồng, mối quan tâm chung để cung cấp dịch vụ, hợp tác hai bên cùng có lợi.

(6) Gây dựng niềm tin và duy trì mối quan hệ lâu dài với khách hàng.

4.2.2 Xây dựng chiến lược khách hàng và phát triển mạng lưới

Thứ nhất, tiếp tục tăng cường phát triển mở rộng mạng lưới, tăng quy mô hoạt động phù hợp với năng lực tài chính, quản trị kinh doanh, nguồn nhân lực, công nghệ hiện có của từng NHTM và phù hợp với định hướng của Chính phủ và NHNN. Đồng thời, các NHTM mở phòng giao dịch tại CTCK thuận lợi cho việc đi lại của nhà đầu tư, đặt lệnh mua bán nhanh nhất .

Thứ hai, các NHTM trong nước cũng cần có chiến lược nhanh chóng phát triển các kênh phân phối ra nước ngoài qua các hình thức như thành lập chi nhánh, đại diện thương mại của NH Việt Nam ở nước ngoài như Mỹ, EU và một số nước châu Á nhằm từng bước thâm nhập và cạnh tranh cung cấp dịch vụ NH trên thị trường quốc tế.

Thứ ba, xác định khách hàng mục tiêu, xây dựng chiến lược khách hàng đúng đắn để phục vụ và chăm sóc khách hàng, và có những chính sách thích hợp nhất để thỏa mãn những khách hàng mục tiêu đó. Ngân hàng và khách hàng luôn gắn bó với nhau, phải giữ vững và phát triển mối quan hệ lâu bền khách hàng truyền thống và khách hàng có uy tín trong giao dịch ngân hàng, có chính sách ưu đãi, hậu mãi.

Thứ tư, phát triển dịch vụ NH bán lẻ, hướng đột phá về công nghệ nhằm đưa NHTM trở thành ngân hàng đa năng hiện đại, cung cấp các sản phẩm dịch vụ mới dành cho giới trẻ năng động. Vì nước ta là một nước đông dân số, các tổ chức kinh tế chủ yếu là vừa và nhỏ, đa số giới trẻ thường truy cập Internet, thích sử dụng công nghệ hiện đại, giao dịch điện tử nên các NHTM cần tìm cho mình chiến lược phát

triển riêng, phù hợp trong từng thời kỳ, giai đoạn tăng trưởng kinh tế theo xu hướng hội nhập hiện nay. Và các NHTM cần phải tận dụng ưu thế linh hoạt, nhạy cảm, có khả năng thích ứng nhanh với những động thái của thị trường, không ngừng đầu tư vào nghiên cứu và phát triển, tạo sản phẩm mới đáp ứng nhu cầu người tiêu dùng.

Thứ năm, xây dựng chiến lược kinh doanh dài hạn, phân tích kỹ môi trường kinh doanh để xác định đúng đối thủ cạnh tranh.

Thứ sáu, sử dụng các phương thức giao tiếp Marketing thông qua các phương tiện thông tin hiện đại.

Các kênh quảng cáo tận dụng sự tiến bộ của công nghệ như quảng cáo màn hình điện tử Led (Light Emitting Diode) đường phố, quảng bá hình ảnh qua internet dưới nhiều hình thức: Onsite, Support online, Public Relation (PR) online,…cho tới ứng dụng social media (mạng xã hội) đã mở ra nhiều hướng tiếp cận khách hàng tiềm năng cho các ngân hàng hiện nay. (tham khảo www.vietinbank.vn/web)

Quảng cáo màn hình LED đường phố: Các màn hình LED có lợi thế về màu sắc và hình ảnh rộng được nhiều NHTM lựa chọn đặt tại những nơi có vị trí đẹp như: quảng trường, các khu trung tâm mua sắm, giải trí trong nội đô, tại sân bay, dọc các đường cao tốc,… Màn hình LED với hình ảnh sống động, thông điệp ngắn gọn, dễ nhớ cùng địa điểm đẹp là một lợi thế lớn trong việc truyền tải thông điệp của ngân hàng một cách sinh động tới khách hàng.

Onsite: Giới thiệu các sản phẩm, dịch vụ, các hoạt động vì lợi ích cộng đồng của NHTM … tại ngay website của ngân hàng đó. Đây là kênh quảng bá tin cậy, hiệu quả nhất của ngân hàng đến khách hàng. Khi đó, giao diện và bố cục các tin, mục của website luôn phải được xếp đặt hợp lý, thuận tiện cho khách hàng theo dòi. Thông qua kênh onsite này, các NHTM sẽ biết được mức độ quan tâm của khách hàng đến những sản phẩm, dịch vụ mà ngân hàng đang cung cấp để từ đó góp phần điều chỉnh, hoặc vạch ra chiến lược phát triển thích hợp.

Support Online: đây là công cụ chát trực tuyến và email hỗ trợ khách hàng. Chúng ta có thể dễ dàng bắt gặp công cụ này tại các website thương mại, thậm chí các website như cổng thông tin điện tử của các doanh nghiệp hành chính sự nghiệp,

các hiệp hội,… cũng đã xuất hiện. Chính vì thế ngân hàng cũng không là ngoại lệ khi hiểu rò đây là công cụ hỗ trợ, tiếp cận khách hàng khá hữu hiệu. Với kênh tương tác này, nhân viên của ngân hàng có thể tiếp thị trực tiếp về các sản phẩm dịch vụ và các chương trình khuyến mại hiện tại của ngân hàng tới khách hàng một cách nhanh chóng.

PR online: PR online là các công việc liên quan đến mối quan hệ công chúng trong môi trường internet. Các ngân hàng có thể chủ động viết bài, thông cáo báo chí dựa trên mối quan hệ truyền thông hoặc trả tiền cho các trang tin tức online để truyền tải thông tin.

Trang social media của NHTM có thể truyền tải đến cộng đồng mạng theo 3 chủ đề chính : Kết nối bạn bè - Chia sẻ cuộc sống – Phục vụ khách hàng. Trong đó, chủ đề “Kết nối bạn bè” có thể bao gồm các chương trình giao lưu, cuộc thi hấp dẫn với mục đích xây dựng cộng đồng mạng yêu thích ngân hàng, trở thành điểm hẹn của những hoạt động bổ ích với số lượng người tham gia đông đảo nhất. Nhóm chủ đề “Chia sẻ cuộc sống” sẽ giới thiệu các hoạt động từ thiện - xã hội, đóng góp cho cộng đồng, giới thiệu về con người ngân hàng, văn hóa doanh nghiệp, môi trường làm việc,… nhằm làm cho cộng đồng mạng hiểu rò hơn về chân dung của doanh nghiệp, về hình ảnh một Ngân hàng năng động và đóng góp nhiều cho xã hội. Chủ đề “Phục vụ khách hàng” tập trung vào các thông tin về sản phẩm dịch vụ, quảng cáo và thúc đẩy việc bán hàng qua mạng.

Quan hệ công chúng (PR) : đối tượng của PR không chỉ là khách hàng mà bao gồm cổ đông, các nhà đầu tư, cơ quan quản lý Nhà nước, đối tác kinh doanh, giới truyền thông…

Tổ chức tài trợ: các hoạt động tài trợ sẽ giúp xây dựng hình ảnh một ngân hàng có trách nhiệm với xã hội và cộng đồng như: ủng hộ gia đình có thân nhân chất độc màu da cam; trợ giúp người già, tàn tật, trẻ em mồ côi; tài trợ cho những trò chơi giải trí mang tính tương thân tương trợ như vượt lên chính mình, xây dựng nhà tình nghĩa cho các bà mẹ Việt Nam anh hùng…

4.2.3 Hiện đại hóa công nghệ thông tin:

Thứ nhất, đẩy nhanh quá trình hiện đại hóa công nghệ ngân hàng, hệ thống thông tin ngân hàng theo tiến trình hội nhập khai thác hiệu quả công nghệ. Đồng thời các NH nên lựa chọn các giải pháp kỹ thuật, trang thiết bị tiên tiến để rút ngắn khoảng cách về trình độ công nghệ với các nước phát triển. Xây dựng chương trình phần mềm ứng dụng hợp lý, chuẩn mực quốc tế và phù hợp với điều kiện Việt Nam có khả năng kết nối, mở rộng trong môi trường công nghệ cao và hội nhập kinh tế quốc tế. Những NHTM nào chưa thực hiện việc sử dụng phần mềm hiện đại như Core Banking chẳng hạn thì phải cố gắng thực hiện ngay để hội nhập với xu hướng phát triển, quản trị NH mới hiệu quả. Việc ứng dụng công nghệ mới trong ngành NH sẽ tạo điều kiện cho các NHTM có điều kiện phát triển đa dạng các loại hình dịch vụ, từng bước công khai hoá và minh bạch hoá các thông tin về hoạt động NH bảo đảm cho khách hàng, và các nhà quản lý, lãnh đạo có đủ thông tin chính xác về hoạt động ngân hàng.

Thứ hai, tăng cường liên kết và hợp tác giữa các ngân hàng với nhau cũng như hợp tác với các tổ chức kinh tế khác trong và ngoài nước nhằm tranh thủ sự hỗ trợ tài chính và kỹ thuật để hiện đại hoá công nghệ NH, mở rộng các dịch vụ Ngân hàng điện tử, đổi mới phương thức phục vụ khách hàng, phát triển các dịch vụ NH phù hợp với thông lệ, chuẩn mực quốc tế.

Thứ ba, đào tạo nguồn nhân lực với trình độ nghiệp vụ, kỹ thuật đủ sức tiếp cận được với công nghệ mới. Đặc biệt chú trọng phát triển nguồn nhân lực công nghệ thông tin qua công tác đào tạo, đào tạo lại và tuyển dụng mới.

Thứ tư, trang bị máy móc thiết bị để mở rộng mạng lưới nhằm nâng cao chất lượng dịch vụ thanh toán, chuyển tiền trong và ngoài nước, đẩy mạnh ứng dụng khoa học, kỹ thuật công nghệ tiên tiến vào việc hiện đại hoá các hệ thống thanh toán theo hướng tự động hoá, đặc biệt ưu tiên cho các nghiệp vụ thanh toán, tín dụng, kế toán,quản lý rủi ro, phát triển hệ thống giao dịch trực tuyến, phát triển dịch vụ NH điện tư như : Internet banking, mobile banking..., và các dịch vụ thanh toán không

dùng tiền mặt theo hướng giao dịch tự động nhưng đảm bảo chất lượng an toàn, hiệu quả như hệ thống thẻ ATM, thẻ tín dụng....

Thứ năm, các website của các NHTM ngoài việc giới thiệu các sản phẩm và dịch vụ, các NH cần phải minh bạch hoá thông tin tài chính theo diễn biến của thị trường, các chỉ số tài chính, các lợi thế để thể hiện năng lực cạnh tranh.

4.3. Giải pháp từ phía Ngân hàng Nhà nước

Thứ nhất, thực hiện có hiệu quả chức năng quản lý của Nhà nước trên lĩnh vực tiền tệ và hoạt động NH nhằm đảm bảo các TCTD hoạt động được an toàn, lành mạnh. Trong đó, chú trọng việc thanh tra giám sát hoạt động của các TCTD, cần cải tiến thủ tục xét duyệt, thẩm định nghiêm túc, chặt chẽ các hồ sơ xin cấp phép thành lập mới các TCTD, tổng hợp phân tích tình hình hoạt động của toàn bộ hệ thống NH, công bố kịp thời, đầy đủ và trung thực thông tin tài chính của ngân hàng ra công chúng. Đối với các NHTM yếu kém, cần thực hiện sáp nhập, hợp nhất, mua lại...NHNN cần đưa ra những tiêu chí và lộ trình cụ thể cần đạt được sau tái cấu trúc (về vốn, trình độ quản trị, công nghệ thông tin, mức độ an toàn vốn, tính minh bạch) nhằm nâng cao uy tín ngân hàng.

Thứ hai, tập trung đẩy nhanh tiến độ soạn thảo và ban hành các quy phạm pháp luật thuộc chức năng của NHNN như soạn thảo và ban hành Luật Cạnh tranh và kiểm soát độc quyền, đưa luật này trở thành công cụ kiểm soát cạnh tranh, bổ sung, sửa đổi Luật ngân hàng VN và luật các TCTD phù hợp với cơ chế thị trường và hội nhập kinh tế quốc tế. Luật Cạnh tranh quy định về cạnh tranh, có đầy đủ các biện pháp và chế tài những ảnh hưởng tới môi trường cạnh tranh như các tin đồn không thực, quảng cáo gây nhầm lẫn.... Đối với Luật các TCTD và Luật Ngân hàng, có mục đích bảo đảm hoạt động của các TCTD được lành mạnh, kinh doanh an toàn và có hiệu quả, ngăn chặn những ảnh hưởng xấu tới an toàn hệ thống như khả năng thanh khoản.....

Thứ ba, NHNN cần tăng cường đầu tư phát triển mạnh cơ cở hạ tầng về công nghệ thông tin để phục vụ tốt cho các công tác triển khai việc thanh toán không dùng tiền mặt, NHNN cũng nên điều chỉnh biểu phí giao dịch thẻ, biểu phí thanh