CHƯƠNG 3: THỰC TRẠNG CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN LỢI NHUẬN CỦA CÁC NHTM VIỆT NAM

Giới thiệu chương

Chương 3 giới thiệu thực trạng các nhân tố tác động đến lợi nhuận của các ngân hàng thương mại Việt Nam. Trong phạm vi bài nghiên cứu, tác giả đưa ra một vài nhân tố quan trọng như: Tổng tài sản, vốn chủ sở hữu, tín dụng và huy động vốn. Sau đó tác giả trực tiếp xem xét thực trạng lợi nhuận qua hai chỉ tiêu ROA, ROE của các ngân hàng được khảo sát trong giai đoạn từ năm 2007-2014.

3.1. Thực trạng một số chỉ tiêu tài chính của các NHTM Việt Nam

3.1.1. Tổng tài sản

Nhìn chung tổng tài sản của hệ thống tăng đều qua các năm, đặc biệt tổng tài sản có sự gia tăng mạnh mẽ vào năm 2007, 2009 và 2010 (Bảng 3.1). Đây là giai đoạn các ngân hàng phải gia tăng tổng tài sản nhằm đáp ứng yêu cầu về vốn điều lệ theo Nghị định 141/2006/ND-CP ngày 22/11/2006. Tổng tài sản của ba ngân hàng thương mại nhà nước (NHTMNN) VCB, CTG và BID chiếm ưu thế hơn hẳn các ngân hàng còn lại, chiếm hơn 50% trong tổng tài sản của 9 ngân hàng có mặt trong khảo sát. Giai đoạn năm 2007 chứng kiến sự tăng trưởng đột biến về tổng tài sản ở một số ngân hàng như MBB (118%), STB (161%) và cá biệt là SHB (835%). Lý do dẫn đến sự tăng trưởng vượt bậc của SHB trong năm 2007 đến từ việc gia tăng đột biến trong khoản mục tiền, vàng gửi tại các tổ chức tín dụng khác, sự tăng lên 8.5 lần trong phần cho vay khách hàng và 124 lần trong phần chứng khoán đầu tư.

Trái lại, năm 2012 chứng kiến sự tăng trưởng thấp nhất trong tổng tài sản của toàn khối. Một số ngân hàng còn có sự sụt giảm về tổng tài sản như EIB và giảm mạnh như ACB. Tại ACB, tổng nguồn vốn (tổng tài sản) giảm mạnh vào năm 2012 do giảm nguồn nợ phải trả. Trong đó, giảm mạnh nhất là nguồn tiền gửi của các TCTD khác vào ACB, kế đến là giảm từ nguồn tiền gửi của khách hàng. Nguồn tiền gửi khách hàng giảm mạnh là do sụt giảm niềm tin sau sự cố ngày 21/8/2012 – ông

Nguyễn Đức Kiên bị bắt. Bên cạnh đó, Thông tư số 12/2012/TT-NHNN ngày 27/04/2012, Ngân hàng Nhà nước (NHNN) đã cho phép các ngân hàng huy động vốn bằng vàng đến ngày 25/11/2012 thay vì hình thức phát hành sổ tiết kiệm vàng trước đây, điều này làm ảnh hưởng đến khả năng huy động vốn của ACB cũng như các ngân hàng khác.

Bảng 3.1. Tốc độ gia tăng tổng tài sản các ngân hàng từ 2007-2014

VCB | ACB | CTG | SHB | EIB | MBB | STB | BID | Tổng | |

2014 | 23% | 8% | 15% | 18% | -5% | 11% | 18% | 19% | 15% |

2013 | 13% | -6% | 14% | 23% | 0% | 3% | 6% | 13% | 10% |

2012 | 13% | -37% | 9% | 64% | -7% | 26% | 8% | 19% | 7% |

2011 | 19% | 37% | 25% | 39% | 40% | 27% | 0% | 11% | 22% |

2010 | 20% | 22% | 51% | 86% | 100% | 59% | 44% | 24% | 37% |

2009 | 15% | 59% | 26% | 91% | 36% | 56% | 44% | 20% | 30% |

2008 | 12% | 23% | 17% | 16% | 43% | 50% | 6% | 21% | 19% |

2007 | 18% | 91% | 23% | 835% | 84% | 118% | 161% | 27% | 40% |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 2 -

Vai Trò Của Lợi Nhuận Đối Với Ngân Hàng Thương Mại

Vai Trò Của Lợi Nhuận Đối Với Ngân Hàng Thương Mại -

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014 -

Mối Quan Hệ Giữa Tỷ Lệ Cho Vay Trên Tổng Tài Sản Với Tỷ Suất Lợi Nhuận

Mối Quan Hệ Giữa Tỷ Lệ Cho Vay Trên Tổng Tài Sản Với Tỷ Suất Lợi Nhuận -

Tương Quan Giữa Các Biến Trong Mô Hình Phân Tích 1

Tương Quan Giữa Các Biến Trong Mô Hình Phân Tích 1

Xem toàn bộ 97 trang tài liệu này.

Nguồn: Tổng hợp và xử lý từ báo cáo tài chính các ngân hàng

Từ năm 2013 trở đi, sự tăng trưởng trong tổng tài sản có dấu hiệu phục hồi. Vào thời điểm này với sự hình thành của VAMC giúp cho các ngân hàng cải thiện thanh khoản bằng cách bán nợ xấu lại cho VAMC và cải thiện tổng tài sản của mình giúp cho tổng tài sản phục hồi và tăng trưởng tốt.

Tóm lại, tổng tài sản của hệ thống tăng trưởng tốt qua các năm, mặc dù có sự phân hóa cao giữa các ngân hàng. Tuy nhiên, sự gia tăng này cần đi kèm các điều

kiện gia tăng tương xứng về quản lý rủi ro và kỹ năng quản lý hệ thống ngân hàng để tránh những ảnh hưởng tiêu cực đến kết quả hoạt động và sự lành mạnh trên toàn hệ thống.

3.1.2. Vốn chủ sở hữu

Tổng quan trong cả giai đoạn năm 2007-2014, toàn ngành có sự gia tăng liên tục trong vốn chủ sở hữu (Bảng 3.2). Nổi bật nhất là năm 2007, vốn chủ sở hữu tăng mạnh tại các NHTMNN với mức tăng dao động từ 21% - 89% và tăng rất mạnh trong khối các NHTMCP (trên 100%). Mức tăng này cũng nhằm đáp ứng cho việc tăng vốn điều lệ theo yêu cầu của Nghị định 141/2006/ND-CP ngày 22/11/2006. Các ngân hàng tăng vốn chủ sở hữu chủ yếu cho mục đích xây dựng cơ sở vật chất, đầu tư công nghệ, mở rộng mạng lưới và tăng vốn để nâng cao năng lực tài chính nhằm gia tăng lợi thế cạnh tranh và đảm bảo hệ số an toàn vốn tối thiểu (CAR) trước sự cạnh tranh gay gắt khi Việt Nam gia nhập WTO.

Giai đoạn tiếp theo từ năm 2008-2011, nhìn chung các ngân hàng đều có sự gia tăng đều đặn và khá ổn định trong vốn chủ sở hữu. Một số ngân hàng có tốc độ gia tăng chậm và không đồng đều giữa các năm như ACB và EIB chủ yếu đến từ sự sụt giảm trong các quỹ của ngân hàng.

Giai đoạn từ năm 2012-2014 chứng kiến sự sụt giảm trong vốn chủ sở hữu tại một số ngân hàng. Đặc biệt, đầu năm 2013, khối NHTM Nhà nước giảm gần 2.464 tỷ trong khi vốn chủ sở hữu của khối NHTM cổ phần đã nhỏ hơn vốn điều lệ 26.912 tỷ đồng, một điều chưa từng có tiền lệ trước đây. Hiện tượng này xảy ra là do các ngân hàng tích cực trích dự phòng một lượng rất lớn cho cả những khoản nợ xấu phát sinh từ trước đó. Điều này cho thấy những năm trước đây lợi nhuận của các ngân hàng có thể được phản ánh chưa trung thực. Tuy nhiên động thái này cũng thể hiện thái độ tích cực của ngân hàng cũng như của các cơ quan quản lý trong việc thể hiện trung thực các chỉ số tài chính và góp phần làm lành mạnh, nâng cao hiệu quả hoạt động ngân hàng.

Bảng 3.2. Tốc độ gia tăng vốn chủ sở hữu các ngân hàng từ 2007-2014

VCB | ACB | CTG | SHB | EIB | MBB | STB | BID | Tổng | |

2014 | 2% | -1% | 2% | 1% | -4% | 9% | 6% | 14% | 2% |

2013 | 2% | -1% | 61% | 9% | -7% | 18% | 25% | 15% | 19% |

2012 | 45% | 6% | 18% | 63% | -3% | 33% | -6% | 16% | 19% |

2011 | 39% | 5% | 57% | 39% | 21% | 9% | 7% | 16% | 22% |

2010 | 24% | 13% | 45% | 73% | 1% | 29% | 33% | 23% | 27% |

2009 | 21% | 30% | 2% | 7% | 4% | 56% | 33% | 28% | 20% |

2008 | 2% | 24% | 16% | 4% | 104% | 25% | 6% | 22% | 21% |

2007 | 21% | 269% | 89% | 326% | 223% | 157% | 156% | 34% | 87% |

Nguồn: Tổng hợp và xử lý từ báo cáo tài chính các ngân hàng

3.1.3. Tín dụng

Trước giai đoạn khủng hoảng xảy ra vào năm 2008, tốc độ tăng trưởng tín dụng của tổng các ngân hàng ở mức cao lên tới 47%. Một số ngân hàng tăng trưởng tín dụng quá cao lại là những ngân hàng có quy mô nhỏ như SHB, STB và MBB (Bảng 3.3). Tăng trưởng tín dụng quá nóng giai đoạn 2007-2011 cộng với những khó khăn của nền kinh tế khi xảy ra khủng hoảng toàn cầu: sản xuất, tiêu thụ chậm, doanh nghiệp thu hẹp nhu cầu đầu tư, các công nợ phải thu thì chưa thu được. Đồng thời có thể do quản lý chất lượng tín dụng các năm trước chưa cao làm tăng nợ xấu các năm sau này đẩy hệ thống ngân hàng vào nhiều rủi ro. Nợ xấu tăng nhanh trong giai đoạn từ cuối năm 2009 và ngày càng trở thành vấn đề nhức nhối (Hình 3.1).

Bảng 3.3. Tốc độ gia tăng dư nợ các ngân hàng từ 2007-2014

VCB | ACB | CTG | SHB | EIB | MBB | STB | BID | Tổng |

18% | 9% | 17% | 36% | 5% | 15% | 16% | 14% | 16% | |

2013 | 14% | 4% | 13% | 34% | 11% | 18% | 15% | 15% | 14% |

2012 | 15% | 0% | 14% | 95% | 0% | 26% | 20% | 16% | 15% |

2011 | 18% | 18% | 25% | 20% | 20% | 21% | 4% | 16% | 18% |

2010 | 25% | 40% | 44% | 90% | 62% | 65% | 40% | 23% | 36% |

2009 | 26% | 79% | 35% | 105% | 81% | 88% | 58% | 28% | 40% |

2008 | 16% | 9% | 18% | 49% | 15% | 36% | -1% | 22% | 17% |

2007 | 44% | 87% | 27% | 749% | 81% | 99% | 146% | 34% | 47% |

Nguồn: Tổng hợp và xử lý từ báo cáo tài chính các ngân hàng

Hình 3.1. Tỷ lệ nợ xấu hệ thống ngân hàng Việt Nam từ 2004-2013.

Nguồn: Khảo sát về ngành ngân hàng Việt Nam năm 2013 của KPMG.

Giai đoạn từ năm 2012 trở lại đây, trước tình trạng các khó khăn của nền kinh tế chưa được tháo gỡ, tổng cầu giảm mạnh, thị trường bất động sản đóng băng, doanh nghiệp đình trệ sản xuất thì tăng trưởng tín dụng của ngành ngân hàng xuống thấp ở mức kỉ lục. Việc suy giảm trong tốc độ tăng trưởng và gia tăng nợ xấu làm ảnh hưởng đến thu nhập của hệ thống ngân hàng vì phần lớn thu nhập của các ngân hàng thương mại Việt Nam đến từ hoạt động tín dụng. Ngoài ra do động thái thắt chặt tiền tệ được

ngân hàng nhà nước thực hiện vào cuối năm 2009 và thực hiện qui định về tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng theo thông tư 13 ban hành ngày 20/05/2010 làm cho tăng trưởng tín dụng tại các ngân hàng sụt giảm.

3.1.4. Huy động vốn

Huy động vốn của cả hệ thống gia tăng liên tục từ năm 2007-2014 (Bảng 3.4). Ấn tượng nhất là giai đoạn trước năm 2008, các ngân hàng nhỏ có chỉ số gia tăng đột biến về vốn huy động như: ACB, SHB, EIB, MBB, STB kéo theo sự gia tăng tổng các ngân hàng lên đến 40%. Tốc độ gia tăng tiếp tục được duy trì khả quan cho đến năm 2010.

Giai đoạn năm 2011- 2012, tổng tiền gửi của các tổ chức kinh tế tại các ngân hàng thương mại giảm mạnh. Thêm vào đó chính sách trần lãi suất huy động VND ở mức 14% đã gây ra sự suy giảm vốn huy động từ dân cư làm cho huy động vốn của toàn hệ thống trở nên khó khăn. Một số ngân hàng có tỷ lệ gia tăng huy động vốn ở mức âm như EIB, STB và BID.

Năm 2013-2014, huy động vốn của hệ thống dần được ổn định và tăng trưởng khá. Tỷ lệ tiền gửi vẫn tiếp tục là một nhân tố quan trọng và chiếm tỷ lệ cao trong tổng tài sản. Tình hình sản xuất kinh doanh của nền kinh tế vẫn còn gặp nhiều khó khăn nên đại bộ phận dân chúng vẫn yêu thích gửi tiền trong ngân hàng hơn là đem đi đầu tư. Điều này giúp cho nguồn tiền huy động tại các ngân hàng vẫn được duy trì ổn định dù ít phải chạy đua lãi suất.

Bảng 3.4. Tốc độ gia tăng vốn huy động các ngân hàng từ 2007-2014

VCB | ACB | CTG | SHB | EIB | MBB | STB | BID | Tổng | |

2014 | 27% | 12% | 16% | 36% | 28% | 23% | 24% | 30% | 24% |

2013 | 16% | 10% | 26% | 17% | 13% | 16% | 23% | 12% | 17% |

2012 | 26% | -12% | 12% | 123% | 31% | 31% | 43% | 26% | 23% |

11% | 33% | 25% | 36% | -8% | 36% | -5% | -2% | 13% | |

2010 | 21% | 23% | 39% | 75% | 50% | 64% | 31% | 31% | 33% |

2009 | 8% | 35% | 22% | 54% | 26% | 47% | 31% | 15% | 20% |

2008 | 11% | 16% | 8% | 239% | 35% | 53% | 4% | 21% | 16% |

2007 | 27% | 88% | 23% | 662% | 74% | 72% | 153% | 27% | 40% |

Nguồn: Tổng hợp và xử lý từ báo cáo tài chính các ngân hàng

3.2. Thực trạng lợi nhuận tại các NHTM Việt Nam

3.2.1. Lợi nhuận

Năm 2007, cùng với sự gia tăng mạnh mẽ trong mảng cho vay thì lợi nhuận các ngân hàng đạt được có sự tăng trưởng vượt bậc trong cả khối NHTMNN và NHTMCP (Bảng 3.5). Năm 2008, dưới áp lực của khủng hoảng kinh tế cộng với lãi suất huy động cao trong phần lớn thời gian của năm, tốc độ tăng trưởng tín dụng thấp, tín dụng bất động sản và tiêu dùng thu hẹp, đầu tư tài chính khó khăn… làm cho lợi nhuận của toàn ngành tăng trưởng thấp.

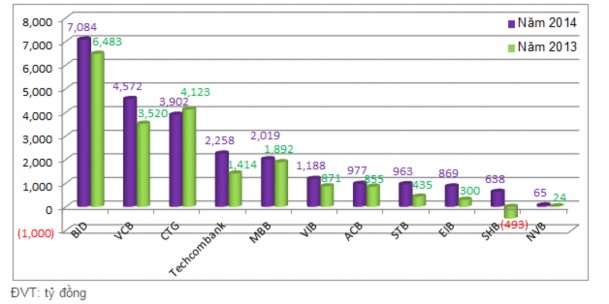

Từ năm 2009-2011, lợi nhuận của các ngân hàng được duy trì khá tốt. Sang năm 2012, với việc trích lập dự phòng tăng vọt do nợ xấu (Hình 3.2), nợ có khả năng mất vốn tăng cao khiến lợi nhuận nhiều ngân hàng sụt giảm mạnh kéo theo tổng lợi nhuận trước thuế của tám ngân hàng giảm 14%.

Bảng 3.5. Tốc độ gia tăng lợi nhuận trước thuế các ngân hàng từ 2007-2014

VCB | ACB | CTG | SHB | EIB | MBB | STB | BID | Tổng | |

2014 | 2% | 17% | -6% | 1% | -92% | 5% | -5% | 19% | 1% |

2013 | 0% | -1% | -5% | -45% | -71% | -2% | 116% | 22% | -3% |

2012 | 1% | -75% | -3% | 82% | -30% | 18% | -51% | 2% | -14% |

4% | 35% | 83% | 52% | 71% | 15% | 14% | -9% | 29% | |

2010 | 9% | 9% | 258% | 58% | 55% | 52% | 28% | 28% | 41% |

2009 | 202% | 11% | -47% | 54% | 58% | 75% | 71% | 53% | 48% |

2008 | -48% | 20% | 59% | 53% | 54% | 41% | -30% | 16% | 3% |

2007 | -18% | 209% | 84% | 1699% | 75% | 126% | 159% | 68% | 51% |

Nguồn: Tổng hợp và xử lý từ báo cáo tài chính các ngân hàng

Hình 3.2. Chi phí dự phòng rủi ro tín dụng các ngân hàng 2013-2014

Nguồn: Vietstock.vn

Sang năm 2013-2014, việc trích lập dự phòng tăng cao tiếp tục là nguyên nhân lớn nhất dẫn đến lợi nhuận các ngân hàng bị bào mòn. Một lý do khác làm cho ngân hàng giảm lãi đó là tăng trưởng tín dụng thấp. Tuy ngân hàng vẫn có lãi từ các mảng kinh doanh khác, nhưng bình quân thu nhập từ tín dụng của hệ thống ngân hàng vẫn chiếm đa số trong tổng thu nhập, nên sự sụt giảm trong kinh doanh tín dụng truyền thống đã tác động mạnh vào suy giảm chung của lợi nhuận. Dù thời gian qua, các ngân hàng tích cực giảm lãi suất cho vay để hỗ trợ doanh nghiệp, nhưng kinh tế khó khăn, khả năng tiêu thụ hàng hóa kém nên hàng tồn kho cao, khiến các doanh nghiệp