DANH MỤC BẢNG BIỂU

Tên bảng | Trang | |

Bảng 3.1 | Tốc độ gia tăng tổng tài sản các ngân hàng từ 2007-2014 | 16 |

Bảng 3.2 | Tốc độ gia tăng vốn chủ sở hữu các ngân hàng từ 2007-2014 | 18 |

Bảng 3.3 | Tốc độ gia tăng dư nợ các ngân hàng từ 2007-2014 | 19 |

Bảng 3.4 | Tốc độ gia tăng vốn huy động các ngân hàng từ 2007-2014 | 21 |

Bảng 3.5 | Tốc độ gia tăng lợi nhuận trước thuế các ngân hàng từ 2007- 2014 | 22 |

Bảng 3.6 | ROA các ngân hàng từ 2007-2014 | 23 |

Bảng 3.7 | ROE các ngân hàng từ 2007-2014 | 25 |

Bảng 4.1 | Mô tả các biến sử dụng trong mô hình hồi quy | 29 |

Bảng 4.2 | Thống kê mô tả dữ liệu nghiên cứu | 38 |

Bảng 4.3 | Tương quan giữa các biến trong mô hình phân tích 1 | 39 |

Bảng 4.4 | Kết quả hồi quy OLS với biến ROA | 39 |

Bảng 4.5 | Hệ số VIF của mô hình 1 | 40 |

Bảng 4.6 | Kiểm định White của mô hình 1 | 41 |

Bảng 4.7 | Kiểm định Wooldridge của mô hình 1. | 41 |

Bảng 4.8 | Kết quả hồi quy FGLS với ROA | 42 |

Bảng 4.9 | Tương quan giữa các biến trong mô hình phân tích 2 | 44 |

Bảng 4.10 | Kết quả hồi qui OLS với ROE | 44 |

Bảng 4.11 | Hệ số VIF của mô hình 2 | 45 |

Bảng 4.12 | Kiểm định White của mô hình 2 | 46 |

Bảng 4.13 | Kiểm định Wooldridge của mô hình 2 | 46 |

Bảng 4.14 | Kết quả hồi quy FGLS với ROE | 47 |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam - 1 -

Vai Trò Của Lợi Nhuận Đối Với Ngân Hàng Thương Mại

Vai Trò Của Lợi Nhuận Đối Với Ngân Hàng Thương Mại -

Thực Trạng Các Nhân Tố Tác Động Đến Lợi Nhuận Của Các Nhtm Việt Nam

Thực Trạng Các Nhân Tố Tác Động Đến Lợi Nhuận Của Các Nhtm Việt Nam -

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014

Roa Trung Bình Các Ngân Hàng Từ 2007-2010 Và 2011-2014

Xem toàn bộ 97 trang tài liệu này.

DANH MỤC HÌNH VẼ

Tên hình | Trang | |

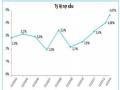

Hình 3.1 | Tỷ lệ nợ xấu hệ thống ngân hàng Việt Nam từ 2004-2013 | 19 |

Hình 3.2 | Chi phí dự phòng rủi ro tín dụng các ngân hàng 2013-2014 | 22 |

Hình 3.3 | ROA trung bình các ngân hàng từ 2007-2010 và 2011-2014 | 24 |

Hình 3.4 | ROE trung bình các ngân hàng từ 2007-2011 và 2012-2014 | 26 |

CHƯƠNG 1: GIỚI THIỆU ĐỂ TÀI

1.1. Lý do chọn đề tài

Cuộc khủng hoảng tài chính toàn cầu vào năm 2008 đã chứng kiến sự phá sản của một số ngân hàng thương mại lâu đời và lớn mạnh hàng đầu tại Mỹ. Điều này không chỉ gây bất ngờ mà còn là bài học xương máu cho tất cả các định chế tài chính trong hoạt động cấp tín dụng, quản trị rủi ro, quản lý và điều hành hoạt động. Cùng với đó là một loạt các nghiên cứu đưa ra nhằm khắc phục và đưa hoạt động của hệ thống ngân hàng về lại trạng thái tốt nhất. Để khôi phục sức mạnh cho hoạt động của hệ thống ngân hàng thì lợi nhuận tăng trưởng là một yêu cầu tất yếu. Việc tìm ra các nhân tố ảnh hưởng đến lợi nhuận là một đòi hỏi hết sức cấp thiết.

Tại thị trường tài chính Việt Nam thì hoạt động của hệ thống ngân hàng đã liên tục hội nhập và phát triển. Hoạt động của hệ thống ngân hàng luôn giữ một vai trò hết sức to lớn cho sự phát triển nền kinh tế. Nó không chỉ thực hiện chức năng điều hòa vốn từ nơi thừa sang nơi thiếu, giúp tối đa hóa các nguồn lực sản xuất của xã hội mà còn thúc đẩy các quan hệ kinh tế của xã hội phát triển và cung ứng các dịch vụ ngân hàng ngày càng phong phú, đa dạng.

Cùng với xu thế hội nhập là hoạt động cạnh tranh gay gắt và khốc liệt của hệ thống ngân hàng trong suốt thời gian qua. Qua thời kì tăng trưởng nóng, sự yếu kém trong hoạt động của hệ thống đã phơi bày ra hàng loạt các ngân hàng thương mại hoạt động với lợi nhuận âm, đem lại gánh nặng cho nền kinh tế. Để khôi phục sự an toàn, ổn định cho hoạt động của hệ thống, ngân hàng nhà nước đã và đang thực hiện một cuộc cách mạng quy mô lớn với sự tham gia của một loạt các ngân hàng trong hoạt động mua bán, sáp nhập.

Sau tái cơ cấu thì yêu cầu trước nhất là hoạt động thông suốt và đem lại lợi nhuận. Liệu rằng các nhân tố ảnh hưởng đến lợi nhuận ngân hàng theo các nghiên cứu trên thế giới có đúng trong hoạt động của hệ thống ngân hàng thương mại Việt Nam. Đặc biệt, việc tăng trưởng tín dụng theo nhiều nghiên cứu có tác động cùng chiều đến lợi nhuận. Tuy nhiên với tình hình nợ xấu leo thang khi tăng trưởng tín

dụng thì lợi nhuận có được nâng cao khi phát triển tín dụng hay không đang là một câu hỏi khó cần có lời giải. Việc xác định đúng các nhân tố tác động đến lợi nhuận của ngân hàng và chiều tác động của nó để đưa ra những giải pháp phù hợp là thực sự cần thiết. Một số các nghiên cứu trước đây cho thấy có rất nhiều nhân tố tác động đến lợi nhuận ngân hàng gồm có các nhân tố bên trong như: Tổng tài sản, vốn chủ sở hữu, thanh khoản, chi phí hoạt động… và các nhân tố bên ngoài như GDP, lạm phát… Tuy nhiên tại thị trường Việt Nam thì có những nhân tố nào thực sự tác động, chiều tác động và nhân tố nào tác động mạnh nhất đến lợi nhuận đang là một câu hỏi vô cùng cấp thiết. Việc tìm ra và chứng minh các nhân tố có tác động đến lợi nhuận của các ngân hàng thương mại tại Việt Nam trong thời gian qua là động lực thúc đẩy tác giả thực hiện đề tài “Các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại Việt Nam”.

1.2. Mục tiêu nghiên cứu

Đề tài đi sâu vào những mục tiêu sau đây:

Một là:Tìm ra các nhân tố ảnh hưởng và mức độ ảnh hưởng của nó đến chỉ tiêu lợi nhuận của ngân hàng thương mại tại Việt Nam.

Hai là:Đề xuất các giải pháp nhằm nâng cao lợi nhuận cho các ngân hàng thương mại tại Việt Nam.

1.3. Câu hỏi nghiên cứu

Để thực hiện được các mục tiêu nghiên cứu kể trên, luận văn làm rõ hai câu hỏi như sau:

Một là: Trong số các nhân tố nội tại của các ngân hàng thương mại tại Việt Nam thì nhân tố nào ảnh hưởng đến lợi nhuận, chiều ảnh hưởng như thế nào? Đặc biệt gia tăng dư nợ có cùng chiều với gia tăng lợi nhuận hay không?

Hai là:Các nhân tố bên ngoài nào có ảnh hưởng đến lợi nhuận của các ngân hàng thương mại tại Việt Nam, chiều ảnh hưởng ra sao?

1.4. Đối tượng và phạm vi nghiên cứu

1.4.1. Đối tượng nghiên cứu

Đối tượng mà đề tài tập trung nghiên cứu là tỷ suất lợi nhuận của các ngân hàng thương mại tại Việt Nam thông qua hai chỉ số ROA và ROE. Từ đối tượng mục tiêu này tác giả xác định các nhân tố ảnh hưởng đến nó và mức độ ảnh hưởng như thế nào.

1.4.2. Phạm vi nghiên cứu

Để số liệu có sự đồng nhất về mặt thời gian, tác giả lựa chọn phạm vi nghiên cứu bao gồm 8 ngân hàng đã niêm yết tại Việt Nam gồm: Vietcombank (VCB), Vietinbank (CTG), BIDV (BID), MBBank (MBB), Eximbank (EIB), Á Châu (ACB), Sài Gòn Thương Tín (STB) và ngân hàng TMCP Sài Gòn - Hà Nội (SHB) trong khoảng thời gian 8 năm từ 2007 – 2014.

1.5. Phương pháp nghiên cứu

Đề tài sử dụng phương pháp nghiên cứu định lượng áp dụng theo phương pháp phân tích hồi quy trên dữ liệu kiểu bảng (Panel Data Regression Analysis) được đề xuất bởi Arellano & Bover (1995), Blundell & Bond (1998) trong đó:

Biến phụ thuộc là chỉ tiêu lợi nhuận được đánh giá, đại diện bằng hai biến: tỷ suất sinh lợi trên tổng tài sản (ROA) và tỷ `suất sinh lợi trên vốn cổ phần (ROE).

Biến độc lập bao gồm hai nhóm biến khác nhau có tác động đến lợi nhuận ngân hàng đó là: Nhóm các biến bên trong (tỷ lệ chi phí trên doanh thu, vốn chủ sở hữu trên tổng tài sản, tỷ lệ cho vay trên tổng tài sản, dự phòng rủi ro tín dụng trên tổng dư nợ, nhóm các biến bên ngoài (tỷ lệ tăng trưởng GDP).

1.6. Kết cấu của đề tài

Đề tài gồm có 5 chương như sau:

Chương 1: Giới thiệu đề tài.

Chương 2: Cơ sở lý luận và các kết quả nghiên cứu liên quan đến lợi nhuận của ngân hàng thương mại.

Chương 3: Thực trạng các nhân tố tác động đến lợi nhuận của các ngân hàng thương mại Việt Nam.

Chương 4: Phương pháp, dữ liệu và kết quả nghiên cứu.

Chương 5: Kết luận, giải pháp và một số khuyến nghị để nâng cao lợi nhuận cho các ngân hàng thương mại tại Việt Nam.

1.7. Ý nghĩa của đề tài

Về mặt ý nghĩa khoa học: Đề tài góp phần củng cố, nối dài các nghiên cứu trước đây trong việc xác định các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của các ngân hàng thương mại và xác định chiều ảnh hưởng của các nhân tố này đến lợi nhuận trong thị trường ngân hàng tại Việt Nam. Các nhân tố tác động được bao gồm các nhân tố bên trong và các nhân tố bên ngoài giúp xác định cụ thể và bao quát các nhân tố tác động đến lợi nhuận.

Về mặt ý nghĩa thực tế: Giúp các ngân hàng tại Việt Nam xác định đúng các nhân tố nào ảnh hưởng đến lợi nhuận của ngân hàng mình và ảnh hưởng của nó như thế nào. Từ đó có chính sách, chương trình hành động phù hợp nhằm thúc đẩy lợi nhuận, phát triển ổn định và bền vững.

CHƯƠNG 2: CƠ SỞ LÝ LUẬN VÀ CÁC KẾT QUẢ NGHIÊN CỨU LIÊN QUAN VỀ LỢI NHUẬN CỦA NGÂN HÀNG THƯƠNG MẠI

Giới thiệu chương

Chương 2 đưa ra khái niệm về lợi nhuận, các chỉ tiêu xác định lợi nhuận và công thức tính các chỉ tiêu này. Đồng thời, chương 2 cũng nêu ra những lí do cho thấy lợi nhuận đóng góp một phần vô cùng quan trọng trong hoạt động kinh doanh của ngân hàng. Cuối chương 2, tác giả trình bày các nhân tố ảnh hưởng đến chỉ tiêu lợi nhuận của ngân hàng thương mại trong các nghiên cứu trước đây và đánh giá tầm quan trọng của các nhân tố này.

2.1. Khái niệm về lợi nhuận ngân hàng

Lợi nhuận là kết quả cuối cùng của hoạt động sản xuất kinh doanh của doanh nghiệp, là chỉ tiêu tổng hợp để đánh giá hiệu quả kinh tế của quá trình sản xuất kinh doanh. Lợi nhuận của ngân hàng thương mại là khoản chênh lệch được xác định bằng tổng doanh thu phát sinh trong kỳ trừ đi tổng các khoản chi phí hợp lý phát sinh trong kỳ.

Theo Amico và các cộng sự (2011) thì khả năng tạo ra lợi nhuận cho thấy tính hiệu quả của việc quản lý các nguồn lực sẵn có trên thị trường để có thể tạo ra lợi nhuận. Khả năng sinh lời là kết quả của việc sử dụng tập hợp các tài sản vật chất và tài sản tài chính mà ngân hàng đang nắm giữ. Khả năng sinh lời phản ánh mức độ hoạt động hiệu quả của ngân hàng như thế nào trong môi trường kinh doanh. Trong thực tế, khả năng sinh lời của ngân hàng phản ánh chất lượng của cấp quản trị và hành vi chủ sở hữu cũng như chiến lược cạnh tranh, hiệu quả và khả năng quản trị rủi ro (Alicia García-Herreroa, Sergio Gaviláb và Daniel Santabárbara, 2009).

Lợi nhuận của các ngân hàng thương mại thu được từ nhiều nguồn khác nhau

như:

+ Lợi nhuận từ hoạt động kinh doanh: Là khoản chênh lệch giữa doanh thu của hoạt động kinh doanh và chi phí của hoạt động kinh doanh trong cùng kì phát sinh.

+ Lợi nhuận từ hoạt động tài chính: Là khoản chênh lệch giữa doanh thu của hoạt động tài chính và chi phí của hoạt động tài chính và thuế gián thu phải nộp trong kì theo quy định của pháp luật.

+ Lợi nhuận của các hoạt động khác: Là khoản chênh lệch giữa thu nhập của các hoạt động kinh tế khác và chi phí của hoạt động kinh tế khác và thuế gián thu phải nộp trong kì theo quy định pháp luật.

2.2. Các chỉ tiêu đo lường lợi nhuận

2.2.1. Giá trị tuyệt đối

Có hai chỉ tiêu để đo lường giá trị tuyệt đối của lợi nhuận đó là lợi nhuận trước thuế và lợi nhuận sau thuế. Trong đó:

+ Lợi nhuận trước thuế bằng tổng thu nhập trừ đi tổng chi phí.

+ Lợi nhuận sau thuế bằng lợi nhuận trước thuế trừ đi thuế thu nhập doanh nghiệp phải nộp.

Theo cách tính này thì muốn gia tăng lợi nhuận các ngân hàng thương mại cần tăng cường các hoạt động tạo thu nhập như: mở rộng tín dụng, tăng đầu tư và đa dạng hóa các sản phẩm dịch vụ ngân hàng đồng thời tiết giảm chi phí.

2.2.2. Giá trị tương đối

Để đánh giá khả năng sinh lời nhằm đánh giá chất lượng hoạt động kinh doanh của ngân hàng thương mại thì người ta thường dùng các chỉ tiêu sau:

+ Tỷ suất sinh lợi trên doanh thu:

Lợi nhuận sau thuế

ROS = x 100 (%)

Tổng doanh thu