– Có tài khoản tại ngân hàng và khả năng bị hạn chế tiếp cận tín dụng ngân hàng.

Nếu DN có tài khoản tại ngân hàng thì ngân hàng có thể theo dõi các giao dịch cũng như dòng tiền của doanh nghiệp, khi có rủi ro xảy ra ngân hàng có thể phong tỏa tài khoản để đảm bảo quyền lợi cho mình. Ngoài ra điều này còn chứng tỏ DN có mối quan hệ với ngân hàng làm tăng khả năng tiếp cận tín dụng ngân hàng của DN.

Giả thuyết H8: Công ty có tài khoản tại ngân hàng có tác động âm (-) đến khả năng bị hạn chế tiếp cận tín dụng ngân hàng

Tác động của các biến độc lập lên khả năng bị hạn chế tiếp cận tín dụng ngân hàng được tóm tắt qua bảng sau:

Bảng 2.2 Tóm tắt các giả thuyết

| Biến | Định nghĩa | Chiều hướng tác động đến biến phụ thuộc |

| AGE | Số năm hoạt động của công ty | – |

| SALESINC | Tăng trưởng doanh thu | – |

| FIXEDINC | Tăng trưởng TSCĐ | – |

| NOPROFIT | Không có lợi nhuận | + |

| MEDIUM | Quy mô công ty vừa (theo tồng nguồn vốn và tùy ngành nghề) | – |

| LARGE | Quy mô công ty lớn (theo tổng nguồn vốn và tùy ngành nghề) | – |

| FEMALE | Giới tính chủ sở hữu của công ty là nữ | + |

| ACCOUNTS | Tài khoản ngân hàng | – |

Có thể bạn quan tâm!

-

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 1

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 1 -

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 2

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 2 -

Thực Trạng Về Các Doanh Nghiệp Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam

Thực Trạng Về Các Doanh Nghiệp Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam -

Hệ Số Nợ/vốn Chủ Sở Hữu Của Các Doanh Nghiệp Niêm Yết (Lần)

Hệ Số Nợ/vốn Chủ Sở Hữu Của Các Doanh Nghiệp Niêm Yết (Lần) -

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 6

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 6

Xem toàn bộ 55 trang tài liệu này.

TÓM TẮT CHƯƠNG 2

Trong chương này, tác giả đã mô tả dữ liệu nghiên cứu và trình bày cụ thể phương pháp nghiên cứu. Dữ liệu nghiên cứu là báo cáo tài chính đã được kiểm toán của 242 doanh nghiệp niêm yết trên sàn chứng khoán Việt Nam (bao gồm sàn GDCK TP.HCM là 102 mẫu và sàn GDCK Hà Nội là 140 mẫu) trong khoảng thời gian 3 năm từ 2010-2012. Mô hình nghiên cứu là mô hình probit đa biến, biến phụ thuộc là biến không được vay vốn ngân hàng, biến độc lập bao gồm 8 biến: số năm hoạt động của công ty; tăng trưởng doanh thu; tăng trưởng TSCĐ; không có lợi nhuận; quy mô công ty vừa; quy mô công ty lớn; giới tính của chủ sở hữu công ty là nữ; tài khoản ngân hàng. Việc xử lý dữ liệu sẽ được thực hiện trên phần mềm SPSS 18.0 và kết quả nghiên cứu sẽ được trình bày cụ thể trong chương 3.

CHƯƠNG 3

KẾT QUẢ NGHIÊN CỨU

3.1. Thống kê mô tả

3.1.1. Thống kê chung

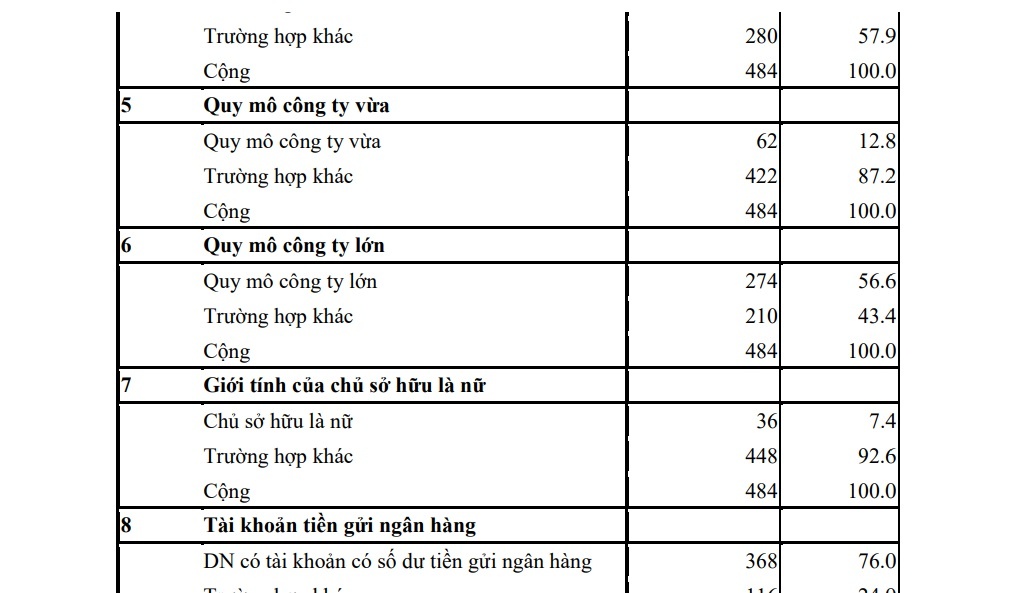

Bảng 3.1 thể hiện một số chỉ số thống kê chung về dữ liệu nghiên cứu. Trong 484 mẫu nghiên cứu có 276 trường hợp công ty không được vay vốn ngân hàng, chiếm 57% số mẫu nghiên cứu và còn lại là trường hợp khác. Tương tự, nếu phân loại theo một số biến khác như tăng trưởng doanh thu, tăng trưởng TSCĐ, lợi nhuận, quy mô, chủ sở hữu, tài khoản ngân hàng, người nắm cổ phần chi phối lớn nhất; và tăng trưởng xuất khẩu kết quả được thể hiện ở bảng 3.1 sau:

Bảng 3.1 Thống kê chung

| STT | Chỉ tiêu phân nhóm | Tần suất | Tỷ lệ (%) |

| 1 | Không vay được vốn ngân hàng | ||

| Công ty không vay được vốn ngân hàng | 276 | 57.0 | |

| Trường hợp khác | 208 | 43.0 | |

| Cộng | 484 | 100.0 | |

| 2 | Tăng trưởng doanh thu | ||

| Doanh thu tăng so với năm trước đó | 294 | 60.7 | |

| Trường hợp khác | 190 | 39.3 | |

| Cộng | 484 | 100.0 | |

| 3 | Tăng trưởng TSCĐ | ||

| Tài sản cố định tăng hoặc giữ nguyên so với năm trước đó | 310 | 64.0 | |

| Trường hợp khác | 174 | 36.0 | |

| Cộng | 484 | 100.0 | |

| 4 | Không có lợi nhuận | ||

| DN không có lợi nhuận | 204 | 42.1 | |

| Trường hợp khác | 280 | 57.9 | |

| Cộng | 484 | 100.0 | |

| 5 | Quy mô công ty vừa | ||

| Quy mô công ty vừa | 62 | 12.8 | |

| Trường hợp khác | 422 | 87.2 | |

| Cộng | 484 | 100.0 | |

| 6 | Quy mô công ty lớn | ||

| Quy mô công ty lớn | 274 | 56.6 | |

| Trường hợp khác | 210 | 43.4 | |

| Cộng | 484 | 100.0 | |

| 7 | Giới tính của chủ sở hữu là nữ | ||

| Chủ sở hữu là nữ | 36 | 7.4 | |

| Trường hợp khác | 448 | 92.6 | |

| Cộng | 484 | 100.0 | |

| 8 | Tài khoản tiền gửi ngân hàng | ||

| DN có tài khoản có số dư tiền gửi ngân hàng | 368 | 76.0 | |

| Trường hợp khác | 116 | 24.0 | |

| Cộng | 484 | 100.0 | |

| 9 | Người nắm cổ phần chi phối lớn nhất | ||

| Nhà nước | 72 | 14.9 | |

| Trường hợp khác | 412 | 85.1 | |

| Cộng | 484 | 100.0 | |

| 10 | Tăng trưởng xuất khẩu | ||

| Xuất khẩu tăng | 44 | 9.1 | |

| Trường hợp khác | 440 | 90.9 | |

| Cộng | 484 | 100.0 |

3.1.2. Thống kê mô tả các biến quan sát

Kết quả thống kê mô tả các biến quan sát được thể hiện ở bảng 3.2.

Bảng 3.2 Thống kê mô tả

| . | N | Minimum | Maximum | Mean | Std. Deviation |

| NL | 484 | 0 | 1 | .57 | .496 |

| AGE | 484 | 2 | 58 | 21.52 | 13.386 |

| SALESINC | 484 | 0 | 1 | .61 | .489 |

| FIXEDINC | 484 | 0 | 1 | .64 | .481 |

| NOPROFIT | 484 | 0 | 1 | .42 | .495 |

| MEDIUM | 484 | 0 | 1 | .13 | .335 |

| LARGE | 484 | 0 | 1 | .57 | .497 |

| FEMALE | 484 | 0 | 1 | .07 | .263 |

| ACCOUNTS | 484 | 0 | 1 | .76 | .428 |

| OWN | 484 | 0 | 1 | .76 | .427 |

| SECTOR1 | 484 | 0 | 1 | .05 | .226 |

| SECTOR2 | 484 | 0 | 1 | .01 | .111 |

| SECTOR3 | 484 | 0 | 1 | .01 | .111 |

| SECTOR4 | 484 | 0 | 1 | .19 | .396 |

| SECTOR5 | 484 | 0 | 1 | .02 | .143 |

| SECTOR6 | 484 | 0 | 1 | .03 | .179 |

| SECTOR7 | 484 | 0 | 1 | .06 | .234 |

| NC | 484 | 1 | 32 | 8.86 | 8.040 |

| EXPINC | 484 | 0 | 1 | .09 | .288 |

| DOMESTIC | 484 | 5 | 100 | 92.30 | 20.531 |

| Valid N (listwise) | 484 |

Nguồn: tính toán của tác giả từ SPSS 18

Ở bảng 3.2, ta thấy, số năm hoạt động của công ty cao nhất là 58 năm, thấp nhất là 2 năm (tính từ năm thành lập đến 2010). Giá trị trung bình của số năm hoạt động là 21,5 năm. Như vậy, đa số các DN niêm yết trên thị trường chứng khoán Việt Nam đều có số năm hoạt động tương đối cao.

Về tỷ lệ doanh thu nội địa, giá trị cao nhất là 100%, giá trị thấp nhất là 5%. Tỷ lệ doanh thu nội địa bình quân của các DN niêm yết trên thị trường chứng khoán Việt Nam là 92,3%. Đây là tỷ lệ tương đối cao, chứng tỏ các DN niêm yết trên thị trường chứng khoán Việt Nam chỉ chú trọng vào thị trường trong nước. Trong thời gian tới, để cải thiện khả năng tiếp cận tín dụng ngân hàng, các DN niêm yết trên thị trường chứng khoán Việt Nam cần đẩy mạnh hơn nữa hoạt động xuất khẩu của mình.

Ta có thể thấy NL là biến giả được đo lường với hai giá trị 1 hoặc 0 nên không thể đánh giá các chỉ số thống kê mô tả. Tương tự, các biến SALESINC, FIXEDINC, NOPROFIT, MEDIUM, LARGE, FEMALE, ACCOUNTS, OWN, SECTOR1, SECTOR2, SECTOR3, SECTOR4, SECTOR5, SECTOR6, SECTOR7, và EXPINC cũng là các biến giả nên không thể đánh giá các chỉ số thống kê mô tả.

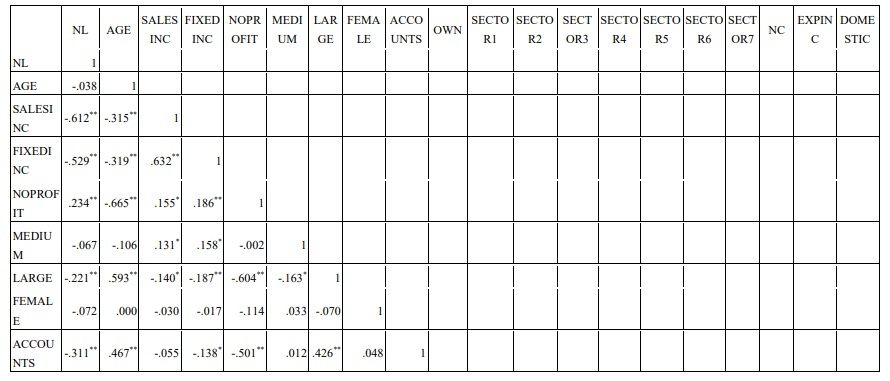

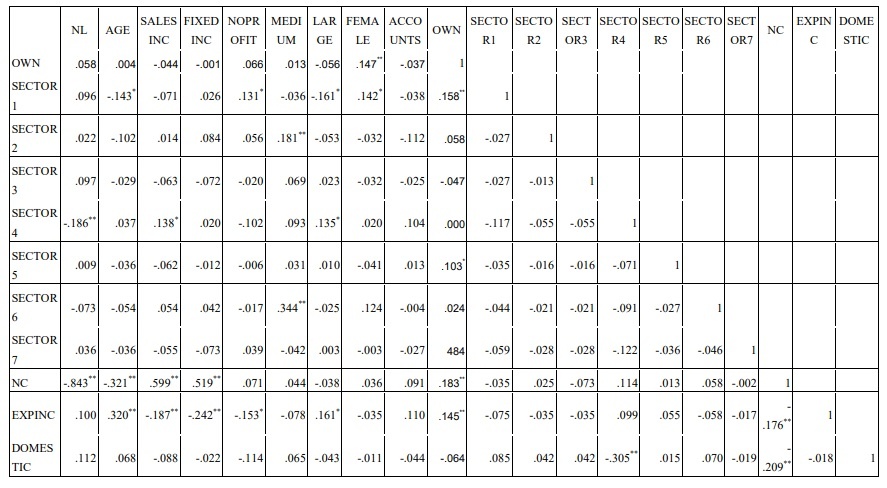

3.2. Phân tích tương quan

Trong lý thuyết xác suất và thống kê, hệ số tương quan cho biết độ mạnh của mối tương quan tuyến tính giữa hai biến số ngẫu nhiên. Phân tích tương quan giúp tác giả có cái nhìn sơ bộ về mối quan hệ của các biến trong mô hình. Bảng sau thể hiện hệ số tương quan giữa các biến.

Bảng 3.3 Tương quan giữa các biến

Nguồn: tính toán của tác giả từ SPSS 18

Hệ số tương quan được sử dụng để lượng hóa mức độ chặt chẽ của hai biến có liên hệ tuyến tính. Giá trị tuyệt đối của hệ số tương quan càng tiến gần 1 thì mối quan hệ tuyến tính giữa 2 biến càng chặt chẽ.

Ma trận hệ số tương quan ở bảng trên cho thấy NL có mối quan hệ chặt chẽ với NC. NL có mối tương quan trung bình với SALESINC, FIXEDINC. Và NL có mối tương quan yếu với NOPROFIT, LARGE, ACCOUNTS, SECTOR4 (mức ý nghĩa thống kê 5%).

Ngoài ra, NL cũng có mối quan hệ với DOMESTIC, FEMALE, SECTOR7, EXPINC, SECTOR3, SECTOR2, SECTOR5, OWN, SECTOR6, SECTOR1, MEDIUM, AGE, tuy nhiên hệ số sig. của các mối quan hệ này >10% nên không có ý nghĩa thống kê.

Như đã trình bày ở trên, phân tích tương quan chỉ giúp tác giả có cái nhìn sơ bộ về mối quan hệ của các biến trong mô hình. Để phân tích và kiểm định sâu hơn, tác giả tiến hành phân tích hồi quy ở phần tiếp theo.

3.3. Kiểm định mô hình

Bảng 3.4 Các chỉ số đánh giá sự phù hợp của mô hình

| Model | R | R Square | Adjusted R Square | Std. Error of the Estimate |

| 1 | .944 a | .890 | .886 | .167 |

Nguồn: tính toán của tác giả từ SPSS 18

a. Predictors: (Constant), DOMESTIC, FEMALE, SECTOR7, EXPINC, SECTOR3, SECTOR2, SECTOR5, OWN, SECTOR6, SECTOR1, ACCOUNTS, SALESINC, MEDIUM, SECTOR4, LARGE, FIXEDINC, NC, NOPROFIT, AGE

b. Dependent Variable: NL

Hệ số R2 hiệu chỉnh trong mô hình này là 0,886. Điều này cho thấy có 88,6% sự biến thiên của biến không vay được vốn ngân hàng (NL) được giải thích chung bởi 19 biến độc lập AGE , FIXEDINC, FEMALE, MEDIUM, LARGE, NOPROFIT, ACCOUNTS, SALESINC, DOMESTIC, SECTOR7, EXPINC, SECTOR3, SECTOR2, SECTOR5, SECTOR6, OWN, SECTOR1, SECTOR4, NC.

Bảng 3.5 Các chỉ số kiểm định mô hình

| Model | Sum of Squares | Df | Mean Square | F | Sig. | |

| 1 | Regression Residual Total | 105.589 13.022 118.612 | 19 5 464 483 | .557 .028 | 198.014 | .000a |

Nguồn: tính toán của tác giả từ SPSS 18

a. Predictors: (Constant), DOMESTIC, FEMALE, SECTOR7, EXPINC, SECTOR3, SECTOR2, SECTOR5, OWN, SECTOR6, SECTOR1, ACCOUNTS, SALESINC, MEDIUM, SECTOR4, LARGE, FIXEDINC, NC, NOPROFIT, AGE

b. Dependent Variable: NL

Giả thuyết là mô hình xây dựng không phù hợp với tổng thể

Phân tích ANOVA cho thấy thông sô F có Sig. = 0.000 (< mức ý nghĩa α=0.01), bác bỏ giả thuyết trên, chứng tỏ rằng mô hình hồi quy xây dựng được là phù hợp với bộ dữ liệu thu thập được.

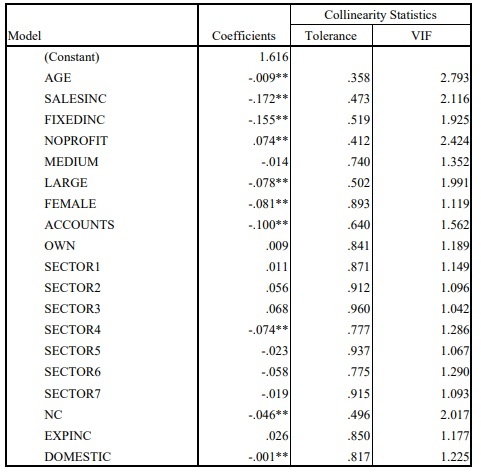

Bảng 3.6 Kết quả hồi quy các biến trong mô hình

Nguồn: tính toán của tác giả từ SPSS 18

a. Dependent Variable: NL

b. ** Mức ý nghĩa thống kê 5%

c. * Mức ý nghĩa thống kê 10%

Kết quả kiểm định hiện tượng đa cộng tuyến cho thấy mô hình không có hiện tượng này xảy ra vì tất cả hệ số Tolerance của các biến đều > (1-R 2 = 1-0.886 = 0.114) hoặc hệ số phóng đại phương sai (Variance inflation factor – VIF) của tất cả các biến đều <10.

Giá trị Sig. của các biến độc lập DOMESTIC, ACCOUNTS, SALESINC, SECTOR4, LARGE, FIXEDINC, NC, NOPROFIT, FEMALE, AGE đều nhỏ hơn 0,05 ta thấy các biến đưa vào đều có ý nghĩa về mặt thống kê với mức ý nghĩa 5%. Riêng biến MEDIUM, OWN, SECTOR1, SECTOR2, SECTOR3, SECTOR5, SECTOR6, SECTOR7 và EXPINC có Sig.F đều lớn hơn 0,1 nên không có ý nghĩa về mặt thống kê. Như vậy kết quả hồi quy cho thấy 10 biến độc lập trong mô hình (DOMESTIC, ACCOUNTS, SALESINC, SECTOR4, LARGE, FIXEDINC, NC, NOPROFIT, AGE, FEMALE) đều có ảnh hưởng đến biến phụ thuộc NL với mức ý nghĩa 5%.

3.4. Đánh giá, nhận định mô hình

Kết quả mô hình thể hiện ở các bảng trên cho thấy số năm hoạt động của công ty, tăng trưởng doanh thu, tăng trưởng TSCĐ, không có lợi nhuận, quy mô công ty lớn, giới tính của chủ sở hữu là nữ, tỷ lệ doanh thu nội địa, tài khoản ngân hàng, ngành sản xuất, số lượng đối thủ cạnh tranh và khả năng bị hạn chế tiếp cận tín dụng ngân hàng có quan hệ với nhau. Các tham số thống kê của mô hình đều chứng tỏ các mô hình là phù hợp và có ý nghĩa. Và mức độ giải thích của mô hình cao, thể hiện ở hệ số kiểm định độ phù hợp của mô hình là 0,886.

Về mối quan hệ giữa hai biến số năm hoạt động của công ty và khả năng bị hạn chế tiếp cận tín dụng ngân hàng, kết quả mô hình hồi quy tuyến tính cho thấy có mối quan hệ tiêu cực giữa chúng. Có nghĩa là, nếu số năm hoạt động của công ty lớn thì công ty có khả năng tiếp cận tín dụng hơn các công ty mới thành lập. Các kết quả nghiên cứu trước đây trên thế giới đều cho rằng biến số năm hoạt động của công ty không ảnh hưởng đến khả năng tiếp cận tín dụng doanh nghiệp. Điều này cho thây ở Việt Nam tuổi đời thành lập của công ty là một yếu tố quan trọng có ảnh hưởng đến khả năng tiếp cận tín dụng ngân hàng của DN. Như vậy, giả thuyết H1 mối tương quan nghịch giữa số năm hoạt động của công ty và khả năng bị hạn chế tiếp cận tín dụng ngân hàng đã được chứng minh thông qua số liệu thực tế từ 2010 đến 2012 của các DN niêm yết trên thị trường chứng khoán Việt Nam.

Kết quả mô hình hồi quy tuyến tính cho thấy có mối quan hệ tiêu cực giữa tăng trưởng doanh thu và khả năng bị hạn chế tiếp cận tín dụng ngân hàng. Kết quả này cũng phù hợp với kết quả nghiên cứu trên thế giới cũng như thực tế tín dụng Việt Nam. Như vậy, giả thuyết H2 mối tương quan nghịch giữa tăng trưởng doanh thu và khả năng bị hạn chế tiếp cận tín dụng ngân hàng đã được chứng minh.

Tương tự, kết quả mô hình hồi quy tuyến tính cho thấy có mối quan hệ tiêu cực giữa tăng trưởng TSCĐ và khả năng bị hạn chế tiếp cận tín dụng ngân hàng. Như vậy, giả thuyết H3 mối tương quan nghịch giữa tăng trưởng TSCĐ và khả năng bị hạn chế tiếp cận tín dụng ngân hàng đã được chứng minh. Đồng thời kết quả này cũng phù hợp với các nghiên cứu trước đây trên thế giới.

Về mối quan hệ giữa hai biến không có lợi nhuận và khả năng bị hạn chế tiếp cận tín dụng ngân hàng, kết quả mô hình hồi quy tuyến tính cho thấy có mối quan hệ tích cực giữa chúng. Có nghĩa là, nếu công ty hoạt động không có lợi nhuận thì công ty có khả năng không tiếp cận được tín dụng. Điều này phù hợp với lý thuyết tín dụng ngân hàng cũng như thực tế tín dụng Việt Nam. Như vậy, giả thuyết H4 mối tương quan thuận giữa không có lợi nhuận và khả năng bị hạn chế tiếp cận tín dụng ngân hàng đã được chứng minh.

Ngoài ra, quy mô công ty lớn, tỷ lệ doanh thu nội địa, tài khoản ngân hàng, ngành sản xuất, số lượng đối thủ cạnh tranh cũng tác động tiêu cực đến khả năng bị hạn chế tiếp cận tín dụng ngân hàng. Như vậy, giả thuyết H6 và H8 mối tương quan nghịch giữa các biến độc lập quy mô công ty lớn, tài khoản ngân hàng và biến phụ thuộc khả năng bị hạn chế tiếp cận tín dụng ngân hàng cũng được chứng minh (phù hợp với các kết quả nghiên cứu trước đây trên thế giới).

Vì kết quả hồi quy cho thấy giới tính của chủ sở hữu là nữ có mối tương quan nghịch với khả năng bị hạn chế tiếp cận tín dụng ngân hàng nên bác bỏ giả thuyết H7. Các kết quả nghiên cứu trước đây ở các nước khác cho thấy giới tính chủ sở hữu là nữ không ảnh hưởng đến khả năng tiếp cận tín dụng ngân hàng của DN. Điều này cho thấy tại Việt Nam các ngân hàng vẫn đánh giá cao về khả năng quản lý của nam giới.

Biến độc lập quy mô công ty vừa có hệ số sig. >0.1 nên không có mối quan hệ với khả năng bị hạn chế tiếp cận tín dụng ngân hàng nên bác bỏ giả thuyết H6 . Điều này đúng với kết quả nghiên cứu ở các nước khác. Thực tế cho thấy các ngân hàng đánh giá cao các công ty có quy mô lớn và các công ty này sẽ dễ dàng tiếp cận với nguồn tín dụng ngân hàng. Tuy nhiên nếu DN có quy mô vừa thì ngân hàng sẽ căn cứ vào các tiêu chí khác để quyết định chứ không đánh giá thấp các công ty này.

TÓM TẮT CHƯƠNG 3

Chương 3 đã trình bày kết quả nghiên cứu gồm kết quả thống kê mô tả các biến nghiên cứu, kết quả mô tả hệ số tương quan, kết quả nghiên cứu, kiểm định mô hình hồi quy. Từ kết quả hồi quy cho thấy, các yếu tố ảnh hưởng đến khả năng tiếp cận tín dụng ngân hàng của doanh nghiệp bao gồm số năm hoạt động của công ty, tăng trưởng doanh thu, tăng trưởng tài sản cố định, không có lợi nhuận, quy mô công ty lớn, giới tính của chủ sở hữu là nữ, có tài khoản ngân hàng, ngành sản xuất, số lượng đối thủ cạnh tranh, tỷ lệ doanh thu nội địa.

Trong chương tiếp theo, ta sẽ xem xét một vài gợi ý nhằm nâng cao khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên sàn chứng khoán Việt Nam.

CHƯƠNG 4

KIẾN NGHỊ NÂNG CAO KHẢ NĂNG TIẾP CẬN TÍN DỤNG NGÂN HÀNG CỦA DOANH NGHIỆP NIÊM YẾT TRÊN TTCK VIỆT NAM

Căn cứ kết quả nghiên cứu đã đạt được, một số kiến nghị nhằm hỗ trợ các doanh nghiệp vay được vốn đầu tư phát triển sản xuất kinh doanh, nâng cao hiệu quả sản xuất kinh doanh của doanh nghiệp.

4.1. Về phía các DN niêm yết trên thị trường chứng khoán Việt Nam

4.1.1.Nâng cao hiệu quả sản xuất kinh doanh, tăng mức độ tín chấp của các DN niêm yết

Kết quả mô hình hồi quy tuyến tính cho thấy, có mối quan hệ tiêu cực giữa tăng trưởng doanh thu và khả năng bị hạn chế tiếp cận tín dụng ngân hàng, đồng thời tăng trưởng doanh thu cũng là nhân tố tác động mạnh nhất đến khả năng bị hạn chế tiếp cận tín dụng ngân hàng. Về mối quan hệ giữa hai biến không có lợi nhuận và khả năng bị hạn chế tiếp cận tín dụng ngân hàng, kết quả cũng cho thấy có mối quan hệ tích cực giữa chúng. Có nghĩa là, nếu công ty hoạt động không có lợi nhuận thì công ty có khả năng không tiếp cận được tín dụng. Tương tự, kết quả mô hình hồi quy tuyến tính cho thấy có mối quan hệ tiêu cực giữa tăng trưởng TSCĐ và khả năng bị hạn chế tiếp cận tín dụng ngân hàng.