Ngân hàng càng đa dạng hoá các mức lãi suất phù hợp với từng loại khách hàng, từng kỳ hạn cho vay và chính sách khách hàng hấp dẫn thì càng thu hút được khách hàng, thực tốt mục tiêu mở rộng hoạt động cho vay. Nhưng nếu lãi suất không phù hợp quá cao hay quá thấp, không có lãi suất ưu đãi thì sẽ không thu hút được nhiều khách hàng và như vậy sẽ hạn chế hoạt động cho vay của Ngân hàng.

– Tổ chức của ngân hàng: cơ cấu tổ chức khoa học sẽ đảm bảo được sự phối hợp chặt chẽ nhịp nhàng giữa các cán bộ, nhân viên, các phòng ban trong ngân hàng, giữa các chi nhánh ngân hàng với nhau trong toàn bộ hệ thống cũng như với các cơ quan khác liên quan đảm bảo cho ngân hàng hoạt động nhịp nhàng, thống nhất có hiệu quả, qua đó sẽ tạo điều kiện đáp ứng kịp thời yêu cầu khách hàng.

– Thông tin tín dụng: là cơ sở cho quá trình thẩm định dự án là cơ sở cho quá trình phân tích, đánh giá của cán bộ thẩm định. Bên cạnh các thông tin do khách hàng cung cấp, khả năng tiếp cận, chủ động thu thập các nguồn thông tin khác và khả năng xử lý, sử dụng các thông tin của ngân hàng đóng vai trò quan trọng trong việc đảm bảo kết quả đánh giá khách hàng là chính xác.

– Chất lượng nhân sự: gồm trình độ nghiệp vụ, khả năng giao tiếp, trình độ ngoại ngữ, vi tính, sự nhiệt tình trong công việc của cán bộ, maketing… Nếu như khách hàng giao tiếp với cán bộ ngân hàng mà họ cảm thấy yên tâm về trình độ nghiệp vụ của cán bộ thì chắc chắn họ sẽ tìm đến với ngân hàng đó.

– Công tác thẩm định: là khâu quan trọng nhất trong quá trình quyết định cho khách hàng vay vốn. Trong quá trình thẩm định đòi hỏi cán bộ thẩm định phải có chuyên môn, có khả năng phán đoán thị trường và phải tuân thủ nghiêm ngặt quy trình tín dụng để tránh gây rủi ro cho ngân hàng trong quá trình cho vay vốn.

1.1.2. Các nhân tố về phía doanh nghiệp

Bên cạnh nhân tố về phía ngân hàng thì một nhân tố vô cùng quan trọng ảnh hưởng không nhỏ tới khả năng tiếp cận nguồn vốn tín dụng cho khách hàng đó chính là bản thân khách hàng. Nhân tố này bao gồm rất nhiều các yếu tố, cụ thể:

– Tài sản đảm bảo nguồn vốn vay của khách hàng: Một trong những yếu tố quan trọng nhất ảnh hưởng đến khả năng tiếp cận tín dụng là sự sẵn có của tài sản thế chấp. Thông thường, các ngân hàng nhận thấy được hai vai trò của tài sản đảm bảo (TSĐB). Thứ nhất, nguồn trả nợ phụ giúp ngân hàng giảm thiểu tổn thất một khi khách hàng không còn đủ khả năng thực hiện các nghĩa vụ trả nợ. Thứ hai, giúp nâng cao thiện chí trả nợ của khách hàng, ngăn chặn rủi ro đạo đức từ phía khách hàng vì nếu khách hàng không trả được nợ đồng nghĩa với việc bị mất đi TSĐB. Nhưng còn một vai trò khác nữa của TSĐB cũng rất hiệu quả trong việc giúp ngân hàng đánh giá, ‘sàng lọc’ ra những khách hàng tốt, chính là việc dựa vào thiện chí của khách hàng về việc có muốn tự nguyện đưa ra TSĐB cho khoản vay hay không. – Tuổi công ty: thường được xem như là một tín hiệu cho khả năng tồn tại và chất lượng quản lý của công ty, cũng như sự tích lũy vốn danh tiếng (Diamond, 1991; Oliner và Rudebusch, 1992). Hơn nữa, sự sai lệnh về thông tin là tương đối nhỏ hơn đối với các công ty lâu năm vì hồ sơ theo dõi dài hơn của các công ty này (Petersen và Rajan, 1994; Cressy, 1996). Các công ty càng lâu đời càng có khả năng tiếp cận tín dụng nhiều hơn các công ty mới thành lập.

– Quy mô công ty: các công ty nhỏ gặp khó khăn hơn trong thị trường tín dụng vì xác suất thất bại tương đối cao(Jensen và McGuckin, 1997), chi phí cố định trong việc vay vốn của các công ty nhỏ cao hơn (Symeonidis, 1996), và chi phí giám sát tương ứng cao hơn (Boocock và Woods, 1997). Ngoài ra, các công ty nhỏ hơn có thể có tài sản thế chấp tương đối thấp hơn nên các trách nhiệm của họ khi có sự cố ít hơn nên họ có thể kinh doanh mạo hiểm hơn.

Có thể bạn quan tâm!

-

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 1

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 1 -

Thực Trạng Về Các Doanh Nghiệp Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam

Thực Trạng Về Các Doanh Nghiệp Niêm Yết Trên Thị Trường Chứng Khoán Việt Nam -

Hệ Số Nợ/vốn Chủ Sở Hữu Của Các Doanh Nghiệp Niêm Yết (Lần)

Hệ Số Nợ/vốn Chủ Sở Hữu Của Các Doanh Nghiệp Niêm Yết (Lần) -

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 5

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 5 -

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 6

Các nhân tố tác động đến khả năng tiếp cận tín dụng ngân hàng của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam - 6

Xem toàn bộ 55 trang tài liệu này.

– Thiết lập cơ hội đầu tư của công ty (đại diện bởi lợi nhuận, tăng trưởng doanh thu, và tăng trưởng tài sản cố định): cũng có thể ảnh hưởng đến khả năng phân phối tín dụng (Hubbard, 1998). Cơ hội đầu tư càng nhiều thì khả năng tiếp cận tín dụng càng cao và ngược lại.

– Lưu chuyển tiền tệ: Drakos & N. Giannakopoulos (2011) cho rằng dòng tiền cao hơn phản ánh tính thanh khoản cao hơn là tín hiệu tốt để ngân hàng cho vay vì khả năng để đáp ứng thanh toán lãi suất cao hơn.

– Sử dụng kiểm toán độc lập và áp dụng các chuẩn mực kế toán quốc tế: làm tăng tính minh bạch của báo cáo tài chính. Dharan (1993) chỉ ra rằng ý kiến của kiểm toán viên được giả định là truyền đạt những đặc điểm rủi ro của công ty đến người cho vay.

Chi phí kiểm toán bên ngoài rất tốn kém nên các công ty lựa chọn để làm như vậy thực sự gửi một tín hiệu về chất lượng hoạt động của công ty đến ngân hàng cho vay. Vì vậy nó sẽ làm tăng khả năng tiếp cận tín dụng ngân hàng của doanh nghiệp.

– Loại hình doanh nghiệp (công ty trách nhiệm hữu hạn, công ty cổ phần, công ty hợp danh, doanh nghiệp tư nhân…): là một yếu tố quyết định đến tiềm năng của phân phối tín dụng. Ví dụ các công ty tư nhân chịu trách nhiệm vô hạn, do đó có khả năng áp dụng chiến lược đầu tư thận trọng hơn, cũng như giảm thiểu khả năng phá sản nên làm giảm rủi ro của người cho vay.

– Mức độ tín nhiệm của công ty: việc đánh giá mức độ tín nhiệm của khách hàng là một vấn đề khó khăn cho các ngân hàng khi mà các yêu cầu cơ bản của tiêu chí này là mối quan hệ dài hạn, uy tín, thương hiệu, trình độ năng lực quản lý của khách hàng…Các ngân hàng chủ yếu dựa vào lịch sử quan hệ của khách hàng với ngân hàng, còn với khách hàng mới thì việc đánh giá dựa vào ý kiến chủ quan của cán bộ tín dụng khi tiếp xúc với khách hàng bên cạnh các thông tin lấy được từ Trung tâm thông tin tín dụng của NHNN (CIC). Các công ty có mức độ tín nhiệm càng cao thì khả năng tiếp cận tín dụng ngân hàng càng lớn và ngược lại.

– Tính hiệu quả của vốn vay: đây chính là phương án sử dụng vốn vay của doanh nghiệp nhằm tạo ra lợi nhuận trả nợ cho ngân hàng. Nếu dự án được đánh giá là tốt thì khả năng ngân hàng cho DN vay là cao và ngược lại.

– Tính không đồng nhất ngành: các ngân hàng thường phân loại ngành để đánh giá chất lượng tín dụng vay, do đó nó cũng ảnh hưởng đáng kể đến quyết định cho vay của ngân hàng (Cole, 1998; Rajan và Zingales, 1998; Beck và Levine, 2002; Cowling và Mitchell, 2003).

– Duy trì tài khoản tiền gửi tại ngân hàng: đại diện cho mối quan hệ với ngân hàng làm tăng khả năng tiếp cận tín dụng ngân hàng.

– Giới tính của chủ sở hữu: có ảnh hưởng đến việc duyệt khoản vay là bao nhiêu hoặc mức lãi suất vay như thế nào (Cavaluzzo et al.,2002; Blancflower et al., 2003; Mijid and Bernasek, 2008)

– Ngoài ra còn có một số nhân tố khác tác động đến khả năng tiếp cận tín dụng ngân hàng như: công ty là thành viên của một hiệp hội kinh doanh, phòng thương mại, số lượng đối thủ cạnh tranh….

1.1.3. Các nhân tố khác

– Môi trường kinh tế – xã hội: môi trường kinh tế xã hội thuận lợi cho sự phát triển tín dụng ngân hàng là có đông dân cư, thu nhập cao, trung tâm tài chính, thương mại, du lịch, trung tâm giáo dục đào tạo, khoa học kỹ thuật…làm hoạt động tín dụng ngân hàng phát triển từ đó khả năng tiếp cận tín dụng của doanh nghiệp được nâng cao.

– Môi trường chính trị: Việt Nam có môi trường chính trị rất ổn định, đây là điều kiện hết sức thuận lợi, tạo tâm lý an tâm cho các nhà đầu tư trong và ngoài nước, tạo sự an tâm cho người dân bỏ vốn kinh doanh. Đó cũng là môi trường thuận lợi cho ngân hàng phát triển ổn định.

– Môi trường pháp lý: hiện tại nước ta cũng có những cải cách đáng kể để tạo ra môi trường pháp lý bình đẳng và công bằng cho các loại hình doanh nghiệp cùng tham gia kinh doanh, từng bước tiến tới hệ thống pháp luật đồng bộ, rà soát sửa đổi các thủ tục hành chính tạo điều kiện và tạo môi trường bình đẳng cho các doanh nghiệp được tiếp cận vốn tín dụng, đất đai, công nghệ mới, thông tin, thị trường, đào tạo và các chế độ ưu đãi của Nhà nước, khuyến khích doanh nghiệp mở rộng đầu tư.

– Môi trường khoa học công nghệ: Dưới tác động của khoa học công nghệ, phương thức sản xuất phát triển vì vậy người dân có điều kiện mở rộng sản xuất nên nhu cầu tiếp cận với nguồn vốn ngân hàng tăng. Với sự phát triển của khoa học kỹ thuật, công nghệ thông tin phát triển hoạt động kinh doanh của ngân hàng có những bước tiến dài, ngân hàng đã áp dụng công nghệ vào các dịch vụ của ngân hàng đặc biệt là trong hoạt động cho vay nguồn vốn tín dụng cho khách hàng.

– Môi trường tự nhiên: điều kiện về địa hình, địa lý nơi khách hàng sinh sống hay sản xuất kinh doanh, cơ sơ vật chất, hạ tầng kỹ thuật, đường giao thông đi lại, mật độ phân bố dân cư, thời tiết, thiên tai, hoả hoạn, dịch bệnh…những yếu tố này khi xảy ra gây ảnh hưởng rất lớn tới khách hàng, từ đó cũng ảnh hưởng tới khả năng tiếp cận nguồn vốn tín dụng của ngân hàng, không những vậy khách hàng trong lĩnh vực sản xuất nông nghiệp còn phải chịu tác động của yếu tố mùa vụ.

1.2. Một số nghiên cứu trên thế giới

1.2.1. Nghiên cứu của Hongjiang Zhao, Wenxu Wu và Xuehua Chen (2006) “What Factors Affect Small and Medium-sized Enterprise’s Ability to Borrow from Bank: Evidence from Chengdu City, Capital of South-Western China ‘s Sichuan Province”

Hongjiang Zhao, Wenxu và Xuehua Chen (2006) thực hiện nghiên cứu “Các nhân tố tác động đến khả năng vay nợ ngân hàng của doanh nghiệp nhỏ và vừa (SME): bằng chứng ở thành phố Chengdu, thủ phủ của tỉnh Tứ Xuyên Tây Nam Trung Quốc”. Dữ liệu khảo sát bao gồm tình hình tài chính của các doanh nghiệp vừa và nhỏ ở 10 quận thành phố Chengdu và 10 tỉnh lân cận. Thời gian nghiên cứu từ 2003 đến 2004. Tác giả sử dụng mô hình hồi quy đa biến và mô hình logit để phân tích các nhân tố ảnh hưởng đến khả năng vay nợ ngân hàng của SME. Các biến được đưa vào mô hình nghiên cứu như sau:

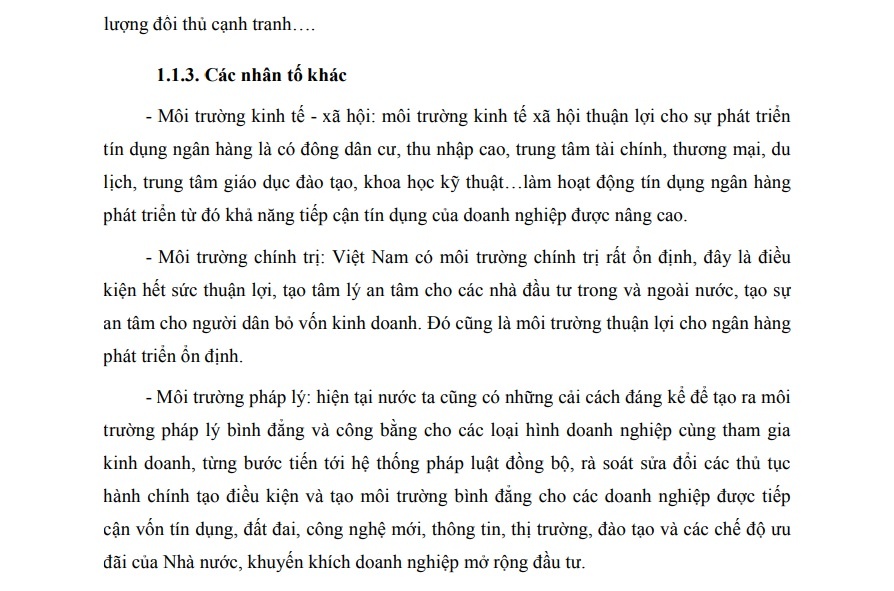

– Mô hình hồi quy đa biến:

+ Biến phụ thuộc (nợ vay): bao gồm nợ dài hạn và nợ ngắn hạn (Loan)

+ Biến độc lập (yếu tố tác động): tổng tài sản (Tasset), tỷ lệ nợ / tổng tài sản

(Adratio), lãi ròng (Nprofit), xếp hạng tín dụng (Cgrade)

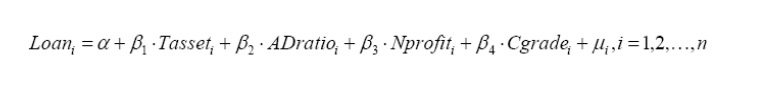

– Mô hình logit:

+ Biến phụ thuộc (y): y=1 nếu SME có vay nợ, y=0 nếu trường hợp khác.

+ Biến độc lập (yếu tố tác động): tổng tài sản (Tasset), tỷ lệ nợ / tổng tài sản

(Adratio), lãi ròng (Nprofit), xếp hạng tín dụng (Cgrade)

Kết quả nghiên cứu cho thấy: khả năng vay được nợ ngân hàng sẽ tăng nếu doanh nghiệp có tài sản thế chấp nhiều, quy mô doanh nghiệp lớn (thể hiện qua tổng tài sản), có mối quan hệ thân thiết với ngân hàng. Các yếu tố như doanh thu, lãi ròng, tỉ lệ nợ trên tổng tài sản, xếp hạng tín dụng không ảnh hưởng đến khả năng tiếp cận tín dụng ngân hàng của SMEs.

1.2.2. Nghiên cứu của Yuko Nikaido, Jesim Pais, Mandira Sarma (2012) “Determinants of Access to Institutional Credit for Small Enterprises in India”

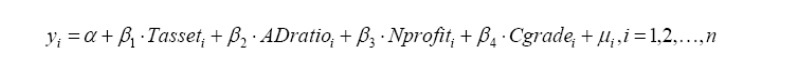

Yuko Nikaido, Jesim Pais, Mandira Sarma (2012) thực hiện nghiên cứu đề tài “Các nhân tố tác động khả năng tiếp cận tín dụng tổ chức của các doanh nghiệp nhỏ ở Ấn Độ”. Số lượng DN khảo sát là 2897 DN được khảo sát trên toàn Ấn Độ, theo các tiêu chí trên, tác giả lựa chọn ra một dữ liệu thích hợp để phân tích. Cuộc khảo sát tiến hành trong thời gian 5 năm. Mô hình nghiên cứu sử dụng là mô hình hồi quy logit có trọng số, có dạng như sau:

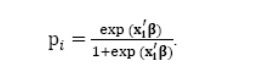

Trong đó, F(.) là hàm phân phối logit, vì vậy:

Xác suất (p) xảy ra để DN nhận được tín dụng tổ chức (y=1) với điều kiện x.

Các biến độc lập được đưa vào mô hình như sau: số lượng lao động (đại diện quy mô công ty); đất đai, nhà cửa chủ sở hữu (tài sản thế chấp), sản lượng doanh nghiệp (nhu cầu về vốn), ngành nghề kinh doanh đa dạng (biến giả), có tài khoản trong tổ chức tín dụng (đại diện cho mối quan hệ với tổ chức tín dụng), biến giả hợp đồng lao động, biến giả địa điểm đăng ký kinh doanh (phía Đông, Tây, Nam, Bắc Ấn Độ), biến giả trình độ học vấn của chủ sở hữu DN, biến giả chủ sở hữu DN là nữ, biến giả nông thôn.

Kết quả nghiên cứu cho thấy: các nhân tố làm tăng khả năng tiếp cận tín dụng của doanh nghiệp nhỏ ở Ấn Độ bao gồm: trình độ học vấn trung học trở lên, có tài khoản ngân hàng. Nhân tố làm giảm khả năng tiếp cận tín dụng của doanh nghiệp nhỏ bao gồm hoạt động kinh doanh đa dạng, nông thôn, địa điểm kinh doanh ở Đông và Nam Ấn Độ . Các nhân tố như quy mô công ty, sản lượng doanh nghiệp, giá trị tài sản cố định, giới tính của chủ sở hữu không tác động đến khả năng tiếp cận tín dụng của DN nhỏ.

1.2.3. Nghiên cứu của Konstantinos. Drakos và Nicholas Giannakopoulos (2011) “On the determinants of credit rationing: Firm-level evidence from transition countries”

Konstantinos. Drakos và Nicholas Giannakopoulos (2011) thực hiện nghiên cứu đề tài “Các nhân tố tác động đến việc phân bổ tín dụng: Tình huống nghiên cứu ở các nước đang chuyển đổi nền kinh tế”. Dữ liệu nghiên cứu bao gồm 9500 doanh nghiệp ở 26 nền kinh tế chuyển đổi: 15 nền kinh tế ở Trung và Đông Âu và 11 nền kinh tế của Cộng đồng các quốc gia độc lập.

Konstantinos. Drakos và Nicholas Giannakopoulos đặc biệt quan tâm đến khảo sát nhóm các nhân tố tác động chính như sau: (1) Thiết lập cơ hội đầu tư của công ty (đại diện bởi lợi nhuận, tăng trưởng doanh thu, và tăng trưởng tài sản cố định), (2) tuổi công ty, (3) quy mô công ty, (4) giới tính của chủ sở hữu chính, (5) sử dụng kiểm toán độc lập, (6) áp dụng các chuẩn mực kế toán quốc tế, (7) duy trì các tài khoản tiết kiệm (đại diện cho mối quan hệ với ngân hàng).