Bảng 2.2: Tình hình hoạt động kinh doanh của Ngân hàng TMCP Quân đội - Chi nhánh Huế năm 2017 – 2019

ĐVT: Triệu đồng

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch | |||||||

Giá trị | % | Giá trị | % | Giá trị | % | 2018/2017 | 2019/2018 | |||

Tuyệt đối | Tương đối % | Tuyệt đối | Tương đối % | |||||||

I. Tổng doanh thu | 129.155,1 | 100 | 143.692,4 | 100 | 154.439,3 | 100 | 14.537,3 | 11,26 | 10.746,9 | 7,48 |

1. Thu lãi cho vay | 86.409,3 | 66,90 | 92.154,1 | 64.13 | 103.964,5 | 67,32 | 5.744,8 | 6,65 | 11.810,4 | 12,82 |

2. Thu lãi điều chuyển vốn | 24.154,6 | 18,70 | 29.557,9 | 20.57 | 30.654,1 | 19,85 | 5.403,3 | 22,37 | 1.096,2 | 3,71 |

3. Thu nhập từ hoạt động dịch vụ | 5.322,1 | 4,12 | 5.964,7 | 4.15 | 5.237,3 | 3,39 | 642,6 | 12,07 | -727,4 | -12,20 |

4. Thu nhập từ hoạt động KD ngoại hối | 10.271,4 | 7,95 | 12.128,5 | 8.44 | 11.198,0 | 7,25 | 1.857,1 | 18,08 | -930,5 | -7,67 |

5. Thu nhập khác | 2.997,7 | 2,32 | 3.887,2 | 2.71 | 3.385,4 | 2,19 | 889,5 | 29,67 | -501,8 | -12,91 |

II. Tổng chi phí | 113.197,2 | 100 | 126.755,4 | 100 | 135.352,1 | 100 | 13.558,2 | 11,98 | 8.596,7 | 6,78 |

1. Chi trả lãi tiền gửi | 62.512,6 | 55,22 | 73.917,0 | 58.31 | 82.918,8 | 61,26 | 11.404,4 | 18,24 | 9.001,8 | 12,18 |

2. Chi trả nhân viên | 11.651,2 | 10,29 | 11.898,6 | 9.39 | 11665,0 | 8,62 | 247,4 | 2,12 | -233,6 | -1,96 |

3. Chi trả dự phòng | 2.791,0 | 2,47 | 2.135,5 | 1.68 | 3.041,6 | 2,25 | -655,5 | -23,49 | 906,1 | 42,43 |

4. Chi khác | 36.242,4 | 32,02 | 38.804,3 | 30.61 | 37.726,7 | 27,87 | 2.561,9 | 7,07 | -1.077,6 | -2,78 |

III. Lợi nhuận | 15.957,9 | 100 | 16.937,0 | 100 | 19.087,2 | 100 | 979,1 | 6,14 | 2.150,2 | 12,70 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại.

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại. -

Thực Trạng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Thực Trạng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Tình Hình Tài Sản, Nguồn Vốn Của Ngân Hàng Tmcp Quân Đội –Chi Nhánh Huế Năm 2017 - 2019

Tình Hình Tài Sản, Nguồn Vốn Của Ngân Hàng Tmcp Quân Đội –Chi Nhánh Huế Năm 2017 - 2019 -

Tình Hình Doanh Số Cho Vay Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Giai Đoạn 2017 – 2019

Tình Hình Doanh Số Cho Vay Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Giai Đoạn 2017 – 2019 -

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 10

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 10 -

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 11

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 11

Xem toàn bộ 91 trang tài liệu này.

(Nguồn: Ngân hàng TMCP Quân đội – Chi nhánh Huế)

47

2.2. Thực trạng cho vay tín dụng tại ngân hàng TMCP Quân đội – chi nhánh Huế giai đoạn 2017 – 2019

2.2.1. Các sản phẩm cho vay khách hàng cá nhân của ngân hàng TMCP

Quân đội chi nhánh Huế

Đối với ngành ngân hàng hay bất cứ ngành nào thì khách hàng đều là trung tâm của các sản phẩm, dịch vụ. Các sản phẩm, dịch vụ sinh ra nhằm đáp ứng nhu cầu của khách hàng. Dựa theo đó, MBBank đã chia các sản phẩm cho vay khách hàng cá nhân như sau:

Nhóm sản phẩm cho vay bất động sản

- Cho vay mua nhà, nền nhà, đất dự án

- Cho vay mua căn hộ The Manor Crown Huế

- Cho vay mua căn hộ Vicoland

Nhóm sản phẩm cho vay tiêu dùng

- Cho vay trả góp xây dựng, sửa chữa nhà

- Cho vay trả góp sinh hoạt tiêu dùng

- Cho vay hỗ trợ tiêu dùng

- Cho vay mua xe ôtô trả góp

- Cho vay cầm cố sổ tiết kiệm, giấy tờ có giá do MB phát hành

Nhóm sản phẩm cho vay SXKD

- Cho vay phục vụ sản xuất kinhh doanh và dịch vụ:

Đây là nhóm sản phẩm dịch vụ hỗ trợ nguồn vốn giúp khách hàng bổ sung vốn lưu động hoặc mua máy móc thiết bị, nhà xưởng, phương tiện vận chuyển...

Hình thức này không nhất thiết phải có giấy phép kinh doanh, thay vào đó là các giấy tờ hoá đơn chứng minh mục đích sử dụng vốn, hay phương án sản xuất kinh doanh.

Thời hạn vay có ngắn hạn, trung hạn và dài hạn.

Phương thức trả nợ: lãi hàng tháng vốn trả cuối kỳ hoặc gốc và lãi trả hàng tháng.

- Cho vay sản xuất kinh doanh trả góp

Đây là hình thức tài trợ vốn lưu động thường xuyên cho khách hàng nhanh

chóng tăng vốn kinh doanh.

Hình thức này bắt buộc phải có giấy phép kinh doanh.

Thời hạn vay: < 60 tháng.

Hạn mức: < 5 tỷ.

Phương thức trả nợ: gốc và lãi trả hàng tháng, hàng quý, nửa năm và hằng năm

2.2.2. Quy trình cho vay đối với khách hàng cá nhân tại ngân hàngTMCP

Quân đội

Để tạo ra một quy trình chuẩn và tránh sai sót trong quá trình thực hiện công việc, MBBank đã đề ra quy trình cho vay như sau:

Bước 1: Thiết lập hồ sơ

Lập hồ sơ vay vốn là khâu căn bản đầu tiên trong quy trình cho vay. Đối với khách hàng lần đầu đi vay tại ngân hàng sẽ được cán bộ tín dụng (CBTD) hướng dẫn đăng ký thông tin khách hàng, các điều kiện vay vốn và lập hồ sơ vay vốn. Đối với khách hàng đã có quan hệ tín dụng, CBTD kiểm tra cácđiều kiện vay, bộ hồ sơ cho vay, hướng dẫn khách hàng hoàn thiện hồ sơ vay vốn, giấy tờ còn thiếu.

Hồ sơ vay vốn gồm:

Mẫu đơn đăng ký vay vốn theo quy định của ngân hàng.

Giấy tờ tùy thân (chứng minh nhân dân, các giấy tờ tùy thân khác).

Sổ hộ khẩu, sổ tạm trú.

Bảng sao kê lương, xác nhận lương, bảng lương, cùng hợp đồng lao động,

hợp đồng làm việc chứng minh nguồn trả nợ.

Các giấy tờ liên quan đến khoản tín dụng.

Các giấy tờ liên quan đến đảm bảo tiền vay (nếu có).

Với mỗi mục đích vay tiền ngân hàng quy định từng loại giấy tờ cụ thể. Sau khi tiếp nhân hồ sơ, CBTD sẽ kiểm tra lại số lượng, tính pháp lý của các loại giấy tờ và đưa lên cấp trên xin ý kiến.

Bước 2: Phân tích, thẩm định khách hàng và phương án vay vốn.

Đây là bước đánh giá khách hàng về các điều kiện vay vốn và hoàn trả nợ vay, trên cơ sở đó ngân hàng sẽ quyết định cho vay và giám sát khoản vay. Ở bước này cán bộ tín dụng và cán bộ tín dụng sẽ chịu trách nhiệm tiến hành kiểm tra, đánh giá hồ sơ vay vốn của khách hàng gồm:

Thứ nhất, năng lực của khách hàng. Khách hàng vay vốn phải có tư cách pháp nhân, đây là điều kiện tiên quyết để ngân hàng xem xét cho vay nhằm xác định trách nhiệm trước pháp luật về trả nợ vay. Đối với khách hàng cá nhân phải là những người có năng lực pháp lý và năng lực hành vi, có hộ khẩu trên cùng địa bàn. Ngân hàng không chấp nhận cho vay những người đang chấp hành án, bị tòa án cấm kinh doanh, người bị tâm thần, không có năng lực pháp lý…

Thứ hai, uy tín của khách hàng. Đây là yếu tố quan trọng cần đánh giá, đánh giá dựa trên thông của khách hàng. Đối với khách hàng cũ , các giao dịch trước đó của họ với ngân hàng sẽ để lại lượng lớn thông tin về tính trung thực, các nguồn tài chính và năng lực của khách hàng, thông tin về tính nghiêm túc trong việc thực hiện nghĩa vụ trả nợ, tính ổn định trong sản xuất kinh doanh. Đối với khách hàng mới, phụ thuộc vào sự giới thiệu, vào các khách hàng khác có quan hệ với họ.

Thứ ba, phân tích tình hình tài chính của khách hàng. Đánh giá chính xác năng lực tài chính nhằm xác định khả năng độc lập tài chính, khả năng thanh toán

và khả năng trả nợ của khách hàng. Ngoài ra, xác định nhu cầu thực sự cần vay vốn của khách hàng để ngân hàng xem xét có cho vay hay không, mức cho vay là bao nhiêu.

Thứ tư, phương án vay vốn và khả năng trả nợ của khách hàng. Đánh giá mức độ khả thi của phương án sản xuất kinh doanh đối với kinh doanh hộ gia đình và tính toán chính xác nguồn trả nợ của khách hàng.

1Thứ năm, đánh giá các đảm bảo tiền vay của khách hàng (tài sản thế chấp, cầm cố, bảo lãnh), kiểm tra tính pháp lý, quyền sở hữu của khách hàng đối với tài sản đó.

Thứ sáu, phân tích và dự báo ảnh hưởng của môi trường kinh doanh đến phương án vay vốn, trả nợ của khách hàng.

Bước 3: Quyết định cho vay.

Bước này rất quan trọng vì dễ xảy ra sai lầm đó là chấp thuận cho vay khách hàng không tốt và từ chối một khách hàng tốt. Cả hai sai lầm đều ảnh hưởng đáng kể với ngân hàng. Một là dẫn đến thiệt hại do nợ quá hạn hoặc nợ không thu hồi được, hai là thiệt hại vì uy tín và mất cơ hội cho vay. Vì vậy, MBBank luôn chú trọng tới thu thập thông tin, xử lý thông tin một cách chính xác và đầy đủ làm cơ sở ra quyết định.

Sau khi xem xét kỹ lưỡng, thẩm định hồ sơ vay vốn thấy thỏa mãn các điều kiện và nguyên tắc, ngân hàng quyết định cho vay với khách hàng.

Bước 4: Kiểm tra và hoàn chỉnh hồ sơ cho vay và hồ sơ đảm bảo.

Sau khi được duyệt cho vay, CBTD sẽ chuyển hồ sơ cho chuyên viên hỗ trợ để chuyên viên hỗ trợ trên cơ sở nội dung, điều kiện đã được duyệt và soạn thảo hợp đồng đồng mẫu, hợp đồng tín dụng, hợp đồng bào đảm tiền vay trình kiểm soát cho ý kiến chỉnh sửa. Tiếp theo, CBTD sẽ trao đổi với khách hàng về điều kiện hợp đồng, thống nhất với phương án cho vay đã được phê duyệt và chuyên viên hỗ trợ sẽ trình dự thảo cuối cùng đã được khách đồng ý lên kiểm soát, kiểm soát kiểm tra

lại các điều khoản hợp đồng tín dụng, hợp đồng bảo đảm tiền vay đúng với các điều kiện được lãnh đạo phê duyệt. Trình lên lãnh đạo và tiến hành ký hợp đồng với khách hàng trước sự chứng kiến của hai bên cùng công chứng viên.

Bước 5: Giải ngân.

Tùy theo từng khoản vay, mục đích vay và phương thức thanh toán sẽ quyết

định hình thức giải ngân phù hợp.

Bước 6: Giám sát, theo dòi khoản vay, thu nợ và xử lý các vấn đề phát sinh. Giám sát và theo dòi nhằm kiểm tra tính thực hiện của kế hoạch sử dụng vốn,

trả nợ và khả năng trả nợ của khách hàng, phát hiện dự báo những rủi ro có thể phát sinh, phát hiện sớm những khoản vay có vấn đề trước khi trở nên nghiêm trọng để đề xuất các biện pháp giải quyết xử lý kịp thời.

Bước 7: Tất toán khế ước, thanh lý hợp đồng, lưu hồ sơ.

Khi khách hàng trả hết khoản nợ bao gồm nợ gốc và lãi hoặc dư nợ vay đã được xử lý bằng quỹ rủi ro hoặc xóa nợ. CBTD và cán bộ kế toán đối chiếu, tất toán tài khoản cho vay của món nợ, lập biên bản giao trả tài sản đảm bảo và chuyển toàn bộ hồ sơ vào kho lưu trữ.

2.2.3. Thực trạng hoạt động cho vay khách hàng nhân của Ngân hàng

Quân đội – chi nhánh Huế

2.2.3.1. Tình hình doanh số cho vay đối với khách hàng cá nhân

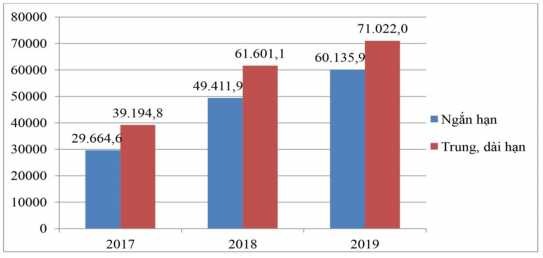

Doanh số cho vay chính là tổng số tiền ngân hàng đã giải ngân cho khách hàng vay trong thời gian nhất định, có thể là tháng, quý hoặc năm. Doanh số cho vay càng cao chứng tỏ ngân hàng đã sử dụng vốn một cách hiệu quả. Tôi lựa chọn cách phân chia theo thời hạn (ngắn hạn, trung hạn và dài hạn) để phân tích. Việc phân loại này dễ dàng so sánh cơ cấu giữa nguồn vốn huy động và nguồn cho vay. Điều đó xác định độ an toàn của hoạt động tín dụng cá nhân của ngân hàng.

Nhìn vào bảng 4 ta thấy, doanh số cho vay khách hàng cá nhân tăng liên tục qua các năm 2017 – 2019. Năm 2017 là 68.859,4 triệu đồng; năm 2018 tăng lên 111.013,1 triệu đồng, tăng 61,22% so với năm 2017; năm 2019 tiếp tục tăng nhưng chậm hơn, là

131.158 triệu đồng, tăng 18,15% so với năm 2018. Các số liệu này cho thấy tình hình 3 năm qua của ngân hàng mảng cho vay khách hàng cá nhân tăng trưởng tốt. Đây là tín hiệu kinh doanh đáng mừng của ngân hàng và khẳng định sự cố gắng nỗ lực của lãnh đạo, của cán bộ nhân viên.

Nguyên nhân của sự tăng trưởng này là do ngân hàng đã thực hiện nhiều chương trình khuyến mãi, chương trình ưu đãi như mở app tặng quà, chương trình trả góp lãi suất 0%,…Hơn nữa, cũng với sự tăng trưởng của nền kinh tế, người dân có nhu cầu càng cao về vay vốn mở rộng kinh doanh hay để phục vụ cho tiêu dùng.

Tỷ trọng cho vay KHCN trong tổng số cho vay lúc tăng lúc giảm, năm 207 chiếm 22,92%, năm 2018 tăng lên 26,69% nhưng đến năm 2019 thì tỷ trọng này giảm còn 23,57% mặc dù doanh số cho vay vẫn tăng đều. Điều này cho thấy, MBBank đang thắt chặt khách hàng, hạn chế những khách hàng không đủ điều kiện nhằm hạn chế các rủi ro, đặc biệt rủi ro nợ xấu.

Xét thấy, DSCV KHCN ngắn hạn chiếm tỷ trọng thấp hơn DSCV KHCN trung và dài hạn. Doanh số cho vay ngắn hạn năm 2018 là 49.411,9 triệu đồng tăng 19.747,3 triệu đồng tức tăng 66,57% so với năm 2017; năm 2019 tăng 21,7 % so với năm 2018 tương ứng với mức tăng 10.724 triệu đồng. Doanh số cho vay trung, dài hạn năm 2018 là 61.601,1 triệu đồng tăng trưởng 57,17% so với năm 2017, năm 2019 tăng 15.29% so với năm 2018 đạt 71.022 triệu đồng. Tỷ trọng DSCVKHCN tăng khá nhanh, điều này thể hiện ngân hàng đã xác định được nhu cầu vay vốn của KHCN ngày càng tăng và Ban lãnh đạo đã đi đúng hướng, định hướng phát triển chi nhánh là tập trung cấp tín dụng KHCN.

(Nguồn: Ngân hàng TMCP Quân đội – chi nhánh Huế)

Biểu đồ 2. 2: Doanh số cho vay KHCN phân theo thời hạn vay tại Ngân hàng

TMCP Quân đội - chi nhánh Huế năm 2017 - 2019