736.734,2 triệu đồng và năm 2019 là 1.009.782,5 triệu đồng; năm 2018 so với năm 2017 tăng 175.568,3 triệu đồng hay tăng 31,29%, năm 2019 so với năm 2018 tăng 273.048,3 triệu đồng hay tăng 37,06%. Để tăng được như vậy là do chi nhánh thực hiện các chương trình khuyến mãi, các hoạt động marketing… đã thu hút được lượng lớn khách hàng và lượng khách tin tưởng đến với ngân hàng ngày càng nhiều, điều này phù hợp với việc hoạt động ngày một lớn hơn của ngân hàng và nhu cầu ngày càng lớn của khách hàng. Để thấy rò sự tăng trưởng này hơn, ta tiếp tục phân tích từng chỉ tiêu như sau:

Xét về tài sản:

Ta dễ dàng nhận thấy khoản mục cho vay khách hàng chiêm tỷ trọng lớn nhất trong tổng tài sản của ngân hàng và có xu hướng ngày càng tăng. Cho vay là hoạt động kinh doanh tạo ra nguồn lợi nhuận chính cho ngân hàng. Cụ thể, cho vay khách hàng năm 2017 là 472.305,3 triệu đồng chiếm 84,17%, năm 2018 tăng lên thành 708.315,3 triệu đồng chiếm 96,14% và năm 2019 là 973.688,2 triệu đồng chiếm 96,43%. Năm 2018 so với năm 2017 khoản cho vay khách hàng tăng 236.010 triệu đồng hay tăng 49,97%; năm 2019 so với năm 2018 tăng 265.372,9 triệu đồng hay tương ứng với mức tăng 37,47%. Các chỉ số này cho thấy ngân hàng đã có những thành công trong việc thực hiện các chương trình khuyến mãi, các gói ưu đãi khi khách hàng sử dụng dịch vụ tại ngân hàng. Ngoài ra, các chỉ số này còn cho thấy khách hàng ngày càng tin tưởng MBBank và chất lượng dịch vụ tại đây rất tốt.

Bảng 1.2: Tình hình tài sản, nguồn vốn của Ngân hàng TMCP Quân đội –Chi nhánh Huế năm 2017 - 2019

Đơn vị: Triệu đồng

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch | |||||||

2018/2017 | 2019/2018 | |||||||||

Tuyệt đối | Tương đối % | Tuyệt đối | Tương đối % | |||||||

Giá trị | % | Giá trị | % | Giá trị | % | |||||

I. Tài sản | 561.165,9 | 100 | 736.734,2 | 100 | 1.009.782,5 | 100 | 175.568,3 | 31,29 | 273.048,3 | 37,06 |

Tiền mặt | 14.647,9 | 2,61 | 10.591,8 | 1,44 | 23.977,3 | 2,37 | -4.056,1 | -27,69 | 13.385,5 | 126,38 |

Tiền gửi tại TCTD | 16.046,4 | 2,86 | 7.354,2 | 1,00 | 3.664,8 | 0,36 | -8.692,2 | -54,17 | -3.689,4 | -50,17 |

Cho vay KH | 472.305,3 | 84,17 | 708.315,3 | 96,14 | 973.688,2 | 96,43 | 236.010,0 | 49,97 | 265.372,9 | 37,47 |

Tài sản cố định | 1.083,2 | 0,19 | 212,6 | 0,03 | 878,1 | 0,09 | -870,6 | -80,37 | 665.5 | 313,03 |

Tài sản có khác | 57.083,1 | 10,17 | 10.260,3 | 1,39 | 7.574,1 | 0,75 | -46.822,8 | -82,03 | -2.686,2 | -26,18 |

II. Nguồn vốn | 561.165,9 | 100 | 736.734,2 | 100 | 1.009.782,5 | 100 | 175.568,3 | 31,29 | 273.048,3 | 37,06 |

Vốn huy động | 546.294,2 | 97,35 | 609.407,3 | 82,72 | 701.115,5 | 69,43 | 63.113,1 | 11,55 | 91.708,2 | 15,05 |

Vay từ các TCTD | 385,8 | 0,07 | 931,7 | 0,13 | 931,6 | 0,09 | 545,9 | 141,50 | -0,1 | -0,01 |

Tài sản nợ khác | 12.918,7 | 2,30 | 117.354,3 | 15,93 | 286.963,4 | 28,42 | 104.435,6 | 808,41 | 169.609,1 | 144,53 |

Vốn và các quỹ | 1.367,5 | 0,24 | 8.024,4 | 1,09 | 19.961,9 | 1,98 | 6.656,9 | 486,79 | 11.937,5 | 148,77 |

Nguồn vốn khác | 199,7 | 0,04 | 1.016,5 | 0,14 | 810,1 | 0,08 | 816.8 | 409,01 | -206,4 | -20,30 |

Có thể bạn quan tâm!

-

Sơ Đồ Quy Trình Cho Vay Của Ngân Hàng Thương Mại

Sơ Đồ Quy Trình Cho Vay Của Ngân Hàng Thương Mại -

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại.

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Khách Hàng Cá Nhân Của Ngân Hàng Thương Mại. -

Thực Trạng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Thực Trạng Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Năm 2017 – 2019

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Năm 2017 – 2019 -

Tình Hình Doanh Số Cho Vay Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Giai Đoạn 2017 – 2019

Tình Hình Doanh Số Cho Vay Của Ngân Hàng Tmcp Quân Đội - Chi Nhánh Huế Giai Đoạn 2017 – 2019 -

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 10

Thực trạng hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Quân đội – Chi nhánh Huế - 10

Xem toàn bộ 91 trang tài liệu này.

(Nguồn: Ngân hàng TMCP Quân đội – chi nhánh Huế)

40

Ngược với hoạt động cho vay, hoạt động tiền gửi tại TCTD có xu hướng giảm dần qua các năm. Năm 2017, tiền gửi tại các TCTD là 16.046,4 triệu đồng chiếm 2,86% tổng tài sản, năm 2018 giảm xuống còn 7.354,2 triệu đồng chiếm 1%, năm 2019 tiếp tục giảm xuống còn3.664,8 triệu đồng chiếm 0,36%. Năm 2018 so với năm 2017 giảm 8.692,2 triệu đồng (tương ứng với mức giảm 54,17%), năm 2019 so với năm 2018 lại tiếp tục giảm 3.689,4 triệu đồng (tương ứng với mức giảm 50,17%). Tiền gửi tại các TCTD không nằm trong mục tiêu phát triển của ngân hàng mà hoạt động này nhằm bảo vệ quyền lợi của người gửi tiền, góp phần duy trì sự ổn định của hệ thống các TCTD, bảo đảm sự phát triển an toàn, lành mạnh của hoạt động ngân hàng.

Giá trị tiền mặt không ổn định, lúc tăng lúc giảm. Năm 2018, giá trị tiền mặt là 10.591,8 triệu đồng chiếm 1,44% trong tổng tài sản, so với năm 2017 giảm 4.056,1 triệu đồng, tương ứng với mức giảm 27,69%; năm 2019 thì tăng lên 23.977,3 triệu đồng, so với năm 2018 tăng 13.385,5 triệu đồng tương ứng tăng 126,38%. Để đảm bảo tính thanh khoản hay tránh rủi ro thanh khoản, theo quy định của ngân hàng trung ương buộc các ngân hàng thương mại cũng như MBBank phải tuân thủ là luôn phải dự trữ một khoản tiền mặt để đáp ứng nhu cầu rút tiền gửi và các khoản tín dụng theo cam kết. Tuy nhiên, theo xu hướng hiện đại, hướng tới sự tiện lợi, an toàn thì các giao dịch và thanh toán không dùng tiền mặt là xu thế tất yếu của thế giới. do đó nên tỷ lệ tiền gửi có xu hướng giảm trong tổng tài sản.

Qua bảng 2, ta cũng dễ dàng thấy, tài sản cố định chiếm tỷ lệ nhỏ nhất trong tổng tài sản. Tài sản cố định là các máy tính, máy in, văn phòng,… đều là những tài sản được sử dụng lâu dài và một số máy móc thiết bị đã được đầu tư từ lâu nhưng còn sử dụng được nên chỉ tiêu này chỉ chiếm một phần nhỏ trong chỉ tiêu tài sản. Tài sản cố định năm 2018 là 212,6 triệu đồng so với năm 2017 giảm 870,6 triệu đồng, tương ứng giảm 80,37%; năm 2019 chỉ tiêu này là 878,1 triệu đồng tăng so với năm 2018 là 665,5 triệu đồng tương ứng với 313,03%.Tài sản khác như phí phải thu từ hoạt động tín dụng, phải thu về cho vay, phải thu về các khoản đã chi hộ,… giá trị của tài sản này cũng thay đổi qua 3 năm với xu hướng giảm dần. Cụ thể, năm

2017 là 57.083,1 triệu đồng, năm 2018 là 10.260,3 triệu đồng và năm 2019 là 7.574,1 triệu đồng. Năm 2018 so với năm 2017 giảm đáng kể 46.822,8 triệu đồng hay giảm 82,03%, năm 2019 so với năm 2018 giảm 2.686,2 triệu đồng tương ứng với mức giảm 26,18%.

Xét về nguồn vốn:

Nguồn vốn của ngân hàng tăng mạnh, năm 2017 là 561.165,9 triệu đồng đến năm 2019 tăng gần gấp đôi 1.009,782 triệu đồng. Sự gia tăng này, xuất phát từ vốn huy động khách hàng tại chi nhánh, bên cạnh đó còn có tài sản nợ khác góp phần làm cho nguồn vốn của MBBank, chi nhánh Huế tăng nhanh trong giai đoạn 2017 – 2019. Ngân hàng huy động vốn qua nhiều hình thức như tiền gửi của các tổ chức tín dụng, tiền gửi của các tổ chức kinh tế cá nhân, phát hành các giấy tờ có giá. Để thấy rò sự gia tăng nguồn vốn ta phân tích từng hình thức huy động như sau:

Cùng với sự phát triển của kinh tế, nguồn thu nhập của người dân cũng ổn định và ngày càng cao hơn, nguồn tiền dự trữ của họ tăng, thay vì để tiền rảnh rỗi họ đã gửi vào ngân hàng để lấy lãi nên đã làm cho vốn huy động của ngân hàng tăng. Năm 2017, vốn huy động là 546.294,2 triệu đồng chiếm 97,35% trong tổng nguồn vốn ; năm 2018 là 609.407,3 triệu đồng chiếm 82,72%; năm 2019 là 1.009,782 triệu đồng chiếm 69,43%. Xét về giá trị thì vốn huy động tăng nhưng về tỷ trọng lại giảm qua từng năm, nguyên nhân là tài sản nợ khác tăng mạnh.

Tài sản nợ khác năm 2017 chỉ có 12.918,7 triệu đồng và chiếm tỷ trọng 2,3%; năm 2018 đột nhiên tăng mạnh gấp 9 lần lên 117.354,3 triệu đồng, chiếm 15,93%; năm 2019 tiếp tục tăng gấp 2,5 lần lên 286.963,4 triệu đồng chiếm 28,42%. Chênh lệch năm 2018 so với 2017 là 104.435,6 triệu đồng tương ứng với mức tăng 808, 4%; năm 2019 so với 2018 tăng 169.609,1 triệu đồng ứng với 148,77%.

Vốn vay từ các TCTD, chiếm tỷ trọng rất nhỏ trong tổng nguồn vốn, năm 2017 đến 2019 lần lượt là 385,8 triệu đồng; 931,7 triệu đồng; 931,6 triệu đồng; tương ứng với tỷ trọng 0,07%; 0,13%; 0,09%. Nguyên nhân chỉ tiêu này thấp là vì ngân hàng đã huy động được lượng lớn vốn từ khách hàng, đủ để duy trì hoạt động mà không cần phải vay từ các tổ chức tín dụng.

Ngoài ra vốn và các quỹ, nguồn vốn khác tăng không đáng kể và chiếm tỷ trọng nhỏ.

Qua phân tích, tài sản và vốn của ngân hàng đều tăng qua các năm, điều này khẳng định MBBank đã có những thành công đáng kể trong hoạt động kinh doanh, ngân hàng đã thực hiện tốt khâu tiếp thị, đổi mới giao dịch và thu hút được nhiều khách hàng. Tuy nhiên, MBBank cần phải mở rộng hơn nữa để phát huy hết khả năng hiện có và đem lại nguồn thu nhập lớn, góp phần phát triển MBBank Huế nói riêng và MBBank nói chung.

2.1.4.2. Tình hình biến động kết quả kinh doanh

Sự phát triển, kinh doanh có hiệu quả của mọi doanh nghiệp nói chung và MBBank Huế nói riêng được thể hiện rò nhất ở các con số kết quả kinh doanh mỗi năm. Như vậy, để tìm hiểu sự phát triển của MBBank chi nhánh Huế, ta tiến hành phân tích bảng 3 “Tình hình hoạt động kinh doanh của Ngân hàngTMCP Quân đội

– Chi nhánh Huế” như sau:

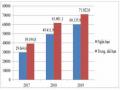

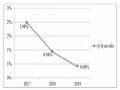

Theo số liệu như bảng 3 ta nhận thấy rằng, kết quả kinh doanh của MBBank Huế có xu hướng phát triển, tăng trường tốt. Đó là một phần do nền kinh tế nước ta trong giai đoạn này phát triển tốt và một phần là sự nỗ lực của Ban lãnh đạo, đội ngũ nhân viên trong việc xây dựng và phát triển ngân hàng nên MBBank Huế đã có những chuyển biến tích cực, hiệu quả kinh doanh cũng được nâng cao.

Về thu nhập:

Thu nhập của MBBank Huế tăng đều qua 3 năm. Năm 2017, tổng thu nhập là 129.155,1 triệu đồng; năm 2018 là 143.692,4 triệu đồng, tăng 11,26% so với năm 2017 và năm 2019 là 154.439,3 triệu đồng, tăng 7,48%. Tổng thu nhập của ngân hàng trong giai đoạn năm 2017 đến 2019 đánh dấu sự phát triển tốt, nền tảng để MBBank nói chung, MBBank Huế nói riêng ngày càng lớn mạnh và mở rộng hơn nữa. Sự tăng trưởng này là khách hàng tin tưởng, đến và sử dụng dịch vụ ngày càng tăng; hơn nữa các khách hàng có uy tín chiếm phần đại đa số làm giảm rủi ro (rủi ro tín dụng, rủi ro thanh khoản…), hoạt động tín dụng ngày càng hiệu quả. Mặt

khác ngân hàng luôn đổi mới sản phẩm, dịch vụ ngày càng đa dạng đáp ứng được nhiều nhu cầu khác nhau của khách hàng.

Trong tổng thu nhập thì thu nhập từ lãi cho vay chiếm tỷ trọng cao (hơn 60%) và có xu hướng tăng qua các năm. Năm 2017, thu nhập từ lãi cho vay là 86.409,3 triệu đồng; năm 2018 tăng lên 92.154,1 triệu đồng, tương ứng tăng 6,65% so với năm 2017; năm 2019 tiếp tục tăng lên 103.964,5 triệu đồng với mức tăng 7,48%. MBBank đã đầu tư xây dựng hệ vững chắc thống cho vay và quản lý nợ dượi sự tư vấn của các chuyên gia nước ngoài, đồng thời ngân hàng đã đào tạo đội ngũ cán bộ chuyên nghiệp, nhân viên trẻ trung, năng động và nhạy bén với sự biến đổi nền kinh tế. Tất cả đã góp phần tạo nên sự thành công trong hoạt động cho vay như hiện nay.

Thu nhập từ hoạt động điều chuyển vốn cũng chiếm tỷ trọng cao, chỉ sau thu nhập lãi cho vay. Thu nhập từ hoạt động này năm 2017, 2018, 2019 lần lượt là 24.154,6 triệu đồng, 29.557,9 triệu đồng, 30.654,1 triệu đồng tương ứng với các tỷ trọng trong tổng thu nhập là 18,7%, 20,57%, 19,85%. Nhìn chung thu nhập từ hoạt động chuyển vốn tăng không đáng kể.

Một khoản thu nhập chỉ chiếm tỷ trọng nhỏ nhưng không thể thiếu là thu nhập từ dịch vụ như dịch vụ thẻ, dịch vụ ngân hàng số, dịch vụ chuyển tiền… Năm 2017 thu nhập từ hoạt động dịch vụ mang lại 5.322,1 triệu đồng; năm 2018 tăng lên 5.964,3 triệu đồng; đến năm 2019 thì lại giảm xuống 5.237,3 triệu đồng. Để đáp ứng sự tiện lợi của khách hàng và đa dạng hóa loại hình dịch vụ mà các dịch vụ này chi phí đầu tư không quá lớn nhưng góp phần làm tăng thu nhập bởi lượng giao dịch tăng.

Thu nhập từ kinh doanh ngoại hối biến động không ổn định, tăng vào năm 2018 nhưng lại giảm vào năm 2019. Cụ thể, thu nhập từ hoạt động này năm 2017 là 5.322,1 triệu đồng; năm 2018 tăng thêm 642,6 triệu đồng ứng với mức tăng 18,08% so với năm 2017; năm 2019 giảm 727,4 triệu đồng tương ứng giảm 12,2% so với năm 2018. Nguyên nhân dẫn đến sự biến động không ổn định này là do thị trường ngoại hối trong giai đoạn này có sự chuyển biến mạnh, đặc biệt năm 2019, tỷ giá USD/VNĐ liên tục lên xuống thất thường khiến các nhà đầu tư không định hướng

được sự biến đổi. Ngược lại năm 2019, năm 2018 thị trường ngoại hối ổn định, tỷ giá USD/VNĐ tăng không quá 2-3%.

Ngoài ra, thu nhập từ hoạt động khác chỉ chiếm một phần nhỏ trong tổng thu nhập.

Xét về chi phí:

Song song với sự tăng trưởng doanh thu thì chi phí cũng tăng.Vì tất cả các doanh nghiệp muốn mở rộng, phát triển kinh doanh, trước tiên phải bỏ ra một khoản chi phí để phục vụ cho hoạt động kinh doanh rồi mới được kết quả là lợi nhuận. Tổng chi phí của MBBank Huế 3 năm 2017 – 2019 đều tăng. Năm 2017, tổng chi phí là 113.197,2 triệu đồng; năm 2018 tăng lên 126.755,4 triệu đồng, tức tăng 13.538,2 triệu đồng tương ứng 11,98% so với năm 2017; năm 2019 tiếp tục tăng lên 135.352,1 triệu đồng, tức tăng 8.596,7 triệu đồng tương ứng 6,78% so với năm 2018. Chi phí tăng là do chi phí trả lãi tiền gửi, lãi vay ngoại hối và nhiều chi phí khác như chi phí gia tăng sản phẩm, chi phí mở rộng thị trường, xây dựng và mở thêm nhiều phòng giao dịch để phục vụ cho lượng lớn khách hàng ngày càng tăng, chi phí đầu tư máy móc thiết bị hiện đại, nộp thuế,…tất cả đã góp phần làm cho tổng chi phí ngày càng tăng. Tuy nhiên, ngân hàng luôn có những biện pháp hạn chế tăng chi phí như tìm hiểu, phân tích, đánh giá trước khi thực hiện dự án và quản trị chi phí nhằm hạn chế sự ảnh hưởng của chi phí tới lợi nhuận.

Chi phí lãi tiền gửi chiếm phần lớn trong tổng chi phí, trên 55% và mỗi năm đều tăng. Năm 2017, chi phí cho khoản mục này là 62.512,6 triệu đồng; năm 2018 là 73.917 triệu đồng, tăng so với năm trước là 11.404,4 triệu đồng tương ứng 18,24%; đến năm 2019 tiếp tục tăng lên 82.918,8 triệu đồng, so với năm 2018 chi phí này đã tăng 9.001,8 triệu đồng ứng với 12,18%. Chi phí lãi tiền gửi tăng cho thấy hoạt động đi vay và huy động vốn của ngân hàng ngày càng được mở rộng, hoạt đông này rất quan trọng trong ngành ngân hàng.

Chi phí chi trả nhân viên là khoản chi phí cố định, tăng giảm không đáng kể. Năm 2017, chi phí này là 11.651,2 triệu đồng; năm 2018 tăng lên 11.898,6 triệu đồng; năm 2019 giảm còn 11.665 triệu đồng.

Chi phí dự phòng chiếm phần nhỏ trong tổng chi phí nhưng rất quan trọng bởi chi phí này dùng khi có những rủi ro xảy ra. Năm 2017 đến năm 2019 đạt lần lượt là 2.791 triệu đồng, 2.135,5 triệu đồng và 3.041,6 triệu đồng. Năm 2018 so với 2017 giảm 23,49%, năm 2019 so với 2018 lại tăng đến 42,43%. Chi phí này tăng giảm không ổn định là biểu hiện của việc thu hồi nợ xấu của ngân hàng gặp nhiều khó khăn.

Còn về khoản mục chi phí khác bao gồm chi phí hoạt động kinh doanh ngoại hối, chi phí hoạt động dịch vụ,… cũng đạt ở mức khá cao trong tổng chi phí (chiếm khoảng 30% tổng chi phí). Cụ thể, năm 2017 là 36.242,4 triệu đồng; năm 2018 tăng lên 38.804,3 triệu đồng tức tăng 2.561,9 triệu đồng so với 2017; năm 2019 giảm xuống còn 37.726,7 triệu đồng, giảm 1.077,6 triệu đồng so với năm 2018.

Lợi nhuận:

Lợi nhuận vừa là chỉ tiêu quan trọng đánh giá hiệu quả hoạt động kinh doanh của doanh nghiệp, vừa thúc đẩy hoạt động sản xuất của doanh nghiệp. Để đạt mục tiêu lợi nhuận ngày một lớn hơn, các nhà lãnh đạo đã đề ra các chiến lược giảm bớt chi phí, gia tăng dịch vụ, khuyến khích nhân viên viên nâng cao năng suất bằng các khoản tiền thưởng… Qua bảng 3 ta thấy, lợi nhuận của MBBank chi nhánh Huế có xu hướng tăng. Năm 2017 lợi nhuận ngân hàng thu được là 15.957,9 triệu đồng; năm 2018 là 16.937,0 triệu đồng, tăng 979,1 triệu đồng tương ứng 6,14% so với 2017; năm 2019 tiếp tục tăng lên 19.087,2 triệu đồng, tăng 2.150,2 triệu đồng ứng với 12,7% so với năm 2018. Với mức tăng trưởng này cho thấy hoạt động kinh doanh của chi nhánh đang ngày một phát triển, mở rộng thị phần và có được vị thế nhất định trên thị trường.