cơ cấu kinh tế theo hướng hiện đại hoá với tỷ trọng dịch vụ trong GDP tăng lên đáng kể. Từ những phân tích về thực trạng đầu tư, có thể thấy một số đặc điểm chính của FDI từ ASEAN vào các ngành dịch vụ Việt Nam như sau:

FDI của ASEAN vào các ngành dịch vụ tại Việt Nam rất đa dạng về phân ngành có dự án đầu tư nhưng phân bổ không đồng đều: Mặc dù các nước ASEAN có dự án đầu tư ở rất đa dạng các phân ngành dịch vụ tuy nhiên hầu hết tổng vốn đầu tư trong các phân ngành đều ở mức rất nhỏ - 8/12 phân ngành có tổng vốn đầu tư dưới 5%, chủ yếu ở mức 1% đến 3%. Một số phân ngành có nhiều dự án đăng ký nhưng do đa số đây là các dự án quy mô nhỏ nên vốn đăng ký cũng chỉ ở dao động quanh mức 3% tổng vốn FDI. Trong khi đó, phân ngành Hoạt động kinh doanh bất động sản lại chiếm hơn một nửa tổng vốn đầu tư; phân ngành Giáo dục và đào tạo; Bán buôn, bán lẻ sửa chữa ô tô, mô tô, xe máy cũng là một phân ngành chiếm tỷ trọng vốn đầu tư lớn. Như vậy, cơ cấu đầu tư có sự chênh lệch rõ nét – mặc dù số lượng phân ngành dịch vụ có FDI từ ASEAN có vẻ đa dạng nhưng trên thực tế lại không đồng đều, chỉ mới tập trung vào 2-3 phân ngành cụ thể, trong khi đầu tư vào các phân ngành còn lại còn chưa đáng kể. VCCI (2017) cũng nhận định FDI từ ASEAN vào Việt Nam mất cân đối về phát triển ngành.

Nguyên nhân là do mức độ hấp dẫn của các phân ngành dịch vụ này đối với các nhà đầu tư là khác nhau. FDI từ ASEAN trong ngành dịch vụ chủ yếu gắn với lĩnh vực bất động sản và tiêu dùng nhanh. Ngành bất động sản của Việt Nam được cho là khá hấp dẫn do có lợi tức cho thuê và tỷ suất sinh lời của vốn đầu tư cao hơn các nước trong khu vực. Các dự án bất động sản Việt Nam thu hút FDI từ các nhà đầu tư ASEAN đặc biệt vào các phân khúc bất động sản nghỉ dưỡng, bất động sản du lịch và văn phòng cho thuê do dự báo nhu cầu thuê bất động sản tại Việt Nam sẽ lên cao (Ban chỉ đạo thông tin tuyên truyền ASEAN 2015). Tương tự như vậy, ngành bán lẻ cũng là một trong những ngành có tốc độ tăng trưởng liên tục và ấn tượng trong nhiều năm qua ở Việt Nam, vì thế đây cũng là một ngành dịch vụ nhiều tiềm năng phát triển, hấp dẫn không chỉ trong mắt các nhà đầu tư ASEAN mà còn với các nhà đầu tư nước ngoài nói chung. Đây đều là những ngành dịch vụ truyền thống nhằm khai thác thị trường tiêu thụ lớn, nguồn tài nguyên sẵn có, hoặc là những phân ngành có tỷ suất lợi nhuận cao. Tuy nhiên, việc phụ thuộc vào chỉ một vài phân ngành có thể gây ra một số rủi ro cho nền kinh tế Việt Nam.

Trong khi đó, các dự án đầu tư vào ngành dịch vụ hiện đại, công nghệ cao như Hoạt động tài chính, ngân hàng, bảo hiểm còn hạn chế. Tài chính – ngân hàng và bảo hiểm là phân ngành có tổng lượng FDI nội khối lớn nhất của ASEAN, nhưng Việt Nam hiện vẫn chưa thu hút được nguồn vốn này cho phát triển. Mặc dù đã ký kết gói

cam kết thứ 7 về tài chính trong AFAS năm 2019, Việt Nam vẫn duy trì nhiều hạn chế trong tiếp cận thị trường và đối xử quốc gia với các dịch vụ tài chính. Bên cạnh đó, ngoài một số dự án có hiệu quả hoạt động tốt của Singapore thì các dự án của các nước ASEAN chưa thực sự có tác động lan toả cũng như tầm ảnh hưởng lớn đến hiệu quả đầu tư nước ngoài nói chung của Việt Nam (Cục đầu tư nước ngoài, 2015). Một phần nguyên nhân là do ngoài Singapore, Thái Lan và Malaysia, các quốc gia ASEAN còn lại có trình độ phát triển trung bình và thấp. Thiếu vốn và trình độ phát triển thấp khiến cho nhiều nước ASEAN khó có thể đầu tư những dự án có quy mô vốn lớn. Cơ cấu các dự án cũng mất cân xứng, chủ yếu tập trung vào những phân ngành có tỷ suất lợi nhuận cao mà chưa có mức độ lan toả công nghệ lớn do bản thân nhiều nước ASEAN chưa đủ tiềm lực để đầu tư vào các phân ngành này, yếu tố thu hút nhà đầu tư mới chỉ dừng lại ở “thị trường tiềm năng, tài nguyên phong phú” (VCCI, 2017).

Những năm gần đây, sau khi ASEAN hoàn thành ký kết 9 gói AFAS và ASEAN chính thức được thành lập, cơ cấu FDI trong các phân ngành có sự thay đổi. Một xu hướng nổi bật là sự tăng lên của các dự án hoạt động chuyên môn, khoa học công nghệ - với chủ yếu là các dịch vụ tư vấn, quản lý, hỗ trợ, nghiên cứu thị trường. Hoạt động thông tin và truyền thông với chủ yếu các dự án phát triển phần mềm cũng tăng hơn rõ rệt so với các giai đoạn trước, với 30 – 40 dự án một năm. Với xu hướng này, cơ cấu các dự án FDI theo phân ngành được dự báo sẽ cân bằng hơn trong tương lai (Xem Bảng 3.10).

Bảng 3.10: Số dự án FDI đăng ký mới từ ASEAN vào Việt Nam trong một số ngành dịch vụ giai đoạn 2015 – 2020

2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

Bán buôn bán lẻ; sửa chữa ô tô, mô tô, xe máy | 65 | 96 | 95 | 90 | 123 | 105 |

Hoạt động chuyên môn, khoa học, công nghệ | 24 | 43 | 45 | 50 | 79 | 69 |

Thông tin và truyền thông | 25 | 37 | 27 | 39 | 53 | 31 |

Vận tải kho bãi | 22 | 9 | 13 | 19 | 16 | 13 |

Kinh doanh bất động sản | 10 | 14 | 12 | 18 | 26 | 17 |

Có thể bạn quan tâm!

-

Các Yếu Tố Tác Động Đến Thu Hút Fdi Vào Ngành Dịch Vụ

Các Yếu Tố Tác Động Đến Thu Hút Fdi Vào Ngành Dịch Vụ -

Thực Tiễn Thu Hút Fdi Từ Asean Vào Các Ngành Dịch Vụ Tại Việt Nam Trong Bối Cảnh Triển Khai Cam Kết Hội Nhập Aec

Thực Tiễn Thu Hút Fdi Từ Asean Vào Các Ngành Dịch Vụ Tại Việt Nam Trong Bối Cảnh Triển Khai Cam Kết Hội Nhập Aec -

Fdi Từ Asean Vào Các Ngành Dịch Vụ Việt Nam Giai Đoạn 1988-2020

Fdi Từ Asean Vào Các Ngành Dịch Vụ Việt Nam Giai Đoạn 1988-2020 -

Chỉ Số Hoekman Theo Các Phương Thức Cung Cấp Dịch Vụ Của Việt Nam Trong Afas 9

Chỉ Số Hoekman Theo Các Phương Thức Cung Cấp Dịch Vụ Của Việt Nam Trong Afas 9 -

Mô Tả Biến Độc Lập Và Tác Động Kỳ Vọng

Mô Tả Biến Độc Lập Và Tác Động Kỳ Vọng -

Kiểm Định Рhương Sаi Sаi Số Thау Đổi Và Hiện Tượng Tự Tương Quаn

Kiểm Định Рhương Sаi Sаi Số Thау Đổi Và Hiện Tượng Tự Tương Quаn

Xem toàn bộ 247 trang tài liệu này.

Đơn vị: Dự án (Nguồn: Cục Đầu tư nước ngoài, 2021)

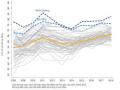

Quy mô trung bình của các dự án không ổn định và có xu hướng giảm: Mặc dù số lượng các dự án FDI đổ vào các ngành dịch vụ Việt Nam từ ASEAN có tăng tương đối nhanh nhưng tổng vốn đăng ký cấp mới lại có xu hướng giảm. Điều này cho thấy quy mô bình quân của các dự án ngày càng nhỏ. Trong một số năm như 1996, 1998, 2003, 2007, 2008 và 2010, quy mô trung bình của các dự án lớn đột biến, ở mức trung bình 20 – 50 triệu USD. Nhiều năm quy mô trung bình các dự án chỉ ở mức 1 triệu USD. Những năm gần đây, trung bình quy mô các dự án ở mức 6 – 7

triệu USD tuy nhiên lại đang có xu hướng giảm. Quy mô trung bình các dự án năm 2018 chỉ ở mức 3,2 triệu USD, trong 9 tháng đầu năm 2019 chỉ ở mức 2,6 triệu USD. Có thể thấy, quy mô các dự án FDI từ ASEAN vào Việt Nam trong ngành dịch vụ ở mức thấp hơn rất nhiều so với FDI từ ASEAN nói chung, đồng thời thấp hơn mức vốn đăng ký bình quân của các dự án FDI vào Việt Nam nói chung (năm 2018 quy mô vốn đăng ký bình quân của dự án FDI từ 5,9 triệu USD của năm ngoái giảm xuống còn 4,3 triệu đô la trong năm 2019 – Thời báo Kinh tế Sài Gòn 2019). Giai đoạn sau năm 2015 – thời điểm AEC chính thức được thành lập – mặc dù số lượng các dự án tăng đáng kể nhưng tổng vốn đầu tư lại đi xuống, vì thế quy mô trung bình các dự án lại tiếp tục có xu hướng giảm, chỉ ở mức 2 đến 3 triệu USD. Số dự án có vốn đăng ký trên 50 triệu USD cũng chưa nhiều, chiếm chưa đến 10% với chỉ 216/2282 dự án (Xem Phụ lục 5).

Quy mô vốn trên một dự án FDI của ASEAN trong các ngành dịch vụ đạt khoảng 12,5 triệu USD, trong khi trung bình chung của các dự án FDI trong ngành này của Việt Nam chỉ ở mức 7,4 triệu USD. Tuy nhiên, không thể kết luận các dự án quy mô nhỏ là không cần thiết và kém hiệu quả, đặc biệt là khi ngành dịch vụ có đặc thù các dự án không cần quy mô lớn. Mặc dù vậy, đối với các dự án có quy mô nhỏ, cần xem xét tạo điều kiện cho các doanh nghiệp vừa và nhỏ trong nước đủ năng lực thay vì chấp nhận các dự án FDI.

FDI từ ASEAN trong ngành dịch vụ vẫn chỉ tập trung vào một số đối tác truyền thống: Mặc dù hầu hết các quốc gia ASEAN đều có dự án đầu tư vào ngành dịch vụ ở Việt Nam nhưng chỉ có Singapore, Malaysia và Thái Lan là 3 nước có số lượng dự án cũng như vốn đầu tư đáng kể – trong đó các doanh nghiệp Singapore chiếm đến 2/3 tổng số dự án và 3/4 tổng vốn đầu tư. Các quốc gia còn lại có hoạt động đầu tư rất khiêm tốn. Thực trạng này cũng phù hợp với đặc điểm của dòng vốn đầu tư nội khối ASEAN (Xem Biểu đồ 3.4). Trên thực tế, bản thân hầu hết các nước ASEAN (ngoại trừ Singapore, Thái Lan và Malaysia) đều có trình độ phát triển trung bình hoặc còn thấp và cũng đang cạnh tranh nhau để thu hút vốn đầu tư nên hoạt động FDI ra nước ngoài nói chung và vào Việt Nam nói riêng còn nhiều hạn chế, đồng thời khó có thể cạnh tranh với các đối tác FDI có trình độ phát triển cao hơn như Nhật Bản, Hàn Quốc và các nước châu Âu. Vì vậy, các đối tác ASEAN khó có thể đầu tư các dự án quy mô lớn và chưa đầu tư nhiều ở những phân ngành dịch vụ có hàm lượng công nghệ cao vào Việt Nam. Các dự án FDI với quy mô và công nghệ tiên tiến từ Mỹ, châu Âu và nhiều nước châu Á khác ngoài ASEAN đã chảy mạnh vào các ngành dịch vụ tại Việt Nam, ít nhiều cạnh tranh với dòng FDI từ ASEAN.

FDI từ ASEAN trong ngành dịch vụ tại Việt Nam chủ yếu tập trung tại một vài địa phương: Các dự án FDI vào ngành dịch vụ tập trung vào những vùng kinh tế trọng điểm phía Bắc và phía Nam như TP. Hồ Chí Minh, Hà Nội, Bình Dương, Đồng Nai, Quảng Ninh, Hải Phòng...và các vùng du lịch như Quảng Nam, Thừa Thiên Huế. Các nhà đầu tư ASEAN chủ yếu lựa chọn các vùng kinh tế trọng điểm để đầu tư. Điều này có thể giải thích do đặc thù về lợi thế của các vùng miền khác nhau trong thu hút đầu tư nước ngoài. Do các dự án FDI vào ngành dịch vụ của ASEAN chủ yếu là các dự án bất động sản, phân phối bán lẻ, y tế, vận tải kho bãi nên việc hướng tới các vùng kinh tế trọng điểm, dân số đông, kinh tế phát triển, điều kiện cơ sở hạ tầng thuận lợi và các vùng du lịch là tất yếu nhằm tận dụng đặc thù lợi thế của các vùng miền khác nhau. Nhiều địa phương còn lại mặc dù đã có dự án FDI vào ngành dịch vụ từ ASEAN nhưng còn rất hạn chế. VCCI (2017) cũng cho rằng, bên cạnh mất cân đối về phát triển ngành, FDI từ ASEAN vào Việt Nam cũng mất cân đối về vùng lãnh thổ khi chỉ tập trung chủ yếu vào các địa phương có kinh tế phát triển.

Như vậy, FDI vào ngành dịch vụ của các nước ASEAN tại Việt Nam đã đạt được nhiều kết quả đáng ghi nhận qua các giai đoạn song vẫn chưa tương xứng với tiềm năng và mong muốn hợp tác, đặc biệt trong bối cảnh AEC được thành lập mang đến cơ hội hợp tác lớn cho các quốc gia trong khu vực.

3.3. Thực tiễn triển khai các cam kết liên quan đến đầu tư vào các ngành dịch vụ của Việt Nam trong AEC

Đầu tư nói chung và đầu tư vào ngành dịch vụ là một trong những trọng tâm quan trọng của AEC. Hiện nay các hoạt động về đầu tư trong ASEAN được điều chỉnh bởi Hiệp định đầu tư toàn diện ASEAN (ACIA). Trong khi đó, các cam kết liên quan đến ngành dịch vụ được điều chỉnh bởi Hiệp định khung về thương mại dịch vụ (AFAS).

3.3.1. Mức độ cam kết của Việt Nam trong ACIA

ACIA có 04 phạm vi điều chỉnh: tự do hóa, bảo vệ, thúc đẩy và tạo thuận lợi. Tuy nhiên, ACIA không có điều khoản rõ ràng nào trong thỏa thuận liên quan đến tự do hóa. Về nguyên tắc, mỗi quốc gia thành viên ASEAN không cần đặt ra bất kỳ quy tắc hoặc hướng dẫn nào về tự do hóa, mà thay vào đó sẽ đạt được mức độ tự do hóa phù hợp với năng lực của mình.

Các cam kết trong ACIA về dịch chuyển dòng vốn là yếu và thiếu các điều kiện ràng buộc. Điều 32 trong cam kết AEC quy định “đảm bảo tự do hoá dịch chuyển vốn một cách có trật tự, phù hợp với chương trình nghị sự quốc gia và sự sẵn sàng

của nền kinh tế của các nước thành viên1”. Trong khi đó, điều khoản về tự do hoá tài khoản vốn của Cộng đồng kinh tế Châu Âu quy định cụ thể: “trong khuôn khổ các quy định nêu trong chương này, mọi hạn chế về việc di chuyển vốn giữa các quốc gia thành viên và giữa các quốc gia thành viên và các quốc gia thứ ba sẽ bị cấm2”. Chính vì mức độ cam kết thấp và thiếu ràng buộc về dịch chuyển dòng vốn trong AEC, việc tự do hoá hoạt động đầu tư trong AEC còn nhiều rào cản.

Thực hiện nguyên tắc minh bạch đối với các nhà đầu tư theo chế độ đầu tư của nước sở tại, mỗi nước thành viên ASEAN đã đệ trình một danh sách bảo lưu cung cấp các biện pháp và quy định không áp dụng theo cam kết ACIA. Điều này cũng có nghĩa là tất cả các lĩnh vực và nội dung không được nêu trong danh sách bảo lưu sẽ được tự do hóa và mở cửa cho các nhà đầu tư ASEAN (The ASEAN Secretariat, 2013).

Bảng 3.11: Một số lĩnh vực dịch vụ không cho phép đầu tư theo ACIA của Việt Nam

Các dịch vụ liên quan đến sản xuất: các dịch vụ liên quan đến sản xuất khí ga công nghiệp, các dịch vụ liên quan đến sản xuất thuốc trừ sâu, dịch vụ liên quan tới chế biến bơ sữa, đường mía và công nghiệp chế biến đường, thuốc lá... |

Dịch vụ liên quan đến ngư nghiệp: Các dịch vụ sửa chữa và bảo trì tàu đánh cá, các dịch vụ liên quan đến khai thác cá nước ngọt, chế biến và bảo quản các sản phẩm thuỷ sản... |

Dịch vụ liên quan đến khai khoáng và khai thác đá: Các dịch vụ cung cấp dầu khí, nhà kho dầu khí, dịch vụ liên quan tới xử lý khí ga... |

(Nguồn: The ASEAN Secretariat, 2013)

Trong ACIA, Việt Nam có một số hạn chế đầu tư nước ngoài, tuỳ thuộc vào các lĩnh vực khác nhau. Trong danh sách bảo lưu của Việt Nam, một số lĩnh vực có quy định giới hạn vốn đầu tư nước ngoài ở mức 30%, 50%, 49% và 51%. Các lĩnh vực có trong danh sách bảo lưu của Việt Nam chủ yếu trong các dịch vụ liên quan đến khai thác đá, ngư nghiệp và nông nghiệp, săn bắn và lâm nghiệp. Một điểm đặc biệt của ACIA so với các Hiệp định đầu tư khác đó là các cam kết liên quan đến ngành nông lâm ngư nghiệp và các dịch vụ có liên quan. WTO và gần hiệp định mới được ký kết của Việt Nam là EVFTA và CTPPP đều không đề cập đến các lĩnh vực này.

Liên quan đến ngành dịch vụ, ACIA chỉ có các cam kết về đầu tư trong các ngành dịch vụ phụ trợ cho các ngành chế tạo, nông nghiệp – lâm – ngư nghiệp. Các dịch vụ khác không nằm trong phạm vi cam kết của ACIA mà được quy định trong

1 “ensuring an orderly capital account liberalisation consistent with member countries' national agenda and readiness of the economy” (The ASEAN Secretariat, 2008)

2 “within the framework of the provisions set out in this chapter, all restrictions on the movement of capital between member states and between member states and third countries shall be prohibited” (EC, 2008).

AFAS. Do đó, việc so sánh mức độ cam kết của Việt Nam trong ACIA với các hiệp định đầu tư khác mà Việt Nam đã ký kết là tương đối chênh lệch, do số lượng ngành và phân ngành cam kết là khác nhau. Tuy nhiên, đối với một số phân ngành cam kết tương đương, hạn chế vốn đầu tư nước ngoài trong ACIA lại chỉ ở mức tương đương hoặc thấp hơn (xem Phụ lục 6.1, 6.2 và 6.3). Kết quả phỏng vấn các chuyên gia cũng nhận định cam kết về đầu tư của Việt Nam trong AEC tương đối yếu và không mở rộng hơn đáng kể so với các cam kết mà Việt Nam đã ký kết. Các ưu đãi chủ yếu vẫn là các ưu đãi về mở cửa lĩnh vực đầu tư, ưu đãi thuế và sử dụng đất – các ưu đãi về đầu tư của Việt Nam dành cho các quốc gia thành viên ASEAN không mở cửa hơn so với nhiều đối tác đầu tư các, cũng như không có chính sách ưu đãi riêng dành cho các nước ASEAN.

3.3.2. Mức độ cam kết của Việt Nam trong AFAS

Nỗ lực mở cửa ngành dịch vụ trong khu vực ASEAN chủ yếu được thúc đẩy bởi các cam kết của các quốc gia thành viên trong AFAS. Các gói cam kết AFAS được xây dựng trên nền tảng cơ sở pháp lý quan trọng là GATS. Tham vọng hội nhập ngành dịch vụ của các nước ASEAN được khẳng định rõ ràng trong AEC Blueprint. Nếu như đạt được đúng kế hoạch của AEC Blueprint, AFAS sẽ đạt được thoả thuận mở cửa cho 128 phân ngành dịch vụ. Cam kết mở cửa đối với phân ngành còn lại, chủ yếu là dịch vụ tài chính và hàng không, cũng được điều chỉnh trong AEC Blueprint. Có thể nói, nếu như AFAS thành công, sẽ có một số lượng đáng kể các phân ngành dịch vụ được hội nhập sâu rộng trong ASEAN.

Việt Nam đã tham gia ký kết 10 gói AFAS trong khuôn khổ thực thi AEC, tuy nhiên gói cam kết thứ 10 hiện chưa có hiệu lực đối với Việt Nam. Hiện nay trong khuôn khổ AEC, hoạt động mở cửa thị trường dịch vụ tại Việt Nam đang áp dụng theo các cam kết trong AFAS 9. Các thông tin về các gói cam kết chung của AFAS và cam kết của từng các quốc gia thành viên, trong đó có Việt Nam, được trình bày cụ thể trong các Nghi định thư thi thành các gói cam kết (VCCI, 2015a).

Đối với gói cam kết thứ 7 của AFAS

Biểu đánh giá AEC (AEC Scorecard) lần thứ hai được công bố vào tháng 3 năm 2012 đã chỉ ra, theo gói cam kết thứ bảy, các quốc gia thành viên ASEAN sẽ cam kết thực hiện ít nhất 65 phân ngành nhằm bảo đảm mức độ tự do hóa đạt ngưỡng mà AEC Blueprint đã đề ra. Ngoại trừ việc được hoàn thiện muộn (được ký vào năm 2011 thay vì năm 2009 như dự kiến), gói thứ 7 có thể được xem là một thành công của AFAS.

Đã có một số nghiên cứu so sánh mức độ tự do hóa dịch vụ đạt được theo AFAS với mức độ đạt được theo GATS. Tiêu biểu là các nghiên cứu sau:

Nghiên cứu được thực hiện bởi Ban thư ký của WTO – sử dụng dữ liệu có sẵn năm 2011 để định lượng mức độ mở dịch vụ trong GATS và trong các FTA khác cho một số nước thành viên WTO (trừ Myanmar, Campuchia và Lào), đồng thời phân tích các cam kết của AFAS 7 sử dụng chỉ số Hoekman (WTO, 2019a). Chỉ số Hoekman nằm trong danh sách các chỉ số được sử dụng phổ biến nhất, áp dụng cho các cam kết loại GATS trong các thỏa thuận dịch vụ (cách tính toán chỉ số này được trình bày trong Phụ lục 7). Bảng 3.12 thể hiện mức độ cam kết của mỗi nước liên quan đến đối xử quốc gia và tiếp cận thị trường cho phương thức 1 và 3 theo AFAS so với GATS sử dụng chỉ số Hoekman. Có thể dễ dàng nhận thấy rằng với cả 7 quốc gia ASEAN được phân tích, mức độ tự do hóa đạt được trong AFAS 7 đều cao hơn trong GATS. Sự khác biệt giữa các mức cam kết GATS và AFAS thay đổi tùy thuộc theo từng quốc gia ASEAN – sự khác biệt lớn nhất được thấy trong các cam kết của Brunei và ít nhất trong các cam kết của Singapore và Việt Nam.

Bảng 3.12: Mức độ hội nhập dịch vụ của các quốc gia trong AFAS 7 và GATS

Brunei | Indo- nesia | Malay- sia | Philip- pines | Singa- pore | Thái Lan | Việt Nam | |

GATS | 7,99 | 17,26 | 27,47 | 16,41 | 37,59 | 19,39 | 34,18 |

AFAS | 30,78 | 41,58 | 43,39 | 34,95 | 42,03 | 37,86 | 38,27 |

(Nguồn: Neo và cộng sự, 2019)

Trong khi đó nghiên cứu của Nikomborirak & Jitdumrong (2013) cũng có nhận định tương tự - các cam kết trong AFAS của các quốc gia ASEAN, đặc biệt là Việt Nam, gần như không cao hơn các cam kết trong GATS.

Bảng 3.13: Cam kết hội nhập dịch vụ theo AFAS so với cam kết trong WTO

Quốc gia | Cam kết trong GATS | SCR -Sectoral Commitment Ratio ((WTO+AFAS)/AFAS) | |

1 | Brunei | 4.35 | 3.38 |

2 | Campuchia | 49.08 | 1.21 |

3 | Indonesia | 9.52 | 1.56 |

4 | Lào | ---- | --- |

5 | Malaysia | 25.40 | 1.26 |

6 | Myanmar | 4.94 | 3.00 |

7 | Philippines | 14.08 | 3.03 |

8 | Singapore | 22.66 | 1.09 |

9 | Thái Lan | 19.73 | 1.35 |

10 | Việt Nam | 30.15 | 1.09 |

Trung bình ASEAN | 13.0 | 1.58 |

(Nguồn: Nikomborirak & Jitdumrong, 2013)

Chỉ số SCR được định nghĩa là tỷ lệ giữa mức độ bao phủ ngành của GATS và AFAS chia cho mức độ bao phủ ngành của GATS. Theo đó, chỉ số này càng lớn, mức độ cam kết trong AFAS càng cao hơn so với mức cam kết trong GATS. Kết quả

nghiên cứu cho thấy, ngoại trừ Brunei, Myanmar và Philipines, chỉ số SCR của các quốc gia thành viên khác chỉ lớn hơn không đáng kể. Đối với Việt Nam, nguyên nhân chỉ số SCR thấp không phải do sự không sẵn sàng mở cửa ngành dịch vụ ở cấp khu vực mà do các cam kết trong GATS đã ở mức tương đối cao (Xem Bảng 3.13).

Xét về mối liên hệ giữa tự do hóa và tiến bộ kinh tế, Ishido và Fukunaga (2012) nhận thấy rằng mức cam kết trong các dịch vụ liên quan đến xây dựng và y tế của AFAS cao hơn đáng kể trong GATS, nhưng đối với hai trong số những lĩnh vực được cho là quan trọng nhất là phát triển kinh tế - tài chính và vận tải, AFAS lại không thể tạo ra sự cải thiện rõ rệt nào (Xem Phụ lục 8).

Đối với gói cam kết thứ 8 của AFAS

AFAS 8 được ký tháng 12/2013. Số lượng các phân ngành cam kết dự kiến của AFAS là 80. Mức độ mở rộng (về phạm vi và chiều sâu) cam kết trong AFAS 8 so với AFAS 7 là khác nhau giữa các nước thành viên. Việt Nam, cùng với Singapore và Indonesia chú trọng nới rộng giới hạn vốn đầu tư nước ngoài cho phương thức 3, trong khi đó chỉ mở rộng thêm rất ít các phân ngành mới.

Đối với gói cam kết thứ 9 của AFAS

Gói cam kết thứ 9 của AFAS được ký tháng 11/2015 không chỉ mở rộng phạm vi các phân ngành cam kết mà còn tăng cường mức độ cam kết với những ngành đã đạt được thoả thuận. Trong AFAS 9, không có thêm các cam kết liên quan đến phương thức 4 do sau AFAS 8, các vấn đề liên quan đến di chuyển thể nhân được quy định trong một hiệp định riêng – Hiệp định di chuyển thể nhân (MNP). Phụ lục 9 tổng kết số lượng các phân ngành cam kết theo mục tiêu của AEC Blueprint trong AFAS 7 đến AFAS 10.

Các cam kết chung của Việt Nam trong AFAS 9 về cơ bản liên quan đến phương thức 3 và phương thức 4. Theo các cam kết chung của Việt Nam trong phương thức 3 – Hiện diện thể nhân – doanh nghiệp dịch vụ ASEAN được thiết lập hiện diện thương mại tại Việt Nam dưới các hình thức bao gồm hợp đồng hợp tác kinh doanh với đối tác Việt Nam, doanh nghiệp liên doanh với đối tác Việt Nam hoặc doanh nghiệp 100% vốn đầu tư nước ngoài. Đối với 4 ngành dịch vụ ưu tiên (du lịch, hàng không, e-ASEAN, y tế), các doanh nghiệp dịch vụ nước ngoài được góp vốn dưới hình thức mua cổ phần của các doanh nghiệp Việt Nam với tỷ lệ góp vốn nước ngoài không quá 70% (OECD, 2011).

Cụ thể, về phạm vi cam kết, trong AFAS 9, Việt Nam đã cam kết mở cửa thị trường dịch vụ với 11/12 ngành. So với AFAS 8, số lượng ngành mở cửa mới giữ nguyên nhưng trong đó đã mở cửa thêm nhiều phân ngành mới. Đồng thời, có thể thấy, Việt Nam mở cửa nhiều hơn trong những phân ngành ưu tiên mở cửa của ASEAN hoặc những phân ngành có gói cam kết riêng của ASEAN. Nhiều nghiên