đối với Tập đoàn là yếu tố khách quan tác động chi phối tới quá trình tái cấu trúc vốn của Tập đoàn; hay nói cách khác đề tài được nghiên cứu trên giác độ những nhà quản lý, quản trị doanh nghiệp. Để đảm bảo tính tập trung, đi sâu trong phân tích với những hạn chế về thông tin dữ liệu, lý luận, phương pháp nghiên cứu, thời gian...phạm vi nghiên cứu được xác định như sau:

- Về thời gian: Nghiên cứu thực trạng sẽ được giới hạn trong thời kỳ 2007 - 2012

- Về không gian: Nghiên cứu được xác định phạm vi tại Tập đoàn Dầu khí Quốc gia Việt Nam (bao gồm toàn bộ 151 doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam: Công ty mẹ Tập đoàn – PVN, các Công ty thành viên cấp 1 và cấp 2 của Tập đoàn)

- Về nội dung: Nghiên cứu được giới hạn trong một số vấn đề cụ thể sau (i) Vấn đề cấu trúc vốn; (ii) Nhận dạng một số yếu tố (nội tại) chính của doanh nghiệp tác động đến cơ cấu vốn của các doanh nghiệp tại TĐDKQGVN; (iii) Đánh giá thực trạng đặc biệt chỉ ra các hạn chế và nguyên nhân của các hạn chế trong cấu trúc vốn tại các doanh nghiệp thuộc Tập đoàn Dầu khí quốc gia Việt Nam; (iv) Xác định các giải pháp và các điều kiện để thực thi các giải pháp tái cấu trúc vốn tại các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam.

1.4. Những đóng góp và kết quả dự kiến của đề tài

* Về phát triển khoa học: Luận án bổ sung và hoàn thiện cơ sở lý luận về cấu trúc vốn. Cách tiếp cận mới của đề tài là từ các cấu thành của cấu trúc vốn, chỉ ra được các đặc trưng, tính chất của cấu trúc vốn và các nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp. Đặc biệt đưa ra mô hình kinh tế lượng để xác định các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp tại TĐDKQGVN, trong đó có điểm mới là kiểm định ảnh hưởng của một số nhân tố đặc thù cho tính chất hoạt động và mô hình Tập đoàn kinh tế Nhà nước đến cấu trúc vốn của các doanh nghiệp thuộc TĐDKQGVN. Ngoài ra về mặt phát triển lý luận, điểm mới nữa của đề tài là đã đưa ra một hệ thống các tiêu chí tương đối hoàn chỉnh cả về định lượng

và định tính để đánh giá một cấu trúc vốn là cấu trúc vốn tối ưu, từ đó xác định mục tiêu và cách thức, phương thức tiến hành tái cấu trúc vốn.

* Về thực tiễn: Trên cơ sở xác định các nhân tố ảnh hưởng tới cấu trúc vốn của các doanh nghiệp tại TĐDKQGVN - một điển hình cho các Tập đoàn kinh tế Nhà nước và hệ thống các tiêu chí để đánh giá một cấu trúc vốn là cấu trúc vốn tối ưu, đề tài đánh giá thực trạng cấu trúc vốn tại các doanh nghiệp thuộc TĐDKQGVN, trong đó đặc biệt chỉ ra những hạn chế của cấu trúc vốn hiện nay tại các doanh nghiệp cũng như các nguyên nhân của những hạn chế đó từ đó xác lập những quan điểm mang tính nguyên tắc cho quá trình tái cấu trúc vốn tại Tập đoàn Dầu khí Quốc gia Việt Nam và đưa ra các giải pháp cũng như các điều kiện để thực thi các giải pháp cho quá trình tái cấu trúc vốn tại TĐDKQGVN hiện nay, nhằm hướng tới cơ cấu vốn hợp lý và hiệu quả phù hợp với mô hình Tập đoàn kinh tế, phù hợp với điều kiện và hoàn cảnh thực tiễn ở Việt Nam.

Có thể bạn quan tâm!

-

Tái cấu trúc vốn tại tập đoàn dầu khí quốc gia Việt Nam - 1

Tái cấu trúc vốn tại tập đoàn dầu khí quốc gia Việt Nam - 1 -

Cấu Trúc Vốn Của Doanh Nghiệp Thuộc Tập Đoàn Kinh Tế

Cấu Trúc Vốn Của Doanh Nghiệp Thuộc Tập Đoàn Kinh Tế -

Tái Cấu Trúc Vốn Của Doanh Nghiệp Trong Tập Đoàn Kinh Tế

Tái Cấu Trúc Vốn Của Doanh Nghiệp Trong Tập Đoàn Kinh Tế -

Khái Niệm Tái Cấu Trúc Vốn Của Doanh Nghiệp Trong Tập Đoàn Kinh Tế

Khái Niệm Tái Cấu Trúc Vốn Của Doanh Nghiệp Trong Tập Đoàn Kinh Tế

Xem toàn bộ 134 trang tài liệu này.

Ngoài ra, kết quả nghiên cứu của Luận án còn mở ra một hướng nghiên cứu tiếp theo đó là: từ các nhân tố ảnh hưởng tới cơ cấu vốn và các giải pháp hoàn thiện cơ cấu vốn tại các Tập đoàn kinh tế Nhà nước ở Việt Nam nghiên cứu các tác động của cơ cấu vốn tới quá trình quản trị tài chính đối với các Tập đoàn kinh tế Nhà nước ở Việt Nam hiện nay và nghiên cứu đưa ra các cơ chế nhằm tăng cường quản lý Nhà nước đối với các Tập đoàn kinh tế.

CHƯƠNG 1. TỔNG QUAN NGHIÊN CỨU

1.1. Tổng quan các nghiên cứu về cấu trúc vốn tại Doanh nghiệp

“Cấu trúc vốn” của doanh nghiệp là một vấn đề quan trọng có ý nghĩa lớn đối với sự tồn tại cũng như chi phối hiệu quả hoạt động của doanh nghiệp trong thực tiễn, đồng thời cũng là một phạm trù lý thuyết tương đối phức tạp và cần được làm sáng tỏ ở nhiều khía cạnh do vậy cả ở trong nước và nước ngoài đã có nhiều các nghiên cứu về cấu trúc vốn của doanh nghiệp.

1.1.1. Các nghiên cứu của các tác giả nước ngoài

Trên thế giới có khá nhiều nghiên cứu liên quan đến cấu trúc vốn của các doanh nghiệp với các phương pháp tiếp cận và mức độ tiếp cận khác nhau cả trên phương diện lý luận và thực tiễn. Có thể thấy các nghiên cứu về cấu trúc vốn của các nhà nghiên cứu trên thế giới tập trung theo các nhóm vấn đề chính sau đây:

- Nhóm các nghiên cứu tập trung làm rõ cơ sở lý luận và kiểm chứng trên thực tế để giải thích cho việc các doanh nghiệp ưa thích tài trợ bằng nợ (vốn vay) hơn là vốn chủ sở hữu. Ở trường phái này ta thấy rõ ở các nghiên cứu của Sheridan Titman và Roberto Wessls (1988) khi các ông cho rằng tỷ lệ nợ có quan hệ nghịch duy nhất với ngành nghề kinh doanh ("line of business") của một doanh nghiệp hay nói cách khác Titman cho rằng các doanh nghiệp mà có thể áp chi phí cao hơn đối với khách hàng, công nhân và nhà cung cấp của họ một cách tiềm năng khi thanh lý, phá sản doanh nghiệp là các doanh nghiệp có hệ số nợ thấp hơn. Do vậy hẳn nhiên tăng nợ vay thay vì tăng vốn chủ sở hữu là xu hướng lựa chọn của các doanh nghiệp 54. Nghiên cứu của Harris năm 1991 cũng đã chứng minh bằng lý thuyết và thực tiễn rằng tỷ suất lợi nhuận trung bình tăng sẽ kéo theo rủi ro tăng trong mô hình định giá tài sản trong nhiều thời kỳ và cuối cùng dẫn đến sự tăng lên của chi phí vốn 24.

- Nhóm các nghiên cứu đi vào đề xuất các mô hình nghiên cứu nhằm chỉ ra một hay một vài nhân tố đơn lẻ tác động hay có mối liên hệ đến cơ cấu vốn của doanh nghiệp. Điển hình là nghiên cứu của Giáo sư Federick H. Harris trường Đại học Wake Forest (Bang Winston Salem, Mỹ) (1988), đã đề xuất mô hình nghiên cứu

mối liên hệ giữa cấu trúc tài sản, mức đảm nhiệm doanh thu và cơ cấu vốn 23. Trong khi đó nghiên cứu của Williams Gentry (1988 – 1991) cho rằng doanh nghiệp có tỷ trọng tài sản cố định trên tổng tài sản càng cao thì càng phải sử dụng nhiều vốn chủ sở hữu. Bằng việc kiểm chứng giả thuyết về quan hệ giữa mức độ sử dụng đòn bẩy tài chính và tỷ lệ chi trả cổ tức của các Công ty liên danh của Mỹ trong ngành công nghiệp khai thác dầu khí, Gentry (1994) đã phát hiện ra rằng, các công ty liên danh do không phải chịu thuế thu nhập doanh nghiệp nên có tỷ lệ chi trả cổ tức cao hơn và sử dụng nợ ít hơn so với các công ty cùng ngành nghề 61. Điều này phù hợp với mô hình lý thuyết M&M và các nghiên cứu về tác động của yếu tố thuế đến sự lựa chọn cơ cấu vốn. Năm 2003, Graham cũng đã tiến hành một điều tra về tác động của thuế đến cơ cấu vốn của các doanh nghiệp Mỹ 27. Không những thế Reinte Gropp (1995), một nhà nghiên cứu kinh tế nổi tiếng của Ngân hàng Trung ương Châu Âu đã phát triển nghiên cứu về tác động của thuế đến cơ cấu vốn của doanh nghiệp với đề xuất một mô hình nghiên cứu kết hợp nhiều loại thuế kinh doanh của Chính quyền địa phương tác động đến cơ cấu vốn của các doanh nghiệp Đức 49. Mô hình cũng chỉ ra rằng phần tiết kiệm thuế theo Luật thuế của Đức khi các doanh nghiệp tài trợ một tỷ lệ nhất định bằng nợ sẽ thay đổi theo sắc thuế của từng địa phương. Fischer (1989) lại đi tìm mối quan hệ giữa chi phí giao dịch đối với cơ cấu vốn của doanh nghiệp theo lý thuyết trật tự phân hạng. Ông đã sử dụng mô hình quyền chọn giá và phát hiện ra chỉ một thay đổi nhỏ trong chi phí vốn (chi phí giao dịch) cũng dẫn đến một thay đổi đáng kể trong cơ cấu vốn mục tiêu 14. Cũng đi theo hướng này, nghiên cứu của Michaely và Thaler (1995) đã phát hiện ra rằng trái ngược với những lý thuyết tối ưu về chi trả cổ tức, các giám đốc doanh nghiệp dường như chi trả cổ tức dựa trên cơ sở thu nhập trong quá khứ nhiều hơn chứ không phải là thu nhập trong tương lai 39. Năm 2002, Baker và Wurgler đã tiến hành một điều tra sự ảnh hưởng của tỷ lệ thu nhập trên cổ phiếu trong quá khứ tới cơ cấu vốn của doanh nghiệp, họ đã chỉ ra rằng tỷ lệ thu nhập này ảnh hưởng có tính chất quyết định đối với việc phát hành cổ phiếu của công ty (tức là quyết định việc tăng vốn chủ sở hữu của doanh nghiệp) 35.

- Nhóm các nghiên cứu về mối quan hệ tương tác giữa giá trị thị trường/ giá trị sổ sách của doanh nghiệp, của cổ phiếu và mức độ sử dụng đòn bẩy tài chính của doanh nghiệp. Năm 1995, Rajan và Zingales đã đưa ra một nghiên cứu rất điển hình về cơ cấu vốn của các doanh nghiệp ở các nước OECD và đã phát hiện ra mối quan hệ ngược chiều khá chặt chẽ giữa giá trị sổ sách của cổ phiếu với đòn bẩy tài chính 48. Cũng vào năm này, Barclay, Smith và Watts cũng đã phát hiện ra rằng tỷ lệ nợ có quan hệ ngược chiều với tỷ lệ giá thị trường và giá trị sổ sách của doanh nghiệp 38.

- Nhóm các nghiên cứu về xu hướng vận động của cơ cấu vốn của doanh nghiệp, tác động của các nhân tố như mức trung bình ngành đến xu hướng vận động của cơ cấu vốn. Điển hình là nghiên cứu của Francis Cai và Arvin Ghosh năm 2003 về cơ cấu vốn đã chỉ ra rằng thông qua các kết quả kiểm định thực tế đã cho thấy các doanh nghiệp có xu hướng di chuyển về điểm cơ cấu vốn tối ưu (Optimal capital structure) khi doanh nghiệp này đã ở quá ngưỡng trung bình ngành nhanh hơn là khi di chuyển đến điểm cơ cấu vốn tối ưu khi họ ở thấp hơn ngưỡng trung bình ngành

15. Năm 2004, Lisa A. Keister đã nghiên cứu về chiến lược tài chính của các doanh nghiệp trong nền kinh tế chuyển đổi tiêu biểu là Trung quốc đã đưa ra các giả thuyết về xu thế thay đổi cơ cấu vốn của các doanh nghiệp Nhà nước Trung quốc

33. Kết quả kiểm nghiệm cho thấy: trong thập kỷ đầu của quá trình đổi mới các doanh nghiệp nhà nước càng giữ lại nhiều lợi nhuận thì càng vay nợ từ bên ngoài nhiều. Đồng thời việc vay nợ của các doanh nghiệp gia tăng phụ thuộc vào sự thay đổi về điều kiện địa lý, các doanh nghiệp ở các khu vực phát triển vay nợ từ các ngân hàng nhiều hơn so với các doanh nghiệp ở các khu vực kém phát triển và hầu hết các doanh nghiệp nhà nước đều phụ thuộc rất lớn vào vốn vay ngân hàng.

* Ngoài các nhóm vấn đề trên, sự phát triển lý thuyết về cấu trúc vốn ghi nhận hai kết quả nghiên cứu có đóng góp quan trọng. Luận điểm của Modigliani và Miller (thường được viết tắt là M-M), 1958 và 1963, cho rằng với các quyết định đầu tư nhất quán, các đối tác có quyền lợi liên quan nhưng không nằm trong doanh nghiệp phải đại diện cho cấu trúc vốn có tác động tới giá trị doanh nghiệp. Dư nợ tối ưu của doanh nghiệp cần cân bằng khoản thuế được giảm trừ nhờ việc thanh

toán lãi vay với chi phí ngoại sinh của khả năng vỡ nợ 40. Luận điểm của Jensen và Meckling (thường viết tắt là J-M), 1976, xem xét lại mô hình M-M với giả định các quyết định đầu tư độc lập với cấu trúc vốn 37. Cổ đông của một doanh nghiệp có vay nợ có thể bòn rút giá trị từ các chủ nợ bằng việc làm tăng rủi ro đầu tư sau khi đã nhận được các khoản vay. Đây là vấn đề “tài sản thay thế”. Hành vi lợi dụng này tạo ra các chi phí đại diện (agency costs). Cấu trúc vốn của doanh nghiệp cần nhận diện và kiểm soát tốt các chi phí này.

Mặc dù đã có nhiều công trình nghiên cứu, lý thuyết và thực nghiệm, được thực hiện dựa trên hai luận điểm trên nhưng với cả giới học thuật và những người vận dụng thực tiễn, các kết quả này đều có hai hạn chế quan trọng; (i) thứ nhất, cả hai cách tiếp cận đều chưa thể bổ khuyết đầy đủ cho nhau. Khi rủi ro đầu tư lớn hơn có thể chuyển giá trị khỏi những người nắm giữ trái phiếu doanh nghiệp, nó đồng thời cũng hạn chế khả năng cắt giảm thuế thông qua huy động vốn vay của doanh nghiệp. Một lý thuyết tổng quát cần phải giải thích được cơ chế tác động giữa hai mô hình J-M và M-M để xác định lựa chọn cấu trúc vốn và rủi ro tối ưu. (ii) thứ hai, các lý thuyết này không đưa ra các giải pháp định lượng như giá trị và thời gian vay nợ hợp lý với một doanh nghiệp trong các điều kiện khác nhau. Khó khăn cơ bản trong phát triển các mô hình định lượng nằm ở vấn đề xác định giá trị vay nợ của doanh nghiệp với rủi ro tín dụng. Định giá một khoản nợ rủi ro là điều kiện tiên quyết để xác định giá trị và thời hạn vay nợ tối ưu. Nhưng nợ rủi ro là công cụ rất phức tạp. Giá trị của khoản nợ này phụ thuộc vào khối lượng phát hành, thời hạn vay nợ, điều kiện bán, các điều kiện vỡ nợ, chi phí vỡ nợ, thuế, thanh toán cổ tức, và cấu trúc lãi suất phi rủi ro. Giá trị này còn phụ thuộc vào lựa chọn chính sách quản trị rủi ro của doanh nghiệp, bản thân lựa chọn này lại liên quan tới số lượng và thời hạn của khoản nợ trong cấu trúc vốn của doanh nghiệp.

1.1.2. Các nghiên cứu của các tác giả trong nước

Các tác giả trong nước đã có một số nghiên cứu liên quan đến cấu trúc vốn của các doanh nghiệp, hoặc cơ cấu tài chính tại các Tập đoàn kinh tế. Đầu tiên

phải kể đến hệ thống các công trình nghiên cứu liên quan đến vấn đề quản lý tài chính nói chung và cơ cấu tài chính, tái cơ cấu tài chính nói riêng tại các Tập đoàn kinh tế của tác giả Phạm Quang Trung như: “Mô hình Tập đoàn kinh tế nhà nước ở Việt Nam đến năm 2020” (Nhà xuất bản Chính trị Quốc gia – 2013); “Mô hình công ty mẹ - công ty con và tái cơ cấu tài chính các tổng công ty lớn” (Nhà xuất bản Đại học Kinh tế quốc dân – 2007); “Quản lý Tài chính trong các Tập đoàn kinh doanh (tổng công ty) ở Việt Nam” (Tạp chí Kinh tế phát triển - 1997); “Bàn về cấu trúc và kiểm soát tài chính của Tập đoàn kinh tế” (Hội thảo “Tập đoàn kinh tế Lý luận và Thực tiễn” – 2009). Các công trình nghiên cứu của tác giả Nguyễn Thu Thủy “Capital Structure, Strategic Competition, and Governance” (2008), trong đó đã đưa ra mô hình để lượng hóa tác động của các nhân tố đến mức độ sử dụng đòn bẩy tài chính (Leverage) của doanh nghiệp 46; các bài viết “Một mô hình thực nghiệm nghiên cứu cơ cấu vốn tổng thể của các nước trên thế giới” (tạp chí Những vấn đề kinh tế thế giới, Viện Kinh tế Thế giới – 2005); và bài viết: “Các cơ sở lý luận cơ bản để nghiên cứu và lựa chọn cơ cấu vốn doanh nghiệp” (tạp chí Nghiên cứu kinh tế, Viện Kinh tế học – 2005); bài viết: “Các nhân tố quyết định sự lựa chọn cơ cấu vốn tại một số nước ASEAN” (tạp chí Nghiên cứu kinh tế, Viện Kinh tế học – 2005). Ngoài ra, một số công trình đã đi vào nghiên cứu về cơ cấu vốn của các doanh nghiệp cụ thể, tuy nhiên các nghiên cứu này mới chỉ dừng ở mức độ phân tích thực trạng cơ cấu vốn tại các doanh nghiệp cụ thể này, đồng thời đề xuất mang tính định tính để đổi mới cơ cấu vốn của các doanh nghiệp đó như các nghiên cứu của các tác giả Bùi Văn Thi trong các luận văn thạc sỹ (2001) với đề tài "Đổi mới cơ cấu nguồn vốn của Công ty Shell Gas Hải phòng" và Lê Thu Thuỷ (2004) với đề tài "Đổi mới cơ cấu vốn của Công ty xây dựng Lũng lô". Bài viết của tác giả Đàm Văn Huệ trên tạp chí Kinh tế phát triển số tháng 10/2006 "Điều kiện để xây dựng cơ cấu vốn tối ưu cho các doanh nghiệp Việt Nam”, đã phân tích một số nhân tố ảnh hưởng đến cơ cấu vốn của doanh nghiệp cũng như các điều kiện xây dựng cơ cấu vốn tối ưu cho các doanh nghiệp Việt Nam 18 - TV.

Luận án tiến sĩ của tác giả Trần Thị Thanh Tú (Đại học Kinh tế quốc dân) (2006) với đề tài "Hoàn thiện cơ cấu vốn tại các doanh nghiệp Nhà nước ở Việt Nam hiện nay" đã đưa ra mô hình kinh tế lượng để xác định ảnh hưởng của một số nhân tố rất cơ bản và truyền thống của doanh nghiệp là lãi vay, cơ cấu tài sản, tỷ suất sinh lời, chi phí vốn chủ sở hữu, rủi ro ngành, thuế suất tới cơ cấu vốn của doanh nghiệp. Từ đó đưa ra các giải pháp (i) đổi mới nhận thức của giám đốc doanh nghiệp; (ii) xác định cơ sở thiết lập cơ cấu vốn tối ưu; (iii) đa dạng hoá các kênh huy động nợ dài hạn, tăng huy động vốn chủ sở hữu bằng cách phát hành cổ phiếu;

(iv) cải thiện cơ sở vật chất, kỹ thuật phục vụ quản lý 32- TV.

1.2. Khoảng trống trong nghiên cứu về cấu trúc vốn

Như vậy, trên thế giới cũng như ở Việt Nam đã có khá nhiều nghiên cứu liên quan đến cấu trúc vốn của doanh nghiệp, trong đó cũng có một số nghiên cứu đi vào phân tích các nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp. Tuy nhiên thế nào là một cấu trúc vốn tối ưu, hệ thống các tiêu chí đánh giá cấu trúc vốn tối ưu là gì, đặc biệt khi cấu trúc vốn đó là cấu trúc vốn của các doanh nghiệp thuộc một Tập đoàn kinh tế Nhà nước với nhiều đặc thù như Tập đoàn Dầu khí Quốc gia Việt Nam. Đó là các vấn đề chưa được làm rõ trong các nghiên cứu trước mà trong nghiên cứu này tác giả sẽ tập trung làm rõ.

Có thể thấy, Tập đoàn Dầu khí quốc gia Việt nam - Tập đoàn kinh tế Nhà nước là một mô hình tương đối đặc thù, mà như trên đã phân tích cần có những cơ chế quản lý tài chính đặc biệt phù hợp với tính chất đặc thù của mô hình này. Cấu trúc vốn của các doanh nghiệp trong Tập đoàn cũng vậy, ngoài những yếu tố “cơ bản và truyền thống” như các doanh nghiệp nói chung, còn một số nhân tố đặc trưng cho tính chất hoạt động của mô hình Tập đoàn như mức độ đa dạng hóa lĩnh vực hoạt động của các đơn vị trong Tập đoàn (mô hình các Tập đoàn hoạt động đa lĩnh vực, ngoài lĩnh vực kinh doanh chính – core business, còn hoạt động ngoài lĩnh vực chính) hay câu chuyện về cơ cấu vốn chủ sở hữu (bài toán tỷ trọng vốn Nhà nước trong cơ cấu vốn chủ sở hữu) sẽ có những tác động đặc biệt tới cấu trúc vốn

và quá trình tái cấu trúc vốn. Do vậy cần phải xây dựng một mô hình kinh tế lượng để đánh giá đầy đủ các nhân tố (bao gồm cả các nhân tố đặc thù) tác động đến cấu trúc vốn của các doanh nghiệp tại Tập đoàn Dầu khí Quốc gia Việt Nam.

Trên cơ sở phân tích tác động của các nhân tố tới cấu trúc vốn của các doanh nghiệp tại TĐDKQGVN, xây dựng hệ thống các tiêu chí để đánh giá một cấu trúc vốn là cấu trúc vốn tối ưu và quá trình phân tích thực trạng cấu trúc vốn tại các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam, trong đó đặc biệt chỉ ra những hạn chế của cấu trúc vốn và nguyên nhân chủ quan, khách quan dẫn đến những hạn chế này từ đó xác lập được những quan điểm mang tính nguyên tắc cho quá trình tái cấu trúc vốn tại Tập đoàn Dầu khí Quốc gia Việt Nam và đưa ra các giải pháp cũng như các điều kiện để thực thi các giải pháp cho quá trình tái cấu trúc vốn tại TĐDKQGVN hiện nay, nhằm hướng tới cơ cấu vốn hợp lý và hiệu quả phù hợp với mô hình Tập đoàn kinh tế, phù hợp với điều kiện và hoàn cảnh thực tiễn ở Việt Nam, đây là những vấn đề cần được nghiên cứu một cách tổng thể và sâu sắc, trên cơ sở một mô hình kinh tế lượng khoa học và thuyết phục nhưng cho đến nay chưa có một nghiên cứu nào đề cập đến, đề tài sẽ tập trung giải quyết làm rõ những vấn đề trên.

1.3. Phương pháp nghiên cứu

Nghiên cứu của luận án sẽ thực hiện kết hợp nghiên cứu định tính và nghiên cứu định lượng nhằm đạt được các mục tiêu nghiên cứu của đề tài

Nghiên cứu định lượng được sử dụng chủ yếu nhằm phân tích số liệu, kiểm định mức độ phù hợp của mô hình nghiên cứu tác động của các nhân tố đến cấu trúc vốn của doanh nghiệp đã đề xuất; cũng như kiểm định các giả thuyết về ý nghĩa của các hệ số hồi quy, thông qua việc sử dụng các số liệu được thu thập sẽ được trình bày dưới đây với sự hỗ trợ của phần mềm SPSS. (Với sự hỗ trợ của phần mềm SPSS, ta chạy hàm hồi quy tương quan sử dụng phương pháp bình phương tối thiểu thông thường (Ordinary Least of Squares – OLS) để ước lượng mô hình)

Để hỗ trợ cho các nghiên cứu định lượng, phương pháp nghiên cứu định tính cũng sẽ được áp dụng.

* Chọn mẫu và thu thập thông tin dữ liệu:

(1) Chọn mẫu: Luận án sẽ tiến hành lựa chọn mẫu nghiên cứu là toàn bộ các đơn vị trong Tập đoàn Dầu khí Quốc gia Việt Nam đến thời điểm tháng 12/2012 (bao gồm 151 doanh nghiệp gồm Công ty mẹ Tập đoàn, 150 doanh nghiệp thành viên cấp 1 và cấp 2). Thời kỳ lấy số liệu nghiên cứu là giai đoạn từ 2007 đến 2012.

(2) Quy trình thu thập dữ liệu:

- Các dữ liệu là số liệu trong báo cáo tài chính, báo cáo hoạt động của các đơn vị tại TĐDKQGVN trong giai đoạn 2007 - 2012. Các báo cáo của Tập đoàn Dầu khí Quốc gia Việt Nam. Các số liệu tại các báo cáo phân tích của một số Tổ chức quốc tế đối với các Tập đoàn kinh tế Nhà nước Việt Nam

- Một số dữ liệu sẽ được thu thập thông qua phỏng vấn các nhà quản lý (Chủ tịch, CEO/CFO) tại các Tập đoàn kinh tế Nhà nước Việt Nam.

* Để nghiên cứu ảnh hưởng của các nhân tố đến cơ cấu vốn của các doanh nghiệp tại TĐDKQGVN , đề tài dự kiến sử dụng mô hình sau:

* Xác định các biến trong mô hình

- Biến phụ thuộc (biến mục tiêu): Cơ cấu vốn (Tỷ lệ giữa vốn vay/ vốn chủ sở hữu)

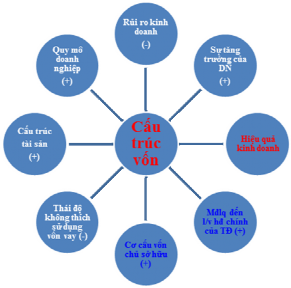

- Biến độc lập: Đề tài sẽ làm rõ ảnh hưởng của 7 biến độc lập tác động lên biến mục tiêu đó là:

+ Quy mô doanh nghiệp: Đo lường thông qua doanh thu hoặc tổng tài sản.

+ Nhân tố rủi ro kinh doanh: Đo lường thông qua độ lệch chuẩn của lợi nhuận.

+ Nhân tố Cấu trúc tài sản: Đo lường bằng tỷ lệ giữa tài sản cố định trên tổng tài sản.

+ Nhân tố Tăng trưởng của doanh nghiệp: Đo lường thông qua tốc độ tăng doanh thu hoặc tăng tổng tài sản của doanh nghiệp.

+ Nhân tố trình độ quản lý và thói quen sử dụng các nguồn vốn của nhà quản lý doanh nghiệp (Chủ tịch, CEO, CFO)

+ Nhân tố Mức độ liên quan đến lĩnh vực hoạt động chính (core business) của Tập đoàn: Đây là nhân tố mang tính "đặc thù" cho mô hình các Tập đoàn kinh tế Việt Nam với mô hình hoạt động là đa ngành nghề, đa lĩnh vực. Nếu xem xét tổng quan các doanh nghiệp thuộc Tập đoàn Dầu khí Quốc gia Việt Nam có thể thấy sự khác biệt tương đối rõ rệt cấu trúc vốn giữa các doanh nghiệp thuộc 3 nhóm (i) Nhóm các doanh nghiệp có lĩnh vực hoạt động trong 5 lĩnh vực hoạt động chính của Tập đoàn;

(ii) các doanh nghiệp có lĩnh vực hoạt động liên quan trực tiếp (liên quan gần) đến lĩnh vực hoạt động chính của Tập đoàn(iii) các doanh nghiệp có lĩnh vực hoạt động không liên quan trực tiếp đến lĩnh vực hoạt động chính của Tập đoàn.

+ Nhân tố cấu trúc vốn chủ sở hữu: Đây là nhân tố "đặc thù" tác động đến cấu trúc vốn của các doanh nghiệp trong mô hình Tập đoàn kinh tế Nhà nước khi mà vốn chủ sở hữu bao gồm (i) Vốn nhà nước; (ii) Vốn của các cổ đông khác, hay nói cách khác cổ đông Nhà nước trở thành cổ đông đặc biệt của các doanh nghiệp. Đo lường bằng tỷ lệ vốn Nhà nước/ tổng vốn chủ sở hữu.

- Đồng thời cũng kiểm định ảnh hưởng của cấu trúc vốn tới Hiệu quả kinh doanh của doanh nghiệp, trong đó Hiệu quả kinh doanh đo lường khả năng sinh lời từ hoạt động kinh doanh của doanh nghiệp thông qua các chỉ tiêu như khả năng sinh lời tài sản (Return on Assets- ROA)

CHƯƠNG 2.

NHỮNG VẤN ĐỀ LÝ LUẬN VỀ CẤU TRÚC VỐN VÀ TÁI CẤU TRÚC VỐN CỦA TẬP ĐOÀN KINH TẾ

2.1. Khái quát về Tập đoàn kinh tế

2.1.1. Khái niệm Tập đoàn kinh tế

Tập đoàn kinh tế (TĐKT) là sản phẩm của nền kinh tế thị trường, được hình thành từ nhu cầu liên kết kinh tế nhằm tích tụ, tập trung, chuyên môn hóa, hợp tác hóa trong quá trình sản xuất, kinh doanh của các doanh nghiệp. Sự hình thành và phát triển của các Tập đoàn kinh tế phù hợp với xu thế phát triển của nền sản xuất xã hội. Mặt khác các Tập đoàn kinh tế - một hình thức liên kết kinh tế đã ra đời và góp phần làm cho quan hệ sản xuất phù hợp với sự phát triển của lực lượng sản xuất. Đồng thời trong cơ chế thị trường, mỗi doanh nghiệp luôn phải cạnh tranh để tồn tại và phát triển nên phải không ngừng tái sản xuất mở rộng, tích tụ, tập trung vốn vào sản xuất kinh doanh đem lại hoặc từ việc đi vay, liên kết kinh doanh, phát hành cổ phiếu hoặc thông qua việc doanh nghiệp mạnh thôn tính, tiếp nhận sự sáp nhập của các doanh nghiệp yếu và nhỏ hơn, nhờ đó vốn và năng lực sản xuất của doanh nghiệp được nâng lên. Đó là quá trình vận động mang tính khách quan, là tiền đề cho sự ra đời và phát triển của các Tập đoàn kinh tế. Tuy nhiên, nhiều vấn đề về Tập đoàn kinh tế cho đến nay, cả trên thế giới cũng như ở Việt Nam chưa được nghiên cứu giải quyết một cách trọn vẹn được công luận thừa nhận trong đó có vấn đề khái niệm về TĐKT. Dưới góc độ khái niệm, hiện có nhiều cách tiếp cận khác nhau về TĐKT, song cho đến nay chưa đưa ra được một khái niệm có tính chuẩn tắc. Leff- một nhà kinh tế của Mỹ, năm 1978 đưa ra quan niệm: “Tập đoàn kinh tế là một tập hợp các công ty hoạt động kinh doanh trên thị trường khác nhau dưới sự kiểm soát về tài chính hoặc quản trị chung, trong đó các thành viên của chúng ràng buộc với nhau bằng các mối quan hệ tin cậy lẫn nhau trên cơ sở sắc tộc