đang phát triển. Đồng thời, tỷ lệ nghèo đói của Indonesia đã giảm từ 28% vào giữa những năm 1980 xuống còn khoảng 8% vào giữa những năm 1990, so với mức giảm nghèo từ 29% xuống 27% đối với tất cả các nước đang phát triển (ngoại trừ Trung Quốc). Thành tựu của Indonesia có thể so sánh với thành tựu của một số quốc gia khác như Trung Quốc hay Thái Lan, những quốc gia có nền kinh tế tăng trưởng nhanh hơn.

Các cải cách kinh tế ở Indonesia tập trung vào việc định hướng lại nền kinh tế để giảm sự phụ thuộc vào lĩnh vực dầu mỏ, mở rộng vai trò của khu vực tư nhân và khuyến khích tạo ra một nền công nghiệp cạnh tranh phi dầu mỏ, định hướng xuất khẩu để hấp thụ nhanh chóng một lực lượng lớn lao động. Chiến lược này đòi hỏi sự phối hợp giữa chính sách tài chính và chính sách tỷ giá, nhằm tạo ra một môi trường kinh tế vĩ mô ổn định, đi kèm với cải cách cơ cấu nhằm thúc đẩy tăng trưởng bền vững và đa dạng hóa kinh tế. Các yếu tố cải cách chủ yếu trong giai đoạn 1985-1996 bao gồm tự do hóa dần vốn đầu tư trực tiếp dòng vào để thúc đẩy xuất khẩu phi dầu mỏ và đa dạng hóa kinh tế, duy trì tỷ giá cạnh tranh, tự do hóa thương mại và cải cách thuế quan, cải thiện quản lý tiền tệ và cải cách khu vực tài chính thông qua tự do hóa dòng vốn bên ngoài, thúc đẩy cạnh tranh trong lĩnh vực ngân hàng, củng cố các tổ chức tài chính, và khuyến khích tăng trưởng thị trường vốn.

Năm 1985, Indonesia duy trì chế độ tự do dòng vốn ra đối với các cá nhân và các tổ chức, đồng thời ngăn cấm các ngân hàng thương mại và các tổ chức tài chính cho vay nước ngoài. Những hạn chế đối với dòng ra thông qua các tổ chức tài chính có hiệu lực trong suốt thời kỳ. Các biện pháp kiểm soát có chọn lọc áp dụng đối với dòng vốn vào, dòng vốn đầu tư trực tiếp bị hạn chế bởi các yêu cầu về sở hữu trong nước; mua cổ phần của các nhà đầu tư nước ngoài trên thị trường chứng khoán trong nước bị cấm,và các hạn chế đã được quy định đối với các khoản vay nước ngoài. Chính sách thương mại về cơ bản vẫn mang tính bảo hộ.

Trong phần lớn thời gian của giai đoạn này, hội nhập tài chính được thúc đẩy thông qua việc gia tăng dần dòng vào vốn đầu tư trực tiếp và tự do hóa hệ thống thuế quan. Dòng vào vốn đầu tư trực tiếp đã được tự do hóa bằng cách mở rộng các lĩnh vực mà cho phép nhận các khoản đầu tư đó, bằng cách hạn chế các quy tắc sở hữu vốn cổ phần đối với việc sản xuất một số hàng hóa và đầu tư vào các lĩnh vực nhất định, và bằng cách kéo dài khoảng thời gian mà một công ty sẽ phải trở lại hình thức sở hữu trong nước.

Tỷ giá đã được điều chỉnh giảm vào năm 1983 và sau đó là vào năm 1986, tỷ giá được điều chỉnh phù hợp với điều kiện thị trường như một phần của gói tái cơ cấu nền kinh tế. Các hoạt động thanh toán và chuyển tiền cũng đã được tự do hóa đối với các

giao dịch quốc tế vãng lai theo Điều VIII năm 1988. Thị trường ngoại hối được phát triển và việc bán các hợp đồng hoán đổi (swaps) trên thị trường ngoại hối đã được tự do hóa. Những cải cách này gắn liền với quá trình mở cửa ở mức độ lớn hơn của nền kinh tế (được đo lường bằng tổng tỷ lệ xuất khẩu với nhập khẩu so với GDP) và cùng với tốc độ tăng trưởng kinh tế nhanh hơn.

Cải cách năm 1988 tập trung vào hoạt động của hệ thống ngân hàng, nâng cao năng lực giám sát ngân hàng và phát triển thị trường tiền tệ. Cải cách khu vực tài chính được thúc đẩy bằng việc cho phép sự tham gia nhiều hơn của các ngân hàng thương mại vào lĩnh vực tài chính, tạo ra môi trường cạnh tranh bình đẳng cho các ngân hàng thương mại nước ngoài và nội địa.

Sau đó, vào năm 1989, các nhà chức trách đã tự do hóa dòng vào vốn danh mục đầu tư bằng cách loại bỏ các giới hạn định lượng đối với các khoản vay của ngân hàng thương mại đối với người không cư trú. Người nước ngoài đã được phép đầu tư vào thị trường chứng khoán và có được tới 49% quyền sở hữu cổ phiếu niêm yết. Các hạn chế đối với dòng vào vốn đầu tư trực tiếp cũng được nới lỏng hơn và các nhà đầu tư trực tiếp nước ngoài được phép bán ngoại hối trực tiếp cho các ngân hàng thương mại thay vì thông qua ngân hàng trung ương.

Có thể bạn quan tâm!

-

Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo

Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo -

Mức Độ Kiềm Chế Tài Chính, Tiết Kiệm Và Đầu Tư

Mức Độ Kiềm Chế Tài Chính, Tiết Kiệm Và Đầu Tư -

Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo Thông Qua Kênh Tín Dụng Và Sự Phát Triển Tài Chính

Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo Thông Qua Kênh Tín Dụng Và Sự Phát Triển Tài Chính -

Thực Trạng Về Hội Nhập Tài Chính Của Các Nước Đang Phát Triển Khu Vực Châu Á

Thực Trạng Về Hội Nhập Tài Chính Của Các Nước Đang Phát Triển Khu Vực Châu Á -

Các Nguyên Tắc Chính Của Khuôn Khổ Hội Nhập Ngành Ngân Hàng Thương Mại

Các Nguyên Tắc Chính Của Khuôn Khổ Hội Nhập Ngành Ngân Hàng Thương Mại -

Thực Trạng Về Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo Tại Các Nước Đang Phát Triển Khu Vực Châu Á.

Thực Trạng Về Tác Động Của Hội Nhập Tài Chính Đến Tình Trạng Đói Nghèo Tại Các Nước Đang Phát Triển Khu Vực Châu Á.

Xem toàn bộ 195 trang tài liệu này.

Năm 1990-1991, nền kinh tế Indonesia bắt đầu phát triển quá nóng, tài khoản vãng lai thâm hụt ngày một cao, lạm phát tăng nhanh và lãi suất tăng đáng kể. Tuy nhiên, trong bối cảnh của việc duy trì tỷ giá thực ổn định, việc tăng lãi suất đi kèm với lượng dòng vào vốn nước ngoài lớn đáng kể, và tổng dòng vốn tư nhân ròng đã đăng ký lần đầu tiên thặng dư năm 1990 kể từ năm 1985. Dòng vào vốn nước ngoài vào chủ yếu dưới hình thức vay ngân hàng thương mại được chuyển đổi sang nội tệ sử dụng nghiệp vụ hoán đổi của ngân hàng trung ương, do đó góp phần làm tăng tốc độ tăng trưởng của tiền tệ. Sự kiềm chế tiền tệ được hỗ trợ bởi chính sách tài khóa thắt chặt nhằm hạn chế áp lực cầu, tuy nhiên lạm phát tiếp tục có xu hướng tăng.

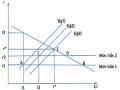

Trong giai đoạn 1985-1996, khoảng cách nghèo đói và tỷ lệ người nghèo ở Indonesia có xu hướng giảm đều, dao động trong khoảng từ 10-15%. Các yếu tố quyết định chính của việc giảm nghèo ở Indonesia trong những năm thập niên 90 là việc cố gắng thực thi các chính sách tăng trưởng kinh tế và các chính sách xã hội hợp lý.

100

90

80

70

60

50

40

30

20

10

0

1987

1990

1993

1996

Khoảng cách nghèo đói (1.9 USD/ngày)

Tỷ lệ người nghèo (3.2 USD/ngày)

Khoảng cách nghèo đói (3.2 USD/ngày)

Tỷ lệ người nghèo (1.9 USD/ngày)

%

Hình 2.3. Mức độ chuẩn nghèo theo chỉ số khoảng cách nghèo đói và tỷ lệ người nghèo tại Indonesia

Nguồn: World Bank

Dòng vốn chảy vào khu vực ngân hàng thương mại quá lớn và gây khó khăn cho việc quản lý kinh tế vĩ mô, do vậy các nhà chức trách đã tái áp dụng kiểm soát định lượng hoạt động vay nước ngoài của các ngân hàng thương mại và doanh nghiệp nhà nước vào năm 1991. Những hạn chế đối với việc vay vốn của khu vực công từ nước ngoài vẫn duy trì từ năm 1992 đến năm 1996. Tuy nhiên, các nhà chức trách tiếp tục mở rộng các thỏa thuận vay nước ngoài để tài trợ thương mại cho các tổ chức tư nhân, bao gồm bán chứng khoán cho người không cư trú và tự do hóa đầu tư trực tiếp và danh mục đầu tư nước ngoài thông qua thị trường chứng khoán như là một phần của sự phát triển khu vực kinh tế và tài chính nói chung. Các biện pháp này được thực hiện đồng thời cùng với các biện pháp khác để củng cố thị trường vốn trong nước và khuôn khổ pháp lý cho ngân hàng. Đặc biệt, trong giai đoạn 1995- 1996, các quy định đã được ban hành để tăng cường thể chế tài chính thông qua việc nâng cấp các chuẩn mực kế toán để đảm bảo tuân thủ hướng dẫn thận trọng và thông qua các công cụ phái sinh để phòng ngừa việc chấp nhận rủi ro quá cao.

Trong nửa đầu năm 1997, trong quá trình hội nhập tài chính, Indonesia tiếp tục thu hút các dòng vốn đầu tư nước ngoài. Ngân hàng Trung ương của Indonesia đã thực hiện các biện pháp để hạn chế tăng trưởng tín dụng bao gồm: việc loại bỏ một phần từ việc bán chứng chỉ ngân hàng trung ương, tăng các yêu cầu dự trữ và giảm tín dụng trợ cấp cho các doanh nghiệp nhà nước.

Ban đầu, Indonesia quản lý các cuộc khủng hoảng tiền tệ khu vực bắt đầu vào tháng 6 năm 1997 tốt hơn các nước láng giềng bời vì các nguyên tắc cơ bản mạnh mẽ hơn, bao gồm sự thâm hụt tài khoản vãng lai bên ngoài tương đối nhỏ hơn. Tuy nhiên, vào ngày 11 tháng 7 năm 1997, để bảo vệ chống lại sự đầu cơ, Indonesia đã mở rộng biên độ giao dịch cho tỷ giá so với đô la Mỹ từ 8% lên 12%. Sau đó, những lo ngại cũng xuất hiện về sự ổn định của hệ thống ngân hàng và Đồng Rupiah Indonesia chịu áp lực đầu cơ và được phép thả nổi.

Cuộc khủng hoảng tài chính châu Á đã ảnh hưởng nặng nề đến nền kinh tế Indonesia, khiến GDP bình quân đầu người năm 1998 giảm 13% so với mức của năm 1994. Tỷ lệ đói nghèo tăng mạnh từ 17,7% năm 1996 lên 24,2% năm 1998 (ADB, 2000). Điều này cho thấy tình trạng đói nghèo ở Indonesia phản ứng khá mạnh và tương đối nhanh trước những cú sốc lớn. Mặc dù, cuộc khủng hoảng châu Á ảnh hưởng xấu đến phúc lợi của người dân Indonesia, nhưng những thành tựu phát triển kinh tế và con người của quốc gia này trong suốt 1/4 thế kỷ qua vẫn rất ấn tượng, đặc biệt là so với thành tích của Nam Á và các quốc gia có thu nhập trung bình và thấp khác (ADB, 2002).

2.4.3. Lộ trình hội nhập tài chính và quá trình giảm tình trạng đói nghèo của Thái Lan

Trong thời kỳ đầu của giai đoạn 1985-1997, Thái Lan đã nỗ lực thực hiện những sự điều chỉnh lớn. Theo báo cáo ADB (2002), trong tiến trình hội nhập tài chính, đồng baht được điều chỉnh giảm 14,8% vào năm 1984, các chính sách công nghiệp và thương mại định hướng tăng trưởng nhờ xuất khẩu được thực thi, Thái Lan ưu tiên thúc đẩy dòng vốn chảy vào thông qua cải cách chính sách thuế và thể chế cùng với việc phát triển thị trường tài chính. Chính sách này cùng với với chênh lệch lãi suất dương lớn và tỷ giá cố định, đã thúc đẩy tăng trưởng dòng vốn vào ròng. Những dòng vốn này đã góp phần thúc đẩy mạnh mẽ tiến trình hội nhập tài chính. Tuy nhiên, những lo ngại về tính ổn định của tỷ giá và khả năng thanh toán của hệ thống tài chính sau đó dẫn đến sự đảo chiều mạnh mẽ của dòng vốn và là nguyên nhân cuộc khủng hoảng tiền tệ.

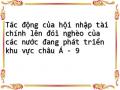

Hội nhập thương mại và tài chính đặc biệt là việc thu hút dòng vốn từ bên ngoài có tác động mạnh mẽ đến công cuộc xóa đói giảm nghèo của Thái Lan. Dữ liệu từ Điều tra Kinh tế Xã hội (SES) (2002) cho thấy tỷ lệ đói nghèo thu nhập giảm mạnh từ năm 1988 đến năm 1996, từ 18 triệu đến 7 triệu. Tuy nhiên, sự bắt đầu của cuộc khủng hoảng kinh tế đã ngăn chặn tốc độ giảm nghèo ấn tượng này. Tỷ lệ đói nghèo tăng từ 11,4% năm 1996 lên 13% năm 1998. Trong giai đoạn 1985-1997, tuy tỷ lệ người nghèo và

45

40

35

30

25

20

15

10

5

0

1988

1990

1992

1994

1996

Khoảng cách nghèo đói (1.9 USD/ngày)

Tỷ lệ người nghèo (3.2 USD/ngày)

Khoảng cách nghèo đói (3.2 USD/ngày)

Tỷ lệ người nghèo (1.9 USD/ngày)

%

khoảng cách nghèo đói ở Thái Lan có xu hướng giảm rõ rệt, nhưng lại tăng mạnh hơn nhiều từ năm 1998 đến năm 1999.

Hình 2.4. Mức độ chuẩn nghèo theo chỉ số khoảng cách nghèo đói và tỷ lệ người nghèo tại Thái Lan

Nguồn: World Bank

Trong quá trình hội nhập tài chính ở thời kỳ đầu của giai đoạn 1985-1997, Thái Lan duy trì sự mở cửa tài khoản vốn liên quan đến dòng vốn vào. Theo Luật Kinh doanh Người nước ngoài năm 1972 và Đạo luật Xúc tiến Đầu tư năm 1977, các lĩnh vực đầu tư nước ngoài đã được tự do hóa. Dòng vốn đầu tư danh mục đã được tự do hoá, mặc dù ban đầu các biện pháp kiểm soát tỷ giá được áp dụng cho việc chuyển lãi suất, cổ tức và tiền gốc về chính quốc. Việc vay nợ nước ngoài có thể được tiến hành tự do nhưng phải được đăng ký với Ngân hàng Thái Lan (BOT).

Trong thời gian này, dòng vốn vào nước ngoài đã được thúc đẩy thông qua các biện pháp khác nhau bao gồm: loại bỏ các hạn chế đối với đầu tư nước ngoài và sở hữu nước ngoài đối với các ngành định hướng xuất khẩu; cung cấp các ưu đãi thuế để khuyến khích đầu tư trực tiếp vào các ngành; cung cấp ưu đãi thuế cho các quỹ tương hỗ nước ngoài để đầu tư vào thị trường cổ phiếu, và việc tạo ra các quỹ tương hỗ đóng mới; thiết lập các quy tắc cho nước ngoài về vấn đề ghi nợ của các công ty Thái Lan; giảm thuế đối với cổ tức chuyển ra nước ngoài; và cho phép các nhà đầu tư nước ngoài tự do chuyển về chính quốc các khoản đầu tư, trả nợ vay và trả lãi.

Thanh toán và chuyển khoản cho các giao dịch quốc tế vãng lai cũng dần được tự do hóa, và vào năm 1990, Thái Lan đã chấp nhận thực thi các nghĩa vụ của Điều VIII.

Mức độ tự do hoá cao hơn thể hiện thông qua việc loại bỏ các hạn chế đối với số lượng ngoại hối có thể được mua hoặc mang vào hoặc đưa ra khỏi đất nước, và mở rộng việc sử dụng tài khoản baht của người không cư trú và tài khoản ngoại tệ của người cư trú.

Ngược lại với sự thúc đẩy nhanh chóng tốc độ dòng vốn chảy vào, các biện pháp kiểm soát dòng vốn ra của người cư trú chỉ được tự do hóa một cách dần dần. Vào năm 1990, các ngân hàng thương mại được phép cho người không cư trú vay bằng ngoại tệ với số lượng hạn chế, và cho phép chuyển số tiền thu được từ việc bán chứng khoán về chính quốc, và vào năm 1991 cư dân Thái Lan được phép đầu tư ra nước ngoài hoặc cho vay số lượng tiền nhất định cho các công ty có ít nhất 25% tham gia cổ phần của Thái Lan. Số lượng cho vay này đã được tăng lên vào năm 1994. Việc mua vốn và chứng khoán thị trường tiền tệ nước ngoài, đầu tư trực tiếp nước ngoài vượt quá 10 triệu USD, và việc mua bất động sản vẫn phải được phê duyệt bởi ngân hàng Thái Lan (BOT). Các công ty bảo hiểm được phép đầu tư ra nước ngoài trong một số trường hợp nhất định nhưng chỉ tối đa 5% tổng danh mục đầu tư của họ, trong khi các quỹ tương hỗ phát hành trong nước bị hạn chế đầu tư tổng danh mục đầu tư của họ trên thị trường nội địa.

Những cải cách của thị trường tài chính trong nước ban đầu tập trung vào sự phát triển của thị trường chứng khoán. Sở Giao dịch Chứng khoán Thái Lan (SET) được thành lập vào năm 1975, và Luật Giao dịch Chứng khoán đã được sửa đổi vào năm 1984. Trong thời gian này, số lượng công ty niêm yết trên sàn giao dịch tăng hơn ba lần và mức tăng trưởng trung bình hàng năm trên thị trường chứng khoán vốn hóa là 57% đáng chú ý trong giai đoạn 1987-1994.

Sau cuộc khủng hoảng của các công ty tài chính trong nửa đầu những năm 1980, các biện pháp để củng cố hệ thống ngân hàng thương mại đã được đưa ra vào năm 1985, bao gồm việc tăng cường các tiêu chuẩn an toàn và cải thiện việc giám sát trong và ngoài công ty. Tuy nhiên, hệ thống ngân hàng thương mại tiếp tục thể hiện sự độc quyền thông qua sự chênh lệch lớn giữa lãi suất tiền gửi và cho vay. Hơn nữa, cuộc khủng hoảng ngân hàng năm 1997 chỉ ra rằng có một số điểm yếu của lĩnh vực tài chính đã không được khắc phục một cách đầy đủ sau cuộc khủng hoảng ngân hàng trước đó.

Mặc dù dòng vốn vào đầu tư trực tiếp ròng đã góp phần vào việc củng cố tài khoản vốn ban đầu, nhưng dòng vốn vào đầu tư danh mục ròng trở nên quan trọng hơn ở Thái Lan do đó chính phủ đã có những cải cách tiếp theo nhằm thúc đẩy đầu tư vào thị trường chứng khoán. Tỷ trọng của dòng vốn vào ròng có tính chất ngắn hạn tăng lên mức 60% trong tổng số vào năm 1995. Do đó, vào năm 1995, Thái Lan bắt đầu hạn chế dòng vốn vào ngắn hạn bằng cách áp đặt yêu cầu dự trữ 7% đối với tài khoản baht của

người không cư trú ở các ngân hàng. Những hạn chế này đã được mở rộng vào năm 1996, để trang trải các khoản vay nước ngoài dưới một năm.

Năm 1996, tăng trưởng và đầu tư giảm sút do tỷ giá thực tăng và dòng vốn vào và xuất khẩu giảm mạnh. Tài khoản vãng lai có mức thâm hụt cao, lãi suất cao và lạm phát ngày càng tăng khiến đất nước dễ bị tổn thương trước những cú sốc tác động bên ngoài và sự thay đổi tâm lý thị trường. Hơn nữa, những điểm yếu nghiêm trọng xuất hiện trong hệ thống tài chính do trích lập dự phòng cho vay không đầy đủ. Lãi suất cao để chống lại dòng tiền chảy ra đã làm trầm trọng thêm khả năng thanh toán và vị thế thanh khoản của nhiều ngân hàng thương mại và công ty tài chính và dẫn đến việc các cơ quan chức năng can thiệp để hỗ trợ hệ thống tài chính. Vào tháng 7 năm 1997, đối mặt với một cuộc khủng hoảng ngân hàng, điều hành tiền tệ, và sự thua lỗ tỷ giá, các nhà chức trách thả nổi đồng baht và áp dụng chế độ tỷ giá thả nổi có quản lý.

Một nguyên nhân quan trọng của cuộc khủng hoảng tiền tệ là do tác động của đầu cơ tiền tệ. Từ đó cho thấy một trong những bài học quan trọng nhất cho hội nhập tài chính là có những chính sách ngăn chặn được rủi ro của đầu cơ tiền tệ. Ngoài ra, hội nhập tài chính cũng rất dễ làm tăng đột biến dòng tiền đổ dồn vào bất động sản, gia tăng rủi ro cân đối đối ngoại (external balance) khi tài sản nợ bằng đồng USD tăng lên nhưng khả năng tạo ra USD (sản xuất- xuất khẩu) không tăng. Đây cũng là một nguyên nhân quan trọng dẫn đến khủng hoảng tài chính Châu Á 1997.

Để đối phó với cuộc khủng hoảng tiền tệ, việc bán ngoại hối đã bị hạn chế đối với tất cả các giao dịch ngoại hối ngoại trừ các giao dịch áp dụng cho xuất khẩu và nhập khẩu hàng hóa và dịch vụ, đầu tư trực tiếp và đầu tư gián tiếp. Các giao dịch thanh toán kỳ hạn bằng đồng baht với những người không cư trú và việc bán đồng baht để mua ngoại tệ của người không cư trú tạm thời bị hạn chế. Tuy nhiên, các biện pháp như vậy nói chung không ngăn cản việc bán nội tệ và khiến đồng baht liên tục bị mất giá.

Theo báo cáo ADB (2002), cuộc khủng hoảng kinh tế năm 1997 khiến tỷ lệ nghèo đói ở Thái Lan tăng từ 11,4% năm 1996 lên 12,9% năm 1998 và 15,9% năm 1999. Tỷ lệ nghèo đói ở các khu vực thành phố giảm khoảng 19% từ năm 1996 đến 1999, trong khi vùng nông thôn, tỷ lệ đói nghèo tăng lên lần lượt là 44% và 52%. Cuộc khủng hoảng bắt đầu xảy ra trong lĩnh vực tài chính ở Bangkok tác động nghiêm trọng hơn đối với các vùng nông thôn. Việc giảm cơ hội việc làm trong các lĩnh vực hiện đại đã khiến lực lượng lao động từ Bangkok và vùng phụ cận di cư về các vùng nông thôn, dẫn đến nguồn cung lao động cho các việc làm phi nông nghiệp vượt quá cầu. Tiền lương thực tế giảm đáng kể ở các vùng nông thôn, khiến thu nhập của các hộ gia đình giảm.

2.4.4. Bài học kinh nghiệm về lộ trình hội nhập tài chính và chính sách giảm tình trạng đói nghèo cho các nước đang phát triển khu vực châu Á trong giai đoạn 2005-2018

Bài học kinh nghiệm thứ nhất, về trình tự và tốc độ của quá trình hội nhập tài chính cho các quốc gia đang phát triển khu vực châu Á:

Trong quá trình hội nhập tài chính, việc tự do hóa dòng vốn vào đầu tư trực tiếp thường được thực hiện như một phần của các chiến lược lớn nhằm tái cấu trúc các lĩnh vực thực của các nền kinh tế. Tự do hóa dòng vốn danh mục đầu tư thường được phối hợp với các cải cách khu vực tài chính trong nước, đặc biệt là tự do hóa lãi suất trong nước và chuyển sang các công cụ tiền tệ gián tiếp, củng cố thị trường chứng khoán trong nước và cải cách hệ thống ngân hàng thương mại trong nước và cải cách thị trường ngoại hối. Ở Chile, lộ trình hội nhập tài chính được bắt đầu bằng việc cải cách khu vực tài chính trước khi tự do hóa tài khoản vốn trong khi ở Indonesia tự do hoá tài khoản vốn đã giúp thúc đẩy quá trình tái cấu trúc và nâng cao khả năng cạnh tranh của hệ thống tài chính trong nước. Đối với Thái Lan, cuộc khủng hoảng tiền tệ đã cho thấy những rủi ro khi quá trình hội nhập tài chính, đặc biệt việc tự do hoá tài khoản vốn không bao hàm tất cả các cải cách đồng thời cần thiết.

Trong quá trình hội nhập tài chính, khi tự do hoá tài khoản vốn, cách tiếp cận tự do hóa dòng vốn vào và ra khác nhau tùy thuộc vào về các ưu tiên cụ thể đã được quốc gia thông qua. Thái Lan tích cực xúc tiến vốn dòng vào trong khi hạn chế dòng ra với mục tiêu bổ sung tiết kiệm trong nước và thúc đẩy đầu tư và tăng trưởng kinh tế nhanh chóng. Indonesia duy trì một sự tự do tương đối với dòng vốn ra và dòng vốn vào được tự do hóa dần với mục đích thu hút vốn nước ngoài để hỗ trợ chuyển dịch cơ cấu nền kinh tế. Chile cũng tự do hóa dòng vốn vào như một phần của chiến lược tái cơ cấu nền kinh tế và các dòng chảy ra được tự do hóa để góp phần vào sự cân bằng của cán cân thanh toán.

Trong quá trình hội nhập tài chính, tốc độ cải cách hệ thống tài chính trong nước và tự do hoá dòng vốn của các quốc gia khác nhau. Chile đã chọn cách tiếp cận cải cách hệ thống tài chính dần dần, rồi tiến hành tự do hoá tài khoản vốn. Trong khi đó, Indonesia đã sớm tự do hóa dòng vốn ra trong quá trình cải cách hệ thống tài chính trong nước và sau một khoảng thời gian dài, quá trình tự do hóa dòng vốn vào đã diễn ra một cách dần dần. Thái Lan đã mở cửa nền kinh tế đối với dòng vốn vào, đặc biệt là dòng vốn theo danh mục đầu tư, nhanh hơn nhiều so với các quốc gia Chi lê và Indonesia nhưng lại tự do hoá dần dòng vốn ra.