khoản nợ ngắn hạn mà ngân hàng đã dùng để đầu tư dài hạn vào các chứng khoán cầm cố.

Bất ổn tài chính của các NHTM có thể nhanh chóng lây lan từ tổ chức này sang tổ chức khác. Chẳng hạn như khi một ngân hàng bị rơi vào tình trạng mất ổn định thì các ngân hàng khác cũng có nguy cơ bị rơi vào tình trạng tương tự. Sự sụp đổ của một tổ chức tài chính ảnh hưởng đến sự ổn định của nhiều tổ chức tài chính khác, và dẫn đến rủi ro hệ thống. Bất ổn tài chính của một ngân hàng có thể lan rộng thành khủng hoảng hệ thống ngân hàng và có thể gây khủng hoảng tài chính đơn lẻ hoặc đồng thời với khủng hoảng tiền tệ và khủng hoảng nợ.

2.1.2.3. Phương pháp đo lường ổn định tài chính và bất ổn tài chính

Ổn định tài chính của các NHTM thường được đo lường một cách gián tiếp thông qua việc đánh giá mức độ bất ổn tài chính và khủng hoảng ngân hàng một cách hệ thống hoặc riêng lẻ.

(i) Đo lường ổn định tài chính và bất ổn tài chính mang tính hệ thống

Để đo lường ổn định tài chính hệ thống, nhiều nghiên cứu sử dụng các chỉ số đo lường tổng hợp cho cả hệ thống (chỉ số Z-score và khoảng cách tới phá sản), trong đó có lưu ý trung bình hay tỷ trọng của từng hệ số đánh giá theo quy mô của mỗi ngân hàng. Điểm hạn chế của phương pháp này đó là chưa xét tới sự tương quan qua lại giữa các tổ chức tài chính với nhau, nghĩa là khả năng lây lan khi một tổ chức tài chính sụp đổ.

Chỉ số khả năng bị sụp đổ đầu tiên (First to Default) hay còn gọi là chỉ số đo lường khả năng một tổ chức trong số nhiều tổ chức tài chính sụp đổ có thể được dùng để đo lường rủi ro hệ thống của các ngân hàng lớn. Phương pháp này dùng xác suất rủi ro trung bình (risk-neutral default probabilities) từ các khoản hoán đổi rủi ro tín dụng (credit default swap spreads) để đo lường bất ổn tài chính và ghi nhận rằng bất ổn tài chính của các ngân hàng có sự liên kết với nhau.

Chỉ số dự đoán sự thiếu hụt hệ thống SES (Systemic Expected Shortfall) có thể được dùng để đánh giá sự đóng góp cá nhân của mỗi tổ chức tài chính đối với rủi ro hệ thống. SES xem xét đòn bẩy và rủi ro của từng tổ chức và đánh giá các

Có thể bạn quan tâm!

-

Tác động của cạnh tranh tới sự ổn định tài chính của các ngân hàng thương mại Việt Nam - 2

Tác động của cạnh tranh tới sự ổn định tài chính của các ngân hàng thương mại Việt Nam - 2 -

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Cạnh Tranh Ngân Hàng, Sự Ổn Định Tài Chính Và Tác Động Của Cạnh Tranh Đến Ổn

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Cạnh Tranh Ngân Hàng, Sự Ổn Định Tài Chính Và Tác Động Của Cạnh Tranh Đến Ổn -

Cơ Sở Lý Thuyết Về Ổn Định Tài Chính Của Các Nhtm

Cơ Sở Lý Thuyết Về Ổn Định Tài Chính Của Các Nhtm -

Tác Động Của Kỳ Hạn Nợ Dài Hơn Và Mức Độ Giữ Tiền Mặt Nhiều Hơn Tới Sự Ổn Định Của Ngân Hàng

Tác Động Của Kỳ Hạn Nợ Dài Hơn Và Mức Độ Giữ Tiền Mặt Nhiều Hơn Tới Sự Ổn Định Của Ngân Hàng -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Của Các Nhtm

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cạnh Tranh Tới Sự Ổn Định Tài Chính Của Các Nhtm -

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết

Đánh Giá Các Nghiên Cứu Trước Và Phát Triển Giả Thuyết

Xem toàn bộ 156 trang tài liệu này.

ngoại tác từ ngành ngân hàng đối với nền kinh tế thực sự khi các tổ chức tài chính này thất bại. Mô hình đặc biệt tốt khi xác định những tổ chức tài chính nào có liên quan một cách có hệ thống và sẽ có những tác động lớn nhất, nếu thất bại, trên nền kinh tế diện rộng. Một hạn chế của phương pháp SES là rất khó để xác định khi nào các tổ chức tài chính có vai trò quan trọng đối với hệ thống có thể sẽ thất bại.

Ổn định tài chính còn có thể được đo lường thông qua thước đo là sự phân bố tổn thất hệ thống, nhằm khắc phụchạn chế của các biện pháp đã thảo luận trước đó. Phương pháp này kết hợp ba yếu tố chính gồm xác suất vỡ nợ của từng tổ chức tài chính, quy mô thua lỗ, và tính chất truyền dẫn của rủi ro phá sản trong các tổ chức tài chính do có sự liên kết lẫn nhau.

Ngoài ra tỷ lệ vốn điều lệ đối với các tài sản có rủi ro, và tỷ lệ các khoản nợ xấu đối với tổng nợ cũng được dùng để đo lường sự ổn định tài chính. Đây là một trong số những chỉ tiêu tài chính vững mạnh được đưa ra bới tổ chưc IMF (fsi.imf.org). Các biến như tỷ lệ nợ xấu có thể phổ biến hơn chỉ số Z-score, nhưng chỉ số nợ xấulà chỉ tiêu có một độ trễ nhất định về mặt thời gian (Čihák và Schaeck (2010)).

Sự mất ổn định về tài chính cũng được đo lường thông qua sự tăng trưởng tín dụng quá mức. Một khu vực tài chính phát triển tốt có thể sẽ tăng trưởng, nhưng sự tăng trưởng tín dụng quá nhanh là một trong những yếu tố phổ biến nhất liên quan đến khủng hoảng ngân hàng (Demirgüc-Kunt và Detragiache 1997, Kaminsky và Reinhart 1999). Rất nhiều các khoản bùng nổ tín dụng tại các thị trường mới nổi đều kết thúc trong khủng hoảng ngân hàng. Phương pháp đo lường ổn định tài chính thông qua chỉ số tăng trưởng tín dụng cũng có ưu và khuyết điểm đó là mặc dù rất dễ đo lường mức độ tăng trưởng tín dụng, nhưng rất khó đánh giá liệu mức tăng trưởng như vậy có là quá cao hay không.

Bất ổn tài chính mang tính hệ thống được Demirguc-Kunt và Detragiache (1998, 2002) định nghĩa là (i) tỷ lệ nợ xấu vượt 10% tổng tài sản trong giai đoạn đỉnh khủng hoảng; (ii) chi phí tài chính để giải cứu hoạt động các ngân hàng có thể vượt 2% GDP; (iii) các biện pháp khẩn cấp như tạm ngưng giao dịch, đóng băng

các khoản tiền gửi, bảo lãnh cho người gửi tiền và các chủ nợ khác; hoặc (iv) quốc hữu hóa quy mô lớn. Phương pháp đo lường bất ổn tài chính mang tính hệ thống này đã được sử dụng trong nhiều nghiên cứu. Honohan và Laeven (2005) phát hiện 116 cuộc khủng hoảng tài chính tại 113 quốc gia trong giai đoạn 1974 – 2002 và minh họa sự lan truyền bất ổn tài chính mang tính toàn cầu. Cả những quốc gia phát triển hay đang phát triển đều có thể bị ảnh hưởng bởi bất ổn tài chính với các chi phí tài chính chiếm tới 55% GDP tại Argentia vào đầu những năm 1980. Giai đoạn 1980 – 1990 cũng xảy ra nhiều cuộc khủng hoảng lớn trong ngành ngân hàng với ít nhất 20 quốc gia cùng hứng chịu bất ổn về tài chính, từ Nhật Bản tới Hoa Kỳ, Argentina và Tây Phi. Bên cạnh bất ổn hệ thống, còn có rất nhiều bất ổn không mang tính hệ thống làm ảnh hưởng đến hoạt động thông thường của các ngân hàng.

Bên cạnh đó một số chỉ số khác cũng được sử dụng để đo lường sự ổn định tài chính như chỉ số biến động của thị trường, độ chênh lệch về lợi nhuận của cổ phiếu,… Ngoài ra, tính dễ bị tổn thương đối với số liệu doanh thu, có nguồn gốc từ một số đặc điểm thông tin trong báo cáo tài chính của các công ty có thể bị thao túng và chỉnh sửa. Nó được định nghĩa là tỷ lệ phần trăm các công ty niêm yết trên thị trường chứng khoán dễ bị thao túng. Ở Hoa Kỳ, Pháp và hầu hết các nền kinh tế có thu nhập cao khác, có ít hơn 10% các doanh nghiệp có vấn đề liên quan đến việc điều chỉnh thông tin doanh thu trên báo cáo tài chính; Ở Zimbabwe, trái lại, gần như tất cả các công ty đều có thể thao túng các báo cáo tài chính của họ; ở Thổ Nhĩ Kỳ, con số này là gần 40%. Các biến khác ước tính sự biến động trên thị trường chứng khoán là tỷ lệ giữa giá và lợi nhuận (PE ratio) và thời gian, là một phiên bản điều chỉnh của tỷ lệ giá-lợi nhuận có tính đến các yếu tố như tăng trưởng dài hạn và lãi suất.

(ii) Đo lường ổn định tài chính và bất ổn tài chính riêng lẻ

Mức độ ổn định tài chính riêng lẻ của từng ngân hàng có thể được đo lường bằng khoảng cách tới phá sản hoặc ngưỡng phá sản. Cụ thể, các nhà nghiên cứu thường sử dụng chỉ số Z-score (Boyd, De Nicolo, và Jalah 2006), là chỉ số được cả giới học thuật và thực hành công nhận và sử dụng rộng rãi trên thế giới.

Chỉ số Z-score được đưa ra bởi Edward I. Altman (Giáo Sư thuộc trường Đại Học New York) từ những năm 1968 dựa vào nghiên cứu số lượng lớn các công ty thuộc các ngành nghề khác nhau, giúp dự báo rủi ro phá sản cho các doanh nghiệp. Chỉ số Z-score nguyên thủy được tính toán dựa vào 5 yếu tố: (i) tỷ lệ vốn lưu động trên tổng tài sản, (ii) tỷ lệ lợi nhuận giữ lại trên tổng tài sản, (iii) tỷ lệ lợi nhuận trước lãi vay và thuế trên tổng tài sản, (iv) giá thị trường của vốn chủ sở hữu trên giá trị sổ sách của tổng nợ, và (v) tỷ lệ doanh số bán trên tổng tài sản.

Dựa trên nghiên cứu của Altman, đã có nhiều nghiên cứu sau đó áp dụng Z- score để đánh giá rủi ro phá sản trong nhiều ngành khác nhau. Đối với lĩnh vực ngân hàng, có các nghiên cứu của Boyd & Graham (1986), Hannan & Hanweck (1988),Soedarmono & ctg (2011)…

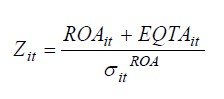

Mức độ ổn định tài chính được lượng hóa bằng Z-score trong các nghiên cứu về lĩnh vực ngân hàng và được tính toán như sau:

ROA là tỷ suất sinh lời trên tổng tài sản bình quân,

EQTA là tỷ lệ vốn chủ sở hữu bình quân trên tổng tài sản bình quân,

∂ROA là độ lệch chuẩn của ROA

Biến động thu nhập phản ánh chiến lược chấp nhận rủi ro của ngân hàng được đo lường bằng độ lệch chuẩn của ROA, được tính bằng độ lệch chuẩn của lợi nhuận trên tổng tài sản bình quân trong một thời kỳ (thường lấy t đến t-3). Z-score càng cao được hiểu là rủi ro giảm, mức độ ổn định càng cao. Mức vốn của ngân hàng được đánh giá qua hệ số EQTA, là vốn chủ sở hữu trên tổng tài sản đo lường mức sử dụng đòn bẩy tài chính.

Sự phổ biến của Z-score xuất phát từ thực tế rằng nó có quan hệ rõ ràng (ngược chiều) với xác suất phá sản của một tổ chức tài chính, nghĩa là xác suất giá trị tài sản của các tổ chức tín dụng thấp hơn so với giá trị của các khoản nợ. Z-score càng cao hàm ý xác suất bị mất khả năng thanh toán càng thấp, tính ổn định của

ngân hàng càng cao. Z-score đã được sử dụng trong nhiều nghiên cúu để phân tích mức độ ổn định của ngân hàng bao gồm Boyd và Runkle (1993); Beck, Demirgüç- Kunt, Levine (2007); Demirgüç-Kunt, Detragiache, và Tressel (2008); Laeven và Levine (2009); Čihák và Hesse (2010).

Z-score cũng có một vài hạn chế khi sử dụng để đo lường sự ổn định tài chính. Giới hạn quan trọng nhất là Z-score được dựa hoàn toàn vào dữ liệu kế toán. Vì vậy, nếu các tổ chức tài chính cố tình thay đổi các dữ liệu trên báo cáo, Z-score có thể cung cấp một đánh giá quá tích cực về sự ổn định của các tổ chức tài chính. Ngoài ra, Z-score xem xét mức độ ổn định ở từng tổ chức tài chính một cách riêng biệt, và có thể bỏ qua rủi ro một tổ chức tài chính sụp đổ có thể gây thiệt hại cho các tổ chức tài chính khác trong hệ thống. Lợi điểm của Z-score là nó cho phép so sánh nguy cơ vỡ nợ trong nhiều nhóm tổ chức tài chính ngân hàng có quyền sở hữu hoặc mục tiêu hoạt động khác nhau.

Beck& ctg (2009) đánh giá độ bất ổn tài chính của các ngân hàng tại Đức giai đoạn 1995-2007 thông qua việc sử dụng 3 phương pháp đo lường là chỉ số Z- score, NPL-score (Non-performing loans) và PD-score (probability of distress).

Một phương pháp tiếp cận khác để đo lường sự ổn định riêng lẻ ở từng tổ chức tài chính là dựa trên mô hình Merton, nhằm xác định khả năng đáp ứng các nghĩa vụ tài chính của các tổ chức tín dụng và đánh giá khả năng vỡ nợ. Mô hình Merton (còn gọi là mô hình giá trị tài sản) xem xét vốn chủ sở hữu của một tổ chức tài chính như là một quyền chọn mua đối với tài sản đang nắm giữ, có tính đến sự biến động của các tài sản đó. Mô hình đo lường giá trị tài sản của công ty (có tính tỷ trọng cho sự biến động) tại thời điểm mà các chủ nợ sẽ thực hiện quyền chọn bán của họ bằng cách yêu cầu trả nợ. Mô hình xác định điểm rủi ro là khi giá trị nợ vượt quá gía trị tài sản của công ty theo các mô hình lặp lại khác nhau, và tỷ lệ tài sản / nợ phải trả được đặt ở các ngưỡng khác nhau. Mô hình Merton có thể tính toán xác suất vỡ nợ tín dụng đối với các tổ chức tài chính khác nhau.

Mô hình Merton được điều chỉnh trong các nghiên cứu sau đó để xem xét phạm vi hoạt động tài chính rộng hơn sử dụng dữ liệu hoán đổi rủi ro vỡ nợ tín

dụng. Ví dụ như mô hình KMV mà tổ chức Moody sử dụng để tính toán xác suất vỡ nợ tín dụng và là một phần của hệ thống quản lý rủi ro tín dụng. Khoảng cách vỡ nợ (Distance to Default - DD) là một phương pháp khác đo lường rủi ro vỡ nợ của các tổ chức tài chính dựa trên mô hình của Merton, đo lường cả rủi ro khả năng chi trả và rủi ro thanh khoản ở mức độ riêng lẻ từng tổ chức tín dụng.

2.1.2.4. Các nhân tố tác động đến mức độ ổn định tài chính của các NHTM

Thomas và Tanju (2014) giới thiệu khung cơ sở các yếu tố ảnh hưởng đến sự ổn định tài chính của các ngân hàng, trong đó nguyên nhân chính dẫn đến sự sụp đổ của các ngân hàng là: (i) Lợi nhuận thu hồi từ tài sản thấp: nguyên nhân cơ bản của việc mất khả năng thanh toán của ngân hàng là do sự xói mòn vốn chủ sở hữu do lợi nhuận từ tài sản thấp, không đủ để trang trải các gánh nặng nợ của ngân hàng; và

(ii) Chi phí thanh lý tài sản cao làm xói mòn vốn chủ sở hữu.

Thomas và Tanju cân nhắc ảnh hưởng của giá trị thanh khoản của các tài sản có rủi ro của ngân hàng tác động tới sự ổn định của ngân hàng. Khi giá trị thanh lý những tài sản có rủi ro của ngân hàng càng cao có nghĩa là nếu ngân hàng phải thanh lý các tài sản, ngân hàng có thể thu hồi được giá trị cao hơn do giá chiết khấu trên giá trị cơ bản của tài sản thấp hơn.

Giá trị thanh khoản cao hơn

Nghĩa vụ nợ

Lỗ nguồn vốn ngắn hạn

Giá trị tài sản

Lợi nhuận cao, luôn thanh khoản

Lợi nhuận thấp, luôn phá sản

Phần trăm

Hình 2.1: Tác động của giá trị thanh khoản cao hơn tới sự ổn định của ngân hàng

Nguồn:Thomas và Tanju (2014), A framework of Bank stability

Ở khu vực vùng mất khả năng thanh toán cơ bản, giá trị cơ bản của các tài sản có rủi ro thấp đến mức ngân hàng sẽ vỡ nợ ngay cả khi tất cả các khoản nợ ngắn hạn tiếp tục được gia hạn.Với giá trị thanh lý cao hơn, ngân hàng có thể tăng thêm tiền để thanh toán cho các khoản rút tiền. Từ đó, ngân hàng có thể tồn tại và chịu đựng các cú sốc tài chính và/ hoặc các cú sốc về lợi nhuận trên tài sản.

Tiếp theo đó, Thomas và Tanju xem xét ảnh hưởng của đòn bẩy thấp hơn (vốn cao hơn) giúp giữ cho cấu trúc của các khoản nợ phải trả của ngân hàng cố định, tác động đến rủi ro mất khả năng thanh toán. Đòn bẩy thấp có nghĩa là các tài sản mà ngân hàng nắm giữ được tài trợ bởi phần lớn từ nguồn vốn chủ sở hữu và ít nợ hơn. Trong khi vốn chủ sở hữu có thể đóng vai trò là một khoản đệm đối với lỗ, thì các khoản nợ vẫn phải được hoàn trả trong mọi tình huống và do đó có thể làm cho ngân hàng mất ổn định.

Nghĩa vụ nợ

Phần trăm

Lỗ nguồn vốn ngắn hạn

Giá trị tài sản

Lợi nhuận cao, luôn thanh khoản

Thêm vốn

Lợi nhuận thấp, luôn phá sản

Hình 2.2: Tác động của vốn cao hơn tới sự ổn định của ngân hàng

Nguồn:Thomas và Tanju (2014), A framework of Bank stability

Trong biểu đồ này, tỷ lệ đòn bẩy ảnh hưởng đến cả rủi ro phá sản cơ bản của ngân hàng cũng như rủi ro không có khả năng thanh toán. Khi vốn chủ sở hữu tăng lên, khả năng hấp thụ các khoản lỗ của ngân hàng cũng tăng lên. Với tổng nợ phải trả ít hơn, ngân hàng sẽ vẫn có thể tồn tại và trụ lại với một khoản thu nhập trên tài sản thấp. Ngoài ra, vì có ít các khoản vay ngắn hạn, ngân hàng sẽ có nhiều tài sản sẵn sàng để bán hơn nhằm đáp ứng các khoản rút tiền, từ đó, các ngân hàng ít bị tổn thương do sự thiếu thanh khoản. Các quy định của nhà nước, chẳng hạn như yêu cầu về vốn cao hơn hoặc những hạn chế về tỷ lệ đòn bẩy, sẽ có tác động đến sự ổn định này.

Thomas và Tanju còn xem xét hai yếu tố tác động đến sự ổn định của các ngân hàng là (i) phần lớn các khoản nợ là ngắn hạn và có thể phải thanh toán nhanh chóng và (ii) phần lớn tài sản là dài hạn và chỉ có thể được bán với giá chiết khấu. Để giải quyết các yếu tố này, ngân hàng có thể sử dụng các khoản tài trợ dài hạn