Bên cạnh đó, lãi suất của các đồng tiền chủ chốt trên thế giới thấp kỷ lục trong năm nay cũng góp phần đẩy các tổ chức, cá nhân rót tiền thêm vào các công ty để nắm giữ cổ phần, cổ phiếu thay cho gửi tiền vào ngân hàng lấy lãi.

Thứ ba, các thương vụ M&A hiện nay đã trở thành một hình thức đầu tư thông dụng của các DN muốn bảo vệ, củng cố và thúc đẩy vị trí của mình bằng cách sáp nhập, mua lại DN khác từ đó tăng quy mô và giảm chi phí kinh doanh nhằm tăng cường khả năng cạnh tranh trên thị trường. Vụ sáp nhập giữa hai hãng truyền thông nổi tiếng trên thế giới là Thomson (Canada) và Reuters (Anh) thành hãng truyền thông mới có tên Thomson-Reuters Corp là ví dụ điển hình. Hai hãng này hy vọng sẽ hình thành một hãng cung cấp tin tức và dữ liệu về chứng khoán, tiền tệ và trái phiếu cho các ngân hàng, giới thương gia và các công ty môi giới lớn nhất thế giới. Đồng thời sẽ qua mặt đối thủ chính của họ là hãng truyền thông Bloomberg (Mỹ) (hiện nay Bloomberg chiếm 33% thị phần trong lĩnh vực cung cấp dữ liệu tài chính, Reteurs chiếm 23% và Thomson chiếm 11% và hy vọng sẽ giảm chi phí hoạt động của cả tập đoàn khoảng 500 triệu USD trong vòng 3 năm[19].

Thứ tư, do yêu cầu giảm bớt các chi phí tăng cao của hoạt động nghiên cứu và phát triển trên một khu vực địa lý rộng hơn và việc mở ra các thị trường mới cho cạnh tranh đã thúc đẩy tốc độ của các vụ M&A trong quá trình tổng thể của cả đầu tư trong nước và nước ngoài.

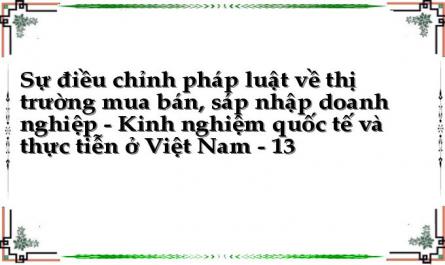

3.1.2.3. Hoạt động M&A trên thế giới năm 2008

Năm 2007 đã khép lại bằng bức tranh kinh tế không mấy sáng sủa bởi sự bao phủ của đám mây đen “tín dụng” Mỹ. Nhiều nhà phân tích dự báo rằng[17], cuộc khủng hoảng này sẽ còn lan sang năm 2008 và tổng số thiệt hại do nó gây ra đối với nền kinh tế thế giới có thể nên tới hàng nghìn tỷ USD. Tiếp đó là sự leo thang của giá vàng và dầu lửa (giá dầu tăng trên 50%, giá vàng tăng gần 30%), còn USD lại trượt giá thảm hại - hơn 10% so với Euro.

Tất cả các vấn đề trên đều ảnh hưởng đến hoạt động M&A. Ngay cả một số tập đoàn tài chính lớn của Mỹ như Citigroup, Merill Lynch, Morgan Stanley - là những công ty môi giới, trung gian đứng đầu thế giới về hoạt động M&A - cũng đã cần sự “cầu viện” từ bên ngoài thông qua con đường bán lại cổ phần cho các nhà đầu tư đến từ Trung Đông, Singapore và Trung Quốc. Do vậy, chăc chắn bức tranh không sáng sủa của nền kinh tế năm 2007 sẽ vẫn gây ảnh hưởng đến hoạt động M&A trong năm 2008. Tuy nhiên, điều này không có nghĩa là hoạt động M&A sẽ ảm đạm mà sẽ vẫn phát triển nhưng với nhiều khác biệt so với năm 2007. Minh chứng là ngay trong những tháng đầu của năm 2008 đã xảy ra một số thương vụ “đình đám” như vụ sáp nhập có giá trị 5,7 tỷ USD giữa hãng máy tính khổng lồ Microsoft và hãng máy tính aQuantive, và vụ sáp nhập có giá trị 3,1 tỷ USD giữa Google và DoubleClick. Tổng giá trị các thương vụ M&A trên thế giới trong quý I năm 2008 là 13,4 tỷ USD cao hơn so với quý I năm 2007 mặc dù số lượng thương vụ M&A giảm hơn.

Bảng 9: Số lượng và tổng giá trị các vụ M&A trên thế giới trong quý 1 từ năm 2005 - 2008

![]()

Giá trị (tỷ US D) Vụ M&A

200 | 189 | 207 | 202 | |

150 | 156 | |||

100 | ||||

50 | 10.9 | 13.6 | 12.8 | 13.4 |

0 | ||||

Q1 - 2005 | Q1 - 2006 | Q1 - 2007 | Q1 - 2008 | |

Vụ M&A | 156 | 189 | 207 | 202 |

Giá trị (tỷ USD) | 10.9 | 13.6 | 12.8 | 13.4 |

Có thể bạn quan tâm!

-

Một Số Quy Định Chuyên Ngành Điều Chỉnh Hoạt Động M&a

Một Số Quy Định Chuyên Ngành Điều Chỉnh Hoạt Động M&a -

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 11

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 11 -

Kinh Nghiệm Mua Bán, Sáp Nhập Doanh Nghiệp Trên Thế Giới

Kinh Nghiệm Mua Bán, Sáp Nhập Doanh Nghiệp Trên Thế Giới -

Phương Hướng Hoàn Thiện Pháp Luật Về M&a Tại Việt Nam

Phương Hướng Hoàn Thiện Pháp Luật Về M&a Tại Việt Nam -

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 15

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 15 -

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 16

Sự điều chỉnh pháp luật về thị trường mua bán, sáp nhập doanh nghiệp - Kinh nghiệm quốc tế và thực tiễn ở Việt Nam - 16

Xem toàn bộ 128 trang tài liệu này.

250

Năm

Nguồn: Theo báo cáo tháng 4 – 2008 của công ty Jegi Capital

Về bản đồ M&A trên thế giới, theo dự báo của hãng truyền thông hàng đầu Mỹ Reuters[22] thì những quốc gia hùng mạnh về hoạt động M&A như Mỹ hay Châu Âu không còn độc tôn như trước nữa mà sẽ gặp nhiều thách thức hơn so với năm 2007, ngược lại sẽ là sự bùng nổ M&A ở các quốc gia đang phát triển ở Châu Á-Thái Bình Dương và Đông Âu (chỉ số PE của khu vực này tăng từ 13,7 tới 15,5 lần trong khi đó ở Mỹ và Châu Âu giảm từ 16,2 xuống còn 15,5 lần). Sự phát triển mạnh mẽ về kinh tế, sự ổn định về chính trị, cùng với những cải biến mạnh mẽ về pháp luật tạo điều kiện hơn cho các nhà đầu tư vào khu vực này sẽ là điểm thu hút các nhà đầu tư. Một số quốc gia ở Châu Á như Ấn Độ, Trung Quốc, Australia thậm chí cả Việt Nam được dự báo sẽ là điểm đến của các nhà đầu tư trong năm tới.

Bảng 10: Thị trường M&A được các DN của Mỹ, Anh mong muốn thực hiện M&A nhất năm 2008

Anh | |||

Quốc gia | Tỷ lệ % | Quốc gia | Tỷ lệ % |

Mỹ | 79 | Trung Quốc | 53 |

Trung Quốc | 54 | Mỹ | 50 |

Ấn Độ | 48 | Anh | 46 |

Nhật Bản | 29 | Nhật Bản | 14 |

Nguồn: Báo cáo của công ty Accenture (Mỹ)

Về lĩnh vực hoạt động M&A, các lĩnh vực truyền thông, tài chính, công nghiệp vẫn sẽ là mảnh đất màu mỡ cho các thương vụ M&A. Các công ty đầu tư vốn tư nhân và các quỹ lợi ích quốc gia là hai lực lượng mới nổi về hoạt động M&A trong năm 2007 vẫn sẽ tiếp tục xảy ra nhiều vụ M&A trong năm 2008 do các nhà đầu tư vùng Vịnh vốn sẵn có lượng tiền dồi dào từ bán dầu

mỏ sẽ tiến hành các hoạt động M&A khắp thế giới. Bên cạnh đó, một số lĩnh vực như giáo dục, công nghệ thông tin, dịch vụ tư vấn, năng lượng, chăm sóc sức khoẻ cũng dự báo xảy ra nhiều thương vụ M&A.

3.1.3. Kinh nghiệm về sự điều chỉnh pháp lý hoạt động M&A của một số quốc gia trên thế giới

Mỗi quốc gia khi xây dựng hệ thống pháp lý về kiểm soát hoạt động M&A đều có hai vấn đề lớn cần chú trọng, đó là bảo vệ quyền lợi cổ đông - nhất là cổ đông thiểu số và bảo vệ tính cạnh tranh của thị trường. Với các cổ đông lớn, họ luôn biết cách và có đủ công cụ cũng như thẩm quyền để bảo vệ quyền lợi của mình trong các vụ M&A. Nhưng với các cổ đông thiểu số, họ có thể bị gạt ra khỏi các quyết định M&A. Nếu không được quan tâm, lợi ích của nhóm này rất có khả năng bị bỏ qua, thậm chí còn bị lợi dụng để làm lợi cho các cổ đông lớn. Chính vì vậy, nhà nước kiểm soát hoạt động M&A phải dựa trên góc độ bảo vệ lợi ích cổ đông thiểu số. Tuy nhiên, điều này lại có thể thực hiện được khi điều lệ công ty quy định nâng cao yêu cầu tỷ lệ phiếu bầu cần phải đạt được trong các cuộc họp Đại hội đồng cổ đông để thông qua những quyết định lớn của công ty trong đó có hoạt động M&A. Do vậy, trọng tâm lớn nhất của nhà nước về kiểm soát hoạt động M&A là bảo vệ tính cạnh tranh của thị trường. Nhà nước cần chống lại nguy cơ dẫn tới độc quyền mà một thương vụ M&A có thể mang lại.

Ở nhiều quốc gia trên thế giới, việc kiểm soát hoạt động M&A được xem xét, điều tiết chủ yếu dưới góc độ của pháp luật về cạnh tranh theo cơ chế kiểm soát tập trung kinh tế. Tập trung kinh tế là khái niệm dùng để chỉ nhiều cách thức tích tụ, tập trung của DN trên thị trường nhằm hình thành DN lớn hơn hay liên kết với DN khác. Chủ thể của tập trung kinh tế là các DN hoạt động trên thị trường. Các DN tham gia tập trung kinh tế có thể là các DN hoạt động trong cùng hoặc không cùng thị trường liên quan. Hình thức tập trung

kinh tế bao gồm: sáp nhập, hợp nhất, mua lại và liên doanh giữa các DN. Các DN tham gia tập trung kinh tế đã chủ động tích tụ các nguồn lực kinh tế như vốn, lao động, kỹ thuật, năng lực quản lý, tổ chức kinh doanh… mà chúng đang nắm giữ riêng lẻ để hình thành một khối thống nhất hoặc phối hợp hình thành các nhóm DN, các tập đoàn kinh tế. Tập trung kinh tế khác với việc tích tụ tư bản. Tích tụ tư bản là tăng thêm tư bản dựa vào tích lũy giá trị thặng dư, biến một phần giá trị thặng dư thành tư bản. Có thể thấy rằng, tích tụ tư bản là quá trình phát triển nội sinh của một DN theo thời gian bằng kết quả kinh doanh. Một DN có thể tích tụ tư bản để có được vị trí đáng kể trên thị trường, song để điều đó xảy ra đòi hỏi một khoảng thời gian khá dài. Trong khi đó, tập trung kinh tế cũng có dấu hiệu của sự tích tụ nhưng không phải từ kết quả kinh doanh mà từ hành vi của DN. Tập trung kinh tế đã hình thành nên DN có năng lực cạnh tranh tổng hợp hoặc liên kết thành nhóm DN, tập đoàn kinh tế, từ đó làm thay đổi cấu trúc thị trường và tương quan cạnh tranh hiện có trên thị trường.

Kiểm soát tập trung kinh tế hay kiểm soát hoạt động M&A có thể được thực hiện thông qua thủ tục hành chính, thủ tục xét xử tại toà án hoặc áp dụng đồng thời cả hai thủ tục. Kinh nghiệm của các nước phát triển cho thấy có nhiều cách thức điều chỉnh bằng pháp luật khác nhau đối với cơ chế kiểm soát hoạt động M&A: bằng những luật chống độc quyền riêng biệt (như ở Áo, Tây Ban Nha, Canada, Đức, Thụy Sỹ); bằng luật chống độc quyền và những quy phạm chung trong Luật Dân sự (như ở Italia, Pháp), bằng những luật chống độc quyền và bằng án lệ (ở Anh, Mỹ). Nhìn chung, trên thế giới tồn tại hai mô hình chính của cơ chế kiểm soát hoạt động M&A cơ bản là mô hình kiểu Mỹ và mô hình kiểu châu Âu. Mô hình kiểu Mỹ được áp dụng ở Mỹ, Canada, Achentina và nhiều nước khác. Mô hình châu Âu được áp dụng ở các nước Châu Âu, Úc, New Zeland, Nam Phi.

3.1.3.1. Kiểm soát hoạt động M&A theo mô hình kiểu Mỹ

Tại Mỹ, người ta cấm hoạt động M &A và độc quyền về mặt hình thức . Mỹ là nước mà chủ nghĩa tư bản đã có bước phát triển rất nhanh trong thế kỷ

XIX. Sự tích tu ̣tư b ản dưới hình thức Trust (tờ - rớt)[21] đã làm cho môt sô

ngành công nghiệp của Mỹ như thuốc lá , sắt, đường... rơi vào tay những tâp

đoàn tư bản lũng đoan

. Sự lam

duṇ g vi ̣thế của những tâp

đoàn này trên thi

trường vào cuố i thế kỷ XIX đã buộc Chính phủ Mỹ phải ban hành những đao

luât chống Trust .

Mỹ có lẽ là một trong những nước đi đầu về kinh nghiệm thực hiện kiểm soát hoạt động M&A. Luật chống độc quyền Sherman được ban hành từ năm 1890. Tuy nhiên, những viện dẫn luật của Quốc hội lại phụ thuộc rất lớn vào xu hướng và quan điểm của Tòa án trong từng thời kỳ khác nhau. Ví dụ, trong vụ Northern Securities Co. v. US. (1904)[14], Tòa án tối cao đã đưa ra phán quyết cấm tất cả những vụ M&A giữa hai đối thủ cạnh tranh trực tiếp trên cùng một thị trường (sáp nhập ngang). Đến năm 1914, Thượng nghị viện tiếp tục ban hành đạo Luật Clayton nhằm cứu vãn Luật Sherman vốn bị giảm hiệu lực qua vụ M&A của tập đoàn dầu lửa Standard Oil Co. Mỹ (1911)[15], theo đó Luật đưa những vụ sáp nhập bằng cổ phiếu vào đối tượng bị cấm. Mặc dù vậy, các công ty Mỹ vẫn dễ dàng lách luật bằng cách thực hiện sáp nhập, mua lại tài sản ví dụ vụ Thatcher Manufacturing Co. v. FTC – 1926[12]. Do đó, đến năm 1950 Luật Celler-Kefauver ra đời nhằm cấm cả những vụ sáp nhập thông qua mua tài sản.

Điểm đáng chú ý là sự phát triển khá rõ nét trong quan điểm của Tòa án Mỹ về cách thức xác định và đánh giá mức độ nguy cơ đối với tính cạnh tranh của vụ M&A. Cho đến thập niên 60, Tòa án vẫn dựa vào những số liệu thống kê về thị phần, doanh thu, và mức độ tập trung cạnh tranh như một công cụ chủ yếu để rà soát các vụ M&A. Tuy nhiên, trong vụ United States. v.

General Dynamics năm 1974[27], họ đã rời bỏ cách tiếp cận này với quan điểm mới rằng “các vụ sáp nhập phải được nghiên cứu sâu sắc trên tất cả bình diện: cơ cấu, lịch sử, và triển vọng” để có thể phán quyết vụ sáp nhập ấy có phá vỡ tính cạnh tranh của thị trường hay không. Phương pháp luận này được sử dụng phổ biến cho đến ngày nay.

Về các định chế quản lý M&A, đạo luật ủy ban Thương mại liên bang Mỹ (FTC) - thành lập cơ quan cạnh tranh tại Mỹ năm 1914 đã quy định “ngăn cấm mọi hành vi không lành mạnh đe dọa tính cạnh tranh của thị trường”; và trao cho cơ quan hành pháp nước này chức năng độc lập thực thi các luật chống độc quyền của liên bang. Tiếp theo, năm 1976 Luật chống độc quyền Hart-Scott-Rodino (HSR)[13] bắt buộc các bên liên quan phải thông báo và nộp hồ sơ thẩm tra lên FTC và Bộ Tư pháp trước khi hoàn tất vụ M&A. Quy định này được áp dụng đối với tất cả những vụ M&A mà một trong hai bên có doanh thu trên 100 triệu USD và bên còn lại trên 10 triệu USD, với giá trị chuyển nhượng vượt quá 15 triệu USD. Nếu các công ty thuộc đối tượng như trên thực hiện M&A mà không qua thẩm tra của FTC và Bộ Tư pháp sẽ bị hủy thỏa thuận chuyển nhượng và có thể bị phạt lên đến 10.000 USD/ngày. Luật HSR cũng quy định thời hạn thẩm tra là 15 ngày đối với một vụ M&A qua chào thầu bằng tiền mặt, và 30 ngày đối với các vụ khác. Cơ quan quản lý nhà nước có thể yêu cầu các bên bổ sung thông tin lần thứ 2 và gia hạn thêm tối đa là 10 ngày đối với sáp nhập chào thầu và 20 ngày đối với các vụ sáp nhập theo hình thức khác. Qua thời hạn trên, các bên mới có thể kết thúc thủ tục cho vụ chuyển nhượng và đi vào hoạt động chung. Sau thời hạn này, cơ quan liên bang không thể kiện ra tòa đòi hủy bỏ vụ sáp nhập. Mặc dù vậy, các bên liên quan vẫn có thể bị kiện bởi chính quyền bang và một cá nhân khác.

Cho đến những năm đầu thập niên 80, dưới chính quyền Tổng thống Mỹ Ronald Reagan, chính quyền liên bang đã thực hiện điều chỉnh nhiều chính sách theo hướng cho phép các vụ M&A rộng rãi hơn. Bản hướng dẫn M&A đã được Bộ Tư pháp và FTC thiết kế vào năm 1992 nhằm cung cấp thêm công cụ để tất cả các bên có cơ sở phân tích các vụ sáp nhập được đề xuất. Bản hướng dẫn đưa ra 5 câu hỏi tổng quát: (1) Vụ sáp nhập có tạo ra thay đổi nào lớn theo hướng tập trung hóa thị trường không? (2) Vụ sáp nhập có khả năng gây ra những hệ quả xấu cho tính cạnh tranh? (3) Liệu khả năng gia nhập thị trường của các chủ thể mới có thể kịp làm thay đổi lại tình trạng thiếu cạnh tranh của thị trường? (4) Vụ sáp nhập có làm tăng hiệu suất và hiệu quả mà các bên trong đó không thể làm được bằng một cách khác? (5) Nếu vụ sáp nhập không xảy ra, tài sản của một trong các bên có bị thanh lý khỏi thị trường không?

Như vậy, có thể thấy mô hình kiểu Mỹ có một số điểm nổi bật và là những kinh nghiệm cho Việt Nam. Thứ nhất, quá trình hình thành và phát triển của pháp luật về kiểm soát tập trung kinh tế Mỹ được đúc rút và điều chỉnh qua các vụ M&A, điều này làm cho việc kiểm soát bao quát được tất cả các trường hợp có thể xảy ra. Thứ hai, cách thức xác định và đánh giá mức độ nguy cơ đối với tính cạnh tranh của một thương vụ M&A dựa các nghiên cứu về cơ cấu, lịch sử và triển vọng. Thứ ba, mô hình Mỹ không sử dụng ngưỡng thị phần liên quan như Việt Nam khi xác định các hành vi không lành mạnh đe doạ tính cạnh tranh của thị trường mà dựa trên doanh thu của các bên trong thương vụ M&A và giá trị vụ chuyển nhượng.

3.1.3.2. Kiểm soát hoạt động M&A theo mô hình kiểu Châu Âu

Theo quy định của Liên minh Châu Âu thì hoạt động tập trung kinh tế là hoạt động sáp nhập, hợp nhất và các hình thức khác mà qua đó một hoặc nhiều DN làm thay đổi lâu dài cơ cấu kiểm soát toàn bộ hoặc một phần của