DANH MỤC CÁC HÌNH VẼ, BIỂU ĐỒ

Hình | Nội dung | Trang | |

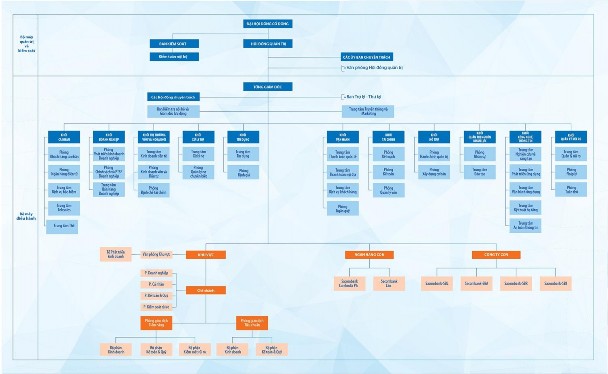

01 | 2.1 | Sơ đồ cơ cấu tổ chức của Sacombank | 5 |

02 | 2.2 | Kết quả kinh doanh của Sacombank 2015-2019 | 7 |

03 | 2.3 | Lợi nhuận của Sacombank 2015-2019 | 8 |

04 | 2.4 | ROA và ROE của Sacombank 2015-2019 | 9 |

05 | 2.5 | Dư nợ của Sacombank từ năm 2015-2019 | 9 |

06 | 2.6 | Dư nợ theo thơi hạn cho vay của Sacombank 2015-2019 | 10 |

05 | 2.7 | Tốc độ tăng trưởng dư nợ của Sacombank 2015-2019 | 10 |

06 | 3.1 | Nguyên nhân phát sinh nợ có vấn đề theo Standard Chatered Bank, 2010 | 16 |

07 | 3.2 | Qui trình quản trị rủi ro tín dụng theo Basel II | 18 |

08 | 3.3 | Cơ cấu của hiệp ước Basel II | 24 |

09 | 3.4 | Tóm tắt các Hiệp ước Basel (từ Basel I đến Basel III) | 26 |

10 | 3.5 | Mạng lưới chi nhánh của 4 ngân hàng lớn nhất nước Mỹ | 29 |

11 | 4.1 | Sơ đồ mô hình quản trị RRTD tại Sacombank | 37 |

12 | 4.2 | Tốc độ tăng trưởng tín dụng của Sacombank 2015-2019 | 42 |

13 | 4.3 | Tỷ lệ tăng trưởng dự nợ Sacombank năm 2019 so với 2015 | 42 |

14 | 4.4 | Tình hình NQH của Sacombank qua các năm 2015-2019 | 44 |

15 | 4.5 | Tỷ lệ NQH của Sacombank qua các năm 2015-2019 | 45 |

16 | 4.6 | Tỷ lệ nợ xấu của Sacombank 2015-2019 | 46 |

17 | 4.7 | Thống kê các lỗi nghiệp vụ tại Sacombank 2015-2019 | 47 |

18 | 4.8 | Hệ số CAR của Sacombank qua các năm 2015-2019 | 49 |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng theo hiệp ước Basel II tại Ngân hàng TMCP Sài Gòn Thương Tín Sacombank - 1

Quản trị rủi ro tín dụng theo hiệp ước Basel II tại Ngân hàng TMCP Sài Gòn Thương Tín Sacombank - 1 -

Kết Quả Hoạt Động Kinh Doanh Của Sacombank Qua Các Năm 2015-2019

Kết Quả Hoạt Động Kinh Doanh Của Sacombank Qua Các Năm 2015-2019 -

Nguyên Nhân Rủi Ro Tín Dụng: Theo Kết Quả Nghiên Cứu Của Souders And Alen, 2002: Qien And Strehan, 2007...thì Rrtd Gồm Có 03 Nguyên Nhân Chính Sau: Từ Phía Khách

Nguyên Nhân Rủi Ro Tín Dụng: Theo Kết Quả Nghiên Cứu Của Souders And Alen, 2002: Qien And Strehan, 2007...thì Rrtd Gồm Có 03 Nguyên Nhân Chính Sau: Từ Phía Khách -

Tóm Tắt Các Hiệp Ước Basel (Từ Basel I Đến Basel Iii)

Tóm Tắt Các Hiệp Ước Basel (Từ Basel I Đến Basel Iii)

Xem toàn bộ 94 trang tài liệu này.

TÓM TẮT

Nghiên cứu này dựa trên cơ sở lý thuyết về quản trị rủi ro tín dụng theo Hiệp ước basel II, và đánh giá hiệu quả hoạt động để nghiên cứu về công tác quản trị rủi ro tín dụng tại Sacombank.Tác gia sử dụng các phương pháp thu thập dữ liệu, phân tích định tính và định lượng dựa trên số liệu hoạt động kinh doanh của Sacombank giai đoạn 2015- 2019 và thông qua việc thu thập thông tin bằng các phiếu khảo sát đối với đội ngũ nhân sự làm công tác tín dụng tại Sacombank. Kết quả nghiên cứu cho thấy hiệu quả của công tác quản trị rủi ro tín dụng tại Sacombank phụ thuộc vào quan điểm về quản trị RRTD của Ban lãnh đạo cấp cao của ngân hàng; cơ cấu tổ chức, qui trình quản trị rủi ro tín dụng và quá trình triển khai quản trị rủi ro tín dụng; công nghệ thông tin phục vụ cho quản trị rủi ro tín dụng; và cuối cùng là công tác truyền thông về tầm quan trọng của quản trị rủi ro tín dụng tại ngân hàng. Đây là cơ sở để tác giả đưa ra các kiến nghị, đề xuất các giải pháp về quản trị RRTD theo Hiệp ước Basel II trong hoạt động của ngân hàng, để giúp ngân hàng hoạt động ngày càng an toàn, hiệu quả.

Từ khóa: Basel II, quản trị rủi ro tín dụng, Sacombank.

ABSTRACT

Based on theories of credit risk managemant according to Basel II, this thesis examines the effciences of credit risk managerment of Sacombank. We ues qualitative and quantitative approach, especialy conducting a survay by questionaire. The credit risk managerment is one of the most important factor which can influence to bank working. The exploratory factor analysis show that the efficience of credit risk managerment at Sacombank depends on following factors:Points of view of leadership; Credit risk managerment structure and process;Information technology applied for (CRM); Training; Communication. Based on these results, the author proposes some solutions to manage credit risk in orer to deverlop the bank effectively and sustainably.

Key word: credit risk, credit risk managerment ( CRM), efficience of credit risk managerment, sacombank.

CHƯƠNG 1: GIỚI THIỆU ĐỀ TÀI

1.1 Tính cấp thiết của đề tài

Trong hoạt động kinh doanh của ngân hàng thương mại thu nhập từ lãi từ hoạt động tín dụng luôn chiếm tỷ trọng cao trong tổng nguồn thu nhập của ngân hàng.Tuy nhiên, đi kèm với việc đóng góp lớn về lợi nhuận cho ngân hàng thì dịch vụ cấp tín dụng tiềm ẩn rất nhiều rủi ro (Nguyễn Hữu Tài, 2017).

Xu hướng nghiên cứu trên thế giới:Harvir Kalirai & Martin Scheicher (năm 2002). thì quản trị rủi ro tín dụng rất quan trọng, chất lượng QT.RRTD có ảnh hưởng rất lớn đến hoạt động của mỗi ngân hàng.

Xuất phát thực tiễn và những hạn chế: Nguyễn Đức Trung (2015) thì quản trị rủi ro tín dụng có tác động trực tiếp đến kết quả hoạt động của ngân hàng.

Hiện nay, ở Việt Nam hiệu quả và chất lượng tín dụng tại các NHTM chưa đạt cao như kỳ vọng, do đó quản trị RRTD luôn được các ngân hàng đặc biệt quan tâm, nếu Ban lãnh đạo ngân hàng không quan tâm đúng mức đến quản trị rủi ro tín dụng thì có thể dẫn đến việc sụt giảm thu nhập (vì nguồn thu từ hoạt động tín dụng luôn chiếm khoảng 70- 85% trong tổng nguồn thu của NHTM ở Việt Nam), chất lượng tín dụng không cao và có thể là nguyên nhân dẫn đến phá sản ngân hàng (Thái Hà, 2017).

Sacombank là một trong mười ngân hàng TMCP được NHNN Việt Nam chọn thí điểm thực hiện tiêu chuẩn Basel II, vì thế Sacombank cũng từng bước hoàn thiện quản trị rủi ro tín dụng theo các tiêu chuẩn của Hiệp ước Basel II. Quá trình quản trị rủi ro tín dụng của Sacombank đã đạt những kết quả tích cực. Vậy, những thành công, hạn chế và nguyên nhân của hoạt động này tại Sacombank là gì? Sacombank, NHNN, các ban ngành liên quan sẽ có những giải pháp gì để tăng cường hỗ trợ, quản trị rủi ro tín dụng tại ngân hàng này trong thời gian tới?

Từ những nội dung cấp thiết ấy, tôi chọn đề tài:“Quản trị rủi ro tín dụng tại theo hiệp ước Basel II tại Ngân hàng TMCP Sài Gòn Thương Tín” để thực hiện cho chuyên đề luận văn của tôi.

1.2 Mục tiêu và câu hỏi nghiên cứu

1.2.1 Mục tiêu nghiên cứu

1.2.1.1 Mục tiêu tổng quát

- Đánh giá thực trạng quản trị RRTD tại ngân hàng Sacombank, đề xuất các giải pháp hoàn thiện quản trị rủi ro tín dụng tiêu chuẩn Basel II.

1.2.1.2 Mục tiêu cụ thể

- Quản trị rủi ro tín dụng theo tiêu chuẩn Basel II tại ngân hàng thương mại.

- Phân tích thực trạng quản trị rủi ro tín dụng theo Basel II tại Sacombank.

- Đưa ra các kiến nghị và giải pháp trong hoàn thiện quản trị rủi ro tín dụng theo Hiệp ước Basel II tại Sacombank.

1.2.2 Câu hỏi nghiên cứu

- Tại sao các NHTM phải quản trị rủi ro tín dụng theo Basel II?

- Để triển khai quản trị rủi ro tín dụng theo Basel II các NHTM phải đáp ứng điều kiện gì?

- Thực trạng công tác quản trị RRTD tại Sacombank như thế nào?

Các giải pháp nào để hoàn thiện quản trị rủi ro tín dụng tại Sacombank.

1.3 Đối tượng và phạm vi nghiên cứu

1.3.1 Đối tượng nghiên cứu

- Căn cứ vào mục tiêu trên thì đối tượng nghiên cứu của đề tài là thực trạng quản trị rủi ro tín dụng theo Basel II tại Sacombank.

1.3.2 Phạm vi nghiên cứu

- Phạm vi thời gian: Luận văn nghiên cứu các dữ liệu về quản trị rủi ro tín dụng tại Sacombank từ năm 2015 đến 2019.

1.4 Phương pháp nghiên cứu

- Phương pháp nghiên cứu định tính(khảo sát lấy ý kiến chuyên gia..) và phân tích, so sánh số liệu về dư nợ, nợ xấu, NQH,...).Trên cơ sở lý luận về rủi ro tín dụng, tác giả tiến hành phỏng vấn các CBQL của Sacombank gồm :Trưởng/Phó Phòng QLRR, Trưởng/Phó Phòng Pháp lý tuân thủ, Trưởng/Phó Phòng định giá,Trưởng/Phó Phòng thẩm định, và Phòng Xử lý nợ. Ngoài ra, tác giả sử dụng phương pháp tổng hợp quan sát để phân tích

thực trạng quản trị rủi ro tín dụng của ngân hàng. Bên cạnh đó, phương pháp đánh giá cũng được sử dụng để chỉ ra những hạn chế nhằm đưa ra các giải pháp phù hợp trong công tác quản trị rủi ro tín dụng.

- Trong luận văn này, tác giả sử dụng phương pháp khảo sát bảng câu hỏi đánh giá rủi ro tín dụng, khảo sát đối với ý kiến của cán bộ nhân viên của Sacombank với cách thức chọn ngẫu nhiên, thuận tiện. Từ đó sử dụng phương pháp xử lý số liệu, thống kê, phân tích, so sánh phân tích để nhận diện ưu và nhược điểm của quản trị rủi ro tín dụng.

1.4.1 Dữ liệu nghiên cứu

Dữ liệu tài chính từ năm 2015-2019 của Ngân hàng TMCP Sài Gòn Thương Tín trong các báo cáo tài chính, báo cáo thường niên đã được công bố công khai trên cổng thông tin điện tử (website) của Sacombank, tại ủy ban chứng khoán nhà nước...

1.4.2 Phân tích dữ liệu nghiên cứu

Phương pháp phân tích, so sánh, thống kê dược sử dụng trong nội dung nghiên cứu này.

1.5 Ý nghĩa khoa học và thực tiễn của đề tài

1.5.1 Ý nghĩa khoa học

Luận văn hệ thống hóa lý thuyết về quản trị rủi ro tín dụng theo tiêu chuẩn Basel II nên có thể được sử dụng để tham khảo trong quản trị rủi ro tín dụng.

1.5.2 Ý nghĩa thực tiễn

Kết quả nghiên cứu là một trong số nguồn thông tin giúp cho Sacombank đưa ra những khẩu vị rủi ro, chiến lược quản lý rủi ro tín dụng tại Sacombank ngày càng hiệu quả hơn.

1.6 Kết cấu của luận văn

Ngoài phần mở đầu, kết luận và tài liệu tham khảo, phụ lục thì bố cục chi tiết của luận văn gồm 05 chương như sau:

Chương 1 : Giới thiệu đề tài

Chương 2: Vấn đề quản trị rủi ro tín dụng tại Sacombank. Chương 3: Cơ sở lý luận quản trị rủi ro tín dụng.

Chương 4: Thực trạng quản trị rủi ro tín dụng theo Hiệp ước Basel II tại Ngân hàng Sài Gòn Thương Tín ( Sacombank).

Chương 5: Kết luận và gợi ý các giải pháp nâng cao khả năng tiếp cận tiêu chuẩn

Basel II trong quản trị rủi ro tín dụng tại Sacombank.

TÓM TẮT CHƯƠNG 1: Với kết cấu 5 chương của luận văn sẽ trình bày bao quát và chi tiết về quản trị rủi ro tín dụng theo tiêu chuẩn Basel II tại Sacombank và đưa ra những giải pháp, kiến nghị nhằm có thể giúp cho quá trình quản trị rủi ro tín dụng tại ngân hàng ngày càng hiệu quả hơn nữa.

CHƯƠNG 2: HOẠT ĐỘNG QUẢN TRỊ RỦI RO TÍN DỤNG TẠI NGÂN HÀNG TMCP SÀI GÒN THƯƠNG TÍN (SACOMBANK)

2.1 Tổng quan về ngân hàng TMCP Sài Gòn Thương Tín

2.1.1 Quá trình hình thành và phát triển của Sacombank

- Ngân hàng TMCP Sài Gòn Thương tín ( Sacombank) được thành lập vào năm 1991, vốn điều lệ hiện nay là 18.852 tỷ đồng, có tổng số điểm giao dịch của Sacombank trên toàn hệ thống là 566 điểm (Việt Nam: 552 điểm, hiện diện tại 48/63 tỉnh/thành phố; Campuchia: 9 điểm và Lào: 5 điểm giao dịch).

- Ngoài ra, Sacombank còn có 4 công ty con hoạt động trong các lĩnh vực: kiều hối, cho thuê tài chính, vàng bạc đá quý, khai thác tài sản góp phần đa dạng hóa dịch vụ của ngân hàng. Tổng nhân sự của Sacombank và các công ty con, ngân hàng con là 18.818 người.

- Cơ cấu tổ chức của Sacombank như sau:

Hình 2.1: Sơ đồ cơ cấu tổ chức của Sacombank

“Nguồn: Website của Sacombank”

- Theo sơ đồ cơ cấu tổ chức hiện hành của Sacombank thì cơ quan thẩm quyền cao nhất