Phương pháp phân tích nhân tố:

Mô hình nghiên cứu định lượng các nhân tố ảnh hưởng đến quản trị RRTD tại VPBank:

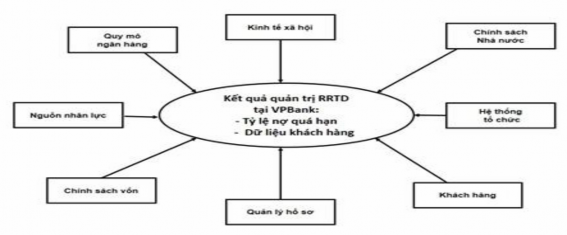

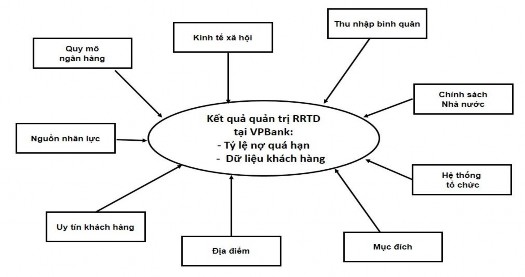

Căn cứ trên tổng kết có kế thừa các công trình nghiên cứu trong nước và nước ngoài, đồng thời, căn cứ trên thực tế hiện nay quản trị RRTD của hệ thống NH thế giới và các NHTM Việt Nam đang theo hướng chuẩn quốc tế Basel. Một trong những đặc trưng của quản trị RRTD theo Basel 2 đó là đảm bảo cơ cấu tổ chức quản trị theo 03 vòng kiểm soát, khi nghiên cứu về chức năng, nhiệm vụ, sự phối hợp giữa các đơn vị tại 03 vòng kiểm soát và những RRTD có thể phát sinh khi các đơn vị này hoạt động tác nghiệp, nhân tố có thể ảnh hưởng đến quản trị RRTD tại hệ thống ngân hàng nói chung và tại VPBank nói riêng đó là : Quản lý hồ sơ ở các vòng; Hệ thống tổ chức ngân hàng. Do đó, trong nội dung luận án này, tác giả lựa chọn nghiên cứu quản trị RRTD dưới tác động của một số nhân tố cụ thể là:

Nhóm nhân tố bên ngoài bao gồm: Chính sách nhà nước; Kinh tế xã hội; Uy tín khách hàng (Chi tiết theo phụ lục 16).

Nhóm nhân tố bên trong bao gồm: Quy mô ngân hàng; Nguồn nhân lực; Hệ thống tô chức; Chính sách vay vốn; Quản lý hồ sơ; Nợ quá hạn (Chi tiết theo phụ lục 16).

Ngoài ra, cũng dựa trên kết quả nghiên cứu tổng kết các công trình nghiên cứu nêu trên, tác giả đưa ra mô hình nghiên cứu định lượng về ảnh hưởng của các nhân tố đến quản trị RRTD của VPBank như sau:

Mô hình định lượng 1:

Nguồn: tác giả nghiên cứu

Hình 2. Mô hình nghiên cứu định lượng nhân tố ảnh hưởng đến quản trị RRTD tại VPBank (đối với cán bộ nhân viên VPBank)

Ký hiệu các nhân tố và biến quan sát chi tiết theo phụ lục 02 của luận án.

Mô hình định lượng 2:

Nguồn: Tác giả nghiên cứu Hình 3. Mô hình nghiên cứu định lượng nhân tố ảnh hưởng đến quản trị RRTD tại VPBank (đối với khách hàng quan hệ tín dụng với VPBank)

Ký hiệu các nhân tố và biến quan sát chi tiết theo phụ lục 03 của luận án. Trong nghiên cứu của mình, tác giả lựa chọn 8 biến độc lập là: Chính sách

Nhà nước, Kinh tế xã hội,Uy tín khách hàng, Quy mô ngân hàng, Nguồn nhân lực, Hệ thống tổ chức, Chính sách cho vay, Quản lý hồ sơ; 01 biến phụ thuộc: rủi ro và 05 biến kiểm soát là các biến về: loại khách hàng, đơn vị làm việc, địa điểm, thu nhập, mục đích xin cấp tín dụng nhằm tiến hành phân tích nhân tố đến quản trị RRTD tại VPBank. Để kiểm định sự tin cậy của các thang đo sử dụng trong nghiên cứu, tác giả sử dụng hệ số Cronbach’s Alpha để kiểm định và hệ số tương quan biến tổng. Các biến không đảm bảo tin cậy sẽ bị loại khỏi mô hình nghiên cứu và không xuất hiện khi phân tích khám phá nhân tố (EFA). Tiêu chuẩn lựa chọn Cronbach’s Alpha tối thiểu là

0.6 (Hair và cộng sự, 2006), hệ số tương quan biến tổng nhỏ hơn 0.3 được xem là biến rác và đương nhiên loại khỏi thang đo (Nunally và Burstein, 1994).

Nghiên cứu sẽ được chia làm 05 giai đoạn chính:

+ Giai đoạn 1: nghiên cứu tổng quan, cơ sở lý luận và thực tiễn về quản trị RRTD ngân hàng, phát hiện những khoảng trống và kế thừa những nghiên cứu trước đó.

+ Giai đoạn 2: Thu thập thông tin thứ cấp liên quan đến hoạt động tín dụng , quản trị RRTD của ngân hàng.

+ Giai đoạn 3: Thu thập thông tin sơ cấp: dựa vào tổng quan các công trình

nghiên cứu và cơ sở lý luận, thực tiễn đã nghiên cứu trước đây tác giả thảo luận với nhà học thuật và nhà nghiên cứu có kinh nghiệm để đưa ra bảng khảo sát cho khách hàng, cán bộ nhân viên của VPBank (chi tiết bảng khảo sát xem tại phụ lục số 2,3)

Tác giả tiến hành khảo sát đối với khách hàng, cán bộ nhân viên VPBank theo mẫu đã chọn.

Dung lượng mẫu được tính theo các qui định về cỡ mẫu trong nghiên cứu: Đối với phân tích nhân tố khám phá EFA: Dựa theo nghiên cứu của Hair,

Anderson, Tatham và Black (1998) cho tham khảo về kích thước mẫu dự kiến. Theo đó kích thước mẫu tối thiểu là gấp 5 lần tổng số biến quan sát. Đây là cỡ mẫu phù hợp cho nghiên cứu có sử dụng phân tích nhân tố (Comrey, 1973; Roger, 2006).

n=5 × m

Trong đó n là cỡ mẫu, m là số biến quan sát

Theo Tabachnick và Fidell, 1996 [14]: Đối với phân tích hồi quy đa biến: cỡ mẫu tối thiểu cần đạt được tính theo công thức là n=50 + 8*m (m: số biến độc lập)

Đối với cán bộ công nhân viên VPBank:

Như vậy từ 2 công thức trên đề tài nghiên cứu sử dụng bảng hỏi đối với nhóm nhân viên gồm 8 biến độc lập và 48 biến quan sát vậy dung lượng mẫu tối thiểu cần phỏng vấn là:

n=50 + 8 × 8= 114 người

n=5 × 48 = 240 người

Vậy tối thiểu cần điều tra 240 người là nhân viên, cán bộ làm công tác tín dụng tại ngân hàng.

Trong nghiên cứu tác giả đã phỏng vấn được 289 người làm công tác tín dụng trong ngân hàng VPbank do vậy kết quả nghiên cứu đảm bảo khách quan khoa học.

Bảng 1: Mô tả mẫu nghiên cứu là cán bộ, nhân viên VPBank

Số lượng | Tỉ lệ % | |

1. Đơn vị làm việc | ||

Trong chi nhánh ngân hàng | 246 | 85,2 |

FE credit | 43 | 14,8 |

2. Địa điểm | ||

Hà Nội | 189 | 65,3 |

Tỉnh/tp khác | 100 | 34,7 |

3. Khách hàng quản lý | ||

Doanh nghiệp | 149 | 51,5 |

Cá nhân | 140 | 48,5 |

Tổng | 289 | |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 1

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 1 -

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 2

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 2 -

Một Số Nghiên Cứu Liên Quan Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại

Một Số Nghiên Cứu Liên Quan Đến Quản Trị Rủi Ro Tín Dụng Ngân Hàng Thương Mại -

Lý Luận Chung Về Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại

Lý Luận Chung Về Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại -

Tổ Chức Bộ Máy Quản Trị Rrtd Tại Các Nhtm Theo Hiệp Ước Basel 2

Tổ Chức Bộ Máy Quản Trị Rrtd Tại Các Nhtm Theo Hiệp Ước Basel 2

Xem toàn bộ 256 trang tài liệu này.

Đối với nhóm khách hàng:

Tác giả sử dụng bộ câu hỏi với 6 biến độc lập và 30 biến quan sát vậy dung lượng mẫu tối thiểu cần phỏng vấn là:

n=50+ 8 × 6 = 98 người

n=5 × 30 = 150 người

Vậy tối thiểu cần điều tra 150 người là khách hàng của ngân hàng .

Trong nghiên cứu tác giải đã phỏng vấn được 195 khách hàng của ngân hàng VPbank do vậy kết quả nghiên cứu đảm bảo khách quan khoa học

Bảng 2: Mô tả mẫu nghiên cứu là khách hàng đã và đang quan hệ tín dụng với VPBank

Số lượng | Tỉ lệ % | ||

1. Địa điểm | |||

Hà Nội | 103 | 52,8 | |

Tỉnh/Tp Khác | 92 | 47,2 | |

2. Khách hàng | |||

Doanh nghiệp | 25 | 87,2 | |

Cá nhân | 170 | 12,8 | |

3. Mục đích vay | |||

Mua nhà/Mua xe | 43 | 22,1 | |

Tiêu dùng cá nhân | 97 | 49,7 | |

Đầu tư kinh doanh | 149 | 17,9 | |

Khác | 140 | 10,3 | |

Tổng | 195 | 100 | |

Dữ liệu thu thập được xử lý bằng phần mềm Excel, Eviews 3.0 và SPSS for Windows 15.0.

+Giai đoạn 04: Đánh giá thực trạng quản trị RRTD và một số nhân tố ảnh hưởng đến quản trị RRTD tại VPBank

+ Giai đoạn 05: Căn cứ trên thực trạng quản trị RRTD và ảnh hưởng của một số nhân tố đến quản trị RRTD của VPBank, đề xuất giải pháp nhằm hoàn thiện quản trị RRTD tại ngân hàng này.

Phân tích tương quan

Về mặt giả định của mô hình là các biến độc lập và biến phụ thuộc có quan hệ với nhau. Để kiểm tra mối quan hệ này ta sử dụng phân tích tương quan bằng hệ số tương quan Pearson (tương quan đơn). Nếu hệ số tương quan khác 0 và có ý nghĩa thống kê chứng tỏ từ dữ liệu nghiên cứu có bằng chứng về mối quan hệ giữa các biến trong mô hình với nhau.

Phương pháp phân tích hồi quy

Để kiểm định các giả thuyết nghiên cứu, phương pháp phân tích hồi qui sẽ được sử dụng Đối với nhân viên ngân hàng: Tác giả đã lựa chọn 08 biến độc lập đó là: Chính sách Nhà nước, Kinh tế xã hội, Uy tín của khách hàng, Quy mô ngân hàng, Nguồn nhân lực, Hệ thống tài chính, Chính sách vốn, Quản lý hồ sơ; 01 biến phụ thuộc: rủi ro và 03 biến kiểm soát là các biến về: loại khách hàng, đơn vị làm việc, địa điểm để thực hiện phân tích hồi quy nhằm mục đích đánh giá được sự ảnh hưởng của biến phụ thuộc đối với quản trị RRTD khi có thêm biến độc lập tác động.

Đối với khách hàng: Tác giả đã lựa chọn 06 biến độc lập đó là: Quy mô Ngân hàng,; 01 biến phụ thuộc: số dư nợ và 04 biến kiểm soát là các biến về: Hình thức cấp tín dụng, Địa điểm làm việc, Mục đích cấp tín dụng, Thu nhập bình quân để thực hiện phân tích hồi quy nhằm mục đích đánh giá được sự ảnh hưởng của biến phụ thuộc đối với quản trị RRTD khi có thêm biến độc lập tác động.

- Mức xác suất trong mô hình hồi qui

Giá trị > .05 được xem là mô hình phù hợp tốt.[Arbuckle và Wothke, 1999; Rupp và Segal, 1989]. Điều này có nghĩa rằng không thể bác bỏ giả thuyết H0 (là giả thuyết mô hình tốt), tức là không tìm kiếm được mô hình nào tốt hơn mô hình hiện tại)

Ứng với một mối quan hệ ta có một giả thuyết tương ứng (như đã trình bày ở phần đầu chương này về các giả thuyết và mô hình nghiên cứu). Trong các nghiên cứu thuộc lĩnh vực khoa học xã hội, tất cả các mối quan hệ nhân quả đề nghị có độ tin cậy ở mức 95% (p = .05)[Cohen,1988]Để xem xét khả năng giải thích của mô hình, hệ số R2 hiệu chỉnh được sử dụng.

Sau khi kiểm tra, nếu kết quả cho thấy các giả thuyết không bị vi phạm thì có thể kết luận ước lượng các hệ số hồi quy là không thiên lệch, nhất quán và hiệu quả. Các kết luận rút ra từ phân tích hồi quy là đáng tin cậy.

6. Đóng góp mới về khoa học của luận án

Thứ nhất, kết quả luận án chỉ rõ các tác động của nhân tố ảnh hưởng đến quản trị RRTD tại VPBank bằng phương pháp định lượng. Từ đó giúp các nhà quản trị có cái nhìn rõ ràng hơn về quản trị RRTD tại VPBank và đưa ra những kế hoạch, quyết sách phù hợp đối với hoạt động tín dụng của ngân hàng.

Thứ hai, luận án đã nghiên cứu và làm rõ hơn quản trị RRTD tại NHTM và được kiểm chứng thông qua quản trị RRTD tại VPBank.

Thứ ba, luận án đánh giá đúng thực trạng quản trị rủi ro tín dụng tại Vpbank, đưa ra được một số nhân tố ảnh hưởng trực tiếp đến quản trị RRTD tại Ngân hàng bao gồm nhóm nhân tố bên ngoài là : Chính sách nhà nước, Kinh tế xã hội, Uy tín khách hàng và nhóm nhân tố bên trong là : Quy mô ngân hàng, Nguồn nhân lực, Hệ thống tổ chức, Chính sách vay vốn, Quản lý hồ sơ, Nợ quá hạn. Đối với quản trị RRTD của VPBank, những nhân tố có sự ảnh hưởng lớn nhất đồng biến đó là Nguồn nhân lực của ngân hàng và Kinh tế xã hội, nhóm có ảnh hưởng lớn nhất nghịch biến đó là Chính sách của Nhà nước và Quản lý hồ sơ.

Thứ tư, nghiên cứu đã đề xuất hệ thống giải pháp có cơ sở khoa học và khả thi nhằm hoàn thiện quản trị RRTD tại VPBank.

7. Ý nghĩa khoa học và thực tiễn của luận án

7.1. Ý nghĩa khoa học

Luận án góp phần hoàn thiện cơ sở lý luận về RRTD và quản trị RRTD tại NHTM bao gồm:

Làm rõ những nghiên cứu về RRTD, quản trị RRTD ở trong nước và ngoài nước từ nhiều góc độ và khía cạnh khác nhau của các tác giả. Chỉ rõ những điểm luận án có thể kế thừa, từ đó đưa ra các nhận xét và tìm khoảng trống nghiên cứu để làm cơ sở quan trọng hoàn thiện hệ thống lý luận về quản trị RRTD;

Làm rõ những vấn đề cơ bản về RRTD, quản trị RRTD trong các NHTM bao gồm: các khái niệm cơ bản xoay quanh quản trị RRTD, mô hình quản trị RRTD, quy trình quản trị RRTD, những nhân tố ảnh hưởng đến quản trị RRTD tại các NHTM. Kinh nghiệm về quản trị RRTD của các NHTM trên thế giới và bài học kinh nghiệm rút ra cho quản trị RRTD tại VPBank bao gồm: các vấn đề cần quan tâm như: khuyến khích các NHTM sử dụng phương pháp đo lường rủi ro IRB, lộ trình áp dụng thực hiện Basel 2; xây dựng hệ thống quy trình giám sát trong các bước của quản trị RRTD; cần có hướng dẫn cụ thể, chi tiết từ các cơ quan quản lý trong quản trị RRTD.

7.2. Ý nghĩa thực tiễn

Luận án cung cấp luận cứ cơ bản giúp cho nhà quản trị ngân hàng bổ sung hoàn thiện thêm nhận thức về quản trị RRTD tại các NHTM.

Với nghiên cứu điển hình VPBank (một trong những ngân hàng tư nhân luôn đứng trong danh sách những ngân hàng hàng đầu Việt Nam) luận án góp phần tăng cường sự nhận thức của các nhà quản trị về thực tế quản trị RRTD đang diễn ra ở

ngân hàng, đồng thời thông qua việc kết hợp 02 phương pháp nghiên cứu định lượng và định tính, để đánh giá được những nhân tố ảnh hưởng đến hoạt động này tại VPBank.

Trên cơ sở định hướng triển khai quản trị RRTD trong hệ thống các NHTM nói chung và của VPBank nói riêng, đồng thời kết hợp với bối cảnh hiện nay đang diễn ra có ảnh hưởng đến quản trị RRTD tại các ngân hàng, những cơ hội và thách thức diễn ra trong hoạt động ngân hàng tại Việt Nam, tác giả đã đề xuất một số giải pháp nhằm hoàn thiện hơn nữa công tác quản trị RRTD tại VPBank.

8. Kết cấu của luận án

Ngoài phần mở đầu, kết luận và danh mục tài liệu tham khảo. Luận án được kết cấu làm 04 chương. Cụ thể:

Chương 1: Tổng quan tình hình nghiên cứu liên quan đến luận án

Chương 2: Cơ sở lý luận và kinh nghiệm quản trị rủi ro tín dụng tại ngân hàng thương mại

Chương 3: Thực trạng quản trị rủi ro tín dụng và các nhân tố ảnh hưởng đến quản trị rủi ro tín dụng tại Ngân hàng TMCP Việt Nam Thịnh Vượng

Chương 4: Giải pháp và kiến nghị nhằm hoàn thiện quản trị rủi ro tín dụng tại Ngân hàng TMCP Việt Nam Thịnh Vượng

Chương 1

TỔNG QUAN TÌNH HÌNH NGHIÊN CỨU LIÊN QUAN ĐẾN LUẬN ÁN

1.1. Một số nghiên cứu liên quan đến rủi ro tín dụng ngân hàng thương mại

Theo Jason (2007), Ngwa Eveline (2010) tín dụng là nghiệp vụ đem lại thu nhập chủ yếu cho các NHTM, tuy nhiên đây cũng là lĩnh vực tiềm ẩn rất nhiều rủi ro, vì vậy có thể nói rủi ro tín dụng là một trong những rủi ro hàng đầu và quan trọng nhất trong hoạt động kinh doanh của ngân hàng [81], [96]. Theo Luật các Tổ chức tín dụng số 47/2010/QH12.2010, cấp tín dụng là việc thỏa thuận để tổ chức, cá nhân sử dụng một khoản tiền hoặc cam kết cho phép sử dụng một khoản tiền theo nguyên tắc có hoàn trả bằng nghiệp vụ cho vay, chiết khấu, cho thuê tài chính, bao thanh toán, bảo lãnh ngân hàng và các nghiệp vụ cấp tín dụng khác [27]. Nghiên cứu của Andrew và các cộng sự (2002), Shahzad (2019) RRTD là một trong những yếu tố rủi ro lớn nhất trong ngành ngân hàng [52], [109]. Các tác giả Andrew (2002), Saunders (2010) cho rằng, một trong những thất bại của quản lý rủi ro tín dụng sẽ đẫn đến sự sụp đổ không chỉ của một ngân hàng mà còn làm toàn bộ hệ thống ngân hàng suy yếu [52], [110]. Trên thế giới đã có nhiều nghiên cứu liên quan đến RRTD, theo Joel (2015), Florenti và các cộng sự (2016), RRTD được hiểu là: những tổn thất do khách hàng không trả được nợ hoặc đó là sự giảm sút chất lượng tín dụng của những khoản vay [85], [71],…Theo Edward (2008), Samuel và cộng sự (2012), rủi ro tín dụng là được hiểu là khả năng khách hàng không đủ vốn để đáp ứng các khoản thanh toán đã thỏa thuận vì bất cứ lý do gì [70] [108]. Ngoài ra, RRTD cũng được tiếp cận theo hướng RRTD là phát sinh rủi ro xảy ra khi tỷ lệ lợi nhuận không được như mong đợi, Maneuel (2001), chỉ ra mức độ RRTD đối với việc xác định giá và cam kết trả nợ, trong trường hợp này đối với những hợp đồng tín dụng có giá trị lớn và độ rủi ro cao, các nhà đầu tư thường mong đợi một tỷ lệ lợi nhuận cao hơn, nếu tỷ lệ này không như mong đợi, đây được coi là phát sinh RRTD [89]. Hoặc Martensl (2009) đã giải thích rằng RRTD là rủi ro xảy ra khi bên nợ hoặc người phát hành ra công cụ một công cụ tài chính sẽ không hoàn trả gốc và các dòng tiền có liên quan đầu tư khác theo điều khoản quy định trong hợp đồng tín dụng [90]. Theo David (2009), điều này có nghĩa là thanh toán có thể được trì hoãn hoặc không được thực hiện tất cả mọi nghĩa vụ [64]. Với cách tiếp cận về RRTD như