2005 2006 2007 2008 Tốc độ tăng (%)

CHỈ TIÊU

139.600 | 100 | 148.600 | 100 | 192.800 100 | 232.200 | 100 | 106,45 | 129,74 | 120,44 |

ừ hoạt động túi dụng 113.076 | 81,0 | 122.595 | 82,5 | 155.879 80,8 | 174.150 | 75,0 | 108,42 | 127,15 | 111,72 |

ừ dịch vụ thanh toán và ngân quỹ 19.265 | 13,8 | 18.724 | 12,6 | 27.088 14,1 | 44.118 | 19,0 | 97,19 | 144,68 | 162,87 |

hác 7.259 | 5,2 | 7.281 | 4,9 | 9.833 5,1 | 13.932 | 6,0 | 100,31 | 135,04 | 141,69 |

PHÍ 133.650 | 100 | 139.300 | 100 | 178.300 100 | 218.250 | 100 | 104,23 | 128,00 | 122,41 |

hoạt động tín dụng 105.316 | 78,8 | 111.579 | 80,1 | 135.151 75,8 | 152.775 | 70,0 | 105,95 | 121,13 | 113,04 |

dịch vụ thanh toán và ngân quỹ 20.315 | 15,2 | 18.666 | 13,4 | 31.381 17,6 | 46.924 | 21,5 | 91,88 | 168,12 | 149,53 |

hác 8.019 | 6,0 | 9.055 | 6,5 | 11.768 6,6 | 18.551 | 8,5 | 112,91 | 129,97 | 157,64 |

huận từ hoạt động tín dụng 7.760 | 11.016 | 20.728 | 21.375 | 141,96 | 188,16 | 103,12 |

Có thể bạn quan tâm!

-

Cơ Cấu Tổ Chức Bộ Máy Quản Lý Của Ngân Hàng Nn &ptnt Gia Lâm

Cơ Cấu Tổ Chức Bộ Máy Quản Lý Của Ngân Hàng Nn &ptnt Gia Lâm -

Kết Quả Nghiên Cứu Và Thảo Luận 41.thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp & Phát Triển Nông Thôn Gia Lâm

Kết Quả Nghiên Cứu Và Thảo Luận 41.thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Nông Nghiệp & Phát Triển Nông Thôn Gia Lâm -

Một Số Chỉ Tiêu Phản Ánh Chất Lượng Sử Dụng Vốn Của Ngân Hàng Nn & Ptnt Gia Lâm

Một Số Chỉ Tiêu Phản Ánh Chất Lượng Sử Dụng Vốn Của Ngân Hàng Nn & Ptnt Gia Lâm -

Quản trị rủi ro tín dụng tại ngân hàng Nông nghiệp và Phát triển nông thôn Gia Lâm - Hà Nội - 14

Quản trị rủi ro tín dụng tại ngân hàng Nông nghiệp và Phát triển nông thôn Gia Lâm - Hà Nội - 14 -

I.22.tổ Chức Hoạt Động Tín Dụng Và Quy Trình Tín Dụng Để Giảm Thiểu Rủi

I.22.tổ Chức Hoạt Động Tín Dụng Và Quy Trình Tín Dụng Để Giảm Thiểu Rủi -

Quản trị rủi ro tín dụng tại ngân hàng Nông nghiệp và Phát triển nông thôn Gia Lâm - Hà Nội - 16

Quản trị rủi ro tín dụng tại ngân hàng Nông nghiệp và Phát triển nông thôn Gia Lâm - Hà Nội - 16

Xem toàn bộ 341 trang tài liệu này.

NHẬP

Giá trị % (Tr.đồng)

Giá trị %

(Tr.đổng)

Giá trị %

(Tr.đổng)

Giá trị (Tr.đổng)

% 06/05 07/06 08/07

thu nhập 5.950 9.300 14.500 13.950 156,30 155,91 96,21

(Nguồn: Phòng Kế hoạch kinh doanh - Ngân hàng NN & PTNT Gia Lâm - Năm 2009)

4.12.Thực trạng quản trị rủi ro tín dụng của ngân hàng NN & PTNT Gia Lâm

4.I.2I.Biểu hiện rủi ro tín dụng tại ngân hàng NN & PTNT Gia Lâm

Nhận dạng rủi ro là việc nhận ra những hoạt động hay điều kiện tạo nên hay làm gia tăng khả năng tổn thất lợi ích. Ngoài ra, nhà quản trị rủi ro phải hiểu được bản chất của chúng, chúng xuất hiện như thế nào và chúng tác động ra sao để dẫn đến tổn thất, mức độ tổn thấy gây ra là gì?. Một nhà quản tậ giỏi phải thâu tóm được toàn bộ rủi ro của ngân hàng mình nhưng thông thường các nhà quản trị rủi ro khó xác đinh được hết các rủi ro mà chỉ quản lý được tới mức tối đa có thể nhũng khoản rủi ro của ngân hàng mình, do đó không thể có biện pháp quản trị tốt đối vói các rủi ro chưa nhận diện được. Vấn đề đặt ra cho nhà quản trị luôn luôn theo dõi các rủi ro đang có và nhận diện rủi ro mới một cách hệ thống là rất cần thiết. Nó đặc biệt quan trọng xuyên suốt trong quá trình quản trị rủi ro túi dụng.

Rủi ro trong hoạt động túi dụng của ngân hàng NN & PTNT Gia Lâm được thể hiện dưói các dạng: tỷ lệ dư nợ cho vay so vói doanh số thu hồi nợ, nợ quá hạn và nợ xấu.

* Tình hình thu nợ của ngân hàng

Doanh số cho vay chỉ phản ánh được số lượng và quy mô túi dụng của

ngân hàng chứ

chưa phản ánh được hiệu quả

sử dụng vốn và chất lượng

quản trị rủi ro trong hoạt động túi dụng mà việc đó được thể hiện qua doanh số trả nợ vay của khách hàng. Nếu khách hàng luôn trả nợ đúng hạn thì chứng tỏ ngân hàng đã sử dụng vốn vay của mình có hiệu quả, có thể luân chuyển nguồn vốn một cách dễ dàng. Một nguyên tắc trong hoạt động tín dụng là vốn vay phải được thu hồi cả gốc và lãi vay theo đúng hạn đinh đã thoả thuận . Như vậy doanh số thu nợ cũng là một trong những chỉ tiêu đánh giá hiệu quả công tác tín dụng trong từng thời kỳ. Đồng thời đây cũng có thể nói là một chỉ

tiêu đưa đến nhận định về rủi ro trong hoạt động tín dụng. Tỷ lệ thu hồi nợ so với doanh số cho vay mà quá thấp tiềm ẩn nhiều món nợ có dấu hiệu rủi ro.

Doanh số thu nợ là tổng số tiền ngân hàng đã thu hồi từ các khoản đã giải ngân tíong một khoản thời gian nhất đinh. Do đó, việc thu hồi nợ được xem là công tác quan trọng trong hoạt động túi dụng góp phần tái đầu tư tín dụng và đẩy nhanh tốc độ luân chuyển tiền tệ trong lưu thông. Khi doanh số thu nợ tăng đó là điều đáng mừng vì vốn vay được thu hồi nhanh và là dấu hiệu tốt cho sự an toàn của nguồn vốn túi dụng thể hiện mức độ an toàn cao trong toàn bộ hoạt động tín dụng. Tuy nhiên, trong thực tế do tính chất của từng khoản nợ, thòi hạn nợ là khác nhau nhất là những khoản nợ có thòi hạn trả nợ dài thì khả năng thu hồi nợ sẽ có nhiều biến động.

Qua bảng 4.6: tình hình thu hồi nợ của ngân hàng NN & PTNT Gia Lâm cho thấy sự biến động tình hình thu hồi nợ trong mấy năm gần đây, cụ thể: trong năm 2006 ngoài việc thu hồi các khoản cho vay trong kỳ mà còn thu thêm được các khoản nợ của kỳ trước đạt vượt mức chỉ tiêu được giao thể hiện tỷ lệ thu hồi nợ so vói tổng dư nợ là 107,25% vào năm 2006. Nhưng sang năm 2007 và 2008 tỷ lệ này có giảm và chỉ đạt 97,56% và 92,08%. Nếu so sánh trong 3 năm thì các thành phần kinh tế: doanh nghiệp nhà nước, doanh nghiệp ngoài quốc doanh, hộ sản xuất có tỷ lệ doanh số thu nợ so dư nợ cho vay có xu hướng giảm dần và đều có tỷ lệ thấp nhất vào năm 2008. Tỷ lệ này thấp tập trung vào hai khối là doanh nghiệp nhà nước và doanh nghiệp ngoài quốc doanh chỉ đạt 91,57% và 91,32% trong khi đó năm 2007 tỷ lệ này đạt tương ứng là 95,35% và 98,54%. Bởi vậy kéo theo tổng số nợ tổn đọng có xu hướng tăng năm 2007 là 26,6 tỷ đồng và lên đến con số 89,2 tỷ đồng vào năm 2008. Trong đó, khối doanh nghiệp ngoài quốc doanh có số nợ tồn đọng nhiều nhất là 10,1 tỷ đồng và gần 75 tỷ đồng tương ứng ở các năm 2007, 2008. Kế tiếp là

doanh nghiệp nhà nước rồi đến hộ sản xuất năm 2007 số nợ tồn đọng tương ứng là 8,7 tỷ đồng, 7,3 tỷ đổng sang năm 2008 vói con số tương ứng là 6,9 tỷ đồng và 7,4 tỷ đồng. Riêng các đối tượng khác năm 2008 doanh số thu nợ vượt dư nợ cho vay 127 triệu đồng.

Tỷ lệ doanh số thu nợ so dư nợ cho vay xét trên góc độ thòi hạn cho vay đều có xu hướng giảm dần. Năm 2007, các món vay ngắn hạn đạt tỷ lệ

98,89%, trung hạn 99,2% trong khi đó năm 2008 giảm xuống tưong ứng là

95,15% và 95,33%. Riêng các món vay dài hạn tỷ lệ này đạt quá thấp 74,92% năm 2007, vào năm 2008 chỉ đạt có 43,87%.

Với kết quả thu hồi nợ trong hai năm gần đây như vậy của ngân hàng NN & PTNT Gia Lâm thì khả năng rủi ro là lớn, mức độ rủi ro của ngân hàng là gia tăng. Rủi ro tiềm ẩn lớn nhất vào năm 2008 và tập trung ở tất cả các

thành phần

kinh tế

nhưng đáng kể

là khối doanh nghiệp nhà nước và các

doanh nghiệp ngoài quốc doanh là những đối tượng có doanh số vay lớn và món vay có thòi hạn dài. Đây là một thách thức không nhỏ cho Ngân hàng NN & PTNT Gia Lâm trong công tác quản trị rủi ro.

2006 2007 2008 DSTN/DSC

Dư nợDS thu nợ Nợ tồn

Dư nơDS thu nợ Nợ tồn

Dư nơDS thu nợ Nợ tồn

Ỉ TIÊU

Giá tri

Giá tri

Giá tri

2007

ành phần nghiệp Nhà | 922.49 3 | 989.374 | 100 | -66.881 | 1.092.008 | 1.065.363 | 100 | 26.645 | 1.126.243 | 1.037.045 | 100 | 89.198 107,25 | 97,56 |

198.735 | 216.400 | 21,9 | -17.665 | 187.956 | 179.225 | 16,8 | 8.731 | 82.415 | 75.471 | 7,2 | 6.944 108,89 | 95,35 | |

ghiệp ngoài h | 76, | ||||||||||||

551.115 | 589.746 | 59,6 | -38.631 | 694.635 | 684.491 | 64,2 | 10.144 | 863.941 | 788.968 | 1 | 74.973 107,01 | 98,54 | |

(Tr.đồng) %

(Tr.đồng) %

(Tr.đồng)

% 2006

xuất

88.927 99.012 10,0 -10.085 118.505 111.209 10,5 7.296 128.354 120.946 11,

7.408 111,34 93,84

7

tượng khác 34.553 35.053 3,5 -500 37.778 37.304 3,5 474 1.914 2.041 0,2 -127 101,45 98,75

UTĐT 49.163 49.163 5,0 0 53.134 53.134 5,0 0 49.619 49.619 4,8 0 100,00 100,00

ời hạn cho

922.49

n

3 989.374 100 -66.881 1.092.008 1.065.363 100 26.645 1.126.243 1.037.045 100 89.198 107,25 97,56

6

654.246 678.123 68,5 -23.877 831.530 822.310 77,.2 9.220 878.835 836.220 80, 42.615 103,65 98,89

142.153 | 169.245 | 17,1 | -27.092 | 142.377 | 141.243 | 13,3 | 1.134 | 125.207 | 119.361 | 5 | 5.846 119,06 | 99,20 |

76.931 | 92.843 | 9,4 | -15.912 | 64.967 | 48.676 | 4,5 | 16.291 | 72.582 | 31.845 | 3,1 | 40.737 120,68 | 74,92 |

n 11,

UTĐT 49.163 49.163 5,0 0 53.134 53.134 5,0 0 49.619 49.619 4,8 0 100,00 100,00

(Nguồn: Phòng Kế hoạch kinh doanh - Ngân hàng NN & PTNT Gia Lâm - Năm 2009)

1 . 2 0 0 . 0 0 0 n

1 . 0 0 0 . 0 0 0 -

G i ? t r ?

* Cơ cấu nợ của ngân hàng.

Từ năm 2005 trở về trước, nợ tín dụng của ngân hàng được chia thành hai loại nợ trong hạn và nợ quá hạn. Từ năm 2005, theo quy đinh của ngân hàng Nhà nước tại Quyết đinh 493/2005/QĐ-NHNN, dư nợ tín dụng được chia thành năm nhóm: Nhóm 1 là nợ đủ tiêu chuẩn, nhóm 2 là nợ cần chú ý, nhóm 3 là nợ dưói tiêu chuẩn, nhó1 .m0 942 .l0à0n8ợ ng1 .h1i 2ng6 ờ. 2, 4nh3 óm 5 là nợ có khả năng mất vốn.

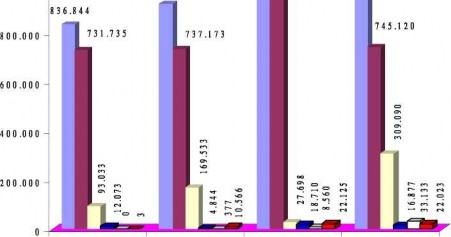

Hình 4.5. Tình hình phâ0 n1 4l.o9 ạ1 5i nợ của NH NN & PTNT Gia Lâm

9 2 2 . 4 9 3

Cơ cấu các khoản nợ của ngân hàng được thể hiện qua bảng 4.7: tình hìnhphân loại nợ, nợ xấu, tỷ lệ nợ xấu của ngân hàng NN & PTNT Gia Lâm như sau: nhìn chung qua các năm tỷ lệ nợ nhóm 1 và 2 chiếm tỷ trọng cao trong tổng dư nợ. Cao nhất trong năm 2007, nhóm 1 chiếm tỷ trọng là 92,9 %

2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8

N ? m

? T ? n g d ? n ?

N h ? m 1 ( N ? ? ? t i ? u c h u ? n )

N h ? m 3 ( N ? d ? ? i t i ? u c h u ? n )

N h ? m 2 ( N ? c ? n c h ? ? ) ? N h ? m 4 ( N ? n g h i n?g N? )h ? m 5 ( N ? c ? k h ? n ? n g m ? t v ? n )

và thấp nhất trong năm 2008 đạt 66,2%, đạt tốc độ tăng bình quân là 100,54%, nhóm hai với tốc độ tăng bình quân là 135,03%. Trong khi đó tỷ họng các nhóm 3, nhóm 4, nhóm 5 tăng dần qua các năm vói tốc độ tăng bình quân của nhóm 3 là 186,66%, nhóm 4 là 937,48%, nhóm 5 là 144,37%. Đây là những nhóm nợ khả năng thu hổi thấp, khả năng rủi ro lớn. Từ phía ngân hàng NN & PTNT Gia Lâm cũng đã có rất nhiều biện pháp tích cực trong việc quản lý và xử lý các khoản rủi ro xong trong hoạt động ngân hàng rủi ro là luôn luôn tồn tại và phải biết chung sống với rủi ro thế nào?

*Tình hình nợ xấu và tỷ lệ nợ xấu của ngân hàng

Nợ xấu luôn là bóng đen đè nặng lên vai các ngân hàng. Nếu ngân hàng không có những khoản nợ xấu thì đó không phải là hoạt động kinh doanh. Rủi ro túi dụng luôn tồn tại và nợ xấu là một thực tế hiển nhiên ở bất kỳ một ngân hàng nào. Bỏi rủi ro nằm ngoài tầm kiểm soát của con người. Do vậy, điểm khác biệt giữa các ngân hàng là năng lực quản trị rủi ro túi dụng là khả

năng quản lý nợ xấu và khống chế nợ xấu được.

ở một tỷ lệ có thể chấp nhận

Xu hướng giữ tỷ lệ nợ xấu thấp và giảm dần nợ xấu là một cố gắng lớn của ngân hàng NN & PTNT Gia Lâm trong việc nâng cao chất lượng túi dụng và ngăn ngừa nợ xấu, hạn chế rủi ro tín dụng. Tình hình nợ xấu và tỷ lệ

nợ xấu của Ngân hàng NN & PTNT Gia Lâm được thể hiện qua bảng 4.7:

Tình hình phân loại nợ, nợ xấu, tỷ lệ nợ xấu của ngân hàng NN & PTNT Gia Lãm. Tổng nợ xấu của ngân hàng trong 2 năm, năm 2005 là 12,076 tỷ đồng và năm 2006 là 15,787 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ vói con số hết sức khả quan năm 2005 là 1,44% và con số ữong năm 2006 là 1,71%. Mặc dù tỷ lệ đó thấp nhưng lại có xu hướng gia tăng nhanh vào các năm sau. Tỷ lệ nợ xấu hên tổng dư nợ năm 2007 tăng lên là 4,52% với tổng nợ xấu là 49,395 tỷ đồng, vói tốc độ tăng so năm 2006 là 312,88%. Sang năm 2008, tỷ lệ nợ xấu đã lên

đến con số

6,4% vói tổng nợ

xấu là 72,033 tỷ đồng so năm 2007 tăng lên

45,83%, với tốc độ tăng bình quân là 213,61%. Nợ xấu tập trung cao nhất vào các doanh nghiệp ngoài quốc doanh chiếm 59,7%, tiếp đến khối các doanh nghiệp nhà nước chiếm 32,1%, hộ sản xuất chỉ chiếm có 6,8%, còn lại tỷ lệ không đáng kể 1,4% thuộc các đối tượng khác trong năm 2008.

Tốc độ

tăng nợ

xấu bình quân qua các năm cao nhất vẫn là doanh

nghiệp ngoài quốc doanh đạt 233,13%, sau đó là 194,52%, 192,51%, 151,24% tương ứng của khối các doanh nghiệp nhà nước, hộ sản xuất, các đối tượng khác. Qua các năm, nợ xấu của các khoản vay dài hạn chiếm tỷ trọng cao nhất

44,7% năm 2008, năm 2007, 2006, 2005 tương ứng là 48,3%, 37,9%, 40,7%

trong tổng nợ

xấu và có tốc độ

tăng nợ

xấu bình quân lớn nhất 231,98%.

Trong khi đó nợ xấu của các khoản vay ngắn hạn và tmng hạn cũng có xu hướng tăng năm sau cao hơn năm trước vói tốc độ tăng nợ xấu bình quân của các món vay trung hạn là 220,18% và 169,54% là của khoản vay ngắn hạn. Như vậy, đứng trên phương diện nợ xấu và tỷ lệ nợ xấu của Ngân hàng để xem xét và đánh giá rủi ro thì rủi ro tiềm ẩn cao ở những khách hàng vay thuộc khối doanh nghiệp nhà nước, doanh nghiệp ngoài quốc doanh và một phần trong hộ sản xuất. Khả năng rủi ro lớn hơn ở những món vay trung hạn và dài hạn, tại các thời điểm năm 2007 và cao nhất năm 2008.