triển khai QTRRHĐ); ban hành chế độ/hướng dẫn, thực hiện các công việc khác theo phân công.

- Chức năng các đơn vị kinh doanh: Chịu trách nhiệm phòng ngừa, ứng phó với RRHĐ và báo cáo lên cấp trên theo định kỳ hoặc đột xuất khi phát sinh sự kiện, dấu hiệu rủi ro theo quy định nội bộ của ngân hàng.

- Phòng Quản lý RRHĐ có chức năng như tuyến kiểm soát thứ hai tiếp sau tuyến thứ nhất của các đơn vị kinh doanh. Phòng Quản lý RRHĐ có chức năng xây dựng chính sách, quy định nội bộ về kiểm soát RRHĐ.

- Kiểm toán nội bộ sẽ là tuyến bảo vệ thứ ba, có chức năng hỗ trợ Ban Kiểm soát đánh giá công tác quản trị RRHĐ, đánh giá độc lập công tác QTRRHĐ của các phòng, ban chức năng và bộ phận Quản lý RRHĐ. Kiểm toán độc lập là đơn vị tiến hành đánh giá hoạt động của Phòng Quản lý RRHĐ và kiểm toán nội bộ về công tác quản trị RRHĐ…

1.2.3. Quy trình QTRRHĐ của NHTM theo chuẩn Basel II

Theo Basel II (2004), QTRRHĐ theo Basel II gồm 3 bước: (i) Nhận diện và đánh giá; (ii) Kiểm soát và báo cáo; (iii) Giảm thiểu rủi ro, duy trì hoạt động kinh doanh liên tục.

Để thực hiện được 3 bước của quy trình QTRRHĐ như trên, mỗi ngân hàng cần xây dựng hệ thống các công cụ QTRRHĐ cũng như phương pháp QTRRHĐ hiệu quả để đảm bảo RRHĐ quản lý theo đúng mục tiêu của ngân hàng đó tại từng thời kỳ.

1.2.3.1. Nhận diện và đánh giá RRHĐ

a. Nhận diện RRHĐ

Theo Basel II, việc nhận diện RRHĐ có thể thông qua công cụ thu thập số liệu tổn thất (LDC). Nhận diện RRHĐ không chỉ dừng lại ở việc liệt kê các sự kiện tạo nên RRHĐ mà quan trọng hơn chính là sự phân loại các RRHĐ tại bước này. Có nhiều cách thức phân loại RRHĐ. Nếu theo tiêu chí nguyên nhân gây ra RRHĐ, RRHĐ có thể chia thành các nguyên nhân khách quan, chủ quan. Nếu theo tiêu chí địa bàn thì RRHĐ có thể chia theo khu vực địa lý, chi nhánh…Nhà quản lý cần có một bức tranh

nhận diện tổng quát. Do đó, nhận diện RRHĐ nên có các tiêu chí cụ thể nhằm mô tả RRHĐ một cách tổng thể.

Công cụ LDC luôn là công cụ đầu tiên mà các ngân hàng sử dụng trong quy trình QTRRHĐ, là cơ sở để tính toán vốn với phương pháp hiện đại theo thông lệ quốc tế. Các dữ liệu tổn thất được thu thập và khai báo trong hệ thống với các thông tin rất chi tiết.

Theo Basel II, sự kiện RRHĐ được phân loại khá chi tiết và cụ thể như sau: (i) Rủi ro được phân loại theo Basel II hoặc theo loại rủi ro đặc thù và theo loại sản phẩm, dịch vụ; (ii) Thông tin về sự kiện RRHĐ được báo cáo bởi các đơn vị kinh doanh. Tổn thất thực tế, tổn thất tiềm tàng và gần mất phải được báo cáo khi sự kiện xảy ra hoặc được phát hiện. Mọi đơn vị từ Trụ sở chính đến các chi nhánh phải báo cáo hàng tháng về sự kiện rủi ro lên Bộ phận QTRRHĐ và đơn vị đầu mối nghiệp vụ. Theo Basel II, việc phân loại chi tiết sự kiện RRRRHĐ dựa trên cơ sở loại hình tổn thất bao gồm 3 cấp độ để làm rõ hơn thông tin của mỗi cấp độ, được mô tả chi tiết tại Phụ lục II kèm theo.

Một số sự kiện rủi ro được phát hiện khi chưa báo cáo kịp thời tới bộ phận QTRRHĐ. Các nguồn thông tin cho việc thu thập dữ liệu sự kiện RRHĐ bao gồm: Báo cáo tuân thủ từ phòng kiểm soát nội bộ; thông tin từ các đơn vị đầu mối nghiệp vụ tại Trụ sở chính; báo cáo kiểm toán từ bộ phận Kiểm toán nội bộ và thông tin từ hệ thống và các nguồn khác.

Công cụ thu thập dữ liệu tổn thất (LDC) là công cụ thường được áp dụng nhiều nhất khi thực hiện QTRRHĐ tại mỗi NHTM, các phương pháp thực hiện của các NHTM có thể khác nhau tuy nhiên về mục tiêu chung, các NHTM đều cố gắng xây dựng phương pháp phù hợp để thu thập được dữ liệu tổn thất cũng như từ đó nhận diện được RRHĐ và thực hiện các giải pháp đảm bảo hiệu quả QTRRHĐ.

b. Đánh giá RRHĐ

Đánh giá RRHĐ nhằm giúp nhà quản lý nắm bắt được nguy cơ của rủi ro hay khả năng xảy ra rủi ro trong thực tế. Ngoài ra, đánh giá sơ bộ về RRHĐ giúp ngân hàng sắp xếp được mức độ nghiêm trọng của hậu quả tạo bởi RRHĐ đó một cách định tính trước khi tiến hành đo lường RRHĐ.

Sau khi đánh giá RRHĐ, bước tiếp theo là tiến hành đo lường rủi ro. Đo lường nhằm xác định quy mô tổn thất (nếu có) nhằm chuẩn bị những nguồn lực dự phòng cần thiết. Việc xác định rõ tầm ảnh hưởng của RRHĐ đối với ngân hàng giúp nhà quản trị biết cách phân phối nguồn lực trong ngân hàng tốt hơn nhằm làm cho thiệt hại không xảy ra hoặc nếu xảy ra thì đã có những sự chuẩn bị tốt. Nội dung đo lường RRHĐ bao gồm: xếp hạng các rủi ro và đo lường tần suất xảy ra rủi ro. Trong ngành hàng không, xác suất rơi máy bay là nhỏ nhưng xác suất máy bay tới trễ là lớn. Trong ngành ngân hàng, đối với RRHĐ, việc xảy ra khủng bố nhà băng tại mỗi quốc gia khác nhau sẽ không giống nhau. Do đó, tuỳ vào sự kiện được nhận diện, tuỳ vào bối cảnh hoạt động, nhà quản lý có thể đưa ra những đánh giá về khả năng xảy ra rủi ro khác nhau. Đánh giá khả năng xảy ra và mức độ ảnh hưởng của các rủi ro, xem xét các biện pháp kiểm soát rủi ro.

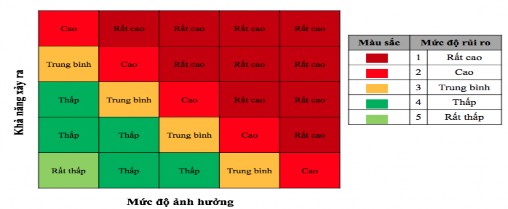

Đối với mỗi hoạt động, phân tích độ lớn tác động của rủi ro (xét về mặt số tiền bị mất, tổn thất khác gây ra cho ngân hàng…) và khả năng (xét về mặt số lượng sự cố) cho mỗi lần trong 4 nguyên nhân xảy ra RRHĐ, từ đó thu thập cơ sở dữ liệu tổn thất. Các mức độ ảnh hưởng và khả năng xảy ra mỗi loại rủi ro được phân loại theo tầm ảnh hưởng là cao hay thấp. Sau khi xác định các mức độ rủi ro ảnh hưởng và khả năng cho mỗi loại rủi ro. NHTM sắp xếp theo các điểm từ 1 đến 5 và biểu diễn theo dạng ma trận tại Hình 1.1.

Hình 1.1. Bản đồ đánh giá mức độ RRHĐ

Nguồn: Tổng hợp của tác giả, 2021

Việc rất quan trọng mà các NHTM cần thực hiện là xếp loại mức độ RRHĐ mà các NHTM nhận diện khi rà soát, việc xếp loại mức độ ảnh hưởng tài chính và phi tài chính cũng như việc xếp loại mức độ khả năng xảy ra ở cấp độ từ rất cao đến rất thấp sẽ quyết định rất lớn đến mức độ RRHĐ được nhận diện. Các cấp độ được đặt ra thường phù hợp với khẩu vị rủi ro của Ngân hàng từng thời kỳ. NHTM thường đặt ra 5 mức độ ảnh hưởng và khả năng xảy ra theo thứ tự giảm dần từ Rất cao→ Cao→ Trung bình→ Thấp→ Rất thấp. Có NHTM đặt ra 3 mức ngưỡng gồm Cao→ Trung bình→ Thấp với các giá trị ảnh hưởng tài chính phù hợp với khẩu vị rủi ro của NHTM trong từng thời kỳ. Các mốc đặt ra cho giá trị ảnh hưởng tài chính cũng thường được các NHTM tham khảo từ chính nguồn dữ liệu tổn thất của ngân hàng trong quá khứ để thiết lập nhằm nhận diện và đánh giá hiệu quả RRHĐ.

Về cách xếp hạng các rủi ro, xếp hạng để xác định mức độ ưu tiên quản lý dựa trên bộ tiêu chí đo lường được lượng hóa gắn với giá trị cụ thể cho khả năng xảy ra của rủi ro và mức độ ảnh hưởng của rủi ro (tài chính, phi tài chính); từ đó xác định mức độ chấp nhận rủi ro của NHTM cho từng loại rủi ro.

Về đo tần suất xảy ra rủi ro, mục đích đo lường là khả năng hay số lần xuất hiện (xảy ra) rủi ro. RRHĐ là những cảnh báo cho biết có thể xảy ra những tổn thất trong tương lai xuất phát từ những nguyên nhân như: các quy định, quy trình của ngân hàng thiếu, không phù hợp với thực tế, sản phẩm mới ban hành, sự yếu kém trong hệ thống thông tin, hệ thống kiểm tra, kiểm tra nội bộ, sự cẩu thả, gian lận của cán bộ và những yếu tố bên ngoài. Do đó, tần suất xảy ra RRHĐ sẽ phản ánh mức độ rủi ro tiềm ẩn của ngân hàng. Tần suất xảy ra cao chứng tỏ ngân hàng chưa kiểm soát, giảm thiểu được các rủi ro đã nhận diện và từng xảy ra trước đó. Vì vậy, việc xác định tiêu chí về tần suất/khả năng xảy ra RRHĐ là tiêu chí quan trọng để đánh giá công tác QTRRHĐ của ngân hàng.

1.2.3.2. Kiểm soát và báo cáo RRHĐ

a. Kiểm soát RRHĐ

Kiểm soát RRHĐ là việc xác định các biện pháp, xây dựng các kế hoạch hành động và giám sát cụ thể nhằm giảm rủi ro xuống mức có thể chấp nhận được. Các kết

quả thu được là mức độ rủi ro [(Mức độ ảnh hưởng RRHĐ) x (Khả năng xảy ra sự kiện)]. Từ mức độ rủi ro được định lượng hóa như trên, ngân hàng sẽ tính toán để đưa ra kế hoạch kiểm soát rủi ro theo Bảng 1.4.

Bảng 1.4. Kế hoạch kiểm soát RRHĐ cơ bản

Kế hoạch hành động | |

1 – 4 Mức thấp | Những kiểm soát nhanh chóng, dễ dàng phải được thực hiện ngay lập tức và tiếp tục cho các kế hoạch hành động khi các nguồn lực cho phép; giám sát bảo đảm duy trì kiểm soát; quản trị thông qua các thủ tục thông thường; báo cáo rủi ro phải được hoàn tất. |

5 – 8 Trung bình | Các kế hoạch nhằm giảm bớt rủi ro, nhưng chi phí của công tác phòng chống có thể được hạn chế; đánh giá rủi ro và thực hiện những hành động thích hợp; các hành động phải được kiểm soát; báo cáo rủi ro phải được hoàn tất, rủi ro phải được theo dõi. |

9 – 12 Đáng kể | Trường hợp các rủi ro liên quan đến công việc đang tiến hành thì việc đánh giá rủi ro càng sớm càng tốt để đảm bảo sự an toàn của công việc, của hoạt động kinh doanh. Chỉ thực hiện hoạt động kinh doanh trong giới hạn rủi ro chấp nhận được, liên hệ với người quản trị rủi ro về những hoạt động đó để giảm thiểu bớt rủi ro. Báo cáo sự cố phải được hoàn thành và sự cố được đưa vào theo dõi. |

13 – 25 Nghiêm trọng | Không hoạt động cho đến khi việc đánh giá rủi ro được hoàn thành để đảm bảo an toàn của hoạt động kinh doanh, nếu không thể giảm thiểu, loại bỏ thì phải thông báo ngay lập tức với giám đốc, người quản trị, quản trị rủi ro. Báo cáo sự cố phải hoàn tất, và sự cố được đưa vào theo dõi. |

Có thể bạn quan tâm!

-

Cơ Sở Lý Thuyết Về Qtrrhđ Của Nhtm Theo Chuẩn Basel Ii

Cơ Sở Lý Thuyết Về Qtrrhđ Của Nhtm Theo Chuẩn Basel Ii -

Quản Trị Rủi Ro Hoạt Động Của Nhtm Theo Chuẩn Basel Ii

Quản Trị Rủi Ro Hoạt Động Của Nhtm Theo Chuẩn Basel Ii -

Chính Sách Qtrrhđ Dựa Trên Quy Trình Quản Lý Giám Sát.

Chính Sách Qtrrhđ Dựa Trên Quy Trình Quản Lý Giám Sát. -

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank -

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa -

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii

Xem toàn bộ 214 trang tài liệu này.

Nguồn: KPMG, 2007

Các phương án ứng phó sẽ tương ứng với mức độ rủi ro và chi phí của từng phương án. Các phương án kiểm soát rủi ro bao gồm: chấp nhận rủi ro, tránh rủi ro, giảm khả năng xảy ra hoặc giảm mức độ tác động của rủi ro, chuyển giao rủi ro.

Thứ nhất, chấp nhận rủi ro là việc ngân hàng sẵn sàng chấp nhận rủi ro, không tiến hành biện pháp can thiệp trước. Lúc này ngân hàng sẽ chịu toàn bộ chi phí nếu sự kiện rủi ro xảy ra.

Thứ hai, tránh rủi ro là việc quyết định không tiếp tục đầu tư, hoặc lựa chọn kế hoạch đầu tư thay thế với rủi ro có thể chấp nhận được mà vẫn đạt được mục tiêu về chiến lược kinh doanh.

Thứ ba, giảm khả năng xảy ra rủi ro và/hoặc giảm mức độ tác động của rủi ro. Xác định rủi ro trọng yếu sẽ dễ xảy ra ở khâu nào, sẽ tập trung nguồn lực để xây dựng kế hoạch dự phòng.

Thứ tư, chuyển giao một phần hoặc toàn bộ rủi ro thường được thực hiện. Ngân hàng có thể chuyển giao rủi ro một phần/toàn phần cho bên thứ ba như mua bảo hiểm nhằm giảm thiểu rủi ro.

Lựa chọn các phương án ứng phó rủi ro linh hoạt, trong một số trường hợp, có thể sử dụng kết hợp nhiều phương án ứng phó rủi ro để đạt được hiệu quả cao nhất. Việc lựa chọn phương án kiểm soát RRHĐ còn liên quan tới khẩu vị của ngân hàng. KVRR là quan điểm của ngân hàng về các mức độ chấp nhận rủi ro trong mỗi hoạt động nghiệp vụ. Nó thực hiện ý chí của Ban lãnh đạo trong việc QTRRHĐ và thể hiện quan điểm lãnh đạo về QTRRHĐ của Ban lãnh đạo cấp cao.

b. Báo cáo QTRRHĐ

Tất cả các nội dung đánh giá từ khâu chuẩn bị đến thực hiện, đánh giá và kết luận cuối cùng đều phải thể hiện kết quả trên Báo cáo QTRRHĐ. Mỗi NHTM thực hiện báo cáo kết quả RCSA theo nhiều phương thức khác nhau, tuy nhiên đều phản ánh các nội dung cốt yếu như sau:

- Báo cáo tóm tắt tổng quan bao gồm bản đồ rủi ro, danh sách các rủi ro trọng yếu bao gồm tên rủi ro, đơn vị chịu rủi ro, xếp hạng rủi ro vốn có, xếp hạng hiệu quả kiểm soát, xếp hạng rủi ro còn lại, kế hoạch hành động.

- Báo cáo chi tiết gồm những thông tin sau:

+ Đánh giá rủi ro trước khi có biện pháp kiểm soát: mã rủi ro, đơn vị chịu rủi ro, tên rủi ro, nguyên nhân, loại rủi ro đặc thù, rủi ro phát sinh theo các bước quy trình

tác nghiệp, loại rủi ro theo Basel II, đánh giá rủi ro vốn có bao gồm xác suất xảy ra/tác động và nguyên nhân, xếp hạng rủi ro;

+ Đánh giá hiệu quả của biện pháp kiểm soát: mã rủi ro, mã biện pháp kiểm soát, tên biện pháp, tài liệu liên quan, đơn vị kiểm soát, đánh giá về việc xây dựng và thực hiện biện pháp kiểm soát, xếp hạng hiệu quả kiểm soát;

+ Đánh giá rủi ro còn lại: mã, tên rủi ro, mã và tên biện pháp kiểm soát, xếp hạng của biện pháp kiểm soát, xếp hạng rủi ro còn lại, mức độ rủi ro còn lại có thể chấp nhận, mức độ rủi ro mục tiêu.

1.2.3.3. Giảm thiểu rủi ro, duy trì hoạt động kinh doanh liên tục

Căn cứ trên báo cáo RRHĐ đã thực hiện, ngân hàng kiểm soát và giám sát các rủi ro có thể xảy ra theo dữ liệu tại báo cáo. Ở đây, báo cáo RRHĐ không chỉ ghi chép các sự kiện, công tác đánh giá, đo lường, kiểm soát trong thực tế của ngân hàng mà còn là cuốn cẩm nang được đúc kết nhằm giúp công tác điều hành được diễn ra có tính kế thừa. Công tác kiểm soát này được thực hiện như bước trên.

Bên cạnh công tác kiểm soát, ngân hàng cần lên chiến lược và chương trình hành động để đảm bảo hoạt động kinh doanh liên tục. Căn cứ vào mục tiêu thời lượng phục hồi của các hoạt động ưu tiên, ngân hàng sẽ hình thành chiến lược duy trì hoạt động kinh doanh liên tục. Theo đó, có 3 loại hình chiến lược phổ biến là: (i) Khôi phục hoạt động ưu tiên tại địa điểm bị ảnh hưởng/hư hại; (ii) Phục hồi hoạt động ưu tiên ở một địa điểm thay thế; (II) Khôi phục các hoạt động ưu tiên bằng các phương án thay thế. Dựa trên chiến lược, nhân lực và tình hình tài chính, ngân hàng xây dựng kế hoạch hoạt động kinh doanh liên tục phù hợp với từng giai đoạn.

1.2.4. Nhân tố ảnh hưởng đến QTRRHĐ của NHTM theo tiêu chuẩn Basel II

1.2.4.1. Nhân tố khách quan

Uỷ ban Basel xác định phạm vi của RRHĐ bao gồm các thiệt hại không chỉ do nội tại của ngân hàng mà còn do các nhân tố khách quan bên ngoài. Nhân tố khách quan là các yếu tố xuất phát từ bên ngoài, có thể diễn biến bất lợi hay thuận lợi cho ngân hàng. Nhân tố khách quan có thể dùng làm công tác dự báo để phòng tránh

những bất lợi có thể xảy ra. Một số nhân tố khách quan chủ yếu ảnh hưởng đến QTRRHĐ của ngân hàng bao gồm:

- Thứ nhất, môi trường kinh doanh: Môi trường kinh doanh có ảnh hưởng trực tiếp đến công tác quản trị rủi ro của NHTM. Môi trường kinh doanh lành mạnh, thượng tôn pháp luật thì công tác QTRRHĐ thuận tiện và dễ dàng, khi môi trường kinh doanh có nhiều biến động, bất lợi, yêu cầu đối với công tác QTRRHĐ cần chặt chẽ hơn, đầu tư tài chính, nguồn lực, thời gian hơn cho việc quản trị RRHĐ. Thiên tai (bão, lũ), dịch bệnh (Ebola, Sars, Covid-19…), ô nhiễm môi trường, biến đổi khí hậu (xâm nhập mặn, bão tuyết…) đã và đang gây tác hại nặng nề tới hoạt động kinh doanh và đời sống, sức khỏe người dân, đứt gãy chuỗi cung ứng toàn cầu. Thiên tai (bão, lũ), dịch bệnh (Ebola, Sars, Covid-19…), ô nhiễm môi trường, biến đổi khí hậu (xâm nhập mặn, bão tuyết…) đã và đang gây tác hại nặng nề tới hoạt động kinh doanh và đời sống, sức khỏe người dân, đứt gãy chuỗi cung ứng toàn cầu.

- Thứ hai, môi trường chính trị - xã hội: Môi trường chính trị - xã hội bao gồm các yếu tố như: chính trị, trình độ dân trí, thói quen, phong tục tập quán, thu nhập. Hoạt động kinh doanh ngân hàng chỉ có thể phát triển ổn định, bền vững ít gặp rủi ro khi ở trong một môi trường chính trị ổn định, không có nhiều biến động bất thường. Từ đó, các cá nhân, tổ chức thực hiện hoạt động sản xuất, kinh doanh, đầu tư, gửi tiền tiết kiệm và sử dụng các dịch vụ tiện ích do ngân hàng cung cấp. Ở xã hội dân trí cao và ý thức tốt, hậu quả của RRHĐ có thể được khắc phục dễ dàng hơn các xã hội có trình độ dân trí thấp, ý thức trách nhiệm, tự giác chưa cao. Minh chứng RRHĐ có thể xảy ra nếu cán bộ ngân hàng chuyển tiền nhầm cho khách hàng tại quầy giao dịch. Nếu khách hàng phát hiện và chủ động gửi lại thì chi phí khắc phục tổn thất sẽ được giảm thiểu.

Một khía cạnh khác liên quan tới trình độ dân trí là về sự nhận thức của người dân khi sử dụng các sản phẩm, dịch vụ do ngân hàng cung cấp cũng như sự nhận thức của chính cán bộ ngân hàng. Nếu người dân ít hiểu biết về các dịch vụ ngân hàng, họ sẽ không thấy được lợi ích từ việc sử dụng các dịch vụ ngân hàng cho bản thân và cho toàn xã hội. Đối với cán bộ ngân hàng thì không toàn tâm, toàn ý vào công việc có thể gây sự cố trong quá trình thao tác nghiệp vụ dẫn đến rủi ro cho ngân hàng.