Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | Năm 2019 | Năm 2020 | |

Phân loại theo đối tượng huy động vốn | ||||||

Tiền gửi dân cư | 626.975 | 732.217 | 797.312 | 932.578 | 1.065.285 | 1.178.889 |

Tiền gửi tổ chức | 181.549 | 191.938 | 210.538 | 253.710 | 282.097 | 278.700 |

II/ Cho vay | ||||||

Tổng dư nợ | 626.357 | 745.134 | 876.238 | 1.004.572 | 1.121.970 | 1.212.656 |

- Phân loại theo loại tiền | ||||||

VND | 604.849 | 724.408 | 856.989 | 984.784 | 1.103.874 | 1.194.932 |

Ngoại tệ | 21.508 | 20.725 | 19.249 | 19.788 | 18.096 | 17.724 |

- Phân loại theo đối tượng khách hang | ||||||

Cá nhân | 404.036 | 497.047 | 606.275 | 707.485 | 783.068 | 839.007 |

Tổ chức kinh tế | 222.321 | 248.087 | 269.963 | 297.087 | 338.902 | 373.649 |

Tỷ lệ nợ xấu (%) | 2,01 | 1,89 | 1,54 | 1,51 | 1,46 | 1,64 |

III/ Sản phẩm dịch vụ | ||||||

Tổng thu về SPDV | 3.054 | 3.641 | 4.443 | 5.378 | 6.695 | 7.109 |

Tăng trưởng (%) | 14,6 | 19,2 | 22 | 21 | 24,5 | 6,2 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank -

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa -

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii -

Kết Quả Khảo Sát Về Nguyên Nhân Rrhđ Do Cán Bộ Ngân Hàng

Kết Quả Khảo Sát Về Nguyên Nhân Rrhđ Do Cán Bộ Ngân Hàng -

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank -

Số Lỗi Vi Phạm Rrhđ Phân Loại Theo Nghiệp Vụ Tại Agribank Giai Đoạn 2015-2020

Số Lỗi Vi Phạm Rrhđ Phân Loại Theo Nghiệp Vụ Tại Agribank Giai Đoạn 2015-2020

Xem toàn bộ 214 trang tài liệu này.

Nguồn: Báo cáo thường niên của Agribank, 2015-2020

Sản phẩm dịch vụ phát triển đa dạng, đặc biệt là các sản phẩm ngân hàng hiện đại và sản phẩm dành cho khách hàng khu vực nông nghiệp; thu nhập từ hoạt động phi tín dụng tăng trưởng cao, từng bước chuyển đổi mô hình kinh doanh từ phụ thuộc vào hoạt động tín dụng sang mô hình kinh doanh đa dịch vụ. Đến nay, Agribank có 215 sản phẩm dịch vụ ngân hàng cung cấp cho khách hàng. Doanh thu phí dịch vụ năm 2020 đạt 7.109 tỷ đồng, tăng 413 tỷ đồng so với năm 2019, hoàn thành 106,2% kế hoạch năm 2020. Năm 2020, thị phần dịch vụ chi trả kiều hối của Agribank đứng thứ 2 hệ thống ngân hàng (chiếm 10%) sau Vietcombank (15,5%). Thanh toán trong nước là nhóm dịch vụ đạt doanh thu phí lớn nhất, chiếm gần 30% trong tổng doanh thu dịch vụ. Những năm gần đây, hoạt động phát hành và thanh toán thẻ trong hệ thống ngân

hàng lớn Việt Nam có sự cạnh tranh khá quyết liệt, song với số lượng khách hàng và mạng lưới nên số lượng, doanh số thẻ của Agribank liên tục tăng mạnh. Tính đến cuối năm 2020, thị phần thẻ của Agribank tiếp tục duy trì vị trí TOP 3 NHTM trên thị trường thẻ Việt Nam với 13,9 triệu thẻ đang hoạt động, tăng 10% so với năm 2019.

Năm 2020, lợi nhuận trước thuế của Agribank đạt 12.869 tỷ đồng, là một trong bốn ngân hàng có lợi nhuận cao nhất hệ thống. Tăng trưởng chính của ngân hàng vẫn xuất phát từ tín dụng, tập trung 65% - 70% là dư nợ cho vay nông nghiệp, nông thôn. Mặc dù đây là lĩnh vực đầu tư có nhiều rủi ro, đồng thời 2020 là năm chịu ảnh hưởng từ dịch bệnh và thiên tai nhưng Agribank vẫn duy trì được mức lợi nhuận cao. Năm 2021 và những năm tiếp theo, Agribank xác định tiếp tục thực hiện Chiến lược kinh doanh giai đoạn 2020 - 2025, định hướng đến năm 2030, kết quả cụ thể được mô tả ở Bảng 2.2.

Bảng 2.2. Tình hình kết quả hoạt động kinh doanh tại Agribank

Đơn vị: Tỷ đồng

2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

Doanh thu | 57.345 | 68.012 | 91.691 | 93.192 | 106.520 | 131.117 |

Tăng trưởng doanh thu | -0,88% | 18,60% | 34,82% | 1,64% | 14,3% | 23,1% |

Lợi nhuận trước thuế | 3.706 | 4.212 | 5.018 | 7.345 | 13.739 | 12.869 |

Tăng trưởng lợi nhuận | 46,59% | 13,64% | 19,14% | 46,38% | 87% | -6,8% |

Nguồn: Báo cáo thường niên của Agribank, 2015-2020

2.1.4. Rủi ro hoạt động tại Agribank

Tương tự với khái niệm RRHĐ theo chuẩn quốc tế và hiện đang áp dụng tại các TCTD trong nước, tại Agribank, RRHĐ được xem là rủi ro do các quy định nội bộ không đầy đủ hoặc có sai sót, con người, sự cố của hệ thống hoặc yếu tố bên ngoài làm tổn thất về tài chính, tác động tiêu cực phi tài chính cho Agribank. Trong đó, yếu tố

bên ngoài là nguyên nhân có nhiều khả năng gây ra RRHĐ cho Agribank (thiên tai, dịch bệnh, hỏa hoạn…), làm gián đoạn hoạt động kinh doanh hoặc làm tổn thất tài sản của Agribank hoặc của khách hàng.

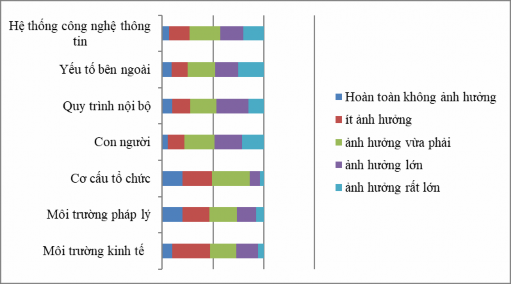

Hiện tại, các sự kiện liên quan đến RRHĐ đang được quản lý phân tán ở nhiều đơn vị khác nhau tại Trụ sở chính và Chi nhánh. Agribank chưa có phần mềm theo dõi, báo cáo và tự động cập nhật, thống kê các sự kiện rủi ro. Kết quả khảo sát cho thấy RRHĐ xảy ra chủ yếu tập trung vào 4 nguyên nhân chính với mức độ đánh giá ảnh hưởng từ cao đến thấp như sau: Yếu tố bên ngoài (78,8%), Con người (74,87%), Hệ thống CNTT (73,95%), Quy trình nội bộ (72,01%).

Biểu đồ 2.1. Kết quả khảo sát về nguyên nhân gây ra RRHĐ đối với Agribank

Nguồn: Tổng hợp kết quả khảo sát, 2021

Trên cơ sở đó, tác giả phân tích thực trạng RRHĐ tại Agribank dựa trên 4 nhóm nguyên nhân nêu trên như sau:

2.1.4.1. Yếu tố bên ngoài

RRHĐ liên quan đến yếu tố bên ngoài chủ yếu xảy ra ở lĩnh vực tín dụng, nghiệp vụ thẻ và máy ATM, nghiệp vụ ngân quỹ, tập trung ở các nội dung như sau: Ngân hàng cho vay nhóm khách hàng có liên quan, tuy nhiên, khách hàng bán được hàng nhưng không trả nợ mà sử dụng vào mục đích khác; Khách hàng cố tình sử dụng

hồ sơ giả để giao dịch với ngân hàng; Khách hàng cố tình sử dụng vốn vay sai mục đích, không tuân thủ các khoản đã cam kết với ngân hàng; Khách hàng lấy thông tin khách hàng của ngân hàng bằng các thiết bị điện tử để rút tiền từ tài khoản, từ thẻ ATM; Kẻ gian đột nhập ngân hàng để trộm/cướp tài sản của ngân hàng và khách hàng. Gần đây, do ảnh hưởng của dịch bệnh Covid-19 đã gây ảnh hưởng đến một số Chi nhánh, Phòng giao dịch của Agribank phải đóng cửa tạm thời do bị phong tỏa, liên quan đến khách hàng bị Covid-19 đến giao dịch.

- Một số vụ việc điển hình:

+ Khách hàng là người chăn nuôi heo kinh doanh khu vực Đông Nam Bộ đã thuê người làm giả 32 giấy chứng nhận quyền sử dụng đất (sổ đỏ) đem thế chấp vay tiền của Chi nhánh thuộc khu vực Đông Nam Bộ trên 9,5 tỷ đồng và hiện không có khả năng thanh toán nợ.

+ Công ty A đã triển khai dự án “chuỗi liên kết dọc trong sản xuất cá tra”. Dự án này có sự tham gia giữa 3 bên gồm: Công ty A, Chi nhánh tại Khu vực Tây nam Bộ (Chi nhánh) và các hộ nuôi cá tra. Trong đó, người nuôi được vay vốn từ Chi nhánh nhưng không nhận tiền mặt mà thông qua việc nhận thức ăn nuôi cá được Chi nhánh trả tiền thay. Cá nuôi đến định kỳ sẽ được bán cho Công ty A, sau đó Công ty A sẽ thanh toán tiền cho người nuôi sau khi trừ đi khoản tiền mua thức ăn mà các hộ dân đã nhận trong vụ nuôi do ngân hàng đã trả trước đó. Tuy nhiên, từ tháng 11/2016, lãnh đạo Công ty A không còn ở Việt Nam, toàn bộ khoản tiền mua cá của hộ nông dân không được công ty A trả nợ ngân hàng. Điều này dẫn đến số tiền 80 tỷ đồng mà Chi nhánh cho hộ nông dân vay không thu hồi được.

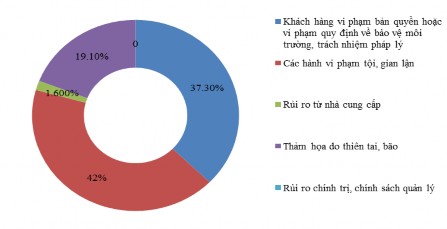

- Kết quả khảo sát cho thấy yếu tố bên ngoài từ khách hàng (Khách hàng vi phạm bản quyền hoặc vi phạm quy định về bảo vệ môi trường, trách nhiệm lý, các hành vi phạm tổi, gian lận) chiếm tỷ trọng cao nhất (79,3% tổng số trường hợp RRHĐ); RRHĐ từ thảm họa do thiên tai, dịch bệnh chiểm tỷ trọng thấp (19.1% tổng số trường hợp RRHĐ). Còn các nguyên nhân rủi ro từ người cung cấp và rủi ro chính trị chiếm tỷ trọng rất thấp, trong đó rủi ro chính trị chiếm 0%. Điều này cũng phù hợp

với thực tiễn khi mà Việt Nam được xem là điểm đến đầu tư an toàn, hấp dẫn của khu vực và toàn cầu. Kết quả khảo sát được miêu tả ở Biểu đồ 2.2.

Biểu đồ 2.2. Kết quả khảo sát về nguyên nhân RRHĐ do yếu tố bên ngoài

Nguồn: Tổng hợp kết quả khảo sát, 2021

Trong các sự kiện thuộc yếu tố bên ngoài thì nhóm sự kiện “Rủi ro chính trị, chính sách quản lý thay đổi, không phù hợp” được xác định là hiếm khi xảy ra. Điều này hoàn toàn phù hợp với thực tế, khi Việt Nam được xem là điểm đến an toàn để đầu tư, quốc gia có hệ thống chính trị ổn định. Theo Báo cáo chỉ số quyền lực mềm toàn cầu (Brand Finance Global Soft Power Index Report) năm 2021, Việt Nam là quốc gia duy nhất trong khối ASEAN được nâng hạng trong bảng xếp hạng quyền lực mềm toàn cầu. Ngược lại, các sự kiện “Khách hàng vi phạm bản quyền hoặc vi phạm quy định về bảo vệ môi trường, trách nhiệm pháp lý” và “Các hành vi phạm tội, gian lận (giả mạo chữ ký, con dấu, tống tiền, trộm cắp, rửa tiền, khủng bố, bạo lực, cướp tấn công, tin tặc)” lại đang xảy ra ở mức độ thường xuyên hơn.

2.1.4.2. Con người

- RRHĐ liên quan đến con người tại Agribank không nhiều với số vụ việc trong khoảng 10 vụ đến 19 vụ trong giai đoạn 2016-2020. Giai đoạn 2016-2018, các vụ việc xảy ra do sự kiện RRHĐ liên quan đến gian lận nội bộ xuất phát từ vấn đề đạo đức của cán bộ tăng nhưng từ năm 2018 đến nay có xu hướng giảm dần, bao gồm các nguyên

nhân khách quan và chủ quan. Tổng số tiền gây ra thiệt hại không quá lớn nhưng tỷ lệ số tiền thu hồi không cao và hầu hết phải trích lập rủi ro. Kết quả cụ thể tại Bảng 2.3.

Bảng 2.3. Bảng tổng hợp các khoản nợ phải thu khó đòi do gian lận nội bộ được phê duyệt trích lập dự phòng rủi ro từ 2016-2020

Đơn vị: triệu đồng

2016 | 2017 | 2018 | 2019 | 2020 | |

Tổng số vụ (vụ) | 10 | 17 | 19 | 11 | 10 |

Số tiền tòa án tuyên phạt bồi thường | 66.545 | 144.824 | 122.566 | 236.431 | 385.884 |

Số tiền đã bồi thường | 18.179 | 4.567 | 7.157 | 954 | 1.746 |

Số tiền chưa bồi thường | 48.266 | 140.257 | 115.409 | 171.410 | 384.138 |

Số tiền phải trích lập rủi ro | 41.007 | 130.181 | 95.934 | 13.870 | 345.573 |

Số tiền đã trích lập | 23.150 | 27.775 | 16.980 | 157.540 | 126.731 |

Số tiền còn phải trích lập rủi ro | 17.857 | 102.406 | 78.954 | 157.541 | 218.842 |

Nguồn: Tổng hợp của tác giả, 2021

- Các lỗi do nguyên nhân chủ quạn:

(i) Phê duyệt khoản vay khi khách hàng chưa hoàn thiện hồ sơ pháp lý; khách hàng sử dụng vốn sai mục đích; vay nợ mới trả nợ cũ.

(ii) Quản lý dòng tiền chưa chặt chẽ: chuyển tiền lòng vòng giữa các khách hàng vay; cấp tín dụng cho một nhóm khách hàng có mục đích kinh doanh khác nhau nhưng cùng giải ngân vào tài khoản của một khách hàng.

(iii) Năng lực của cán bộ hạn chế; đạo đức nghề nghiệp xuống cấp gây nên thất thoát cho ngân hàng. Cán bộ cố tình gian lận, lợi dụng sơ hở trong thao tác nghiệp vụ, cấu kết với khách hàng để trục lợi cho bản thân.

(iv) Định giá tài sản bảo đảm chưa đúng quy định đối với một số loại tài sản như: đất nông nghiệp, động sản…

(v) Chưa thường xuyên đánh giá lại giá trị tài sản bảo đảm; quản lý tài sản bảo đảm chưa chặt chẽ.

- Các lỗi do nguyên nhân khách quan:

Rủi ro này xảy ra khi cán bộ ngân hàng vô ý vi phạm quy định liên quan đến khách hàng, quy trình cung cấp sản phẩm và đặc tính sản phẩm khi thực hiện chức năng, nhiệm vụ được giao theo thẩm quyền đối với khách hàng. Lỗi sai sót ở một số nghiệp vụ như:

(i) Nghiệp vụ huy động vốn: Mở tài khoản khi hồ sơ của khách hàng chưa đủ thông tin; chưa thực hiện quét hình ảnh, mẫu dấu, chữ ký của khách hàng trên mạng, sai sót của giao dịch viên trong quá trình nhập dữ liệu vào chương trình nhưng chọn sai màn hình, sai sản phẩm, hạch toán nhầm tài khoản và tính phí nhầm; không phát hiện được tiền giả khi thực hiện thu ngân.

(ii) Nghiệp vụ chuyển tiền: Cán bộ chuyển nhầm nhiều lần một món tiền đến người thụ hưởng, nếu không được các kiểm soát viên phát hiện kịp thời có thể sẽ dẫn đến tình trạng ngân hàng bị chiếm dụng vốn hoặc thậm chí là mất tiền. Bên cạnh đó, các sai sót trong việc tính và thu các loại phí không đúng theo quy định của tổ chức, sai sót trong hồ sơ của khách hàng như số tiền bằng số và số tiền bằng chữ ghi trên lệnh chuyển tiền không khớp nhau, lập nhiều lệnh chuyển tiền đi có cùng một nội dung, ghi sai tên đơn vị thụ hưởng.

(ii) Nghiệp vụ kho quỹ, thẻ và máy ATM: Các sai sót xảy ra nhiều nhất trong nghiệp vụ này là vấn đề thu chi, vận chuyển tiền và quản lý sử dụng ấn chỉ và nhầm lẫn trong việc thu chi tiền. Hiện tượng ấn chỉ quan trọng hỏng do viết sai, in sai xảy ra thường xuyên tại các chi nhánh. Những dấu hiệu rủi ro liên quan đến việc thu chi tiền của thủ quỹ như: không phát hiện được tiền giả, nhầm lẫn trong việc phân loại tiền, tiền mặt không được đóng gói niêm phong và sắp xếp đúng quy định; chi trả tiền thừa hoặc thiếu so với đề nghị của khách hàng…

- Một số vụ việc điển hình:

+ Phó Giám đốc chi nhánh ở TP.HCM chấp thuận cho Công ty A chuyển nhượng dự án đầu tư xây dựng và kinh doanh khu nhà ở tại P. Phú Hữu (Q.9, TP.HCM), là tài sản duy nhất đảm bảo khoản vay của công ty để thực hiện việc trả nợ với 3 hợp đồng tín dụng. Sau khi có khách hàng mua dự án và chuyển trả gần 318 tỷ đồng để chuyển nhượng dự án vào tài khoản của Công ty A tại ngân hàng, nhưng Chi

nhánh không thu toàn bộ nợ vay. Theo quy định, số tiền còn lại thì phải xác định là tài sản bảo đảm thay thế đối với tài sản bảo đảm đã bán để duy trì các khoản vay còn lại. Tuy nhiên, Phó Giám đốc Chi nhánh cùng một số cán bộ liên quan đã tạo hồ sơ khống, thế chấp tài sản đảm bảo để hợp thức hóa đối với 2 khoản vay còn lại của Công ty A trong khi công ty không còn tài sản để đảm bảo khoản vay, khiến Agribank không có khả năng thu hồi hơn 153 tỷ đồng.

+ Giám đốc chi nhánh ở Hà Nội lợi dụng chức vụ, quyền hạn và con dấu do Agribank ủy quyền để ký khống hoặc phát hành sai quy định 15 chứng thư bảo lãnh, mục đích là giúp khách hàng cơ cấu lại nợ vay nhưng không báo cáo, không lường trước được hậu quả về mặt pháp lý dẫn đến nguy cơ gánh chịu trách nhiệm hình sự và gây thiệt hại cho Agribank. Theo đó, giám đốc này đã tạo điều kiện cho doanh nghiệp lừa đảo hơn 281 tỷ đồng của các doanh nghiệp khác, gây ảnh hưởng nghiêm trọng đến thương hiệu Agribank.

+ Cán bộ ở Chi nhánh Huyện tại khu vực Tây Nguyên lợi dụng việc thực hiện cho vay vốn không đúng quy định; kiểm tra, kiểm soát lỏng lẻo nên từ tháng 4/2015 đến tháng 2/2017, đã lập khống 562 bộ hồ sơ khách hàng vay vốn, chiếm đoạt hơn 111 tỷ đồng của Agribank và chiếm đoạt hơn 3,2 tỷ đồng của 81 khách hàng. Trong tổng số tiền hơn 114 tỷ đồng chiếm đoạt.

+ Trong giai đoạn tháng 3/2016 đến tháng 1/2018, một giao dịch viên của Chi nhánh khu vực Biên giới phía Bắc có nhiệm vụ trực tiếp hạch toán kế toán, thu chi tiền mặt với khách hàng và quản lý tiền mặt của các giao dịch phát sinh trong ngày; trực tiếp giao dịch chuyển tiền, rút tiền, tất toán sổ tiết kiệm cho khách hàng; được giao hạn mức tiền để thực hiện giao dịch; quản lý ấn chỉ (phôi sổ tiết kiệm) và con dấu của Phòng Giao dịch. Trong quá trình làm việc, cán bộ dùng các thủ đoạn như: truy cập vào hệ thống IPCAS lấy thông tin tài khoản của khách hàng (tên, mã số khách hàng, số tài khoản, số tiền gửi, kỳ hạn…) và chọn các khách hàng còn thời hạn gửi dài, không đăng ký báo tin số dư tài khoản trên điện thoại di động; tra cứu thông tin khách hàng rồi tự bỏ tiền ra làm thủ tục gửi tiết kiệm với số tiền từ 1 đến 3 triệu đồng để lấy phôi sổ tiết kiệm thật của ngân hàng. Sau đó, cán bộ sử dụng phôi sổ tiết kiệm trắng, tự in