phát hành giả các sổ tiết kiệm mang tên khách hàng, ký giả chữ ký khách hàng, chữ ký của Giám đốc hoặc Phó giám đốc, đóng dấu của Phòng giao dịch. Tiếp đó, cán bộ sử dụng các sổ tiết kiệm giả (có các thông tin giống như sổ thật đã cấp cho khách hàng, chỉ khác số sê ri sổ), lập khống chứng từ giao dịch, làm thủ tục tất toàn, rút toàn bộ tiền gốc và lãi trong sổ tiết kiệm của khách hàng. Cán bộ đã chiếm đoạt của Agribank gần 15,6 tỷ đồng thông qua số tiền tiết kiệm gốc gửi vào ngân hàng là hơn 17,3 tỷ đồng của 17 khách hàng.

+ Giao dịch viên quỹ chính Chi nhánh loại II tại khu vực Tây Nguyên có sai phạm: Thực hiện rút tiền, nộp tiền trên các tài khoản tiền gửi của khách hàng để chiếm dụng tiền. Giao dịch viên tự hạch toán và chỉ đạo Giao dịch viên khác thực hiện hạch toán nhiều bút toán, nộp tiền nhưng không có tiền mặt nộp vào quỹ, rút tiền nhưng không lấy tiền về. Tổng số 94 bút toán gồm: 66 bút toán nộp tiền mặt 11,2 tỷ đồng; 28 bút toán rút tiền mặt gần 9,2 tỷ đồng. Lợi dụng uy tín của đơn vị và mối quan hệ cá nhân, khi 1 khách hàng đến nhờ gửi tiền tiết kiệm tại Chi nhánh, Giao dịch viên không gửi tiền vào Chi nhánh mà sử dụng số tiền 1,57 tỷ đồng của khách hàng trong thời gian 132 ngày cho mục đích cá nhân, để khách hàng đến đòi sổ tiết kiệm nhiều lần.

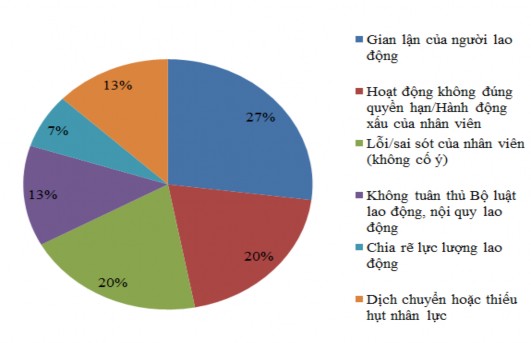

- Kết quả khảo sát cho thấy trong các sự kiện rủi ro liên quan đến nhân tố con người thì sự kiện “Gian lận của người lao động” có tần xuất RRHĐ cao nhất, chiếm 27% tổng số RRHĐ phát sinh. Tiếp đến, hoạt động không đúng quyền hạn/hành động xấu của nhân viên chiếm 20% tổng số RRHĐ phát sinh; “Chia rẽ lực lượng lao động” ít xảy ra nhất và mức độ gây rủi ro cũng thấp nhất. Cụ thể được miêu tả tại Biểu đồ 2.3

Biểu đồ 2.3. Kết quả khảo sát về nguyên nhân RRHĐ do cán bộ ngân hàng

Nguồn: Tổng hợp kết quả khảo sát, 2021

2.1.4.3. Hệ thống CNTT

Trong giai đoạn 2015 - 2020, một số RRHĐ liên quan đế hệ thống CNTT đã xảy ra tại Agribank gồm: đối tượng thông qua các website, mạng xã hội đã giả mạo lợi dụng uy tín, thương hiệu của Agribank để thu thập, đánh cắp thông tin khách hàng. Hành vi này được thông qua hình thức gửi tin nhắn, đường link với nội dung như: mẫu đăng ký vay vốn trực tuyến của ngân hàng; thông báo khách hàng đã trúng thưởng theo chương trình của ngân hàng; thông báo khách hàng nhận được tiền từ nước ngoài do người thân gửi... và yêu cầu khách hàng truy cập vào đường link giả mạo như trên và cung cấp các thông tin về tên truy cập, mật khẩu truy cập, mã OTP, thông tin thẻ hoặc các thông tin cá nhân khác để xác nhận. Đối tượng lừa đảo có thể sử dụng các chiêu thức lừa đảo nêu trên để yêu cầu khách hàng cài đặt ứng dụng đánh cắp thông tin đăng nhập, mật khẩu, OTP sau đó chiếm đoạt tiền trong tài khoản. Sự việc này không chỉ gây thiệt hại cho khách hàng mà còn ảnh hưởng đến uy tín của Agribank.

Agribank thực hiện trên cơ sở hệ thống cơ sở dữ liệu lõi và kết nối toàn bộ hệ thống thông tin, dữ liệu của tất cả các phòng giao dịch, chi nhánh, quản trị tập trung tại

Trụ sở chính. Hệ thống công nghệ luôn được ngân hàng chú trọng đầu tư. Điều này tương thích với kết quả khảo sát khi xác định sự kiện “Hệ thống công nghệ lỗi thời, lạc hậu” và “Dung lượng của hệ thống công nghệ không đáp ứng đủ, phầm mềm không tương thích” rất ít xảy ra. Ngược lại, sự kiện “Vi phạm an ninh hệ thống từ bên ngoài hoặc bên trong, virus làm hệ thống dừng, lỗi” xảy ra ở mức thường xuyên và gây ra rủi ro trên mức trung bình.

2.1.4.4 Quy trình nội bộ

- Agribank ban hành hệ thống văn bản quản trị nội bộ và định kỳ rà soát, bổ sung phù hợp với quy định pháp luật, thực tế kinh doanh, tuy nhiên công tác ban hành chính sách, quy chế, quy trình còn một số bất cập, chồng chéo, chưa kịp thời sửa đổi, bổ sung phù hợp với thực tế. Một số quy trình còn thiếu hướng dẫn xử lý các trường hợp sự kiện rủi ro nên việc áp dụng của các đơn vị gặp khó khăn hoặc khi thực hiện phải gửi ý kiến xin tư vấn bộ phận QTRRHĐ và các bên liên quan.

- Kết quả khảo sát cho thấy quy trình hướng dẫn không đồng bộ ít thường xuyên xảy ra và khả năng gây rủi ro ở mức trung bình. Trong khi đó, sự chưa kịp thời trong công tác ban hành văn bản thường xuyên xảy ra hơn nhưng khả năng gây rủi ro ở mức dưới trung bình.

- Một số hạn chế của quy trình nội bộ:

+ Quy định nội bộ về phân cấp phán quyết cho vay đối với khách hàng quy định chữa rõ trách nhiệm của các đơn vị liên quan tại Trụ sở chính, Chi nhánh, dẫn đến một số chi nhánh hiểu trách nhiệm quyết định cho vay đối với khách hàng là thuộc thẩm quyền của Trụ sở chính nên không cẩn trọng trong thẩm định, theo dõi, giải ngân, thu hồi nợ.

+ Một số quy trình nội bộ của Agribank quá chặt chẽ dẫn đến khách hàng phàn nàn nhiều thủ tục, hồ sơ phải khai báo hoặc một số bộ hồ sơ mở tài khoản, gửi tiết kiệm, hồ sơ vay vốn chưa có bản song ngữ, khó khăn cho khách hàng là người không cư trú, người nước ngoài giao dịch với ngân hàng, không đảm bảo hiểu đúng, thống nhất khi chuyển ngữ từ tiếng Việt sang tiếng Anh trong cùng hệ thống.

2.2. THỰC TRẠNG QUẢN TRỊ RỦI RO HOẠT ĐỘNG TẠI AGRIBANK THEO CHUẨN BASEL II

2.2.1. Thực trạng về chính sách quản trị rủi ro hoạt động của Agribank theo chuẩn Basel II

2.2.1.1. Cơ sở pháp lý

Cơ sở pháp lý để xây dựng hệ thống quản trị rủi ro tại Agribank bao gồm khuôn khổ của Chính phủ và NHNN, trước hết được hình thành từ các văn bản pháp luật do Quốc hội, Chính phủ ban hành điều chỉnh hoạt động kinh doanh ngân hàng như Luật NHNN, Luật các TCTD, các Nghị định và văn bản hướng dẫn thi hành luật khác. Các văn bản pháp luật do cơ quan quản trị trực tiếp hệ thống ngân hàng là NHNN Việt Nam ban hành, trong đó tập trung vào: (i) Nhóm văn bản liên quan trực tiếp đến quy định bảo đảm an toàn hoạt động ngân hàng; (ii) Nhóm văn bản quy định về mô hình tổ chức, bộ máy quản trị rủi ro ở NHTM.

Nhóm các văn bản của NHNN liên quan trực tiếp đến quy định đến quy định bảo đảm an toàn trong hoạt động ngân hàng gồm: Thông tư số 36/2014/TT-NHNN ngày 20/11/2014 của Thống đốc Ngân hàng Nhà nước Việt Nam quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (Thông tư 36/2014/TT-NHNN); Thông tư số 06/2016/TT-NHNN ngày 27/5/2016, Thông tư số 19/2017/TT-NHNN ngày 28/12/2017, Thông tư số 16/2018/TT-NHNN ngày 31/7/2018 về sửa đổi, bổ sung một số điều của Thông tư 36/2014/TT-NHNN); Thông tư số 41/2016/TT-NHNN; Thông tư 22/2019/TT/NHNN ngày 15/11/2019 quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài (Thông tư 22/2019/TT-NHNN) áp dụng đối với những NHTM chưa thực hiện tính vốn theo Thông tư 41/2016.

Nhóm văn bản của NHNN quy định về mô hình tổ chức, bộ máy quản trị rủi ro ở NHTM bao gồm: Văn bản hợp nhất số 33/VBHN ngày 16/9/2019 của Thống đốc NHNN quy định về mạng lưới hoạt động của NHTM; Thông tư số 13/2018/TT- NHNN ngày 18/5/2018 quy định về hệ thống kiểm soát nội bộ của NHTM, chi nhánh

ngân hàng nước ngoài (Thông tư 13) và Thông tư 40 ngày 28/12/2018 sửa đổi, bổ sung một số điều của Thông tư 13.

Để tiến tới tiệm cận các chuẩn mực quốc tế về quản trị rủi ro trong hệ thống ngân hàng Việt Nam, NHNN đã đưa ra lộ trình triển khai Basel II trong hệ thống NHTM theo 2 giai đoạn cụ thể. Giai đoạn 1 thí điểm áp dụng Basel II tại 10 ngân hàng bao gồm Vietcombank, VietinBank, BIDV, MB, Sacombank, Techcombank, ACB, VPBank, VIB và Maritime Bank. Chương trình thí điểm bắt đầu từ tháng 2/2016 - 2018, đến nay 10 ngân hàng này đã cơ bản đáp ứng các yêu cầu của Basel II. Giai đoạn 2 xác định đến năm 2020: Cơ bản các NHTM có mức vốn tự có theo chuẩn mực của Basel II, trong đó có ít nhất 12 - 15 NHTM áp dụng thành công Basel II (theo nghị quyết của Quốc hội về Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2016 - 2020 ngày 8/11/2016).

Để hỗ trợ cho việc hình thành nên khung quản trị rủi ro theo Basel II, NHNN đã ban hành nhiều văn bản hỗ trợ các ngân hàng trong nước nâng cao năng lực quản trị rủi ro hướng tới Hiệp ước Basel II trong đó quan trọng và cụ thể nhất là: Thông tư 41, Thông tư 13 và Thông tư 40/TT-NHNN. Thông tư 41 có một thay đổi lớn là cách tính hệ số an toàn vốn tối thiểu (CAR) và tỷ lệ CAR giảm từ 9% xuống 8%. Trước đây, theo Thông tư số 36/2014/TT-NHNN, công thức tính là vốn tự có chia tổng tài sản “Có” rủi ro chuyển đổi, không bao gồm RRHĐ nhưng theo Thông tư số 41/2016/TT- NHNN phần mẫu số tổng tài sản có sẽ phải tính toán cả vốn yêu cầu cho rủi ro tín dụng, RRHĐ và rủi ro thị trường. Việc điều chỉnh thời hạn tuân thủ chung cho tất cả các NHTM tới năm 2020 thay vì giới hạn trong nhóm 10 ngân hàng ban đầu nhằm tạo tiền đề cho sự phát triển ổn định và bền vững của toàn hệ thống. Ngoài ra, Thông tư 13 và Thông tư 40 đã đưa ra các yêu cầu cụ thể và toàn diện về hệ thống kiểm soát nội bộ cũng như quản trị rủi ro của NHTM và chi nhánh ngân hàng nước ngoài ở Việt Nam; góp phần một bước tạo đà thúc đẩy công tác quản trị rủi ro ở các ngân hàng hướng tới thông lệ quốc tế; cụ thể hóa yêu cầu về KVRR, vốn vẫn còn là một khái niệm mới với nhiều ngân hàng, yêu cầu các ngân hàng thực hiện kiểm tra sức chịu đựng với hai nội dung bắt buộc: kiểm tra sức chịu đựng thanh khoản (6 tháng 1 lần và đột xuất) và kiểm

tra sức chịu đựng về vốn (hàng năm và đột xuất), đồng thời quản trị rủi ro với sản phẩm mới, hoạt động trong thị trường mới. Tuy nhiên, các quy định, hướng dẫn chỉ mang tính chất chung, chưa có khuôn khổ pháp lý chính thức cho QTRRHĐ, chưa ban hành những quy định cụ thể hướng dẫn QTRRHÐ trên tất cả các mặt từ thiết lập chính sách, quy định, quy trình cho đến phương pháp đo lường, yêu cầu vốn tối thiểu đối với RRHÐ và cơ chế trích lập dự phòng RRHÐ.

Đơn vị tính: %

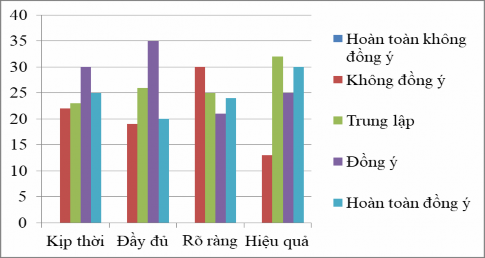

Biểu đồ 2.4. Kết quả khảo sát về mức độ đáp ứng của khuôn khổ pháp luật đối với công tác quản trị rủi ro hoạt động

Nguồn: Tổng hợp kết quả khảo sát, 2021

Đánh giá về khuôn khổ pháp luật, 82,1% ý kiến khảo sát cho rằng cơ sở pháp lý liên quan đến QTRRHĐ được Chính phủ và NHNN ban hành kịp thời, đầy đủ, hiệu quả. Tuy nhiên, chỉ có 45,3% người khảo sát đánh giá đồng ý rằng các chính sách này rõ ràng.

2.2.1.2. Các chính sách QTRRHĐ của Agribank

a) Các chính sách QTRRHĐ theo yêu cầu của pháp luật

Trong giai đoạn 2015-2020, Agribank ban hành nhiều văn bản định chế về quản trị, điều hành và hướng dẫn nghiệp vụ nhằm hạn chế rủi ro phát sinh trong hoạt động

ngân hàng. Số lượng các văn bản định chế nhằm hạn chế rủi ro của Agribank được mô tả ở Bảng 2.4.

Bảng 2.4. Văn bản định chế của Agribank nhằm hạn chế rủi ro giai đoạn 2015 - 2020

ĐVT: Số văn bản

Công tác tín dụng | Tổ chức mạng lưới, nhân sự | Kế toán | Kế hoạch nguồn vốn | Lĩnh vực khác | |

Tổng số văn bản định chế | 35 | 79 | 8 | 11 | 33 |

Số văn bản định chế liên quan đến quản lý rủi ro | 19 | 27 | 3 | 5 | 14 |

Có thể bạn quan tâm!

-

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa

Ví Dụ Về Xếp Loại Mức Độ Rrhđ Trong Việc Thực Hiện Công Cụ Rcsa -

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii

Thực Trạng Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii -

Tình Hình Kết Quả Hoạt Động Kinh Doanh Tại Agribank

Tình Hình Kết Quả Hoạt Động Kinh Doanh Tại Agribank -

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank -

Số Lỗi Vi Phạm Rrhđ Phân Loại Theo Nghiệp Vụ Tại Agribank Giai Đoạn 2015-2020

Số Lỗi Vi Phạm Rrhđ Phân Loại Theo Nghiệp Vụ Tại Agribank Giai Đoạn 2015-2020 -

Kết Quả Khảo Sát Về Các Công Cụ Qtrrhđ Của Agribank

Kết Quả Khảo Sát Về Các Công Cụ Qtrrhđ Của Agribank

Xem toàn bộ 214 trang tài liệu này.

Nguồn: Tổng hợp của tác giả, 2021

Trong đó, Agribank đã ban hành một số quy định về quản lý rủi ro theo Thông tư 13 hướng tới chuẩn Basel II: Khung quản lý rủi ro trong hệ thống Agribank, Quy định quản lý rủi ro tín dụng và rủi ro tập trung đối với hoạt động cấp tín dụng trong hệ thống Agribank, Quy định QLRR thị trường; Quy chế phát triển và quản lý sản phẩm mới trong hệ thống Agribank; Kế hoạch hoạt động kinh doanh do ảnh hưởng của dịch Covid-19; Quy định tạm thời về phân tách sổ kinh doanh, sổ ngân hàng trong hệ thống Agribank.

Đồng thời, Agribank đã thay đổi quy chế, quy trình cho vay đối với khách hàng, hướng dẫn nhận diện khách hàng nhằm đảm bảo tính độc lập trong đề xuất, thẩm định, kiểm soát và quyết định cấp tín dụng đáp ứng yêu cầu tại khoản 2, Điều 16 của Thông tư 13 và thẩm quyền cơ cấu lại nợ cũng đảm bảo tính độc lập, tuân thủ khoản 1 Điều 4 của Thông tư 36/2014/TT/NHNN ngày 20/11/2014; Ban hành Quy định về cấp tín dụng đối với một khách hàng và người có liên quan nhằm kiểm soát chặt chẽ hơn các tiêu chí và cách xác định người có liên quan của khách hàng;

Quy định về phân cấp thẩm quyền phê duyệt, quyết định có rủi ro tín dụng liên quan đến quyết định cấp tín dụng (phê duyệt hạn mức tín dụng, gia hạn thời hạn trả nợ, cơ cấu nợ, quyết định chuyển nhóm nợ; phân loại nợ và xử lý dự phòng xử lý rủi ro...) đảm bảo độc lập giữa các khâu trong quy trình xử lý; hạn chế cấp tín dụng, giám sát chặt chẽ các dự án đã đầu tư liên quan đến lĩnh vực không khuyến khích cho vay, tiềm

ẩn rủi ro cao như: kinh doanh bất động sản, dự án đầu tư BOT, BT, đầu tư và kinh doanh chứng khoán; phân cấp trong chi an sinh xã hội, thẩm quyền quyết định khoản chi dịch vụ pháp lý, chi dịch vụ môi giới xử lý nợ xấu cho HĐTV, Tổng giám đốc, Giám đốc chi nhánh loại I, Trung tâm Quản trị rủi ro; Quyết định phân cấp, ủy quyền xử lý các khoản nợ tổn thất, khó đòi cho Hội đồng xử lý tổn thất, nợ phải thu khó đòi của từng Chi nhánh loại I; Quy định hướng dẫn về quản trị tài sản, đảm bảo phân cấp trách nhiệm trong quản trị, đầu tư mua sắm tài sản cố định, hạch toán, kế toán, đảm bảo tuân thủ quy định pháp luật và Agribank.

Tuy nhiên, Agribank đang trong giai đoạn dự thảo và chưa ban hành một số văn bản theo Thông tư 13 được minh họa tại Bảng 2.5 như sau:

Bảng 2.5. Thống kê văn bản liên quan đến chính sách quản trị rủi ro tại Agribank cần sửa đổi/bổ sung/thay thế/ban hành mới

Văn bản do TGĐ ban hành | |

1. Quy định quản trị rủi ro đối với một số rủi ro trọng yếu (rủi ro thanh khoản, rủi ro lãi suất trên sổ ngân hàng, RRHĐ). 2. Chiến lược quản trị rủi ro đối với rủi ro trọng yếu. 3. Khẩu vị rủi ro trọng yếu. 4. Chính sách ba tuyến bảo vệ và kiểm soát xung đột lợi ích trong QLRR trọng yếu | 1. Quy trình quản lý các rủi ro trọng yếu; 2. Quy trình về hạn mức rủi ro đối với các rủi ro trọng yếu và nhận dạng, đo lường, theo dõi, kiểm soát rủi ro đối với các rủi ro trọng yếu (bao gồm cả phương pháp, mô hình đo lường, kiểm soát rủi ro...), kiểm tra sức chịu đựng (về vốn, thanh khoản), cơ chế báo cáo nội bộ...; 3. Cẩm nang RRHĐ; 4. Quy trình về phát triển sản phẩm mới; 5. Kế hoạch hoạt động kinh doanh liên tục; 6. Quy chế kiểm tra nội bộ của Agribank; 7. Cơ chế trao đổi thông tin và hệ thống thông tin quản trị rủi ro của Agribank; 8. Quy định về báo cáo sự kiện tổn thất định kỳ hàng quý, báo cáo ngay khi phát sinh các sự kiện gian lận nội bộ, gian lận bên ngoài, tổn thất tài sản vật chất; 9. Quy trình xử lý sự cố CNTT trong hệ thống; 10. Phương án |