Rủi ro liên quan đến gian lận bên ngoài: Agribank nhận diện các hành động thể hiện hành vi có ý định gian lận, lừa đảo của khách hàng hoặc đối tượng bên ngoài khác thông qua hệ thống kiểm soát của ngân hàng và các kỹ thuật nghiệp vụ như: các hành vi cung cấp thông tin sai sự thật, làm giả hồ sơ giao dịch, nâng khống giá trị thanh toán... Đối với rủi ro do thiên tai, bão lũ, dịch bệnh, các đơn vị luôn có các phương án dự phòng, khắc phục rủi ro cần thiết.

Rủi ro liên quan đến mô hình tổ chức, cán bộ, an toàn nơi làm việc: Agribank tổ chức rà soát, đánh giá thường xuyên về mô hình tổ chức bộ máy, cơ cấu các bộ phận nghiệp vụ, công tác tuyển dụng, bổ nhiệm cán bộ; tuân thủ các quy định hay thỏa ước lao động, sức khỏe, an toàn lao động; trình độ và năng lực đáp ứng yêu cầu; bố trí nhân sự đúng chuyên ngành đào tạo; kinh nghiệm làm việc, kết quả thực hiện công việc.

Rủi ro liên quan đến khách hàng, sản phẩm và hoạt động kinh doanh: Agribank tiếp nhận các khiếu nại, than phiền của khách hàng về sản phẩm của ngân hàng, sản phẩm ban hành có khả năng cạnh tranh thấp, không phù hợp với thị trường, gây mất mát tài sản của khách hàng.

Rủi ro liên quan đến hệ thống dữ liệu điện tử của ngân hàng: Agribank thường xuyên kiểm tra hệ thống CNTT, hệ thống Core-banking, thẻ nhằm phát hiện những lỗ hổng dữ liệu, vi rút hay chất lượng của cả phần cứng lẫn phần mềm hệ thống; cài đặt hệ thống quét vi rút tự động cho toàn bộ máy tính của người lao động tại Agribank. Trong những ngày cuối tháng/quý/năm có xảy ra hiện tượng lỗi/nghẽn mạng, chậm ghi có cho khách hàng, có ảnh hưởng đến uy tín của Agribank nhưng không xác định được thiệt hại.

Rủi ro liên quan đến thiệt hại tài sản: Agribank nhận diện trên cơ sở thông tin từ truyền thông, chuyên gia tư vấn hay những công văn cảnh báo từ cơ quan nhà nước, các đơn vị xem xét, đánh giá khả năng xảy ra các sự kiện như: phá hoại, khủng bố, thiên tai, động đất, bão lũ, hỏa hoạn ... có thể xảy ra.

Rủi ro liên quan đến tác nghiệp, thực thi và quản trị quy trình, quy định nội bộ:

Căn cứ vào tình hình thực tế triển khai công việc, các đơn vị chuyên môn/tác nghiệp

chủ động đề xuất điều chỉnh/thay thế/ban hành mới các quy chế, chính sách nội bộ, quy trình còn thiếu, chưa chặt chẽ, cụ thể, tồn tại kẽ hở tạo điều kiện cho kẻ xấu lợi dụng, gây tổn thất cho ngân hàng; Dựa trên báo cáo thanh tra, kiểm toán độc lập, kiểm toán nội bộ, Bộ phận Kiểm toán nội bộ, Ban Kiểm tra, giám sát nội bộ đề xuất Tổng Giám đốc chỉ đạo các đơn vị liên quan tự đánh giá lại và hoàn thiện hệ thống văn bản của Agribank. Căn cứ quy định của pháp luật, Ủy ban Chính sách, Ban Pháp chế và kiểm soát tuân thủ lập danh mục các văn bản cần thay thế/sửa đổi/bổ sung đề xuất Tổng Giám đốc, HĐTV chỉ đạo các đơn vị chuyên môn xây dựng dự thảo, đề xuất ban hành.

Việc thu thập sự kiện rủi ro của Agribank hiện nay chủ yếu được thu thập, tổng hợp thông qua các báo cáo kiểm tra nội bộ, kiểm toán nội bộ theo chương trình, kế hoạch kiểm tra hàng năm hoặc đột xuất trên cơ sở nêu số lỗi vi phạm theo mảng nghiệp vụ. Kết quả thu thập số lỗi vi phạm phân loại theo nghiệp vụ của Agribank theo báo cáo kiểm toán nội bộ trong giai đoạn 2015-2020 được thể hiện ở Bảng 2.6.

Bảng 2.6. Số lỗi vi phạm RRHĐ phân loại theo nghiệp vụ tại Agribank giai đoạn 2015-2020

Nghiệp vụ | Số lượt chi nhánh có lỗi vi phạm | ||||||

2015 | 2016 | 2017 | 2018 | 2019 | 2020 | ||

1 | Huy động vốn | 52 | 47 | 50 | 32 | 30 | 16 |

2 | Cấp tín dụng | 163 | 152 | 83 | 55 | 117 | 18 |

3 | Quản lý, giám sát tài sản bảo đảm | 65 | 28 | 23 | 11 | 22 | 10 |

4 | Quản lý nợ và thu hồi nợ | 38 | 41 | 7 | 1 | 4 | 2 |

5 | Thanh toán | 10 | 45 | 8 | 1 | 0 | 2 |

6 | Kinh doanh ngoại tệ | 11 | 33 | 16 | 5 | 7 | 1 |

7 | Nghiệp vụ ngân quỹ | 27 | 11 | 21 | 24 | 48 | 36 |

Có thể bạn quan tâm!

-

Tình Hình Kết Quả Hoạt Động Kinh Doanh Tại Agribank

Tình Hình Kết Quả Hoạt Động Kinh Doanh Tại Agribank -

Kết Quả Khảo Sát Về Nguyên Nhân Rrhđ Do Cán Bộ Ngân Hàng

Kết Quả Khảo Sát Về Nguyên Nhân Rrhđ Do Cán Bộ Ngân Hàng -

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank

Kết Quả Khảo Sát Về Chính Sách, Quy Trình Hướng Dẫn Liên Quan Đến Qtrrhđ Tại Agribank -

Kết Quả Khảo Sát Về Các Công Cụ Qtrrhđ Của Agribank

Kết Quả Khảo Sát Về Các Công Cụ Qtrrhđ Của Agribank -

Giải Pháp Tăng Cường Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii

Giải Pháp Tăng Cường Quản Trị Rủi Ro Hoạt Động Tại Agribank Theo Chuẩn Basel Ii -

Định Hướng Quản Trị Rủi Ro Hoạt Động Hướng Đến Đạt Chuẩn Basel Ii

Định Hướng Quản Trị Rủi Ro Hoạt Động Hướng Đến Đạt Chuẩn Basel Ii

Xem toàn bộ 214 trang tài liệu này.

Nghiệp vụ | Số lượt chi nhánh có lỗi vi phạm | ||||||

2015 | 2016 | 2017 | 2018 | 2019 | 2020 | ||

8 | Tài chính kế toán | 81 | 129 | 33 | 22 | 47 | 20 |

9 | Xây dựng cơ chế, chính sách, quy trình nghiệp vụ | 12 | 0 | 5 | 1 | 0 | 7 |

10 | Pháp lý | 9 | 5 | 2 | 0 | 0 | 1 |

11 | Tổ chức hệ thống Agribank | 9 | 12 | 31 | 11 | 13 | 9 |

12 | Nhân sự | 38 | 32 | 43 | 26 | 24 | 29 |

13 | Giám sát, kiểm tra nội bộ | 21 | 13 | 20 | 0 | 0 | 7 |

14 | Công nghệ thông tin | 0 | 0 | 26 | 0 | 0 | 1 |

15 | Nghiệp vụ thẻ | 49 | 38 | 26 | 4 | 2 | 9 |

16 | Xây dựng cơ bản và quản lý tài sản | 24 | 27 | 34 | 0 | 5 | 6 |

TỔNG CỘNG | 609 | 613 | 428 | 193 | 319 | 174 | |

Số lượng chi nhánh được kiểm toán | 27 | 30 | 31 | 29 | 48 | 20 |

Nguồn: Tổng hợp Báo cáo kết quả kiểm toán Agribank các năm, 2015-2020

Từ các sự kiện RRHĐ và lỗi vi phạm qua thanh tra, kiểm tra, kiểm toán nội bộ và các vụ án, vụ việc xảy ra tại các NHTM khác, Agribank đã ban hành Sổ tay tổng hợp các hành vi vi phạm trong hoạt động tiền tệ, ngân hàng nhằm góp phần tuyên truyền, phổ biến về công tác phòng, chống, ngăn ngừa vi phạm pháp luật đến toàn bộ người lao động trong hệ thống Agribank, nâng cao trách nhiệm trong việc quản lý, kiểm tra, giám sát hoạt động. Sổ tay đã phân chia các hành vi vi phạm thành 9 nhóm hành vi như sau: (1) Vi phạm trong hoạt động cấp tín dụng; (2) Vi phạm trong tác

nghiệp tài trợ thương mại; (3) Vi phạm về hoạt động CNTT, thẻ, ngân hàng điện tử;

(4) Vi phạm trong hoạt động an toàn kho quỹ; (5) Vi phạm trong hoạt động giao dịch, huy động vốn và tài chính kế toán; (6) Vi phạm trong đầu tư xây dựng cơ bản, mua sắm quản lý tài sản; (7) Vi phạm trong lĩnh vực phòng, chống rửa tiền; (8) Vi phạm trong kinh doanh tiền tệ và ngoại hối; (9) Vi phạm trong hoạt động đầu tư, chứng khoán.

2.2.3.2. Đánh giá, đo lường RRHĐ

Sau khi nhận diện rủi ro, các đơn vị chức năng thực hiện, đánh giá, đo lường mức độ ảnh hưởng của các loại rủi ro, nhận diện rủi ro có thể chấp nhận được và rủi ro không thể chấp nhận được. Hiện nay, Agribank chỉ sử dụng phương pháp định tính và áp dụng Thông tư 22/2019/TT-NHNN để phân tích đánh giá, nhận xét chủ quan của mỗi đơn vị về mức độ, tính nghiêm trọng của các rủi ro liên quan mô hình tổ chức cán bộ, an toàn nơi làm việc, quá trình tác nghiệp, chính sách và các quy trình nội bộ thông qua các báo cáo kiểm toán, kiểm tra tại Chi nhánh.

Agribank chưa áp dụng phương pháp định lượng để xác định xác suất và tần suất mà rủi ro đó xuất hiện cũng như tổn thất cụ thể bằng các công cụ như công cụ thu thập số liệu tổn thất, công cụ tự đánh giá rủi ro, kiểm soát và công cụ chỉ số rủi ro chính. Agribank hiện đang chưa có công cụ để tính mức độ đủ vốn và tỷ lệ vốn tự có theo Thông tư 41, chưa thực hiện tính vốn theo 3 phương pháp của Basel II.

Chính vì chưa có công cụ đo lường rủi ro, Agribank đã có những khó khăn trong việc đánh giá và đo lường RRHĐ, cụ thể như sau:

- Không có cơ sở để tính toán vốn với phương pháp hiện đại theo chuẩn Basel II bằng công cụ thu thập dữ liệu tổn thất (LDC). Các dữ liệu tổn thất không được thu thập và khai báo chi tiết. Các thông tin về tổn thất thực tế, tổn thất tiềm tàng và gần mất sẽ không được báo cáo khi sự kiện xảy ra hoặc được phát hiện như BIDV, Techcombank và MSB.

- Gặp khó khăn trong QTRRHĐ tại các bộ phận như: nhân sự, tiền tệ kho quỹ, thẻ, ebanking, CNTT, thanh toán, huy động vốn, phát triển mạng lưới, giao dịch vốn… do Agribank chưa triển khai công cụ tự đánh giá rủi ro và kiểm soát (RCSA) như BIDV, VietinBank, Techcombank.

- Khó khăn trong việc nhận diện, đo lường và giám sát RRHĐ trọng yếu của Agribank do ngân hàng chưa triển khai công cụ chỉ số rủi ro chính (KRI). Trong khi đó, công cụ KRI được một số NHTM Việt Nam sử dụng với tần suất khá lớn trong quy trình quản lý RRHĐ, mỗi NHTM có phương pháp xây dựng và quản lý khác nhau nhằm mục tiêu nhận diện, đo lường và giám sát RRHĐ. Các quy trình cũng như nguyên tắc thực hiện của công cụ này khá bài bản và tiệm cận với thông lệ quốc tế.

2.2.3.3. Báo cáo và giám sát RRHĐ

a. Báo cáo RRHĐ

Công tác báo cáo rủi ro tại Agribank được thực hiện đồng bộ theo cả chiều ngang ở cấp độ toàn hệ thống và chiều dọc lên BĐH/các Ủy ban/HĐTV với tần suất và độ chi tiết khác nhau từ hàng tháng hoặc đột xuất để phục vụ cho việc ra quyết định của các cấp theo nhiệm vụ được giao. Cụ thể, các đơn vị kinh doanh báo cáo về các vụ việc, tổn thất (nếu có) định kỳ hàng tháng, 6 tháng và năm lên Tổng giám đốc, Ban Kiểm soát, HĐTV.

Đối với báo cáo hoạt động kinh doanh, Agribank đã có hệ thống thông tin báo cáo kết quả hoạt động kinh doanh đến tất cả nghiệp vụ, hệ thống mẫu biểu báo cáo theo quy định của NHNN. Các dữ liệu này được khai thác tự động trên hệ thống IPCAS. Tuy nhiên, do việc quản lý các sự kiện liên quan đến RRHĐ chưa theo hướng tập trung, phân rải tại nhiều đơn vị khác nhau tại Trụ sở chính và Chi nhánh nên công tác báo cáo chưa kịp thời.

b. Giám sát RRHĐ

Công tác Giám sát RRHĐ được sự quan tâm của Ban Lãnh đạo và tăng cường trách nhiệm của vai trò của Ban kiểm tra, giám sát nội bộ. Hàng năm, các Đơn vị phải thực hiện rà soát đánh giá hiệu lực, hiệu quả của hệ thống kiểm tra nội bộ và báo cáo kịp thời về Ban Kiểm tra, giám sát nội bộ theo đúng quy định hiện hành của NHNN. Trên cơ sở báo cáo đánh giá hiệu lực, hiệu quả hệ thống kiểm tra kiểm soát nội bộ của các Đơn vị trong hệ thống ngân hàng, Ban Kiểm tra, giám sát nội bộ tổng hợp báo cáo trình Ban lãnh đạo chỉ đạo các phòng, ban nghiệp vụ liên quan nghiên cứu bổ sung,

chỉnh sửa những sơ hở, bất cập nhằm hoàn thiện hệ thống kiểm tra, kiểm soát nội bộ ngân hàng.

Tuy nhiên, tại Agribank chưa có quy trình và công cụ để thực hiện đánh giá mức độ đủ vốn. Do vậy, ngân hàng chưa có cơ sở để thiết lập mục tiêu trong tương lai về vốn tương xứng với khả năng quản trị rủi ro và môi trường kiểm soát của ngân hàng.

2.2.3.4. Đánh giá quy trình QTRRHĐ của Agribank

Quy trình QTRRHĐ theo Basel II gồm 3 bước (Nhận diện và Đánh giá; Kiểm soát và báo cáo RRHĐ; Giảm thiểu rủi ro và duy trì hoạt động kinh doanh liên tục) chưa được Agribank thực hiện đầy đủ.

Về nhận diện RRHĐ, tại Agribank, mặc dù Trung tâm quản lý rủi ro đã được thành lập nhưng chủ yếu theo dõi, phân loại nợ, trích lập dự phòng rủi ro và một phần công việc của rủi ro tín dụng, không thực hiện QTRRHĐ. Ban Kiểm tra, giám sát nội bộ thực hiện xây dựng kế hoạch kiểm tra dựa trên các đề xuất của các đơn vị liên quan. Từng Ban, Trung tâm tổng hợp kết quả kiểm tra chuyên đề và do Chi nhánh tự kiểm tra gửi, báo cáo trực tiếp Tổng giám đốc.

Về đánh giá, đo lường RRHĐ, Agribank chưa triển khai các công cụ đo lường RRHĐ theo chuẩn Basel II.

Về công tác kiểm soát và báo cáo, công tác này diễn ra rời rạc, riêng lẻ. Quy trình chưa có sự trao đổi thường xuyên giữa tuyến bảo vệ thứ 1 và tuyến bảo vệ thứ 2, cụ thể: chưa thành lập bộ phận QTRRHĐ chuyên trách; chưa ban hành quy định về công tác thu thập thông tin và hệ thống báo cáo nội bộ về QTRRHĐ; Các chính sách rủi ro và quy trình rủi ro đối với RRHĐ chưa được ban hành, phầm mềm tính toán, dữ liệu trên hệ thống thông tin của Agribank chưa thiết lập.

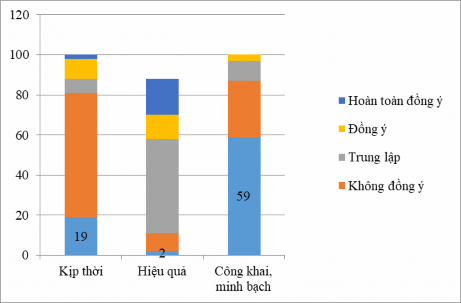

Agribank chưa có cơ chế chia sẻ thông tin về QTRRHĐ, các vụ việc sai phạm trong hệ thống. Điều này tương thích với kết quả khảo sát về cơ chế chia sẻ thông tin tại Agribank, cụ thể được miêu tả tại Biểu đồ 2.7, trong đó: 59% người được khảo sát đánh giá rằng thông tin về QTRRHĐ, vụ việc sai phạm trong hệ thống Agribank chưa công khai, minh bạch; 62 % người được khảo sát “không đồng ý” thông tin báo cáo về RRHĐ của Agribank kịp thời

Biểu đồ 2.7. Kết quả khảo sát cơ chế chia sẻ thông tin về quản trị rủi ro, các vụ việc sai phạm trong hệ thống Agribank

Nguồn: Tổng hợp kết quả khảo sát, 2021 Về công tác giảm thiểu rủi ro và duy trì hoạt động kinh doanh liên tục, hiện Agribank chưa ban hành quy định, quy trình về giảm thiểu rủi ro và kế hoạch kinh doanh liên tục. Trong giai đoạn diễn ra dịch bệnh Covid-19, Agribank chỉ xây dựng kế

hoạch dự phòng hoạt động kinh doanh liên tục.

2.2.4. Thực trạng về các công cụ QTRRHĐ của Agribank

Yêu cầu tại khoản 3 Điều 42 Thông tư 13 như sau: “Ngân hàng thương mại, chi nhánh ngân hàng nước ngoài có công cụ đo lường rủi ro hoạt động thông qua việc lượng hóa tổn thất đối với các trường hợp quy định tại Khoản 2 Điều này theo 06 nhóm hoạt động kinh doanh theo quy định của Ngân hàng Nhà nước về tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài trên cơ sở áp dụng tối thiểu hai trong số các phương pháp sau đây: a) Sử dụng các phát hiện của kiểm toán nội bộ và kiểm toán độc lập (Audit findings); b) Thu thập và phân tích số liệu tổn thất nội bộ và bên ngoài (Internal and external loss data collection and analysis) để xác định tổn thất nội bộ và của toàn hệ thống ngân hàng thương mại, chi nhánh ngân hàng nước ngoài; c) Tự đánh giá kiểm soát rủi ro hoạt động (Risk Control Self Assessment -

RCSA) để xác định hiệu quả của hoạt động kiểm soát đối với rủi ro hoạt động trước và sau khi kiểm soát; d) Sơ đồ hóa các quy trình nghiệp vụ (Business Process Mapping - BPM) để xác định mức độ rủi ro hoạt động của từng quy trình nghiệp vụ, rủi ro hoạt động chung của các quy trình nghiệp vụ và mối liên hệ của các rủi ro này; đ) Chỉ số kết quả kinh doanh và chỉ số rủi ro trọng yếu (Risk and Performance indicators) để theo dõi yếu tố tác động đến rủi ro hoạt động và xác định các hạn chế, tồn tại và tổn thất tiềm ẩn; e) Phân tích kịch bản (Scenario Analysis) để xác định nguồn phát sinh rủi ro hoạt động và các yêu cầu kiểm soát, giảm thiểu rủi ro hoạt động trong các kịch bản và sự kiện có thể xảy ra”.

Hiện nay, Agribank chưa xây dựng phần mềm tự động và sử dụng công cụ RCSA, BPM hoặc Chỉ số kết quả kinh doanh, chỉ số rủi ro trọng yếu để xác định, đo lường mức độ RRHĐ. Agribank chủ yếu thu thập, đánh giá RRHĐ thông qua phát hiện của kiểm toán, thanh tra, kiểm tra và một phần thông qua kết quả thu thập, phân tích số liệu tổn thất nội bộ, bên ngoài. Riêng số liệu tổn thất bên ngoài - các sự kiện RRHĐ của các NHTM - thu thập qua phương tiện truyền thống nên hạn chế về thông tin thu thập và phân tích nguyên nhân.

Điều này tương thích với kết quả khảo sát, khi gần 90% người được khảo sát cho rằng Agribank chưa áp dụng các công cụ sau để quản lý RRHĐ: Thu thập, phân tích số liệu tổn thất, báo cáo dữ liệu tổn thất cho Trụ sở chính thông qua hệ thống CNTT; tự đánh giá kiểm soát các rủi ro tại đơn vị (RCSA) và chuẩn bị các biện pháp đối phó, xây dựng kế hoạch thức hiện; phân tích tình huống dựa trên dự kiến tổn thất có thể xảy ra, đánh giá và xác minh tổn thất đó; tính toán, đánh giá, xây dựng hạn mức RRHĐ tại đơn vị, dự kiến hạn mức rủi ro cho từng đơn vị kinh doanh; xác định chỉ số rủi ro chính (KRI). Cụ thể kết quả khảo sát việc áp dụng các công cụ của Agribank được miêu tả tại Biểu đồ 2.8.