sở kế hoạch kinh doanh, mục tiêu phát triển trong từng thời kì, NHTM sẽ phải có kế hoạch quản trị danh mục cho vay rõ ràng. Trong phương pháp quản trị

danh mục cho vay chủ

động, ngân hàng sẽ

tiến hành đầy đủ

các công việc

trong nội dung quản trị danh mục cho vay [1].

Với phương pháp quản trị danh mục cho vay này, ngân hàng ở thế chủ động ngay từ bước đầu tiên là thiết kế hình thành danh mục cho vay để định hướng việc thực hiện hoạt động cho vay. Định hướng chiến lược về các chủ

thể, các ngành, các lĩnh vực, các khu vực…được vay bao nhiêu sẽ do ngân

hàng xây dựng ngay từ trước khi bắt đầu phê duyệt các khoản vay. Tỷ trọng của các ngành, các khu vực kinh tế, các chủ thể vay vốn…sẽ được xác định dựa trên mục tiêu về lợi nhuận, thị phần và các chỉ báo vĩ mô của nền kinh tế. Trong phương pháp này, ngân hàng không thể thay đổi nhu cầu vay vốn của

Có thể bạn quan tâm!

-

Quy Trình Quản Trị Danh Mục Cho Vay Của Nhtm

Quy Trình Quản Trị Danh Mục Cho Vay Của Nhtm -

Sơ Đồ Tổ Chức Bộ Máy Quản Trị Danh Mục Cho Vay

Sơ Đồ Tổ Chức Bộ Máy Quản Trị Danh Mục Cho Vay -

Cách Thức Điều Chỉnh Danh Mục Cho Vay Của Nhtm

Cách Thức Điều Chỉnh Danh Mục Cho Vay Của Nhtm -

Quản trị danh mục cho vay tại ngân hàng thương mại cổ phần ngoại thương Việt Nam - 11

Quản trị danh mục cho vay tại ngân hàng thương mại cổ phần ngoại thương Việt Nam - 11 -

Kinh Nghiệm Quản Trị Danh Mục Cho Vay Của Ngân Hàng National Westminster Tại Anh

Kinh Nghiệm Quản Trị Danh Mục Cho Vay Của Ngân Hàng National Westminster Tại Anh -

Lịch Sử Hình Thành Phát Triển Của Ngân Hàng Thương Mại Cổ

Lịch Sử Hình Thành Phát Triển Của Ngân Hàng Thương Mại Cổ

Xem toàn bộ 233 trang tài liệu này.

khách hàng nhưng có thể lựa chọn các khách hàng phù hợp với định hướng

phát triển của ngân hàng, từ đó góp phần giúp ngân hàng kiểm soát được rủi ro, lường trước và dự phòng được các tổn thất có thể xảy ra. Bên cạnh đó, ngân hàng có thể sử dụng các mô hình toán kinh tế để ước lượng rủi ro của toàn danh mục cho vay, dự phòng được số vốn cần thiết khi có rủi ro xảy ra, tránh rơi vào thế bị động. Sự chủ động của ngân hàng còn được thể hiện ở việc phối hợp các công cụ điều chỉnh danh mục cho vay nội bảng và ngoại

bảng nhằm phục vụ

mục tiêu xây dựng danh mục cho vay tối

ưu cho ngân

hàng, không chỉ đơn thuần là xử lý tổn thất khi thị trường biến động.

Đánh giá hiệu quả danh mục cho vay phân theo ngành kinh tế của ngân hàng thương mại bằng mô hình phân tích bao dữ liệu

Đánh giá hiệu quả của danh mục cho vay phân loại theo ngành kinh tế đã thực hiện là một trong những cơ sở cần thiết để NHTM có thể điều chỉnh kế hoạch cho vay trong giai đoạn tiếp theo cho phù hợp với khả năng tài chính của ngân hàng và tiềm năng phát triển thị trường. Để đo lường hiệu quả của

danh mục cho vay trong một giai đoạn nghiên cứu có thể sử dụng nhiều

phương pháp, trong đó có phương pháp dùng chỉ số tài chính là phổ biến nhất. Vài thập kỷ qua, có rất nhiều nghiên cứu về lĩnh vực này được thực hiện, nhờ đó góp phần hình thành những phương pháp mới như mô hình phân tích biến ngẫu nhiên (Stochastic Frontier Analysis – SFA) và mô hình phân tích bao dữ liệu (Data Envelopment Analysis – DEA). Các phương pháp này giúp chúng ta có thể linh hoạt hơn trong việc xây dựng mô hình quá trình sản xuất phức tạp với nhiều đầu vào và nhiều đầu ra với các cấu trúc chi phí phức tạp như trong môi trường hoạt động của NHTM. Trong phạm vi luận án, NCS đã chọn mô hình DEA để phân tích hiệu quả danh mục cho vay phân theo ngành kinh tế

của NHTM từ

đó đưa ra khuyến nghị

cho NHTM trong việc lập kế

hoạch

danh mục cho vay cho kỳ tiếp theo.

DEA là phương pháp tính toán và ước lượng hiệu quả (kỹ thuật) của các doanh nghiệp, ngân hàng, trường học…(gọi chung là các đơn vị ra quyết định

– DMU) trong việc sử dụng các nguồn lực đầu vào để tạo ra các kết quả đầu ra. Mô hình DEA được đưa ra bởi Charnes và cộng sự (1978) dựa trên ý tưởng

của Farrell (1957) vềước lượng hiệu quả kỹthuật dựa trên đường giới hạn

khả năng sản xuất (Production Possibilities Frontier – PPF). Theo Farrell

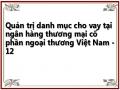

(1957), đường PPF được sử dụng làm tiêu chí đánh giá hiệu quả (tương đối) giữa các công ty trong cùng một ngành, theo đó các công ty đạt đến mức giới hạn sẽ được coi là hiệu quả (hơn) và các công ty không đạt được đến đường PPF thì bị coi là kém hiệu quả (so với các công ty kia). Cụ thể, trên hình vẽ sau đây, các DMU B, C và E có hiệu quả kỹ thuật TE khác băng nhau TEB = TEC = TEE = 1; còn DMU A và D có TEA=OA/OA’ <1 và TED=OD/OD’<1.

Hình 1.4: Đường giới hạn khả năng sản xuất ứng với hàng hóa H1

và H2

Nguồn: [60]

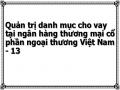

Đường PPF biểu diễn trường hợp có hai yếu tố đầu vào (x1 và x2) được sử dụng để sản xuất ra một yếu tố đầu ra (y) là một đường đẳng lượng (hình

1.5) kí hiệu là SS’. Theo đó, DMU Q có thể được coi là hiệu quả do TEQ =

OQ/OQ=1, trong khi tại điểm P là kém hiệu quả bởi TEP = OQ/OP<1. Hình 1.5 có giả thiết là với đầu ra y xác định, SS’ là đường đẳng lượng thể hiện mức kết hợp tối thiếu của x1 và x2 và do đó, hình 1.5 là mô hình tối thiểu hóa đầu vào.

Hình 1.5: Đường PPF trong trường hợp tối thiểu hóa đầu vào

Nguồn:[38]

Trên hình 1.5, AA’ là đường đẳng phí, và khi cân nhắc hai điểm Q và Q’ thì thực tế Q’ mới là điểm tối ưu nhất. Bởi Q nằm cao hơn đường đẳng phí AA’, nghĩa là kém hiệu quả về phân bổ nguồn lực. Vì vậy, hiệu quả kinh tế tổng hợp sẽ được tính như sau:

Hiệu quả kinh tế (tổng hợp) = Hiệu quả kỹ thuật x Hiệu quả phân bổ

OR/OP = OQ/OP x OR/OQ

Bên cạnh đó, một loại đồ thị thường gặp khác để phân tích giới hạn là

đồ thị

biểu diễn mối quan hệ

giữa tổng đầu vào và tổng đầu ra (hình 1.6).

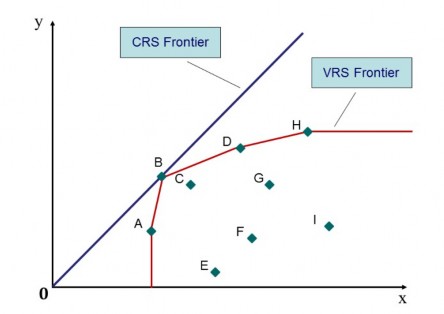

Đường PPF trong trường hợp hiệu quả không đổi theo quy mô (CRS) là

đường thẳng nối liền gốc tọa độ và DMU có hiệu quả cao nhất. Đường CRS PPF do đó không tính đến sự khác biệt về quy mô giữa các DMU mà chỉ so sánh tỷ số hiệu quả giữa việc sử dụng đầu vào xi để tạo ra đầu ra yi. Trong

khi đó khi hiệu quả thay đổi theo quy mô (VRS), đường biểu diễn PPF có

dạnh đường bao, vây quanh các DMU kém hiệu quả khác (CRS PPF cũng là

một dạng đường bao nhưng không chặt chẽ như VRS PPF). Đây cũng là lý do mô hình được gọi tên Phân tích bao dữ liệu.

Hình 1.6: Hiệu quả không đổi/thay đổi theo quy mô và đường bao

PPF

Nguồn: [38]

Các công thức trong mô hình DEA

Hiệu quả (mang tính kỹ thuật) của việc sử dụng yếu tố đầu vào x để thu được yếu tố đầu ra y có thể được đo lường trong công thức:

(1)

Công thức (1) áp dụng cho trường hợp chỉ có một biến đầu vào và một biến đầu ra. Khi một DMU có k yếu tố đầu vào và tạo ra m yếu tố đầu ra thì cần phải dựa trên giá cả pi và wj của các yếu tố đầu vào/đầu ra để tính toán:

(2)

Việc xác định giá cả cho từng yếu tố đầu vào và đầu ra của một DMU sẽ rất phức tạp, đặc biệt là với hoạt động kinh doanh của NHTM. Do đó, trong

trường hợp nghiên cứu ta giả định mỗi DMU sẽ có những trọng số nhất định um và vk là những trọng số giúp DMU có thể tiến gần đến đường PPF nhất. Vì vậy, các trọng số này có thể được phân bổ tùy theo vai trò của các yếu tố đầu vào và đầu ra, đóng vai trò chính trong việc tính toán hiệu quả kỹ thuật TE.

Mô hình DEA tổng quát sẽ là bài toán gồm n DMU, sử dụng k yếu tố đầu

vào xk để

tạo ra m yếu tố

đầu ra ym, việc xác định hiệu quả

TE0 của một

DMU0 bất kỳ sẽ được tính toán như sau:

Maxu,vTE0 (3)

Trong điều kiện:

(Điểm hiệu quả của DMU0)

(Điểm hiệu quả của tất cả DMU không vượt quá 1, tức là không vượt quá đường PPF)

um, vk (Các trọng số không âm)

Các mô hình DEA được phát triển bởi Charnes và cộng sự (1973), Banker và cộng sự (1984), Cooper (2006), Cook và Seiford (2009), Paradi (2011),… đề được hình thành dự trên cơ sở là công thức (3).

Mô hình DEA đánh giá hiệu quả danh mục cho vay phân theo ngành kinh tế của ngân hàng thương mại

Với DMU là ngân hàng thương mại thì các biến đầu vào của mô hình bao gồm chi phí hoạt động phân bổ cho khoản vay và số lượng nhân viên tín dụng phân bổ cho khoản vay. Hai biến này đại diện cho vốn và lao động mà ngân hàng thương mại đưa vào quá trình quản trị danh mục cho vay. Các biến đầu ra thể hiện kết quả của quản trị danh mục cho vay bao gồm: dư nợ trung bình, điểm xếp hạng tín dụng và thu nhập lãi quy về hiện tại. Các biến đầu vào và đầu ra được tính toán như sau:

Chi phí hoạt động phân bổ cho khoản vay

Tổng chi phí

= hoạt động X của chi

nhánh

Dư nợ của khoản vay

Tổng dư nợ + Tổng số dư tiền gửi

Việc tính toán chính xác chi phí cho mỗi khoản vay của một chi nhánh ngân hàng là khó khả thi, do đó, luận án ước tính chi phí cho mỗi khoản vay bằng cách phân bổ tổng chi chí hoạt động của chi nhánh cho khoản vay theo tỷ lệ: dư nợ của khoản vay đó trên số tổng của toàn bộ dư nợ và toàn bộ số dư tiền gửi huy động của khách hàng tại chi nhánh cùng thời điểm.

Số lượng cán bộ tín dụng phân bổ cho khoản vay

Tổng số cán bộ tín dụng

= của chi

nhánh

Dư nợ của khoản

x vay Tổng dư nợ

Tổng số cán bộ tín dụng của chi nhánh là tổng số cán bộ quan hệ khách hàng thuộc các bộ phận. Chỉ tiêu này phản ánh hiệu quả cho vay xét về mặt nguồn lực con người. Số lượng cán bộ tín dụng phân bổ càng thấp chứng tỏ khoản vay đó cần ít nhân sự quản lý hơn.

Dư nợ trung bình

Dư nợ của

= khoản vay

Thời hạn cho vay theo

x ngày 365

Mỗi khoản vay có thời hạn cho vay khác nhau, do đó, để đồng nhất dữ

liệu tính toán của mô hình, luận án quy dư

nợ của mỗi khách hàng về

đại

lượng trung bình theo năm. Với việc tăng trưởng tín dụng bị giới hạn, vốn vay ngân hàng là nguồn lực hữu hạn, cần được sử dụng hiệu quả, do đó, dư nợ của khách hàng đạt chuẩn càng cao càng tốt nên chỉ tiêu này được lựa chọn để làm biến đầu ra.

Điểm xếp hạng tín dụng là kết quả chấm điểm tín dụng gần nhất đối với khách hàng đó. Chỉ số này càng cao càng tốt.

Thu nhập lãi vay quy về hiện tại

Tiền lãi vay

= đã thu quy + về hiện tại

Tiền lãi dự thu chiết khấu về thời điểm hiện tại

Hệ số

x chiết khấu theo nhóm

nợ

Chỉ tiêu này ước tính tổng thu nhập từ lãi cho vay đối với một khách hàng tại thời điểm nghiên cứu. Hệ số chiết khấu theo nhóm nợ sẽ được xác định dựa trên tình hình hoạt động của ngân hàng.

Các nhân tố ảnh hưởng đến quản trị danh mục cho vay của ngân hàng thương mại

Các nhân tố chủ quan

a. Chiến lược quản trị của NHTM

Quản trị danh mục cho vay là một phần trong kế hoạch quản trị chung của ngân hàng. Do đó, hoạt động quản trị danh mục cho vay chịu ảnh hưởng trực từ chiến lược quản trị chung của NHTM. Trong chiến lược quản trị của NHTM, nhận thức và quan điểm về việc quản trị danh mục cho vay được thể hiện rõ nét. Thông qua chiến lược quản trị tổng quát của NHTM, ý thức chủ động hay thụ động trong hoạt động quản trị danh mục cho vay được phản ánh đầy đủ. Nhận thức toàn diện về quản trị danh mục cho vay không phải tồn tại ở tất cả các NHTM, đặc biệt là các ngân hàng có quy mô nhỏ, hoạt động trong môi trường nội địa, có tính truyền thống, lâu nay quen với quản lý theo từng giao dịch cụ thể.

Bên cạnh đó, quan điểm quản trị của nhà quản trị có thể chi phối hành

động của nhà quản trị. Chiến lược quản trị của NHTM sẽ ảnh hưởng đến

hoạt động quản trị danh mục cho vay để phù hợp với quan điểm quan trị của ngân hàng. Trong lý thuyết tài chính hiện đại, quản trị nói chung và quản trị NHTM nói riêng được chia làm hai trường phái với tư tưởng khác biệt hoàn

toàn: (i) Trường phái phòng thủ, các hành động quản trị

mang tính bị

động,