dụng ưu đãi cho các doanh nghiệp hoạt động sản xuất kinh doanh trong các lĩnh vực ưu tiên kể trên (Tô Ngọc Hưng, 2017).

Về cơ cấu danh mục theo thời hạn, tại tất cả các NHTM được khảo sát đều duy trì tỷ trọng tín dụng cao hơn vào các kì hạn trung và dài hạn. Tuy vậy kể từ khi Thông tư 06/2016/TT-NHNN sửa đổi, bổ sung cho Thông tư 36/2014/TT- NHNN quy định về các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có hiệu lực, tỷ trọng cho vay các kì hạn trung và dài hạn đã được giảm bớt nhằm tránh rủi ro do dòng vốn tín dụng đổ vào các lĩnh vực nhạy cảm, tỷ trọng cho vay ngắn hạn, đặc biệt là vốn dành cho vay tín dụng tiêu dùng đã được tăng lên.

Về mức độ đa dạng hoá danh mục cho vay tại các NHTM, nghiên cứu thực nghiệm của nhóm tác giả Đặng Văn Dân và Huỳnh Japan (2018) cho kết quả về mức độ đa dạng hoá danh mục cho vay tương đối cao tại các NHTM Việt Nam giai đoạn 2008-2017. Cụ thể, dựa trên cơ sở nền tảng lý thuyết danh mục đầu tư cổ điển của Markowitz khi sử dụng phương sai tỷ suất sinh lợi làm tiêu chuẩn đánh giá rủi ro, chỉ số G-HHI đã được xây dựng (Vaibhav và Ramasubramanian, 2015) nhằm đo lường mức độ đa dạng hoá danh mục cho vay. Kết quả thực nghiệm của nhóm tác giả về mức độ đa dạng hóa danh mục cho vay của các NHTM Việt Nam cho kết quả HHI trung bình của cả giai đoạn 2008 – 2017 là 0,2457. Khi so sánh mức độ đa dạng hóa danh mục cho vay của các NHTM Việt Nam so với các nước khác theo các nghiên cứu thực nghiệm trước đây, có thể suy luận tính đa dạng hóa danh mục là cao hơn so với hệ thống ngân hàng các nước như Brazil với HHI là 0,3160 (Benjamin và cộng sự, 2010) hay Na Uy với HHI là 0,2892 (Aarflot và Arnegard, 2017). Trong khi đó nếu đối chiếu với hệ thống NHTM của Italia hay Trung Quốc có thể thấy danh mục cho vay của các ngân hàng nước này đa dạng hơn đôi chút so với Việt Nam, khi HHI của các nước này lần lượt là 0,2370 (Achayra và cộng sự, 2006) và 0,187 (Chen và cộng sự, 2014). Bên cạnh đó, cho giai đoạn 2017-2019, số liệu về thực trạng tại mục

3.2.3. của luận án cho thấy đa số các NHTM Việt Nam đã thực hiện đa dạng hoá

danh mục cho vay khi chỉ có rất ít các NHTM tập trung dư nợ trên 50% vào một ngành nghề, một đối tượng khách hàng.

3.3.4.3. Nghiệp vụ mua bán nợ

Hiện nay, thị trường mua bán nợ dành cho các tổ chức tín dụng tại Việt Nam bao gồm các thành viên tham gia như sau: hai công ty mua bán nợ do Nhà nước lập ra, gồm Công ty Trách nhiệm hữu hạn một thành viên Mua bán nợ Việt Nam (DATC) và Công ty quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC); các công ty mua bán nợ và tài sản thuộc các NHTM; các tổ chức tài chính; các doanh nghiệp đáp ứng được tiêu chuẩn theo Nghị định 69/2016/NĐ-CP của Chính Phủ. Việc mua bán nợ của NHTM được thực hiện theo thông tư số 09/2015/TT- NHNN quy định về hoạt động mua bán nợ của TCTD, chi nhánh ngân hàng nước ngoài.

Để thực hiện nghiệp vụ quản lý rủi ro danh mục tín dụng, về mặt lý thuyết, NHTM sẽ cần bán các khoản nợ cần phân tán rủi ro trong danh mục của mình cho các bên đối tác. Thực tế phát triển thị trường mua bán nợ ở Việt Nam cho thấy, doanh số bán nợ và song song với đó là mua nợ còn rất khiêm tốn mà nguyên nhân được cho là do thị trường chưa phát triển đúng bản chất và các khoản nợ bán được thường là được mua theo chỉ định hoặc bên mua nợ nhằm mục đích cơ cấu lại tài sản của mình.

Tuy nhiên, kể từ khi công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) được thành lập và hoạt động theo Nghị định 53/2013/NĐ-CP của Chính phủ, Quyết định số 843/QĐ-TTg của Thủ tướng Chính phủ và Quyết định số 1459/QĐ-NHNN của NHNN, hoạt động mua bán nợ trong hệ thống các NHTM Việt Nam đã được cải thiện. Từ ngày 1/10/2013, VAMC đã chính thức mua nợ xấu của các tổ chức tín dụng theo kế hoạch được Ngân hàng Nhà nước phê duyệt hàng năm. Sau khi mua nợ xấu, VAMC thực hiện tổng hợp, phân loại, đánh giá và xây dựng danh mục khoản nợ xấu để áp dụng các biện pháp thu hồi nợ có hiệu quả như đôn đốc thu hồi, khởi kiện, cơ cấu nợ, bán nợ, bán tài sản bảo đảm hoặc ủy quyền cho các tổ chức tín dụng thu hồi nợ. Đối với các

NHTM, hoạt động của VAMC nhằm góp phần đưa nợ xấu ra khỏi bảng cân đối kế toán của ngân hàng, kéo dài thời gian trích lập dự phòng rủi ro từ 5 đến 10 năm, giảm áp lực về tài chính cho NHTM...Tính tới 31/12/2019 đã có 40 NHTM tham gia bán nợ cho VAMC và khoảng 340000 tỷ đồng nợ xấu20 đã được VAMC mua lại bằng trái phiếu đặc biệt. Cùng với sự hỗ trợ pháp lý từ Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của TCTD, việc xử lý nợ xấu và thu hồi nợ phối hợp giữa VAMC và TCTD đã đạt được các kết quả tích cực với 151.860 tỷ đồng nợ thu hồi được vào 31/12/201921. Việc VAMC ra đời cùng nghiệp vụ mua bán các hoản nợ xấu của tổ chức tín dụng đã cải thiện rõ rệt tỷ lệ nợ xấu trên danh mục tín dụng nói chung của NHTM. Tỷ lệ nợ xấu đã giảm từ mức 4,08% tổng dư nợ vào thời điểm cuối năm 2012 về mức 3,21% đầu năm 2017, đến cuối năm 2017 đã đạt mức cao nhất trong toàn hệ thống chỉ là 3% theo đúng mục tiêu đã đề ra. Trong giai đoạn 2012-2018, số dư nợ xấu của cả hệ thống được xử lý qua VAMC chiếm khoảng 41,3% và còn lại do các NHTM tự

Có thể bạn quan tâm!

-

Tỷ Lệ Car Của Các Nhtm Việt Nam Giai Đoạn 2017-2019

Tỷ Lệ Car Của Các Nhtm Việt Nam Giai Đoạn 2017-2019 -

Mức Độ Sử Dụng Hai Phương Pháp Xây Dựng Cơ Cấu Tổ Chức Quản Lý Rủi Ro Danh Mục Cho Vay Tại Các Nhtm

Mức Độ Sử Dụng Hai Phương Pháp Xây Dựng Cơ Cấu Tổ Chức Quản Lý Rủi Ro Danh Mục Cho Vay Tại Các Nhtm -

Mức Độ Sử Dụng Các Phương Pháp Đo Lường Rủi Ro Danh Mục Cho Vay Tại Các Nhtm

Mức Độ Sử Dụng Các Phương Pháp Đo Lường Rủi Ro Danh Mục Cho Vay Tại Các Nhtm -

Về Cơ Cấu Tổ Chức Quản Lý Rủi Ro Danh Mục Cho Vay

Về Cơ Cấu Tổ Chức Quản Lý Rủi Ro Danh Mục Cho Vay -

Giải Pháp Cho Các Nhtm Việt Nam Nhằm Hoàn Thiện Quản Lý Rủi Ro Danh Mục Cho Vay

Giải Pháp Cho Các Nhtm Việt Nam Nhằm Hoàn Thiện Quản Lý Rủi Ro Danh Mục Cho Vay -

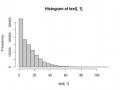

Phân Phối Giá Trị Tổn Thất Của Danh Mục Cho Vay Theo Phương Pháp Firb

Phân Phối Giá Trị Tổn Thất Của Danh Mục Cho Vay Theo Phương Pháp Firb

Xem toàn bộ 252 trang tài liệu này.

xử lý bằng nhiều biện pháp như đôn đốc khách hàng trả nợ, sử dụng dự phòng rủi ro, phát mại tài sản bảo đảm chuyển nợ thành vốn góp…(Vũ Mai Chi và Trần Anh Quý, 2019). Kết quả khảo sát về khối lượng trái phiếu đặc biệt do VAMC phát hành để mua lại nợ xấu của các NHTM được nắm giữ tại các ngân hàng thuộc hai nhóm nghiên cứu như sau:

53389

17036

Nhóm 1

Nhóm 2

20 , 25 Theo báo cáo của VAMC tại hội nghị triển khai nhiệm vụ năm 2020

Biểu đồ 3.12: Lượng trái phiếu đặc biệt do VAMC phát hành được nắm giữ tại các NHTM tại 31/12/2019 (Đơn vị: tỷ đồng)

Nguồn: Báo cáo tài chính hợp nhất sau kiểm toán của các NHTM năm 2019 Như đã đề cập ở trên, sự hỗ trợ của Nghị quyết 42/2017/QH14 cùng với nỗ lực của VAMC và bản thân các NHTM trong việc xử lý nợ xấu, khối lượng trái phiếu đặc biệt do VAMC được tất toán tại các NHTM gia tăng mạnh mẽ. Đặc biệt với các NHTM trong nhóm 1, có 6 trong tổng số 9 ngân hàng đã tất toán xong toàn bộ lượng trái phiếu với VAMC. Chi tiết tại biểu đồ trên cho thấy, dù số lượng các NHTM ít hơn và quy mô dư nợ nhỏ hơn nhưng lượng trái phiếu đặc biệt do VAMC phát hành mà các NHTM nhóm 2 đang nắm giữ cao hơn khá nhiều so với các NHTM nhóm 1, điều này thể hiện khối lượng nợ xấu các NHTM nhóm 2 đang bán cho VAMC là lớn hơn và chất lượng danh mục cho vay vẫn còn ở mức rủi ro cao hơn.

3.3.4.4. Sử dụng các công cụ phái sinh tín dụng

Dựa trên cơ sở lý luận về vai trò của nhóm công cụ tài chính phái sinh tín dụng trong quản lý rủi ro như đã chỉ ra tại chương 2, sử dụng các công cụ tài chính phái sinh tín dụng có ý nghĩa như công cụ bảo hiểm rủi ro cho NHTM trong tình huống danh mục cho vay gặp rủi ro tín dụng. Trên thực tế, các giao dịch phái sinh được quản lý ở các NHTM Việt Nam bởi bộ phận “Ngoại hối và các sản phẩm phái sinh”, tuy vậy tại bộ phận này các giao dịch phái sinh chủ yếu vẫn là để kinh doanh kiếm lời (trading), phòng vệ trên các giao dịch thị trường (hedging) và kiểm soát thanh khoản với các đồng ngoại tệ. Như vậy gần như rất ít các giao dịch phái sinh với mục đích phòng ngừa rủi ro tín dụng được diễn ra. Xét về loại công cụ phái sinh được sử dụng, danh mục Hoán đổi (Swap) hiện là danh mục phái sinh được thực hiện nhiều nhất và quy mô thị trường có xu hướng ngày càng tăng tại tất cả các NHTM được khảo sát. Nhưng đa số các giao dịch Swap đang thực hiện tại các NHTM này với mục đích chính là để phòng ngừa rủi ro tỷ giá và lãi suất, cân đối dòng thanh khoản, giảm thiểu chi phí vốn… mà chưa phải là để hoán đổi rủi ro vỡ nợ hay hoán đổi tổng thu nhập cho

NHTM trong tình huống khách hàng bị vỡ nợ. Trên quy mô toàn hệ thống các NHTM, giao dịch hoán đổi rủi ro tín dụng đầu tiên xuất hiện ở Việt Nam vào năm 2006 khi Công văn số 3324/NHNN-CSTT ngày 27/4/2006 của NHNN Việt Nam cho phép HSBC (chi nhánh thành phố Hồ Chí Minh) thực hiện thí điểm, sau đó là Citibank (chi nhánh Hà Nội) và Standard Chartered (chi nhánh Hà Nội) cung cấp dịch vụ này. Thực tế cho thấy, sản phẩm hoán đổi rủi ro tín dụng của HSBC Việt Nam gắn với rủi ro tín dụng của các loại trái phiếu do Chính phủ hoặc các doanh nghiệp Việt Nam phát hành ra thị trường quốc tế, các khoản vay dài hạn của doanh nghiệp Việt Nam tại các TCTD hoạt động ở Việt Nam với các đặc điểm như sau:

Khách hàng chuyển nhượng rủi ro tín dụng (người mua bảo hiểm) là các TCTD tại Việt Nam hoặc các nhà đầu tư nước ngoài đang sở hữu các khoản nợ hoặc trái phiếu do Chính phủ, doanh nghiệp Việt Nam phát hành

Người bán bảo hiểm là các chi nhánh HSBC ở nước ngoài

Thời hạn của các giao dịch không quá 05 năm

Trong trường hợp trái phiếu mất giá hoặc các khoản vay bị vỡ nợ, HSBC sẽ phải thanh toán cho người mua bảo hiểm

Như vậy, hợp đồng hoán đổi rủi ro tín dụng do HSBC cung cấp giúp cho các TCTD đang cho doanh nghiệp Việt Nam vay dài hạn hoặc các nhà đầu tư nước ngoài đang sở hữu các trái phiếu do Chính phủ/doanh nghiệp Việt Nam phát hành giảm thiểu được rủi ro trên danh mục của họ. Ngoại trừ các hợp đồng nói trên, tại Việt Nam chưa xuất hiện các giao dịch hoán đổi rủi ro tín dụng mà cả người bán, người mua bảo hiểm cũng như tài sản/đối tượng được bảo hiểm đều đang hoạt động ở Việt Nam.

Như vậy có thể đánh giá rằng, các NHTM trong mẫu khảo sát nói riêng và các NHTM Việt Nam nói chung hầu như chưa thực hiện được công cụ phái sinh tín dụng như một biện pháp để phòng ngừa và hạn chế rủi ro tín dụng đối với danh mục các khoản vay của mình.

3.4. Đánh giá thực trạng quản lý rủi ro danh mục cho vay tại các NHTM

Việt Nam

3.4.1. Các kết quả đạt được

3.4.1.1. Về cơ cấu tổ chức quản lý rủi ro danh mục cho vay

Từ kết quả nghiên cứu thực trạng ở trên cho thấy, các NHTM đều đã sử dụng linh hoạt riêng lẻ hoặc kết hợp các dạng mô hình tổ chức để quản lý rủi ro danh mục cho vay, trong đó phương pháp quản lý rủi ro tín dụng tập trung được sử dụng phổ biến. Điều này cho thấy các NHTM đều đã tiệm cận được với nguyên tắc quản lý rủi ro tín dụng theo Basel II về việc cơ cấu các bộ phận chức năng tham gia vào các nội dung quản lý rủi ro tín dụng để đảm bảo tính hiệu quả cao nhất, đồng thời cũng linh hoạt sử dụng kết hợp thêm phương pháp quản lý rủi ro phân tán cho phù hợp với đặc điểm về quy mô tại các NHTM và yêu cầu quản lý rủi ro kịp thời, chính xác.

3.4.1.2. Về nhận diện rủi ro danh mục cho vay

Hướng tới tiệm cận chuẩn mực quản trị ngân hàng theo nguyên tắc Basel II đề xuất, các NHTM tại Việt Nam hiện nay đều đã xây dựng được các phương pháp luận rõ ràng để nhận diện rủi ro trên danh mục cho vay như sử dụng phối hợp các mô hình đánh giá chất lượng danh mục cho vay trong quá khứ hay xây dựng mô hình cảnh báo sớm rủi ro. Xét về hiệu quả của hệ thống cảnh báo sớm đã được sử dụng để nhận diện rủi ro trên danh mục cho vay tại các NHTM, kết quả phỏng vấn chuyên gia cho thấy, đây là công cụ giúp việc nhận diện rủi ro chuyển từ phương pháp định tính (phương pháp chuyên gia) sang dạng mô hình định lượng có tính khách quan và khoa học cao, ngoài ra còn là công cụ được thực hiện toàn diện trong cả hệ thống NHTM nên đã giúp việc thực hiện giám sát khách hàng sau cho vay nghiêm túc, chặt chẽ hơn. Bên cạnh đó, hệ thống cảnh báo sớm còn giúp NHTM tiết kiệm thời gian, công sức cho nhân viên tín dụng, là công cụ hiệu quả cho khối Quản lý rủi ro và ban lãnh đạo cấp cao trong quản lý rủi ro tín dụng. Nguyên nhân là bởi với kết quả của hệ thống này đưa ra, cấp quản lý có thể nhận diện được khách hàng đang thuộc nhóm rủi ro nào theo từng mức độ cảnh báo cụ thể, từ đó có thể đánh giá khả năng và thời điểm

chuyển nhóm của từng khách hàng để xây dựng kế hoạch tài chính và cân đối vốn của ngân hàng. Theo đánh giá của các chuyên gia tham gia vào khảo sát này, việc triển khai hệ thống cảnh báo sớm hiệu quả có thể giúp các NHTM phát hiện sớm khả năng không trả được nợ của khách hàng trước thời điểm vỡ nợ trên thực tế 06 tháng. Ngoài ra, khi phát triển tốt hệ thống cảnh báo sớm này đã góp phần giảm thiểu khoảng 60% tổn thất, trong khi nếu chỉ thực hiện các công cụ quản trị rủi ro tín dụng truyền thống mà không có cảnh báo sớm rủi ro tín dụng thì hiệu quả giảm thiểu tổn thất chỉ khoảng 20%.

3.4.1.3. Về đo lường rủi ro danh mục cho vay

Kết quả khảo sát ở trên cho thấy, các NHTM Việt Nam đều đã bước đầu tiếp cận các phương pháp để lượng hoá rủi ro tín dụng trên danh mục cho vay, dù thực hiện ở các trình độ khác nhau. Cũng theo kết quả phỏng vấn chuyên gia tại nghiên cứu này, nhiều NHTM đã mời các chuyên gia tư vấn có uy tín từ các tổ chức chuyên nghiệp để xây dựng các phần mềm lượng hoá rủi ro tín dụng theo hướng tiến tiến và có tính chuẩn mực quốc tế cao tại ngân hàng, đồng thời xây dựng kế hoạch triển khai trên thực tế trong giai đoạn 05 năm tới.

Bên cạnh đó, với những NHTM có quy mô nhỏ và trình độ quản trị ngân hàng còn chưa cao thì việc vận dụng các phương pháp đo lường rủi ro tín dụng còn tương đối đơn giản như hiện nay đã và đang tỏ ra phù hợp với thực tế hạn chế của ngân hàng về trình độ công nghệ, trình độ nhân lực và chất lượng nguồn thông tin đầu vào. Như vậy với nhóm các NHTM này, đo lường rủi ro tín dụng chỉ được xem như công cụ hỗ trợ trong việc ra các quyết định về quản lý rủi ro tín dụng bên cạnh các công cụ khác như quản lý theo hạn mức tín dụng, xếp hạng tín dụng và phân loại nợ….

3.4.1.4. Về sử dụng các công cụ quản lý rủi ro danh mục cho vay

Về quản lý rủi ro từng khoản vay trong danh mục

Với việc sử dụng hệ thống xếp hạng tín dụng nội bộ, thực tế triển khai hệ thống xếp hạng tín dụng nội bộ tại các NHTM được khảo sát cho thấy những mặt tích cực đã đạt được như sau:

Thứ nhất, hệ thống xếp hạng tín dụng được xây dựng đã theo khung hướng dẫn của NHNN quy định tại Thông tư 02/2013/TT-NHNN và phù hợp với các tiêu chuẩn quốc tế cơ bản như khuyến nghị tại hiệp ước Basel. Mô hình xếp hạng tín dụng được xây dựng ở tất cả các NHTM đều có kết cấu chặt chẽ bao gồm: hệ thống các tiêu chí đánh giá, trọng số điểm từng tiêu chí, cách xác định giá trị từng tiêu chí, cách quy đổi các giá trị tiêu chí sang điểm tín dụng, cách phân loại các nhóm nợ theo điểm tín dụng. Nhờ vậy, việc quản lý rủi ro tại các chi nhánh trong một hệ thống ngân hàng được thống nhất, cách chấm điểm được quy định rõ ràng, dễ tính toán.

Thứ hai, hiệu quả quản lý rủi ro tín dụng được nâng cao kể từ khi áp dụng hệ thống xếp hạng tín dụng nội bộ. Hiệu quả này thể hiện ở mức nợ xấu tại các NHTM có áp dụng mô hình được cải thiện đáng kể.22

Thứ ba, hệ thống xếp hạng tín dụng đã hỗ trợ cho quy trình cấp tín dụng được thực hiện hiệu quả hơn. Bởi trước khi hệ thống này được áp dụng, việc phân tích tín dụng phụ thuộc nhiều vào ý chí chủ quan của cán bộ tín dụng. Chính vì thế quyết định cấp tín dụng bị thiếu khách quan, dẫn tới nợ xấu. Từ khi áp dụng hệ thống xếp hạng tín dụng nội bộ, NHTM sẽ căn cứ vào kết quả xếp hạng để làm cơ sở đưa ra quyết dịnh cấp tín dụng và các giới hạn tín dụng cho khách hàng

Về đa dạng hoá danh mục cho vay

Hiện nay danh mục cho vay của các NHTM đã thực hiện được yêu cầu về đa dạng hoá theo ngành nghề, theo hướng tăng tỷ trọng dư nợ vào các lĩnh vực sản xuất, kinh doanh, đặc biệt vào các khu vực có khuyến khích của Chính phủ và giảm tỷ trọng vào lĩnh vực phi sản xuất, đặc biệt tại các ngành có rủi ro cao (chứng khoán, bất động sản…). Ngoài ra, xét về yếu tố kì hạn của khoản vay,

22 Ví dụ Ngân hàng BIDV áp dụng mô hình xếp hạng tín dụng nội bộ từ năm 2006, điều này góp phần giảm tỷ lệ nợ xấu từ mức 11,64% năm 2005 xuống 9,6% năm 2006 và duy trì ở mức dưới 3% từ 2007 đến hết 2012.