đảm bảo mô hình thực hiện có cấu trúc hợp lý. Đảm bảo được lợi ích của các chủ thể tham gia thị trường.

(iii) Theo yếu tố của thị trường vàng: thị trường vàng được xem xét như một kênh dẫn vốn quan trọng nên từng yếu tố về phía cung, cầu, giá vàng, sự cạnh tranh cần được quản lý chặt chẽ nhằm đảm bảo sự ổn định của thị trường.

- Cung vàng: chủ yếu là từ vàng nhập khẩu, vàng miếng bán ra của các nhà

đầu tư, TCTD

- Cầu vàng: chủ yếu nhằm thực hiện các chức năng công cụ lưu trữ giá trị, Tấm niệm an toàn chống lại mất giá tiền tệ, bổ sung vào danh mục đầu tư của các nhà đầu tư và TCTD.

- Quản lý giá vàng: giá vàng là một trong những chỉ báo quan trọng của chính sách QLNN với thị trường vàng. Quản lý giá vàng sẽ có tác động rất lớn đến tâm lý của các nhà đầu tư, căn cứ vào đó để lựa chọn hình thức đầu tư, đồng thời là biến số kinh tế vĩ mô chịu tác động từ các biến số kinh tế vĩ mô khác.

- Quản lý cạnh tranh: nhằm giám sát các hoạt động kinh doanh vàng miếng vận hành theo đúng quy định khuôn khổ pháp luật.

Thông qua 3 quan điểm về QLNN đối với thị trường vàng thì có thể có những khái quát như sau:

Thứ nhất, 3 quan điểm này là 3 khía cạnh nghiên cứu thống nhất về QLNN với thị trường vàng. Thực tế để phân tích chính sách QLNN đối với thị trường vàng phải hàm chứa cả 3 quan điểm trên để đảm bảo tính tổng quát và hệ thống.

Có thể bạn quan tâm!

-

Quản lý nhà nước đối tượng vàng tại Việt Nam - 2

Quản lý nhà nước đối tượng vàng tại Việt Nam - 2 -

Quy Chuẩn Đo Lường Và Cách Tính Giá Vàng Quy Đổi

Quy Chuẩn Đo Lường Và Cách Tính Giá Vàng Quy Đổi -

Mục Tiêu Của Chính Sách Qlnn Với Thị Trường Vàng

Mục Tiêu Của Chính Sách Qlnn Với Thị Trường Vàng -

Tác Động Của Cstg Tới Chính Sách Qlnn Thị Trường Vàng

Tác Động Của Cstg Tới Chính Sách Qlnn Thị Trường Vàng -

Kinh Nghiệm Quốc Tế Qlnn Đối Với Thị Trường Vàng Và Bài Học Kinh Cho Việt Nam

Kinh Nghiệm Quốc Tế Qlnn Đối Với Thị Trường Vàng Và Bài Học Kinh Cho Việt Nam -

Tổng Quan Tình Hình Nghiên Cứu Đề Tài

Tổng Quan Tình Hình Nghiên Cứu Đề Tài

Xem toàn bộ 197 trang tài liệu này.

Thứ hai, QLNN với thị trường vàng trong đó vàng được xem như một tài sản tài chính mang tính đặc thù bởi các yếu tố sau:

+ NHNN là cơ quan được Chính phủ giao trọng trách thống nhất quản lý thị trường vàng. Trong đó việc điều hành quản lý được gắn chặt với điều hành CSTT, CSTG góp phần ổn định kinh tế vĩ mô.

+ Sản xuất vàng miếng được NHNN quyết định trên cơ sở mục tiêu điều hành CSTT và cung cầu vàng trên thị trường.

+ Chính sách QLNN thị trường vàng bị tác động rất lớn từ mục tiêu điều hành CSTT, CSTG. Trong đó CSTG được coi là công cụ của CSTT (Mishkin 2001).

Thứ ba, xác định mức độ can thiệp phù hợp đối với thị trường vàng dựa vào ưu điểm và hạn chế của công tác QLNN với thị trường vàng. Thông qua việc sử dụng các công cụ mệnh lệnh hành chính như Nghị định, Quyết định thì chính sách QLNN bao giờ cũng ảnh hưởng ngay lập tức đến các chủ thể và các hành vi của chủ thể trên thị trường. Ảnh hưởng của công cụ này mang tính bao trùm và lan toả đến mọi đối tượng. NHNN là cơ quan thống nhất quản lý thị trường vàng nên sẽ đảm bảo được việc đảm bảo mục tiêu điều hành CSTT, qua đó ngăn ngừa được ảnh hưởng tiêu cực của thị trường vàng tới nền kinh tế. Tuy nhiên, NHNN sử dụng công cụ hành chính sẽ tạo ra sự không cân đối lợi ích giữa các thành viên tham gia thị trường, sẽ bóp méo quan hệ kinh tế trên thị trường, hàm chứa những ảnh hưởng tiêu cực đến các bộ phận khác của nền kinh tế. Do đó việc quyết định QLNN với thị trường vàng phải đảm bảo được tính khoa học, tối ưu. Khi đó QLNN với thị trường vàng mới có tính hiệu quả cao.

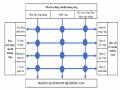

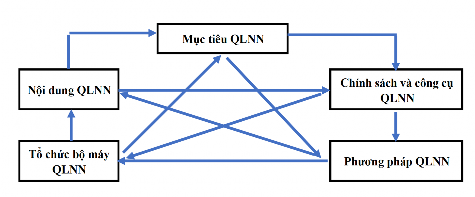

Thứ tư, việc can thiệp QLNN theo mức độ thích hợp với bối cảnh giai đoạn cụ thể, thì cần phải có trụ cột QLNN với thị trường vàng. Bao gồm: mục tiêu QLNN là gì, nội dung QLNN ra sao, chính sách và công cụ thực thi như thế nào, các thức tổ chức bộ máy ra sao, áp dụng các phương pháp quản lý như thế nào cho phù hợp (Nguyễn Thị Thanh Hiếu, 2011).

Hình 1.2: Năm trụ cột của QLNN đối với thị trường vàng

Nguồn: Nguyễn Thị Thanh Hiếu (2011).

1.2.1.6. Phương pháp QLNN với thị trường vàng

Theo Đỗ Hoàng Toàn & Mai Văn Bưu (2005) thì phương pháp QLNN đối với thị trường vàng là sẽ bao gồm tổng thể phương thức tác động mang tính định hướng và theo kế hoạch của Nhà nước lên thị trường vàng nhằm thực hiện các mục tiêu QLNN là ổn định và phát triển bền vững thị trường vàng. Khác với nguyên tắc

QLNN phải mang tính ổn định và nhất quán, phương pháp QLNN có tính linh hoạt cao. Mục tiêu của QLNN về thị trường vàng quyết định đến lựa chọn các phương pháp QLNN. Các phương pháp QLNN đối với thị trường vàng là:

- Phương pháp hành chính: Nhà nước sẽ can thiệp trực tiếp lên thị trường vàng thông qua những công cụ mệnh lệnh hành chính có tính bắt buộc nhằm thực thiện mục tiêu quản lý vĩ mô. Trên cơ sở nắm được thực trạng thị trường và có những luận cứ khoa học vững chắc ủng hộ cho đưa ra quyết định thì phương pháp đạt được hiệu quả thực thi cao.

- Phương pháp kinh tế: Nhà nước gián tiếp điều tiết thị trường vàng thông qua định hướng những lợi ích kinh tế của các thành viên tham gia thị trường, nhằm làm cho đối tượng quan tâm tới hiệu quả cuối cùng của hoạt động, từ đó mà chủ động tự giác hoàn thành được nhiệm vụ được giao. Phương pháp được xây dựng dựa trên sự nắm bắt các quy luật kinh tế chi phối thị trường vàng, cân nhắc đến lợi ích của từng nhóm chủ thể QLNN trong các điều kiện kinh tế khác nhau.

- Phương pháp giáo dục: Phương pháp này được áp dụng dựa trên các quy luật tâm lý, đặc trưng là tính thuyết phục từ đó nâng cao ý thức tự giác.

1.2.2. Mối quan hệ giữa CSTT và chính sách QLNN với thị trường vàng

1.2.2.1. Tác động của CSTT đến giá vàng

Theo lý thuyết số lượng tiền tệ của Brunner (1961), Friedman & Schwartz (1975) CSTT có thể tác động đến giá vàng thông qua ưu tiên lựa chọn danh mục của nhà đầu tư. Khi NHTW nới lỏng tiền tệ, nhà đầu tư đang nắm giữ các tài sản khác nhau trong danh mục sẽ chuyển từ nắm giữ tiền sang nắm giữ các tài sản có mức sinh lời cao hơn, bao gồm tài sản tài chính (theo hiệu ứng của cải). Sự gia tăng của mức cầu nắm giữ vàng sẽ đẩy giá vàng trên thị trường tăng lên. Rozeff (1974) đã đưa ra mô hình danh mục đầu tư tiền tệ (monetary portfolio model) vận dụng lý thuyết số lượng tiền tệ để giải thích mối quan hệ giữa CSTT và tài sản tài chính. Theo đó tác động của sự gia tăng cung tiền là dẫn đến sự tăng lên của mức giá cả hàng hóa, từ đó làm tăng tỷ lệ lạm phát dự tính. Việc tăng tỷ lệ lạm phát dự tính (theo hiệu ứng Fisher) sẽ làm tăng lãi suất danh nghĩa. Lý thuyết số lượng tiền tệ cho thấy nhà đầu tư sẽ chuyển từ nắm giữ tiền sang nắm giữ các tài sản tài chính (trong đó có vàng hoặc cổ phiếu) để được hưởng tỷ suất sinh lời cao hơn, do đó thúc đẩy tăng giá vàng trên thị trường. Như vậy, theo lý thuyết số lượng tiền tệ tác động của cung tiền đến giá vàng được thể hiện như sau:

MS ↑ → do tác động của hiệu ứng của cải → cầu vàng ↑ → giá vàng ↑

1.2.2.2. Vai trò của QLNN thị trường vàng với thực thi CSTT

Chiến lược mục tiêu tiền tệ liên quan đến việc NHTW công bố mục tiêu tăng trưởng lượng cung tiền và chịu trách nhiệm để đạt được mục tiêu này (Bernanke et al., 1999). Chiến lược mục tiêu tiền tệ bao gồm ba yếu tố trụ cột chính là (Mishkin, 2000): Dựa vào thông tin chuyển tải bởi lượng cung tiền để điều hành CSTT; Thông báo về các mục tiêu tăng trưởng lượng cung tiền; Một cơ chế chịu trách nhiệm để ngăn ngừa những yếu tố khiến cho giá trị thực tế chệch khỏi giá trị mục tiêu.

Chiến lược mục tiêu tỷ giá được áp dụng theo cách cố định giá trị đồng nội tệ với một đồng tiền mạnh của có tỷ lệ lạm phát thấp và ảnh hưởng đến ngoại thương quốc tế. Nội dung chủ yếu về chính sách mục tiêu lạm phát là ổn định giá cả, đây là mục tiêu cuối cùng, duy nhất của CSTT; trong đó tỷ lệ lạm phát là mục tiêu trung gian của CSTT và về mặt định lượng khi thực thi CSTT mức mục tiêu lạm phát phải được quy định và định hướng rõ ràng.

- Mối quan hệ giữa QLNN thị trường vàng với thực thi CSTT

Công tác QLNN đối với thị trường vàng có quan hệ tương hỗ với thực thi CSTT, thị trường vàng song hành với các thị trường tài chính khác (tiền tệ, cổ phiếu, trái phiếu…) với trình độ phát triển cao sẽ cung cấp cho hệ thống ngân hàng những công cụ phòng ngừa để giảm thiểu được các rủi ro về chênh lệch kỳ hạn và tiền tệ (double mismatch problem). Đồng thời với tính chất là tài sản tài chính thì đảm bảo ổn định thị trường vàng sẽ nâng cao tính thanh khoản của hệ thống tài chính, góp phần tăng hiệu quả cơ chế truyền dẫn CSTT. NHTW thông qua lãi suất để điều tiết giá của các tài sản tài chính (bao gồm giá vàng) qua đó tác động đến tổng cầu. Ngoài ra giá vàng còn là một chỉ báo cho những kỳ vọng về các biến vĩ mô khác như: tăng trưởng kinh tế, lạm phát hay những biến động bất thường của nền kinh tế, từ đó là những số liệu đầu vào quan trọng cho mô hình hoạch định CSTT.

Các NHTM với vai trò là những thành viên quan trọng tham gia thị trường vàng sẽ đảm đương 2 vai trò quan trọng: vai trò thứ nhất là kiến tạo nên những sản phẩm tung ra thị trường để đa dạng hóa tăng tính linh hoạt của thị trường, đồng thời vai trò thứ 2 là những người trực tiếp sử dụng các sản phẩm trên thị trường thông quá đó giúp hoàn thiện các sản phẩm ngày càng phù hợp hơn với thị trường vàng. Quá trình này của NHTM đã phần nào tạo ra những nền tảng quan trọng để thúc đẩy thị trường vàng phát triển một cách ăn khớp với thị trường tiền tệ. Thông qua đó NHTW dễ dàng thực hiện được vai trò định hướng và can thiệp thị trường tiền tệ thông qua các công cụ CSTT và thị trường mở OMO.

Thị trường vàng thông qua công tác QLNN trở nên ổn định hơn sẽ tác động ngược trở lại hệ thống ngân hàng, giúp cho các NHTM có được một môi trường ổn định để tự tái cơ cấu, cải cách trở thành một người tham gia thị trường vàng chuyên nghiệp hơn. Từ đó thúc đẩy khơi thông thị trường vàng trở thành một kênh điều tiết vốn quan trọng cho thị trường tài chính.

Thông qua việc giám sát những kênh dẫn vốn thông qua thị trường vàng sẽ tăng tính chủ động trong điều hành CSTT của NHTW nhờ độ tin cậy ngày càng cao của các dữ liệu lấy từ thị trường. Khi đó, NHTW càng có thêm những luận cứ khoa học vững chắc làm cơ sở cho công tác định hướng và điều hành thị trường vàng và thực thi CSTT.

- Thách thức của công tác QLNN thị trường vàng đối với thực thi CSTT

Bên cạnh những nhân tố tích cực trong mối quan hệ tương hỗ giữa QLNN thị trường vàng và thực thi CSTT, những bất ổn cố hữu do việc liên thông vốn giữa thị trường vàng trong nước và quốc tế sẽ áp lực không nhỏ đến công tác điều hành CSTT đòi hỏi phải hoàn thiện công tác QLNN.

Áp lực đầu tiên đến từ những thành viên tham gia thị trường vàng. Giống như các thị trường khác, thị trường vàng luôn tiềm ẩn các nhóm nhà đầu tư thao túng, dẫn dắt thị trường, gây ra những biến động xáo trộn thị trường. Qua đó tác động đến hệ thống tài chính, gây mất ổn định hệ thống. NHTM với vai trò là người tham gia chính nhưng đồng thời cũng là những người các sản phẩm cấp tín dụng liên quan đến vàng cho các nhà đầu tư khác; khi thị trường vàng phát triển nhanh các chính sách QLNN không theo kịp với xu thế vận động thị trường sẽ có nguy cơ xẩy ra rủi ro ảnh hưởng đến hệ thống ngân hàng.

Áp lực thứ hai từ xu thế vận động của dòng vốn vàng trong thị trường. Với đặc tính thanh khoản và liên thông quốc tế cao nên biến động dòng vốn tại thị trường vàng trong ngắn hạn rất lớn, điều này sẽ xẩy ra 2 kịch bản: khi dòng vốn đầu tư nước ngoài vào thị trường vàng tăng mạnh ngay lập tức cung ngoại tệ tăng lên tạo ra một sức ép lên giá đối với nội tệ, qua đó giảm tính cạnh tranh của nền kinh tế. Kịch bản thứ hai là lượng ngoại tệ nóng qua kênh đầu tư vàng sẽ làm tăng lượng tiền cơ sở MB, qua đó làm tăng M2 tổng phương tiện thanh toán, gây áp lực lạm phát.

Áp lực thứ ba là từ tình trạng vàng hóa, vàng dần đóng vai trò là phương tiện thanh toán thay cho đồng nội tệ. Tình trạng này sẽ gây tác động tiêu cực đến thực thi CSTT của NHTW.

1.2.3. Mối quan hệ giữa CSTG và chính sách QLNN với thị trường vàng

1.2.3.1. Lý thuyết chung về CSTG

Khái niệm Chế độ tỷ giá được sử dụng cho nghiên cứu là: “chế độ tỷ giá là một tập hợp các quy tắc, cơ chế xác định, và điều tiết tỷ giá của một quốc gia” (Lê Quốc Lý, 2004). Trên cơ sở kế thừa tư tưởng của Bénassy-Quéré và cộng sự, (2004), tác giả đề xuất khái niệm CSTG như sau: “Chính sách tỷ giá là việc sử dụng các công cụ quản lý của NHTW trong một thời kỳ nhất định, để can thiệp lên thị trường ngoại hối theo chế độ tỷ giá đã lựa chọn và nhằm hướng tới mục tiêu ổn định giá trị đồng tiền quốc gia đó và thúc đẩy tăng trưởng kinh tế”.

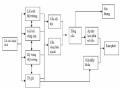

Hình 1.3: Mô hình Mundell Fleming: tác động của cú sốc đến nền kinh tế

Nguồn: Mundell, (1963).

Hình 1.3 mô tả tác động các cú sốc đến nền kinh tế: sốc danh nghĩa (suy giảm cung tiền) và sốc thực tế (suy giảm xuất khẩu). Tình huống sốc danh nghĩa: cung tiền giảm dẫn tới LM1 dịch chuyển sang bên trái sang LM2, điểm cân bằng E dịch chuyển sang vị trí mới, lãi suất tăng từ i1 lên i2, Y2 mới nhỏ hơn Y1. Tình huống sốc thực tế: hàng hoá xuất đi giảm do nhu cầu nhập khẩu từ các nước bên ngoài giảm, lượng hàng xuất khẩu giảm làm ngoại hối thu từ xuất khẩu giảm, dẫn tới đồng nội tệ giảm giá.

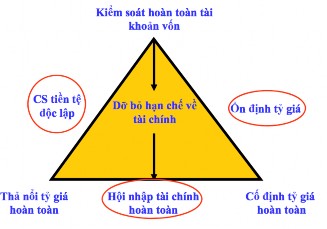

- Lý thuyết Bộ ba bất khả thi (Impossibe trinity):

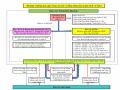

Mundell và Krugman (1999) phát triển từ ý tưởng mô hình Mundell Flemỉng: không thể thực hiện thành công đồng thời ba chính sách gồm chế độ tỷ giá hối đoái cố định (fixed exchange rate), chính sách tiền tệ độc lập (sovereign monetary policy) và tự do lưu chuyển vốn (free capital flow). Thông thường các nền kinh tế chỉ thực hiện cùng lúc 2 mục tiêu của bộ 3 mục tiêu trên. Aizenman và

Glick (2008) đã đưa ra khái niệm “mô hình kim cương” hay “lựa chọn trung dung” khi quan sát NHTW của kinh tế đang phát triển điều hành CSTG. Do tính bất khả thi khi thực hiện các mục tiêu ở góc tam giác nên chọn phương án thay thế bằng cách di chuyển lên cạnh bên tam giác.

Hình 1.4: “Mô hình kim cương” hay “lựa chọn trung dung”

Nguồn: Aizenman và Glick (2008)

Theo Mundell và Krugman (1999) các NHTW thực thi mô hình kim cương qua các bước: “1. thực thi chế độ tỷ giá thả nổi có điều tiết; 2. kiểm soát độc lập tiền tệ ở mức độ cho phép; 3. tiếp tục xu hướng hội nhập tài chính.” Giải pháp mô hình kim cương không mang tính chất tối ưu chung cho các nước áp dụng, bởi lẽ các nước đang phát triển đối mặt với áp lực phải nâng giá nội tệ. Do vậy NHTW luôn phải đi kèm 2 chính sách quan trọng là bổ sung nguồn dự trữ ngoại hối và áp dụng can thiệp vô hiệu hóa (sterilization) phù hợp.

- Lý thuyết cân bằng đối nội - đối ngoại SWAN:

Nền kinh tế được coi là ở trạng thái cân bằng trong dài hạn phải đảm bảo đủ 2 điểu kiện: cân bằng nội IB – Internal Balance (chính sách tác động đến Y0 – mức cầu nội địa của hàng hoá, dịch vụ bao gồm: thuế, tài khoá…) và cân bằng ngoại EB – External Balance (tài khoản vãng lai – chính sách tỷ giá). Mức tỷ giá tối ưu được xác định là tỷ giá thực - REER (Real Effective Exchange Rate). Đây là nhiệm vụ trọng tâm của CSTG.

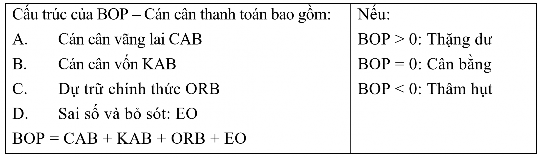

Đối với các nước đang phát triển thì luôn phải chấp nhận 1 tỷ lệ lạm phát cao để đổi lấy ưu tiên tăng trưởng kinh tế. Để kích thích nền kinh tế đáp ứng ưu tiên trên thì biện pháp NHTW áp dụng là mở rộng cung tiền, làm tăng lãi suất danh nghĩa. Tốc độ tăng lãi suất danh nghĩa trong nước cao hơn tốc độ lãi suất quốc tế dẫn tới có một dòng vốn nóng chẩy từ quốc tế vào thị trường nội địa. Nghịch lý là cung tiền tăng lên bổ sung vốn phục vụ cho đầu tư phát triển nhưng ICOR (hệ số đầu tư tăng trưởng) thấp nên ngành sản xuất trong nước vẫn cần nhập khẩu máy móc, nguyên vật liệu đầu vào phục vụ sản xuất. Điều này dãn tới nhập khẩu tăng gây thâm hụt thương mại. Giả định ORB nhỏ và loại trừ EO, thì ta có: BOP = CAB + KAB; BOP = 0 => - CAB = KAB, tại trạng thái cân bằng thì cán cân vãng lai và vốn bằng nhau. Thâm hụt CAB được bù đắp bằng các nguồn vốn bổ sung. Do vậy khi thâm hụt thương mại kết hợp với chênh lệch lãi suất sẽ thu hút các dòng vốn qua các kênh như tín dụng ngắn hạn, thị trường chứng khoán, thị trường vàng hàm chứa nhiều rủi ro cho hệ thống tài chính vì tính bất ổn của dòng vốn này. Do vậy chính phủ cần có những biện pháp can thiệp một cách nhanh chóng và cưỡng chế nhằm kiểm soát thận trọng dòng vốn này.

Hình 1.5: Lược đồ Swan (Australian model)

Nguồn: SWAN (1963)