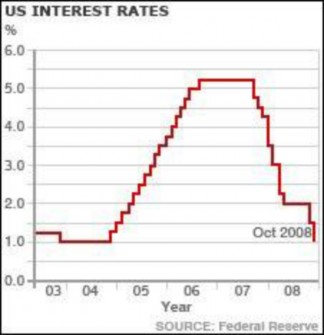

Đồ thị 2.1 : Lãi suất mục tiêu đồng USD của FED FUND (2003-2008)

(Nguồn: Bloomberg)

Như vậy từ năm 2003 đến năm 2008 tỷ giá và lăi suất USD trên thị trường Việt Nam biến động khá phức tạp, không theo quy luật “lăi suất tăng thì tỷ giá tăng”. Điều này ảnh hưởng đến khả năng dự đoán chính xác xu hướng biến động của tỷ giá USD cũng như các loại ngoại tệ khác để ra quyết định kinh doanh có lợi nhất vì tỷ giá các loại ngoại tệ khác phụ thuộc rất nhiều vào sự tăng giảm giá trị của USD. Đồng Đô la Mỹ tăng giá thì giá trị của các loại ngoại tệ còn lại sẽ bị sụt giảm phần nào. Phần lớn các giao dịch mua bán ngoại tệ trên thị trường quốc tế đều được thực hiện thông qua USD, kể cả những giao dịch mua bán tính tỷ giá chéo giữa hai loại tiền tệ không phải USD thì cũng đều được tính toán thông qua tỷ giá của USD với hai ngoại tệ đó. Ví dụ khi có thông tin tốt về các chỉ số kinh tế Nhật, theo logic giá trị đồng JPY sẽ tăng. Điều này chỉ đúng khi đồng USD giữ nguyên hoặc giảm giá do có tin không tốt về nền kinh tế và tình hình chính

trị của Mỹ. Tuy nhiên, nếu cùng lúc đó các hăng tin thông báo một số chỉ số chính của nền kinh tế Mỹ có thay đổi theo chiều hướng tốt như số việc làm tăng thêm, GDP tăng ngoài dự kiến hoặc tình hình chính trị ổn định… khi đó giá trị đồng JPY có thể sẽ giữ nguyên hoặc giảm đi.

Từ năm 2003 đến năm 2008, mặc dù tỷ giá trên thị trường quốc tế biến động từng giây từng phút, nhưng nhìn chung đồng USD có xu hướng mất giá so với các loại ngoại tệ mạnh như EUR, GBP, AUD, JPY…

Tuy nhiên, trong những năm qua, tỷ giá USD/VND lại biến động theo chiều hướng ngược lại. Đồng Việt Nam vẫn mất giá so với USD. Trong suy nghĩ của khách hàng cũng như ngân hàng, tỷ giá USD/VND luôn có xu hướng tăng. Điều này tạo ra tâm lý thích nắm giữ USD, mặc dù lăi suất VND thường xuyên cao hơn lăi suất USD.

Có thể bạn quan tâm!

-

Biện Pháp Phòng Ngừa Rủi Ro Hoạt Động Ngoại Bảng.

Biện Pháp Phòng Ngừa Rủi Ro Hoạt Động Ngoại Bảng. -

Đánh Giá Chung Về Các Biện Pháp Phòng Ngừa Rủi Ro Tỷ Giá Hối Đoái Tại Mhb Hn

Đánh Giá Chung Về Các Biện Pháp Phòng Ngừa Rủi Ro Tỷ Giá Hối Đoái Tại Mhb Hn -

Phòng ngừa rủi ro tỷ giá hối đoái ở ngân hàng phát triển nhà đồng bằng sông Cửu Long chi nhánh Hà Nội - 11

Phòng ngừa rủi ro tỷ giá hối đoái ở ngân hàng phát triển nhà đồng bằng sông Cửu Long chi nhánh Hà Nội - 11 -

Cơ Hội Và Thách Thức Đối Với Hoạt Động Phòng Ngừa Rủi Ro Tỷ Giá Hối Đoái Của Mhb Hn Khi Việt Nam Gia Nhập Wto.

Cơ Hội Và Thách Thức Đối Với Hoạt Động Phòng Ngừa Rủi Ro Tỷ Giá Hối Đoái Của Mhb Hn Khi Việt Nam Gia Nhập Wto. -

Phòng ngừa rủi ro tỷ giá hối đoái ở ngân hàng phát triển nhà đồng bằng sông Cửu Long chi nhánh Hà Nội - 14

Phòng ngừa rủi ro tỷ giá hối đoái ở ngân hàng phát triển nhà đồng bằng sông Cửu Long chi nhánh Hà Nội - 14 -

Các Nhân Tố Tác Động Đến Tỷ Giá Hối Đoái

Các Nhân Tố Tác Động Đến Tỷ Giá Hối Đoái

Xem toàn bộ 137 trang tài liệu này.

Việc ưa thích nắm giữ USD của các cá nhân trong nước góp phần tạo ra những “cơn sốt” ảo về ngoại tệ này. Hậu quả là đẩy các doanh nghiệp nhập khẩu vào tình trạng khốn đốn, thường xuyên lo phải đối mặt với rủi ro về tỷ giá. Thực tế có doanh nghiệp nhập khẩu đă phải chịu lỗ hàng tỷ đồng do tỷ giá ngoại tệ tăng ngoài dự kiến. Thậm chí trong lịch sử KDNT tại Việt Nam, có không ít NHTM với đội ngũ cán bộ chuyên nghiệp, trang thiết bị hiện đại nhất trong lĩnh vực KDNT đă có những bài học xương máu về quản trị rủi ro tỷ giá .

Thứ ba, khó khăn khi thực hiện các công cụ phái sinh.

Giao dịch quyền chọn là một công cụ bảo hiểm tỷ giá, đứng trên giác độ là người bảo hiểm, các ngân hàng khi phát hành hợp đồng quyền chọn rất cần có số đông khách hàng để có thể làm trung gian cân đối hay điều hoà rủi ro giữa những người ký kết hợp đồng quyền chọn với ngân hàng. Trên thực tế, số lượng khách

hàng tham gia nghiệp vụ này quá ít mà chủ yếu là lách luật khi tỷ giá USD trên thị trường thường xuyên được mua bán với tỷ giá cao hơn tỷ giá trần theo quy định của Ngân hàng nhà nước. Để phục vụ nhu cầu mua bán của khách hàng và đồng thời cũng là để duy trì hoạt động KDNT của mình, các NHTM phải tìm mọi cách “lách” giá, nghĩa là mua bán ngoại tệ USD cao hơn tỷ giá trần được phép của NHNN thông qua một số các công cụ phái sinh như kỳ hạn, option… Tuy nhiên, ngày 18/03/2009, NHNN cũng đă có văn bản số 1819/NHNN-QLNH cấm thực hiện nghiệp vụ quyền chọn để hạn chế việc lách tỉ giá.

Thứ tư, cạnh tranh gay gắt giữa các Ngân hàng thương mại.

Các ngân hàng thương mại trong và ngoài nước tìm mọi cách lôi kéo khách hàng sử dụng dịch vụ của ngân hàng mình. Một số khách hàng có nhu cầu mua bán ngoại tệ lớn, thường được các ngân hàng săn đón. Thậm chí có ngân hàng chấp nhận mua bán với khách hàng mà họ cho là tiềm năng với giá phi thị trường để kéo khách hàng về phía mình để sau đó họ có thể chào bán cho khách này những dịch vụ khác. MHB HN đă từng gặp trường hợp khách hàng cùng lúc gọi điện cho ba hoặc bốn ngân hàng một lúc để hỏi giá (đấu giá) nếu ngân hàng nào chào với tỷ giá tốt nhất họ sẽ xác nhận mua hoặc bán với ngân hàng đó. Trong khi tỷ giá các loại ngoại tệ trên thị trường có thể biến động từng giây và việc găm giữ ngoại tệ, gây tăng giá ảo là hoàn toàn có thể xẩy ra. Khả năng gặp phải rủi ro về tỷ giá trong trường hợp này rất cao.

Chương 3: Một số giải pháp nhằm nâng cao hiệu quả phòng ngừa rủi ro tỷ giá cho MHB HN

3.1. Cam kết của Việt Nam trong lĩnh vực ngân hàng khi gia nhập WTO

1) Về dịch vụ Ngân hàng, Việt Nam cam kết thực hiện các ngành:

- Dịch vụ nhận tiền gửi (nhận tiền gửi và các khoản phải trả khác từ công chúng);

- Dịch vụ cho vay (cho vay dưới tất cả các hình thức bao gồm tín dụng tiêu dùng, tín dụng cầm cố thế chấp, bao thanh toán và tài trợ thương mại);

- Dịch vụ thuê mua tài chính;

- Dịch vụ thanh toán (tất các các dịch vụ thanh toán và chuyển tiền, bao gồm thẻ tín dụng, thẻ thanh toán và thẻ nợ, séc du lịch và hối phiếu ngân hàng); Bảo lãnh và cam kết; Kinh doanh trên tài khoản của mình hoặc của khách hàng, tại Sở giao dịch, trên thị trường giao dịch thoả thuận hoặc bằng cách khác, các loại: Công cụ thị trường tiền tệ (séc, hối phiếu, chứng chỉ tiền gửi), ngoại hối, công cụ tỷ giá và lãi suất bao gồm các sản phẩm như hợp đồng hoán đổi, hợp đồng kỳ hạn, vàng khối

- Môi giới tiền tệ

- Quản lý tài sản: quản lý tiền mặt hoặc danh mục đầu tư, mọi hình thức quản lý đầu tư tập trung, quản lý quỹ hưu trí, các dịch vụ lưu ký và tín thác.

- Các dịch vụ thanh toán và bù trừ tài sản tài chính: bao gồm chứng khoán, các sản phẩm phái sinh và công cụ chuyển nhượng khác.

- Cung cấp và chuyển thông tin tài chính, dữ liệu tài chính cũng như các phần mềm liên quan của các nhà cung cấp các dịch vụ tài chính khác.

2) Ngân hàng nước ngoài không có hiện diện thương mại tại Việt Nam chỉ được cung cấp cho khách hàng Việt Nam các dịch vụ sau:

- Cung cấp thông tin tài chính

- Xử lý dữ liệu tài chính

- Tư vấn, môi giới, phân tích tín dụng

- Nghiên cứu và tư vấn về đầu tư, danh mục đầu tư, mua lại, tái cơ cấu và chiến lược doanh nghiệp.

3) Cam kết về việc thành lập ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài tại Việt Nam

- Về việc thành lập liên doanh: Việt Nam cam kết cho phép thành lập ngân hàng liên doanh tại Việt Nam ngay từ thời điểm gia nhập WTO (11/1/2007) với điều kiện: Phía nước ngoài tham gia liên doanh phải là ngân hàng thương mại có tổng tài sản có trên 10 tỷ Đô la Mỹ vào cuối năm liền trước thời điểm nộp đơn xin thành lập liên doanh tại Việt Nam và phần vốn góp của phía nước ngoài trong ngân hàng liên doanh không vượt quá 50% vốn điều lệ.

- Về việc thành lập ngân hàng 100% vốn nước ngoài: Việt Nam cam kết cho phép thành lập ngân hàng 100% vốn nước ngoài kể từ ngày 01/04/2007 với điều kiện ngân hàng nước ngoài là chủ đầu tư phải là ngân hàng thương mại có tổng tài sản trên 10 tỷ Đô la Mỹ vào cuối năm liền trước thời điểm nộp đơn xin thành lập ngân hàng tại Việt Nam.

4) Cam kết về việc thành lập công ty tài chính, công ty cho thuê tài chính có vốn đầu tư nước ngoài tại Việt Nam

Điều kiện chung: Việt Nam cho phép thành lập các công ty tài chính, công ty cho thuê tài chính có vốn đầu tư nước ngoài ở Việt Nam với điều kiện:

- Công ty mẹ phải có tổng tài sản trên 10 tỷ Đô la Mỹ vào cuối năm trước thời điểm nộp đơn xin thành lập công ty tại Việt Nam

- Tuân thủ các điều kiện kỹ thuật áp dụng chung theo quy định pháp luật tại Việt Nam.

Điều kiện riêng:

- Đối với công ty tài chính: Việt Nam cam kết cho phép thành lập công ty tài chính liên doanh, công ty tài chính 100% vốn nước ngoài với điều kiện phía nước ngoài phải là các ngân hàng thương mại nước ngoài hoặc công ty tài chính nước ngoài.

- Đối với công ty cho thuê tài chính: Việt Nam cam kết cho phép thành lập công ty cho thuê tài chính liên doanh, công ty cho thuê tài chính 100% vốn nước ngoài với điều kiện phía nước ngoài phải là các ngân hàng thương mại nước ngoài, công ty tài chính nước ngoài hoặc công ty cho thuê tài chính nước ngoài.

5) Cam kết về việc Tổ chức tài chính nước ngoài được thành lập chi nhánh tại Việt Nam

Đối với chi nhánh ngân hàng thương mại nước ngoài:Việt Nam cam kết cho phép các ngân hàng thương mại nước ngoài được thành lập chi nhánh tại Việt Nam với điều kiện:

- Ngân hàng mẹ có tổng tài sản trên 20 tỷ Đô la Mỹ vào cuối năm liền trước thời điểm nộp đơn xin lập chi nhánh ở Việt Nam.

- Chi nhánh được thành lập phải chịu các hạn chế trong hoạt động của mình

- Chi nhánh phải tuân thủ các điều kiện khác về mặt kỹ thuật theo quy định của pháp luật Việt Nam (áp dụng chung cho cả ngân hàng trong nước và ngân hàng nước ngoài)

- Đối với chi nhánh công ty tài chính, chi nhánh công ty cho thuê tài chính tại Việt nam: Việt Nam chưa cam kết gì về việc thành lập chi nhánh công ty tài chính, chi nhánh công ty cho thuê tài chính nước ngoài tại Việt Nam. Vì vậy, việc cho phép thành lập chi nhánh các công ty này tại Việt Nam hoàn toàn phụ thuộc vào chính sách và pháp luật liên quan của Việt Nam trong từng thời kỳ.

6) Cam kết về việc thành lập Văn phòng đại diện của ngân hàng thương mại, công ty tài chính, công ty cho thuê tài chính nước ngoài tại Việt Nam:

Việt Nam cam kết cho phép các tổ chức tài chính nước ngoài (ngân hàng thương mại, công ty tài chính, công ty cho thuê tài chính) được mở Văn phòng đại diện tại Việt Nam. Văn phòng đại diện không được phép tiến hành các hoạt động thương mại sinh lời trực tiếp.

7) Cam kết về thời hạn hoạt động tối đa của các tổ chức tín dụng FDI ở Việt Nam

Trong WTO, Việt Nam không cam kết về thời hạn hoạt động của các loại hình tổ chức tín dụng. Như vậy, Việt Nam có quyền tự do quy định về thời hạn này. Theo pháp luật Việt Nam hiện hành:

- Ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài không quá 99 năm;

- Chi nhánh của ngân hàng nước ngoài: không vượt quá thời hạn hoạt động của ngân hàng mẹ và không quá 99 năm;

- Văn phòng đại diện của ngân hàng nước ngoài: không vượt quá thời hạn hoạt động của ngân hàng mẹ;

- Công ty tài chính liên doanh, công ty tài chính 100% vốn nước ngoài, công ty cho thuê tài chính liên doanh, công ty cho thuê tài chính 100% vốn nước ngoài: 50 năm.

- Thời hạn hoạt động cụ thể được quy định trong giấy phép được cấp và có thể được gia hạn theo yêu cầu (thời hạn gia hạn không vượt quá thời hạn hoạt động trước đó được quy định trong giấy phép)

8) Cam kết về việc Ngân hàng nước ngoài có thể thiết lập các máy rút tiền tự động , phát hành thẻ tín dụng tại Việt Nam.

Theo cam kết gia nhập WTO của Việt Nam, các ngân hàng nước ngoài được hưởng đối xử tối huệ quốc và đối xử quốc gia đầy đủ, tức là các ngân hàng này có quyền thiết lập và vận hành các máy rút tiền tự động (ATM) như các ngân hàng Việt Nam. Hiện nay, đối với các ngân hàng Việt Nam, không có hạn chế số lượng các máy rút tiền tự động mà các ngân hàng này được phép lắp đặt.

Các tổ chức tín dụng nước ngoài cũng được phép phát hành thẻ tín dụng tại Việt Nam như các ngân hàng Việt Nam.

9) Việt Nam có thể áp dụng các hạn chế đối với đầu tư nước ngoài trong dịch vụ tài chính – ngân hàng ngoài các hạn chế theo cam kết.

Do tính đặc thù và tầm quan trọng của dịch vụ tài chính đối với toàn bộ nền kinh tế quốc dân, đối với các nhà đầu tư, đối với người gửi tiền… WTO cho phép các nước thành viên được áp dụng các biện pháp khác vì lý do thận trọng, đảm bảo sự ổn định của hệ thống tài chính. Do đó, ngoài các hạn chế về hình thức pháp nhân, về vốn, về lĩnh vực hoạt động đối với chi nhánh… đối với nhà đầu tư nước ngoài (đã nêu ở phần 1: cam kết về dịch vụ ngân hàng), Việt Nam có thể xem xét và áp dụng bổ sung các biện pháp mang tính hạn chế, kiểm soát chặt chẽ nhằm mục tiêu thận trọng. Ví dụ: yêu cầu về tỷ lệ dự trữ bắt buộc, yêu cầu về vốn đối với việc thành lập chi nhánh, ngân hàng liên doanh, yêu cầu về điều kiện vật chất, kỹ thuật, nhân lực… Các tiêu chí này chỉ được áp dụng trên