- Lựa chọn đối tác và mô hình bancassurance phù hợp : Việc lưạ chọn đối tác chiến lược thường nhắm đến các nhà bảo hiểm bản địa để tránh các vấn đề liên quan đến rào cản gia nhập thị trường cũng như là tận dụng tối đa mối quan hệ của các ngân hàng và doanh nghiệp bảo hiểm nội địa.

CHƯƠNG 2: THỰC TRẠNG HOẠT ĐỘNG BANCASSURANCE TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN ĐẠI CHÚNG VIỆT NAM

2.1. Khái quát về hoạt động kinh doanh tại Ngân hàng TMCP Đại chúng

Việt Nam

2.1.1. Lịch sử hình thành và phát triển

Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) được thành lập ngày 16/09/2013 trên cơ sở hợp nhất giữa Tổng công ty Tài chính cổ phần Dầu khí Việt Nam (PVFC) và Ngân hàng TMCP Phương Tây (WesternBank). Ngày 01/10/2013, PVcomBank chính thức hoạt động với vốn điều lệ 9000 tỷ đồng và tổng tài sản đạt hơn 100.000 tỷ đồng. Đến nay, PVcomBank đã phát triển mạng lưới lên đến 109 điểm giao dịch, tại 28 tỉnh, thành phố trải dài Bắc, Trung, Nam với đội ngũ hơn 4000 cán bộ nhân viên, tổng tài sản đạt gần 200.000 tỷ đồng.

DẤU MỐC LỊCH SỬ

Năm 1988: Thành lập Ngân hàng Thương mại Cổ phần Phương Tây (Western Bank).

Năm 2000: Thành lập Công ty Tài chính Dầu khí (PVFC).

Năm 2013: Hợp nhất PVFC và Western Bank, thành lập Ngân hàng Thương mại Cổ phần Đại Chúng Việt Nam (PVcomBank).

Năm 2016: Ngân hàng có chiến dịch truyền thông và Website sáng tạo hiệu quả nhất 2016 (ABF); Ngân hàng bán lẻ đổi mới hiệu quả nhất 2016 (IFM).

Năm 2015: Ngân hàng có sản phẩm mobile banking và giải pháp corebanking sáng tạo hiệu quả 2015 (ABF); Ngân hàng tài trợ thương mại tốt nhất 2015 (IFM); Ngân hàng bán lẻ đổi mới hiệu quả nhất 2015 (IFM).

Năm 2018: VNR Top 500 Doanh nghiệp lớn nhất & tăng trưởng nhanh nhất Việt Nam năm 2018 (VNR500); Ngân hàng đồng hành cùng doanh nghiệp vừa và nhỏ, siêu nhỏ năm 2018 (VNBA); Ngân hàng có sản phẩm Tài trợ thương mại tốt nhất Việt Nam năm 2018 (GBAF); Ngân hàng có sản phẩm cho vay Doanh nghiệp nhỏ và vừa tốt nhất Việt Nam năm 2018 (IBM); Ngân hàng có SP Online Banking sáng tạo hiệu quả nhất Việt Nam năm 2018 (IFM).

Năm 2019: Ngân hàng có ứng dụng thanh toán di động phát triển nhất Việt Nam 2019 (IFM); Ngân hàng có môi trường làm việc tốt nhất Việt Nam 2019 (IFM); Ngân hàng có sản phẩm cho vay Doanh nghiệp nhỏ và vừa tốt nhất Việt Nam - 2019 (IBM); Ngân hàng có sản phẩm thẻ tín dụng sáng tạo hiệu quả 2019 (ABF); Ngân hàng có sản phẩm tín dụng cá nhân mới tiêu biểu 2019 (ABF); Ngân hàng có giải pháp quản lý dòng tiền mặt doanh nghiệp hiệu quả 2019 (ABF).

Năm 2020:

Thẻ tín dụng sáng tạo đột phá năm 2020 - ABF

Ngân hàng có sản phẩn tiền gửi chuyên biệt tốt nhất Việt Nam 2020 - IFM Top 500 doanh nghiệp tăng trưởng nhanh nhất Việt Nam - Fast 500 - Công ty

CP Báo cáo đánh giá Việt Nam

Ngân hàng số sáng tạo nhất 2020 - GBO Thẻ tín dụng tốt nhất 2020 - FDM

Năm 2021:

Ngân hàng có sản phẩm Tài trợ thương mại tốt nhất Việt Nam 2021 - FDM

Ngân hàng có dịch vụ Thẻ tốt nhất Việt Nam 2021 - IFM

Ngân hàng có Chất lượng Dịch vụ tốt nhất Việt Nam 2021 - FDM Ngân hàng có các giải pháp Tiết kiệm tốt nhất Việt Nam 2021 - GBAF

Ngân hàng có dịch vụ Tài khoản thanh toán cá nhân tốt nhất Việt Nam 2021 - IFM Ngân hàng có sản phẩm Thẻ ưu đãi sáng tạo nhất Việt Nam 2021 - IFM

Top 500 doanh nghiệp tăng trưởng nhanh nhất Việt Nam - VNR Top 100 thương hiệu mạnh Việt Nam - TC Kinh tế Việt Nam Ngân hàng số tốt nhất Việt Nam - TGD

Nơi làm việc tốt nhất châu Á - HR Asia

Với nguồn nhân lực chất lượng cao và bề dày kinh nghiệm, PVcomBank đang cung cấp các sản phẩm dịch vụ tài chính đa dạng, đáp ứng đầy đủ nhu cầu của khách hàng tổ chức và cá nhân. Trong thời gian qua, PVcomBank đã và đang là một

trong những ngân hàng đi đầu trong việc ứng dụng số hóa nhằm đẩy mạnh phát triển các sản phẩm dịch vụ ưu việt, hướng tới mục tiêu nâng cao trải nghiệm, mang đến cho khách hàng những dấu ấn khác biệt trong sử dụng dịch vụ. Mỗi sản phẩm tài chính của PVcomBank luôn đồng hành với hàng triệu cá nhân và doanh nghiệp trong từng giai đoạn của cuộc đời, nhân lên những giá trị về tài chính, đồng thời lan tỏa nhiều niềm vui cho khách hàng.

Với khẩu hiệu hành động “Ngân hàng không khoảng cách”, PVcomBank luôn hướng tới việc xây dựng hình ảnh một Ngân hàng thân thiện, tận tụy, vì sự thành công của khách hàng. Chúng tôi cam kết sẽ trở thành Ngân hàng chuẩn mực trong cung cấp dịch vụ; với phong cách chuyên nghiệp, lấy lợi ích của khách hàng - đối tác làm mục tiêu hành động, đồng thời thực hiện tốt trách nhiệm xã hội của doanh nghiệp, mang lại lợi ích cho cán bộ nhân viên, cộng đồng xã hội và gia tăng giá trị cho cổ đông.

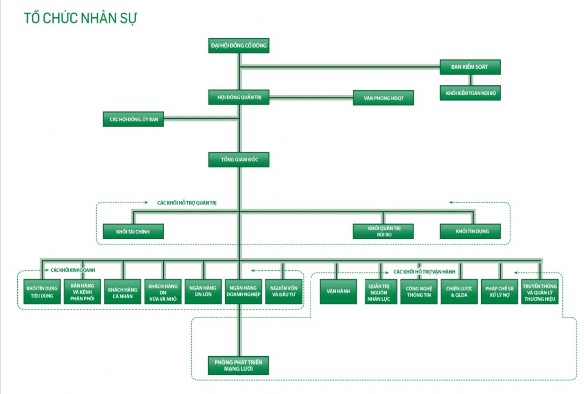

2.1.2. Cơ cấu tổ chức chức năng, nhiệm vụ của từng khối, phòng ban

Sơ đồ 2.1: Cơ cấu tổ chức của PVcomBank

Nguồn: PVcomBank.com.vn

2.1.3. Kết quả hoạt động kinh doanh của Ngân hàng giai đoạn 2019-2021

2.1.3.1. Hoạt động huy động vốn

Nguồn vốn là yếu tố quyết định đến sự tồn tại và phát triển. Nguồn vốn còn ảnh hưởng lớn đến khả năng cạnh tranh và lợi thế cạnh tranh của các NHTM. Mặt khác, các NHTM hiện nay hoạt động đòi hỏi phải có hiệu quả cao, chính vì vậy ngân hàng chú trọng tới việc nâng cấp mạng lưới Phòng giao dịch để thu hút nguồn vốn ổn định, vững chắc. PVcomBank đã tăng cường các hoạt động như hội nghị khách hàng, tuyên truyền để thu hút các nguồn vốn mang tính ổn định. Ngân hàng cũng tăng cường thiết lập các mối quan hệ thu - chi tiền mặt tại chỗ với các tổ chức, đơn vị kinh tế có khả năng tài chính lớn tại địa phương... Bên cạnh đó PVcomBank còn thu hút nguồn vốn nhàn rỗi từ mọi tầng lớp dân cư bằng các chương trình khuyến mại cho khách hàng.

Bảng 2.1: Tình hình huy động vốn của PVcomBank giai đoạn 2019 -2021

Đơn vị: Tỷ đồng

Năm 2019 | Năm 2020 | Năm 2021 | Chênh lệch 2020/2019 | Chênh lệch 2021/2020 | ||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ lệ % | Số tiền | Tỷ lệ % | |

Nguồn vốn huy động | 152.131 | 100 | 172.438 | 100 | 199.655 | 100 | 20.307 | 13,3 | 27.217 | 15,8 |

1. Tiền gửi tổ chức kinh tế | 84.676 | 55,66 | 85.874 | 49,80 | 122.389 | 61,3 | 1.198 | 1,4 | 36.514 | 42,5 |

+ Không kỳ hạn | 29.975 | 35,40 | 31.945 | 37,20 | 43.815 | 35,8 | 1.970 | 6,6 | 11.870 | 37,2 |

+ Có kỳ hạn | 54.701 | 64,60 | 53.929 | 62,80 | 78.573 | 64,2 | (772) | (1,4) | 24.644 | 45,7 |

2. Huy động dân cư | 67.455 | 44,34 | 86.564 | 50,20 | 77.266 | 38,7 | 19.109 | 28,3 | (9.297) | (10,7) |

2.1 Tiết kiệm | 57.741 | 85,60 | 71.675 | 82,80 | 67.685 | 87,6 | 13.934 | 24,1 | (3.989) | (5,6) |

+ Không kỳ hạn | 16.110 | 27,90 | 25.588 | 35,70 | 26.194 | 38,7 | 9.478 | 58,8 | 606 | 2,4 |

+ Có kỳ hạn | 41.632 | 72,10 | 46.087 | 64,30 | 41.491 | 61,3 | 4.455 | 10,7 | (4.596) | (10,0) |

2.2 Giấy tờ có giá | 9.714 | 14,40 | 14.889 | 17,20 | 9.581 | 12,4 | 5.175 | 53,3 | (5.308) | (35,7) |

Có thể bạn quan tâm!

-

Đối Với Cơ Quan Quản Lý Nhà Nước

Đối Với Cơ Quan Quản Lý Nhà Nước -

Phát Triển Hoạt Động Bancassurance Tại Ngân Hàng Thương Mại

Phát Triển Hoạt Động Bancassurance Tại Ngân Hàng Thương Mại -

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Bancassurance Tại Các Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Bancassurance Tại Các Ngân Hàng Thương Mại -

Thực Trạng Phát Triển Hoạt Động Bancassurance Tại Ngân Hàng Tmcp Đại Chúng Việt Nam

Thực Trạng Phát Triển Hoạt Động Bancassurance Tại Ngân Hàng Tmcp Đại Chúng Việt Nam -

Tổng Hợp Doanh Thu Phí Bảo Hiểm Toàn Ngân Hàng Phân Theo Nguồn Gốc Rủi Ro Được Bảo Hiểm

Tổng Hợp Doanh Thu Phí Bảo Hiểm Toàn Ngân Hàng Phân Theo Nguồn Gốc Rủi Ro Được Bảo Hiểm -

Số Lượng Sản Phẩm Bancassurance Tại Pvcombank Qua Các Năm

Số Lượng Sản Phẩm Bancassurance Tại Pvcombank Qua Các Năm

Xem toàn bộ 121 trang tài liệu này.

(Nguồn: Báo cáo kết quả huy động vốn giai đoạn 2019-2021)

Hiện tại, PVcomBank cung cấp nhiều sản phẩm tiết kiệm với mức lãi suất và điều kiện đa dạng, hướng đến các đối tượng có nhu cầu khác nhau về thời hạn gửi, lãi suất, mục đích gửi... Tiết kiệm bảo toàn Thịnh Vượng (hỗ trợ khách hàng nhằm bảo toàn lãi suất trước những biến động điều chỉnh lãi suất trên thị trường Tài chính), Tiết kiệm trả lãi trước, tiết kiệm lĩnh lãi định kỳ, tiết kiệm thường trả lãi cuối kỳ, tiết kiệm gửi góp linh hoạt - Easy Savings (kênh gửi tiền đa dạng, gửi góp linh hoạt và sinh lời hiệu quả cho các khoản tiền nhỏ nhàn rỗi), tiết kiệm kỳ hạn ngày, chứng chỉ tiền gửi dài hạn ghi danh (sản phẩm có lãi suất cạnh tranh trên thị trường).

Bên cạnh đó là các sản phẩm tiết kiệm trực tuyến (cho phép khách hàng gửi tiết kiệm, tất toán mọi lúc, mọi nơi qua Internet hoặc điện thoại di động mà không phải trực tiếp tới quầy giao dịch với lãi suất cạnh tranh).

Nguồn vốn huy động giai đoạn 2019 - 2021 của Khối KHCN PVcomBank tăng mạnh qua các năm. Huy động khách hàng năm 2019 đạt 67.455 tỷ đồng. Đến năm 2020, giá trị vốn huy động từ khách hàng là đạt mức 86.564 tỷ đồng, tăng 28,3

% so với năm 2019. Đến năm 2021, lại sụt giảm chỉ còn 77.266 tỷ đồng, tương ứng giảm 10,7% so với năm 2020, giảm 9.297 tỷ đồng. Điều này chưa hẳn không tốt bởi lẽ không có nghĩa huy động từ khách hàng cá nhân có dấu hiệu đi xuống mà do giá trị vốn huy động từ tổ chức kinh tế và các đối tượng khác tăng mạnh mẽ trong năm vừa qua. Nguồn vốn huy động chủ yếu đến từ tăng trưởng tiền gửi bằng VND và Nhưng xét về tổng giá trị huy động vốn thì vẫn bền vững qua các năm, góp phần xây dựng cân đối kế toán an toàn và vững mạnh cho PVcomBank.

Xét về kỳ hạn, tiền gửi có kỳ hạn chiếm trên 60% tổng số dư tiền gửi của khách hàng trong 3 năm qua, tiền gửi không kỳ hạn chỉ chiếm khoảng 40% và chủ yếu là tiền VND. Cụ thể, năm 2019, tiền gửi không kỳ hạn chiếm 28% tổng tiền gửi khách hàng trong khi tiền gửi có kỳ hạn chiếm 72%. Năm 2020, các chỉ tiêu này lần lượt là 35,7% và 64,3%; năm 2021 là 38,7% và 61,3%.

PVcomBank đã và đang triển khai nhiều biện pháp nhằm tăng tỷ trọng tiền gửi không kỳ hạn. Do vậy, dù còn ở mức khá khiêm tốn, số dư tiền gửi không kỳ hạn

cũng đã có sự tăng trưởng đáng kể trong năm 2021 (tăng 2,4% hay 606 tỷ so với năm 2020).

Nhìn chung trong giai đoạn 2019-2021, tình hình huy động vốn có nhiều biến động. Tuy nhiên các hình thức huy động vốn truyền thống của PVcomBank luôn có mức tăng cao và khá ổn định. Cho thấy được niềm tin của các thành phần kinh tế trong xã hội đối với PVcomBank luôn được giữ vững. Nguồn vốn tự huy động của PVcomBank năm 2021 tăng 15,8% so với năm 2020, đây là mức tăng trưởng cao nhất trong vòng 5 năm trở lại đây. Hầu như nguồn tiền huy động này được ngân hàng triển khai từ nguồn tiền huy động dân cư. Ngoài ra, dựa vào bảng trên ta có thể thấy rằng: tỷ trọng tiền gửi không kỳ hạn tăng cao. Nguyên nhân là do nhu cầu thanh toán của khách hàng được mở rộng. Đây là tiền đề thúc đẩy khối ngành dịch vụ ngân hàng phát triển.

2.1.3.2. Hoạt động tín dụng

Bảng 2.2: Tình hình hoạt động cho vay của PVcomBank giai đoạn 2019- 2021

Đơn vị: Tỷ đồng

Năm 2019 | Năm 2020 | Năm 2021 | 2020/2019 | 2021/2020 | ||||||

Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | Tỷ lệ % | Số tiền | Tỷ lệ % | |

Phân theo kỳ hạn vay | 109.600 | 100% | 144.673 | 100% | 182.666 | 100% | 35.073 | 32,0 | 37.993 | 26,3 |

+ Ngắn hạn | 51.775 | 47,24% | 79.570 | 55% | 114.166 | 62,50% | 27.795 | 53,7 | 34.596 | 43,5 |

+ Trung, dài hạn | 57.825 | 52,76% | 65.103 | 45% | 68.500 | 37,50% | 7.278 | 12,6 | 3.397 | 5,2 |

(Nguồn: Báo cáo dư nợ tín dụng của PVcomBank giai đoạn 2019-2021)

Qua một thời gian cho vay, kết quả khả quan, dự nợ tăng nhanh, chất lượng tín dụng đảm bảo. Khả năng cung cấp vốn, cho vay các doanh nghiệp hay các dự án đầu tư trở nên tốt hơn. Dựa vào bảng trên ta có thể thấy được hoạt động cho vay của PVcomBank trong 3 năm gần đây có mức tăng nhanh. Năm 2020, tổng dư nợ tăng 32% so với năm 2019, đến năm 2021 thì tăng 26,3%. Do tính cạnh tranh giữa các ngân hàng ngày càng tăng nên PVcomBank gặp nhiều khó khăn, vì vậy tổng dư nợ có mức tăng nhưng mức tăng năm 2021 lại giảm so với năm 2020.

2.1.3.3. Kết quả kinh doanh

Bảng 2.3: Kết quả hoạt động kinh doanh của PVcomBank năm 2019 - 2021

Đơn vị: Tỷ đồng

Năm 2019 | Năm 2020 | Năm 2021 | Chênh lệch 2020/2019 | Chênh lệch 2021/2020 | |||

Số tiền | Số tiền | Số tiền | Số tiền | tỷ lệ | Số tiền | Tỷ lệ | |

Tổng thu nhập | 20.480 | 25.631 | 34.133 | 5.151 | 25,2 | 8.502 | 33,2 |

Tổng chi phí | 16.616 | 21.696 | 27.693 | 5.080 | 30,6 | 5.997 | 27,6 |

Tổng lợi nhuận | 3.864 | 3.935 | 6.440 | 71 | 1,8 | 2.505 | 63,7 |

(Nguồn: Báo cáo kết quả kinh doanh của PVcomBank giai đoạn 2019 - 2021)

Theo như số liệu từ bảng cân đối kế toán cũng như báo cáo kết quả hoạt động kinh doanh của ngân hàng có thể cho thấy tình hình kinh doanh của PVcomBank đang tăng trưởng nhanh hơn so với những năm trước.

Những năm trở lại đây, mặc dù tình hình kinh tế vẫn chưa thực sự thuận lợi cho ngành ngân hàng qua nhiều biến động phức tạp về lãi suất và tỷ giá, nhưng PVcomBank cũng đó đạt được những kết quả kinh doanh khá tốt. Đến cuối năm 2020, tổng thu nhập đạt 25.631 tỷ đồng, tăng 5.151 tỷ đồng, tương ứng tăng 25,2% so với năm 2019. Đến cuối năm 2021, Tổng thu nhập đạt 34.133 tỷ đồng, mức tăng

8.502 tỷ đồng tương đương với 33,2% so với năm 2020.