Việc phát hành TPCP theo phương thức riêng lẻ chủ yếu được thực hiện trong giai đoạn trước năm 2000, phát hành thông qua KBNN và NHNN. Hình thức phát hành này đã đáp ứng được nhiệm vụ huy động vốn trong giai đoạn đầu khi thị trường vốn chưa phát triển nhưng nó cũng bộc lộ những hạn chế nhất định như: khối lượng huy động thấp, kỳ hạn ngắn (chủ yếu kỳ hạn dưới 3 năm) không phù hợp với nhu cầu sử dụng vốn... Từ năm 2000, sau khi Trung tâm giao dịch chứng khoán đi vào hoạt động, phương thức bán lẻ dần thu hẹp. Thực tế như năm 2018, tổng khối lượng trái phiếu Chính phủ phát hành là 196.797 tỷ đồng, trong đó phát hành theo phương thức đầu thầu là 165.797 tỷ đồng, phát hành theo hình thức riêng lẻ là 31.000 tỷ đồng cho Bảo hiểm xã hội, chiếm khoảng 15% trên tổng khối lượng TPCP phát hành.

2.2.4. Quy định pháp luật Việt Nam về hoạt động phát hành trái phiếu Chính phủ ra nước ngoài và phát hành trái phiếu Chính phủ bằng ngoại tệ

* Phát hành TPCP bằng ngoại tệ

Nghị định 141/2003/NĐ-CP quy định về việc phát hành TPCP, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương đã cung cấp một kênh huy động vốn mới cho Chính phủ, đó là phát hành TPCP bằng đồng ngoại tệ. Phát hành TPCP bằng ngoại tệ trên thị trường vốn trong nước với mục đích huy động vốn là đầu tư cho các dự án trọng điểm và bù đắp bội chi NSNN, đồng tiền phát hành và thanh toán là đồng đô la Mỹ. Các trái phiếu được phát hành theo hình thức này có kỳ hạn từ một năm trở lên và được phát hành bằng phương thức bảo lãnh, đấu thầu hoặc bán lẻ thông qua kho bạc nhà nước. TPCP phát hành bằng ngoại tệ được niêm yết giao dịch trên Sở Giao dịch Chứng khoán.

Ngày 12/3/2009, Bộ Tài chính đã ban hành Quyết định số 505/QĐ-

BTC về việc phát hành trái phiếu đợt một năm 2009. Ngày 20/3/2009, Trung tâm giao dịch chứng khoán Hà Nội thông báo đã đấu thầu thành công 100 triệu USD trái phiếu Chính phủ bằng ngoại tệ đầu tiên tại thị trường tài chính nội địa [33].

Trái phiếu có mệnh giá bằng ngoại tệ sẽ huy động được nguồn ngoại tệ nhàn rỗi trong dân cư với chi phí thấp hơn so với việc phát hành trái phiếu Chính phủ ra nước ngoài, đồng thời cũng góp phần vào việc làm phong phú hơn hàng hóa trên thị trường mà còn giúp thu hút thêm nhà đầu tư nước ngoài tham gia. Tuy nhiên, việc phát hành trái phiếu có mệnh giá bằng ngoại tệ cần tính toán kỹ khối lượng phát hành để tránh ảnh hưởng đến mục tiêu chống đô la hoá nền kinh tế.

* Phát hành trái phiếu Chính phủ quốc tế

Trái phiếu Chính phủ quốc tế được phát hành khi TPCP bằng đồng ngoại tệ trong nước không thu hút đủ vốn cho NSNN. Việc phát hành TPCP quốc tế có tác động làm tăng cung ngoại tệ, góp phần cải thiện cán cân thanh toán quốc tế, giảm áp lực lên tỷ giá hối đoái và ổn định kinh tế vĩ mô.

Trên cơ sở Luật quản lý nợ công số 20/2017/QH 14 ngày 23/11/2017, Chính phủ đã ban hành Nghị định số 95/2018/NĐ-CP ngày 30/6/2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán. Trong đó, Chương 3 quy định về phát hành và giao dịch trái phiếu Chính phủ trên thị trường vốn quốc tế.

Nghị định nêu rõ, căn cứ kế hoạch vay, trả nợ công 5 năm, chương trình quản lý nợ công 3 năm, dự toán ngân sách hàng năm, kế hoạch vay, trả nợ công hàng năm, tình hình thị trường tài chính quốc tế, Bộ Tài chính xây dựng Đề án phát hành trái phiếu quốc tế trình Chính phủ phê duyệt chủ trương phát hành. Chính phủ ban hành nghị quyết phê duyệt chủ trương phát hành trái phiếu quốc tế trên cơ sở đề án phát hành trái phiếu quốc tế.

Căn cứ chủ trương phát hành trái phiếu quốc tế được Chính phủ phê duyệt, Thủ tướng Chính phủ ban hành quyết định về việc phát hành trái phiếu quốc tế cho từng lần phát hành.

Bộ Tài chính chủ trì, phối hợp với các bộ, ngành và các tổ chức liên quan tổ chức phát hành trái phiếu theo chủ trương được Chính phủ phê duyệt và quyết định của Thủ tướng Chính phủ đối với từng lần phát hành.

Căn cứ tình hình thực tế và các quy định pháp luật có liên quan, Bộ Tài chính tổ chức phát hành trái phiếu theo một số bước cơ bản: Lựa chọn các tổ chức hoặc tổ hợp quản lý phát hành; Lựa chọn tư vấn pháp lý; Chuẩn bị hồ sơ phát hành; Đánh giá xếp hạng tín nhiệm quốc gia; Tổ chức quảng bá; Tổ chức phát hành; Tiếp nhận vốn; Hoàn tất giao dịch phát hành.

Trên thực tế, Việt Nam đã trải qua 3 lần Chính phủ phát hành trái phiếu quốc tế thành công [55]. Lần đầu tiên, Việt Nam phát hành trái phiếu quốc tế của Chính phủ Việt Nam tại thị trường chứng khoán New York vào ngày 27/10/2005. Số lượng TPCP Việt Nam dự định phát hành ban đầu là 500 triệu USD, nhưng ngay ngày đầu tiên, số lượng các nhà đầu tư đặt mua đã đạt khoảng 1 tỷ USD, gấp 2 lần số lượng TPCP Việt Nam định phát hành. Chính phủ đã quyết định tăng khối lượng phát hành thêm 250 triệu USD, nâng tổng số phát hành lên tới 750 triệu USD, trái phiếu có thời hạn là 10 năm.

Lần thứ hai, Việt Nam phát hành trái phiếu quốc tế tại thị trường chứng khoán New York vào ngày 25/01/2010. Tổng giá trị trái phiếu quốc tế phát hành là 1 tỷ USD, kỳ hạn 10 năm.

Ngày 7/11/2014, Việt Nam phát hành lần thứ ba trái phiếu quốc tế tại thị trường chứng khoán New York với tổng khối lượng phát hành là 1 tỷ USD, kỳ hạn 10 năm.

Bảng 2.1: Cơ cấu Nhà đầu tư trong các lần phát hành trái phiếu quốc tế của Việt Nam

Lần 1 (27/10/2005) | Lần 2 (25/1/2010) | Lần 3 (7/11/2014) | |

Quỹ đầu tư tài chính | 51% | 73% | 84% |

Ngân hàng | 25% | 10% | 12% |

Công ty bảo hiểm | 17% | 10% | 4% |

Các tổ chức tài chính khác | 7% | 7% | - |

Có thể bạn quan tâm!

-

Quá Trình Hình Thành Và Phát Triển Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M

Quá Trình Hình Thành Và Phát Triển Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M -

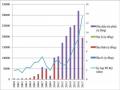

Cơ Sở Nhà Đầu Tư Trên Thị Trường Tpcp Giai Đoạn 2011-2018

Cơ Sở Nhà Đầu Tư Trên Thị Trường Tpcp Giai Đoạn 2011-2018 -

Quy Định Pháp Luật Việt Nam Về Các Phương Thức Phát Hành Trái Phiếu Chính Phủ

Quy Định Pháp Luật Việt Nam Về Các Phương Thức Phát Hành Trái Phiếu Chính Phủ -

Định Hư Ng Hoàn Thiện Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M

Định Hư Ng Hoàn Thiện Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M -

Đáp Ứng Yêu Cầu Bảo Vệ Quyền Lợi Hợp Pháp Của Nhà Đầu Tư Và Của Các Chủ Thể Kinh Doanh

Đáp Ứng Yêu Cầu Bảo Vệ Quyền Lợi Hợp Pháp Của Nhà Đầu Tư Và Của Các Chủ Thể Kinh Doanh -

Pháp luật về phát hành và giao dịch trái phiếu chính phủ ở Việt Nam - 11

Pháp luật về phát hành và giao dịch trái phiếu chính phủ ở Việt Nam - 11

Xem toàn bộ 96 trang tài liệu này.

(Nguồn: Bộ Tài chính)

Trong cả ba lần phát hành trái phiếu quốc tế của Việt Nam, các nhà đầu tư mua thành công TPCP đều là những nhà đầu tư lớn như quỹ đầu tư tài chính, ngân hàng, công ty bảo hiểm và các tổ chức tài chính khác. Việc nhiều nhà đầu tư lớn tham gia mua TPCP của Việt Nam sẽ là điều kiện tốt để tăng tính thanh khoản cho trái phiếu khi giao dịch trên thị trường thứ cấp và tạo thuận lợi cho những lần phát hành tiếp theo.

Bảng 2.2: Cơ cấu nhà đầu tư theo khu vực trong các lần phát hành trái phiếu quốc tế của Việt Nam

Lần 1 (27/10/2005) | Lần 2 (25/1/2010) | Lần 3 (7/11/2014) | |

Châu Á | 38% | 28% | 17% |

Châu Âu | 32% | 16% | 28% |

Châu Mỹ | 30% | 56% | 55% |

(Nguồn: Bộ Tài chính) Cơ cấu các nhà đầu tư theo khu vực cho thấy TPCP của Việt Nam không bị dồn vào các nhà đầu tư châu Á mà có sự quan tâm của nhà đầu tư cả

3 châu lục, trong đó châu Mỹ chiếm một tỷ lệ đáng kể.

Các đợt phát hành trái phiếu quốc tế đã mở ra kênh huy động vốn trên

thị trường quốc tế của Việt Nam. Tuy nhiên, với mức lãi suất trái phiếu phát hành tương đối cao nên để các lần phát hành sau được thành công hơn với chi phí thấp hơn, Việt Nam cần có chính sách kinh tế vĩ mô trong việc nâng cao hệ số tín nhiệm quốc gia và có mức độ hội nhập tài chính quốc tế tốt hơn.

Nghị định 95/2018/NĐ- CP ngày 30/6/2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán đã tạo cơ sở pháp lý cho việc phát hành TPCP trên thị trường vốn quốc tế. Nghị định nêu rõ căn cứ kế hoạch vay, trả nợ công 5 năm, chương trình quản lý nợ công 3 năm, dự toán ngân sách hàng năm, kế hoạch vay, trả nợ công hàng năm, tình hình thị trường tài chính quốc tế, Bộ Tài chính xây dựng Đề án phát hành trái phiếu quốc tế trình Chính phủ phê duyệt chủ trương phát hành. Chính phủ ban hành Nghị quyết phê duyệt chủ trương phát hành trái phiếu quốc tế trên cơ sở Đề án phát hành trái phiếu quốc tế. Căn cứ chủ trương phát hành trái phiếu quốc tế được Chính phủ phê duyệt, Thủ tướng Chính phủ ban hành quyết định về việc phát hành trái phiếu quốc tế cho từng lần phát hành. Từ khi Nghị định này được ra đời đến nay, Việt Nam chưa có đợt phát hành trái phiếu quốc tế nào. Có 2 luồng quan điểm đối với việc phát hành trái phiếu quốc tế. Quan điểm thứ nhất cho rằng nên tăng cường phát hành trái phiếu quốc tế, để khẳng định mức độ hội nhập thị trường của Việt Nam, để đa dạng cơ sở nhà đầu tư cũng như tăng tính thanh khoản của thị trường. Quan điểm thứ hai cho rằng Việt Nam chưa cần phát hành trái phiếu quốc tế ở thời điểm này vì giá vốn huy động cao hơn so với phát hành trái phiếu cùng kỳ hạn tại thị trường trong nước, nguồn vốn tư nhân trong nước đang dồi dào, nếu phát hành TP trong nước sẽ tránh lãng phí. Luận văn nhất trí với quan điểm thứ hai, mặc dù đã có cơ sở pháp lý để triển khai nhưng việc phát hành trái phiếu quốc tế cần được cân nhắc, chuẩn bị kỹ lưỡng, đặc biệt là việc nâng cao mức độ hệ số tín nhiệm quốc gia thông qua các giải pháp vĩ mô để nâng cao năng lực quốc gia.

2.2.5. Quy định pháp luật Việt Nam về đăng ký, lưu ký và niêm yết trái phiếu Chính phủ

Trái phiếu Chính phủ “được đăng ký, lưu ký tập trung tại Trung tâm Lưu ký Chứng khoán Việt Nam” [12, Điều 18].

Trung tâm Lưu ký Chứng khoán Việt Nam thực hiện đăng ký TPCP căn cứ vào thông báo kết quả phát hành của KBNN hoặc của chủ thể phát hành [7, Điều 3]. Thời gian đăng ký là trong ngày thanh toán tiền mua TPCP.

Căn cứ vào văn bản xác nhận hoàn tất thanh toán tiền mua trái phiếu của chủ thể phát hành, Trung tâm Lưu ký Chứng khoán Việt Nam sẽ thực hiện việc lưu ký trái phiếu vào tài khoản của chủ sở hữu.

Sở Giao dịch Chứng khoán là đơn vị thực hiện niêm yết TPCP trên cơ sở văn bản thông báo về việc đăng ký trái phiếu của Trung tâm Lưu ký Chứng khoán Việt Nam và văn bản đề nghị của KBNN hoặc của chủ thể phát hành [7, Điều 4]. Thời hạn niêm yết chậm nhất vào ngày làm việc liền kề sau ngày đăng ký TPCP.

Quy trình thủ tục được quy định đầy đủ, chi tiết trong các văn bản pháp luật của Nhà nước và Quy chế cụ thể của Sở Giao dịch Chứng khoán.

2.2.6. Quy định pháp luật Việt Nam về giao dịch trái phiếu Chính phủ

Ngay từ những ngày đầu thành lập Chính phủ, TPCP đã được xúc tiến phát hành. Tuy nhiên, cho đến trước năm 2000, thị trường giao dịch TPCP vẫn chưa chính thức được hình thành, mà các chủ thể thường nắm giữ TPCP cho đến khi đáo hạn. Tháng 7 năm 2000, sau khi Trung tâm giao dịch chứng khoán TP. Hồ Chí Minh được thành lập, một số TPCP mới bắt đầu được niêm yết và giao dịch. Năm 2007, hoạt động đấu thầu, giao dịch TPCP được tập trung tại HNX, mặc dù vậy, các giao dịch TPCP vẫn chưa nhiều. Từ ngày 24/9/2009, HNX khai trương hệ thống giao dịch TPCP chuyên biệt, đáp ứng được các yêu cầu đặc thù của giao dịch TPCP, phù hợp với định hướng phát triển của thị trường chứng khoán Việt Nam và thông lệ quốc tế [45].

Hệ thống giao dịch TPCP chuyên biệt ra đời đã hỗ trợ giao dịch TPCP [16, tr.94]. Hệ thống giao dịch mới đã tách biệt hai loại giao dịch outright và giao dịch mua bán lại (repos). Trình tự đưa TPCP vào niêm yết và giao dịch sau đấu thầu TPCP được diễn ra tự động. Khi HNX tổ chức đấu thầu (T+0), Trung tâm lưu ký chứng khoán VSD thực hiện đăng ký trái phiếu căn cứ vào thông báo phát hành của tổ chức phát hành và thông báo kết quả thầu vào ngày T+1. Sau đó, ngày T+ 2, ngày thanh toán tiền mua TP, VSD sẽ thực hiện lưu ký căn cứ vào văn bản xác nhận thanh toán tiền của tổ chức phát hành, và HNX đồng thời thực hiện niêm yết TP (căn cứ vào thông báo đăng ký của VSD). Vào ngày T+3, TP mới phát hành đã có thể bắt đầu giao dịch. Năm 2015, KBNN phối hợp cùng HNX và VSD đã giảm số ngày đưa trái phiếu lên niêm yết và giao dịch sau đấu thầu xuống còn 2 ngày (T+2). Đây là một bước tiến bộ về quy trình lưu ký, niêm yết và giao dịch TPCP.

Năm 2016 được coi là năm thành công của thị trường thứ cấp TPCP khi giao dịch thứ cấp sôi động với giá trị giao dịch tăng 73,84% so với năm 2015. Tính đến hết năm 2017, quy mô niêm yết trên thị trường thứ cấp TPCP đạt khoảng 998 nghìn tỷ đồng, tăng khoảng 8% so với năm 2016. Tổng giá trị giao dịch đạt khoảng 2.250 nghìn tỷ đồng, tương đương giá trị giao dịch bình quân phiên khoảng 8.800 tỷ đồng, tăng gần 40% so với năm 2016, gấp 30 lần so với năm 2009 [16, tr.95].

Năm 2018, trên thị trường thứ cấp, giá trị niêm yết đạt khoảng gần 1,1 triệu tỷ đồng, tăng 8,2% so với năm 2017, tương đương 20% GDP năm 2017. Giá trị giao dịch bình quân phiên đạt 8.779 tỷ đồng/phiên trong 11 tháng năm 2018, giảm 3,3% so với năm 2017. Điểm sáng của thị trường TPCP là tỷ trọng giao dịch Repos đã tăng lên chiếm 53,7% tổng giá trị giao dịch toàn thị trường, tăng 4,5% so với năm 2017 [43].

Khối lượng giao dịch bình quân phiên trong 11 tháng đầu năm 2019 đạt

9.000 tỷ đồng/phiên tăng 24 lần so với năm 2009 bằng 0,9% dư nợ trái phiếu niêm yết [51].

Nhờ cải thiện về thị trường sơ cấp và quy mô thị trường tăng lên, thanh khoản trên thị trường thứ cấp cũng tăng lên. Giá trị giao dịch trên thị trường thứ cấp được cải thiện với tốc độ quay vòng bình quân hàng ngày rơi vào khoảng 10.000 tỷ VND mỗi ngày năm 2019 so với 1.670 tỷ VND mỗi phiên năm 2013 và 6.285 tỷ VND năm 2016. Ngân hàng là các thành viên chính tham gia vào trên 80% khối lượng giao dịch, trong khi mức độ tham gia của nhà đầu tư nước ngoài giảm từ gần 20% năm 2013 xuống dưới 5% trong năm 2018 [32, tr.40].

Giao dịch TPCP tại HNX được điều chỉnh trực tiếp bởi các văn bản: Quyết định số 46/2008/QĐ-BTC ngày 01/7/2008 của Bộ Tài chính về việc ban hành Quy chế quản lý giao dịch trái phiếu Chính phủ tại Trung tâm giao dịch chứng khoán Hà Nội; sau được thay thế bởi Thông tư số 234/2012/TT- BTC ngày 28/12/2012 của Bộ Tài chính hướng dẫn quản lý giao dịch trái phiếu Chính phủ, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương và hiện nay là Nghị định 95/2018/NĐ-CP ngày 30/6/2018 của Chính phủ quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán và Thông tư số 30/2019/TT-BTC của Bộ Tài chính ngày 28/5/2019 hướng dẫn đăng ký, lưu ký, niêm yết, giao dịch và thanh toán giao dịch công cụ nợ của Chính phủ, trái phiếu được Chính phủ bảo lãnh do Ngân hàng chính sách phát hành và trái phiếu chính quyền địa phương.

Theo quy định tại Điều 19 Nghị định 95/2018/NĐ-CP, TPCP được giao dịch trên thị trường chứng khoán theo hình thức khớp lệnh và/hoặc thỏa thuận theo quy định của pháp luật chứng khoán và quy chế giao dịch của Sở Giao dịch Chứng khoán được cấp có thẩm quyền chấp nhận.