thống nhất. KBNN cấp tỉnh, KBNN cấp huyện có tư cách pháp nhân, con dấu riêng, được mở tài khoản tại NHNN và các ngân hàng thương mại theo quy định của pháp luật.

Theo Nghị định 95/2018/NĐ-CP; Thông tư 111/2018/TT-BTC ngày 15/11/2018 của Bộ Tài chính hướng dẫn phát hành và thanh toán công cụ nợ của Chính phủ tại thị trường trong nước. Đối với TPCP phát hành tại thị trường trong nước, Kho bạc Nhà nước đóng vai trò là đơn vị được tổ chức phát hành có thẩm quyền (Bộ Tài chính) ủy quyền thực hiện nhiệm vụ phát hành. KBNN thực hiện các nhiệm vụ cụ thể [6, Điều 31]:

- Tổ chức phát hành và thanh toán tín phiếu, trái phiếu theo quy định;

- Thực hiện đầy đủ chế độ báo cáo liên quan đến phát hành tín phiếu, trái phiếu theo quy định.

- Phối hợp với Sở Giao dịch Ngân hàng Nhà nước Việt Nam, Trung tâm Lưu ký chứng khoán Việt Nam và Sở Giao dịch Chứng khoán công bố thông tin theo quy định.

- Xây dựng và thông báo kế hoạch, lịch biểu dự kiến phát hành trái phiếu theo quy định.

- Công bố danh sách trái phiếu chuẩn và thời điểm nhà tạo lập thị trường bắt đầu nghĩa vụ chào giá cam kết chắc chắn đối với từng mã trái phiếu chuẩn theo quy định.

- Thực hiện phát hành trái phiếu Chính phủ để đảm bảo thanh khoản theo quy định.

Thực tế hoạt động phát hành TPCP thời gian qua cho thấy KBNN luôn có những đổi mới, hoàn thiện phương thức phát hành như [27]: tập trung thực hiện theo phương thức đấu thầu đảm bảo minh bạch, tiết kiệm và hiệu quả; cải tiến quy trình phát hành, rút ngắn thời gian từ lúc phát hành đến lúc trái phiếu chính thức giao dịch; phát hành trái phiếu theo lô lớn, phát hành bổ sung và

mở lại các mã trái phiếu để tăng dần quy mô các mã trái phiếu với khối lượng đủ lớn thúc đẩy giao dịch trên thị trường thứ cấp; đa dạng hóa các sản phẩm TPCP; công khai lịch biểu, kế hoạch phát hành, cập nhật thông tin kết quả phát hành, thanh toán trên các phương tiên thông tin đại chúng nhằm nâng cao tính minh bạch trong hoạt động phát hành theo thông lệ quốc tế...

Có thể bạn quan tâm!

-

Những Vấn Đề Lý Luận Về Pháp Luật Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ

Những Vấn Đề Lý Luận Về Pháp Luật Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ -

Một Số Yếu Tố Ảnh Hưởng Đến Pháp Luật Về Phát Hành Và Gi O

Một Số Yếu Tố Ảnh Hưởng Đến Pháp Luật Về Phát Hành Và Gi O -

Quá Trình Hình Thành Và Phát Triển Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M

Quá Trình Hình Thành Và Phát Triển Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M -

Quy Định Pháp Luật Việt Nam Về Các Phương Thức Phát Hành Trái Phiếu Chính Phủ

Quy Định Pháp Luật Việt Nam Về Các Phương Thức Phát Hành Trái Phiếu Chính Phủ -

Quy Định Pháp Luật Việt Nam Về Hoạt Động Phát Hành Trái Phiếu Chính Phủ Ra Nước Ngoài Và Phát Hành Trái Phiếu Chính Phủ Bằng Ngoại Tệ

Quy Định Pháp Luật Việt Nam Về Hoạt Động Phát Hành Trái Phiếu Chính Phủ Ra Nước Ngoài Và Phát Hành Trái Phiếu Chính Phủ Bằng Ngoại Tệ -

Định Hư Ng Hoàn Thiện Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M

Định Hư Ng Hoàn Thiện Pháp Luật Về Phát Hành Và Gi O Ị H Trái Phiếu Hính Phủ Ở Việt N M

Xem toàn bộ 96 trang tài liệu này.

2.2.2.2. Nhà đầu tư trái phiếu Chính phủ

Đối tượng có quyền mua TPCP phát hành tại thị trường trong nước theo quy định tại Khoản 1 Điều 6 Nghị định 95/2018/NĐ- CP bao gồm:

- Các tổ chức, cá nhân trong và ngoài nước được mua với khối lượng không hạn chế, trừ trường hợp pháp luật có quy định khác;

- Các quỹ đầu tư chứng khoán, quỹ hưu trí tự nguyện được mua thông qua việc ủy thác cho tổ chức quản lý quỹ thực hiện;

- Các quỹ tài chính nhà nước ngoài ngân sách được mua theo quy định của pháp luật có liên quan.

Đối với phương thức đấu thầu TPCP, nhà tạo lập thị trường là chủ thể duy nhất được được tham gia các phiên đấu thầu TPCP của Bộ Tài chính, các nhà đầu tư khác phải thông qua nhà tạo lập thị trường để mua trái phiếu.

Nhà đầu tư TPCP có các quyền lợi và nghĩa vụ cơ bản theo quy định tại Điều 7 Nghị định 95/2018/NĐ- CP như sau:

Về quyền lợi:

- Được đảm bảo thanh toán đầy đủ, đúng hạn gốc, lãi TPCP khi đến hạn thanh toán. Chính phủ đảm bảo nguồn thanh toán gốc và lãi này.

- Được sử dụng TPCP để chuyển nhượng, cho, tặng, thừa kế, chiết khấu, cầm cố hoặc thực hiện các giao dịch khác theo quy định của pháp luật.

Về nghĩa vụ: Nhà đầu tư TPCP có nghĩa vụ nộp thuế đối với các khoản thu nhập phát sinh từ TPCP theo quy định của pháp luật thuế.

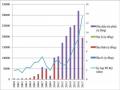

Thực tế thị trường TPCP ở Việt Nam cho thấy, giai đoạn trước năm

2000, Chính phủ chủ yếu phát hành TPCP dưới hình thức bán lẻ trực tiếp cho các cá nhân, trong đó chủ yếu người mua là các cá nhân.

Tuy nhiên, cùng với sự phát triển của nền kinh tế và TTCK, trên thị trường TPCP đã có sự xuất hiện của các nhà đầu tư tổ chức. Trong số các nhà đầu tư tổ chức nêu trên, hiện nay, NHTM là nhà đầu tư tổ chức chủ yếu trên thị trường do hệ thống NHTM hiện nay chiếm tỷ trọng chính trong hệ thống tài chính Việt Nam và là trung gian tài chính lớn nhất thu hút nguồn vốn tiết kiệm từ khu vực dân cư và DN. Từ năm 2014, cơ cấu thành viên đấu thầu TPCP đã đa dạng hơn, nhờ sự tham gia của hai tổ chức là Bảo hiểm xã hội (từ năm 2014) và bảo hiểm tiền gửi (từ năm 2016).

Biểu đồ 2.1: Cơ sở nhà đầu tư trên thị trường TPCP giai đoạn 2011-2018

(Nguồn: Bộ Tài chính (2018), Thị trường trái phiếu Việt Nam năm 2018, tr.42)

Bên cạnh các chủ thể mua TPCP chủ yếu là các ngân hàng thương mại đã xuất hiện nhiều nhà đầu tư mới như các loại hình quỹ đầu tư, nhà đầu tư nước ngoài. Theo Báo cáo thường niên Thị trường trái phiếu Việt Nam 2018, trước năm 2016, ngân hàng thương mại là nhà đầu tư chủ yếu trên thị trường TPCP, tuy nhiên tỷ lệ nắm giữ TPCP của ngân hàng thương mại ngày càng giảm qua các năm (năm 2015 là 76,7%; cuối năm 2016 là 55,4%; cuối năm

2017 là 52,7%; cuối năm 2018 là 47,8%). Nhà đầu tư nước ngoài cũng tham gia vào thị trường TPCP Việt Nam, tuy nhiên chỉ nắm giữ khoảng 1% danh mục TPCP [8, tr.19].

Đến cuối tháng 11/2019, tỷ lệ nắm giữ TPCP của các nhà đầu tư dài hạn đạt 55%, tăng 35% so với cuối năm 2009, các ngân hàng thương mại chỉ còn nắm giữ 45%, giảm 35% so với cuối năm 2009 [24].

Trong các nhà đầu tư có tổ chức chưa thể hiện được vai trò của mình trên thị trường vốn của Việt Nam phải kể đến quỹ hưu trí tự nguyện. Quỹ hưu trí tự nguyện đã và đang áp dụng thành công tại các nước phát triển từ những năm 1970 [48]. Tuy nhiên, ở Việt Nam việc tổ chức và hoạt động của mô hình này còn rất sơ khai và chưa thể hiện được vai trò của nó.

Từ năm 2014, Đề án hình thành và phát triển chương trình hưu trí tự nguyện tại Việt Nam, được Thủ tướng Chính phủ phê duyệt tại Quyết định số 144/2014/QĐ- TTg ngày 20/01/2014. Theo Đề án, việc hình thành và phát triển chương trình hưu trí tự nguyện nhằm xây dựng hệ thống hưu trí đa trụ cột, góp phần đảm bảo an sinh xã hội, đồng thời khuyến khích tiết kiệm, mở rộng cơ sở nhà đầu tư vốn dài hạn trên thị trường vốn theo Chiến lược phát triển thị trường chứng khoán đến năm 2020.

Để đạt mục tiêu này, Đề án đưa ra định hướng đến năm 2020, có khoảng 400 - 500 doanh nghiệp, với khoảng 150.000 người tham gia mua sản phẩm bảo hiểm hưu trí, hoặc đóng góp vào các quỹ hưu trí tự nguyện theo hình thức ủy thác đầu tư; doanh số tích lũy của các quỹ hưu trí tự nguyện để đầu tư trở lại nền kinh tế, trong đó có thị trường vốn, thị trường chứng khoán đạt khoảng 10 - 12 nghìn tỷ đồng.

Ngày 1/7/2016, Chính phủ ban hành Nghị định 88/2016/NĐ-CP về chương trình hưu trí bổ sung tự nguyện, đã cụ thể hóa hành lang pháp lý cho sự ra đời và hoạt động của Quỹ hưu trí với nhiều quy định chi tiết về đường

hướng phát triển hệ thống Quỹ hưu trí theo thông lệ quốc tế nhưng phù hợp với bối cảnh Việt Nam.

Tuy nhiên, sau gần 5 năm, hiện nay quỹ hưu trí tự nguyện vẫn đang trong giai đoạn hình thành và phát triển sơ khai. Các công ty trong nước đã tham gia bảo hiểm hưu trí tự nguyện nhưng số lượng vẫn còn hạn chế. Theo thống kê, đã có khoảng hơn 100 tập đoàn, tổng công ty, công ty cổ phần, công ty trách nhiệm hữu hạn, doanh nghiệp nước ngoài … tham gia bảo hiểm hưu trí, tương ứng khoảng 60 nghìn người lao động đang hưởng quyền lợi từ chương trình vào năm 2017.

Tính đến tháng 5/2018, có 6/18 công ty bảo hiểm nhân thọ ở Việt Nam có quỹ hưu trí tự nguyện. Theo số liệu của Cục Quản lý và Giám sát bảo hiểm, tổng doanh thu phí khai thác mới của bảo hiểm hưu trí tự nguyện chỉ chiếm tỷ trọng 0,63% tổng doanh thu phí mới của nghiệp vụ bảo hiểm. Giai đoạn 2013 - 2018, Sun Life Việt Nam là doanh nghiệp dẫn đầu thị trường về bảo hiểm hưu trí tự nguyện, với tổng tài sản quản lý Quỹ hưu trí Sun Life Việt Nam lên đến gần 1.300 tỷ đồng (tính đến 31/7/2018). Những diễn biến và số liệu thống kê từ thị trường cho thấy, cả người lao động, doanh nghiệp tham gia và doanh nghiệp bảo hiểm còn e dè với việc tham gia quỹ hưu trí. Khái niệm quỹ hưu trí tự nguyện vẫn còn tương đối mới đối với thị trường, trong khi đó các cơ chế khuyến khích và hỗ trợ cho quỹ hưu trí còn chưa đáng kể, chưa tạo động lực cho thị trường phát triển [26].

Trên thị trường thứ cấp, chủ thể tham gia bao gồm cả các thành viên giao dịch trên hệ thống giao dịch TPCP và các tổ chức đầu tư, kinh doanh trái phiếu không phải là thành viên giao dịch. Các tổ chức đầu tư, kinh doanh trái phiếu không phải là thành viên giao dịch như quỹ bảo hiểm xã hội Việt Nam, các công ty bảo hiểm, quỹ tương hỗ, khi muốn thực hiện giao dịch cần thực hiện thông qua các thành viên giao dịch có chức năng môi giới. Tuy số lượng

thành viên tham gia trên thị trường thứ cấp TPCP tăng lên qua các năm, từ 26 thành viên năm 2009 lên 56 thành viên năm 2016 nhưng hoạt động giao dịch TPCP trên thị trường thứ cấp chủ yếu xảy ra giữa các ngân hàng thương mại và một số ít các công ty chứng khoán, trong khi các tổ chức khác giao dịch rất hạn chế, chủ yếu nắm giữ TPCP đến khi đáo hạn [16, tr.99].

2.2.2.3. Các tổ chức kinh doanh trái phiếu Chính phủ

Liên quan đến giao dịch TPCP tại Sở Giao dịch Chứng khoán, Thông tư số 30/2019/TT-BTC ngày 28/5/2019 xác định có 2 loại thành viên giao dịch là thành viên giao dịch thông thường và thành viên giao dịch đặc biệt.

Thứ nhất, thành viên giao dịch thông thường là các công ty chứng khoán được Sở Giao dịch Chứng khoán chấp thuận làm thành viên giao dịch. Thành viên giao dịch thông thường được phép thực hiện nghiệp vụ môi giới và tự doanh công cụ nợ tại Sở Giao dịch Chứng khoán. Tiêu chuẩn để trở thành thành viên giao dịch thông thường bao gồm:

Trường hợp thứ nhất là công ty chứng khoán thì phải được Uỷ ban Chứng khoán Nhà nước cấp Giấy phép thành lập và hoạt động công ty chứng khoán và được phép thực hiện tất cả các nghiệp vụ kinh doanh .

Trường hợp thứ hai là thành viên lưu ký của Trung tâm Lưu ký Chứng khoán Việt Nam

Cả hai chủ thể nêu trên phải có đủ điều kiện cơ sở vật chất kỹ thuật, nhân sự phục vụ hoạt động giao dịch công cụ nợ theo quy định của Sở Giao dịch chứng khoán

Thứ hai, thành viên giao dịch đặc biệt là các ngân hàng thương mại, chi nhánh ngân hàng thương mại được Sở Giao dịch Chứng khoán chấp thuận làm thành viên giao dịch. Thành viên giao dịch đặc biệt chỉ được phép thực hiện mua, bán công cụ nợ cho chính mình tại Sở Giao dịch Chứng khoán. Thành viên giao dịch đặc biệt phải thoả mãn các điều kiện về Giấy phép đăng

ký kinh doanh, giấy phép hoạt động hợp lệ; điều kiện về vốn pháp định; điều kiện về cơ sở vật chất, kỹ thuật, nhân sự phục vụ hoạt động giao dịch công cụ nợ do Sở Giao dịch Chứng khoán quy định.

Các công ty chứng khoán, ngân hàng thương mại, chi nhánh ngân hàng thương mại sau khi hoàn tất thủ tục đăng ký làm thành viên giao dịch được quyền: sử dụng hệ thống giao dịch và các dịch vụ do Sở Giao dịch Chứng khoán cung cấp; sử dụng thông tin khai thác từ hệ thống thông tin thị trường trái phiếu của Sở Giao dịch Chứng khoán phục vụ cho các hoạt động nghiệp vụ của thành viên giao dịch, nhưng không được sử dụng thông tin và dữ liệu khai thác từ hệ thống này để bán lại cho bên thứ ba;… đồng thời phải chấp hành các nghĩa vụ như: duy trì việc đáp ứng tiêu chuẩn trở thành thành viên giao dịch; tuân thủ các quy định về thành viên giao dịch của Sở Giao dịch Chứng khoán; chịu sự kiểm tra giám sát của Ủy ban Chứng khoán Nhà nước và Sở Giao dịch Chứng khoán; nộp tiền sử dụng dịch vụ quản lý thành viên giao dịch, dịch vụ giao dịch và các dịch vụ khác theo quy định của pháp luật; tuân thủ chế độ báo cáo và công bố thông tin theo quy định … Ngoài các quyền cơ bản của thành viên giao dịch, điểm khác biệt của thành viên giao dịch thông thường và thành viên giao dịch là ở phạm vi quyền. Thành viên giao dịch thông thường có thêm quyền: thực hiện giao dịch tự doanh trên hệ thống giao dịch của Sở Giao dịch Chứng khoán; cung cấp dịch vụ môi giới công cụ nợ cho khách hàng; thu giá dịch vụ theo quy định của pháp luật. Thành viên giao dịch đặc biệt có quyền mua, bán công cụ nợ cho chính mình trên hệ thống giao dịch của Sở Giao dịch Chứng khoán.

Pháp luật cũng quy định rõ việc chấm dứt tư cách thành viên giao dịch trong trường hợp thành viên giao dịch tự nguyện xin chấm dứt tư cách thành viên và các trường hợp thành viên giao dịch bị buộc chấm dứt tư cách thành viên.

2.2.2.4. Sở Giao dịch Chứng khoán và các chủ thể hỗ trợ

* Sở Giao dịch Chứng khoán

Ngày 11/7/1998, Thủ tướng Chính phủ ký Quyết định số 127/QĐ-TTg thành lập Trung tâm Giao dịch chứng khoán Thành phố Hồ Chí Minh. Ngày 11/5/2007, Trung tâm Giao dịch chứng khoán Thành phố Hồ Chí Minh được chuyển đổi thành Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HoSE), hoạt động theo mô hình Công ty TNHH một thành viên (100 % vốn Nhà nước do Bộ Tài chính làm đại diện).

Sở Giao dịch Chứng khoán Hà Nội (viết tắt là HNX) được thành lập theo Quyết định số 01/2009/QĐ-TTg ngày 2/1/2009 của Thủ tướng Chính phủ trên cơ sở chuyển đổi, tổ chức lại Trung tâm Giao dịch chứng khoán Hà Nội (thành lập theo Quyết định số 127/1998/QĐ-TTg và khai trương hoạt động vào ngày 08/03/2005). Ngày 24/06/2009, HNX chính thức ra mắt, hoạt động với mô hình Công ty TNHH một thành viên do Nhà nước (đại diện là Bộ Tài chính) làm chủ sở hữu.

Để thống nhất hoạt động trên thị trường toàn quốc, Luật chứng khoán năm 2019 (hiệu lực từ ngày 1/7/2020) đã quy định một đơn vị duy nhất ở Việt Nam được phép tổ chức và vận hành thị trường giao dịch chứng khoán là Sở Giao dịch Chứng khoán Việt Nam [17, Điều 42]. Sở Giao dịch Chứng khoán Việt Nam do Nhà nước nắm giữ trên 50% vốn điều lệ hoặc tổng số cổ phần có quyền biểu quyết [17, Điều 43]. Ngày 7/1/2019, Thủ tướng Chính phủ đã ký Quyết định số 32/QĐ-TTg phê duyệt Đề án thành lập Sở Giao dịch Chứng khoán Việt Nam. Theo đó, Sở Giao dịch Chứng khoán Việt Nam được đề xuất tổ chức theo mô hình công ty mẹ- con.

Sở Giao dịch Chứng khoán có chức năng [3], [4] “Tổ chức hoạt động niêm yết, đăng ký giao dịch, giao dịch chứng khoán, đấu giá chứng khoán, đấu thầu trái phiếu theo quy định của pháp luật và phân công của chủ sở hữu;