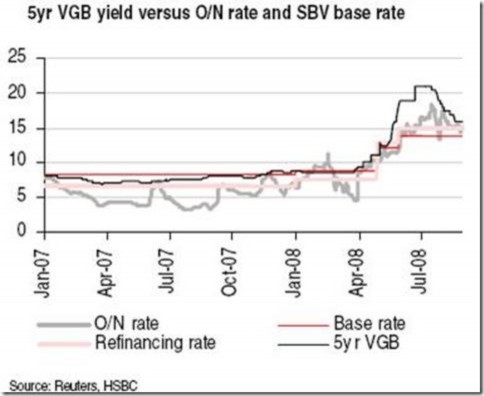

Biểu đồ 3: Lãi suất trái phiếu Việt Nam

2.2.2. Tình hình giao dịch trái phiếu

Huy động vốn dưới hình thức phát hành TPCP là hoạt động của thị trường sơ cấp. Tuy nhiên thị trường sơ cấp có mối quan hệ chặt chẽ với thị trường thứ cấp. Việc huy động vốn cho đầu tư phát triển chỉ có thể phát huy được hiệu quả nếu như có được một thị trường thứ cấp hoàn chỉnh và thực sự thanh khoản. Từ trước tháng 7/2000 ở Việt Nam hầu như không có thị trường thứ cấp. Các hoạt động chuyển nhượng trái phiếu được thực hiện tại KBNN nơi phát hành, không mang tính thị trường. Các hoạt động lưu ký, thanh toán, chuyển giao trái phiếu chưa được tổ chức. Từ tháng 7/2000 thị trường thứ cấp TPCP theo mô hình tập trung đã đi vào hoạt động với sự ra đời của TTGDCK Thành phố Hồ Chí Minh. Mặc dù còn nhiều hạn chế nhưng việc mở ra thị trường thứ cấp đã tạo điều kiện cho các TPCP có khả năng mua đi bán lại và định giá theo cơ chế thị trường, góp phần thúc đẩy việc hỗ trợ thị trường sơ cấp. Trong giai đoạn từ năm 2000-2002, hoạt động giao dịch trái phiếu nói

chung và TPCP nói riêng diễn ra rất thưa thớt. Trong giai đoạn này, số lượng trái phiếu được niêm yết trên SGDCK TP.HCM rất ít mà chủ yếu là TPCP, có khoảng 40 loại, các chủ sở hữu trái phiếu có khuynh hướng nắm giữ trái phiếu cho đến khi đáo hạn hơn là giao dịch trên thị trường. Vì vậy, trong giai đoạn này khối lượng và giá trị TPCP giao dịch trên thị trường không đáng kể, tỷ trọng giá trị giao dịch TPCP so với giá trị TPCP niêm yết thấp. Từ năm 2001, TTGDCK có mở ra cơ chế giao dịch thoả thuận cho lô lớn, song do khống chế biên độ giá và thiếu các nhà kinh doanh trái phiếu chuyên nghiệp nên kết quả giao dịch còn hạn chế. Từ năm 2003 đến nay, giá trị giao dịch TPCP tăng mạnh. Do số lượng TPCP được niêm yết tăng lên đáng kể. Mặt khác, do áp dụng các quy định như không giới hạn tỷ lệ nắm giữ đối với trái phiếu của các tổ chức, cá nhân nhằm thúc đẩy giao dịch trái phiếu. Mặt khác, các công ty chứng khoán triển khai nghiệp vụ mua lại (repo) đối với trái phiếu đã làm cho khối lượng giao dịch trái phiếu tăng lên rất nhiều. Từ năm 2003 TTGDCK đã xoá bỏ biên độ giá đối với giao dịch trái phiếu [15; trang 90-92]. Năm 2008 khối lượng giao dịch có mức tăng cao nhất trong khu vực, tăng 98,11%, so với mức trung bình 21,1% của các nước Đông Á (Nguồn: ADB - Asian bond monitor tháng 11 năm 2008).

Đối tượng tham gia giao dịch TPCP trước năm 2002, chủ yếu là các NHTM và công ty chứng khoán [15; trang 93]. Đến nay, các quỹ đầu tư, công ty bảo hiểm, công ty tài chính và các đối tượng khác đã tham gia giao dịch TPCP tích cực hơn; đặc biệt là đã có sự tham gia của các tổ chức đầu tư trái phiếu nước ngoài. Từ năm 2005, thị trường trái phiếu Việt Nam đã thu hút được sự quan tâm của các quỹ đầu tư trái phiếu quốc tế (Nguồn: TTGDCK Hà Nội).

Có thể bạn quan tâm!

-

Sự Cần Thiết Của Việc Xây Dựng Hệ Thống Định Mức Tín Nhiệm

Sự Cần Thiết Của Việc Xây Dựng Hệ Thống Định Mức Tín Nhiệm -

Tình Hình Hoạt Động Của Thị Trường Trái Phiếu Việt Nam

Tình Hình Hoạt Động Của Thị Trường Trái Phiếu Việt Nam -

Khối Lượng Trái Phiếu Doanh Nghiệp Của Việt Nam Phát Hành Từ 2005 Đến 2008

Khối Lượng Trái Phiếu Doanh Nghiệp Của Việt Nam Phát Hành Từ 2005 Đến 2008 -

Quy Mô Của Thị Trường Còn Nhỏ, Tính Thanh Khoản Thấp

Quy Mô Của Thị Trường Còn Nhỏ, Tính Thanh Khoản Thấp -

Nhận Thức Của Các Doanh Nghiệp, Nhà Đầu Tư Về Trái Phiếu Còn Hạn Chế

Nhận Thức Của Các Doanh Nghiệp, Nhà Đầu Tư Về Trái Phiếu Còn Hạn Chế -

Một Số Đề Xuất Phát Triển Thị Trường Trái Phiếu Việt Nam

Một Số Đề Xuất Phát Triển Thị Trường Trái Phiếu Việt Nam

Xem toàn bộ 120 trang tài liệu này.

Biểu đồ 4: So sánh giá trị trái phiếu niêm yết và giao dịch tại TTGDCK Hà Nội

Khối lượng (Tỷ VNĐ)

160000

140000

120000

Giá trị niêm yết

Giá trị giao dịch

100000

80000

60000

40000

20000

0

2005 2006 2007 2008 Năm

Nguồn: TTGDCK Hà Nội

Hoạt động giao dịch của TPDN cũng rất yếu ớt. Hầu hết các nhà đầu tư trái phiếu coi đó như là một khoản tiết kiệm nên thường nắm giữ cho đến khi đáo hạn. Do đó, hàng hoá trên thị trường thứ cấp đã khan hiếm lại càng càng khan hiếm. Thị trường trái phiếu thứ cấp kém phát triển nên trái phiếu doanh nghiệp ít có tính thanh khoản, kém hấp dẫn nhà đầu tư, tạo tâm lý e ngại cho doanh nghiệp khi cân nhắc lựa chọn phương thức tài trợ vốn nợ.

2.3. Đánh giá hoạt động của thị trường trái phiếu Việt Nam

2.3.1. Đánh giá chung

Thị trường trái phiếu Việt Nam tuy mới thành lập và phát triển trong một thời gian ngắn nhưng bước đầu đã đạt được những kết quả quan trọng, góp phần hình thành một kênh huy động vốn quan trọng và hiệu quả cho hoạt động đầu tư phát triển kinh tế - xã hội của nước ta. Theo đánh giá của Bộ Tài chính, thị trường trái phiếu thời gian qua đều có sự phát triển đáng ghi nhận, cụ thể về hệ thống cơ chế, chính sách đối với hoạt động thị trường trái phiếu đến nay đã được ban hành tương đối đầy đủ, bao quát hầu hết các hoạt động phát hành và giao dịch trái phiếu, tạo ra nền tảng cần thiết để khuyến khích, thúc đẩy, đa dạng hoá các hình thức huy động vốn trung dài hạn thông qua phát hành trái phiếu phục vụ cho các mục tiêu đầu tư; về mặt tổ chức thị trường đã tạo thuận lợi nhất việc phát triển thị trường. TTTP Việt Nam đã có sự hoàn thiện về cấu trúc. Thị trường phát hành đã có những đổi mới về phương thức phát hành, các tổ chức tham gia phát hành trái phiếu, thị trường thứ cấp đã được hình thành giúp nâng cao tính thanh khoản cho các trái phiếu trên thị trường. Số lượng các loại trái phiếu đã không ngừng tăng về chủng loại, nhất là sự phát triển của TPDN. Các doanh nghiệp và nhà đầu tư đã bắt đầu quan tâm đến thị trường này. Thể hiện qua số các trái phiếu doanh nghiệp được phát hành liên tục tăng qua các năm, số lượng nhà đầu tư tham gia thị trường tăng nhiều hơn so với trước kia. Đặc biệt là có sự tham gia của các nhà đầu tư nước ngoài, dù số lượng còn hạn chế. Giá trị trái phiếu phát hành và trái phiếu giao dịch tăng nhanh chóng. Tính đến hết tháng 3/2009 tại TTGDCK Hà Nội có 531 mã trái phiếu niêm yết, với tổng giá trị khoảng 165938.6 tỷ VNĐ (Nguồn: www.hastc.org.vn/Quymo_niemyet.asp). Trong năm 2008, TTTP được đánh giá đã có bước tăng trưởng cả về khuôn khổ thể chế và kết quả phát hành, giao dịch. Năm 2007, quy mô toàn thị trường so với GDP là 13,72%, trong đó TPDN chiếm khoảng 15% dung lượng toàn thị

trường. Giao dịch trên thị trường đạt tốc độ tăng trưởng cao nhất trong khu vực, cụ thể năm 2007 tăng 98,11% so với mức trung bình 21,1% của các nước Đông Á mới nổi. Khối lượng giao dịch 9 tháng đầu năm 2008 đạt 1370 triệu trái phiếu, tăng 21% so với cả năm 2007 [16; trang 3]. Những kết quả trên đã góp phần đưa thị trường trái phiếu trở thành một kênh huy động vốn quan trọng trong nền kinh tế.

Bên cạnh những kết quả đạt được, việc phát triển thị trường trái phiếu trong thời gian qua vẫn còn một số hạn chế, gây khó khăn cho việc huy động vốn dài hạn, nhất là đối với các doanh nghiệp, chưa tạo thuận lợi cho sự tham gia của các tổ chức tài chính. Thêm vào đó, cùng với sự phát triển quá nóng của thị trường chứng khoán, cụ thể là thị trường cổ phiếu thời gian qua đã làm cho các doanh nghiệp và nhà đầu tư bỏ ngỏ thị trường trái phiếu rất tiềm năng. Thị trường trái phiếu Việt Nam hiện nay còn khá nhỏ và mang tính riêng lẻ, chủ yếu là TPCP trong khi TPDN còn rất ít. Thị trường TPDN ở Việt Nam chưa phát triển do độ tin cậy của phần lớn các doanh nghiệp đối với nhà đầu tư chưa cao. Đối với thị trường nhỏ, các nhà đầu tư thường băn khoăn về tính thanh khoản. Nếu như trái phiếu Chính phủ có mức rủi ro thanh toán thấp, tạo được sự tin cậy thì các nhà đầu tư lại tỏ ra khá dè dặt với trái phiếu doanh nghiệp. Tuy đã tăng về số lượng nhưng thị trường trái phiếu Việt Nam chưa phong phú do số nhà phát hành nhỏ, số lượng trái phiếu phát hành còn thấp nên nhà đầu tư có rất ít lựa chọn, chưa đáp ứng được nhu cầu phát triển kinh tế - xã hội và các tiềm năng của nước ta. Cơ cấu hàng hoá trên thị trường chưa hợp lý. Theo ADB, năm 2007 tốc độ tăng trưởng của TTTP Việt Nam cao nhất trong khu vực, nhưng giá trị giao dịch (một thước đo về tính thanh khoản) của thị trường trái phiếu Việt Nam lại vào hàng thấp nhất trong số các thị trường đang nổi lên ở Đông Á. Phần lớn chỉ tập trung ở thị trường sơ cấp, ở thị trường thứ cấp khối lượng giao dịch trái phiếu rất nhỏ giọt. Mặc dù thị trường trái phiếu doanh nghiệp đã có những bước phát triển, đặc biệt hoạt

động phát hành trên thị trường sơ cấp trong năm 2007 nhưng thị trường trái phiếu doanh nghiệp trên thị trường thứ cấp hầu như không phát triển. Nhìn chung, thị trường trái phiếu doanh nghiệp vẫn bị đánh giá là hầu như chưa phát triển. Các nhà đầu tư chủ yếu mua và giữ trái phiếu tới khi đáo hạn. Các dịch vụ liên quan nhằm hỗ trợ thị trường hầu như chưa có. Đứng về khía cạnh doanh nghiệp, vốn huy động từ trái phiếu vẫn được coi là nguồn vốn cấp 2. Mối quan tâm lớn nhất hiện nay chính là làm thế nào để khuyến khích các doanh nghiệp sử dụng thị trường này một cách có hiệu quả trong kế hoạch huy động vốn của doanh nghiệp.

2.3.2. Những kết quả đạt được

2.3.2.1. Về chủ thể phát hành

Trái phiếu Chính phủ

Nhìn chung, thị trường TPCP đã trải qua nhiều giai đoạn thăng trầm. Phát hành TPCP đã trở thành kênh huy động vốn hiệu quả. Giá trị TPCP huy động được đã tăng qua các năm, số lượng, kỳ hạn TPCP đã được đa dạng hơn; đặc biệt là năm 2007, Chính phủ đã tổ chức phát hành trái phiếu theo lô lớn để tăng tính thanh khoản làm cho tình hình giao dịch TPCP tăng lên đáng kể. Qua thực tế phát hành TPCP lô lớn sẽ giảm số lượng các loại TPCP lưu hành trên thị trường, giúp các nhà đầu tư cũng như các tổ chức trung gian dễ theo dõi, nắm bắt diễn biến về giá của các loại TPCP. Ðây là cơ sở cho việc đặt giá mua và bán. Mặt khác, với khối lượng phát hành lớn đã tạo điều kiện cho nhiều nhà đầu tư cùng sở hữu một loại trái phiếu, làm cho tính thanh khoản của trái phiếu tăng lên, từ đó thu hút sự quan tâm của các nhà đầu tư và Chính phủ có thể huy động một khối lượng vốn lớn cho ngân sách Nhà nước. Phương thức đấu thầu trái phiếu qua TTCK đã được áp dụng theo thông lệ quốc tế và cũng đã đạt kết quả đáng khích lệ. Đối tượng tham gia thị trường cũng ngày càng đa dạng hơn. Bên cạnh đó việc áp dụng phương thức giao dịch thỏa thuận đã làm cho nhà đầu tư hoàn toàn chủ động trong giao dịch, đã

tác động tích cực đến hoạt động giao dịch trái phiếu. Trên thị trường TPCP hiện nay, được chào đón và thu hút nhiều nhất các nhà đầu tư là trái phiếu phát hành bằng ngoại tệ trên thị trường quốc tế. Cùng với sự ra đời của hai trung tâm giao dịch chứng khoán là tại Tp.HCM và Hà Nội, đặc biệt là thị trường trái phiếu chuyên biệt chính thức đi vào hoạt động từ tháng 6/2008 đã tạo điều kiện cho TPCP được giao dịch trên thị trường một cách tập trung.

Trái phiếu doanh nghiệp

Thị trường TPDN đã có những bước phát triển, các doanh nghiệp đã có phần quan tâm hơn đến việc phát hành trái phiếu, góp phần giảm áp lực vay vốn từ các NHTM và tạo nguồn cung trái phiếu cho thị trường. Sau Nghị định 52/NĐ-CP, về việc cho phép các doanh nghiệp phát hành trái phiếu theo hình thức riêng lẻ, đã góp phần tạo thêm kênh huy động vốn cho doanh nghiệp. Doanh số phát hành trái phiếu đã có sự tăng trưởng mạnh mẽ. Theo số liệu đã đưa ra ở phần trên ta thấy giá trị TPDN phát hành tăng từ 5 triệu USD do Công ty cổ phần điện lạnh (REE) phát hành năm 1996 đã lên đến khoảng 1,56 tỷ USD năm 2008.

2.3.2.2. Về phương thức phát hành

Việc phát hành trái phiếu hiện nay có thể qua nhiều phương thức. Không chỉ có bán lẻ qua hệ thống kho bạc Nhà nước như giai đoạn đầu mà hiện nay còn có thể phát hành qua hình thức đấu thầu, bảo lãnh, đại lý phát hành.

* Việc Trung tâm giao dịch chứng khoán Thành phố Hồ Chí Minh đi vào hoạt động từ tháng 7/2000 đã tạo ra một thị trường thứ cấp có tổ chức cho việc giao dịch trái phiếu, giúp nâng cao khả năng thanh khoản của trái phiếu, thúc đẩy hoạt động đầu tư, giao dịch trên thị trường. Tháng 3/2005 Trung tâm giao dịch chứng khoán Hà Nội chính thức đi vào hoạt động. Đây là sự kiện quan trọng vừa tạo điều kiện cho các tổ chức, các doanh nghiệp vừa và nhỏ tham gia phát hành trái phiếu và niêm yết trái phiếu trên thị trường tập trung, vừa tạo thuận lợi cho các nhà đầu tư trong việc giao dịch trên thị trường.

* Hàng hoá trên thị trường khá phong phú và luôn được cải tiến. Hình thức trái phiếu đã có nhiều thay đổi. Trên thị trường đã phát hành nhiều loại trái phiếu như: Trái phiếu ghi danh, trái phiếu vô danh, trái phiếu huy động bằng VNĐ, trái phiếu huy động bằng USD... Trước kia, trái phiếu mua ở đâu thì thanh toán ở đó, nay nhà đầu tư có thể thanh toán ở nhiều nơi. Thời hạn trái phiếu cũng có nhiều thay đổi. Từ chỗ chỉ phát hành tín phiếu kho bạc ngắn hạn (3, 6, 9 tháng), đến nay trái phiếu đã có thời hạn dài hơn làm cho các loại kỳ hạn trái phiếu trở nên phong phú hơn, bao gồm: loại ngắn hạn (dưới 1 năm), loại trung hạn (1, 2, 3 năm), loại dài hạn (trên 5 năm).

Hiện nay trên thị trường đã có TPDN. Các loại trái phiếu ngày càng được chuẩn hóa, đáp ứng đủ điều kiện để được niêm yết trên thị trường giao dịch chứng khoán tập trung. Thông qua phát hành trái phiếu, các chủ thể phát hành đã cung cấp một lượng lớn hàng hoá quan trọng cho thị trường vốn, đặc biệt trong điều kiện thị trường chứng khoán Việt Nam mới đi vào hoạt động, lượng hàng hoá trên thị trường còn ít.

* Số lượng thành viên tham gia thị trường ngày càng đông đảo hơn

Nhờ có những kết quả về mặt tổ chức thị trường, về số vốn hàng hoá trên thị trường, sự thuận tiện trên thị trường được nâng cao nên số lượng các nhà đầu tư tham gia thị trường có sự chuyển biến rõ rệt. Số lượng các nhà đầu tư tham gia thị trường tăng nhiều so với trước đây. Đặc biệt đã có sự tham gia của nhà đầu tư nước ngoài dù số lượng còn hạn chế. Hiện nay trên thị trường đã hình thành nhà đầu tư có tổ chức, mang tính chuyên nghiệp như các quỹ đầu tư, các công ty chứng khoán thực hiện nhiệm vụ tự doanh...

Ngoài Chính phủ tham gia phát hành TPCP để bù đắp thiếu hụt ngân sách, đáp ứng nhu cầu vốn cho đầu tư phát triển các công trình công cộng và phúc lợi xã hội, hiện nay các địa phương trong cả nước và các doanh nghiệp đã tham gia phát hành trái phiếu để huy động vốn cho hoạt động của mình.