thuộc thẩm quyền ĐHĐCĐ mà không được ủy quyền. Hội đồng quản trị (HĐQT) có nhiệm vụ quyết định chiến lược phát triển Ngân hàng, xây dựng các kế hoạch sản xuất kinh doanh, xây dựng cơ cấu tổ chức, quy chế quản lý Ngân hàng, đưa ra các biện pháp, các quyết định nhằm đạt được mục tiêu do ĐHĐCĐ đề ra.

Ban kiểm soát

Do ĐHĐCĐ bầu ra, có nhiệm vụ kiểm tra hoạt động tài chính của Ngân hàng, giám sát việc chấp hành chế độ hạch toán, kế toán; hoạt động của hệ thống kiểm tra và kiểm toán nội bộ của Ngân hàng; thẩm định báo cáo tài chính hàng năm; báo cáo cho ĐHĐCĐ tính chính xác, trung thực, hợp pháp về báo cáo tài chính của Ngân hàng.

Các Hội đồng

Do HĐQT thành lập, làm tham mưu cho HĐQT trong việc quản trị ngân hàng, thực hiện chiến lược, kế hoạch kinh doanh; đảm bảo sự phát triển hiệu qua, an toàn và đúng muc tiêu đã đề ra. Hiện nay, Ngân hàng có 4 Hội đồng, gồm:

- Hội đồng nhân sự có chức năng tư vấn cho HĐQT các vấn đề về chiến lược quản lý và phát triển nguồn nhân lực của Ngân hàng để phát huy cao nhất sức mạnh của nguồn nhân lực, phục vụ hiệu quả cho nhu cầu phát triển của Ngân hàng.

- Hội đồng tín dụng có chức năng xem xét cấp tín dụng, phê duyệt hạn mức tiền gửi của Ngân hàng tại các tổ chức tín dụng khác, phê duyệt việc áp dụng biện pháp xử lý nợ và miễn giảm lãi; quyết định về chính sách tín dụng và quản lý rủi ro tín dụng trên toàn hệ thống.

- Hội đồng đầu tư có chức năng thẩm định các dự án đầu tư và đề xuất ý kiến cho cấp có thẩm quyền quyết định đầu tư.

- Hội đồng ALCO có chức năng quản lý cấu trúc bảng tổng kết tài sản của Ngân hàng, xây dựng và giám sát các chỉ tiêu tài chính, tín dụng phù hợp với chiến lược kinh doanh của Ngân hàng.

Tổng giám đốc

Do HĐQT bổ nhiệm, là người chịu trách nhiệm trước HĐQT và trước pháp luật về hoạt động hàng ngày của Ngân hàng. Giúp việc cho Tổng giám đốc (TGĐ) là các Phó Tổng Giám đốc, các Giám đốc khối, Kế toán trưởng và bộ máy chuyên môn nghiệp vụ.

2.1.3. Kết quả hoạt động kinh doanh của NHTMCP Á Châu

Bảng 2.1: Kết quả kinh doanh NHTMCP Á Châu giai đoạn 2007 -2012

Đơn vị tính: Triệu đồng

2007 | 2008 | 2009 | 2010 | 2011 | 09 tháng 2012 | |

Tổng tài sản b/q | 85,391,681 | 105,306,130 | 167,881,047 | 202,453,569 | 278,855,703 | 211,672,696 |

Tổng dư nợ cho vay | 31,676,320 | 34,604,077 | 61,855,984 | 86,478,408 | 101,897,633 | 101,882,601 |

Tiền gửi khách hàng | 55,283,104 | 64,216,949 | 86,919,196 | 106,936,611 | 142,828,400 | 123,024,606 |

Phát hành trái phiếu + Chứng chỉ tiền gửi | 11,688,796 | 16,755,825 | 26,582,588 | 38,234,151 | 48,508,499 | 38,348,451 |

Tổng vốn chủ sở hữu | 6,257,849 | 7,766,468 | 10,106,287 | 11,380,981 | 11,767,160 | 12,614,769 |

Lợi nhuận ròng | 1,760,008 | 2,210,682 | 2,201,204 | 2,622,639 | 3,193,881 | 896,410 |

Tăng trưởng tổng tài sản | 91% | 23% | 59% | 23% | 37% | -24,09% |

Tăng trưởng tổng dư nợ cho vay | 87% | 9% | 79% | 40% | 18% | -0,01% |

Tăng trưởng huy động tiền gửi khách hàng | 90% | 21% | 40% | 23% | 35% | -13,87% |

Tăng trưởng vốn chủ sở hữu | 269% | 24% | 30% | 13% | 5.08% | -20,94% |

Tăng trưởng lợi nhuận sau thuế | 233% | 26% | (0.4%) | 6% | 121,78% | -97,19% |

Có thể bạn quan tâm!

-

Tỷ Lệ Dư Nợ/tổng Nguồn Vốn (%)

Tỷ Lệ Dư Nợ/tổng Nguồn Vốn (%) -

Ảnh Hưởng Của Rủi Ro Tín Dụng Đến Hoạt Động Kinh Doanh Của Ngân Hàng Và Kinh Tế Xã Hội

Ảnh Hưởng Của Rủi Ro Tín Dụng Đến Hoạt Động Kinh Doanh Của Ngân Hàng Và Kinh Tế Xã Hội -

Giới Thiệu Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Á Châu

Giới Thiệu Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Á Châu -

Phân Tích Kết Quả Tín Dụng Theo Thời Hạn Cho Vay

Phân Tích Kết Quả Tín Dụng Theo Thời Hạn Cho Vay -

Phân Tích Các Chỉ Tiêu Đo Lường Rủi Ro Tín Dụng

Phân Tích Các Chỉ Tiêu Đo Lường Rủi Ro Tín Dụng -

Nợ Cần Chú Ý Và Nợ Dưới Tiêu Chuẩn Giai Đoạn 2008 - 2012

Nợ Cần Chú Ý Và Nợ Dưới Tiêu Chuẩn Giai Đoạn 2008 - 2012

Xem toàn bộ 108 trang tài liệu này.

3.

Nguồn: báo cáo tài chính năm giai đoạn 2007 – 2011, báo cáo bán niên 2012

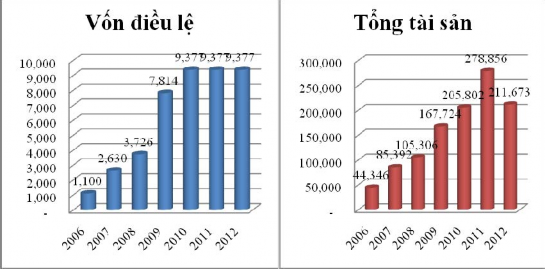

a) Tổng tài sản của ACB

Với những bước tiến mạnh mẽ trong những năm gần đây, NHTMCP Á Châu liên tục mở rộng quy mô phát triển của mình. Điều này không chỉ được thể hiện ở chỗ số chi nhánh gia tăng, đội ngũ nhân viên ngày một đông đảo mà

còn ở quy mô về vốn cũng như tài sản của ngân hàng, chỉ tiêu quan trọng để đánh giá sức khỏe và khả năng của một ngân hàng.

Biểu đồ 2.1: Tăng trưởng vốn điều lệ và tổng tài sản 2006 - 2012.

Đơn vị: tỷ đồng

Nguồn: báo cáo tài chính năm giai đoạn 2007 – 2011, báo cáo bán niên 2012

Năm 2007: Vốn điều lệ là 2,630 tỷ đồng; Tổng tài sản là 85,392 tỷ đồng; quy mô tổng tài sản hiện nay đang mang lại ưu thế cạnh tranh về vốn hoạt động cho ACB so với các ngân hàng thương mại cổ phần khác. Năm 2010 NHTMCP Á Châu đã thực hiện tăng vốn thành công lên 9,376 tỷ đồng (tương ứng tăng 20% so với năm 2009) đưa ACB trở thành ngân hàng có vốn điều lệ lớn thứ tư trong khối ngân hàng cổ phần (xếp sau Vietcombank, Vietinbank và Sacombank). Điều này đã làm tăng được sức cạnh tranh, cải thiện được hệ số an toàn vốn trong hoạt động của ACB. Đến năm 2011 và 2012, tổng tài sản của ACB có những biến động bất thường: tổng tài sản đến 30/09/2012 giảm 24.09% so với năm 2011 với mức giảm tuyệt đối là 67,183 tỷ đồng, đồng thời phương án tăng vốn điều lệ đã đề ra năm 2011 chưa được thực hiện trong năm 2012.

b) Huy động tiền gửi của khách hàng

Trong tình hình cạnh tranh về lãi suất và thị trường có nhiều kênh thu hút vốn nhưng qua số liệu cho thấy khả năng huy động vốn của ngân hàng Á Châu vẫn giữ tốc độ tăng ổn định. Cuối năm 2007 con số này là 55,283 tỷ đồng với

mức tăng ấn tượng lên tới 90% so với năm 2006. Đến năm 2008 – 2009 với bối cảnh kinh tế thế giới và trong nước có nhiều khó khăn nhưng ACB vẫn đạt được những kết quả khả quan khi có tỉ lệ tăng trưởng tiền gửi khách hàng lần lượt là 24% và 30%. Năm 2010 là một năm khó khăn thêm nữa cho ngành ngân hàng khi tình hình lãi suất căng thẳng, thị trường luôn sẵn sàng có những cuộc đua về lãi suất nhằm lôi kéo khách hàng thì ACB lại có được kết quả tốt với gần 107,000 tỷ đồng tiền gửi khách hàng, tăng hơn 23% so với kết quả cùng kì 2009. Điều này đã chứng tỏ sự tin tưởng của khách hàng vào ACB ngày càng cao. Nguyên nhân là do ngân hàng đã duy trì nhiều hình thức huy động đa dạng, áp dụng chính sách lãi suất linh hoạt cho từng địa bàn và tăng cường công tác quảng bá hình ảnh. Năm 2011, cùng với uy tín và vị thế tiếp tục được khẳng định, tổng mức huy động tiền gửi của khách hàng tại ACB tăng 35% lên mức 123,024 tỷ đồng. Trong bối cảnh biến động lãi suất huy động (VND) năm 2011 tăng cao và thị trường liên ngân hàng đối mặt với không ít khó khăn, tình trạng thiếu thanh khoản tại một số TCTD khiến lãi suất trên thị trường liên ngân hàng tăng mạnh (có thời điểm đến 35%/năm), ACB đã duy trì chính sách lãi suất huy động được điều hành khá sát thị trường theo từng thời kỳ và phù hợp với quy định của pháp luật. Nhiều giải pháp linh hoạt về sản phẩm, cơ chế lãi suất nội bộ, v.v… đã đưa tốc độ tăng trưởng huy động cả năm đạt mức 35%, gấp hơn 2 lần tốc độ tăng của ngành ngân hàng. Tiếp đà tăng trưởng trong năm 2011, ACB đặt kỳ vọng tiếp tục tăng trưởng về nguồn vốn huy động trong năm 2012. Tuy nhiên, các khó khăn về kinh tế vĩ mô như: hàng loạt các doanh nghiệp khủng hoảng dẫn đến phá sản, các doanh nghiệp nhà nước đầu tư kinh doanh ngoài ngành dần thoái vốn và tập trung vào các lĩnh vực then chốt, nguồn tiền nhàn rỗi tập trung đầu cơ vàng… đã ảnh hưởng lớn đến tình hình huy động vốn của ACB. Về phía thị trường, việc NHNN liên tục thắt chặt lãi suất huy động đầu vào (khống chế trần huy động) và các ngân hàng nhỏ gặp khó khăn trong thanh khoản tiếp tục cạnh tranh vượt trần lãi suất là lực hút cạnh tranh không hề nhỏ. Đặc biệt về phía ngân hàng, do các rắc rối pháp lý liên quan đến Tổng Giám

đốc, các thành viên HĐQT mà chỉ trong thời gian từ tháng 08/2012 – 09/2012 nguồn tiền gửi dân cư đã bị rút ra ở mức kỷ lục dẫn tới việc số dư huy động tính đến 30/09/2012 đã suy giảm 19,800 tỷ đồng so với đầu năm. Đây là những khó khăn, thách thức mà ngân hàng phải đối mặt trong thời gian tới.

c) Tổng dư nợ cho vay

Trong hai năm 2009 – 2010 thì những con số tăng trưởng về khía cạnh này thực sự ấn tượng. Trong bối cảnh các doanh nghiệp đang đẩy mạnh hoạt động đi vay để đầu tư phát triển sau giai đoạn khủng hoảng kinh tế, dư nợ cho vay khách hàng tăng đột biến trong năm 2009 lên tới 79% so với năm 2008, trong khi năm 2010 tuy có hạ nhiệt hơn chút nhưng cũng đứng ở mức cao là 40% so với 2009 tương ứng tổng dư nợ cho vay 2010 lên tới 86,478 tỷ đồng. Đây là kết quả rất đáng khích lệ không những đem lại nguồn lợi cho ngân hàng mà còn thực thi đúng theo tinh thần của Ngân hàng Nhà nước nhằm thúc đẩy nền kinh tế tăng trưởng trở lại sau khủng hoảng. Đây cũng chính là kết quả của sự năng động tìm kiếm khách hàng, chuyên nghiệp trong phong cách phục vụ và liên tục đa dạng hóa các sản phẩm tín dụng.

Sang năm 2011, Hạn mức tăng trưởng tín dụng được khai thác linh động, kịp thời và khá hiệu quả, chính sách cho vay linh hoạt cho từng nhóm khách hàng theo hướng thắt chặt và nâng cao độ an toàn. Tăng trưởng tín dụng của ACB năm 2011 đã đạt khoảng 20%, gần gấp 2 lần ngành, thị phần tăng đáng kể so thời điểm đầu năm (tăng 0.3% lên khoảng 4%). Hoạt động tín dụng vẫn là hoạt động cốt lõi tạo nên thu nhập cho Ngân hàng trong năm 2011.

Đến 2012, bức tranh về tình hình tín dụng bắt đầu xuất hiện “những điểm đen” mà thể hiện rõ nhất qua những con số: mức tăng trưởng tín dụng âm (đến 30/09/2012) và chắc chắn sẽ không thể đạt trần tăng trưởng là 17% như chỉ tiêu của NHNN; đồng thời, nợ xấu được kiềm chế qua nhiều năm đã vọt lên mức 2.08%. Nhìn nhận khách quan trong bối cảnh nền kinh tế Việt Nam năm 2012 đang trong giai đoạn khó khăn và suy thoái, việc tăng trưởng tín dụng thấp và nợ xấu tăng cao là tình trạng chung của thị trường ngân hàng chứ không chỉ

riêng ACB. Tuy nhiên, những rủi ro tiềm ẩn khả năng mất vốn liên quan đến một nhóm khách hàng và việc nợ xấu tăng cao đặt ra những câu hỏi về việc thẩm định khách hàng, quản lý khách hàng vay vốn, cũng như việc quản lý rủi ro tín dụng để giảm thiểu rủi ro cho ngân hàng.

d) Lợi nhuận

Lợi nhuận các năm từ 2007 đến 2011 đều đạt mức cao và duy trì đà tăng trưởng qua các năm. Tuy nhiên, tính đến 09 tháng năm 2012 lợi nhuận sau thuế mới đạt 896,410 tỷ đồng và chỉ bằng 28.07% so với cả năm 2011.

Bảng 2.2: Khả năng sinh lời NHTMCP Á Châu

2007 | 2008 | 2009 | 2010 | 2011 | 09 tháng 2012 | |

LNST / VCSH bình quân (ROE) | 28.12% | 15.76% | 12.32% | 10.89% | 27.81% | 7.35% |

LNST / Tổng tài sản (ROA) | 2.06% | 2.10% | 1.31% | 1.14% | 1.33% | 0.37% |

Xét về khả năng sinh lời, Bảng thống kê nêu trên cho thấy mức giảm dần của các chỉ số này qua từng năm, điển hình là chỉ số ROA vào năm 2008 ở mức 2.1% nhưng đến hết 2010 thì chỉ số này chỉ còn hơn nửa dừng lại ở mức 1.14%. Sang năm 2011 tăng lên 1.33% và 09 tháng năm 2012 chỉ đạt 0.37%. Để hiểu rõ hơn, ta theo dõi bảng cơ cấu lợi nhuận của ACB dưới đây:

Bảng 2.3: Bảng kê chi tiết phần thu nhập

2011 | 09 tháng 2012 | So sánh | |

Thu nhập từ lãi | 6,701,811 | 5,342,413 | 79.72% |

Lãi từ hoạt động dich vụ | 775,281 | 463,176 | 59.74% |

Lãi từ kinh doanh ngoại hối và vàng | (161,512) | (1,251,235) | 774.70% |

Lãi mua bán CK kinh doanh | - | - | |

Lãi mua bán CK đầu tư | (117,567) | (2,092) | 1.78% |

Lãi từ hoạt động khác | (24,179) | (12,998) | 53.76% |

Thu nhập cổ tức từ góp vốn, mua cổ phần | 251,625 | 29,150 | 11.58% |

Lợi nhuận trước thuế | 4,174,633 | 1,187,804 | 28.45% |

Nguồn: báo cáo tài chính năm 2011, báo cáo bán niên 2012

Như các con số thống kê đã thể hiện trong bảng kê thu nhập, phần lớn trong tổng thu của ACB từ hoạt động tín dụng (“Thu nhập lãi”) với tỷ trọng trong tổng thu ổn định qua các năm: năm 2011 là 90.25% trên tổng chênh lệch thu chi, 09 tháng đầu năm 2012 là 116.94% trên tổng chênh lệch thu chi (do hoạt động kinh doanh khác lỗ) và dự kiến tiếp tục tăng trong quý IV/2012. Các nguồn thu khác từ thu lãi từ hoạt động dịch vụ, thu nhập từ cổ tức góp vốn không đều và không ổn định qua các năm. Thậm chí, các hoạt động như kinh doanh ngoại hối và vàng gây thiệt hại cho ngân hàng với khoản lỗ lên tới 1,251 tỷ đồng tính đến 09 tháng năm 2012 (Theo giải trình của ACB trong báo cáo tài chính tại ngày 30/09/2012, lỗ từ hoạt động kinh doanh vàng do ACB đóng trạng thái vàng theo thông tư 12/2012/TT-NHNN của NHNN có hiệu lực từ ngày 30/04/2012).

Nếu không có phần bù chênh lệch thu chi từ hoạt động tín dụng thì kết quả kinh doanh của ngân hàng sẽ đạt mức lỗ kỷ lục trong 09 tháng năm 2012 và thậm chí dự báo lỗ trong cả năm 2012. Như thế có thể thấy được, vai trò của nguồn thu từ hoạt động tín dụng vẫn là nhân tố then chốt đem lại lợi nhuận cho ngân hàng. Và với một cơ cấu phụ thuộc vào hoạt động tín dụng cao như vậy thì hoạt động quản lý hạn chế rủi ro tín dụng lại càng được đề cao hơn bao giờ hết tại ACB.

Từ các số liệu trên ta có thể nhận thấy các chỉ số tài chính tình hình kinh doanh của ACB khá hiệu quả và tăng trưởng ổn định qua từng năm từ 2007 đến 2011. Tuy nhiên đến 09 tháng đầu năm 2012, Ngân hàng gặp phải nhiều khó khăn ảnh hưởng đến chỉ tiêu lợi nhuận, tổng tài sản, kết quả kinh doanh do tình hình chung của nền kinh tế và các thay đổi trong bộ máy quản trị, lãnh đạo ngân hàng.

2.2 Phân tích kết quả hoạt động tín dụng của Ngân hàng Á Châu

Theo khoản 8 và khoản 10 điều 20 Luật các tổ chức tín dụng, hoạt động tín dụng được định nghĩa là việc tổ chức tín dụng sử dụng nguồn vốn tự có, nguồn vốn huy động để thỏa thuận cấp tín dụng cho khách hàng với nguyên tắc có hoàn trả bằng các nghiệp vụ cho vay, chiết khấu, cho thuê tài chính, bảo lãnh

ngân hàng và các nghiệp vụ khác.

Ngân hàng Á Châu cung cấp đa dạng các hoạt động tín dụng bao gồm tín dụng cho đối tượng khách hàng cá nhân và khách hàng doanh nghiệp. Cụ thể, các hình thức cấp tín dụng như: cho vay, thanh toán L/C, bao thanh toán,…

2.2.1 Kết quả chung của hoạt động tín dụng

Bảng 2.4: Kết quả cho vay của NHTMCP Á Châu giai đoạn 2007 -2012

Đơn vị tính: Triệu đồng

2007 | 2008 | 2009 | 2010 | 2011 | 09 tháng 2012 | |

1.Tổng dư nợ cho vay | 31,810,857 | 34,832,700 | 62,357,978 | 87,195,105 | 102,809,156 | 101,882,601 |

Tăng trưởng tổng dư nợ cho vay | 87% | 9.5% | 79.6% | 40% | 18% | -0,01% |

2.Theo thời hạn cho vay | ||||||

a) Vay ngắn hạn | 17,493,467 | 15,944,006 | 35,618,575 | 43,889,956 | 53,361,314 | 52,183,523 |

b) Vay trung, dài hạn | 14,317,390 | 18,888,694 | 26,739,403 | 43,305,149 | 49,447,842 | 49,699,078 |

3.Theo loại tiền tệ | ||||||

a) Tiền VN | 21,517,614 | 24,563,580 | 51,552,735 | 65,739,661 | 75,911,911 | - |

b) Ngoại tệ | 10,293,243 | 10,269,120 | 10,805,243 | 21,455,444 | 26,897,245 | - |

4.Theo thành phần KT | ||||||

a) DN Nhà nước | 2,179,990 | 2,821,889 | 4,378,113 | 5,017,568 | 3,316,785 | - |

b) Ngoài QD | 13,720,565 | 13,247,463 | 34,974,670 | 49,593,483 | 63,645,395 | - |

c) Cá nhân | 15,910,302 | 18,763,348 | 23,005,195 | 32,584,054 | 35,846,976 | - |

Nguồn: báo cáo tài chính năm giai đoạn 2007 – 2011, báo cáo bán niên 2012 Qua bảng số liệu 2.4, nhìn chung hoạt động tín dụng của Ngân hàng Á Châu trong thời gian qua tăng trưởng nhanh và khá cao, nhưng đang suy giảm trong năm 2012. Tổng dư nợ tín dụng cuối năm 2008 tăng 9.5% so với năm 2007 và nhưng sang năm 2009 thì tỷ lệ này tăng so với năm 2008 là 79.62% - một con số ấn tượng của ACB. Đến năm 2010, con số này tuy có giảm nhưng vẫn đứng ở mức cao với 40% tăng trưởng tín dụng so 2009. Sang năm 2011, tổng dư nợ tín

dụng là 101,897 tỷ đồng, đã tăng 17.91% so với năm 2010.