hồ sơ cần thiết liên quan như Hợp đồng tín dụng, khế ước nhận nợ, hợp đồng bảo lãnh… trình lãnh đạo có thẩm quyền ký duyệt.

Bước 6: Thực hiện quyết định cấp tín dụng

Các chức danh phụ trách: LDO, CSR, Nhân viên giao dịch (Teller)…

Quy trình:

- Sau khi chuẩn bị đầy đủ hồ sơ giải ngân, nhân viên Loan CSR tiến hành chuyển hồ sơ tài sản đảm bảo kèm phúc đáp thông báo kết quả xét duyệt khoản vay cho Nhân viên pháp lý chứng từ và quản lý tài sản (LDO). Nhân viên LDO chịu trách nhiệm hoàn tất các thủ tục pháp lý về tài sản đảm bảo cho khoản vay.

- Căn cứ vào Hợp đồng tín dụng/Khế ước nhận nợ, nhân viên Loan CSR chịu trách nhiệm thực hiện thủ tục tạo tài khoản vay thích hợp cho khách hàng. Sau khi tài khoản vay đã có đầy đủ thông tin và kết nối về tài sản đảm bảo, nhân viên Loan CSR phối hợp với nhân viên kiểm soát hiệu lực hóa khoản vay. Sau đó, nhân viên giao dịch (Teller) sẽ thực hiện giải ngân cho khách hàng.

Bước 7: Kiểm tra và xử lý nợ vay

Các chức danh phụ trách: CA, Loan CSR

Quy trình:

- Sau khi đã giải ngân cho khách hàng, nhân viên CA và Loan CSR sẽ thường xuyên theo dõi tình hình trả nợ, kỳ hạn nợ của khách hàng. Nhân viên Loan CSR có trách nhiệm thông báo và đôn đốc khách hàng trả lãi hàng tháng cùng với trả nợ gốc khi đến hạn. Nhân viên CA phải kiểm tra thường xuyên mục đích sử dụng vốn vay và tình hình sản xuất kinh doanh. Bên cạnh đó Phòng thẩm định TSĐB cũng sẽ thường xuyên kiểm tra lại tình trạng TSĐB để xem TSĐB có còn đáp ứng phù hợp với khoản vay hay không, nếu chưa đủ thì cần phải thông báo cho khách hàng để có được những biện pháp bổ sung.

- Nhân viên CA sẽ thực hiện đề xuất gia hạn nợ gốc và/hoặc lãi gốc và/hoặc lãi nếu khách hàng có đề xuất và đủ điều kiện khi được kiểm tra.

- Trong các trường hợp: đến hạn trả nợ mà khách hàng không đủ trả nợ đến hạn phải trả và không được đồng ý gia hạn nợ/điều chỉnh kỳ hạn trả nợ; hoặc có

quyết định thu hồi nợ trước hạn nhưng trong vòng 30 ngày mà khách hàng vẫn không thanh toán đủ nợ vay thì nhân viên CA sẽ lập tờ trình thẩm định khách hàng về việc xét duyệt chuyển nợ quá hạn trình cấp có thẩm quyền phê duyệt.

- Căn cứ vào hồ sơ khách hàng nợ quá hạn do nhân viên Loan CSR chuyển sang, bộ phận xử lý nợ sẽ thực hiện một số biện pháp xử lí nợ như: Đốc nợ (là việc áp dụng các biện pháp đôn đốc khách hàng trả nợ mà chưa phải áp dụng biện pháp khởi kiện); Khởi kiện (là biện pháp thu hồi nợ bằng việc tham gia tố tụng bắt đầu từ giai đoạn khởi kiện cho đến khi hoàn tất việc thi hành án để thu hồi nợ); Xử lý tài sản đảm bảo; Và một số biện pháp khác như: chuyển nợ sang ngân hàng khác, bán nợ cho các tổ chức mua bán nợ.

Bước 8: Tất toán hợp đồng tín dụng và lưu trữ hồ sơ Các chức danh phụ trách: CA, PFC, RA, Loan CSR. Quy trình:

Khi khách hàng trả hết nợ, Nhân viên QHKH tiến hành hướng dẫn khách hàng thủ tục làm hồ sơ tất toán, tiến hành kiểm tra tình hình giao dịch hạch toán thu nợ, thủ tục xử lý TSBĐ của khách hàng, tiến hành đóng gói hồ sơ, lưu trữ hồ sơ theo quy định .

2.3.2 Quản lý rủi ro tín dụng của NHTMCP Á Châu

ACB đang ngày càng nỗ lực hoàn thiện bộ máy tổ chức của mình để nâng cao năng lực quản trị điều hành vì đó là điều kiện tiền đề trong tiến trình hội nhập và nâng cao sức cạnh tranh của ACB.

Phần lớn các cấp lãnh đạo đều ý thức được tầm quan trọng của hoạt động tín dụng đối với sự sống còn của ngân hàng và sự cần thiết phải quản lý và kiểm soát rủi ro tín dụng. Ý thức được vai trò của bộ máy kiểm toán nội bộ, kiểm soát nội bộ đối với việc giám sát, kiểm tra, kiểm soát các mặt hoạt động của ngân hàng, đặc biệt là đối với hoạt động tín dụng. Có sự chú trọng đào tạo và nâng cao trình độ nghiệp vụ với đội ngũ cán bộ tín dụng của ngân hàng. Cử cán bộ đi học các khóa đào tạo do các chuyên gia quốc tế giảng dạy về phân tích tín dụng,

quản lý rủi ro tín dụng và đánh giá tín dụng.

a) Hệ thống xét duyệt tín dụng

ACB đã xây dựng bộ máy xét duyệt theo các cấp từ Hội sở đến các Chi nhánh và phân bổ hạn mức phán quyết cho từng cấp theo quy mô hoạt động tín dụng và đặc điểm quản lý của mỗi đơn vị kinh doanh. Nếu khoản vay vượt quá hạn mức phán quyết của một cấp, phải trình xin ý kiến của cấp xét duyệt cao hơn.

Bộ máy quản lý tín dụng, sự phân cấp được thể hiện rõ ràng từ cấp hội đồng tín dụng cho đến ban tín dụng cấp hội sở, chi nhánh, khu vực cùng với sự trợ giúp của chuyên viên phê duyệt tín dụng. Chính điều này đã giúp ACB phân định rõ ràng được quyền hạn, trách nhiệm của từng cá nhân theo phân cấp, ủy quyền phê duyệt tín dụng; đáp ứng được yêu cầu kiểm soát chặt chẽ của ACB, đảm bảo quá trình phê duyệt cấp tín dụng phải thông qua 03 khâu: Khâu thẩm định, khâu kiểm soát, khâu phê duyệt. Biện pháp này đã phần nào tăng sự đảm bảo trong hoạt động tín dụng, quản lý được rủi ro tín dụng.

Luận văn Thạc sỹ QTKD Trường ĐHBK Hà Nội

Sơ đồ 2.3: Bộ máy quản lý tín dụng NHTMCP Á Châu

Lê Thị Thu Hương – Khóa 2011A52

b) Lập và sử dụng dự phòng xử lý rủi ro tín dụng

Dự phòng xử lý rủi ro là dự phòng được hạch toán vào chi phí hoạt động của TCTD thông qua việc trích lập dự phòng cho phần giá trị tài sản Có có khả năng không thu hồi được. ACB thường xuyên tiến hành phân loại tài sản có và trích lập dự phòng rủi ro đối với những hạng mục tài sản phải trích lập dự phòng theo đúng quy định.

Và khi có sự tổn thất bởi các khoản nợ, ACB sẽ sử dụng chính dự phòng rủi ro này để thực hiện bù đắp. ACB xác định việc sử dụng dự phòng để xử lý rủi ro tín dụng không phải là xóa nợ cho khách hàng. Các đơn vị và cá nhân có liên quan không được phép thông báo dưới mọi hình thức cho khách hàng biết về việc xử lý rủi ro tín dụng. Sau khi đã sử dụng dự phòng để xử lý rủi ro tín dụng từ hạch toán nội bảng ra hạch toán ngoại bảng để tiếp tục theo dõi và có các biện pháp để thu hồi nợ triệt để.

c) Thực hiện đảm bảo tín dụng

ACB hoạt động với tiêu chí đặt an toàn lên hàng đầu, vậy những điều kiện đối với tài sản đảm bảo để được cấp tín dụng tại ACB cũng được đòi hỏi cao. ACB khuyến khích cấp tín dụng đối với các loại tài sản thế chấp/cầm cố có độ thanh khoản cao, mức độ ổn định về giá trị, có thể dễ dàng trong quản lý và bảo quản, dễ dàng đo đếm và yếu tố pháp lý trong sở hữu…Đặc biệt, ACB hạn chế cấp tín dụng đối với tài sản đảm bảo là các máy móc thiết bị, phương tiện vận chuyển, các loại hàng hóa & nguyên vật liệu chuyên biệt, hay các nhà xưởng văn phòng gắn liền với quyền sử dụng đất thuê có thời gian thuê còn lại ngắn (nhỏ hơn 2 năm).

d) Hệ thống chấm điểm và xếp hạng tín dụng

Đã đưa vào sử dụng hệ thống chấm điểm và xếp hạng tín dụng đối với doanh nghiệp và xem như là một thước đo rủi ro chung đối với khách hàng. Hệ thống này khắc phục được tình trạng cùng một khách hàng, cùng một đề nghị xin vay nhưng có Chi nhánh trong hệ thống của ngân hàng kiên quyết từ chối

trong khi Chi nhánh khác lại sẵn sàng cho vay.

e) Thực hiện phân tán rủi ro trong danh mục tín dụng

Ngoài ra, ACB cũng thực hiện phân tán rủi ro trong danh mục tín dụng của mình một cách mạnh mẽ với việc tập trung cho vay các đối tượng là công ty cổ phần, công trách nhiệm hữu hạn, công ty tư nhân và các cá nhân trong khi các đối tượng doanh nghiệp Nhà Nước là hạn chế tín dụng. Với chính sách hợp lý, Ngân hàng Á Châu đã và đang xây dựng cho mình một đội ngũ khách hàng đa dạng, đông đảo, vững mạnh và gắn bó với ngân hàng.

f) Công tác kiểm tra giám sát tín dụng

Hoạt động giám sát thường xuyên được thực hiện thông qua các cấp quản lý cơ sở tại mỗi bộ phận nghiệp vụ và cấp điều hành từng đơn vị, chi nhánh của ngân hàng. Đối với hoạt động tín dụng, ngân hàng có quy định các Trưởng phòng Tín dụng, Giám đốc Chi nhánh có trách nhiệm giám sát danh mục cho vay của đơn vị mình và kiểm soát việc thực hiện nghiệp vụ của các nhân viên tín dụng thuộc cấp.

Chú trọng đến công tác kiểm tra, kiểm toán định kỳ thông qua các cuộc kiểm toán nội bộ, đặc biệt đối với kiểm tra tín dụng. Việc kiểm toán định kỳ được thực hiện tại các Chi nhánh trong hệ thống của mỗi ngân hàng theo kế hoạch hàng năm hoặc yêu cầu kiểm tra đột xuất.

Thực hiện kiểm toán độc lập hàng năm (yêu cầu bắt buộc).

2.3.3 Phân tích các chỉ tiêu đo lường rủi ro tín dụng

Để đánh giá được thực trạng rủi ro tín dụng tại ACB, chúng ta cần phân tích và tìm hiểu kĩ các chỉ tiêu đánh giá dưới đây:

Bảng 2.5: Nợ quá hạn NHTMCP Á Châu

Năm 2010 | Năm 2011 | 09 tháng năm 2012 | ||||||

Giá trị (triệu VNĐ) | So với tổng dư nợ (%) | Giá trị (triệu VNĐ) | So với tổng dư nợ (%) | So với 2010 (%) | Giá trị (triệu VNĐ) | So với tổng dư nợ (%) | So với 2011 (%) | |

TỔNG DƯ NỢ | 87,195,105.000 | 100.00% | 101,897,633.000 | 100.00% | 117% | 101,882,601.000 | 100.00% | 100% |

NỢ QUÁ HẠN (NQH) | 501,873.000 | 0.58% | 1,200,274.000 | 1.18% | 239% | 3,235,637.000 | 3.18% | 270% |

Trong đó: | ||||||||

Nợ cần chú ý | 209,067.000 | 0.24% | 326,758.000 | 0.32% | 156% | 1,111,599.000 | 1.09% | 340% |

Nợ dưới tiêu chuẩn | 64,759.000 | 0.07% | 274,973.000 | 0.27% | 425% | 613,663.000 | 0.60% | 223% |

Nợ nghi ngờ | 58,399.000 | 0.07% | 301,204.000 | 0.30% | 516% | 681,234.000 | 0.67% | 226% |

Nợ có khả năng mất vốn | 169,648.000 | 0.19% | 297,339.000 | 0.29% | 175% | 829,141.000 | 0.81% | 279% |

Có thể bạn quan tâm!

-

Giới Thiệu Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Á Châu

Giới Thiệu Tổng Quan Về Ngân Hàng Thương Mại Cổ Phần Á Châu -

Kết Quả Kinh Doanh Nhtmcp Á Châu Giai Đoạn 2007 -2012

Kết Quả Kinh Doanh Nhtmcp Á Châu Giai Đoạn 2007 -2012 -

Phân Tích Kết Quả Tín Dụng Theo Thời Hạn Cho Vay

Phân Tích Kết Quả Tín Dụng Theo Thời Hạn Cho Vay -

Nợ Cần Chú Ý Và Nợ Dưới Tiêu Chuẩn Giai Đoạn 2008 - 2012

Nợ Cần Chú Ý Và Nợ Dưới Tiêu Chuẩn Giai Đoạn 2008 - 2012 -

Những Nhân Tố Ảnh Hưởng Đến Rủi Ro Tín Dụng

Những Nhân Tố Ảnh Hưởng Đến Rủi Ro Tín Dụng -

Phân Tích Các Nhân Tố Thuộc Về Môi Trường Vĩ Mô

Phân Tích Các Nhân Tố Thuộc Về Môi Trường Vĩ Mô

Xem toàn bộ 108 trang tài liệu này.

(Nguồn: Báo cáo tài chính riêng lẻ đã kiểm toán năm 2010, 2011 và Báo cáo tài chính tại

30/09/2012 của Ngân hàng TMCP Á Châu)

a) Tỷ lệ nợ quá hạn

Theo bảng số liệu trên, ta thấy tình hình nợ quá hạn tại NHTMCP Á Châu trong các năm vừa qua nói chung ngày càng tăng cao cả về mặt giá trị với tỷ lệ so với tổng dư nợ. Năm 2010, tình hình nợ quá hạn chỉ ở mức 0.58% với tổng số nợ quá hạn là 501,873 triệu đồng nhưng đến 2011 và 2012 tỷ lệ nợ quá hạn đã tăng vọt lên mức 1.18% và 3.18%. Đặc biệt trong đó là số liệu thống kê 09 tháng đầu năm 2012, các khoản nợ có khả năng mất vốn, nợ nghi ngờ, nợ dưới tiêu chuẩn đều tăng mạnh so với năm 2011. Tỷ lệ nợ quá hạn gia tăng một phần do tình hình kinh tế gặp nhiều khó khăn, các doanh nghiệp lâm vào tình trạng mất khả năng thanh toán, dẫn tới chậm trả nợ gốc và nợ lãi.

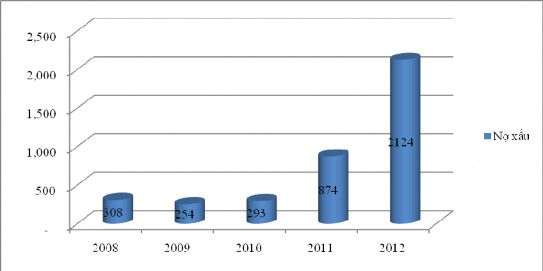

b) Tỷ lệ nợ xấu trên tổng dư nợ

Bảng 2.6 : Nợ xấu tại NHTMCP Á Châu năm 2010 – 2012

Đơn vị: tỷ đồng

2010 | 2011 | 09 tháng 2012 | 2011/2010 | 2012/2011 | |||

Số tiền | % | Số tiền | % | ||||

Tổng dư nợ | 87,195 | 101,898 | 101,883 | 14,703 | 16.86% | -15 | -0.01% |

Nợ xấu | 293 | 874 | 2,124 | 581 | 198.33% | 1,250 | 143.16% |

Tỷ lệ nợ xấu | 0.34% | 0.86% | 2.08% |

Từ bảng 2.6 ta thấy: Tỷ trọng nợ xấu trên tổng dư nợ đã tăng mạnh trong giai đoạn 2010 – 2012. Cụ thể: năm 2010 nợ xấu là 293 tỷ đồng chiếm 0.34% so với tổng dư nợ; năm 2011 nợ xấu đã tăng lên mức là 874 tỷ đồng chiếm 0.86% tổng dư nợ, tăng 581 tỷ đồng tương đương tốc độ tăng là 198.33% so với năm 2008; năm 2012 chỉ qua 09 tháng đầu năm mà nợ xấu đã tăng vọt đến 2,124 tỷ đồng chiếm 2.08 % tổng dư nợ, tăng lên 1,250 tỷ đồng tương đương tốc độ tăng 143.16%.

Biểu đồ 2.7: Nợ xấu giai đoạn 2008 – 2012

Đơn vị: tỷ đồng