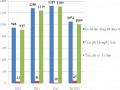

Số liệu đến tháng 06/2013, tiết kiệm bằng 77% tiết kiệm của cả năm 2012. Do chiếm tỷ trọng cao như vậy nên sức tăng của số dư tiết kiệm đã kéo số dư tiền gửi của chi nhánh tăng lên.

Nghiên cứu cụ thể kỳ hạn của tiền gửi từ dân cư ở 2 thời điểm 31/12/2012 và 30/06/2013 để biết được kỳ hạn nào đang được lựa chọn nhiều nhất, ta được bảng số liệu 2.4

Bảng 2.4: Kỳ hạn tiết kiệm dân cư năm 2012 và tháng 06/2013:

ĐVT: Tỷ đồng

31/12/2012 | T06/2013 | Tỷ trọng (%) | Tăng/giảm(%) | ||

31/12/2012 | 30/06/2013 | 2013/2012 | |||

Không kỳ hạn | 10 | 45 | 0.76 | 4.27 | 450.00 |

1 tháng | 554 | 375 | 42.00 | 35.58 | 67.69 |

2 tháng | 15 | 9 | 1.14 | 0.85 | 60.00 |

3 tháng | 296 | 157 | 22.44 | 14.90 | 53.04 |

4-6 tháng | 13 | 70 | 0.99 | 6.64 | 538.46 |

7-11 tháng | 2 | 0 | 0.15 | 0.00 | 0.00 |

12 tháng | 414 | 363 | 31.39 | 34.44 | 87.68 |

Trên 12 tháng | 15 | 35 | 1.14 | 3.32 | 233.33 |

Tổng vốn huy động | 1,319 | 1,054 | 100.00 | 100.00 | 79.91 |

Có thể bạn quan tâm!

-

Vai Trò Của Của Dịch Vụ Thanh Toán Đối Với Ngân Hàng

Vai Trò Của Của Dịch Vụ Thanh Toán Đối Với Ngân Hàng -

Phân Tích Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Ninh Bình

Phân Tích Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Ninh Bình -

Cơ Cấu Kỳ Hạn Huy Động Vốn Năm 2012 Và Tháng 06/2013

Cơ Cấu Kỳ Hạn Huy Động Vốn Năm 2012 Và Tháng 06/2013 -

Huy Động Vốn Của Các Nhtm Trên Địa Bàn Ninh Bình 31/12/2012

Huy Động Vốn Của Các Nhtm Trên Địa Bàn Ninh Bình 31/12/2012 -

Kỳ Hạn Cho Vay Của Bidv Ninh Bình Năm 2012 Và Tháng 06.2013

Kỳ Hạn Cho Vay Của Bidv Ninh Bình Năm 2012 Và Tháng 06.2013 -

Danh Mục Sản Phẩm Tín Dụng Bán Lẻ Của Bidv Ninh Bình

Danh Mục Sản Phẩm Tín Dụng Bán Lẻ Của Bidv Ninh Bình

Xem toàn bộ 138 trang tài liệu này.

(Nguốn số liệu: Báo cáo huy động vốn của BIDV Ninh Bình 2012 và T06.2013)

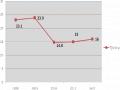

Qua bảng 2.4 ta thấy, ở cả 2 thời điểm nghiên cứu, tỷ trọng của tiết kiệm 01 tháng là cao nhất. Năm 2012 huy động kỳ hạn 01 tháng được 554 tỷ đồng, chiếm 42% tổng tiết kiệm dân cư. 30/06/2013 đạt được 375 tỷ đồng chiếm 35.58% tổng tiết kiệm dân cư. Kỳ hạn chiếm tỷ trọng lớn thứ hai là kỳ hạn 12 tháng khi 2 năm tỷ trọng đạt được lần lượt là 31.39% và 34.44%. Điều này cho thấy, khách hàng ưu tiên lựa chọn kỳ hạn ngắn nhất 1 tháng hoặc dài nhất 12 tháng. Riêng kỳ hạn 7-11 tháng chiếm tỷ lệ thấp nhất. Giải thích điều này là do chính sách lãi suất của hệ thống BIDV. Năm 2012. BIDV ban hành biểu lãi suất đối với kỳ hạn khách hàng gửi từ 1-11 tháng áp dụng cùng mức lãi suất. Riêng kỳ hạn 12 tháng lãi suất chi trả cho khách hàng tăng lên từ 1-2. Như vậy, biểu lãi suất của BIDV không có tính

phân loại theo kỳ hạn. Khách hàng gửi kỳ hạn ngắn 1 tháng hay dài hơn 2-11 tháng đều được hưởng mức lãi suất như nhau. Tâm lý gửi 1 năm rất dài, chỉ phù hợp với những người có khoản tiền nhàn rỗi ổn định hoặc chưa có nhu cầu sử dụng đến khoản tiền đó trong 1 năm. Trong khi lãi suất cho các kỳ hạn còn lại dưới 1 năm như nhau. Điều này không khuyến khích được khách hàng gửi kỳ hạn dài hơn 1 tháng. Vì vậy. lựa chọn gửi 1 tháng luôn được ưu tiền và tỷ trọng tiết kiệm 1 tháng cao nhất.

Năm 2012 là một năm đầy biến động về lãi suất. Nếu huy động tiền gửi dài hạn trên 1 năm. ngân hàng có khả năng gặp phải rủi ro lãi suất khi dư báo không chính xác xu hướng giảm của lãi suất thị trưởng. Vì vậy, hệ thống BIDV đã niêm yết lãi suất cho kỳ hạn 13 tháng trở lên như sau: kỳ hạn 13 tháng áp dụng mức lãi suất bằng kỳ hạn 12 tháng . nhưng từ kỳ hạn 14 tháng trở lên lãi suất lại thấp hơn lãi suất 12 tháng. Chính vì vậy, tiết kiệm dài hạn trên 1 năm chỉ chiếm tỷ trọng nhỏ trên tổng tiết kiệm chi nhánh 2 năm lần lượt chiếm 1.14% và 3.32%

Tiết kiệm nửa năm đầu 2013 đã đạt 79.91% tổng vốn huy động. Cụ thể tiết kiệm ở tất cả kỳ hạn tính đến tháng 06/2013 đều đã đạt hơn 50% so với số liệu năm ngoái. Đặc biệt, kỳ hạn 4-6 tháng đã tăng hơn 500 so với cả năm 2012. Sau đó là đến kỳ hạn trên 12 tháng tăng 233% so với năm 2012.

Tỷ trọng tiết kiệm từng kỳ hạn dân cư năm 2013 và 2012 có sự thay đổi. Nghiên cứu đến giữa năm 2013 so với năm 2012 có xu hướng ty trọng tiết kiệm kỳ hạn 1-3 tháng giảm. Thay vào đó. kỳ hạn 6 tháng, kỳ hạn 12 tháng và kỳ hạn trên 12 tháng có xu hướng tăng lên. Điều này được giải thích do BIDV đã điều chỉnh biểu lãi suất. Theo đó, lãi suất đã có sự phân tầng theo kỳ hạn. Kỳ hạn 1 tháng giảm xuống, thấp nhất so với các kỳ hạn dài hơn.Tiếp đến là lãi suất kỳ hạn 2 tháng, kỳ hạn 3-11 tháng lãi suất bằng nhau, cao nhất là lãi suất kỳ hạn 12, 13 tháng. Điều này khuyến khích khách hàng tham gia gửi tiết kiệm kỳ hạn dài hơn thay vì chỉ gửi 1 tháng như trước kia. Bên cạnh đó, biến động lãi suất liên tục trong nủa nảm đầu

2013, khách hàng kỳ vọng lãi suất sẽ giảm trong thời gian tới. Vì vậy, họ ưu tiên gửi những khoản tiền nhàn rỗi kỳ hạn dài.

Như vậy, do cơ chế lãi suất thay đổi, phân tầng theo kỳ hạn. Khách hàng có xu hướng chuyển dịch gửi kỳ hạn 1 tháng sang kỳ hạn dài từ 4 tháng trở lên là tín hiệu đáng mừng cho cơ cấu nguồn vốn của BIDV Ninh Bình. Tuy nhiên, kỳ hạn 1 tháng có giảm tỷ trọng nhưng hiện vẫn đang chiếm mức cao nhất. Kỳ hạn dài trên 12 tháng chiếm tỷ trọng rất thấp trên tổng nguồn vốn dân cư chứng tỏ gửi kỳ hạn dài vẫn chưa có đủ “sức hút” đối với khách hàng. Giải thích vì sao kỳ hạn dài chiếm tỷ trọng thấp và vì sao phải tập trung tăng trưởng mạnh huy động vốn kỳ hạn dài tại chi nhánh được giải thích ở tương quan giữa tổng tiền gửi và tổng tín dụng

So sánh đặc tính sản phẩm tiết kiệm của BIDV so với sản phẩm tiết kiệm dân cư của các ngân hàng TMCP khác trên địa bàn tỉnh Ninh Bình ta thấy sản phẩm huy động vốn của BIDV vẫn chưa đa dạng, chưa thể hiện được đặc trưng riêng của sản phẩm. Nếu so với các NHTM cổ phẩn trên địa bàn như MB bank, Techcombank, Maritimebank... thì sản phẩm của BIDV Ninh Bình kém sức cạnh tranh hơn về các đặc tính của sản phẩm huy động như sau:

Thứ nhất về mức lãi suất huy động so với sản phẩm huy động tiết kiệm với các đối thủ cạnh tranh trên địa bàn. Thông thường mức lãi suất huy động của BIDV Ninh Bình thường kém cạnh tranh hơn. Đặc biệt sự điều chỉnh lãi suất huy động đầu vào chưa linh hoạt, chưa kịp thời phù hợp với sự biến động của lãi suất huy động trên thị trường, thường là điều chỉnh sau các đối thủ cạnh tranh. Việc điều chỉnh lãi suất chưa linh hoạt này cũng phụ thuộc vào việc quản lý lãi suất tập trung của BIDV Việt Nam.

Thứ hai về biểu hiện của sản phẩm: Sản phẩm huy động tiền gửi tiết kiệm của BIDV tuy được triển khai theo các kỳ hạn tiết kiệm từ 1 đến 36 tháng. Song chưa có một tên gọi riêng thực sự để lại ấn tượng, thực sự dễ nhớ đối với khách hàng nếu so với các sản phẩm huy động của các đối thủ cạnh tranh khác như: Tiết kiệm phát lộc...

Thứ ba ,về những sản phẩm tiết kiệm dự thưởng dành cho khách hàng cá nhân của BIDV thường yêu cầu số tiền gửi tiết kiệm cao mới được quyền tham gia dự thưởng. Tổng giá trị giải thưởng rất lớn nhưng số lượng giải lại hạn chế do giá trị từng giải thưởng lớn.

Huy động vốn qua tài khoản tiền gửi thanh toán cá nhân giai đoạn 2010 đến tháng 06/2013

Sản phẩm tài khoản tiền gửi thanh toán cá nhân là sản phẩm có nhiều tiện ích dựa trên nền tảng công nghệ ngân hàng, công nghệ thông tin hiện đại và hệ thống các sản phẩm đi kèm. Sản phẩm này ngày càng phát triển khi người dân đang dần thay đổi tập quán thanh toán không dùng tiền mặt. BIDV Ninh Bình cũng chú trọng phát triển sản phẩm tới khách hàng thông qua một loạt sản phẩm dịch vụ tiện ích đi kèm khi khách hàng cá nhân mở tài khoản tiền gửi thanh toán BIDV Ninh Bình như: Thanh toán, chuyển tiền cho khách hàng cá nhân và các kênh phân phối điện tử khác như Home Banking. Phone Banking, sử dụng để phát hành thẻ ATM...

Qua bảng 2.2 và hình 2.3 cho thấy kết quả đạt được tại BIDV Ninh Bình trong công tác huy động tiền gửi thanh toán có sự tăng trưởng qua các năm nhưng vẫn còn nhiều hạn chế. Năm 2012 huy động tiền gửi thanh toán đạt 10 tỷ, thấp hơn rất nhiều so với năm 2011. Đến tháng 06/2013, chi nhánh đạt được 45 tỷ đồng. tăng gấp 4.5 lần so với tiền gửi thanh toán năm 2012. Tiền gửi không kỳ hạn là nguồn vốn có tính ổn định không cao do mục đích gừi vào tài khoản thanh toán là để dành cho những khoản gửi ngắn hạn (vài ngày), phục vụ nhu cầu thanh toán của chủ tài khoản. Tuy nhiên, đây lại là nguồn vốn có chi phí giá rẻ. Lãi suất không kỳ hạn thời điểm 30/06/2013 chỉ là 2%/năm. Huy động được càng nhiều từ nguồn này chi nhánh càng thu được lợi nhuận cao do việc mua bán vốn với trung ương đem lại. Năm 2012 chứng kiến nguồn tiền gửi không kỳ hạn thấp nhất kể từ năm 2010 đến nay. Giải thích điều này là do khi để tiền trong tài khoản tiền gửi thanh toán mục đích chính của chủ tài khoản là để phục vụ mục tiêu thanh toán. Do đó, tiền giữ trong tài khoản này không được lâu nhất là khi số liệu được chốt đến ngày

31/12/2012, thời điểm kết thúc một năm tài chính thì nhu cầu thanh toán rất lớn. Hơn nữa, khi tiền trong tài khoản tiền gửi thanh toán mà khách hàng chưa có kế hoạch sử dụng, giao dịch viên sẽ tư vấn cho khách hàng lựa chọn sản phẩm tiết kiệm mang lại lợi nhuận lớn hơn cho khách hàng.

Những yếu tố tác động đến kết quả huy động vốn qua tài khoản tiền gửi thanh toán cá nhân:

Thứ nhất. việc mở tài khoản tại BIDV Ninh Bình, các khách hàng chỉ cần điền vào mẫu in sẵn của ngân hàng, có giấy tờ chứng minh tư cách của chủ tài khoản. Như vậy khách hàng được BIDV Ninh Bình cấp cho một tài khoản tiền gửi thanh toán của cá nhân và các dịch vụ khác đi kèm. Thông qua tài khoản này, tiền thu nhập hàng tháng của đơn vị được thanh toán qua BIDV Ninh Bình. Khách hàng được sử dụng tài khoản để thực hiện việc thanh toán các nhu cầu chi tiêu của mình thông qua phát hành ủy nhiệm chi, lệnh chuyển tiền, được giao dịch trên hệ thống ATM của BIDV, các liên minh thẻ như Banknet... và các điểm chấp nhận thẻ của BIDV trên toàn quốc

Thứ hai. số dư tiền gửi của khách hàng trong tài khoản sẽ được hưởng mức lãi suất hấp dẫn hiện tại là 2/năm.

Thứ ba. khách hàng là chủ tài khoản tiền gửi thanh toán sẽ được BIDV Ninh Bình xem xét cấp một hạn mức thấu chi tối đa đến 80 triệu đồng để đáp ứng nhu cầu tạm thời về tài chính của mình. Bên cạnh đó khách hàng còn được sử dụng tài khoản cá nhân của mình để thực hiện bảo lãnh bên thứ ba để ngân hàng cấp bảo lãnh khi có nhu cầu.

Nhận xét:

Huy động vốn dân cư của BIDV mặc dù đã có sự tăng trưởng nhưng bộc lộ

những hạn chế như sau:

Sản phẩm tiết kiệm của BIDV chưa đa dạng, nổi bật, khác biệt nhiều so với sản phẩm tiết kiệm của những ngân hàng TMCP khác trên địa bàn. Để khách hàng để ý và nhớ những sản phẩm tiền gửi của chi nhánh là yêu cầu đặt ra trong thời gian tới.

Huy động vốn dân cư kỳ hạn dài còn đang chiếm tỷ trọng rất thấp, nguyên nhân một phần do lãi suất dành cho sản phầm kỳ hạn dài chưa “thỏa mãn” được kỳ vọng của khách hàng. Điều này sẽ tiềm ẩn rủi ro thanh khoản cho ngân hàng

Những vấn đề này đặt ra yêu cầu cho những nhà điều hành khắc phục trong thời gian tới: cơ cấu lại nguồn vốn. tăng dần tỷ trọng tiền gửi kỳ hạn dài. thiết kế sản phẩm tạo được sự khác biệt. hấp dẫn hơn với khách hàng. Nhất là trong bối cảnh cạnh tranh ngày càng gay gắt trên thị trường cung cấp dịch vụ ngân hàng bán lẻ trên địa bàn tỉnh Ninh Bình, yêu cầu đổi mới và nâng cấp hoạt động huy động vốn trở nên cấp thiết

2.2.2. Phân tich huy động vốn từ doanh nghiệp

2.2.2.1. Sản phẩm huy động vốn tổ chức kinh tế:

Hiện nay BIDV đang áp dụng các sản phẩm huy động dưới dạng các hợp

đồng tiền gửi và sản phẩm tiền gửi tích lũy dành cho tổ chức. Cụ thể:

- Sản phẩm huy động tiền gửi thông thường: Doanh nghiệp gửi tại BIDV Ninh Bình một khoản tiền gửi có kỳ hạn nhất định. Lãi suất trả trước hoặc trả sau tùy theo thỏa thuận giữa BIDV và khách hàng.

- Sản phẩm tiền gửi tích lũy dành cho tổ chức

2.2.2.2. Kết quả hoạt động huy động vốn tổ chức kinh tế

Nghiên cứu hoạt động huy động vốn của tổ chức từ năm 2010 đến tháng 06/2013, ta có bảng 2.5

Bảng 2.5 cho thấy, nguồn vốn huy động từ TCKT tăng giảm không ổn định. Năm 2011 nguồn vốn huy động của chi nhánh giảm so với năm 2011. nhưng đến năm 2012 nguồn vốn huy động đã tăng nhanh chóng. gấp 1.4 lần so với tổng vốn huy động được của năm 2011. Đến tháng 06/2013. tổng vốn huy động đạt được bằng 74% vốn huy động của năm 2012. Năm 2012, tăng vốn nhờ sự đóng góp chủ yếu của tiền gửi không kỳ hạn. Nhưng sang nủa đầu năm 2013, sự tăng trưởng của vốn huy động nhờ vào phần tăng của tiền gửi có kỳ hạn

Bảng 2.5: Tình hình huy động vốn của TCKT giai đoạn năm 2010 – T6/2013

ĐVT: tỷ đồng

2011 | 2012 | T6/13 | Tỷ lệ (%) | Tỷ trọng (%) | ||||

2012/2011 | T6.13/12 | 2011 | 2012 | T6.2013 | ||||

Không kỳ hạn | 300 | 413 | 199 | 138 | 48 | 57 | 56 | 37 |

Có kỳ hạn | 226 | 325 | 344 | 144 | 106 | 43 | 44 | 63 |

Tổng NV huy động từ DN | 526 | 738 | 543 | 140 | 74 | 100 | 100 | 100 |

(Nguồn số liệu: Báo cáo huy động vốn của BIDV Ninh Bình 2010 – T06.2013)

Qua bảng 2.5, nguồn vốn huy động từ TCKT của BIDV Ninh Bình tăng trưởng tốt. Năm 2012 huy động vốn từ TCKT tăng gấp 1.4 lần so với năm 2011, huy động vốn đến thời điểm 30/06/2013 đã tăng 74% so với thời điểm 31/12/2012. Nguyên nhân của tốc độ tăng trưởng như vậy là do cả tiền gửi có kỳ hạn và không kỳ hạn của TCKT năm 2012 đều tăng mạnh trong đó tiền gửi có kỳ hạn tăng 144%, tiền gửi không kỳ hạn tăng 138% so với năm 2011. Đến năm 2013, mặc dù tốc độ tăng của tiền gửi không kỳ hạn giảm xuống còn 48% nhưng tiền gửi có kỳ hạn tăng mạnh 106%, kéo tổng huy động vốn từ TCKT nửa đầu năm 2013 tăng lên. Có được điều này là do sang đến năm 2013, BIDV Ninh Bình đã “kéo” được một số tổ chức chỉ thuần hoạt động tiền gửi thanh toán như công ty TNHH Great Global International, công ty TNHH Thái Bình Dương, công ty TNHH MTV Đầu tư và xây dựng Hoàng Dân,...sang tham gia sản phẩm tiền gửi có kỳ hạn. Đây là những công ty có lượng tiền gửi rất lớn. Sự đóng góp của họ vào lượng tiền gửi có kỳ hạn giúp huy động vốn từ TCKT của chi nhánh tăng lên đáng kể.

Về cơ cấu, khác với cơ cấu tiền gửi dân cư, tiền gửi không kỳ hạn của TCKT chiếm trên 50%. Riêng đến tháng 06/2013, tiền gửi có kỳ hạn lại đóng góp chủ yếu, chiếm 63% trên tổng huy động vốn TCKT. Giải thích điều này là do một số tổ chức chuyển lượng tiền gửi thanh toán của mình sang tiền gửi có kỳ hạn để

hưởng lãi suất cao hơn hơn và chính sách ưu đãi của BIDV Ninh Bình dành cho tổ chức có lượng tiền gửi có kỳ hạn lớn. Tiền gửi có kỳ hạn tăng lên về tỷ trọng lẫn con số tuyệt đối khi nửa đầu năm 2013 mà huy động tiền gửi có kỳ hạn đã bằng cả năm 2012 là rất tốt cho hoạt động huy động vốn của chi nhánh. Doanh nghiệp gửi tiền gửi có kỳ hạn gần như không bao giờ phá hợp đồng để rút trước hạn. Vì vậy nguồn vốn này rất ổn định, chi phí rẻ, là cơ sở để BIDV Ninh Bình có kế hoạch cho vay cụ thể.

Nhu cầu xem xét kỳ hạn gửi của những khoản tiền gửi tổ chức, giúp chi nhánh có thể phân loại đâu là nguồn vốn ngắn hạn, dài hạn. Từ đó, có thể cân đối và tìm ra phương án sử dụng vốn tốt nhất.

Bảng 2.6 Tình hình huy động tiền gửi có kỳ hạn từ TCKT năm 2012 đến T6.2013 phân theo kỳ hạn

ĐVT: Tỷ đồng

31/12/2012 | Tháng 06/2013 | Tỷ trọng (%) | Tăng/giảm (%) | ||

31/12/2012 | 30/06/2013 | ||||

Không kỳ hạn | 413 | 199 | 55.96 | 36.65 | 48 |

1 tháng | 150 | 138 | 20.33 | 25.41 | 92 |

2 tháng | 25 | 7 | 3.39 | 1.29 | 28 |

3 tháng | 71 | 85 | 9.62 | 15.65 | 120 |

4-6 tháng | 9 | 17 | 1.22 | 3.13 | 189 |

7-11 tháng | - | 1.7 | 0 | 0.31 | - |

12 tháng | 60 | 91.3 | 8.13 | 16.81 | 152 |

Trên 12 tháng | 10 | 4 | 1.36 | 0.74 | 40 |

Tổng vốn huy động | 738 | 543 | 100 | 100 | 74 |

(Nguồn số liệu: Báo cáo huy động vốn của BIDV Ninh Bình 2012; T06.2013

Chỉ tính riêng khoản tiền gửi có kỳ hạn của doanh nghiệp, kỳ hạn 1 tháng luôn chiếm tỷ trọng cao nhất. Năm 2012 là 20.3% và tháng 06/2013 là 25.41%. Điều này cho thấy, doanh nghiệp khi gửi tiền vẫn ưu tiên cho kỳ hạn 1 tháng do những khoản tiền này chỉ nhàn rỗi trong thời gian ngắn. Sau đó lại tham gia vào quá trình thanh toán chi trả cho những khoản công nợ của doanh nghiệp. Tiếp theo là kỳ