hạn 3 tháng. Thấp nhấp vẫn là tỷ trọng của những khoản tiền gửi kỳ hạn dài trên 12 tháng, chỉ chiếm hơn 1% tổng tiền gửi có kỳ hạn của chi nhánh. Ta đều biết, nguồn tiền gửi huy động từ doanh nghiệp là nguồn vốn giá rẻ. Huy động càng mạnh từ nguồn tiền này với kỳ hạn gửi càng dài, chi nhánh càng chủ động trong việc cung ứng vốn vay với kỳ hạn dài hơn. Việc huy động chủ yếu tập trung ở kỳ hạn ngắn, thấp ở kỳ hạn dài đặc biệt trên 12 tháng sẽ giảm hiệu quả hoạt động cho vay của chi nhánh. Do nguồn vốn huy động được sẽ không đủ cung cấp cho nhu cầu vay dài hạn của doanh nghiệp. Vì vậy, chi nhánh sẽ phải mua vốn từ trung ương với chi phí cao. Vì lẽ đó, lợi nhuận từ hoạt động cho vay của chi nhánh sẽ giảm do chi phí cho vay cao.

Bên cạnh đó, huy động kỳ hạn 3 tháng, 4-6 tháng và 12 tháng của chi nhánh tăng. Từng kỳ hạn lần lượt của huy động vốn tháng 06/2013 so với năm 2012 đều tăng thứ tự 120%; 189% và 152%. Tuy nhiên, kỳ hạn dài trên 12 tháng lại giảm, khi nửa đầu năm nay chỉ chiếm có 40% huy động kỳ hạn trên 12 tháng của năm 2012. Như vậy, kỳ hạn dài chiếm tỷ trọng thấp và giảm sút trong năm 2013 sẽ góp phần làm hạn chế khả năng đáp ứng nhu cầu vay dài hạn của doanh nghiệp và làm tăng chi phí của hoạt động cho vay từ đó làm giảm lợi nhuận của chi nhánh.

Xét về khoản tiền gửi không kỳ hạn của TCKT

Đặc trưng của doanh nghiệp sản xuất kinh doanh là đồng vốn tham gia liên tục vào quá trình sản xuất, kinh doanh tạo ra lợi nhuận cho doanh nghiệp. Do đó, nhu cầu thanh toán của doanh nghiệp rất lớn. Tiền lưu giữ trong tài khoản tiền gửi thường có thời gian nhàn rỗi rất ngắn sau đó lại tham gia vào quá trình luân chuyển tiền của doanh nghiệp. Do đó, tiền gửi thanh toán thường chiếm tỷ trong lớn hơn so với tiền gửi có kỳ hạn của doanh nghiệp. Tuy nhiên, nguồn vốn này thường không ổn định. Năm 2011, tiền gửi không kỳ hạn của doanh nghiệp đã giảm so với năm 2010. Nhưng năm 2012 lại tăng mạnh 138% so với năm 2011. Tùy thuộc vào tình hình hoạt động của doanh nghiệp, khả năng chiếm dụng vốn của doanh nghiệp là cao hay thấp mà khoản tiền gửi thanh toán này cao hay không. Tuy nhiên, năm 2013 lượng tiền gửi huy động được doanh nghiệp đã cân đối và chuyển sang tiền gửi có

kỳ hạn. Điều này khiến cho tiền gửi thanh toán giảm mạnh, chỉ bằng 48% so với

huy động năm 2012

Nhận xét:

Huy động tiền gửi của BIDV Ninh Bình năm 2012 tăng ở cả 2 khu vực tiền gửi thanh toán và tiền gửi có kỳ hạn. Năm 2012 là năm mà hệ thống BIDV nói chung và BIDV Ninh Bình nói riêng đã ban hành biểu phí thanh toán trong đó vận dụng linh hoạt chính sách ưu đãi phí cho nhứng khách hàng lớn. Đồng thời giảm mức phí so với biểu phí cũ của chi nhánh. Điều này đã khuyến khích khách hàng lựa chọn thanh toán tại BIDV hơn, góp phần tăng huy động tiền gửi thanh toán cho chi nhánh.

Năm 2012 NHNN đã quyết liệt xử lý tình trạng một số ngân hàng TMCP. tổ chức tín dụng đã vượt trần lãi suất, chi ngoài thêm cho khách hàng khi gửi có kỳ hạn. Nhờ đó, trên thị trường huy động vốn đã chấm dứt tinh trạng “đi đêm” lãi suất, lôi kéo “không lành mạnh” khách hàng gửi tiền từ tổ chức này sang tổ chức khác. Cùng với đó, BIDV đã thiết kế nhiều sản phẩm huy động vốn ưu việt, tiện ích phù hợp với nguồn tiền nhàn rỗi ngắn hạn của các tổ chức, doanh nghiệp như sản phẩm tiết kiệm linh hoạt, tiết kiệm bậc thang giúp các TCKT có thể gửi tiền làm nhiều đợt. Lãi suất cao và có thể rút bất cứ lúc nào theo yêu cầu. Nhờ đó, huy động tiền gửi từ TCKT năm 2012 lại tăng trở lại, tăng gấp 1.4 lần so với huy động vốn năm 2011 và tiếp tục tăng vào 06 tháng đầu năm 2013.

Kết quả huy động vốn của BIDV Ninh Bình phụ thuộc vào cả nguyên nhân khách quan và nguyên nhân chủ quan.

- Nguyên nhân khách quan:

+ Tâm lý lựa chọn kênh đầu tư an toàn của khách hàng

+ Khi những kênh đầu tư khác kém hấp dẫn: bất động sản, vàng (biến động mạnh, hàm chứa rất nhiều rủi ro), chứng khoán không còn hấp dẫn, nhà đầu tư tìm đến kênh đầu tư an toàn. Đó là gửi tiền tại ngân hàng.

+ Năm 2010,2011 là những năm có nhiều thử thách với ngành ngân hàng do cuộc khủng hoảng tài chính toàn cầu vẫn chưa khắc phục được. Ngân hàng phải đối mặt với áp lực về huy động vốn. tăng vốn điều lệ, lãi suất và biến động tỷ giá…..

+ Số lượng các NHTM trên địa bàn tỉnh Ninh Bình ngày càng tăng. Hiện nay, có đến 7 NHTM trên địa bàn nhỏ hẹp của Ninh Bình: Viettinbank. Agribank.

BIDV. GP bank. Vietcombank, Techcombank. Mức độ cạnh tranh giữa các ngân hàng ngày càng căng thẳng.

- Nguyên nhân chủ quan:

+ Để tăng tính hấp dẫn cho kênh tiết kiệm, tạo cơ hội thu hút tiền nhàn rỗi trong dân cư và gia tăng lợi nhuận cho khách hàng. BIDV tiếp tục thiết kế và triển khai các sản phẩm tiền gửi đi liền với các chương trình khuyến mại có cơ cấu giải thưởng cũng như giá trị ngày càng hấp dẫn.

+ Ngân hàng ngày càng quan tâm đến chính sách chăm sóc khách hàng quan trọng, thân thiết. Đặc biệt là vào những dịp lễ tết, sinh nhật…..Việc thường xuyên lọc,phân loại nhóm khách hàng thân thiết và quan trọng,g iúp cho BIDV luôn chủ động theo dõi,lập kế hoạch chăm sóc với nhóm khách hàng ưu tiên.

Với những nỗ lực của hệ thống BIDV nói chung và của BIDV Ninh Bình nói riêng, nghiên cứu trong ba năm liên tục 2010-2012 huy động vốn liên tục tăng qua từng năm. Tuy nhiên. phải đặt trong toàn cảnh huy động vốn của các NHTM trên địa bàn tỉnh để xem xét đến tốc độ phát triển huy động vốn của BIDV Ninh Bình.

So sánh tình hình huy động vốn với các ngân hàng khác trên địa bản tỉnh Ninh Bình ta có bảng 2.7

Bảng 2.7 Huy động vốn của các NHTM trên địa bàn Ninh Bình 31/12/2012

ĐVT: tỷ đồng

Huy động vốn | Tỷ trọng (%) | |

BIDV Ninh Bình | 4440 | 16 |

Vietinbank Ninh Bình | 5550 | 20 |

Vietinbank Tam Điệp | 1110 | 4 |

MB | 6106 | 22 |

Agribank Ninh Bình | 7742 | 28 |

Hàng hải | 832 | 3 |

Dầu khí toàn cầu | 1110 | 4 |

Kỹ thương | 832 | 3 |

Có thể bạn quan tâm!

-

Phân Tích Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Ninh Bình

Phân Tích Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Ninh Bình -

Cơ Cấu Kỳ Hạn Huy Động Vốn Năm 2012 Và Tháng 06/2013

Cơ Cấu Kỳ Hạn Huy Động Vốn Năm 2012 Và Tháng 06/2013 -

Kỳ Hạn Tiết Kiệm Dân Cư Năm 2012 Và Tháng 06/2013:

Kỳ Hạn Tiết Kiệm Dân Cư Năm 2012 Và Tháng 06/2013: -

Kỳ Hạn Cho Vay Của Bidv Ninh Bình Năm 2012 Và Tháng 06.2013

Kỳ Hạn Cho Vay Của Bidv Ninh Bình Năm 2012 Và Tháng 06.2013 -

Danh Mục Sản Phẩm Tín Dụng Bán Lẻ Của Bidv Ninh Bình

Danh Mục Sản Phẩm Tín Dụng Bán Lẻ Của Bidv Ninh Bình -

Kết Quả Dịch Vụ Của Bidv Ninh Bình Năm 2010 Đến Tháng 06/2013

Kết Quả Dịch Vụ Của Bidv Ninh Bình Năm 2010 Đến Tháng 06/2013

Xem toàn bộ 138 trang tài liệu này.

(Nguồn số liệu: Báo cáo của NHNN Ninh Bình thời điểm 31/12/2012)

Qua bảng 2.7 thấy được BIDV Ninh Bình đứng thứ 3 trên thị trường huy động vốn trên địa bàn tỉnh Ninh Bình, sau Agribank và Vietinbank

Trong bối cảnh trên địa bàn Ninh Bình xuất hiện thêm nhiều ngân hàng TMCP. điều này khiến cho mức độ cạnh tranh ngày càng gay gắt. ta nghiên cứu xem

thị phần huy động bán lẻ của chi nhánh đã thay đổi như thế nào từ năm 2008 – 2012.

Bảng 2.8 Thị phần huy động bán lẻ của BIDV Ninh Bình từ năm 2008-2012

Tỷ trọng (%) | |

2008 | 23.1 |

2009 | 23.9 |

2010 | 14.8 |

2011 | 15 |

2012 | 16 |

(Nguồn số liệu: báo cáo hoạt động bán lẻ của BIDV Ninh Bình từ năm 2008-2012)

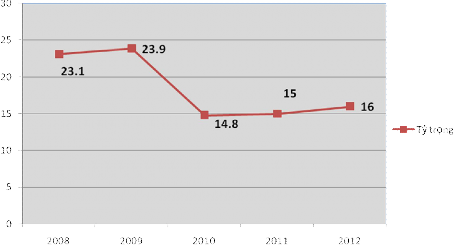

-Xét về vị thế của Ngân hàng TMCP ĐT&PT Ninh Bình trên thị trường bán lẻ, các đối thủ của BIDV Ninh Bình đang dần rút ngắn khoảng cách trong huy động vốn từ dân cư. Thị phần huy động vốn dân cư của BIDV Ninh Bình cũng bị giảm dần.

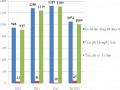

Hình vẽ 2.4 dưới đây cho thấy thị phần huy động vốn của BIDV Ninh Bình bị giảm đáng kể khi xuất hiện thêm nhiều NH TMCP, cạnh tranh ngày càng gay gắt. Năm 2008 và 2009, BIDV Ninh Bình chiếm 23.1% và 23.9% thị phần huy động vốn toàn tỉnh. Nhưng đến năm 2010, thị phần sụt giảm nghiêm trọng còn 14.8%. Con số này của năm 2011 và 2012 lần lượt là 15% và 16%. Như vậy, từ năm 2010 đến 2012, thị phần huy động vốn của BIDV Ninh Bình có tăng lên nhưng tốc độ tăng rất chậm.

Hình 2.4: Thị phần huy động vốn dân cư của BIDV Ninh Bình năm 2008-2012

Năm 2010, trên địa bàn tỉnh Ninh Bình xuất hiện thêm một số ngân hàng TMCP như MB, Maritime bank, Techcombank. Đồng thời ra đời nhiều tổ chức tín dụng khác từ quỹ nhân dân từng phường, quỹ tư nhân…thị trường huy động vốn trên địa bàn tỉnh bị san sẻ nhiều. Thị phần của BIDV nói riêng bị san sẻ. Điều này giải thích thị phần huy động vốn của BIDV Ninh Bình bị giảm nhiều từ năm 2010 đến 2012. Năm 2010 chỉ còn 14.8%, thấp nhất trong vòng 5 năm trở lại đây.

- Trước sự cạnh tranh gay gắt về lãi suất huy động giữa các NHTM , ảnh hưởng của xu thế chung của nền kinh tế thế giới, BIDV Ninh Bình trong năm 2012 huy động từ khu vực dân cư và doanh nghiệp vừa và nhỏ sụt giảm.

Nghiên cứu tỷ trọng huy động vốn của BIDV Ninh Bình năm 2012 ta có bảng

2.9

Bảng 2.9 cho thấy, năm 2012 BIDV Ninh Bình đã xuống vị trị thứ 4 về thị

phần huy động vốn sau Agribank, Vietinbank và MB. Tổng vốn huy động của BIDV năm sau tăng lên so với năm trước nhưng tốc độ tăng của BIDV vẫn chậm hơn so với 3 ngân hàng kể trên.

Bảng 2.9: Huy động vốn của các NH TMCP trên địa bàn Ninh Bình năm 2012

ĐVT: tỷ đồng

Huy động vốn | Tỷ trọng (%) | |

BIDV Ninh Bình | 4440 | 16 |

Vietinbank Ninh Bình | 5550 | 20 |

Vietinbank Tam Điệp | 1110 | 4 |

MB | 6106 | 22 |

Agribank Ninh Bình | 7742 | 28 |

Hàng hải | 832 | 3 |

Dầu khí toàn cầu | 1110 | 4 |

Kỹ thương | 832 | 3 |

(Nguồn số liệu: Báo cáo huy động vốn của các ngân hàng TMCP

trên địa bàn tỉnh Ninh Bình)

Nguyên nhân thị phần huy động vốn của BIDV Ninh Bình giảm

+ Năm 2010 trên địa Ninh Bình mở thêm 2 chi nhánh nữa: chi nhánh ngân hàng TMCP Quân đội và ngân hàng TMCP Hàng hải. Như vậy, tính đến hết năm 2012 trên địa bàn Ninh Bình có 9 ngân hàng đang hoạt động. Ngân hàng Nông nghiệp và phát triển nông thông với mạng lưới trải rộng khắp các huyện.xã..Ngân hàng TMCP Công thương có 2 chi nhánh cấp I ( 1 chi nhánh tại TP Ninh Bình và 1 chi nhánh tại thị xã Tam Điệp),ngân hàng TMCP Toàn Cầu với 9 điểm giao dịch tại TP Ninh Bình, TX Tam Điệp và huyện Yên Khánh, NH TMCP Hàng hải chi nhánh Ninh Bình, chi nhánh NH TMCP Kỹ thương, NH TMCP Quân đội với 4 điểm giao dịch 2 điểm tại TP Ninh Bình, 1 điểm tại TX Tam Điệp, 1 điểm tại huyện Yên Khánh, ngân hàng TMCP Bưu điện Liên Việt, ACB và Vietcombank. Với mạng lưới dày đặc các ngân hàng trên địa bàn nhỏ hẹp như vậy thì môi trường cạnh tranh giữa các ngân hàng là vô cùng khắc nghiệt.

Môi trường bên ngoài cạnh tranh gay gắt nhưng về phía nội tại của BIDV đã bộc lộ những hạn chế về các chương trình tiết kiệm, chính sách khách hàng

+ Chương trình tiết kiệm:

Hiện nay, BIDV nói chung và BIDV Ninh Bình nói riêng chỉ dừng lại ở một số sản phẩm tiết kiệm đơn giản. Mặc dù ngân hàng đã có một số sản phẩm tiết kiệm dự thưởng, kỳ, phiếu, chứng chỉ tiền gửi kèm theo chương trình khuyến mại. Tuy nhiên, hình thức khuyến mại thường lặp đi lặp lại, chỉ xoay quanh hình thức may mắn trúng thưởng bằng cách quay số, bốc thăm trúng thưởng hay theo hình thức phiếu cào trúng thưởng, Hình thức khuyến mại này chưa thực sự hấp dẫn khách hàng nên hiệu quả chưa cao. Các sản phẩm này mới chỉ là sự kết hợp giữa sản phẩm tiết kiệm đã có từ lâu với chương trình khuyến mại, chứ chưa thực sự đổi mới về đặc tính sản phẩm, lãi suất không hấp dẫn, thường chỉ bằng hoặc thấp hơn lãi suất tiền gửi tiết kiệm thông thường cùng kỳ hạn,

Bên cạnh đó, việc không tích hợp nhiều ứng dụng trên một chương trình làm mất nhiều thời gian của giao dịch viên khi thao tác thực hiện chương trình dự thưởng. Từ đó kéo dài thời gian chờ đợi của khách hàng gây tâm lý khó chịu, không

muốn gửi lại sản phẩm này và nghiêm trọng hơn là không muốn tiếp tục gửi tại

BIDV,

+ Lãi suất:

Huy động tiết kiệm cũng đã có mức lãi suất linh hoạt hơn khi khách hàng có thể được hưởng mức lãi suất tương ứng với mức thời hạn gửi thực tế, không phải chịu mức lãi suất không kỳ hạn như trước kia như sản phẩm tiền gửi tiết kiệm rút gốc linh hoạt, tiết kiệm bậc thang, tiết kiệm hưởng lãi tròn tháng…Tuy nhiên các sản phẩm này cũng chưa thực sự thu hút được sự chú ý của khách hàng do thói quen của người dân trên địa bàn chủ yếu vẫn là sản phẩm tiền gửi tiết kiệm thông thường đơn giản, dễ hiểu, nhanh chóng, thuận tiện,

Mức lãi suất tiền gửi tiết kiệm chưa cạnh tranh so với các ngân hàng thương mại, Đặc biệt là khối ngân hàng thương mại cổ phần. Một số NH TMCP đã “vượt rào” chi mức lãi suất cao hơn so với quy định của NHNN. Do đó, gây khó khăn cho BIDV khi tuân thủ nghiêm ngặt quy định về lãi suất của NHNN trong việc huy động vốn từ dân cư và các tổ chức kinh tế vừa và nhỏ,

+ Chính sách khách hàng:

Một số NH TMCP đã chú trọng vào chăm sóc khách hàng. Chi nhánh MB Ninh Bình mặc dù có thời gian chiếm đóng trên địa bàn chưa lâu nhưng với bộ máy tổ chức gọn nhẹ, đội ngũ nhân viên năng động, tận tình, chính sách chăm sóc và tiếp thị khách hàng linh động nên chỉ sau ba năm hoạt động, MB đã vươn lên vị trí thứ hai về thị phần huy động vốn trên địa bàn tỉnh Ninh Bình. Một trong những thế mạnh giúp MB huy động được vốn tốt nằm ở chính sách chăm sóc khách hàng của MB. MB có cơ chế chi thưởng và dành khoản chi hàng năm cho hoạt động chăm sóc khách hàng như: tặng quà cho những khách hàng quan trọng, thân thiết ngày sinh nhật, những dịp lễ tết thể hiện sự quan tâm đến từng khách hàng của MB.

Bên cạnh đó, ngân hàng Công thương hay Vietcombank đều có chính sách chăm sóc khách hàng tận tình, chu đáo. Đồng thời, áp dụng cơ chế thưởng mạnh trong hoạt động huy động vốn, khuyến khích tinh thần, ý thức đến từng cán bộ công

nhân viên trong hoạt động huy động vốn,

Tuy nhiên, BIDV lại chưa dành những quan tâm đúng mực cho hoạt động chăm sóc khách hàng, tạo dựng được ý thức mỗi cán bộ là một kênh tiếp thị sản phẩm huy động vốn của BIDV.

2.2.3. Phân tích tỷ lệ Tổng tiền gửi / Tổng tín dụng:

Ở đây ta chỉ xét tỷ lệ của tiền gửi huy động từ khu vực bán lẻ trên tổng cho vay bán lẻ của ngân hàng để biết trên tổng dư nợ bán lẻ của chi nhánh có bao nhiêu phần trăm (%) đóng góp của tiền gửi từ khu vực bán lẻ. Tỷ lệ này cũng cho ta biết mức độ an toàn, hiệu quả của hoạt động cho vay của của chi nhánh. Bởi lẽ, nguồn vốn huy động từ khu vực này là nguồn vốn giá rẻ. Sử dụng nguồn vốn này để cho vay, tỷ suất sinh lời trên đồng vốn của BIDV sẽ cao, hoạt động kinh doanh càng cõ lãi. Tỷ lệ cho vay/ tiền gửi của BIDV Ninh Bình được thể hiện ở bảng 2.10

Bảng 2.10 năm 2012, tỷ lệ dư nợ tín dụng bán lẻ trên tiền gửi là 121%. Tháng 06 năm 2013, tỷ lệ này có giảm xuống còn 110%. Chỉ tiêu cho vay trên tiền gửi của ngân hàng ở ngưỡng khoảng 80% đảm bảo an toàn và hiệu quả hoạt động cho vay, Nhưng tại BIDV Ninh Bình tỷ lệ này lên đến 121% năm 2012 và 110% vào cuối tháng 06/2013, cao hơn rất nhiều so với thông lệ quốc tế và trung bình toàn ngành vào thời điểm cuối tháng 06 là 95%.

Bảng 2.10: Tỷ lệ cho vay trên tiền gửi của BIDV Ninh Bình năm 2012 và T06.2013

ĐVT: tỷ đồng

2012 | T6/2013 | |

Tiền gửi | 2,220 | 1,726 |

Cho vay | 2,677 | 1,901 |

Chênh lệch cho vay và tiền gửi | 457 | 175 |

Tỷ lệ cho vay/tiền gửi (%) | 121 | 110 |

Như đã đề cập đến ở phần trước, hệ thống BIDV hoạt động theo cơ chế quản lý vốn tập trung. Phần vốn bổ sung sẽ được chi nhánh mua từ hội sở theo giá FTP tại thời điểm mua vốn. Năm 2012, tiền gửi đáp ứng gần 83% nhu cầu vốn cho bán