Ý nghĩa | Công thức | |

Khả năng sinh lợi (E- EARNINGS) | Khả năng sinh lợi phản ánh kết quả hoạt động, đánh giá hiệu quả kinh doanh và mức độ phát triển của một NHTM. | - ROA phải đạt lớn hơn 1% - ROE phải đạt từ 15% trở lên - Tỷ lệ thu nhập lãi cận biên (NIM) = (Thu lãi cho vay và đầu tư chứng khoán - Chi trả lãi tiền gửi và nợ khác) /Tổng tài sản sinh lợi bình quân |

Khả năng thanh khoản (L-LIQUIDITY) | Những ngân hàng thiếu hụt khả năng thanh khoản là biểu hiện của tình trạng không lành mạnh, ngân hàng đang gặp khó khăn, rất dễ rơi vào nguy cơ bị ồ ạt rút tiền của công chúng, nghiêm trọng hơn có thể làm sụp đổ ngân hàng và tác động xấu đến cả hệ thống. | - Tỷ lệ thanh khoản của tài sản = tài sản thanh khoản/tổng tài sản (20-30%) - Hệ số đảm bảo tiền gửi = tài sản thanh khoản/tổng tiền gửi (30-45%) - Hệ số thanh khoản ngắn hạn = tài sản thanh khoản/tổng nợ ngắn hạn (30%) - Tỷ lệ dư nợ cho vay và tiền gửi = tổng dư nợ cho vay/tổng tiền gửi (80-100%) |

Có thể bạn quan tâm!

-

Tổng Quan Về Hệ Thống Chỉ Tiêu Tài Chính Của Ngân Hàng Thương Mại Cổ Phần

Tổng Quan Về Hệ Thống Chỉ Tiêu Tài Chính Của Ngân Hàng Thương Mại Cổ Phần -

Hệ Thống Chỉ Tiêu Phản Ánh Khả Năng Thanh Toán

Hệ Thống Chỉ Tiêu Phản Ánh Khả Năng Thanh Toán -

Hệ Thống Chỉ Tiêu Phân Tích Tình Hình Cổ Phiếu Của Nhtmcp

Hệ Thống Chỉ Tiêu Phân Tích Tình Hình Cổ Phiếu Của Nhtmcp -

Tổng Quan Về Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Tổng Quan Về Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Thực Trạng Chỉ Tiêu Phân Tích Tình Hình Vốn Đầu Tư Của Các Nhtmcp Việt Nam

Thực Trạng Chỉ Tiêu Phân Tích Tình Hình Vốn Đầu Tư Của Các Nhtmcp Việt Nam -

Phân Loại Tài Sản Có Và Tài Sản Nợ Nhạy Cảm Với Lãi Suất Của Bid Năm 2018

Phân Loại Tài Sản Có Và Tài Sản Nợ Nhạy Cảm Với Lãi Suất Của Bid Năm 2018

Xem toàn bộ 203 trang tài liệu này.

Nguồn: Tác giả tự tổng hợp

Mô hình Camel phản ánh các điều kiện và hoạt động của các ngân hàng để đưa ra những đánh giá tốt hơn đối với mức độ lành mạnh của ngân hàng. Mục đích của nó là cung cấp một đánh giá chính xác và nhất quán về tình trạng tài chính và hoạt động kinh doanh của ngân hàng thương mại.

2.3.4. Nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm đánh giá năng lực tài chính NHTMCP

Nghiên cứu các nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm đánh giá năng lực tài chính của NHTMCP có vai trò quan trọng trong việc đề xuất các biến trong mô hình nghiên cứu và tìm ra các giải pháp xây dựng và hoàn thiện hệ thống chỉ tiêu tài chính nhằm góp phần nâng cao năng lực tài chính của các NHTMCP Việt Nam.

2.3.4.1. Các chỉ tiêu đo lường năng lực tài chính của NHTMCP

Năng lực tài chính của một ngân hàng chính là việc dùng khả năng tài chính để tạo ra lợi nhuận ổn định và đạt cao hơn các đối thủ khác hoặc cao hơn mức bình quân của ngành, hoạt động an toàn và đạt được vị thế tốt hơn trên thương trường. Vì hoạt

động của NHTM gồm: Huy động vốn, tín dụng, đầu tư, hoạt động thanh toán nên năng lực tài chính của NHTM được thể hiện ở hiệu quả hoạt động trong các mặt hoạt động trên (Phan Thị Hằng Nga, 2013). Để đánh giá năng lực tài chính của các ngân hàng thương mại cổ phần, nhà quản trị và nhà đầu tư đều quan tâm đến các chỉ tiêu phản ánh khả năng sinh lợi. Bởi vì, lợi nhuận là mục tiêu cuối cùng của các ngân hàng thương mại đặc biệt là các ngân hàng thương mại cổ phần. Lợi nhuận cũng là vấn đề các nhà quản trị, nhà đầu tư quan tâm hàng đầu khi đưa ra quyết định chiến lược. Tất cả các chiến lược được thiết kế và các hoạt động được thực hiện đều nhằm mục đích hiện thực hóa mục tiêu lớn này.

Có nhiều tỷ lệ được sử dụng để đo lường khả năng sinh lợi của NHTMCP trong đó: Lợi nhuận trên tài sản; Lợi nhuận trên vốn chủ sở hữu và Tỷ lệ lãi ròng là những tỷ lệ chính (Ongore V.O và Kusa G.B, 2013), (Nguyễn Năng Phúc 2011).

- Lợi nhuận trên tài sản (ROA)

ROA là chỉ tiêu quan trọng cho thấy khả năng sinh lợi của ngân hàng. Đó là Tỷ lệ Thu nhập/ Tổng tài sản bình quân (Ongore V.O và Kusa G.B, 2013), (Nguyễn Năng Phúc 2011). ROA đo lường khả năng quản lý ngân hàng để tạo thu nhập bằng cách sử dụng tài sản của NHTMCP theo ý của họ. Nói cách khác, chỉ tiêu này cho thấy các nguồn lực của NHTMCP được sử dụng hiệu quả như thế nào để tạo thu nhập. Wen (2010), cho rằng ROA cao hơn cho thấy công ty hiệu quả hơn trong việc sử dụng các nguồn lực của mình.

- Lợi nhuận trên vốn chủ sở hữu (ROE)

ROE cũng là là một chỉ tiêu tài chính khác đề cập đến lợi nhuận mà một công ty kiếm được so với tổng số vốn cổ đông đã đầu tư. Trên BCTC, ROE chính là chỉ tiêu quan trọng mà nhà đầu tư quan tâm.. Do đó, ROE càng cao, công ty càng có lợi về mặt tạo ra lợi nhuận. Ongore V.O và Kusa G.B (2013) giải thích thêm rằng ROE được đo lường bằng tỉ lệ Thu nhập ròng sau thuế/Tổng vốn chủ sở hữu bình quân. Chỉ tiêu này đại diện cho tỷ lệ lợi nhuận kiếm được trên các khoản tiền đầu tư vào ngân hàng của các cổ đông. ROE phản ánh hiệu quả của việc quản lý ngân hàng sử dụng vốn của các cổ đông. Do đó, có thể thấy rằng ROE càng tốt thì quản lý càng hiệu quả trong việc sử dụng vốn cổ đông. Chỉ tiêu này rất quan trọng khi đánh giá năng lực tài chính của các NHTMCP khi mà cổ đông rất quan tâm đến tỷ suất sinh lợi trên phần vốn mà họ đầu tư.

- Tỷ lệ lãi ròng (NIM)

Hệ số NIM là thước đo sự khác biệt giữa thu nhập lãi do ngân hàng tạo ra và số tiền lãi phải trả cho người cho vay (ví dụ: tiền gửi), so với số tài sản (thu nhập từ lãi) của họ. Hệ số NIM là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân

hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu. (Ongore V.O và Kusa G.B, 2013).

Biên lãi ròng đo lường khoảng cách giữa thu nhập lãi mà ngân hàng nhận được từ các khoản vay và chứng khoán và chi phí lãi của các khoản vay. Hệ số này phản ánh chi phí của dịch vụ trung gian ngân hàng và hiệu quả của ngân hàng. Biên lãi ròng càng cao, lợi nhuận của ngân hàng càng cao và ngân hàng càng ổn định. Vì vậy, hệ số NIM là một trong những biện pháp chính để làm gia tăng lợi nhuận ngân hàng. Tuy nhiên, theo Frank Heid (2017), tỷ lệ lãi ròng cao hơn có thể phản ánh các hoạt động cho vay rủi ro hơn liên quan đến các khoản dự phòng tổn thất cho vay đáng kể.

2.3.4.2. Nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm đánh giá năng lực tài chính của NHTMCP

Nhân tố tác động đến bộ 3 chỉ tiêu tài chính ROA, ROE và NIM của NHTMCP có thể được phân loại thành các nhân tố nội bộ của ngân hàng (nội sinh) và các nhân tố kinh tế vĩ mô (ngoại sinh) (Ongore V.O và Kusa G.B, 2013). Đây là các biến ngẫu nhiên xác định đầu ra. Các nhân tố nội sinh là đặc điểm ngân hàng cá nhân ảnh hưởng đến năng lực tài chính của ngân hàng. Những yếu tố này về cơ bản bị ảnh hưởng bởi các quyết định nội bộ của quản lý và hội đồng quản trị. Các nhân tố ngoại sinh là các nhân tố toàn ngành hoặc toàn quốc nằm ngoài tầm kiểm soát và ảnh hưởng đến lợi nhuận của các ngân hàng.

Các nghiên cứu trước đây đã chỉ ra rằng các nhân tố nội sinh và ngoại sinh ảnh hưởng đến khả năng sinh lợi của các ngân hàng thương mại (Flamini et al. 2009). Về vấn đề này, nghiên cứu của Phan Thị Hằng Nga (2013) và Phùng Thị Lan Hương (2015) ở Việt Nam tập trung vào các yếu tố đặc thù của ngành ảnh hưởng đến hoạt động của các ngân hàng thương mại. Tuy nhiên, ảnh hưởng của các biến kinh tế vĩ mô không được đề cập đến hoặc đề cập một cách chưa thoả đáng. Do đó, nghiên cứu này được thực hiện với mục đích lấp đầy khoảng trống này.

- Các nhân tố nội sinh

Các nhân tố nội sinh là các biến số cụ thể có ảnh hưởng đến lợi nhuận của ngân hàng thương mại. Các nhân tố này nằm trong phạm vi của ngân hàng và có thể khác nhau giữa các ngân hàng. Các nhân tố nội sinh bao gồm quy mô vốn, quy mô nợ phải trả, quy mô và thành phần của danh mục tín dụng, chính sách lãi suất, năng suất lao động và tình trạng công nghệ thông tin, mức độ rủi ro, chất lượng quản lý, quy mô ngân hàng, quyền sở hữu... Các nghiên cứu trước thường sử dụng các nhân tố như: Khả năng tự cân đối vốn; Chất lượng tài sản; Hiệu quả quản lý; và Khả năng thanh khoản.

- Các nhân tố ngoại sinh (Các biến số kinh tế vĩ mô)

Đây là những biến đầu vào để ngân hàng hoạch định chiến lược hoạt động, đồng thời có ảnh hưởng trực tiếp đến hoạt động kinh doanh của ngân hàng. Các biến số quan trọng như lãi suất, lạm phát, tăng trưởng GDP, thu nhập, dân số… đều ảnh hưởng đến quyết định, đến nhu cầu sử dụng vốn và các sản phẩm dịch vụ của khách hàng.

Với tính chất đặc thù của hoạt động kinh doanh tiền tệ, lãi suất là yếu tố ảnh hưởng đến cả chi phí và doanh thu, đồng thời tiềm ẩn rủi ro lớn cho ngân hàng. Lãi suất ảnh hưởng đến nhu cầu vay vốn, khả năng trả nợ và doanh số huy động của ngân hàng. Lãi suất cao giúp tăng doanh số huy động nhưng khó tăng trưởng tín dụng, ảnh hưởng đến khả năng trả nợ của khách hàng, gia tăng rủi ro. Sự thay đổi lãi suất thị trường sẽ tạo các khoản chênh lãi suất trong nợ và tài sản, tăng rủi ro hoạt động và làm giảm năng lực tài chính của ngân hàng.

Mức độ lạm phát của nền kinh tế lại làm ảnh hưởng đến giá trị đồng tiền, thay đổi hành vi tiêu dùng của người dân và ảnh hưởng đến hoạt động của các NHTM. Lạm phát cao làm người dân có xu hướng dự trữ tài sản, làm mất giá đồng tiền từ đó ảnh hưởng đến rủi ro tỷ giá của ngân hàng. Để đo lường lạm phát, một số nước sử dụng chỉ số giá tiêu dùng CPI, một số lại sử dụng chỉ số giá sản xuất PPI hoặc có thể là chỉ số giảm phát GDP. Tuy nhiên, chỉ số giá tiêu dùng CPI là chỉ số thông dụng nhất, chỉ số này được sử dụng để theo dõi sự thay đổi của chi phí sinh hoạt theo thời gian. Khi chỉ số giá tiêu dùng tăng, các gia đình phải chi tiêu nhiều tiền hơn trước để duy trì mức sống như cũ, vì vậy nhu cầu vay hoặc sử dụng các dịch vụ ngân hàng cũng bị ảnh hưởng đáng kể. (Zedan và Dass, 2017), (G.Mohiuddin, 2014). Trong luận án, tác giả cũng kế thừa chỉ số này của các nghiên cứu trước để đo lường mức độ lạm phát tại Việt Nam.

Tăng trưởng kinh tế ổn định là nhân tố ảnh hưởng đến nhu cầu sử dụng dịch vụ ngân hàng của người dân và doanh nghiệp, thúc đẩy nhu cầu mở rộng hoạt động và phát triển sản phẩm của NHTMCP.

Như vậy, kết hợp cả nhóm nhân tố nội sinh và ngoại sinh có thể xác định các nhân tố ảnh hưởng đến các chỉ tiêu nhằm năng lực tài chính của NHTMCP như sau:

Yếu tố thứ 1: Khả năng tự cân đối vốn

Yếu tố thứ 2: Chất lượng tài sản Yếu tố thứ 3: Chất lượng quản lý Yếu tố thứ 4: Khả năng thanh khoản

Yếu tố thứ 5: Tăng trưởng tổng giá trị sản phẩm quốc nội (GDP)

Yếu tố thứ 6: Tỉ lệ lạm phát (CPI)

Đây là 6 yếu tố đã được các tác giả như Frank Heid (2017), Ishaq AB (2016), Zedan và Dass (2017), G.Mohiuddin (2014), Ongore V.O và Kusa G.B (2013) đã nghiên cứu ở ngân hàng của các quốc gia trên thế giới. Trong nghiên cứu này sẽ thừa kế kết quả này để kiểm định tại 31 NHTMCP Việt Nam.

2.3.4.3. Mô hình nghiên cứu các nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm

đánh giá năng lực tài chính các NHTMCP Việt Nam

Căn cứ lý thuyết nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm đánh giá năng lực tài chính của các NHTMCP, luận án đề xuất mô hình với các biến phụ thuộc và biến độc lập như sau:

- Đối với các nhân tố nội sinh, tác giả sử dụng mô hình tác động sau để lượng hoá và đánh giá mức độ tác động cuả các nhân tố đó đến các chỉ tiêu nhằm năng lực tài chính của các NHTMCP.

Biến phụ thuộc ROA ROE NIM

Biến độc lập

Khả năng tự cân đối vốn Chất lượng tài sản Chất lượng quản lý

Khả năng thanh khoản

Nguồn: Tác giả tự xây dựng

Mô hình đề xuất của luận án có dạng sau:

1. LNROA = C(1) + C(2)*LNVCSH + C(3)*LNTLNX + C(4)*LNHSDBTG

+ C(5)*LNHSTKNG + C(6)*LNL + C(7)*LNCAR + C(8)*LNTLCV + C(9)*LNCSCPHD + [CX=R]

2. LNROE = C(1) + C(2)*LNVCSH + C(3)*LNTLNX + C(4)*LNHSDBTG

+ C(5)*LNHSTKNG + C(6)*LNL + C(7)*LNCAR + C(8)*LNTLCV + C(9)*LNCSCPHD + [CX=R]

3. LNNIM = C(1) + C(2)*LNVCSH + C(3)*LNTLNX + C(4)*LNCSCPHD

+ C(5)*LNTLTKTS + C(6)*LNCAR + C(7)*LNL + C(8)*LNHSDBTG + C(9)*LNHSTKNG + C(10)*LNTLDNCV + C(11)*LNTLCV + [CX=R]

Trong đó:

C(1): Hệ số tự do

C(i) (i = 2 – 11): Các hệ số ảnh hưởng riêng phần của biến độc lập đến biến phụ thuộc.

Các biến độc lập sẽ được chi tiết thành các nhân tố theo bảng sau:

Bảng 2.3. Bảng đo lường các biến độc lập

Ký hiệu biến | Đo lường | ||

Khả năng tự cân đối vốn | - Quy mô vốn chủ sở hữu | VCSH | |

- Tỉ lệ an toàn vốn tối thiểu(CAR) | CAR | Vốn tự có hợp nhất/ Tổng tài sản có rủi ro | |

- Hệ số đòn bẩy tài chính (L) | L | Tổng nợ phải trả/Vốn chủ sở hữu | |

Chất lượng tài sản | - Tỉ lệ cho vay/tổng tài sản | TLCV | Dư nợ tín dụng/Tổng tài sản có |

- Tỷ lệ nợ xấu/tổng dư nợ | TLNX | Tổng nợ xấu/ tổng dư nợ | |

Chất lượng quản lý | Chỉ số chi phí hoạt động | CSCPHD | Chi phí hoạt động/ Tổng tài sản |

Khả năng thanh khoản | - Tỷ lệ thanh khoản của tài sản | TLTKTS | Tài sản thanh khoản/tổng tài sản |

- Hệ số đảm bảo tiền gửi | HSDBTG | Tài sản thanh khoản/tổng tiền gửi | |

- Hệ số thanh khoản ngắn hạn | HSTKNH | Tài sản thanh khoản/tổng nợ ngắn hạn | |

- Tỷ lệ dư nợ cho vay và tiền gửi | TLDNCV | Tổng dư nợ cho vay/tổng tiền gửi |

Các biến phụ thuộc được đo lường như sau:

Bảng 2.4. Bảng đo lường các biến phụ thuộc

Ký hiệu biến | Đo lường | |

Tỷ suất lợi nhuận trên tổng tài sản bình quân | ROA | Lợi nhuận sau thuế/ Tổng tài sản bình quân |

Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân | ROE | Lợi nhuận sau thuế/ Vốn chủ sở hữu bình quân |

Tỷ lệ thu nhập lãi cận biên | NIM | Thu nhập ròng từ lãi/Tài sản bình quân |

- Đối với các nhân tố ngoại sinh, cụ thể là các nhân tố như GDP và CPI sẽ không được đưa vào mô hình nghiên cứu. Bởi vì, trong luận án, dữ liệu của các ngân

hàng tính theo năm, số liệu được lấy trong vòng 6 năm từ năm 2013-2018. Do đó, mỗi ngân hàng có số liệu khác nhau. Các nhân tố GDP, CPI là chỉ tiêu tổng hợp của Việt Nam và cũng có 6 giá trị ở mỗi năm. Tuy nhiên, vì mẫu nghiên cứu của luận án là 31 NHTMCP và năng lực tài chính của các ngân hàng này đều bị ảnh hưởng bởi GDP, CPI. Nếu dùng hàm hồi quy, ở mỗi năm thì GDP, CPI của mỗi năm sẽ được lặp lại là 31 lần do có 31 NHTMCP và 6 năm sẽ là 186 lần. Điều này làm cho dữ liệu hồi quy không có ý nghĩa vì dữ liệu bị lặp.

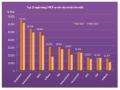

Chính vì lý do trên, tác giả sử dụng phương pháp nghiên cứu định tính là vẽ biểu đồ hình dây để thấy được xu thế và nghiên cứu sự ảnh hưởng của các nhân tố ngoại sinh đến năng lực tài chính của các NHTMCP. Phần này tác giả sẽ trình bày trong chương 3 của luận án.

KẾT LUẬN CHƯƠNG 2

Có thể nói, hệ thống chỉ tiêu tài chính là một công cụ không thể thiếu được trong công tác quản lý và điều hành hoạt động kinh doanh của các doanh nghiệp. Đặc biệt, NHTMCP là một doanh nghiệp kinh doanh trên lĩnh vực tiền tệ, một lĩnh vực hoạt động chứa đựng nhiều rủi ro nhất cả về tính đa dạng lẫn mức độ thiệt hại thì việc sử dụng các chỉ tiêu tài chính phù hợp để phân tích tình hình tài chính các NHTMCP càng trở nên quan trọng hơn.

Trong nền kinh tế thị trường, có rất nhiều đối tượng quan tâm đến việc phân tích tài chính ngân hàng. Tuy nhiên, mỗi đối tượng có mục tiêu phân tích khác nhau, nhìn nhận hoạt động ngân hàng trên các góc độ khác nhau và do vậy họ có thể tập trung vào phân tích một số nội dung nhất định, có thể lựa chọn chỉ tiêu và phương pháp phân tích phù hợp nhằm đưa ra những quyết định đúng đắn theo mục tiêu đã đề ra. Song, có một số nội dung chủ yếu dù là các nhà quản trị ngân hàng, nhà đầu tư, người gửi tiền đều không thể bỏ qua, đó là: Qui mô vốn chủ sở hữu, sự an toàn vốn, chất lượng tài sản, khả năng thanh toán và khả năng sinh lợi. Những chỉ tiêu này đồng thời cũng phản ánh năng lực tài chính các NHTMCP.

Trong chương 2, tác giả đã trình bày những vấn đề lý luận chung về NHTMCP, hoạt động kinh doanh của NHTMCP, hệ thống chỉ tiêu tài chính, năng lực tài chính của NHTMCP. Ngoài ra, tác giả đã mô tả cách đánh giá năng lực tài chính của NHTMCP theo tiêu chuẩn Camel, đồng thời cũng đề cập tới các nhân tố ảnh hưởng đến các chỉ tiêu tài chính nhằm đánh giá năng lực tài chính của NHTMCP. Toàn bộ nội dung này được dùng làm cơ sở cho việc phân tích chi tiết ở chương 3.