các tiện ích cơ bản của một chiếc thẻ ghi nợ như rút tiền mặt, chuyển khoản, thanh toán hàng hóa dịch vụ tại các ĐVCNT, các dịch vụ tiện ích dành cho chủ thẻ ghi nợ của Vietcombank ngày càng phong phú và đa dạng đáp ứng tối đa nhu cầu của khách hàng. Tại máy ATM của Vietcombank, chủ thẻ có thể sử dụng thẻ ghi nợ mang thương hiệu Vietcombank để: rút tiền mặt từ tài khoản cá nhân tiền VNĐ hoặc USD, kiểm tra số dư tài khoản, in sao kê các giao dịch gần nhất, chuyển khoản trong hệ thống Vietcombank, thanh toán hoá đơn dịch vụ.

Vietcombank Connect24: ra đời năm 2002, thẻ Vietcombank Connect 24 là sản phẩm thẻ ghi nợ nội địa đầu tiên được phát hành tại Việt Nam và hiện đang được sử dụng rộng rãi trên toàn quốc. Với nhiều giải thưởng có uy tín như giải thưởng “Sao Vàng Đất Việt”, “Thương hiệu quốc gia”, thẻ Vietcombank Connect24 đã và đang mang lại những thay đổi lớn trong thói quen cũng như cách suy nghĩ của một bộ phận không nhỏ người dân đối với dịch vụ ngân hàng và hình thức thanh toán không dùng tiền mặt.

Vietcombank SG24: được phát triển dựa trên nền tảng của thẻ Vietcombank Connect24, thêm vào đó là nhiều tính năng bổ sung mang tính đột phá và ưu việt hơn: thoả mãn nhu cầu mua sắm, chăm sóc sức khoẻ, giải trí… một cách nhanh chóng và tiện lợi nhất với mạng lưới rộng khắp trên toàn quốc. Mạng lưới ưu đãi tại hàng trăm khu mua sắm, nhà hàng, khách sạn, rạp chiếu phim, siêu thị…cao cấp và sang trọng.

Thẻ ghi nợ quốc tế

Bên cạnh những tính năng của một thẻ ghi nợ nội địa, thẻ ghi nợ quốc tế Vietcombank MTV MasterCard hay Vietcombank Connect24 Visa còn có những ưu việt như: thanh toán tại hàng chục triệu đơn vị chấp nhận thẻ và rút tiền tại hàng triệu máy ATM trên toàn cầu có biểu tượng của các Tổ chức thẻ quốc tế, thanh toán qua mạng Internet, được giảm giá và hưởng các dịch vụ ưu đãi tại rất nhiều ĐVCNT của Vietcombank.

Một số thẻ ghi nợ quốc tế của Vietcombank bao gồm:Vietcombank MTV, Vietcombank Connect24 Visa...

Thẻ tín dụng quốc tế

Có thể bạn quan tâm!

-

Nghiên cứu các nhân tố ảnh hưởng đến sự hài lòng khách hàng sử dụng dịch vụ thẻ ATM của Ngân hàng thương mại cổ phần ngoại thương chi nhánh Vĩnh Long - 2

Nghiên cứu các nhân tố ảnh hưởng đến sự hài lòng khách hàng sử dụng dịch vụ thẻ ATM của Ngân hàng thương mại cổ phần ngoại thương chi nhánh Vĩnh Long - 2 -

Mô Hình 5 Khoảng Cách Gap Chất Lượng Dịch Vụ Của Parasuraman

Mô Hình 5 Khoảng Cách Gap Chất Lượng Dịch Vụ Của Parasuraman -

Mối Quan Hệ Giữa Mô Hình Parasuraman (1985) Và (1988)

Mối Quan Hệ Giữa Mô Hình Parasuraman (1985) Và (1988) -

Mạng Lưới Hoạt Động Máy Atm Và Sự Hài Lòng Của Khách Hàng

Mạng Lưới Hoạt Động Máy Atm Và Sự Hài Lòng Của Khách Hàng -

Tình Hình Nợ Xấu Của Các Nhtm Trên Địa Bàn 2009-2013

Tình Hình Nợ Xấu Của Các Nhtm Trên Địa Bàn 2009-2013 -

Xây Dựng Thang Đo Và Các Nội Dung Chính Cần Phân Tích

Xây Dựng Thang Đo Và Các Nội Dung Chính Cần Phân Tích

Xem toàn bộ 134 trang tài liệu này.

Với đặc trưng “chi tiêu trước, trả tiền sau”, thẻ tín dụng quốc tế là một phương thức thanh toán không dùng tiền mặt rất tiện dụng được sử dụng rộng rãi trên toàn thế giới, ưu điểm của thẻ là: thanh toán hàng hoá, dịch vụ hoặc rút tiền tại hàng chục triệu điểm bán hàng hoặc hàng triệu máy ATM có biểu tượng chấp nhận thẻ tại 230 quốc gia trên toàn thế giới, sử dụng để thanh toán tiền hàng hóa, dịch vụ qua mạng Internet, dễ dàng quản lý và kiểm soát được toàn bộ những giao dịch chi tiêu của mình thông qua bản sao kê chi tiết mà chủ thẻ nhận được hàng tháng.

Một số thẻ tín dụng quốc tế của Vietcombank gồm: Vietcombank Visa và Vietcombank MasterCard, Vietcombank Express, Vietcombank VietnamAirlines American Express...

2.1.6.3 Sự khác biệt thẻ ATM của Vietcombank so với ngân hàng khác

- Uy tín thương hiệu và mạng lưới: được khách hàng tín nhiệm, VCB là NH tiên phong trong việc phát triển các sản phẩm thẻ đa năng và dịch vụ NH trực tuyến. Ngay từ năm 2001, sản phẩm NH lõi VCB Vision 2010 được triển khai và dịch vụ NH trực tuyến VCB - Online, hệ thống thẻ ghi nợ Connect 24 (5.2002). VCB cũng khai trương dịch vụ thương mại điện tử đầu tiên tại Việt Nam với tên gọi "Vietcombank Cyber Bill Payment" vào tháng 8.2003. Với lợi thế của NH đầu tiên mang khái niệm thẻ thanh toán giới thiệu tại thị trường Việt Nam, thị phần phát hành thẻ của VCB chiếm khoảng 33% toàn quốc, mạng lưới máy ATM lớn nhất với 27% tổng số máy toàn hệ thống và khoảng 5.000 điểm chấp nhận thẻ.

Sức mạnh của thương hiệu và mạng lưới chi nhánh của VCB luôn là mơ ước của các NH khác bởi đầu tư cho công nghệ có thể dễ nhưng đầu tư để định vị thương hiệu trong tâm trí khách hàng luôn cần có thời gian, đi kèm với chất lượng dịch vụ. Đối với VCB, riêng uy tín và thương hiệu truyền thống đã tạo cho NH một lợi thế và một cơ hội mới khi chuyển đổi sang một cơ chế đa sở hữu năng động hơn.

- Không mất phí chuyển khoản: Vietcombank đã ra mắt dịch vụ Chuyển tiền liên ngân hàng qua thẻ trên kênh giao dịch Internet Banking (VCB-ib@nking) và được khách hàng hết sức đón nhận bởi tính tiện ích cao. Tiếp nối thành công đó, nhằm đa dạng hóa các kênh cung ứng dịch vụ đồng thời gia tăng tiện ích cho khách hàng,

Vietcombank tiếp tục ra mắt dịch vụ chuyển tiền liên ngân hàng qua thẻ tại ATM giúp khách hàng có thể thực hiện giao dịch tại bất kỳ ATM Vietcombank trên toàn quốc.

- Chủ thẻ ghi nợ nội địa và ghi nợ quốc tế của Vietcombank có thể sử dụng dịch vụ Thanh toán cước phí tại 2.125 ATM của Vietcombank. Ưu điểm của dịch vụ là sự thuận tiện khi thực hiện giao dịch, nhiều điểm rút, khách hàng không cần phải đăng ký với ngân hàng mà chỉ cần sử dụng thẻ thanh toán tại tất cả máy ATM của Vietcombank và không phải trả phí.

- Vietcombank là ngân hàng đi tiên phong trong lĩnh vực thẻ của Việt nam đến giờ VCB cũng đang là ngân hàng chiếm thị phần thẻ lớn nhất tại Việt nam (thẻ debit và thẻ credit),và là ngân hàng có điểm chấp nhận thẻ lớn nhất toàn quốc.

- Đối với thẻ ghi nợ quốc tế thì VCB phát hành 2 loại thẻ của 2 tổ chức thẻ nổi tiếng thế giới đó là Master và Visa. Đó là thẻ MTV Master card và thẻ Vietcombank connect 24 Visa đối với thẻ loại này bạn có thể thanh toán online và mua hàng trên toàn cầu….

2.2 CÁC MÔ HÌNH NGHIÊN CỨU TRONG VÀ NGOÀI NƯỚC

2.2.1. Mô hình SERVQUAL của Parasuraman (1988)

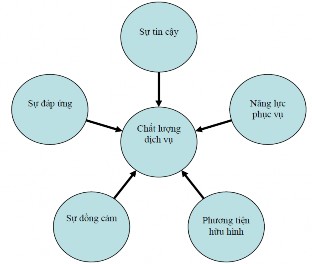

Lấy ý tưởng lý thuyết trong mô hình của Gronroos (1984), Parasuraman (1985) đã xây dựng một công cụ đo lường hỗn hợp, gọi là SERVQUAL, dùng để đo lường chất lượng dịch vụ cảm nhận, bộ thang đo SERVQUAL chứa 22 cặp của các khoản mục đo theo thang điểm Likert để đo lường riêng biệt những kỳ vọng và cảm nhận thực tế của khách hàng về chất lượng dịch vụ. Cụ thể: Chất lượng dịch vụ = Mức độ cảm nhận – Giá trị kỳ vọng. Đây là một trong những mô hình được sử dụng khá phổ biến để đánh giá chất lượng dịch vụ trong nhiều lĩnh vực khác nhau. Mô hình SERVQUAL gồm 10 thành phần: (1) Phương tiện hữu hình; (2) Tin cậy; (3) Đáp ứng;

(4) Năng lực phục vụ; (5) Tiếp cận; (6) Ân cần; (7) Thông tin; (8) Tín nhiệm; (9) An toàn; (10) Thấu hiểu.

Đến 1988 Parasuraman và các cộng sự hiệu chỉnh lại còn 5 thành phần đây là mô hình nghiên cứu chất lượng dịch vụ phổ biến và được áp dụng nhiều nhất trong các nghiên cứu marketing. Theo Parasuraman, chất lượng dịch vụ không thể xác định

chung chung mà phụ thuộc vào cảm nhận của khách hàng đối với dịch vụ đó và sự cảm nhận này được xem xét trên nhiều yếu tố.

Hình 2.3: Mô hình SERVQUAL của Parasuraman

Mô hình SERVQUAL được xây dựng dựa trên quan điểm chất lượng dịch vụ cảm nhận là sự so sánh giữa các giá trị kỳ vọng/mong đợi (expectations) và các giá trị khách hàng cảm nhận được (perception) được nghiên cứu thông qua thang đo gồm 22 biến quan sát của năm tiêu chí:

Sự tin cậy (reliability)

Sự tin cậy nói lên khả năng cung ứng dịch vụ chính xác, đúng giờ và uy tín. Điều này đòi hỏi sự nhất quán trong việc thực hiện dịch vụ và tôn trọng các cam kết cũng như giữ lời hứa với khách hàng. Trong lĩnh vực ngân hàng, tiêu chí này thường được đo lường bởi các thang đo sau đây:

![]() NH thực hiện dịch vụ đúng ngay từ lần đầu.

NH thực hiện dịch vụ đúng ngay từ lần đầu.

![]() NH cung cấp dịch vụ tại thời điểm mà họ đã hứa.

NH cung cấp dịch vụ tại thời điểm mà họ đã hứa. ![]() NH thực hiện dich vụ chính xác, không có sai sót.

NH thực hiện dich vụ chính xác, không có sai sót.

![]() Nhân viên ngân hàng luôn sẵn sàng phục vụ khách hàng.

Nhân viên ngân hàng luôn sẵn sàng phục vụ khách hàng.

![]() Ngân hàng luôn có NV tư vấn tại bàn hướng dẫn để giúp đỡ khách hàng.

Ngân hàng luôn có NV tư vấn tại bàn hướng dẫn để giúp đỡ khách hàng.

![]()

Ngân hàng gửi bảng sao kê đều đặn và kịp thời.

Hiệu quả phục vụ (responsiveness)

Đây là tiêu chí đo lường khả năng giải quyết vấn đề nhanh chóng, xử lý hiệu quả các khiếu nại, sẵn sàng giúp đỡ khách hàng và đáp ứng các yêu cầu của khách hàng. Nói cách khác hiệu quả phục vụ là sự phản hồi từ phía nhà cung cấp dịch vụ đối với những gì mà khách hàng mong muốn cụ thể như:

![]() Nhân viên ngân hàng sẵn sàng giúp đỡ khách hàng

Nhân viên ngân hàng sẵn sàng giúp đỡ khách hàng ![]() Ngân hàng cung cấp dịch vụ nhanh chóng, kịp thời.

Ngân hàng cung cấp dịch vụ nhanh chóng, kịp thời.

![]() Ngân hàng phúc đáp tích cực các yêu cầu của khách hàng.

Ngân hàng phúc đáp tích cực các yêu cầu của khách hàng. ![]() NH có đường dây nóng phục vụ khách hàng 24/24.

NH có đường dây nóng phục vụ khách hàng 24/24.

![]() NH luôn cố gắng giải quyết khó khăn cho khách hàng.

NH luôn cố gắng giải quyết khó khăn cho khách hàng.

Sự hữu hình (tangibles)

Sự hữu hình chính là hình ảnh bên ngoài của các cơ sở vật chất, thiết bị, máy móc, phong thái của đội ngũ nhân viên, tài liệu, sách hướng dẫn và hệ thống thông tin liên lạc của ngân hàng. Nói một cách tổng quát tất cả những gì mà khách hàng nhìn thấy trực tiếp được bằng mắt và các giác quan thì đều có thể tác động đến yếu tố này:

![]() Ngân hàng có cơ sở vật chất đầy đủ.

Ngân hàng có cơ sở vật chất đầy đủ.

![]() Ngân hàng có trang thiết bị và máy móc hiện đại.

Ngân hàng có trang thiết bị và máy móc hiện đại.

![]() Nhân viên ngân hàng trông rất chuyên nghiệp và ăn mặc đẹp.

Nhân viên ngân hàng trông rất chuyên nghiệp và ăn mặc đẹp.

![]() Ngân hàng sắp xếp các quầy giao dịch, các bảng biểu và kệ tài liệu rất khoa học và tiện lợi cho khách hàng.

Ngân hàng sắp xếp các quầy giao dịch, các bảng biểu và kệ tài liệu rất khoa học và tiện lợi cho khách hàng.

Sự đảm bảo (assurance)

Đây là yếu tố tạo nên sự tín nhiệm, tin tưởng cho khách hàng được cảm nhận thông qua sự phục vụ chuyên nghiệp, kiến thức chuyên môn giỏi, phong thái lịch thiệp và khả năng giao tiếp tốt, nhờ đó, khách hàng cảm thấy an tâm mỗi khi sử dụng dịch vụ của ngân hàng:

![]()

Nhân viên ngân hàng phục vụ khách hàng lịch thiệp, nhã nhặn.

![]() Chứng từ giao dịch rõ ràng và dễ hiểu.

Chứng từ giao dịch rõ ràng và dễ hiểu.

![]()

Nhân viên luôn cung cấp các thông tin dịch vụ cần thiết cho K/H.

![]() Nhân viên NH trả lời chính xác và rõ ràng các thắc mắc của khách hàng.

Nhân viên NH trả lời chính xác và rõ ràng các thắc mắc của khách hàng.

Sự cảm thông (empathy).

Sự cảm thông chính là sự quan tâm, chăm sóc khách hàng ân cần, dành cho khách hàng sự đối xử chu đáo tốt nhất có thể (providing individual attention) giúp cho khách hàng cảm thấy mình là “thượng khách” của ngân hàng và luôn được đón tiếp nồng hậu mọi lúc, mọi nơi. Yếu tố con người là phần cốt lõi tạo nên sự thành công này và sự quan tâm của ngân hàng đối với khách hàng càng nhiều thì sự cảm thông sẽ càng tăng:

![]() Nhân viên NH chú ý đến nhu cầu của từng khách hàng.

Nhân viên NH chú ý đến nhu cầu của từng khách hàng. ![]() Khách hàng không phải xếp hàng lâu để được phục vụ.

Khách hàng không phải xếp hàng lâu để được phục vụ.

![]() Ngân hàng có địa điểm giao dịch thuận tiện cho khách hàng.

Ngân hàng có địa điểm giao dịch thuận tiện cho khách hàng. ![]() NH có hệ thống ATM hiện đại và dễ sử dụng.

NH có hệ thống ATM hiện đại và dễ sử dụng.

![]() Nhân viên NH luôn đối xử ân cần với khách hàng

Nhân viên NH luôn đối xử ân cần với khách hàng

2.2.2. Mô hình SERVPERF của Cronin và Taylor (1992)

Trên cơ sở mô hình SERVQUAL của Parasuraman, Cronin và Taylor (1992) đã khắc phục và cho ra đời mô hình SERVPERF, một biến thể của SERVQUAL. Theo mô hình SERVPERF thì: Chất lượng dịch vụ = Mực độ cảm nhận. Kết luận này đã nhận được sự đồng tình bởi các nghiên cứu của Lee và ctg (2000), Brady và ctg (2002). Bộ thang đo SERVPERF cũng sử dụng 22 câu hỏi tương tư như phần cảm nhận của khách hàng trong mô hình SERVQUAL bỏ qua phần hỏi về kỳ vọng gồm 05 thành phần :

- Tin cậy (reliability): thể hiện khả năng thực hiện đúng ngay từ lần đầu tiên.

- Đáp ứng (responsiveness): thể hiện qua sự mong muốn, sẵn sàng của nhân viên phục vụ cung cấp dịch vụ kịp thời cho khách hàng.

- Năng lực phục vụ (assurance) thể hiện qua trình độ chuyên môn và cung cách phục vụ lịch sự, niềm nở với khách hàng.

- Sự cảm thông (empathy): thể hiện sự quan tâm, chăm sóc khách hàng.

- Phương tiện hữu hình (tangibles): thể hiện qua ngoại hình, trang phục của nhân viên, các trang thiết bị phục vụ cho dịch vụ.

2.2.3 Mô hình chỉ số hài lòng của khách hàng Mỹ - ACSI

Năm 1994, chỉ số thỏa mãn khách hàng của Mỹ cũng được công bố - American Customer Satisfaction Index (ACSI) (Fornell, 1996). Mô hình ACSI được công bố đã đánh dấu bước phát triển của hệ thống CSI khi giới thiệu các biến số nguyên nhân của sự thỏa mãn khách hàng, đó là sự mong đợi, chất lượng cảm nhận và giá trị cảm nhận của khách hàng. Kết quả của việc nghiên cứu sự hài lòng khách hàng chính là việc phát hiện lòng trung thành hoặc những phàn nàn của họ đối với sản phẩm nhằm hoạch định những chiến lược thích hợp.

Trong mô hình chỉ số hài lòng của Mỹ (ACSI), giá trị cảm nhận chịu tác động bởi chất lượng cảm nhận và sự mong đợi của khách hàng. Khi đó, sự mong đợi của khách hàng có tác động trực tiếp đến chất lượng cảm nhận. Trên thực tế, khi mong đợi càng cao, có thể tiêu chuẩn về chất lượng cảm nhận của khách hàng đối với sản phẩm càng cao hoặc ngược lại.

Giá trị cảm nhận (Perceived value)

Sự hài lòng của khách hàng (SI)

Sự than phiền

(Complaint)

Sự mong đợi

(Expectations)

Sự trung thành

(Loyalty)

Chất lượng cảm nhận

(Perceived quality)

Hình 2.4: Mô hình chỉ số hài lòng khách hàng của Mỹ (ACSI)

2.2.4 Mô hình chỉ số hài lòng của khách hàng các quốc gia EU

Mô hình chỉ số hài lòng Châu Âu (ECSI) có một số khác biệt nhất định. So với ACSI, hình ảnh của sản phẩm, thương hiệu có tác động trực tiếp đến sự mong đợi của

khách hàng. Khi đó, sự hài lòng của khách hàng là sự tác động tổng hòa của 04 nhân tố hình ảnh, giá trị cảm nhận, chất lượng cảm nhận về cả sản phẩm hữu hình và vô hình. Thông thường, chỉ số ACSI thường áp dụng cho lĩnh vực công còn chỉ số ECSI thường ứng dụng đo lường các sản phẩm, các ngành.

Giá trị cảm nhận (Perceived value)

Sự hài lòng của khách hàng (SI)

Chất lượng cảm nhận về– sản phẩm (Perceved quality-Prod)

Chất lượng cảm nhận về– dịch vụ

(Perceved quality–Serv)

Hình ảnh

(Image)

Sự mong đợi

(Expectations)

Sự trung thành

(Loyalty)

Hình 2.5 : Mô hình chỉ số hài lòng khách hàng các quốc gia EU (ECSI)

Rõ ràng, điểm mạnh của cách tiếp cận này là nó làm dịch chuyển ngay tức khắc kinh nghiệm tiêu dùng, tạo điều kiện cho việc nghiên cứu mối quan hệ nhân quả giữa các yếu tố cấu thành sự hài lòng và sự trung thành của khách hàng. Do vậy, mục tiêu đầu tiên của việc tiếp cận theo cấu trúc CSI là việc giải thích sự trung thành của khách hàng đối với một sản phẩm nói riêng hay một doanh nghiệp, một quốc gia nói chung thông qua chỉ số hài lòng khách hàng khi chịu sự tác động trực tiếp hoặc gián tiếp bởi hình ảnh, sự mong đợi, chất lượng cảm nhận (về sản phẩm hoặc dịch vụ) và giá trị cảm nhận đối với sản phẩm và dịch vụ đó.

2.3. XÂY DỰNG GIẢ THUYẾT VÀ MÔ HÌNH NGHIÊN CỨU

2.3.1. Chất lượng dịch vụ và sự hài lòng của khách hàng sử dụng thẻ ATM

Theo Parasuraman (1994), sự tranh cãi phát sinh từ việc đánh giá chất lượng và sự hài lòng đó là đánh giá giữa giao dịch cụ thể với đánh giá chung. Trong khi các nhà nghiên cứu chất lượng dịch vụ bắt đầu từ giả định rằng sự hài lòng là sự đánh giá dựa