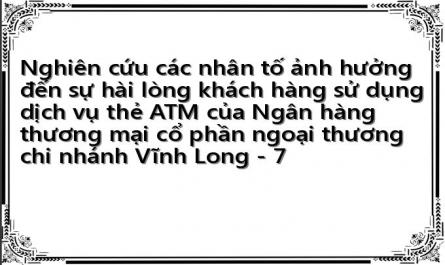

Tình hình nợ xấu của các NHTM thể hiện qua bảng số liệu như sau đây:

Nợ xấu

Dư nợ

2013

720

14.765

2012

810

13.572

2011

1.152

13.416

2010

411

13.039

2009

318

10.882

0

5.000

10.000

15.000

20.000

tỷ đồng

Năm

Biểu đồ 3.3: Tình hình nợ xấu của các NHTM trên địa bàn 2009-2013

(Nguồn: Ngân hàng Nhà nước chi nhánh tỉnh Vĩnh Long)

3.1.2 Giới thiệu khái quát về Ngoại Thương chi nhánh Vĩnh Long

Ngân hàng Ngoại Thương Việt Nam chi nhánh Vĩnh Long có tiền thân ban đầu là phòng giao dịch Vĩnh Long trực thuộc ngân hàng Ngoại Thương chi nhánh Cần Thơ. Ngày 23/02/2010 Ngân hàng nhà nước Việt Nam đã có văn bản 1336/NHNN- TTGSNH chấp thuận mở chi nhánh tại Vĩnh Long của ngân hàng Ngoại Thương Việt Nam.Ngày 19/5/2010, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đã long trọng khai trương chi nhánh thứ 71 (Vietcombank Vĩnh Long tại Số 1D – 1E Hoàng Thái Hiếu – P1 – Tp. Vĩnh Long – Tỉnh Vĩnh Long) trong hệ thống tại thành phố Vĩnh Long, Tỉnh Vĩnh Long (trên sơ sở nâng cấp Phòng giao dịch trực thuộc Chi nhánh Vietcombank Cần Thơ).

Vietcombank Vĩnh Long đi vào hoạt động sẽ cung ứng đầy đủ các sản phẩm, dịch vụ ngân hàng hiện đại là thế mạnh mà Vietcombank đang triển khai với nhiều giá trị nổi bật dành cho khách hàng là doanh nghiệp, thể nhân như: thanh toán XNK, tài trợ thương mại, quản lý vốn, kinh doanh ngoại tệ, bảo lãnh, các dịch vụ thẻ, các dịch vụ ngân hàng điện tử. Trải qua hơn 4 năm hoạt động, Vietcombank Vĩnh Long đã không ngừng phát triển và luôn giữ vai trò quan trọng trong việc hỗ trợ tài chính cho các doanh nghiệp, góp phần thúc đẩy phát triển kinh tế địa phương. Với mong muốn

đưa các sản phẩm dịch vụ ngân hàng đến gần hơn nữa với khách hàng, Vietcombank Vĩnh Long đã không ngừng giới thiệu các sản phẩm dịch vụ mới và phát triển hệ thống mạng lưới để phục vụ ngày càng tốt hơn nhu cầu của khách hàng. Do bị giới hạn công văn số 1511/NHNN-TTGSNH ngày 25/02/2011 của NHNN về việc tạm ngưng cấp giấy phép thành lập phòng giao dịch của ngân hàng thương mại trong thời gian đầu mới thành lập chi nhánh nên tính đến nay Vietcombank Vĩnh Long mới có 1 chi nhánh và 1 phòng giao dịch, 10 máy ATM và 25 máy POS được đặt các vị trí thuận lợi nhằm phục vụ cho việc giao dịch của khách hàng.

3.1.3 Thực trạng kinh doanh thẻ của ngân hàng Ngoại Thương Vĩnh Long

3.1.3.1 Giới thiệu chung về sản phẩm thẻ của Vietcombank

Luôn tiên phong trong việc cung cấp cho khách hàng các giải pháp tài chính tối ưu nhất, Ngân hàng Thương mại cổ phần Ngoại thương Việt nam (Vietcombank) là ngân hàng thương mại đầu tiên và đứng đầu ở Việt Nam triển khai dịch vụ thẻ - dịch vụ thanh toán không dùng tiền mặt hiệu quả, an toàn và tiện lợi nhất hiện nay.

Với kỷ lục “Ngân hàng có sản phẩm thẻ đa dạng nhất Việt Nam” được Bộ sách kỷ lục Việt Nam công nhận và là ngân hàng duy nhất tại Việt Nam chấp nhận thanh toán cả 7 loại thẻ ngân hàng thông dụng trên thế giới mang thương hiệu American Express, Visa, MasterCard, JCB, Diners Club, Discover và UnionPay, đến nay, Vietcombank luôn tự hào với vị trí dẫn đầu về thị phần phát hành và thanh toán thẻ trên thị trường thẻ Việt Nam.

Đến với dịch vụ thẻ của Vietcombank, khách hàng có thể lựa chọn cho mình từ sản phẩm thẻ ghi nợ nội địa đang được hơn 7 triệu khách hàng lựa chọn: Vietcombank Connect24, thẻ ghi nợ quốc tế sành điệu: Vietcombank Connect24 Visa, Vietcombank Mastercard và Vietcombank Cashback Plus American Express hoặc các sản phẩm thẻ tín dụng cao cấp mang các thương hiệu nổi tiếng toàn thế giới: American Express, Visa, MasterCard, JCB và UnionPay.

Phong phú và đa dạng, tiện lợi và ưu việt, sành điệu và tinh tế, sản phẩm thẻ Vietcombank thực sự giúp Bạn khẳng định phong cách của mình.

Bên cạnh đó danh sách các ngân hàng tham gia hệ thống VCB – SMARTLINK

– BANKNETVN – VNBC ngày càng rộng rãi nên càng thuận tiện hơn cho khách hàng khi sử dụng thẻ ATM, tính đến nay đã có đến 19 ngân hàng liên kết tham gia vào hệ thống này điển hình một số ngân hàng lớn như: Ngân hàng Vietinbank, BIDV, Agribank, MHB, Sacombank, ngân hàng Đông Á, Techcombank, ACB, SCB …

3.1.3.2 Số lượng máy ATM/POS của Vietcombank Vĩnh Long

Bảng 3.2: ATM/POS của ngân hàng Ngoại Thương 2010-2013

2010 | 2011 | 2012 | 2013 | |

+ Máy ATM | 9 | 9 | 9 | 10 |

+ Máy POS | 0 | 2 | 10 | 31 |

Có thể bạn quan tâm!

-

Mối Quan Hệ Giữa Mô Hình Parasuraman (1985) Và (1988)

Mối Quan Hệ Giữa Mô Hình Parasuraman (1985) Và (1988) -

Sự Khác Biệt Thẻ Atm Của Vietcombank So Với Ngân Hàng Khác

Sự Khác Biệt Thẻ Atm Của Vietcombank So Với Ngân Hàng Khác -

Mạng Lưới Hoạt Động Máy Atm Và Sự Hài Lòng Của Khách Hàng

Mạng Lưới Hoạt Động Máy Atm Và Sự Hài Lòng Của Khách Hàng -

Xây Dựng Thang Đo Và Các Nội Dung Chính Cần Phân Tích

Xây Dựng Thang Đo Và Các Nội Dung Chính Cần Phân Tích -

Phân Tích Nhân Tố Các Thành Phần Thang Đo Chất Lượng Dịch Vụ Tác Động Đến Sự Hài Lòng

Phân Tích Nhân Tố Các Thành Phần Thang Đo Chất Lượng Dịch Vụ Tác Động Đến Sự Hài Lòng -

Phân Tích Nhân Tố Đối Với Sự Hài Lòng Khách Hàng

Phân Tích Nhân Tố Đối Với Sự Hài Lòng Khách Hàng

Xem toàn bộ 134 trang tài liệu này.

(Nguồn: Ngân hàng TMCP Ngoại Thương chi nhánh tỉnh Vĩnh Long)

3.1.3.3 Số lượng thẻ ATM phát hành và doanh số qua các năm

Một trong những dịch vụ ngân hàng bán lẻ có tình hình khả quan nhất trong các lĩnh vực kinh doanh của VCB Vĩnh Long là dịch vụ kinh doanh thẻ. VCB Vĩnh Long là ngân hàng đi tiên phong trong việc đưa thẻ thanh toán vào sử dụng rộng rãi trong cộng đồng dân cư.

Bảng 3.3: Số lượng thẻ ATM, doanh số thanh toán của NH Ngoại Thương 2010-2013

Đvt: thẻ, trđ

2010 | 2011 | 2012 | 2013 | Chênh lệch | ||

2012/2011 | 2013/2012 | |||||

- Số thẻ Connect 24 | 3.320 | 3.977 | 4.149 | 4.273 | +172 | +124 |

- Số thẻ tín dụng | 25 | 71 | 223 | 228 | +152 | +5 |

+ Thẻ Visa | 5 | 12 | 95 | 73 | +83 | -22 |

+ Thẻ Master | 20 | 59 | 128 | 155 | +69 | +27 |

Tổng số thẻ phát hành | 3.345 | 4.048 | 4.372 | 4.501 | +324 | +129 |

Doanh số thẻ Connect 24 | 48 | 330.394 | 351.200 | +330.346 | 20.806 | |

Doanh số thẻ tín dụng | 120 | 1.710 | 4.400 | 1.590 | 2.690 |

(Nguồn: Ngân hàng TMCP Ngoại Thương chi nhánh tỉnh Vĩnh Long)

Là ngân hàng luôn tự hào với vị trí dẫn đầu về thị phần phát hành và thanh toán thẻ trên thị trường, đến nay thẻ thanh toán của VCB chấp nhận thanh toán cho cả 6 loại thẻ nổi tiếng trên thế giới là: VisaCard, MasterCard, JCB, American Express, Diners Club và China UnionPay. Số lượng thẻ phát hành và doanh số thanh toán luôn tăng trong các năm qua là do thẻ thanh toán ATM thực sự đã mang lại những lợi ích nhất định cho các khách hàng sử dụng.

3.1.3.4 Những thuận lợi và khó khăn kinh doanh thẻ của Vietcombank

Thuận lợi:

Nằm trong hệ thống VCB Việt Nam, VCB Vĩnh Long có những điều kiện rất thuận lợi để phát triển hoạt động kinh doanh thẻ của mình nhờ những lợi thế nhất định của VCB Việt Nam. Là Ngân hàng đầu tiên được Ngân hàng Nhà nước chấp thuận thực hiện đại lý thanh toán thẻ tín dụng quốc tế cho các ngân hàng và các tổ chức tài chính nước ngoài, VCB có thể chấp nhận thanh toán cho cả 6 loại thẻ tín dụng thông dụng nhất hiện nay là: VisaCard, MasterCard, JCB, American Express, Diners Club và China UnionPay. Bên cạnh đó, VCB cũng là ngân hàng thực hiện việc phát hành thẻ thanh toán nội địa đầu tiên trên địa bàn Việt Nam nên luôn chiếm được thị phần lớn trong lĩnh vực kinh doanh thẻ và có được nhiều khách hàng truyền thống. Bên cạnh đó, VCB sẵn có những trang thiết bị phục vụ cho công tác thanh toán, điều này giúp cho hệ thống VCB nói chung và VCB Vĩnh Long nói riêng bước vào thanh toán thẻ mà không cần đầu tư quá nhiều cho cơ sở hạ tầng.

Những bước phát triển vượt bậc trong công nghệ thông tin là một thuận lợi cho VCB Vĩnh Long có thể áp dụng những thành tựu trên thế giới cũng như những phần mềm, phần cứng và sử dụng đội ngũ nhân lực để đáp ứng những đòi hỏi về mặt tin học trong công nghệ thẻ. Đây là một yếu tố quan trọng giúp ngân hàng phát triển tốt công tác phát hành và thanh toán thẻ.

Khó khăn

Trên địa bàn hiện nay có rất nhiều ngân hàng cùng hoạt động nên không thể tránh khỏi sự cạnh tranh trong các lĩnh vực kinh doanh của ngân hàng, đặc biệt là dịch

vụ thẻ thanh toán. Trong khi số lượng người có nhu sử dụng thẻ chỉ có hạn thì các ngân hàng lại đua nhau phát hành thẻ với nhiều chính sách khuyến mãi khác nhau.

Một khó khăn khác nữa là thói quen sử dụng tiền mặt cũng như người dân chưa có kiến thức về việc sử dụng các máy móc hiện đại như máy ATM cũng là hạn chế trong việc phát hành thẻ cho người dân. Bên cạnh đó, họ cũng chưa thấy hết được sự tiện ích của thẻ thanh toán trong việc chi tiêu trong các sinh hoạt hằng ngày. Do thành lập muộn nên Vietcombank Vĩnh Long bị hạn chế về mạng lưới hoạt động, hiện có 1 chi nhánh và 1 phòng giao dịch trên địa bàn.

THANG ĐO

Cơ sở lý thuyết

Kiểm tra trọng số EFA, nhân tố, phương sai trích

Nghiên cứu chính thức (định lượng)

(n=779)

Kiểm tra tương quan biến tổng Kiểm tra Cronbach’s alpha

Kiểm tra độ thích hợp của mô hình, trọng số CFA, độ tin cậy tổng hợp, tính đơn hướng, giá trị hội tụ và phân biệt

SEM

Kiểm tra độ thích hợp của mô hình giả thuyết Kiểm tra mô hình đa nhóm theo biến giới tính, tuổi, thu nhập

Nghiên cứu sơ bộ (định tính & định lượng )

Phân tích nhân tố EFA

3.2 QUY TRÌNH NGHIÊN CỨU

Cronbach’s alpha

CFA

Hình 3.1: Quy trình nghiên cứu

3.3 THIẾT KẾ NGHIÊN CỨU

3.2.1 Nghiên cứu sơ bộ

Nghiên cứu sơ bộ được thực hiện thông qua 2 phương pháp: nghiên cứu định tính và nghiên cứu định lượng. Mục đích của nghiên cứu định tính dùng để khám phá các yếu tố tác động đến chất lượng dịch vụ cũng như sự hài lòng của khách hàng để hiệu chỉnh, bổ sung thang đo cho phù hợp với đặc thù của dịch vụ thẻ ATM của Vietcombank tại địa bàn tỉnh Vĩnh Long qua đó xây dựng các thang đo đưa vào mô hình nghiên cứu và thiết lập bảng câu hỏi. Nghiên cứu định tính được thực hiện thông qua thảo luận nhóm chuyên đề với các chuyên gia trong ngành ngân hàng, các lãnh đạo phòng thẻ và khoảng 30 khách hàng sử dụng thành thạo và lâu năm với thẻ ATM. Kết quả của nghiên cứu này là xây dựng một bảng câu hỏi phỏng vấn chính thức dùng cho nghiên cứu chính thức.

Sau khi tiến hành nghiên cứu định tính, 7 nhân tố của mô hình nghiên cứu về sự hài lòng khách hàng được đồng tình và có thể dùng cho nghiên cứu tiếp theo là nghiên cứu định lượng.

- Sự tin cậy: khách hàng thường quan tâm đến sự tin cậy là khả năng cung ứng dịch vụ chính xác, đúng giờ và uy tín. Điều này đòi hỏi sự nhất quán trong việc thực hiện dịch vụ và tôn trọng các cam kết cũng như giữ lời hứa với khách hàng.

- Hiệu quả phục vụ: đây là tiêu chí đo lường khả năng giải quyết vấn đề nhanh chóng, xử lý hiệu quả các khiếu nại, sẵn sàng giúp đỡ khách hàng và đáp ứng các yêu cầu của khách hàng. Nói cách khác, hiệu quả phục vụ là sự phản hồi từ phía nhà cung cấp dịch vụ đối với những gì mà khách hàng mong muốn.

- Tính hữu hình: khách hàng thường quan tâm đến tính hữu hình dịch vụ với các tiêu chí sau: tính hiện hữu, ứng dụng, tiện tính sử dụng …

- Sự đảm bảo: đây là yếu tố tạo nên sự tín nhiệm, tin tưởng cho khách hàng được cảm nhận thông qua sự phục vụ chuyên nghiệp, kiến thức chuyên môn giỏi, phong thái lịch thiệp và khả năng giao tiếp tốt, nhờ đó, khách hàng cảm thấy yên tâm mỗi khi sử dụng dịch vụ của ngân hàng.

- Sự cảm thông: chính là sự quan tâm, chăm sóc ân cần dành cho khách hàng. Yếu tố con người là phần cốt lõi tạo nên sự thành công này và sự quan tâm của ngân hàng đối với khách hàng càng nhiều thì sự cảm thông sẽ càng tăng.

- Mạng lưới hoạt động: máy ATM có ảnh hưởng rất lớn đến số lượng khách hàng sử dụng dịch vụ , mạng lưới thường được khách hàng quan tâm đến các yếu tố như: mạng lưới có phủ đầy địa bàn, số lượng ATM, POS lắp đặt có nhiều không , có đường giao thông thuận tiện đến hay không….

- Giá dịch vụ: chính là những chi phí mà khách hàng phải bỏ ra để được sử dụng dịch vụ

3.2.1 Nghiên cứu định lượng chính thức

Nghiên cứu chính thức được thực hiện bằng phương pháp nghiên cứu định lượng tiến hành ngay khi bảng câu hỏi được chỉnh sửa từ kết quả nghiên cứu sơ bộ (bảng phỏng vấn chính thức). Nghiên cứu này khảo sát trực tiếp khách hàng nhằm thu thập dữ liệu khảo sát. Đối tượng khảo sát là khách hàng của ngân hàng Ngoại Thương sử dụng dịch vụ thẻ ATM của ngân hàng trên địa bàn tỉnh Vĩnh Long. Mục tiêu nhằm kiểm định lại các thang đo trong mô hình nghiên cứu, đây là bước phân tích chi tiết các dữ liệu thu thập được thông qua phiếu điều tra gửi cho khách hàng để xác định tính logic, tương quan của các nhân tố với nhau và từ đó đưa ra kết quả cụ thể về đề tài nghiên cứu.

3.3.2.1 Mẫu nghiên cứu

Kích thước mẫu phụ thuộc thuộc vào phương pháp phân tích, nghiên cứu này có sử dụng phân tích nhân tố khám phá (EFA). Theo Gorsuch (1983), phân tích nhân tố có mẫu ít nhất 200 quan sát, Hachter (1994) cho rằng kích cỡ mẫu cần ít nhất gấp 5 lần biến quan sát (Hair & ctg, 1998) .

Những quy tắc kinh nghiệm khác trong xác định kích cỡ mẫu cho phân tích nhân tố thường ít nhất phải bằng 4 hay 5 lần số biến (Trích từ trang 263 theo Hoàng Trọng và Chu Nguyễn Mộng Ngọc – Phân tích dữ liệu nghiên cứu SPSS, XNB Thống kê 2005 ). Ngoài ra, theo Tabachnick & Fidell (1991) để phân tích hồi quy đạt kết quả tốt nhất thì kích cỡ mẫu phải thỏa mãn công thức:

n >= 8k + 50 = 8*34+50 = 322

Trong đó: n là kích cỡ mẫu

k số biến độc lập của mô hình.

Ngoài ra, theo quy tắc kinh nghiệm của Nguyễn Đình Thọ (2011) thì số quan sát lớn hơn (ít nhất) 5 lần số biến, tốt nhất gấp 10 lần. Như vậy, với 38 biến quan sát, nghiên cứu cần khảo sát ít nhất 380 mẫu để đạt kích thước mẫu cần cho phân tích EFA. Phương pháp thu thập dữ liệu bằng bảng câu hỏi, phát phiếu khảo sát trực tiếp đến khách hàng và thu lại ngay sau khi trả lời. Đồng thời, nghiên cứu cũng tiến hành khảo sát qua mạng (gửi qua mail).

Dựa theo qui luật kinh nghiệm (Bollen, 1989 - trích dẫn từ Nguyễn Khánh Duy, 2009), với tối thiểu là 5 mẫu (tốt nhất là 10 mẫu trở lên) cho một tham số cần ước lượng mô hình lý thuyết có 38 tham số cần ước lượng. Mô hình đa nhóm có 76(38x2) tham số cần ước lượng do đó kích thước mẫu cần cho nghiên cứu chính thức là 760(76x10). Để đạt được kích thước mẫu này, 800 bảng câu hỏi được phát ra.

Cách thức chọn mẫu: phương pháp lấy mẫu thuận tiện, số lượng bảng câu hỏi phát ra là 800 phiếu, mỗi câu hỏi được đo lường dựa trên thang đo Likert gồm 5 điểm. Qua quá trình thu thập thông tin được tiến hành, sau khi sàn lọc các bảng hỏi không phù hợp, nghiên cứu tiến hành nhập liệu vào phần mềm và phân tích dữ liệu khảo sát để kết luận các giả thuyết và mô hình nghiên cứu. Kết quả cuối cùng từ SPSS và AMOS 20.0 sẽ được phân tích, giải thích và trình bày thành bản báo cáo nghiên cứu.

3.3.2.2 Phương pháp phân tích dữ liệu nghiên cứu

Phương pháp thống kê mô tả:

Giá trị trung bình: Mean, Average : bằng tổng tất cả các giá trị biến quan sát chia cho số quan sát.

Số trung vị (Median, KH: Me) : là giá trị của biến đứng ở giữa của một dãy số đã được sắp theo thứ tự tăng hoặc giảm dần.

Mode (KH: Mo) : là giá trị có tần số xuất hiện cao nhất trong tổng số hay trong một dãy số phân phối.