2.2.3. Thực trạng năng lực quản trị điều hành của Ngân hàng thương mại Việt Nam

2.2.3.1. Về cơ cấu quản lý, điều hành

a. Bộ máy quản lý, điều hành cấp cao

Hiện nay, nhìn chung hệ thống các NHTM Việt Nam được tổ chức theo mô hình Quản lý hiện đại, trong đó tách bạch rõ ràng nhiệm vụ, quyền hạn của chủ sở hữu, Hội đồng quản trị, ban kiểm soát và ban điều hành về cơ bản, các cơ quan Quản lý, điều hành, kiểm soát của ngân hàng đều đủ về số lượng, chất lượng từng bước được chuẩn hóa, đảm bảo các điều kiện, tiêu chuẩn tối thiểu về đạo đức và trình độ chuyên môn theo quy định của Nghị định số 59/2009/NĐ-CP ngày 16/7/2009 về tổ chức và hoạt động của NHTM (Nghị định số 59).

Trong những năm qua, cùng với sự tăng trưởng nhanh về quy mô hoạt động, hầu hết các NHTM Việt Nam đã tăng cường đáng kể số lượng nhân sự trong bộ máy Quản lý, điều hành. Song song với sự gia tăng về số lượng là sự nâng cao về chất lượng của các nhân sự chủ chốt. Đa số nhân sự chủ chốt tại hệ thống NHTM Việt Nam đều là những người có trình độ chuyên môn và kinh nghiệm trong lĩnh vực tài chính ngân hàng, am hiểu pháp luật. Hội đồng quản trị, ban điều hành của một số NHTM Việt Nam như TechcomBank, TienphongBank, VPBank, EximBank đã có sự tham gia của các thành viên người nước ngoài. Một số ngân hàng được thành lập các ủy ban chuyên trách trực thuộc hội đồng quản trị, bổ sung thành viên hội đồng quản trị độc lập.

b. Bộ phận kiểm toán nội bộ và hệ thống kiểm soát nội bộ

Hiện nay, các NHTM Việt Nam đều đã thành lập và vận hành chức năng kiểm toán nội bộ, thiết lập hệ thống kiểm soát nội bộ theo quy định của pháp luật. Nhiều ngân hàng đã xây dựng được một đội ngũ kiểm soát viên khá đông đủ tại tất cả các bộ phận nghiệp vụ của ngân hàng như dịch vụ khách hàng và thẩm định, hỗ trợ tín dụng, kế toán giao dịch, thanh toán quốc tế, nguồn vốn, kinh doanh ngoại tệ... Hoạt động kiểm toán nội bộ đã được triển khai tập trung vào một số nghiệp vụ, hoạt động có độ rủi ro cao và đã đưa ra các kết luận, khuyến nghị kịp thời.

Tuy nhiên, công tác kiểm toán nội bộ tại hệ thống NHTM Việt Nam hiện còn nhiều bất cập. Bộ phận kiểm toán nội bộ của các NHTM hiện vẫn mang nặng tính hình thức, chưa thực sự phát huy vai trò của kiểm toán nội bộ, chưa đủ khả năng đánh giá chất lượng của hệ thống kiểm soát nội bộ. Hoạt động kiểm toán nội bộ chưa có công nghệ phù hợp để thu thập, xử lý thông tin một cách hiệu quả, khoa học. Chất lượng đội ngũ kiểm toán viên chưa cao, số lượng không đủ so với quy mô hoạt động của ngân hàng, thiếu nhiều cán bộ kiểm toán có kỹ năng và nghiệp vụ chuyên sâu, chậm phát hiện những tồn tại của ngân hàng. Phương pháp kiểm toán chưa thực hiện trên cơ sở rủi ro, vẫn chỉ là phương pháp hậu kiểm, chủ yếu kiểm toán theo sự vụ, mảng nghiệp vụ, chưa ban hành đầy đủ các quy trình kiểm toán cho các mặt nghiệp vụ. Tại nhiều NHTM Việt Nam, chưa có sự hợp tác giữa cán bộ kiểm toán nội bộ tại Hội sở và các chi nhánh, khiến chi phí kiểm toán tăng cao, cán bộ kiểm toán còn ngại va chạm, do đó, hạn chế hiệu quả kiểm toán nội bộ.

Hệ thống kiểm soát nội bộ của các NHTM Việt Nam mặc dù được thiết lập theo quy định, song vẫn chưa đầy đủ, chưa đảm bảo tính hiệu lực và hiệu quả của các khâu kiểm soát nội bộ, vẫn để xảy ra nhiều vụ việc sai phạm quy trình nghiệp vụ hồ sơ tín dụng,… Các NHTM Việt Nam chưa thực sự quan tâm đúng mức đến việc tự rà soát, đánh giá hệ thống kiểm soát nội bộ.

2.2.3.2. Về năng lực quản lý điều hành

Năng lực quản lý điều hành của hệ thống NHTM Việt Nam đã có nhiều chuyển biến tích cực trong những năm gần đây. Nhiều NHTM Việt Nam đã có những biến đổi lớn về tư duy trong công tác quản lý, điều hành. Sự nhận thức về tầm quan trọng của công tác quản lý, điều hành, mức độ kiến tạo và đầu tư cho bộ máy quản lý, điều hành, tổ chức nhân sự ngày càng được nâng cao rõ nét. Một số NHTM Việt Nam có quy mô hoạt động lớn như Vietcombank, Vietinbank, Sacombank, Techcombank… đã quan tâm xây dựng bộ máy quản lý, điều hành tiến gần với thông lệ quốc tế, các cơ quan trong bộ máy quản lý điều hành được phân định chức năng nhiệm vụ rõ ràng. Một số NHTM Việt Nam cũng đã thuê các tổ chức có uy tín của nước ngoài xây dựng lại sơ đồ, cơ cấu tổ chức bộ máy cho

phù hợp với quy mô hoạt động mới, phù hợp với các nguyên tắc quản lý điều hành tiên tiến. Một số NHTM Việt Nam đã có các chuyên gia nước ngoài tham gia bộ máy quản lý điều hành. Đa số các NHTM Việt Nam đã thực hiện nguyên tắc tập thể trong quản lý, điều hành.

Tuy nhiên, so với các chuẩn mực quản lý quốc tế và quy định hiện hành của Nghị định số 59 cũng như của Luật các Tổ chức tín dụng 2010, năng lực quản lý điều hành của hệ thống NHTM Việt Nam hiện còn hạn chế. Mức độ hạn chế có sự khác biệt giữa các loại hình NHTM chủ yếu do đặc thù về cơ cấu chủ sở hữu.

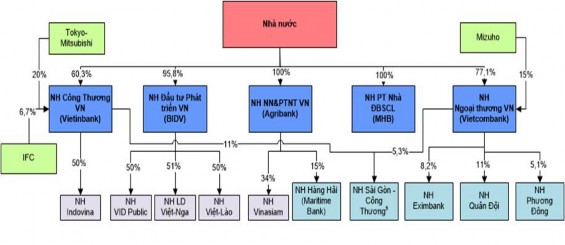

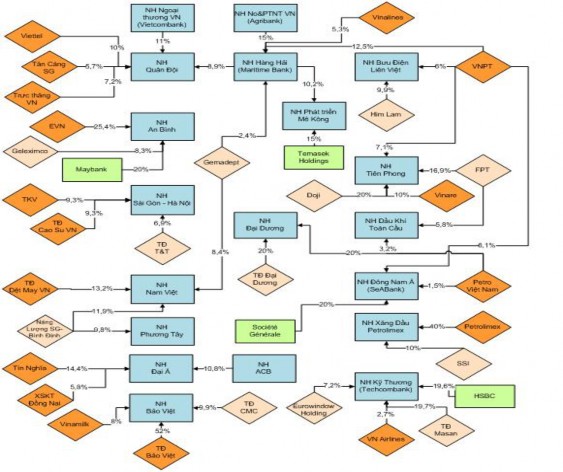

Ở Việt Nam, tình trạng sở hữu chéo giữa các NHTM Nhà nước và các NHTM cổ phần thể hiện phổ biến và rõ nét nhất là: Vietcombank, Vietinbank, Agribank, BIDV đều sở hữu tỷ lệ cổ phần số lượng lớn và trở thành cổ đông chiến lược của các NHTM cổ phần. Trong đó: Vietcombank đang sở hữu 11% tại NHTM cổ phần Quân đội (MB), 8,2% tại Eximbank, 4,7% tại NHTM cổ phần Phương Đông, 5,3% tại NHTM cổ phần Sài Gòn Công thương; Agribank hiện đang sở hữu 15% tại NHTM cổ phần Hàng Hải (cổ phần gián tiếp thông qua Agriseco), 11% tại NHTM cổ phần Sài Gòn Công thương; VietinBank cũng sở hữu 11% cổ phần tại NHTM cổ phần Sài Gòn Công thương sơ đồ 2.3.

Sơ đồ 2.3: Thực trạng sở hữu chéo của hệ thống NHTM Việt Nam

Nguồn: [64]

Tình trạng sở hữu chéo không chỉ có giữa các NHTM Nhà nước với các NHTM cổ phần, mà còn sở hữu chéo giữa các NHTM cổ phần bởi các Tập đoàn, Tổng công ty Nhà nước và tư nhân. Nhiều Tập đoàn kinh tế Nhà nước và các Tập đoàn cổ phần, dù không chuyên sâu về lĩnh vực tài chính nhưng hiện đang đầu tư dài hạn với vai trò là nhà sáng lập, nhà đầu tư chiến lược tại các NHTM.

Điều đáng lưu ý là mặc dù các Tập đoàn, Tổng công ty nắm giữ số lượng cổ phần tương đối lớn tại các NHTM cổ phần nhưng không trực tiếp tham gia quản trị điều hành, có tình trạng buông lỏng quản lý vốn góp của Nhà nước, trong khi đó vai trò quản trị điều hành và thâu tóm lại thuộc về nhóm lợi ích hoặc một vài cá nhân.

Theo thống kê, hiện nay có khoảng 40 DNNN và tư nhân có sở hữu trên 5% vốn tại các NHTM cổ phần và các DN này lại sở hữu các công ty đầu tư tài chính. Trong đó: Tập đoàn Bảo Việt sở hữu 52% cổ phần của NHTM cổ phần Bảo Việt; Tập đoàn Viễn thông Quân đội (Viettel) sở hữu 10%, Tổng Công ty Trực thăng Việt Nam sở hữu 7,2%, Tổng Công ty Tân cảng Sài Gòn sở hữu 5,7% cổ phần của MB; EVN sở hữu 25,4% cổ phần của ABB; Tập đoàn Than Khoáng sản Việt Nam, Tập đoàn Cao su Việt Nam đều sở hữu 9,3% cổ phần của SHB; Tập đoàn Dầu khí Quốc Gia Việt Nam sở hữu 20% cổ phần của NHTM cổ phần Đại Dương; Agribank sở hữu 15%, VNPT sở hữu 12,5%, Vinalines sở hữu 5,3% cổ phần của Maritimebank. Ngoài ra, VNPT còn sở hữu 6,1% cổ phần của NHTM cổ phần Đông Nam Á, sở hữu 6% cổ phần của NHTM cổ phần Bưu điện Liên Việt.

Ngoài ra, tình trạng sở hữu chéo giữa các NHTM cổ phần với nhau diễn ra cũng khá phổ biến ở Việt Nam; điều này gây không ít khó khăn cho các nhà hoạch định chính sách, các nhà quản lý kinh tế vĩ mô; nguy cơ bất ổn đối với thị trường tài chính Việt Nam.

Biểu hiện sở hữu chéo giữa các NHTM cổ phần đó là: ACB sở hữu 20% cổ phần tại Eximbank, trong khi đó Eximbank lại sở hữu 10,3% cổ phần tại Sacombank và 8,5% cổ phần tại NHTM cổ phần Việt Á. ACB không chỉ sở hữu cổ phần tại Eximbank, mà còn sở hữu cổ phần tại nhiều NHTM cổ phần khác như: 6,1% ở NHTM cổ phần Kiên Long (thông qua Công ty Chứng khoán ACBS), 10,8% ở NHTM cổ phần Đại Á, 10% ở NHTM cổ phần Việt Nam Thương Tín...

Sơ đồ 2.4: Thực trạng sở hữu chéo giữa các NHTM Việt Nam

Nguồn: [28], [64], [66]

Thực tiễn trên cho thấy, sẽ hiện hữu nhiều mảng tối trong sở hữu chéo và đầu tư chéo che khuất rủi ro tiềm ẩn. Đó cũng là nguyên nhân dẫn đến tình trạng nợ xấu gia tăng trong hệ thống NHTM và các dấu hiệu lũng đoạn hệ thống ngân hàng để trục lợi như tạo ra các biến động về tỷ giá, lãi suất liên ngân hàng, làm phân tán vốn, làm giảm khả năng cạnh tranh của các NHTM và nguy hiểm hơn nữa, nó còn gây ra sự đổ vỡ hàng loạt cho hệ thống tài chính. Vì vậy khi nghiên cứu về khả năng cạnh tranh của các NHTM cần thiết phải quan tâm đến vấn đề sở hữu chéo.

Tại các NHTM cổ phần, cơ cấu cổ đông khá đa dạng, gồm doanh nghiệp nhà nước, công ty cổ phần, doanh nghiệp khác và các cổ đông thể nhân. Thực tế, các cổ đông pháp nhân ít phát sinh việc chuyển nhượng cổ phần, có tính ổn định cao hơn cổ đông thể nhân. Hiện tại, ngoại trừ ba ngân hàng có số lượng cổ đông dưới 100 (Đông Nam Á, Bắc Á, Việt Nam Thương Tín), tất cả các NHTM cổ phần khác đều

đã trở thành công ty đại chúng. Đã có 10/34 NHTM cổ phần có cổ đông chiến lược nước ngoài (Techcombank, VPBank, SeaBank, OCB, EIB, Phương Nam, Sacombank, ACB, ABB). Các NHTM cổ phần đều báo cáo tuân thủ tỷ lệ sở hữu cổ phần của cổ đông theo quy định, tuy nhiên, trên thực tế vẫn còn tồn tại một số ngân hàng có một số cổ đông hoặc nhóm cổ đông chiếm tỷ trọng cổ phần lớn, có thể chi phối định hướng hoạt động của ngân hàng như SCB. Tại một số NHTM cổ phần, phong cách quản lý điều hành chưa được đổi mới, vai trò của BKS mờ nhạt, tính minh bạch trong quản lý điều hành chưa cao, nhân sự điều hành thường xuyên thay đổi do kém hấp dẫn đối với các cán bộ giỏi. Ngoài ra, vẫn còn hiện tượng hoạt động quản lý, điều hành tại một số ít ngân hàng tập trung trong tay một số cổ đông hoặc nhóm cổ đông có lợi ích liên quan, chiếm tỷ trọng cổ phần lớn, có thể chi phối các quyết định trọng yếu của ngân hàng. Điều này dẫn đến tình trạng ngân hàng hoạt động phục vụ chủ yếu lợi ích của một nhóm người, thiếu cơ chế minh bạch trong quản lý, điều hành, khả năng rủi ro cao. Hơn nữa, trước thực tế số lượng ngân hàng gia tăng, quy mô và mạng lưới hoạt động tăng trưởng mạnh, nhiều ngân hàng đang phải đối mặt với sự khan hiếm nguồn nhân lực chất lượng cao.

2.2.4. Thực trạng năng lực cung cấp sản phẩm dịch vụ của hệ thống

Ngân hàng Thương mạiViệt Nam

2.2.4.1. Thực trạng huy động vốn của hệ thống Ngân hàng Thương mại

Việt Nam

Về công tác huy động vốn, các NHTM đã có nhiều cố gắng trong việc đa dạng hóa các hình thức huy động vốn, cùng với việc mở rộng phát triển mạng lưới chi nhánh, phòng giao dịch, nên huy động vốn từ năm 2005 đến năm 2010 có mức tăng trưởng khá, với mức tăng bình quân 34,2%/năm (trừ năm 2008, do tác động từ cuộc khủng hoảng tài chính toàn cầu, huy động vốn bị giảm xuống với mức 22,87%). Tuy nhiên, từ năm 2011 đến tháng 9/2013 tốc độ tăng bình quân huy động vốn xấp xỉ 15%/năm, mức tăng này thấp hơn so với mức tăng bình quân của các năm trước đây. Mức tăng huy động vốn giai đoạn này gặp nhiều khó khăn do tác động của chính sách tiền tệ thắt chặt để kiềm chế lạm phát nhằm ổn định kinh tế vĩ mô. Ngân hàng Nhà nước đã hạn chế mức tăng tổng phương tiện thanh toán dưới 16%, do đó làm giảm luồng tiền lưu thông trong

nền kinh tế; đồng thời Ngân hàng Nhà nước đã áp trần lãi suất huy động VND 14%/năm nên huy động vốn của các NHTM bị giảm sút.

Bảng 2.7: Thực trạng huy động của hệ thống NHTM Việt Nam 2005 - 2013

Đơn vị tính: % tăng so với cuối năm trước

2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Huy động vốn qua hệ thống NH (%) | 32.08 | 36.53 | 47.64 | 22.87 | 29.88 | 36.24 | 13.11 | 21.51 | 12.37 |

Có thể bạn quan tâm!

-

Cho Phép Các Tổ Chức Tài Chính Nước Ngoài Mua Cổ Phần Hạn Chế Trong Một Số Nhtm Nhà Nước

Cho Phép Các Tổ Chức Tài Chính Nước Ngoài Mua Cổ Phần Hạn Chế Trong Một Số Nhtm Nhà Nước -

Mô Hình Tổ Chức Điển Hình Của Các Nhtm Việt Nam

Mô Hình Tổ Chức Điển Hình Của Các Nhtm Việt Nam -

Vốn Điều Lệ Của Một Số Nhtm Việt Nam Tính Đến 15/6/2012

Vốn Điều Lệ Của Một Số Nhtm Việt Nam Tính Đến 15/6/2012 -

Tốc Độ Tăng Cho Vay Của Hệ Thống Nhtm Việt Nam Và Tốc Độ Tăng Gdp Của Việt Nam 2005 - 2013

Tốc Độ Tăng Cho Vay Của Hệ Thống Nhtm Việt Nam Và Tốc Độ Tăng Gdp Của Việt Nam 2005 - 2013 -

Đánh Giá Năng Lực Cạnh Tranh Của Hệ Thống Ngân Hàng Thương Mại Việt Nam Trong Quá Trình Hội Nhập Kinh Tế Quốc Tế

Đánh Giá Năng Lực Cạnh Tranh Của Hệ Thống Ngân Hàng Thương Mại Việt Nam Trong Quá Trình Hội Nhập Kinh Tế Quốc Tế -

Nguyên Nhân Dẫn Đến Hạn Chế Về Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại Việt Nam

Nguyên Nhân Dẫn Đến Hạn Chế Về Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 181 trang tài liệu này.

Nguồn: [28]

2.2.4.2. Thực trạng hoạt động cho vay của hệ thống NHTM Việt Nam 2005-2013

Về cho vay, tốc độ tăng tín dụng thường rất cao trong những năm trước đây (thậm chí tăng trưởng nóng trong các năm 2007, năm 2009: mức tăng so với năm trước lần lượt là 53,89% và 37,53% - thường thì mức tăng tín dụng gấp từ 5 lần trở lên so với mức tăng GDP được gọi là tăng trưởng nóng), trung bình trên 30%/năm

Bảng 2.8: Thực trạng cho vay của hệ thống NHTM Việt Nam 2005 - 2013

Đơn vị tính: % tăng so với cuối năm trước

2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Cho vay đối với nền kinh tế (%) | 31.1 | 25.44 | 53.89 | 25.43 | 37.53 | 31.19 | 14.45 | 8.85 | 6.82 |

Nguồn: [28]

Nhưng kể từ năm 2010 đến năm 2013, tốc độ tăng trưởng tín dụng đã suy giảm đáng kể, thậm chí chuyển sang âm một số tháng trong năm 2012; sang năm 2013 mặc dù tốc độ tăng trưởng tín dụng tăng lên nhưng còn chậm, điều này phản ánh nền kinh tế vẫn còn đang trong khó khăn.

Biểu đồ 2.4: Thực trạng tăng trưởng tín dụng của hệ thống NHTM Việt Nam 2005 - 2013

Tốc độ tăng trưởng tín dụng cho nền kinh tế (%)

60

53.89

50

37.53

40

31.1

31.19

30

25.44

25.43

20

14.45

8.85

10

6.82

0

2005

2006

2007

2008

2009

2010

2011

2012

9T

2013

Nguồn: [28]

Biểu đồ 2.5: Tốc độ tăng huy động vốn và cho vay của hệ thống NHTM Việt Nam 2005 - 2013

60

47.64

53.89

40

20

32.08

31.1

36.53

25.44

2225..8473

37.53

29.88

36.24

31.19

14.45 13.11

21.51

8.85

12.37

0

6.82

2005

2006

2007

2008

2009

2010

2011

2012

2013

Tốc độ huy động vốn qua NH Tốc độ tăng trưởng tín dụng cho nền kinh tế

Nguồn: [28]

Bảng 2.9: Dư nợ cho vay, nợ xấu của hệ thống NHTM Việt Nam 2005 - 2013

Đơn vị: Tỷ đồng, %.

Tổng dư nợ | Tổng Nợ xấu | Nợ xấu/ Tổng dư nợ (%) | |

2005 | 550,673 | 17,511 | 3.18 |

2006 | 693,834 | 17,207 | 2.48 |

2007 | 1,061,551 | 18,046 | 1.70 |

2008 | 1,242,857 | 26,970 | 2.17 |

2009 | 1,750,000 | 35,875 | 2.05 |

2010 | 2,271,500 | 49,064 | 2.16 |

2011 | 2,504,911 | 85,967 | 3.43 |

2012 | 3,086,750 | 118,430 | 3.84 |

2013 | 3,080,736 | 142,330 | 4.62 |

Nguồn: [28], [54]

Nhìn vào bảng số liệu 2.9 cho thấy, từ năm 2008 đến cuối năm 2013 nợ xấu của hệ thống NHTM tại Việt Nam có xu hướng tăng nhanh với mức tăng bình quân hơn 42%/năm (cụ thể năm 2008 tăng 49,45% so với năm 2007; năm 2009 tăng 33,02% so với năm 2008; năm 2010 tăng 36,76% so với năm 2009;

năm 2011 tăng 75,21% so với năm 2010; năm 2012 tăng 37,76% so với năm

2011; năm 2013 tăng 20,18% so với năm 2012).