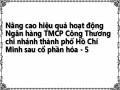

Biểu đồ 2.4 Số liệu về nguồn vốn, dư nợ và lợi nhuận

25000

20000

22485

19653

20058

22700

17364

14122

14472

15000

10000

5000

0

10187

10582

8372

Huy động vốn

Dư nợ cho vay Lợi nhuận

441.3

966.1

1148.7

633.3

618

Năm 2009 Năm 2010 Năm 2011 Năm 2012 Năm 2013

d. Chỉ tiêu thu dịch vụ phí

Mặc dù lợi nhuận chủ yếu hiện nay của VietinBank CN TP.HCM vẫn là từ hoạt động tín dụng, tuy nhiên nguồn thu từ dịch vụ ngày càng gia tăng do được quan tâm đầu tư từ việc đa đạng hóa, hiện đại hóa các sản phẩm dịch vụ đưa ra những dòng sản phẩm mới nhằm đáp ứng được tất cả các nhu cầu của mọi phân khúc khách hàng đến việc nâng cao chất lượng sản phẩm dịch vụ tạo sự hài lòng cho khách hàng, điều này không chỉ làm gia tăng nguồn thu mà còn góp phần nâng cao uy tín, thương hiệu, khả năng cạnh tranh của chi nhánh trên địa bàn. Nếu như năm 2009, tổng phí thu được từ hoạt động dịch vụ của VietinBank CN TP.HCM chỉ đạt 59,3 tỷ đồng mà chủ yếu là thu từ hoạt động tài trợ thương mại 25,2 tỷ đồng, thu từ dịch vụ thanh toán là 21,7 tỷ đồng, thu từ dịch vụ thẻ là 8,7 tỷ đồng, thu từ kinh doanh ngoại tệ là 1,9 tỷ đồng và các dịch vụ khác là 1,8 tỷ đồng thì đến năm 2013, các khoản thu này đều tăng do việc điều chỉnh chiến lược kinh doanh và đầu tư của NHCT cho phù hợp với xu hướng phát triển chung của nền kinh tế với tổng phí thu được là 97,6 tỷ đồng (tăng 64,5%) cụ thể: thu từ hoạt động tài trợ thương mại là 28,1 tỷ đồng(tăng 11,5%), thu từ dịch vụ thanh toán là 33,6 tỷ đồng(tăng 55%), thu từ dịch vụ thẻ là 26,6 tỷ đồng(tăng 205%), thu từ kinh doanh ngoại tệ là 2,4 tỷ đồng(tăng 26,3%) và các dịch vụ khác là 6,9 tỷ đồng(tăng 283%). Kết quả trên cho thấy thu nhập từ các sản phẩm dịch vụ truyền thống như: tài trợ thương mại, kinh doanh ngoại tệ (giai đoạn 2009-2013) của chi nhánh có mức tăng không đáng kể do các hoạt động thanh toán xuất nhập khẩu trong nước bị suy giảm mạnh, hàng loạt

các doanh nghiệp làm hàng xuất khẩu như thủy hải sản, nông sản bị lâm vào tình trạng khó khăn ảnh hưởng đến nguồn thu từ hoạt động tài trợ thương mại cũng như kinh doanh ngoại tệ tại chi nhánh. Bên cạnh đó các dịch vụ như: thanh toán, dịch vụ thẻ, dịch vụ khác lại có mức tăng trưởng cao do NHCT đã có những bước đột phá trong việc cải tiến, đổi mới các nghiệp vụ thanh toán không dùng tiền mặt thông qua hình thức thanh toán điện tử nội bộ và thanh toán điện tử liên ngân hàng, đơn giản hóa chứng từ, rút ngắn thời gian giao dịch, tạo thuận lợi, an tâm cho khách hàng.

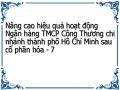

Biểu đồ 2.5 Số liệu về thu dịch vụ phí

100

59.3

76

83.8

97.6

77.4

50

0

Năm 2009 Năm 2010 Năm 2011 Năm 2012 Năm 2013

e. Chỉ tiêu tỷ lệ nợ xấu trên tổng dư nợ

Nợ xấu là tiêu chí đánh giá chất lượng tín dụng, năng lực tài chính, năng lực quản trị rủi ro cũng như khả năng mở rộng quy mô kinh doanh của ngân hàng. Tỷ lệ nợ xấu cao, ngoài việc vi phạm các quy định quản trị rủi ro làm ảnh hưởng đến uy tín và khả năng cạnh tranh trên thị trường, đồng thời khi nợ xấu phát sinh tăng, ngân hàng phải tăng tỷ lệ trích lập dự phòng rủi ro tương ứng với nhóm nợ được phân loại theo quy định tại quyết định 493/2005/QĐ-NHNN ngày 22/04/2005 cụ thể: nợ nhóm 3(nợ dưới tiêu chuẩn)trích lập dự phòng 20%, nợ nhóm 4(nợ nghi ngờ) trích lập dự phòng 50% và nợ nhóm 5(nợ có khả năng mất vốn) trích lập 100% giá trị khoản nợ xấu phát sinh, điều này ảnh hưởng trực tiếp đến lợi nhuận và hiệu quả hoạt động của ngân hàng, bên cạnh đó các ngân hàng có tỷ lệ nợ xấu cao còn chịu sự giám sát đặc biệt của cơ quan thanh tra giám sát NHNN. Tại VietinBank CN TP.HCM, tiêu chí này được ban lãnh đạo đặc biệt quan tâm và giám sát chặt chẽ hàng ngày đảm bảo mọi sự biến động luôn nằm trong giới hạn cho phép và coi đó là nhiệm vụ trọng tâm trong công tác quản trị rủi ro tín dụng. Cán bộ tín dụng phải nắm rõ khả năng thanh toán nợ của khách hàng và lên kế hoạch đôn đốc trước ngày

đến hạn trả nợ 30 ngày để khách hàng có thời gian chuẩn bị nguồn tiền trả nợ đúng hạn, những lỗi tác nghiệp dẫn đến phát sinh nợ quá hạn như: quên đóng tài khoản không còn số dư, quên dựng cờ thu lãi tự động trên hệ thống Incas, hạch toán nhầm..vvv., đều được cảnh báo, phát hiện và xử lý nghiêm khắc bằng các biện pháp hành chính và vật chất như kiểm điểm, trừ lương KPI hoặc kỷ luật theo đúng nội quy lao động của NHCT, điều này giúp nâng cao tính tuân thủ trong hoạt động nghiệp vụ làm giảm đáng kể việc phát sinh nợ quá hạn do sự thiếu trách nhiệm từ phía cán bộ nghiệp vụ, chính vì vậy những năm gần đây tỷ lệ nợ xấu của chi nhánh luôn duy trì ở mức dưới ngưỡng cho phép như: năm 2009 tỷ lệ này là 0,37% với số tuyệt đối là 31,3 tỷ đồng, năm 2010 là 0,03% với số tuyệt đối là 3,1 tỷ đồng và đến năm 2011 tỷ lệ nợ xấu chỉ còn 0,014% với số tuyệt đối là 2,1 tỷ đồng trên tổng dư nợ 14.472 tỷ đồng, thể hiện chất lượng, hiệu quả công tác tín dụng của chi nhánh đã được cải thiện và nâng cao. Tuy nhiên đến cuối năm 2012 tỷ lệ nợ xấu tăng bất thường lên 1,38% với số tuyệt đối là 241 tỷ đồng, việc nợ xấu tăng trong năm 2012 mặc dù vẫn trong giới hạn cho phép và thấp hơn so với tỷ lệ nợ xấu phát sinh của toàn hệ thống NHCT là 1,46%, tuy nhiên sự gia tăng nợ xấu trong thời điểm chi nhánh gặp nhiều khó khăn đã ảnh hưởng đến kết quả kinh doanh do phải tăng trích lập dự phòng rủi ro làm giảm lợi nhuận của năm. Đến cuối năm 2013, mặc dù tỷ lệ nợ xấu giảm xuống còn 0,27% với số tuyệt đối là 62,4 tỷ đồng, nhưng nguyên nhân giảm nợ xấu không phải do thu hồi nợ mà là việc xử lý tác nghiệp trong hoạt động ngân hàng: thực hiện xử lý rủi ro bằng nguồn trích lập dự phòng trong năm và đưa khoản nợ xấu trên ra hạch toán ngoại bảng để thu hồi dần.

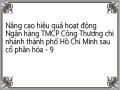

Biểu đồ 2.6 Số liệu về tỷ lệ nợ xấu

1.38

1.5

1

0.5

0.37

0.03

0.014

0.27

0

Năm 2009 Năm 2010 Năm 2011 Năm 2012 Năm 2013

2.2.2.2. Về công nghệ và sản phẩm dịch vụ ngân hàng

a. Công nghệ

Được xác định là một yếu tố cơ bản quyết định sự thành bại của hoạt động kinh doanh nên ngay sau khi cổ phần hóa, VietinBank đã xây dựng một chiến lược công nghệ dài hạn, coi ứng dụng công nghệ thông tin là yếu tố then chốt hỗ trợ mọi hoạt động phát triển kinh doanh đồng thời xây dựng hệ thống công nghệ đồng bộ, hiện đại, an toàn, có tính thống nhất - tích hợp - ổn định cao. Việc đổi mới công nghệ được xem là yếu tố sống còn không những giúp VietinBank đưa ra được nhiều sản phẩm mới, nhiều tiện ích trên cùng một sản phẩm mà còn tạo thuận lợi cho công tác quản lý điều hành theo phương pháp hiện đại trong điều kiện hoạt động kinh doanh phân tán nhưng quản trị điều hành tập trung.

Trên cơ sở công nghệ SilverLake được điều chỉnh cho phù hợp với đặc điểm quản trị của hệ thống ngân hàng Việt nam gọi tắt là hệ thống INCAS(Incombank Advanced system); chương trình này được thiết kế và xây dựng trên cơ sở quản trị dữ liệu tập trung tại hội sở chính và kết nối trực tuyến với toàn hệ thống có tính linh hoạt cao, có khả năng tương thích khi VietinBank phát triển và mở rộng quy mô hoạt động, có khả năng tích hợp với nhiều hệ thống khác như: SWIFT, Visa, Mastercard, JCBcard, IBPS(giao dịch liên ngân hàng), đồng thời kết nối và hoạt động trực tuyến tạo thuận lợi cho các hoạt động giao dịch một cách nhanh chóng, thuận tiện và chính xác như các dịch vụ: Giao dịch liên chi nhánh, dịch vụ mở tài khoản một nơi giao dịch nhiều nơi, các dịch vụ ngân hàng hiện đại như SMS Banking, Ipay, Internet Banking,VietinBank At Home, các giao dịch của khách hàng khi thực hiện sẽ được cập nhật trên toàn hệ thống. Việc trang bị hệ thống công nghệ mới giúp VietinBank cung cấp được nhiều giải pháp lựa chọn thông minh cho khách hàng cũng như phát triển các sản phẩm, dịch vụ mới một cách nhanh chóng và thuận lợi hơn. Bên cạnh đó nhằm hoàn thiện chương trình; VietinBank đã chỉnh sửa, bổ sung, nâng cấp hàng trăm hạng mục theo yêu cầu của hơn 20 Modul nghiệp vụ hiện có và phát triển thêm một số Modul nghiệp vụ mới, đầu tư thêm các chương trình quản lý rủi ro tín dụng, quản lý rủi ro tác nghiệp, trong đó tập trung nâng cao

năng lực quản trị điều hành, quản trị rủi ro, bảo mật và an ninh dữ liệu để đáp ứng yêu cầu phát triển và mở rộng kinh doanh.

Nhằm mở rộng quy mô hoạt động, nâng cao hạ tầng công nghệ thông tin, phát triển nhanh, mạnh, bền vững, hướng tới chuẩn mực quốc tế, VietinBank xác định mục tiêu trọng yếu là phải tạo sự đột phá về xây dựng, hoàn thiện hệ thống kết cấu cơ sở hạ tầng công nghệ thông tin, chính vì vậy hội đồng quản trị VietinBank đã phê duyệt triển khai dự án thay thế Core Banking với mục tiêu đưa VietinBank trở thành ngân hàng hiện đại, có quy mô hoạt động lớn nhất và hiệu quả hoạt động tốt nhất tại Việt nam vào năm 2015. Việc lựa chọn giải pháp Core Banking tổng thể và tích hợp cho phép VietinBank mở rộng quy mô hoạt động để đáp ứng mọi kế hoạch tăng trưởng cũng như sự linh hoạt để phục vụ nhu cầu luôn thay đổi của khách hàng. Dự án thay thế Core Banking là dự án trọng điểm trong số 19 dự án chiến lược công nghệ thông tin nhằm chuyển đổi toàn diện, ảnh hưởng và tác động sâu rộng tới mọi lĩnh vực hoạt động kinh doanh trong toàn hệ thống VietinBank. Việc thay thế CoreBanking sẽ mang lại nhiều lợi ích như: đa dạng hóa sản phẩm dịch vụ và kênh giao dịch, nhanh chóng đưa sản phẩm ra thị trường, đáp ứng mọi nhu cầu của khách hàng, tăng năng suất lao động, tăng hiệu quả kinh doanh và đáp ứng yêu cầu quản trị rủi ro chuyên nghiệp giúp VietinBank tăng ưu thế cạnh tranh, tạo sự khác biệt và khả năng tăng trưởng nhanh, mạnh và bền vững.

b. Sản phẩm dịch vụ

Sau cổ phần hóa, các sản phẩm dịch vụ của VietinBank ngày càng được hoàn thiện về chất lượng, đa dạng về mẫu mã đáp ứng nhu cầu cao của khách hàng, ngoài việc triển khai những ứng dụng mới nhất của công nghệ và phần mềm tích hợp nhằm cải tiến, tối ưu hóa những tiện ích và công năng cho những dịch vụ truyền thống tạo sự tiện lợi, thoải mái cho khách hàng trong giao dịch và tăng cường khả năng cạnh tranh như: Nghiệp vụ nguồn vốn, bảo lãnh, chiết khấu, tài trợ thương mại, kinh doanh ngoại tệ, dịch vụ thanh toán chuyển tiền trong nước và quốc tế, dịch vụ ngân quỹ..vv., thì VietinBank cũng tiến hành đầu tư có trọng tâm vào công nghệ mới để phát triển các sản phẩm dịch ngân hàng hiện đại theo hướng chuẩn hóa

theo thông lệ quốc tế nhằm đa dạng hóa các loại hình dịch vụ, thu hút thêm khách hàng mới, tăng thu dịch vụ phí, phân tán rủi ro từ hoạt động tín dụng, các dịch vụ này ngày càng trở nên thông dụng và được sử dụng rộng rãi mang lại hiệu quả thiết thực cho khách hàng đặc biệt trong giới trẻ, các doanh nghiệp và tầng lớp trí thức như: như Internet Banking, Phone Banking, Mobile Banking, VBH2.0, Ipay, SMS Banking, ví điện tử Momo, Mobile BankPlus. Điểm nổi bật trong hoạt động dịch vụ của VietinBank CN TP.HCM thời gian qua là phát hành thẻ và mở rộng mạng lưới cơ sở chấp nhận thẻ; các sản phẩm thẻ của VietinBank rất phong phú, đa dạng, nhiều tính năng tác dụng thích hợp với từng loại đối tượng khách hàng gồm thẻ ghi nợ nội địa E-Partner như: thẻ C-Card cho khách hàng bình dân, thẻ G-Card cho khách hàng VIP, thẻ S-Card cho học sinh sinh viên, thẻ Pink-Card cho phái nữ, thẻ 12 con giáp,.vv. Thẻ tín dụng quốc tế bao gồm: thẻ VietinBank Cremium Visa; VietinBank Cremium MasterCard và thẻ Cremium Visa Platinum, được phát hành và đăng ký thương hiệu VietinBank, đây là một phương tiện thanh toán hàng hóa dịch vụ tại các đơn vị chấp nhận thẻ và rút được tiền mặt với phương thức sử dụng trước thanh toán sau trong vòng 45 ngày mà không cần trả lãi, và mới đây VietinBank đã liên kết và phát hành thêm thẻ tín dụng quốc tế JCB cho các đối tượng khách hàng có quan hệ kinh doanh với Nhật bản. Ngoài ra VietinBank CN TP.HCM còn phát hành thêm nhiều sản phẩm thẻ khác như: thẻ Visa Debit phát hành dựa trên tài khoản tiền gửi thanh toán của khách hàng, thẻ tín dụng đồng thương hiệu VietinBank-Metro, thẻ đồng thương hiệu VietinBank-OTOFUN..vv.

Tính đến 31/12/2013 chi nhánh đã phát hành 116.750 thẻ ATM và 6.882 thẻ tín dụng quốc tế(tăng 2.123 thẻ tương ứng 45% so năm 2012) lắp đặt 650 máy POS(tăng 38 máy tương ứng 6% so năm 2012), doanh số thanh tóan thẻ đạt 1.639 tỷ đồng(tăng 643 tỷ đồng tương ứng tăng 65% so năm 2012). Từ kết quả trên, hoạt động kinh doanh thẻ của chi nhánh luôn được NHCT xếp trong top các chi nhánh có thành tích cao: doanh thu phí dịch vụ thẻ cao nhất, nguồn vốn huy động cao nhất, số lượng thẻ E-Partner phát hành cao nhất.

Số liệu một số chỉ tiêu dịch vụ ngân hàng tại VietinBank CN TP.HCM từ năm 2009 đến năm 2013 như sau :

Bảng 2.4 Số liệu về một số chỉ tiêu dịch vụ

Chỉ tiêu | ĐVT | Năm 2009 | Năm 2010 | Năm 2011 | Năm 2012 | Năm 2013 | |

1 | Phát triển thẻ ATM | Thẻ | 42.733 | 99.453 | 102.595 | 125.737 | 116.750 |

2 | Phát triển thẻ TDQT | Thẻ | 481 | 3.423 | 4.319 | 4.759 | 6.882 |

3 | D.số thanh toán thẻ | Tỷ đồng | 185,6 | 336,8 | 615,3 | 996,9 | 1.639 |

4 | Phát triển máy POS | Máy | 142 | 218 | 576 | 612 | 650 |

5 | Thu dịch vụ NH | Tỷ đồng | 59,3 | 76 | 83,8 | 77,4 | 97,6 |

Có thể bạn quan tâm!

-

Tiến Trình Cổ Phần Hóa Ở Việt Nam Và Tác Động Của Cổ Phần Hóa Đối Với Họat Động Của Nhtm

Tiến Trình Cổ Phần Hóa Ở Việt Nam Và Tác Động Của Cổ Phần Hóa Đối Với Họat Động Của Nhtm -

Thực Trạng Tình Hình Hoạt Động Kinh Doanh Của Vietinbank Cn Tp.hcm

Thực Trạng Tình Hình Hoạt Động Kinh Doanh Của Vietinbank Cn Tp.hcm -

Thực Trạng Hoạt Động Kinh Doanh Của Vietinbank Cn Tp.hcm Từ Sau Ngày Cổ Phần Hóa Đến 31/12/2013.

Thực Trạng Hoạt Động Kinh Doanh Của Vietinbank Cn Tp.hcm Từ Sau Ngày Cổ Phần Hóa Đến 31/12/2013. -

Chất Lượng Nguồn Nhân Lực Vietinbank Cn Tp.hcm

Chất Lượng Nguồn Nhân Lực Vietinbank Cn Tp.hcm -

So Sánh Trước Và Sau Cổ Phần Hóa Tại Vietinbank Cn Tp.hcm

So Sánh Trước Và Sau Cổ Phần Hóa Tại Vietinbank Cn Tp.hcm -

Giải Pháp Khắc Phục Những Hạn Chế Và Tác Động Tiêu Cực Từ Thực Trạng Hoạt Động Kinh Doanh Của Chi Nhánh

Giải Pháp Khắc Phục Những Hạn Chế Và Tác Động Tiêu Cực Từ Thực Trạng Hoạt Động Kinh Doanh Của Chi Nhánh

Xem toàn bộ 117 trang tài liệu này.

(Nguồn : Báo cáo kết quả kinh doanh của VietinBank CN TP.HCM)

2.2.2.3. Quản trị điều hành và chất lượng nguồn nhân lực

a. Quản trị điều hành

VietinBank CN TP.HCM đã tiến hành đổi mới một cách sâu sắc, toàn diện cách thức tổ chức, mô hình hoạt động kinh doanh theo hướng hiện đại, chú trọng công tác quản trị hoạt động, quản trị rủi ro, đảm bảo phát triển kinh doanh an toàn, hiệu quả theo chuẩn mực quốc tế.

Công tác quản trị của ban lãnh đạo thực hiện theo cơ chế phân cấp, phân nhiệm rõ ràng, giám đốc chịu trách nhiệm chung và cao nhất về mọi hoạt động có vai trò quyết định trong mọi lĩnh vực kinh doanh, các phó giám đốc giúp việc cho giám đốc phụ trách những mảng công việc được giao. Trong điều hành, ban lãnh đạo luôn thể hiện tính kiên quyết trong xử lý tình huống, giám sát chặt chẽ công việc của nhân viên, nắm chắc công việc mình phụ trách để giải quyết nhanh, gọn, dứt điểm, chỉ đạo cụ thể, chỉ đạo có hiệu quả không chung chung, đồng thời có cơ chế quản lý giám sát chất lượng, hiệu quả công việc của từng tập thể, cá nhân làm cơ sở nhận xét đánh giá cán bộ và chi trả tiền lương, tiền thưởng.

Trong mô hình tín dụng: chuyển đổi mô hình tín dụng theo 3 giai đoạn, giai đoạn 1 là quản lý tín dụng tập trung, giai đoạn 2 quản lý theo khối doanh nghiệp và khối bán lẻ và giai đoạn 3 sẽ chuyển đổi thành mô hình 3 khối gồm: khối kinh doanh, khối vận hành và khối hỗ trợ. Việc chuyển đổi mô hình tín dụng sẽ tập trung hóa khâu kiểm soát thẩm định và kiểm soát giải ngân, tách bạch giữa khâu quan hệ khách hàng với khâu thẩm định và quyết định tín dụng, tăng tính chuyên nghiệp đồng thời khắc phục được tình trạng quá tải cho cán bộ tín dụng do phải xử lý nhiều khâu dẫn đến nguy cơ tiềm ẩn về rủi ro đạo đức, rủi ro tác nghiệp. Khi chuyển đổi mô hình, công tác tín dụng không những sẽ chuyên môn hóa và chuẩn hóa trong từng công đoạn của quy trình cấp tín dụng do có sự phân công phân cấp cụ thể rõ ràng của từng vị trí, từng bộ phận mà còn hỗ trợ cho công tác quản trị điều hành của ban lãnh đạo được chặt chẽ và sâu sát, giúp cho việc quản lý, chăm sóc và bán các sản phẩm dịch vụ cho khách hàng được tốt hơn, đáp ứng và thỏa mãn tất cả các nhu cầu tài chính của từng phân khúc khách hàng.

Trong quản trị rủi ro: tiếp tục hoàn thiện mô hình quản trị rủi ro theo tiêu chuẩn Basel II (quản trị rủi ro theo 3 vòng giám sát độc lập),vòng 1 kiểm tra giám sát tại chi nhánh, vòng 2 giám sát của kiểm tra giám sát khu vực 19 và vòng 3 là kiểm tra giám sát từ xa của ban kiểm tra kiểm soát nội bộ nhằm quản lý giám sát hoạt động kinh doanh một cách chặt chẽ, an toàn, hiệu quả, đảm bảo việc chấp hành quy định, quy trình nội bộ của NHCT, chấp hành pháp luật; các thành viên trong ban giám đốc trực tiếp theo dõi, chỉ đạo việc quản trị rủi ro tại khối của mình phụ trách đảm bảo mỗi nghiệp vụ đều có đầu mối, chốt chặn để kiểm soát, quản lý rủi ro, đồng thời tiếp tục củng cố chức năng, nhiệm vụ của phòng quản lý rủi ro để tham mưu hiệu quả cho ban giám đốc trong công tác quản trị rủi ro tại chi nhánh.

b. Chất lượng nguồn nhân lực

Thực hiện chiến lược nguồn nhân lực của NHCT giai đoạn 2010-2015, chi nhánh đã triển khai đồng bộ hàng loạt các biện pháp đào tạo, đào tạo lại theo nhiều hình thức như đào tạo tại chỗ, đào tạo từ xa, cử đi học các lớp ngắn hạn, trung hạn