lượng, các dự án đã góp phần hiện đại hóa hệ thống lưới điện quốc gia, nâng cấp và mở rộng hệ thống lưới điện, giảm tổn thất điện năng, đáp ứng nhu cầu sử dụng điện để phát triển KTXH. Các dự án ODA đã cung cấp cho các địa phương 241,1 triệu KWh điện mỗi năm, nâng cấp và mở rộng đường dây truyền tải điện cao áp, trung áp và hạ áp, xây dựng mới và nâng cấp 23 nhà máy thủy điện, nhiệt điện, điện gió. Trong lĩnh vực hạ tầng cơ sở đô thị và giao thông vận tải, các dự án ODA đã góp phần thực hiện mục tiêu hiện đại hóa và phát triển hệ thống hạ tầng hợp lý cả đường không, đường bộ, đường thủy. Các dự án đã giúp rút ngắn thời gian và quảng đường lưu thông, kết nối các khu vực kinh tế, phát triển du lịch địa phương, hiện đại hóa đô thị, thúc đẩy phát triển KTXH của khu vực, vùng, miền.

Vốn ODA cho vay lại tại VDB từng bước được sử dụng đúng mục đích, có hiệu quả đã góp phần nâng cấp và hoàn thiện hệ thống hạ tầng các ngành kinh tế, các vùng miền, khu vực. Đây là tiền đề thu hút và phát huy hiệu quả các nguồn lực xã hội, tạo động lực phát triển nền kinh tế, duy trì đà tăng trưởng. Bên cạnh đó, cho vay lại vốn ODA tại VDB được tập trung vào các ngành, khu vực kinh tế trọng điểm đã góp phần chuyển dịch vốn đầu tư sang lĩnh vực nhà nước khuyến khích. Từ đó, góp phần thực hiện hiệu quả chính sách cơ cấu kinh tế.

- Thứ hai, quy mô cho vay lại vốn ODA tại VDB tăng trưởng trong điều kiện thu hút vốn giảm.

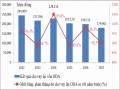

Vốn ODA cho vay lại tại VDB chiếm 60,4% tổng vốn ODA ký kết của Việt Nam với nhà tài trợ. Vốn ODA cam kết cho vay lại các dự án ĐTPT tại VDB hàng năm tăng lên đáng kể, tốc độ tăng trưởng bình quân 7,2%. Cam kết cho vay lại năm sau cao hơn năm trước cho thấy những dấu hiệu tích cực trong hoạt động cho vay lại vốn ODA tại VDB. Dư nợ cho vay lại vốn ODA tăng trưởng khá mạnh, với tốc độ bình quân khoảng 6,3%. Điều này cho thấy sự mở rộng trong hoạt động cho vay lại vốn ODA của VDB. Kết quả phân tích thực trạng cũng cho thấy VDB đã thực hiện khá tốt kế hoạch tăng trưởng cho vay lại vốn ODA. Bên cạnh đó, quy mô cho vay lại vốn ODA đối với từng dự án cũng có sự tăng lên, đầu tư vốn đã được tập trung hơn để tránh dàn trải và lãng phí.

- Thứ ba, chất lượng cho vay lại vốn ODA tại VDB được đảm bảo, cơ bản tuân thủ các tỷ lệ theo quy định.

Giải ngân vốn ODA hàng năm đều đạt hoặc vượt kế hoạch (giai đoạn 2012 - 2017 vượt kế hoạch 36,2%). VDB đã giải ngân khoảng 150 nghìn tỷ đồng vốn ODA, bổ sung lượng vốn đáng kể đầu tư cơ sở hạ tầng. Việc áp dụng quy định về tỷ lệ cho vay lại đối với doanh nghiệp không vượt quá 70% tổng mức đầu tư của dự án, mức vốn chủ sở hữu tối thiểu tham gia đầu tư là 20% đã góp phần nâng cao trách nhiệm của chủ đầu tư trong việc sử dụng vốn ODA vay lại đúng mục đích, có hiệu quả. Cơ chế giải ngân đồng thời cả vốn ODA vay lại và vốn chủ sở hữu của chủ đầu tư đã giúp VDB kiểm soát được tiến độ giải ngân. Thu hồi nợ vay ODA đến hạn được thực hiện khá tốt. VDB thường xuyên cảnh báo tình hình nợ vốn vay cho các chủ đầu tư để đôn đốc việc thực hiện nghĩa vụ thanh toán nợ đầy đủ, đúng hạn. Tỷ lệ thu hồi nợ gốc đến hạn hàng năm khoảng 81%, chiếm khoảng 5,8% tổng dư nợ. Số lượng dự án có nợ quá hạn chiếm tỷ lệ khoảng 10%, cho thấy VDB đã sử dụng nhiều biện pháp tích cực để thu hồi nợ.

Tỷ lệ nợ quá hạn và tỷ lệ nợ xấu khá thấp, về cơ bản tuân thủ các tỷ lệ theo quy định của NHNN Việt Nam và năm trong giới hạn an toàn theo khuyến cáo của BCBS. Giai đoạn 2012 - 2017, tỷ lệ nợ gốc quá hạn là 1,35%, tỷ lệ nợ xấu 2,91% cho thấy quản lý rủi ro cho vay lại vốn ODA tại VDB tốt hơn trước. Cho vay lại vốn ODA được đánh giá là hoạt động có tỷ lệ nợ quá hạn thấp nhất của VDB (tỷ lệ nợ quá hạn đối với cho vay tín dụng xuất khẩu khoảng 35,1%, cho vay tín dụng đầu tư trung và dài hạn khoảng 5,7%) [36],[37].

- Thứ tư, cho vay lại vốn ODA đã tạo ra nguồn thu nhập khá tốt để bù đắp chi phí hoạt động của VDB.

Có thể bạn quan tâm!

-

Tăng Trưởng Thặng Dư Gộp Cho Vay Lại Vốn Oda Tại Vdb

Tăng Trưởng Thặng Dư Gộp Cho Vay Lại Vốn Oda Tại Vdb -

Kết Quả Khảo Sát Tác Động Điều Tiết Thu Nhập

Kết Quả Khảo Sát Tác Động Điều Tiết Thu Nhập -

Hiệu Quả Xã Hội Của Các Dự Án Thuộc Lĩnh Vực Hạ Tầng Đô Thị Và Giao Thông Vận Tải

Hiệu Quả Xã Hội Của Các Dự Án Thuộc Lĩnh Vực Hạ Tầng Đô Thị Và Giao Thông Vận Tải -

Quan Điểm Và Định Hướng Nâng Cao Hiệu Quả Cho Vay Lại Vốn Oda Tại Ngân Hàng Phát Triển Việt Nam

Quan Điểm Và Định Hướng Nâng Cao Hiệu Quả Cho Vay Lại Vốn Oda Tại Ngân Hàng Phát Triển Việt Nam -

Định Hướng Nâng Cao Hiệu Quả Cho Vay Lại Vốn Oda Tại Ngân Hàng Phát Triển

Định Hướng Nâng Cao Hiệu Quả Cho Vay Lại Vốn Oda Tại Ngân Hàng Phát Triển -

Nâng Cao Hiệu Quả Tài Chính Đối Với Hoạt Động Cho Vay Lại Vốn Oda

Nâng Cao Hiệu Quả Tài Chính Đối Với Hoạt Động Cho Vay Lại Vốn Oda

Xem toàn bộ 217 trang tài liệu này.

Chỉ tính riêng hoạt động cho vay lại vốn ODA, kết quả luôn mang lại thặng dư để bù đắp chi phí chung của VDB. Thặng dư gộp hàng năm của hoạt động này khoảng 200 tỷ đồng, trong khi đó kết quả hoạt động toàn hệ thống VDB là bị thâm hụt [36]. Thu nhập từ cho vay lại vốn ODA như phí quản lý cho vay lại, chênh lệch lãi suất cho vay dự án và lãi suất vay lại từ Bộ Tài chính,… là những khoản thu nhập quan trọng trong hoạt động cho vay lại vốn ODA của VDB.

2.3.2. Hạn chế

Bên cạnh những kết quả đạt được nêu trên, cho vay lại vốn ODA tại VDB hiện nay cũng đang còn những tồn tại cần được khắc phục để đảm bảo hiệu quả:

Thứ nhất, đầu tư phát triển bằng vốn ODA cho vay lại tại VDB đã tốt hơn giai đoạn trước, nhưng hiệu quả kinh tế xã hội vẫn chưa cao.

Giai đoạn 2012 - 2017, sử dụng vốn ODA cho vay lại tại VDB đã đạt được những kết quả tốt hơn trước, tuy nhiên hiệu quả đầu tư bằng vốn ODA vẫn chưa được cải thiện nhiều. Đánh giá của nhóm thụ hưởng về hiệu quả xã hội đối với các dự án sử dụng vốn ODA cho vay lại qua VDB là chưa cao (người dân 61%, doanh nghiệp 57%). Nhiều dự án chậm tiến độ, không đảm bảo kế hoạch ban đầu, thậm chí một số dự án chậm tiến độ trên 1 năm. Hầu hết các dự án ODA bị điều chỉnh tổng mức đầu tư so với phê duyệt, có những công trình bị đội vốn lên hơn 100% (phụ lục 3A) phải bổ sung bằng vốn vay thương mại. Khảo sát đánh giá mức độ thặng dư xã hội cũng cho thấy đa số các dự án đều không đạt được mục tiêu về sản lượng, doanh thu và lợi nhuận. Một số dự án điều chỉnh tăng giá bán lên 1,5 đến 2 lần để đạt mục tiêu doanh số làm cho người dân và doanh nghiệp phải gánh chịu tổn thất. Nhiều dự án không thực hiện đầy đủ nghĩa vụ với NSNN và ngân hàng, phát sinh nợ NSNN, nợ gốc và chi phí lãi vay (phụ lục 3A). Khả năng tạo việc làm và thu nhập và nâng cao chất lượng cuộc sống cho người dân của dự án cũng không được đánh giá cao. Một số dự án gây ảnh hưởng xấu đến hệ sinh thái, ô nhiễm môi trường hoặc ảnh hưởng đến giá trị văn hóa truyền thống và phát triển du lịch địa phương. Đánh giá hiệu quả xã hội trên ngành, lĩnh vực sử dụng vốn ODA cho vay lại tại VDB, có thể thấy thực tế vận hành các dự án chưa đạt mục tiêu ban đầu đề ra. Lĩnh vực cấp nước chỉ đạt công suất vận hành khoảng 87,7% sản lượng kế hoạch, tỷ lệ thất thoát nước hiện khá lớn (23,2%) so với mục tiêu Quốc gia về nước sạch (20%). Năng lượng là lĩnh vực được đánh giá có hiệu quả nhất trong cho vay lại vốn ODA của VDB, tuy nhiên tỷ lệ tổn thất điện bình quân hiện khá cao (8,6%), khả năng tạo việc làm, thu nhập cho người lao động và đóng góp NSNN chưa đạt mục tiêu ban đầu đề ra (khoảng 89%). Hầu hết các dự án lĩnh

vực giao thông vận tải bị chậm tiến độ thực hiện, bị đội vốn phải điều chỉnh tổng mức đầu tư. Nhiều dự án hoạt động không hiệu quả, không đạt mục tiêu đề ra hoặc bị thua lỗ, điển hình như dự án cảng Cái Cui, dự án đóng tàu, xây dựng kho bãi container… Lĩnh vực công nghiệp, môi trường cũng có nhiều dự án kém hiệu quả, bị thua lỗ dẫn đến không thực hiện được nghĩa vụ với NSNN và phát sinh nợ quá hạn ngân hàng.

Thứ hai, tốc độ tăng quy mô cho vay lại vốn ODA đang có xu hướng giảm.

Khả năng cho vay lại vốn ODA tại VDB thu hẹp dần.

ODA cam kết cho vay lại tại VDB hàng năm có sự tăng lên về số lượng vốn cung ứng cho nền kinh tế. Đánh giá dựa vào tốc độ tăng trưởng vốn ODA cho vay lại cho thấy, giai đoạn 2012 - 2017 tốc độ tăng trưởng hàng năm giảm đáng kể (từ 14,14% năm 2012 xuống còn 1,05% năm 2017). Tốc độ tăng trưởng dư nợ cho vay lại cũng giảm mạnh kể từ năm 2014 (từ 18,9% xuống còn 0,9% năm 2017). Kết quả này phản ánh khả năng cho vay lại vốn ODA tại VDB đang thu hẹp dần.

Nếu đánh giá trên phương diện vốn ODA cho vay lại tại VDB được đầu tư cho nền kinh tế. Tỷ trọng nguồn vốn này trong tổng ĐTPT toàn xã hội cũng có xu hướng giảm xuống. Tỷ trọng ODA cho vay lại tại VDB chiếm trong vốn ĐTPT toàn xã hội khoảng 11,1% (năm 2012) giảm xuống còn 9,4% (năm 2017). Phân tích theo hình thức cho vay lại tại VDB. Các dự án cho vay lại theo hình thức VDB chịu rủi ro tín dụng giảm sút rất mạnh về quy mô. Năm 2012, VDB có 43 dự án, dư nợ tương đương 4.943 tỷ đồng thì đến năm 2017 chỉ còn 6 dự án, vốn cam kết cho vay lại 143,2 triệu USD, dư nợ tương đương 1.396 tỷ đồng.

Thứ ba, quản lý rủi ro đã được chú trọng nhưng chưa đạt hiệu quả cao. Tỷ lệ nợ quá hạn, tỷ lệ nợ xấu cho vay lại vốn ODA tại VDB có xu hướng tăng.

Thu hồi nợ khoản vay có xu hướng giảm sút. Theo chính sách thu hồi nợ của VDB, cơ cấu thu nợ đến hạn được ưu tiên thu nợ gốc, dẫn đến tỷ lệ nợ gốc quá hạn so với dự nợ cho vay lại vốn ODA luôn thấp hơn thực tế. Nợ gốc quá hạn chiếm khoảng 69,6% tổng nợ quá hạn vốn ODA cho vay lại. Trong giai đoạn 2012 - 2017, số tiền thu nợ tăng lên, kế hoạch thu nợ được đảm bảo, nhưng tỷ lệ thu hồi nợ gốc

đến hạn có xu hướng giảm. Bình quân, VDB chỉ thu hồi được nợ gốc vốn ODA đến hạn khoảng 80,9% (giảm từ 85,6% năm 2012 xuống còn 79,1% năm 2017). Tỷ lệ thu hồi nợ gốc so với dư nợ khoản vay ODA cũng không cao (khoảng 5,8%) và có xu hướng giảm. Những phân tích trên cho thấy công tác thu hồi nợ khoản ODA cho vay lại tại VDB đang có xu hướng giảm sút.

Hiện nay VDB phân loại nợ khoản vay ODA và xử lý rủi ro theo quy định của Nhà nước. Việc phân loại các nhóm nợ theo thời gian quá hạn và số lần cơ cấu nợ chưa đánh giá được tình hình thực tế về khả năng trả nợ của chủ đầu tư. Mô hình và cơ chế quản lý rủi ro cho vay lại vốn ODA còn mang tính rời rạc, chưa đảm bảo tuân thủ một mô hình thống nhất.

Tỷ lệ nợ quá hạn, tỷ lệ nợ xấu đối với hoạt động cho vay lại vốn ODA là khá thấp và đảm bảo quy định nhưng có xu hướng biến động tăng lên hàng năm. Tỷ lệ nợ quá hàng năm khoảng 1,35%, tăng từ 1,11% năm 2012 lên 1,71% năm 2016 (tăng 1,54 lần). Kể từ năm 2017, tỷ lệ nợ quá hạn đã có xu hướng giảm nhẹ. Tỷ lệ nợ xấu khoảng 2,91%, biến động trong khoảng từ 2,15% đến 3,67%. Tỷ lệ này những năm gần đây có xu hướng tăng lên.

Đối với hình thức VDB chịu RRTD, tỷ lệ dự phòng cho vay lại so với nợ xấu là thấp, chỉ đạt khoảng 18% so với nợ xấu (theo hình thức VDB chịu RRTD). Tỷ lệ dự phòng có xu hướng giảm, cho thấy khả năng ứng phó trước rủi ro cho vay lại vốn ODA là rất thấp. Tỷ lệ dự phòng rủi ro tại VDB được trích lập căn cứ vào mức trích lập chung, chứ chưa căn cứ vào mức dự phòng cụ thể cho từng chủ đầu tư và tỷ lệ trích lập theo từng nhóm nợ.

Thứ tư, Thặng dư từ hoạt động cho vay lại vốn ODA giảm sút hàng năm.

Giai đoạn 2012 - 2017, cho vay lại vốn ODA mang lại khoản thặng dư gộp cho VDB hơn 200 tỷ đồng hàng năm. Tuy nhiên, nếu phân tích dựa trên tăng trưởng thặng dư so với tăng trưởng quy mô cho vay lại, có thể đánh giá hoạt động cho vay lại vốn ODA là chưa đạt hiệu quả cao. Năm 2012, thặng dự gộp cho vay vay lại vốn ODA tại VDB khoảng 244,8 tỷ đồng, thì đến năm 2017 chỉ còn khoảng 180 tỷ đồng (giảm 0,36 lần), mặc dù dư nợ tăng thêm khoảng 0,42 lần so với năm 2012.

2.3.3. Nguyên nhân của hạn chế

Nguyên nhân khách quan

Thứ nhất, cơ chế cho vay lại vốn ODA của Nhà nước còn nhiều bất cập.

- Chính sách lĩnh vực ưu tiên được vay lại vốn ODA còn thiếu cụ thể và dàn trải do chính sách quy hoạch phát triển ngành, vùng và lĩnh vực chưa thực sự khoa học. Chính sách quy hoạch phát triển ngành, vùng và lĩnh vực là nhân tố quyết định sự thành công của chính sách cho vay lại vốn vay nước ngoài của Nhà nước. Việc xác định tính chất quan trọng này dựa vào chiến lược và kế hoạch phát triển kinh tế và xã hội trong từng giai đoạn phát triển của Việt Nam. Tuy nhiên, công tác nghiên cứu, dự báo để xác định ngành, lĩnh vực trọng điểm ở nước ta còn nhiều hạn chế về kỹ thuật và nhân lực. Do vậy, kết quả có được đôi khi chưa phù hợp với nguyên tắc thị trường, lồng ghép các quy hoạch ngành chưa gắn với quy hoạch vùng và quy hoạch chung của cả nước, vượt ra ngoài nguyên tắc quản lý đầu tư và mang tính chủ quan. Một số dự án quy hoạch được xác định thiếu các căn cứ kinh tế và xã hội, nhất là phân tích và dự báo về thị trường và năng lực cạnh tranh nên đã phải thay đổi nhiều lần. Việc xét duyệt, thêm bớt các ngành, vùng được sử dụng vốn ODA cho vay lại không tuân theo nguyên tắc hoặc tiêu chuẩn cụ thể. Đây là nguyên nhân dẫn đến sự thất bại của nhiều dự án sử dụng vốn ODA cho vay lại. Quá trình phát triển chồng chéo, dư thừa công suất nên các sản phẩm do các dự án sản xuất ra không được thị trường chấp nhận hoặc cung lớn hơn cầu, không có khả năng cạnh tranh dẫn đến thua lỗ. Mục tiêu của chủ đầu tư không đạt được và không có nguồn thu để trả nợ vốn ODA vay lại. Điển hình như Chương trình phát triển dâu tằm tơ ở Lâm Đồng, vay vốn ODA Italia, thất bại do sản phẩm không cạnh tranh được trên thị trường; chương trình trồng bông, trồng cà phê Arabica, vay vốn ODA Pháp, thất bại do không nghiên cứu kỹ quy hoạch, tổ chức thực hiện và quản lý kém; dự án cấp nước sạch ở KonTum, Yên Bái, vay vốn ODA Pháp, chỉ sử dụng được 1/3 công suất thiết kế; dự án Nhà máy động cơ xăng nhỏ, dự án Dầm thép khẩu độ lớn, vay vốn ODA Pháp; dự án Tàu hút tự hành, vay vốn ODA Đức, không hiệu quả do sản phẩm không thích hợp với thị trường.

- Chính sách cho vay lại vốn ODA vẫn còn nhiều bất cập. Chính sách giải ngân vốn ODA rườm rà, ảnh hưởng đến tiến độ thực hiện dự án. Những bất cập trong các quy định về thẩm định, phê duyệt văn kiện dự án và đấu thầu, giao kế hoạch vốn ODA còn thấp so với khả năng giải ngân. Thiếu sự linh hoạt trong việc điều chuyển vốn giữa các dự án, giữa các bộ, ngành, địa phương. Chất lượng thiết kế dự án còn thấp và thường xuyên phải điều chỉnh, sửa đổi. Sự khác biệt về quy trình thủ tục giữa Việt Nam và các nhà tài trợ còn lớn. Sự khác biệt về chính sách đền bù và tái định cư giữa Việt Nam với các nhà tài trợ, công tác giải phóng mặt bằng, tái định cư còn kéo dài. Nhiều dự án ODA có ảnh hưởng đến phát triển khu vực, liên vùng nhưng chậm được triển khai giải ngân. Việc chậm giải ngân làm cho thời gian thực hiện dự án tăng lên, tăng lãi suất trả nợ, đội chi phí và ảnh hưởng đến hiệu quả sử dụng vốn, kế hoạch và chiến lược phát triển KTXH của nhà nước. Điển hình như dự án Hệ thống xử lý nước thải và thoát nước thành phố Long Xuyên, vay vốn ODA Hàn Quốc; dự án Hỗ trợ phát triển hệ thống y tế dự phòng, vay vốn ADB; dự án Đường cao tốc Hồ Chí Minh - Long Thành - Dầu Giây chậm tiến độ thực hiện 3 năm, trong đó thời gian chuẩn bị chậm 2 năm và thi công chậm 1 năm.

Thứ hai, chưa có các quy định cụ thể về đánh giá hiệu quả xã hội đối với dự án đầu tư bằng vốn ODA cho vay lại.

Chính sách cho vay lại vốn ODA và vốn vay nước ngoài chưa quy định cụ thể các tiêu chuẩn và tiêu chí đánh giá hiệu quả xã hội của khoản vay lại cũng như của dự án đầu tư. Thẩm định dự án vay lại vốn ODA chú trọng vào các chỉ tiêu kinh tế và hiệu quả tài chính của dự án. Vì vậy, vẫn phải có những quy định cụ thể về các tiêu chí đánh giá cả về số lượng và chất lượng khoản cho vay lại để đảm bảo hiệu quả xã hội. Dự án ODA là những dự án lớn, trọng điểm để phát triển hạ tầng kinh tế và xã hội nên cơ quan cho vay lại thường chịu nhiều áp lực từ chủ đầu tư. Yếu tố quan trọng quyết định đến sự thành công của dự án sử dụng vốn ODA là hiệu quả kinh tế xã hội nhiều khi bị coi nhẹ, chưa được chú trọng.

Bên cạnh đó, hình thức cho vay lại vốn ODA do TCTD chịu RRTD thì ngân hàng quyết định điều kiện cho vay và lãi suất cho vay lại. Dẫn đến mục đích của

khoản vay ODA là tính ưu đãi không được thực hiện. Cho vay lại vốn ODA tại TCTD thường nhập chung vào kênh tín dụng của TCTD, nên khó đảm bảo được hiệu quả xã hội của nguồn vốn ODA.

Thứ ba, Quy định về tài sản BĐTV của Nhà nước gây ra những khó khăn trong việc thực hiện biện pháp thu hồi nợ của cơ quan cho vay lại.

Theo quy định hiện hành, chủ đầu tư phải thực hiện biện pháp BĐTV bằng tài sản cho khoản ODA vay lại. Chính phủ không yêu cầu BĐTV trường hợp cho Ủy ban nhân dân cấp tỉnh vay lại hoặc trường hợp chủ đầu tư không thực hiện được việc BĐTV bằng tài sản theo quy định [13]. Tài sản BĐTV thường là tài sản được hình thành sau đầu tư bằng chính nguồn vốn ODA, giai đoạn 2012 - 2017 giá trị tài sản BĐTV bằng tài sản hình thành từ vốn vay bình quân khoảng 90%. Nhiều tài sản hình thành sau đầu tư không có tính thanh khoản hoặc có tính đặc thù cao, cơ quan cho vay lại không thể quản lý được nên được miễn tài sản BĐTV như hệ thống ống cấp nước, hệ thống truyền tải điện... Điều này dẫn đến những khó khăn cho cơ quan cho vay lại ODA, không có chế tài xử lý tài sản BĐTV khi phát sinh nợ quá hạn.

Thứ tư, Thời gian quyết định giải pháp xử lý nợ xấu của cơ quan có thẩm quyền chậm, dẫn đến nợ xấu bị tồn đọng kéo dài.

Việc xảy ra rủi ro dẫn đến không trả được nợ, phát sinh nợ xấu trong hoạt động cho vay nói chung là không thể tránh khỏi. Khi đó, TCTD hoặc cơ quan có thẩm quyền cần đưa ra các giải pháp để xử lý rủi ro, hạn chế tổn thất. Tuy nhiên, đối với cho vay lại vốn ODA, khi rủi ro xảy ra và phát sinh nợ xấu, thời gian quyết định giải pháp xử lý rủi ro của cơ quan có thẩm quyền thường chậm, dẫn đến nợ xấu bị tồn đọng kéo dài. Điển hình như dự án Mua thiết bị thi công - Công ty xây dựng 27 bị phá sản, VDB đã báo cáo với Bộ Tài chính tại công văn 101/NHPT-VNN ngày 16/01/2017 và công văn 1111/NHPT-VNN ngày 17/05/2017 đề xuất Bộ Tài chính trình Thủ tướng xóa nợ cho Dự án. Tuy nhiên, đến hết năm 2017 vẫn chưa nhận được ý kiến của Bộ Tài chính chỉ đạo để thực hiện xử lý nợ.

Thứ năm, Năng lực sử dụng vốn ODA của chủ đầu tư còn hạn chế.

- Năng lực thực hiện dự án thấp, những yếu kém chủ quan về tổ chức quản lý dự án, khâu giải phóng mặt bằng, thực hiện tái định cư và khó khăn trong thu