nên vòng quay vốn tín dụng là khá lớn. Điều này chứng tỏ công tác thu nợ của Công ty là bước đầu có hiệu quả. Đến năm 2009 thì doanh số thu nợ giảm nhưng dư nợ bình quân lại ở mức cao nên vòng quay vốn tín dụng lại tăng lên.

d. Hiệu quả sử dụng vốn

Hiệu quả sử dụng vốn tín dụng được xác định qua công thức :

Tổng dư nợ cho vay

H =

* 100%

Tổng nguồn vốn huy động

Hiệu quả

sử dụng vốn

vay của Công

ty tài chính

Bưu điện ( Giai đoạn 20072009) :

Năm 2007 | Năm 2008 | Năm 2009 | |

Tổng dư nợ cho vay | 318.199 | 207.146 | 157.885 |

Tổng nguồn vốn huy động | 7.477.927 | 2.293.956 | 1.330.245 |

H | 4,2% | 9,03% | 11,86% |

Có thể bạn quan tâm!

-

Quá Trình Hình Thành Và Phát Triển Của Công Ty Tài Chính Bưu Điện

Quá Trình Hình Thành Và Phát Triển Của Công Ty Tài Chính Bưu Điện -

Tình Hình Hoạt Động Sản Xuất Kinh Doanh Và Thực Trạng Hoạt Động Tín Dụng Tại Công Ty Tài Chính Bưu Điện

Tình Hình Hoạt Động Sản Xuất Kinh Doanh Và Thực Trạng Hoạt Động Tín Dụng Tại Công Ty Tài Chính Bưu Điện -

Khảo Sát Thực Trạng Hoạt Động Tín Dụng Tại Công Ty Tài Chính Bưu Điện

Khảo Sát Thực Trạng Hoạt Động Tín Dụng Tại Công Ty Tài Chính Bưu Điện -

Định Hướng Phát Triển Của Công Ty Trong Những Năm Tới

Định Hướng Phát Triển Của Công Ty Trong Những Năm Tới -

Một số biện pháp đẩy mạnh công tác hoạt động tín dụng tại Công ty Tài chính Bưu điện - Nguyễn Trường Giang - 9

Một số biện pháp đẩy mạnh công tác hoạt động tín dụng tại Công ty Tài chính Bưu điện - Nguyễn Trường Giang - 9 -

Một số biện pháp đẩy mạnh công tác hoạt động tín dụng tại Công ty Tài chính Bưu điện - Nguyễn Trường Giang - 10

Một số biện pháp đẩy mạnh công tác hoạt động tín dụng tại Công ty Tài chính Bưu điện - Nguyễn Trường Giang - 10

Xem toàn bộ 82 trang tài liệu này.

Đơn vị : Triệu đồng

Chỉ tiêu này phản ánh qui mô, khả năng tận dụng nguồn vốn cho vay và khả năng mở rộng thị phần của các tổ chức tín dụng bao gồm cả các Ngân hang thương mại và các tổ chức tài chính – tín dụng. Trên thực tế, chỉ số này càng lớn, vốn tồn đọng càng ít, tuy nhiên rủi ro tín dụng lại càng cao. Đối với các ngân hang thương mại thì Tỷ lệ này thường giao động từ 30100% và trên thực tế hiệu suất sử dụng vốn vào khoảng trên 80% là tốt. Tuy nhiên chỉ số này của công ty thì đều không cao (chỉ xấp xỉ chưa tới 15%) nhưng lại có xu hướng tăng từ 4,2% lên mức 11,86% vào năm 2009. Nguyên nhân thứ nhất là do Tổng nguồn vốn huy động giảm rõ rệt từ năm 2007 – 2009 chỉ còn 1.330.245 triệu do cuộc khủng hoảng kinh tế thế giới năm 2008 đã có những tác động trực tiếp tới hoạt động của Công ty. Thứ hai,là do cuộc khủng hoảng tài chính kéo theo đố là sự chỉ đạo sát sao của Ban lãnh đạo Công ty, hoạt động cho vay đối với khách hàng hoạt động có hiệu quả, những đơn vị có nợ quá hạn, kinh doanh thua lỗ, chi nhánh đã không tiếp tục đầu tư vốn tín dụng nhiều mà quan tâm đến thu nợ, từng bước nâng cao chất lượng tín dụng của chi nhánh. Mặt khác, còn là do Công ty có mở rộng phạm vi hoạt động đầu tư sang nhiều lĩnh vực khác như công nghiệp, dịch vụ, cơ sở hạ tầng… Đối với Công ty,

việc dư nợ cho vay càng ngày càng có hiệu quả là một tín hiệu tốt, chứng tỏ rằng hoạt động tín dụng được Công ty chú trọng và có thế mạnh.

2.2.3. Đánh giá Hoạt động tín dụng tại Công ty Tài chính Bưu điện

2.2.3.1. Ưu điểm

Tỷ trọng cho vay chiếm khá cao so với tổng doanh số cho vay của PTF. Phù hợp với chủ trương của Đảng và Nhà nước phát triển các thì PTF luôn xác định những khách hàng tiềm năng, luôn tìm các giải pháp thu hút được đối tượng này. Nếu hoạt động mở rộng cho vay đối của PTF đạt hiệu quả thì không những mang lại nhiều lợi nhuận cho công ty mà còn giúp đỡ các DN này càng phát triển. Doanh thu và lợi nhuận hoạt động cho vay tại PTF tăng từ năm 2007 đến 2009 và lợi nhuận hoạt động cho vay tăng tỷ lệ thuận với doanh thu. Đây là chỉ tiêu đánh giá kết quả hoạt động cho vay hiệu quả nhất.

Kể từ khi thành lập PTF đã thực hiện tốt vai trò của mình là giúp các công ty con thuộc tập đoàn VNPT huy động vốn để hoạt động và mở rộng phạm vi hoạt động. Năm 2006, doanh thu cho vay trong tập đoàn chỉ đạt 11,316 triệu động, năm 2007 tăng lên không đáng kể chỉ đạt 27,808 triệu đồng và năm 2008 thực sự tăng mạnh đạt 84,118 triệu đồng.

Ngoài ra PTF cũng đã chủ động mở rộng vốn tín dụng đối với đối tượng khách hàng là một cách hợp lý tạo điều kiện cho các phát triển từ đó thúc đẩy tăng

trưởng kinh tế đất nước. Những thành tựu đạt được trong những năm qua có ý

nghĩa rất lớn không chỉ đối với DNVVN mà còn có ý nghĩa đối với các công ty tài chính nói chung và PTF nói riêng.

Những kết quả đạt được cho thấy sự nỗ lực của công ty. Công tác thẩm định và tổ chức quản lý tín dụng ngày càng được hoàn thiện và nâng cao, góp phần quan trọng trong khống chế rủi ro cũng như nâng cao hiệu quả cho vay.

2.2.3.2. Nhược điểm

Thứ nhất, Công ty Tài chính Bưu Điện còn nhiều khó khăn trong việc huy động vốn, vì thế gặp khó khăn để tạo ra nguồn cấp tín dụng

Sau khi Quyết định số

519/QĐNHNN ngày 26/05/2003 về

việc bổ

sung,

chỉnh sửa một số nội dung trong Giấy phép hoạt động của Công ty Tài chính Bưu Điện được ban hành thì Công ty Tài chính Bưu Điện mới được mở rộng phạm vi hoạt động ra bên ngoài VNPT. Tuy nhiên, do Điều lệ tổ chức và hoạt động của

PTF chưa được sửa đổi nên từ năm 1999 đến hết năm 2003 hoạt động huy động vốn của Công ty Tài chính Bưu Điện hầu hết là để tạo nguồn vốn phục vụ nhu cầu đầu tư của VNPT. Theo quy định thì Công ty Tài chính Bưu Điện được huy động vốn bằng các hình thức như: nhận tiền gửi có kỳ hạn từ 1 năm trở lên; phát hành trái phiếu, chứng chỉ tiền gửi và các giấy tờ có giá khác; vay các tổ chức tài chính và nhận vốn uỷ thác đầu tư. Tuy Công ty Tài chính Bưu Điện được huy động vốn dưới nhiều hình thức như trên nhưng trong thực tế từ năm 1999 đến năm 2003, do khó khăn về đầu ra của Công ty Tài chính Bưu Điện và một số vướng mắc khác khiến Công ty Tài chính Bưu Điện đã không thực hiện huy động vốn thông qua hình thức nhận tiền gửi có kỳ hạn và phát hành giấy tờ có giá. Bên cạnh nguồn vốn tự có mà phần lớn là vốn điều lệ được cấp từ ban đầu, Công ty Tài chính Bưu Điện hầu như chỉ huy động vốn bằng hình thức nhận uỷ thác đầu tư từ các tổ chức tài chính.

Trong những năm gần đây, do sự phát triển của thị trường tài chính cũng như sự nỗ lực từ phía công ty, hoạt động huy động vốn đã phát triển đa dạng hơn. Cụ thể từ năm 2004 –2008, nguồn vốn huy động của Công ty đa dạng hơn thể hiện ở bảng sau:

Bảng 2.2: Tổng hợp nguồn vốn của Công ty Tài chính Bưu Điện từ 2006 – 2008

năm

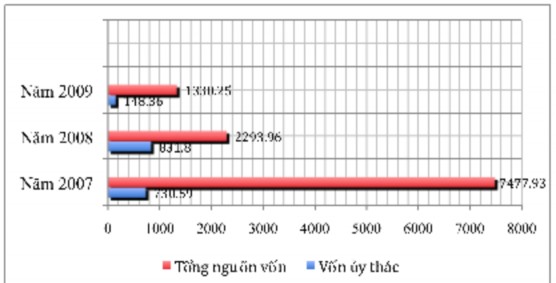

Chỉ tiêu | 2007 | 2008 | 2009 | |

I | Tiền gửi và vay TCTD khác | 5.878,72 | 1.339,89 | 1.031,47 |

1 | Tiền gửi của các TCTD khác | 5.469,34 | 1.050,82 | 334,00 |

2 | Vay TCTD trong nước | 409,38 | 289,08 | 697,47 |

II | Tiền gửi của TCKT, dân cư | 6,81 | 8,27 | 7,24 |

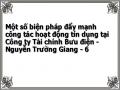

III | Vốn tài trợ uỷ thác đầu tư | 730,59 | 831,80 | 148,36 |

IV | Tài sản nợ khác | 315,77 | 41,12 | 44,99 |

1 | Các khoản lãi phí phải trả | 48,79 | 37,77 | 25,9 |

Tài sản nợ khác | 266,98 | 3,35 | 19,09 | |

V | Vốn và các quỹ | 546,05 | 72,75 | 105,42 |

1 | Vốn của TCTD | 503,07 | 503,07 | 503,07 |

2 | Quỹ của TCTD | 42,98 | 39,94 | 7,84 |

3 | Lợi nhuận chưa phân phối/Lỗ luỹ kế | (407,11) | (437,43) | |

Tổng cộng | 7.477,93 | 2.293,96 | 1330,24 |

Đơn vị: Tỷ VNĐ

(Nguồn: Báo cáo tài chính đã được kiểm toán của Công ty Tài chính Bưu Điện từ năm 2006 – 2008)

Quan sát số liệu tại bảng 2.2, ta có thể thấy vốn uỷ thác đầu tư là nguồn vốn thực sự quan trọng, có vai trò quyết định đối với hoạt động tín dụng của Công ty Tài chính Bưu Điện. Tuy nhiên, để được các tổ chức tín dụng, các tổ chức kinh tế và các cá nhân uỷ thác đầu tư thì điều kiện tiên quyết là các dự án nhận vốn đầu tư phải thực sự có hiệu quả và điều kiện thứ hai không kém phần quan trọng là Công ty Tài chính Bưu Điện phải chứng minh được năng lực và uy tín của mình. Thực tế những năm qua, với lượng vốn nhận uỷ thác đầu tư hàng năm tương đối lớn chứng tỏ Công ty Tài chính Bưu Điện là tổ chức tín dụng có uy tín, được các tổ chức và cá nhân tin tưởng uỷ thác vốn .Số dư vốn uỷ thác mà Công ty Tài chính

Bưu Điện huy động từ

31/12/2007 đến 31/12/2009 chiếm tỷ

trọng so với tổng

nguồn vốn lần lượt là 9,77%; 36,26%; 11,1%. Tuy nhiên trong hoàn cảnh khủng hoảng tài chính năm 2008 đã gây ra rất nhiều khó khăn cho công ty và các đối tác cho nên gây ảnh hưởng tới vốn tài trợ ủy thác đầu tư và tổng nguồn vốn của PTF

khi nguồn vốn bị

giảm xuống một cách nhanh chóng cho nên tỷ

trọng cùng với

lượng vốn ủy thác đầu tư đã giảm xuống trông thấy.

Biểu đồ 2.3: Tình hình huy động vốn tài trợ uỷ thác đầu tư Công ty Tài chính Bưu Điện từ năm 2006 –2008

(Nguồn: Số liệu tại Bảng 2.2)

Các đơn vị có vốn uỷ thác đầu tư lớn tại Công ty Tài chính Bưu Điện là Ngân hàng Đầu tư và Phát triển Việt Nam chi nhánh Bình Định, chiếm trên 60% tổng vốn uỷ thác do hạn mức tín dụng của Ngân hàng Đầu tư và Phát triển Việt Nam là rất lớn và đã được Ngân hàng Nhà nước cho phép cho vay VNPT vượt hạn mức quy định. Đối với 3 NHTM Quốc doanh là Ngoại thương, Công thương, Nông nghiệp thì hạn mức tín dụng đối với VNPT cũng không còn nhiều, mặt khác các Ngân hàng này vẫn cho vay trực tiếp đối với các đơn vị của VNPT do vậy việc uỷ thác đầu tư qua Công ty Tài chính Bưu Điện là không đáng kể. Ngoài ra, các NHTM cổ phần, Ngân hàng liên doanh và Công ty Tài chính cũng thực hiện uỷ thác đầu tư cho Công ty Tài chính Bưu Điện.

Thực tế từ các năm 1999 –2003, nguồn vốn huy động chủ yếu của Công ty Tài chính Bưu Điện là vốn nhận uỷ thác đầu tư, tuy nhiên từ năm 2004 trở lại đây thì nguồn huy động từ tiền gửi và vay của các tổ chức tín dụng cũng chiếm một tỷ lệ đáng kể trong cơ cấu nguồn vốn huy động.

Biểu đồ 2.4: Tình hình huy động vốn từ tiền gửi và vay của các TCTD khác tại Công ty Tài chính Bưu Điện từ năm 2006 –2008

(Nguồn: Số liệu tại Bảng 2.2)

Số liệu bảng trên cho thấy từ 31/12/2007 đến 31/12/2009 số dư tiền gửi và vay của các tổ chức tín dụng lần lượt là 5.870,7 – 1.330,9 – 1031,47 tỷ đồng, trong đó chủ yếu là tiền gửi của các TCTD khác. Số dư tiền gửi của các tổ chức tín dụng tương đôi cao qua các năm một lần nữa khẳng định uy tín của Công ty Tài chính Bưu Điện đối với khách hàng. Tuy nhiên năm 2008 do ảnh hưởng của cuộc khủng hoảng tài chính thế giới nên các tổ chức tín dụng đều rơi vào tình trạng khan vốn, rất nhiều tổ chức tín dụng đã rút bớt vốn tại Công ty Tài chính Bưu Điện để giải quyết tình trạng khó khăn của tổ chức mình. Điều này lý giải vì sao số dư tiền gửi của các tổ chức tín dụng khác tại Công ty Tài chính Bưu Điện trong năm 2008 giảm mạnh.

Qua những số liệu trên, Ta thấy Lượng vốn huy động được đóng vai trò tiên quyết trong việc nâng cao năng lực cạnh tranh của Công ty Tài chính Bưu Điện, tuy nhiên hoạt động huy động vốn của công ty vẫn còn rất nhiều khó khăn. Lượng vốn huy động của Công ty Tài chính Bưu Điện tài trợ cho các dự án đầu tư của VNPT và các đơn vị thành viên hàng năm tuy có tăng nhưng vẫn chưa hoàn thành chỉ tiêu kế hoạch huy động vốn mà VNPT giao hàng năm. Các hoạt động huy động vốn hiện nay của Công ty Tài chính Bưu Điện mới đơn thuần là nhận vốn uỷ thác đầu tư từ các tổ chức tín dụng trong nước. Việc thực hiện huy động vốn thông qua hình thức nhận tiền gửi từ các tổ chức và cá nhân chưa nhiều, ngoài ra Công ty Tài chính Bưu Điện còn chưa thực hiện phát hành giấy tờ có giá đây là những hình

thức huy động vốn truyền thống của các tổ chức tín dụng và chi phí huy động vốn sẽ thấp hơn so với nguồn vốn nhận uỷ thác đầu tư. Mặt khác đây còn là hoạt động tiếp cận trực tiếp với các tổ chức và dân cư nhiều nhất, có thể tạo cho họ làm quen với tên Công ty, với các dịch vụ tài chính của Công ty, tạo được uy tín vói họ bằng việc trả lãi và gốc đầy đủ, đúng hạn, giao dịch nhanh chóng thuận tiện và chính là tạo ra nguồn khách hàng tiềm năng cho Công ty.

Thứ hai, Hoạt động tín dụng của Công ty Tài chính Bưu Điện còn bị bó hẹp trong phạm vi của ngành, khâu thẩm định và dải ngân trong qui trình tín dụng còn yếu

Theo quy định tại Nghị định 79/2002/NĐCP PTF ngày 04/10/2002 của

Chính phủ thì các hoạt động của một Công ty Tài chính rất đa dạng. Tuy nhiên, phần phân tích về các sản phẩm dịch vụ của Công ty Tài chính Bưu Điện cho thấy rõ hoạt động chủ yếu mang lại doanh thu cao cho công ty hiện nay vẫn chỉ là hoạt động đầu tư tài chính và hoạt động tín dụng.Về hoạt động tín dụng, Công ty Tài chính Bưu Điện chưa thu hút được nhiều hồ sơ vay vốn lưu động, vốn đầu tư dự án của các đơn vị thành viên hạch toán độc lập của VNPT, thể hiện qua chỉ tiêu số hợp đồng tín dụng ký kết với các đơn vị thành viên hạch toán độc lập còn ít. Đối tượng khách hàng cho vay của Công ty Tài chính Bưu Điện còn bó hẹp trong phạm vi VNPT, khách hàng bên ngoài VNPT rất hạn chế. Điều này phần nào phản ánh

sự thiếu chủ động, mạnh dạn của Công ty Tài chính Bưu Điện trong việc tìm

kiếm các đối tượng khách hàng khác trong phạm vi pháp luật cho phép. Tiến độ thẩm định, ký kết và giải ngân các hợp đồng tín dụng cho vay trung và dài hạn đối với các dự án đầu tư phát triển của các đơn vị thành viên trong VNPT đôi khi còn chậm.

Thứ ba, Công ty Tài chính Bưu Điện vẫn chưa có được đầy đủ lợi thế của một Công ty Tài chính thuộc một Doanh nghiệp kinh tế trọng điểm của nhà nước

Trong quan hệ giữa Công ty Tài chính Bưu Điện với VNPT, thị trường kinh doanh chủ yếu của Công ty Tài chính Bưu Điện là VNPT và các đơn vị thành viên. Nội dung hoạt động của Công ty Tài chính Bưu Điện liên quan tới mọi hoạt động kinh doanh tài chính trong nội bộ VNPT. Do vậy, mục tiêu đặt ra khi thành lập là Công ty Tài chính Bưu Điện trở thành một mắt xích quan trọng trong dây chuyền vốn và tín dụng của VNPT; bên cạnh việc tạo ra những dịch vụ mới, các hoạt

động của Công ty Tài chính Bưu Điện tạo ra những quan hệ mới nhằm nâng cao tính chuyên môn hóa trong điều hành và hiệu quả hoạt động trong quản lý kinh tế tài chính của VNPT. Nhưng thực tế hoạt động của Công ty Tài chính Bưu Điện

hết sức khó khăn vì Công ty Tài chính Bưu Điện gần như bị đặt ra ngoài dây

chuyền vốn và tín dụng của VNPT; việc thu thập các thông tin về kế hoạch đầu tư phát triển, kế hoạch cân đối vốn (huy động, trả nợ), kế hoạch sử dụng vốn của VNPT… đều gặp nhiều trở ngại dẫn đến Công ty Tài chính Bưu Điện không thể chủ động trong xây dựng kế hoạch huy động và sử dụng vốn, không thể tự tính toán cân đối vốn cả về số lượng và thời gian.

Mặc dù Công ty Tài chính Bưu Điện đã được thành lập với mục đích là đầu mối huy động vốn cho VNPT và các đơn vị thành viên nhưng hiện tại cùng với hoạt động huy động vốn từ Công ty Tài chính Bưu Điện, VNPT vẫn trực tiếp tiến hành huy động vốn từ các tổ chức tín dụng trong và ngoài nước, dẫn đến trong nhiều trường hợp, VNPT và PTF cùng tiến hành giao dịch huy động vốn với một Ngân hàng. Như vậy, trong quan hệ giữa các tổ chức tín dụng với VNPT hiện có hai đầu mối là VNPT và PTF, dẫn đến sự bất hợp lý và không hiệu quả, Công ty Tài chính Bưu Điện luôn bị động vì không biết hạn mức tín dụng, không được chỉ đạo về lãi suất vay, không biết được kế hoạch vay và nhiều lúc PTF trở nên thừa vì các tổ chức tín dụng chỉ muốn quan hệ với tập đoàn mà không muốn thông qua một tổ chức tài chính trung gian khác, trong khi nhiệm vụ chủ yếu mà VNPT giao cho PTF là công việc này và PTF có đầy đủ khả năng để hoàn thành nhiệm vụ được giao.

Việc VNPT và PTF cùng làm đầu mối cấp vốn cho các đơn vị thành viên trong VNPT tạo ra sự chưa thống nhất, rõ ràng về cơ chế cho vay, dẫn đến các đơn vị thành viên chỉ muốn vay vốn trực tiếp từ VNPT theo cơ chế cấp phát “xin cho” vì không phải làm các thủ tục vay vốn, không phải trả lãi suất vốn vay đối với các khoản vay trung và dài hạn do VNPT trả lãi vay tập trung tại tập đoàn hoặc chỉ phải trả lãi vay thấp theo lãi suất vay nội bộ đối với các khoản vay ngắn hạn… từ đó dẫn đến các đơn vị thành viên không muốn vay qua PTF theo cơ chế vay trả.

Trong quan hệ giữa PTF với các đơn vị thành viên của VNPT, một số đơn vị thành viên đã được VNPT thông báo cho vay vốn qua PTF nhưng thực tế lại sử dụng nguồn vốn khác làm ảnh hưởng đến kế hoạch điều hành vốn của PTF. Bên cạnh đó, hồ sơ vay vốn của một số đơn vị chưa đầy đủ và gửi chậm so với tiến