tính theo RRTD đối tác (RWA CCR) theo phương pháp tiêu chuẩn, tuân thủ Thông tư 41.

+ Module Tính toán vốn cho RRTT: Hệ thống tự động tổng hợp dữ liệu nguồn tự động từ các hệ thống corebanking, OGL, MX3…, sau khi thực hiện validate và đối chiếu theo các rule nghiệp vụ thì thực hiện tính toán. Vốn yêu cầu cho RRTT là tổng của năm cấu phần: vốn yêu cầu cho RRLS, RR giá cổ phiếu, RR ngoại hối, RR giá cả hàng hóa và RR quyền chọn. Tài sản có RR (“RWA”) cho RRTT bằng 12.5 lần vốn yêu cầu cho RRTT.

+ Module Tính toán vốn cho RRHĐ: Vốn cho RRHĐ được tính toán từ số liệu OGL, dựa trên bản map nghiệp vụ phân loại về các nhóm Thu nhập lãi và các khoản thu nhập tương tự, Chi phí lãi và các khoản chi phí tương tự, Thu nhập từ hoạt động dịch vụ, Chi phí từ hoạt động dịch vụ, Thu nhập hoạt động khác, Chi phí hoạt động khác, Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và mua bán chứng khoán đầu tư.

+ Module Tính toán Vốn tự có: Phân hệ này được kết nối chặt chẽ với các phân hệ tính toán vốn RWA ở trên, dữ liệu (bao gồm cả dữ liệu tính vốn và RWA) sau đó được lưu trữ tại datamart trước khi được đưa vào công cụ tính vốn + CAR (VTC+CAR calculation engine). Tính toán VTC và CAR được thiết lập tự động theo định kỳ yêu cầu tính toán của NHNN và nội bộ, dựa trên rule tính toán thiết lập và kết quả sẽ được lưu trữ tại bảng kết quả trong data mart.

- Về công tác báo cáo được thực hiện đáp ứng các yêu cầu của NHNN, thông qua chiết xuất dữ liệu từ hệ thống quản trị thông tin nội bộ và tính toán trên hệ thống phần mềm tự động cũng như các công cụ ngân hàng tự xây dựng, trong đó:

+ Đối với các báo cáo định kỳ, thường xuyên: Việc thực hiện báo cáo được thực hiện tại từng đơn vị theo chức năng nhiệm vụ đã được phân công. Một số báo cáo được thực hiện riêng lẻ do vai trò xây dựng và báo cáo thuộc về từng phòng/ ban nghiệp vụ.

+ Đối với các báo cáo mang tính toàn hàng, cần có sự đánh giá, phân tích, dự báo: sẽ do một đơn vị đầu mối đảm nhiệm (cấp Phòng hoặc cấp Khối) trên cơ sở tổng hợp thông tin từ các đơn vị liên quan. Dữ liệu, thông tin để phục vụ công tác xây dựng báo cáo này được căn cứ trên nguồn dữ liệu từ hệ thống CNNT của ngân hàng. Một số

dữ liệu không có sẵn trên hệ thống hoặc dữ liệu bên ngoài được các đơn vị liên quan thu thập và lưu trữ.

- Về quản lý thông tin QLRR, Ngân hàng xây dựng kho dữ liệu chung toàn hàng, trong đó Risk Data Mart là một module dữ liệu về RR. Các thông tin và dữ liệu về RR, phục vụ công tác QLRR được lưu trữ và liên tục cập nhật trên modulde này. Trên cơ sở dữ liệu thô tại module risk data mart nêu trên, từng đơn vị QLRR cụ thể khai thác các dữ liệu sẵn có phù hợp với nhu cầu quản lý của đơn vị mình. Một số loại dữ liệu không sẵn có trên risk data mart (do yêu cầu mới của cơ quan quản lý, theo tiêu chuẩn kế toán, quản trị mới, hoặc do là nguồn dữ liệu bên ngoài) sẽ được từng đơn vị chủ động thu thập và/hoặc tự xây dựng nội bộ để phục vụ công tác của đơn vị.

- Ngân hàng đã có KRI (Key Risk Indicator - Chỉ số RR trọng yếu). Theo đó, ngân hàng xây dựng Tuyên bố KVRR do HĐQT ban hành bao gồm 16 chỉ tiêu và ngưỡng phân theo các loại RR trọng yếu cũng như các yếu tố toàn hàng. Trên cơ sở 16 chỉ tiêu KVRR đó, Ngân hàng cũng xây dựng các chỉ tiêu KRI khác tại cấp HĐQT và thiết lập các ngưỡng Hạn mức Kiểm soát RR.

Hiện tại ngân hàng mới nghiên cứu thực hiện các ứng dụng mở rộng, sử dụng kết quả từ đo lường an toàn vốn, chưa thực hiện các use-test. Do đang áp dụng các phương pháp cơ bản/tiêu chuẩn trong tính vốn nên một số công việc liên quan tới tính vốn vẫn được thực hiện các công cụ đơn giản (thủ công). Cần nghiên cứu sử dụng hệ thống phần mềm chuyên biệt khi nghiên cứu áp dụng các phương pháp tính vốn nội bộ/nâng cao.

2.2.1.4. Văn hóa kinh doanh và rủi ro

Trong quá trình chuyển đổi mô hình, tái cơ cấu hoạt động ngân hàng trong những năm vừa qua, VietinBank đã từng bước thành lập được văn hóa RR với tôn chỉ cơ bản là: cân bằng lợi nhuận và RR. Hoạt động kinh doanh đã được cân nhắc, xem xét trong mối tương quan với RR tiềm ẩn.

Tại VietinBank, văn hóa RR mới được hình thành trong thời gian chưa lâu, chưa có được tích lũy dài hơi nên việc truyền đạt tới tất cả các bộ phận trong ngân hàng còn chưa được hiệu quả; cần thay đổi tư duy, đào tạo về văn hóa RR và nhấn mạnh mức độ ảnh hưởng của văn hóa RR. Văn hóa RR cần được truyền bá, hiểu và thực hiện một cách nhất quán trong toàn bộ ngân hàng. Tại VietinBank trong những năm chuyển đổi mô

hình, hiện đại hóa theo thông lệ quốc tế, văn hóa RR đã dần dần hình thành và được lan tỏa từ các cấp lãnh đạo cao nhất. Văn hóa RR đã có tác động bước đầu, thông qua hai khía cạnh: các quyết định kinh doanh đã tính đến yếu tố RR, chứ không chỉ hoàn toàn nhắm đến doanh số, tăng trưởng; RR phần nào được xem xét nhờ lượng hóa RR (thể hiện bằng yêu cầu vốn), các chiến lược, quyết định kinh doanh được xem xét trong mối liên hệ với RR.

2.2.1.5. Công tác truyền thông (Communication) trong ngân hàng

Công tác truyền thông được ngân hàng triển khai bài bản, đầy đủ, lan tỏa được vai trò, ý nghĩa cũng như quy trình triển khai ICAAP không chỉ đến toàn bộ các cán bộ trong ngân hàng mà còn chú trọng việc truyền thông ra bên ngoài, điển hình như:

- Tổ chức buổi truyền thông kick off dự án làm khi khởi động toàn thể chương trình Basel II năm 2014. Nội dung buổi kick off được đăng tải rộng rãi trên website của ngân hàng.

- Đối với một số dự án trọng điểm như ICAAP, RWA, LDC…, Ngân hàng thực hiện truyền thông thông kết quả của dự án qua bài viết đăng tải trên website VietinBank. Các dự án có tầm ảnh hưởng toàn hàng đều được đơn vị đầu mối tổ chức tập huấn, đào tạo tới đơn vị, bộ phận liên quan (bao gồm cả chi nhánh)

- Tham gia chia sẻ về kết quả dự án ra bên ngoài như: chia sẻ tại diễn đàn do IFC tổ chức về kết quả và triển khai dự án ICAAP; chia sẻ với trường Đại học Kinh tế Quốc dân, Trường Đào tạo cán bộ Ngân hàng (NHNN) về cách thức triển khai chương trình Basel II và kết quả một số dự án trọng điểm.

2.2.2. Thực trạng Khung đánh giá an toàn vốn nội bộ

2.2.2.1. Thực trạng chung về Khung đánh giá an toàn vốn nội bộ

Thực tế khảo sát cho thấy 100% ý kiến khảo sát cho rằng VietinBank đã triển khai ICAAP. Theo đó, 94,3% kết quả khảo sát rất đồng ý với nhận định “VietinBank đã ban hành đầy đủ quy định, quy trình nội bộ về ICAAP”. Bên cạnh đó, có 5,7% kết quả khảo sát chọn mức bình thường và đồng ý đối với nhận định này, cụ thể miêu tả tại biểu đồ 2.3.

2.7

3

94.3

Rất không đồng ý Không đồng ý Bình thường Đồng ý Rất đồng ý

Biểu đồ 2.3: Đánh giá mức độ đầy đủ quy định, quy trình nội bộ về ICAAP

tại VietinBank

Nguồn: Kết quả khảo sát (2021)

Liên quan đến việc đánh giá các yếu tố ảnh hưởng đến việc triển khai ICAAP, kết quả khảo sát tại bảng 2.4 cho thấy:

- Bốn yếu tố được đánh giá là ảnh hưởng đến viện triển khai ICAAP là: (i) VietinBank đã có quy trình/hướng dẫn cụ thể để đo lường RR trọng yếu (97% từ mức đồng ý trở lên); (ii) Chiến lược kinh doanh hàng năm và trung hạn được xây dựng đã tính đến các mục tiêu RR (93% từ mức đồng ý trở lên; (iii) VietinBank đã ban hành đầy đủ quy định, quy trình nội bộ về ICAAP (76% từ mức đồng ý trở lên); (iv) VietinBank đã ứng dụng hiệu quả kết quả đánh giá mức độ đầy đủ vốn vào công tác quản trị, điều hành, xây dựng kế hoạch kinh doanh (62% từ mức đồng ý trở lên). Điều này là phù hợp với thực tiễn, khi mà ICAAP là vấn đề mới trong hoạt động ngân hàng. Công tác triển khai cần sự định hướng rõ ràng của Ban lãnh đạo cũng như hướng dẫn thực hiện chi tiết.

- Ba yếu tố được đánh giá là ít ảnh hưởng đến việc triển khai ICAAP là: (i) VietinBank đã tích hợp, quản lý toàn diện các loại hình RR (43% từ mức đồng ý trở lên); (ii) VietinBank thường xuyên thực hiện rà soát, tự đánh giá quy trình đánh giá nội bộ về mức đủ vốn (45% từ mức đồng ý trở lên); (iii) VietinBank đã thực hiện đầy đủ việc kiểm toán nội bộ đối với đánh giá nội bộ về mức đủ vốn (49% từ mức đồng ý trở lên). Điều này là trái lại với quy trình thực hiện triển khai ICAAP thông thường. Việc quản lý các loại RR có toàn diện thì công tác triển khai ICAAP mới thuận lợi. Thực tiễn

công tác quản lý toàn diện các loại RR tại VietinBank cho thấy mặc dù ngân hàng có một quy trình quản lý RRTD, thị trường, hoạt động và IRRBB cũng như RRTK, tuy nhiên VaR và EVE cho RRTT và RRLS chưa được sử dụng trong việc đánh giá vốn thực tiễn; kịch bản stress test hiện đang được thực hiện cho từng RR riêng lẻ mà chưa có 1 kịch bản chung thống nhất áp dụng đồng thời cho các loại RR (chức năng này theo thông lệ quốc tế thường do 1 bộ phận quản lý RR tích hợp phụ trách chung). Đây cũng chính là sự khác biệt giữa thực tiễn triển khai ICAAP tại VietinBank so với yêu cầu của Basel II.

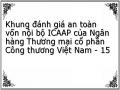

VietinBank đã thực hiện đầy đủ việc kiểm toán nội bộ đối với đánh giá nội bộ về mức đủ vốn. VietinBank thường xuyên thực hiện rà soát, tự đánh giá quy trình đánh giá nội bộ về mức… VietinBank đã tích hợp, quản lý toàn diện các loại hình rủi ro

VietinBank đã ứng dụng hiệu quả kết quả đánh giá mức độ đầy đủ vốn vào công tác quản trị,… VietinBank đã ban hành đầy đủ quy định, quy trình nội bộ về ICAAP

Chiến lược kinh doanh hàng năm và trung hạn được xây dựng đã tính đến các mục tiêu rủi ro VietinBank đã có quy trình/hướng dẫn cụ thể để đo lường rủi ro trọng yếu

21%

28%

48%

24%

21%

52%

18%

25%

54%

31%

31%

38%

59%

17% 10%

48%

45%

7%

41%

55%

0%

0% 10% 20% 30% 40% 50% 60% 70% 80% 90%100%

Rất đồng ý Đồng ý Bình thường Không đồng ý Rất không đồng ý

Biểu đồ 2.4: Các yếu tố ảnh hưởng đến việc triển khai ICAAP

Nguồn: Kết quả khảo sát (2021)

2.2.2.2. Nhận diện, đánh giá rủi ro trọng yếu và xác định khẩu vị rủi ro

Về chiến lược QLRR, VietinBank xác định đây là chiến lược trọng yếu của ngân hàng, triển khai quản trị hiệu quả toàn bộ các loại RR trong hoạt động ngân hàng nhằm hướng đến mục tiêu không chỉ tuân thủ yêu cầu của NHNN mà còn tiệm cận được các tiêu chuẩn quốc tế về công tác QLRR, trong đó có Basel II.

Một trong những điểm nhấn trong công tác QLRR của VietinBank là đã xây dựng KVRR trọng yếu. Theo các chuyên gia, hạn mức KVRR dựa trên cơ sở các yếu tố sau: các hạn mức liên quan theo quy định, định hướng của NHNN và các cơ quan quản lý khác; định hướng của HĐQT đối với các loại RR; so sánh hạn mức KVRR với mức trung bình và dự báo tương ứng của thị trường, cũng như ngưỡng đánh giá của các tổ chức xếp hạng tín nhiệm độc lập (Moody’s, Fitch, S&P); trạng thái tuân thủ các hạn

mức KVRR trong giai đoạn hiện tại và trong lịch sử; các mục tiêu kinh doanh, vốn tự có, thanh khoản khả dụng của VietinBank và điều kiện thị trường. Các chỉ số được đo lường giám sát và báo cáo hằng ngày, kịp thời cảnh báo nguy cơ RR phát sinh vượt ngưỡng chấp nhận của VietinBank và có biện pháp xử lý giảm thiểu RR.

Bộ hạn mức thuộc KVRR của VietinBank được phê duyệt bởi cấp HĐQT, các chỉ số hạn mức cụ thể được phê duyệt bởi BĐH. Định kỳ hoặc khi có sự thay đổi về quy định của cơ quan quản lý và/hoặc thị trường có biến động bất lợi, VietinBank rà soát và điều chỉnh hạn mức phù hợp với các thay đổi trong hoạt động của VietinBank và môi trường kinh doanh.

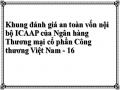

120

100

80

60

40

20

0

VietinBank đã ban hành đầy đủ quy VietinBank đã tích hợp, quản lý toàn diện

trình/hướng dẫn cụ thể để đo lường rủi ro các loại hình rủi ro trọng yếu

2.2.2.3. Lượng hóa và Tổng hợp rủi ro và vốn

91 | 21 | ||

7 | |||

72 | |||

9 |

Có thể bạn quan tâm!

-

Bài Học Kinh Nghiệm Cho Cơ Quan Quản Lý Và Ngân Hàng Thương Mại Tại Việt Nam

Bài Học Kinh Nghiệm Cho Cơ Quan Quản Lý Và Ngân Hàng Thương Mại Tại Việt Nam -

Thực Trạng Khung Đánh Giá An Toàn Vốn Nội Bộ Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Thực Trạng Khung Đánh Giá An Toàn Vốn Nội Bộ Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam -

Tổng Hợp Hệ Số Car Tại Vietinbank Giai Đoạn 2016 – 2020

Tổng Hợp Hệ Số Car Tại Vietinbank Giai Đoạn 2016 – 2020 -

Tổng Hợp Phương Pháp Đo Lường Các Loại Rủi Ro Tại Vietinbank

Tổng Hợp Phương Pháp Đo Lường Các Loại Rủi Ro Tại Vietinbank -

Tổng Hợp Các Rủi Ro Trọng Yếu Và Tính Toán Vốn Kinh Tế Theo Yêu Cầu Của Cơ Quan Quản Lý

Tổng Hợp Các Rủi Ro Trọng Yếu Và Tính Toán Vốn Kinh Tế Theo Yêu Cầu Của Cơ Quan Quản Lý -

Đo Lường Hiệu Quả Trên Cơ Sở Điều Chỉnh Rủi Ro

Đo Lường Hiệu Quả Trên Cơ Sở Điều Chỉnh Rủi Ro

Xem toàn bộ 212 trang tài liệu này.

Biểu đồ 2.5: Đánh giá về quy trình về đo lường rủi ro trọng yếu và việc tích hợp, quản lý toàn diện các loại rủi ro tại VietinBank

Nguồn: Kết quả khảo sát (2021)

Kết quả khảo sát cho thấy nhiều 91% ý kiến rất đồng ý với nhận định “VietinBank đã ban hành đầy đủ quy trình/hướng dẫn cụ thể để đo lường RR trọng yếu”. Tuy nhiên, chỉ 21% ý kiến rất đồng ý với nhận định “Vietinbank đã tích hợp, quản lý toàn diện các loại hình RR”, cụ thể miêu trả trong biểu đồ 2.5.

Đối với từng loại RR, ý kiến của các chuyên gia như sau:

- RRTD: Để triển khai các nguyên tắc nêu tại khung quản lý RRTD, VietinBank đã xây dựng các văn bản để cụ thể hóa công tác quản lý RRTD ở cả cấp độ giao dịch và cấp độ danh mục.

+ Về cấp độ giao dịch: VietinBank ban hành các quy định cấp và quản lý tín dụng tuân thủ các yêu cầu của Luật TCTD và NHNN.

+ Về cấp độ danh mục: VietinBank ban hành Quy định quản lý danh mục tín

dụng.

- RRTT: Một số chính sách liên quan được ngân hàng ban hành gồm: mục tiêu,

các nguyên tắc quản lý RRTT; nhận diện, đo lường, theo dõi, kiểm soát; các nguyên tắc đối với Phương pháp xác định giá, Kiểm tra sức chịu đựng, Kiểm định mô hình, và quản lý RRTT đối với sản phẩm mới; quy định phân tách sổ kinh doanh và sổ ngân hàng; quy định về môi giới giao dịch hợp đồng tương lai hàng hóa với đầy đủ các thông tin cần có như điều kiện tham gia, xác định ký quỹ, ký quỹ bổ sung.

- RRHĐ - Một số chính sách trọng yếu có thể kể đến như là:

+ Quy trình Tự đánh giá RRHĐ và RCSA nhằm hỗ trợ các đơn vị nhận diện, đánh giá đầy đủ RRHĐ trọng yếu và các biện pháp kiểm soát tương ứng;

+ Danh mục RR theo loại RR gồm: quy định các vấn đề mang tính nguyên tắc về công tác quản lý RRHĐ, làm nền tảng đối với hệ thống văn bản chính sách, cơ cấu tổ chức và phương pháp luận quản lý RRHĐ trong hệ thống VietinBank; xác định quyền hạn và trách nhiệm của các đơn vị, cá nhân liên quan đến công tác quản lý RRHĐ tại VietinBank;

+ Đánh giá hiệu lực, hiệu quả biện pháp kiểm soát thông qua bộ chỉ số lỗi.

- RRTK: một số chính sách về RRTK được VietinBank ban hành gồm:

+ Chính sách kiểm tra sức chịu đựng thanh khoản, trong đó nêu rõ các nguyên tắc trong kiểm tra sức chịu đựng thanh khoản, phương pháp xây dựng kịch bản và kiểm tra sức chịu đựng thanh khoản, các giả định kịch bản.

+ Kế hoạch dự phòng thanh khoản được xây dựng bao gồm các biện pháp và hành động dự phòng được xây dựng dựa trên kết quả đầu ra của kiểm tra sức chịu đựng, mô tả quy trình chi tiết các hành động cần thực hiện trong tình huống căng thẳng thanh khoản, được rà soát, cập nhật định kỳ và thông tin tới các đơn vị liên quan để đảm bảo tính khả thi và khả năng triển khai khi cần thiết.

- RRLS: VietinBank thiết lập bộ chỉ số hạn mức RRLS nhằm kiểm soát trạng thái RRLS tổng, đồng thời sử dụng các công cụ kiểm soát từng yếu tố RRLS trọng yếu. Bộ

chỉ số hạn mức RRLS được sử dụng tại VietinBank tuân thủ các yêu cầu của cơ quan quản lý, phù hợp với thông lệ, cam kết với các đối tác chiến lược và KVRR của VietinBank.

a. Xác định phương pháp đo lường rủi ro

Về phương pháp đó lường các loại RR tại VietinBank được miêu tả tại bảng 2.3.

Phân loại | Phương pháp đánh giá, đo lường cơ bản | PP đánh giá, đo lường đang nghiên cứu áp dụng | |

RRTD | RRTD | Phương pháp tiêu chuẩn hóa (SA) theo quy định tại Thông tư 41 | Phương pháp tiếp cận cơ bản dựa trên hệ thống xếp hạng tín dụng nội bộ (F-IRB) |

RRTD tập trung | Chưa đo lường và tính vốn | Đo lường RRTD tập trung trên cơ sở đánh giá tác động đối với thu nhập của từng hoạt động cấp tín dụng, hoạt động giao dịch tự doanh có RR tập trung theo quy định tại Thông tư 13 (bắt đầu áp dụng từ năm 2021) | |

RRTT | Đo lường tiêu chuẩn (Standardised) theo quy định tại Thông tư 13 | Mô hình nội bộ (VaR) | |

RRLS trên sổ ngân hàng | Phương pháp đo lường RR theo độ nhạy cảm của giá trị kinh tế của vốn tự có (Delta EVE) theo quy định tại Thông tư 13. | ||

RR thanh khoản | Chưa đo lường và tính vốn. | Đệm vốn | |

RRHĐ | Phương pháp hệ số cơ bản (BIA) theo quy định tại Thông tư 13. | Phương pháp tiêu chuẩn hóa (SA) | |